Взаимоотношения Африканского банка развития с нерегиональными участниками

Сунгурян А.С.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 51 | Цитирований: 5

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 4 (Октябрь-декабрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44491642

Цитирований: 5 по состоянию на 26.03.2022

Аннотация:

В статье рассматриваются валютно-финансовые аспекты мирохозяйственных процессов в части взаимоотношения Африканского банка развития с нерегиональными участниками, процесс предоставления институциональных уступок учредительной коалицией Африканского банка развития внешним участникам в обмен на капитал. Рассмотрена история возникновения института, а также ключевые события, которые привели к усилению контроля над институтом со стороны нерегиональных участников. Проанализированы изменения в распределительных процедурах и системе управления в процессе институциональных преобразований. Основой исследования послужила теоретическая модель М. Келлермана о распространении международных банков развития. В результате исследования выявлено, что Африканский банк развития не претерпел таких процедурных и распределительных изменений в процессе принятия внешнего капитала, которые изменили бы его политику на противоречащую интересам учредительной коалиции

Ключевые слова: многосторонние банки развития, Африканский банк развития, влияние внешнего капитала, институциональные уступки, Африканский фонд развития

JEL-классификация: F34, F36, F39

Введение

Актуальность исследования обусловлена необходимостью изучения мирового опыта деятельности международных банков развития (МБР) для применения при формировании политики взаимоотношений с многосторонними финансовыми институтами, участником которых является Российская Федерация.

Цель исследования – проверить гипотезу о неизбежной потере учредительной коалицией контроля над МБР в результате предоставления институциональных уступок в обмен на капитал нерегиональных участников, в случае, если институт основан бедной учредительной коалицией.

Вопросы взаимоотношений участников Африканского банка развития (АБР) подробно рассмотрены в монографиях таких авторов, как Карен Мингст – «Политика и Африканский банк развития» [24] (Karen, 1990), Кваме Донко Фордвор – «Африканский банк развития: проблемы международного сотрудничества» [25] (Fordwor, 1981). Сравнительный анализ институциональной структуры региональных МБР представлен работой Нэнси Бирдсэлл «Дилемма Африканского банка развития: влияет ли управленческая структура на долгосрочное финансирование МБР?», в которой предлагается классификация МБР на кредитор-доминантные и реципиент-доминантные [28] (Birdsall, 2018). Влияние институциональных уступок, предоставляемых внешним участникам, на проводимую МБР политику распределения ресурсов рассмотрено в работе Майлза Келлермана «Распространение международных банков развития» [27] (Kellerman, 2019).

В основу работы легла ключевая гипотеза работы М. Келлермана: бедная учредительная коалиция при принятии внешнего капитала для поддержания своего МБР потеряет контроль над институтом, что неизбежно приведет к процедурным и распределительным изменениям. В настоящей работе данная гипотеза, нашедшая свое подтверждение в оригинальной статье по результатам анализа деятельности Межамериканского банка развития (МАБР), Азиатского банка развития (АБР) и Исламского банка развития, пользуясь рекомендациями М. Келлермана для дальнейших исследований, будет применена к АБР с рассмотрением истории институциональных уступок внешним государствам и последствий, к которым это привело.

Научная новизна работы заключается в том, что на примере АБР показана возможность сохранить контроль над МБР, несмотря на предоставляемые институциональные уступки внешним участникам. Учитывая, что учредительная коалиция АБР может быть классифицирована как беднейшая среди учредителей МБР, к которым была применена данная гипотеза, предполагается, что возможность сохранения контроля над институтом определяется не ресурсными возможностями учредительной коалиции, а моментом времени принятия внешнего капитала. Так, у всех МБР, где наблюдалась потеря контроля, принятие внешнего капитала происходило в момент учреждения.

Теоретическая основа

Международные банки развития. Банки развития представляют собой симбиоз государственной структуры и коммерческого банка. Учредителем в них, как правило, выступает государство, но средства заемщикам предоставляются на основе платности и возвратности. Таким образом, международные банки развития выполняют политические и коммерческие функции в своей деятельности [7] (Svedentsov, 2019).

С момента создания в 1945 году первого международного финансового института (банка) развития – Международного банка реконструкции и развития (МБРР), трансформировавшегося впоследствии в группу Всемирного банка, аналогичные институты были созданы объединениями стран из самых различных регионов в целях достижения целей устойчивого развития в определенном макрорегионе.

Однако многие подобные институты дублируют функции друг друга, например, в Азии функционируют одновременно Азиатский банк развития и Азиатский банк инфраструктурных инвестиций.

Объяснение созданию аналогичных друг другу учреждений было дано в ранее упомянутой работе М. Келлермана, в которой распространение дублирующих наднациональных институтов развития объясняется потерей учредительной коалицией контроля как результатом предоставленных внешним участникам институциональных уступок в обмен на капитал [27] (Kellerman, 2019).

Содержание теории, предложенной в работе М. Келлермана, заключается в следующем. Коалиции государств создают МБР в том случае, когда они не удовлетворены своим институциональным статусом в существующем институте. В ответ на эту неудовлетворенность коалиции государств создают новые МБР, в которых их институциональный статус целенаправленно отличается от статуса в предыдущем институте. Однако учреждение новых МБР – затратная процедура в связи с тем, что МБР являются крайне ресурсозависимыми институтами.

Особенностью зависимости МБР от капитала, в отличие от классических банковских институтов, является отсутствие обязательного критерия прибыльности для длительного и успешного функционирования института. Хосе Лопес Рохас утверждает, что отсутствует связь между параметрами финансируемых МБР проектов, такими как безрисковая ставка, доходность рынка или волатильность проекта, с процентной ставкой, по которой МБР предоставляют финансирование [18] (Lopez Rojas, 2016). Таким образом, для успешного функционирования МБР необязательно быть прибыльным. В этом и заключается роль институтов развития – предоставлять финансирование там, где традиционные институты не могут предоставить финансирование в силу неудовлетворенности параметрами проекта. Соответственно, учредительная коалиция должна иметь достаточно капитала, чтобы обеспечить функционирование МБР в условиях отсутствия прибыльности института. В случае, когда учредительная коалиция не обладает достаточными ресурсами для создания МБР или поддержания его деятельности, такая коалиция принимает капитал внешних государств в момент учреждения t0, предоставив некоторые институциональные уступки.

Далее внешние участники в момент t1+ после учреждения института начинают использовать свои рычаги воздействия, которые были предоставлены в виде институциональных уступок в момент t0 в обмен на ресурсы для создания изменений в институте, которые противоречат интересам учредительной коалиции (табл.).

Таблица .

Виды институциональных уступок и их ожидаемое влияние

|

Вид

институциональной уступки в момент t0

|

Ожидаемое влияние в момент t1+ |

|

Право голоса

|

У учредительной

коалиции не будет достаточного коллективного права голоса, чтобы

противостоять изменениям. И наоборот, у внешних государств будет достаточно

голосов, чтобы наложить вето на контрмеры, предложенные учредительной

коалицией

|

|

Пороги

принятия решения

|

Уровень

консенсуса, необходимый для утверждения отдельных проектов или изменений в

институциональной структуре, будет благоприятствовать внешним государствам

|

|

Директорские

группы

|

Размещение представителей

учредительной коалиции в разных избираемых органах, иногда возглавляемых

исполнительными директорами из нерегиональных государств, подорвет

способность коалиции действовать согласованно

|

|

Корпоративные

правила и управление

|

Некоторые

процедурные правила и / или механизмы управления, такие как процесс одобрения

займа, будут разработаны таким образом, чтобы внешние государства могли

блокировать проекты и/или институциональные изменения, которые они считают

нежелательными

|

|

Руководящие

должности

|

Процесс выбора руководящих должностей будет отдавать

предпочтение гражданам внешних государств

|

Подобные институциональные уступки могут быть рассмотрены как ребалансировка системы управления в институте, которая призвана сделать систему управления МБР эффективной и легитимной. Считается, что для эффективного управления МБР требуются общее видение и цели для всех акционеров [19] (Bhattacharya, Kharas, Plant, Prizzon, 2018).

Процесс трансформации процедурных и распределительных механизмов внутри института, вызывающий неудовлетворенность учредительной коалиции, здесь называется реверсом и измеряется такими характеристиками, как условное кредитование, политизация кредитов и изменения в секторах кредитования.

Подобные процессы характерны для традиционных МБР в системе управления которых присутствуют ярко выраженные основные акционеры, имеющие возможность определять проводимую МБР политику. Новые МБР, такие как Новый банк развития БРИКС, используют организационную структуру, в которой каждый участник обладает равной долей, что исключает появление лидирующего акционера [6] (Svedentsov, 2017).

Примерами значительного институционального контроля в руках нерегиональных участников в управлении МБР являются МАБР и АБР. Поскольку нерегиональным участникам принадлежит значительная часть капитала и голосов, они оказывают существенное влияние на проводимую МБР деятельность. Так, любое решение МАБР может быть блокировано США, АБР – Японией и США, имеющими вместе 1/3 голосов [4] (Krasavina, 2019).

Считается, что четко сформулированный мандат предоставляет меньше возможностей правительствам, отдельным политикам влиять на руководство МБР и его деятельность [5] (Matveevskiy, 2019). Однако мандат АБР является достаточно общим: «Содействовать устойчивому экономическому развитию и социальному прогрессу своих региональных членов индивидуально и совместно».

Процесс возникновения и трансформации Африканского банка развития

Концепция банка развития, целиком и полностью принадлежащего африканским государствам, была предложена в 1960 г. в Тунисе на Всеафриканской конференции народов. Предпосылками к учреждению такого института были неудовлетворенность распределением ресурсов группой Всемирного банка, а также отсутствие результатов деятельности Специального фонда ООН для экономического развития, который был упразднен вскоре после создания группой Всемирного банка упрощенного способа получения кредитов от МБРР. Объем финансирования проектов ВБ в Африке в 1960–1961 гг. составлял менее половины средств, направляемых в Европу и Австралию [28] (Birdsall, 2018).

Одной из самых обсуждаемых тем в процессе дискуссии о структуре и ресурсной базе АБР был вопрос участия неафриканских стран. Учредительная коалиция разделилась на две стороны. Одна утверждала, что внешние страны могут управлять АБР с помощью подписки на большинство акций, другая видела во внешних участниках возможность привлечения дополнительных ресурсов как через подписки на капитал, так и благодаря выходу на долговые рынки внешних стран. Как правило, МБР формируют свою ресурсную базу с помощью подписного капитала, участие в котором принимает не только учредительная коалиция, но и внешние участники [2] (Antropov, 2019). Однако, несмотря на бурные дискуссии, предложение о принятии внешнего капитала было отклонено, и АБР был учрежден в 1967 г. исключительно африканскими странами. Решение ограничить участие региональными странами могло быть продиктовано наблюдением за акционерными конфликтами в МАБР, пример которого, как считается, вдохновил африканские страны на создание АБР [1] (Antropov, 2019).

В 1967–1973 гг. АБР столкнулся с проблемами в достижении поставленных целей. Операции банка были крайне ограничены недостаточной ресурсной базой. Причиной тому были задолженность стран-участников по оплате подписок, недостаточная кредитоспособность и отсутствие доступа на международные рынки заемного капитала. Единственным другим потенциальным источником готового капитала были заимствования у центральных банков стран-членов. АБР проводил свои инвестиционные операции с 1967 по 1974 г. Исключительно за счет своего оплаченного капитала. Только в 1974 году АБР расширил свою деятельность посредством заимствований у центральных банков своих стран-членов. Имея в своем распоряжении такие ограниченные ресурсы, АБР инвестировал всего 119,5 млн долларов США в первые шесть лет своей деятельности [13].

Между тем функционирование банка развития с использованием только оплаченного капитала подписчиков необычна. Многие международные финансовые институты, такие как МБРР, Межамериканский банк развития и Азиатский банк развития, финансируют свои операции главным образом из заемных ресурсов, ограничивая использование оплаченного капитала для ослабления финансового давления на участников. Способность этих международных учреждений привлекать заемные средства является результатом наличия достаточного капитала до востребования. Это означает, что МБР могут усиливать свою кредитоспособность обязательствами своих членов оплачивать капитал до востребования, если учреждение того потребует. Принимая во внимание сомнительную репутацию, связанную с задержкой в капитальных платежах капитала до востребования, у АБР отсутствовала способность эффективно привлекать долговое финансирование на международном рынке капитала, которым обладают аналогичные институты в Азии, Латинской Америке и США. Кроме того, оперируя на глобальных рынках капитала, МБР сотрудничают не только с кредиторами, но и правительственными институтами других государств, представителями частного сектора и гражданского общества, что ведет к дополнительному обмену опытом и компетенциями [9] (Shelepov, 2017).

В 1972 году для расширения ресурсной базы АБР, банком был создан Африканский фонд развития (Фонд), учредителями которого стали АБР и 16 нерегиональных участников, количество которых увеличилось до 19 к 1979 году. Уставом Фонда половина голосов принадлежала АБР, половина – нерегиональным участникам. Право голоса АБР не могло быть изменено, изменялись лишь доли нерегиональных участников в зависимости от их взносов [17]. Благодаря такой системе распределения голосов африканским странам удалось увеличить ресурсы группы АБР, одновременно сохранив контроль над институтом.

Даже после учреждения Фонда было очевидно, что одной из фундаментальных проблем АБР в функционировании как банка развития была его зависимость от оплаченного капитала для покрытия его операций. В 1975 году АБР, наконец, получил доступ к иностранным заимствованиям, когда ему был предоставлен синдицированный кредит от банков США в размере 65 млн долл. [14]. Доступ АБР к внешним заимствованиям почти удвоился в период с 1977 по 1979 год. Это было отчасти связано с успехом АБР в размещении облигаций в Кувейте в 1976 году и его первым выпуском облигаций на рынке еврооблигаций.

К 1974 году вопрос об открытии капитала для внешних участников еще не был решен. Совет управляющих АБР все еще не поддерживал это предложение. Решение о допуске нерегиональных стран к участию в капитале АБР было приняло после обширных дискуссий, в ходе которых Африканские страны особенно отмечали вероятную потерю контроля над банком как неприемлемый риск, важно было сохранить «африканский характер» банка в операционной деятельности, руководящих должностей и распределении голосов [21] (Barnes, 1982). Решение об открытии капитала АБР для нерегиональных участников было принято в мае 1978 года резолюцией Совета управляющих банка.

По итогам переговоров региональные участники пошли на следующие институциональные уступки: нерегиональные участники получили 33% голосов, половину директорских позиций, обязательство банка рекрутировать персонал из нерегиональных стран. Региональные участники сохранили за собой право утверждать президента банка региональным большинством, президентом банка мог быть только гражданин одной из региональных стран, финансирование проектов могло осуществляться только в Африке, штаб-квартира банка должна была также располагаться в региональной стране. Порог принятие решений был сформирован следующим образом: для принятия решения было необходимо 2/3 голосов, включая 2/3 голосов нерегиональных членов. Таким образом, нерегиональные участники получили возможность блокирования любых решений, при условии некоторой согласованности в действиях.

Начиная с 1982 года в учредительные документы АБР вносились изменения, которые повлекли за собой возможность вступления в банк неафриканских членов, с учетом согласованной ранее управленческой структуры [3] (Zhdanova, 2019). Благодаря открытию капитала для нерегиональных участников, ресурсная база АБР увеличилась с 2,9 млрд долл. в 1982 году до 6,3 млрд долл. в 1983 году, далее достигнув 22,8 млрд долларов к 1989 году [22] (Chatterjee, 2011). Такое колоссальное увеличение ресурсной базы должно было стать залогом успешной операционной деятельности на многие годы, однако, к середине 1990-х годов в банке разразился кризис, причиной которого было предоставление заимствований некредитоспособным странам, и к 1994 году просроченная задолженность АБР составляла 700 млн долл., что практически оставило банк без средств для финансирования операций [25] (Fordwor, 1981). В 1995 году Счетная палата США раскритиковала систему управления АБР за слишком сильный контроль со стороны заемщиков, что привело к приостановке финансирования со стороны США до 1998 года, когда совет управляющих решил провести очередную докапитализацию АБР, увеличив ресурсную базу на 33% и расширив право голоса нерегиональных участников до 40% [11].

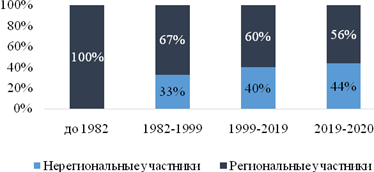

Последняя докапитализация АБР, проведенная в октябре 2019 года, расширила ресурсную базу института более чем в 2 раза, с 93 млрд долл. до 208 млрд долл. Одновременно с этим впервые доля голосов региональных участников опустилась ниже 60%. По состоянию на 30 июня 2020 г. доля нерегиональных участников составила 56,4%, нерегиональных – 43,6% [31] (рис. 1).

Рисунок 1. Распределение прав голоса участников АБР

Источник: [16].

Таким образом, уже в четвертый раз учредительная коалиция АБР уступила часть контроля над институтом внешним участникам. Но претерпел ли АБР изменения в процедурных и распределительных механизмах?

В первые годы своей деятельность АБР была сфокусирована на кредитовании таких проблемных для региона областей, как транспорт, энергетика, сельское хозяйство и коммуникации. По мере того как учредительная коалиция АБР совершала все новые институциональные уступки в обмен на принятие внешнего капитала, доля традиционных секторов в операционной деятельности АБР снижалась, что стало ярко заметно в начала 2000-х годов, когда существенно увеличилась доля прочих операций, которые представляют собой вложения в финансовый сектор и регуляторные кредиты, направленные на изменения в государственном управлении или отраслевом регулировании (рис. 2).

Рисунок 2. Структура финансирования проектов АБР по отраслям, %. Данные за 1990-е годы не представлены из-за отличающейся классификации операций в доступных источниках

Источник: [12].

Однако АБР не претерпел столь существенных секторальных изменений в распределении ресурсов, которые были выявлены M. Келлерманом в деятельности Азиатского банка развития и Межамериканского банка развития. Несмотря на аналогичный процесс утери контроля над институтом учредительной коалицией, в 2015–2018 гг. АБР все еще направлял большую часть своих ресурсов (более 60%) на финансирование тех же отраслей, что и в начале своей деятельности. В структуре распределения ресурсов АБР отдает приоритет транспортной инфраструктуре (более 30% на 2018 год), неразвитость которой считается главных ограничителем развития континента [8] (Fogel, 2018).

По результатам проектов, реализация которых была завершена в 2019 году с участием АБР, было создано 291 МВт генерирующих мощностей, из которых 174 МВт создаются возобновляемыми источниками. Было создано и реконструировано 436 км кросс-граничных дорог и более 3 000 км подъездных дорог для развития сельского хозяйства, более 10 млн человек получили доступ к водоснабжению [15].

Более того, текущая деятельность АБР по своим масштабам сопоставима с деятельностью группы Всемирного банка. В 2016 году года АБР предоставил финансирование в объеме 8 млрд долл., группа Всемирного банка за тот же период ~ 7,6 млрд долл. [1] (Antropov, 2019). По итогам 2019 года финансирование со стороны АБР – 7,3 млрд долл. [15], группа Всемирного банка ~ 11 млрд долл. [30]. Здесь необходимо отметить возрастающую роль китайского капитала на африканском континенте.

АБР также удалось избежать блокирования ссуд благодаря сильно «раздробленным» правам голоса у нерегиональных участников. По данным Счетной палаты США, в период 1992–1995 гг. США предприняли попытки заблокировать 11 проектов с объемом финансирования в 953 млн долл., но безуспешно [25] (Fordwor, 1981). Хотя с открытием капитала для внешних участников споры между учредительной коалицией и внешними участниками сохраняются до сих пор, политические противоречия с 1982 года не были причиной блокирования финансирования [24] (Karen, 1990).

АБР не только не претерпел изменений, которые трансформировали проводимую им политику в не отвечающую интересам региональных участников, но и успешно инициирует новые механизмы развития на африканском континенте. Примером служит инвестиционная платформа Africa50, целью которой является привлечение ресурсов для снятия инфраструктурных ограничений экономики континента, страны которого ежегодно теряют до 2% роста из-за неразвитости инфраструктуры [20] (Boamah, 2017).

Заключение

Резюмируя, несмотря на институциональные уступки, которые предоставляла учредительная коалиция АБР нерегиональным участникам по мере их нарастающего участия в капитале института, учредительная коалиция смогла сохранить контроль.

АБР не претерпел процедурных или распределительных изменений, которые изменили бы проводимую им политику таким образом, чтобы она не отвечала первоначальным целям и задачам учредительной коалиции.

Такой вывод противоречит гипотезе M. Келлермана, содержание которой заключается в том, что бедные капиталом учредительные коалиции неизбежно отдадут контроль над институтом в обмен на принятие внешнего капитала, что приведет к трансформации института в проводник политики внешних участников.

Объяснением этого служит тот факт, что учрежден АБР был без участия нерегиональных стран. Имея функционирующий, пусть и ограниченно в силу своей ресурсной базы, институт, учредительная коалиция имела существенно более сильную переговорную позицию при принятии внешнего капитала, чем рассмотренные M. Келлерманом Межамериканский банк развития и Азиатский банк развития, у которых принятие внешнего капитала происходило на стадии учреждения института.

Дальнейшим развитием нашего исследования может быть применение данной гипотезы к субрегиональным банкам развития, таким как Черноморский банк торговли и развития, Карибский банк развития. Другим направлением может быть попытка объяснить создание Западноафриканского банка развития и Восточноафриканского банка развития неудовлетворенностью отдельных региональных участников учредительной коалиции АБР проводимой институтом политикой.

Источники:

2. Антропов В.В. / Многосторонние банки развития в мировой экономике: особенности деятельности и перспективы сотрудничества с Россией / Экономика. Налоги. Право. 2019. №1.

URL: https://cyberleninka.ru/article/n/mnogostoronnie-banki-razvitiya-v-mirovoy-ekonomike-osobennosti-deyatelnosti-i-perspektivy-sotrudnichestva-s-rossiey (дата обращения: 05.09.2020)

3. Жданова О.А. / Основные тенденции развития инвестиционной привлекательности в экономику африканского континента / Экономика, бизнес, инновации / сборник статей VI Международной научно-практической конференции. 2019, Издательство: «Наука и Просвещение»

URL: https://elibrary.ru/item.asp?id=36692106 (дата обращения: 05.09.2020)

4. Л. Н. Красавина [и др.] / Международные валютно-кредитные и финансовые отношения: учебник для академического бакалавриата / ; ответственный редактор Л. Н. Красавина. — 5-е изд., перераб. и доп. — Москва: Издательство Юрайт, 2019. — 534 с. курс). — ISBN 978-5-534-08791-8. — Текст: электронный // ЭБС Юрайт

5. Матвеевский С.С. Оценка эффективности деятельности банков развития как важный фактор экономического успеха (на примерах Немецкого, азиатского и африканского банков развития) / Вестник университета.

2019. № 4, с. 151-157, DOI 10.26425/1816-4277-2019-4-151-157

6. Сведенцов В.Л. Новые международные региональные банки развития и интересы России // Мир новой экономики. 2017. Т. 11. № 1. С. 55–59.

7. Сведенцов В.Л. Особенности новых международных банков развития // Проблемы национальной стратегии. 2019. № 2. С. 163-175.

8. Фогель Д.В. Улучшение состояния транспортной инфраструктуры Африки как фактор стимулирования деятельности иностранных инвесторов // Экономические отношения. – 2018. – Том 8. – № 4. – С. 589-603. – doi: 10.18334/eo.8.4.39521.

9. Шелепов А.В. Новые и «традиционные» многосторонние банки развития: результаты и перспективы сотрудничества // Вестник международных организаций. 2017. Т. 12. № 1. С. 127– 147. DOI: 10.17323/1996-7845-2017-01-127.

10. African Development Bank, Board of Governors, Resolution 02-78 adopted at the closed sitting on May 1, 1978

11. African Development Bank, Board of Governors, Resolution B/BG/98/05 adopted at the closed sitting on May 29, 1998

12. African Development Bank Compendium of Statistics

13. African Development Bank, 1973 Annual report, 1974

14. African Development Bank, 1975 Annual report, 1976

15. African Development Bank, 2019 Annual report, 2020

16. African Development Bank statement of voting power as at: 30 June 2020

17. Agreement establishing the African Development Fund, 1973

18. An Analysis of Investments by Multilateral Development Banks in Central America, Jose Lopez Rojas, Walden University, 2016

19. Bhattacharya A., Kharas H., Plant M., Prizzon A. (2018) The New Global Agenda and the Future of the Multilateral Development Bank System. International Organisations Research Journal, vol. 13, no 2, pp. 115–142 (in English). DOI: 10.17323/1996-7845-2018-02-06

20. Charles Boamah, In Search of New Development Financing Models, Journal of African Development Vol. 19, No. 2 (Fall 2017), pp. 111-115 (5 pages) Published By: Penn State University Press, DOI: 10.5325/jafrideve.19.2.0111

21. Craig S. Barnes, The African Development Bank's Role in Promoting Regional Integration in the Economic Community of West African States, 4 B.C. Third World L.J. 151 (1984), URL: http://lawdigitalcommons.bc.edu/twlj/vol4/iss2/2

22. Deen K. Chatterjee, Encyclopedia of Global Justice, 2011, published by Springer; 2011th Edition (December 19, 2012), 1200 p.

23. Jose Lopez Rojas «An Analysis of Investments by Multilateral Development Banks in Central America», Doctoral Study, Walden University, 2016

24. Karen A. Mingst Politics and the African Development Bank University of Kentucky 1990

25. Kwame Donkoh Fordwor. New York, London: Pergamon, 1981, 343 p.

26. Multilateral Development Banks: Financial Condition of the African Development Bank, US General Accounting Office, April 21, 1995

27. Miles Kellerman, The proliferation of multilateral development banks. Review of International Organizations 14, 107–145 (2019). https://doi.org/10.1007/s11558-018-9302-y

28. Nancy Birdsall, 2018. «The Dilemma of the African Development Bank: Does Governance Matter for the Long-Run Financing of the MDBs? » CGD Working Paper 498. Washington, DC: Center for Global Development.

URL: https://www.cgdev.org/publication/dilemma-afdb-does-governance-matter-long-run-financing-mdbs (дата обращения: 24.09.2020)

29. World Bank, 1960-61 Annual report, 1961

30. World Bank, 2019 Annual report, 2020

31. African Development Bank Shareholders approve landmark $115 billion capital increase URL: https://www.afdb.org/en/news-and-events/press-releases/african-development-bank-shareholders-approve-landmark-115-billion-capital-increase-signalling-strong-support-32344 (дата обращения: 24.09.2020)

Страница обновлена: 14.01.2026 в 13:41:59

Download PDF | Downloads: 51 | Citations: 5

The African Development Bank relationships with non-regional participants

Sunguryan A.S.Journal paper

Journal of International Economic Affairs

Volume 10, Number 4 (October-December 2020)

Abstract:

The article deals with the monetary and financial aspects of world economic processes in terms of the African Development Bank relationships with non-regional participants, the process of granting institutional concessions of the founding coalition of the African Development Bank to non-regional members in exchange for external capital. The history of the institution is reviewed. And the key events that led to the strengthening of control over the institution by non-regional participants are highlighted. Changes in distribution procedures and management system in the process of institutional transformations are analyzed. The research is based on the theoretical model of M. Kellerman on the proliferation of international development banks. The study revealed that the African Development Bank has not undergone procedural and distributional changes during the process of accepting external capital, which would change its policy to be contrary to the interests of the constituent coalition.

Keywords: multilateral development banks, African Development Bank, external capital influence, institutional concessions, African Development Fund

JEL-classification: F34, F36, F39

References:

African Development Bank Shareholders approve landmark $115 billion capital increase. Retrieved September 24, 2020, from https://www.afdb.org/en/news-and-events/press-releases/african-development-bank-shareholders-approve-landmark-115-billion-capital-increase-signalling-strong-support-32344

Antropov V.V. (2019). Mnogostoronnie banki razvitiya v mirovoy ekonomike: osobennosti deyatelnosti i perspektivy sotrudnichestva s Rossiey [Multilateral development banks in the world economy: business specifics and prospects for cooperation with Russia]. Economy. Taxes. Law. (1). 98-109. (in Russian).

Antropov V.V. (2019). Regionalnye banki razvitiya v ekonomicheskoy strategii Rossii [Regional development banks in Russia’s economic strategy]. Economic Journal. (1). 65 – 79. (in Russian). doi: 10.24411/2072-8220-2019-00006.

Barnes C. S. (1982). The African Development Bank\'s Role in Promoting Regional Integration in the Economic Community of West African States

Bhattacharya A., Kharas H., Plant M., Prizzon A. (2018). The New Global Agenda and the Future of the Multilateral Development Bank System International Organisations Research Journal. (2). 115–142. doi: 10.17323/1996-7845-2018-02-06.

Charles Boamah (2017). In Search of New Development Financing Models Journal of African Development. (2). 111-115. doi: 10.5325/jafrideve.19.2.0111.

Deen K. Chatterjee (2011). Encyclopedia of Global Justice

Fogel D.V. (2018). Uluchshenie sostoyaniya transportnoy infrastruktury Afriki kak faktor stimulirovaniya deyatelnosti inostrannyh investorov [Improving the condition of transport infrastructure of Africa as a factor of stimulation the activity of foreign investors]. Journal of International Economic Affairs. (4). 589-603. (in Russian). doi: 10.18334/eo.8.4.39521.

Jose Lopez Rojas (2016). An Analysis of Investments by Multilateral Development Banks in Central America

Jose Lopez Rojas (2016). An Analysis of Investments by Multilateral Development Banks in Central America

Karen A. (1990). Mingst Politics and the African Development Bank

Krasavina L. N. (2019). Mezhdunarodnye valyutno-kreditnye i finansovye otnosheniya [International monetary, credit and financial relations] (in Russian).

Kwame Donkoh Fordwor (1981). The African Development Bank: Problems of International Cooperation

Matveevskiy S.S. (2019). Otsenka effektivnosti deyatelnosti bankov razvitiya kak vazhnyy faktor ekonomicheskogo uspekha (na primerakh Nemetskogo, aziatskogo i afrikanskogo bankov razvitiya) [Evaluating the effectiveness of development banks as an important factor of economic success (on the examples of German, Asian and African development banks)]. Vestnik Universiteta. (4). 151-157. (in Russian). doi: 10.26425/1816-4277-2019-4-151-157.

Miles Kellerman (2019). The proliferation of multilateral development banks Review of International Organizations. (14). 107–145. doi: 10.1007/s11558-018-9302-y.

Nancy Birdsall (2018). The Dilemma of the African Development Bank: Does Governance Matter for the Long-Run Financing of the MDBs?

Shelepov A.V. (2017). Novye i «traditsionnye» mnogostoronnie banki razvitiya: rezultaty i perspektivy sotrudnichestva [New and "traditional" multilateral development banks: results and prospects for cooperation]. International organisations research journal. (1). 127– 147. (in Russian). doi: 10.17323/1996-7845-2017-01-127.

Svedentsov V.L. (2017). Novye mezhdunarodnye regionalnye banki razvitiya i interesy Rossii [New international development banks and the interests of Russia]. The world of new economy. (1). 55–59. (in Russian).

Svedentsov V.L. (2019). Osobennosti novyh mezhdunarodnyh bankov razvitiya [Special aspects of multilateral development banks]. Problems of national strategy. (2). 163-175. (in Russian).

Zhdanova O.A. (2019). Osnovnye tendentsii razvitiya investitsionnoy privlekatelnosti v ekonomiku afrikanskogo kontinenta [Main trends in the development of investment attractiveness in the economy of the African continent] (in Russian).