Использование моделирования структурными уравнениями для оценки факторов, влияющих на лояльность клиентов в банках

До Тхи Куен1![]() , Саяпина К.В.1

, Саяпина К.В.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 29

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 11 (Ноябрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44494272

Аннотация:

На сегодняшний день отсутствует объективная методика оценки факторов, оказывающих влияние на потребительскую лояльность в банковском секторе. Поэтому авторами был предложен количественно-качественный подход на основе методики моделирования структурными уравнениями для поиска решений в данной области. В результате была установлена прямая зависимость факторов влияния на уровень лояльности (стратегия развития системы взаимоотношения с клиентами – eCRM, поддержка руководства, уровень клиентоориентированности, человеческие ресурсы, управление знаниями, реализация оперативных бизнес-процессов, внедрение информационных технологий в банке). Таким образом, при выявлении лояльных клиентов и формировании долгосрочных взаимоотношений с потребителями банкам рекомендуется использовать комплексный подход к оценке лояльности, включая многофакторный анализ. Данные действия позволяют в значительной степени повысить эффективность взаимодействия с клиентами и общий уровень результативности в долгосрочной перспективе.

Ключевые слова: лояльность, банковский сектор, eCRM, модель линейной структуры, управление взаимоотношениями с клиентами

JEL-классификация: G21, G24, G29

Введение

В настоящее время тенденции активного внедрения информационных технологий в условиях цифровизации наблюдаются и в банковской отрасли: многие направления деятельности уже переведены в электронный формат, а стремительное развитие и одновременно устаревание программных продуктов и решений нередко приводит ко все большему «сходству» банков-конкурентов. В связи с этим становится все сложнее удерживать клиентов, и вопрос формирования лояльности занимает существенные позиции в рамках формирования и реализации долгосрочной маркетинговой стратегии банка.

Цель данного исследования заключается в определении факторов, влияющих на лояльность клиента, для проведения последующей оценки и измерения степени влияния, а также в разработке практических рекомендаций на основе полученных данных по эффективной реализации идентификации постоянных клиентов в банке посредством использования системы eCRM.

Общая гипотеза исследования представляет собой следующее: авторы предполагают, что существует определенный набор факторов, влияющих на успешное внедрение и последующее развитие электронной системы управления взаимоотношений с клиентами (eCRM), которая, в свою очередь, оказывает прямое воздействие на повышение клиентской лояльности в банковском секторе.

Для проведения исследования авторами были использованы следующие методы:

- анализ факторов и метод оценки факторов, непосредственно влияющих на лояльность клиентов в банковском секторе;

- модель линейной структуры (SEM) для анализа и оценки результатов и обеспечения достоверности выявленных факторов;

- последующее формирование теоретической модели с контрольными переменными, верифицированное на основе метода многомерного анализа групповой структуры.

Существует достаточно много исследований лояльности клиентов (проведенных не только в банковской отрасли). Так, лояльность клиентов – это желание клиентов покупать или пересматривать будущие продукты и услуги, взаимодействовать с брендом снова и снова, создавая покупки и повторные заказы [15] (Oliver, 1999). В будущем клиенты будут отдавать предпочтение покупке продуктов и услуг бренда [21] (Yoo, Donthu, Lee, 2000). Что касается банковских и финансовых услуг, то лояльность клиентов к некоторым или к определенной группе продуктов и услуг соответствует лояльности банковского бренда в банковской сфере. Многие авторы изучали поведение клиентов, использующих банковские продукты и услуги [10, 20] (Kasri, Kassi, 2009; Yerpude, Singhal, 2017)). Был сделан вывод, что банки должны уделять больше внимания поддержанию лояльности клиентов в банке, и это ключевой вопрос, который необходимо интегрировать в процесс стратегического маркетингового планирования банка [16] (Rasheed, Khalid, Khizar, 2015).

В работах некоторых авторов изучается взаимосвязь групп факторов, влияющих на лояльность клиентов в банках [11, 18] (Kishada, Wahab, 2015; Tsoukatos, Rand, 2006). Некоторые исследователи выделили конкретный набор факторов, оказывающих прямое воздействие на степень интенсивности лояльности потребителей, пользующихся банковскими услугами – среди таких факторов были выделены качество обслуживания, репутация банка, убеждения и привычки потребителей, уровень удовлетворенности, структура затрат, связанных с пересчетом валют; цена, информационные технологии, человеческий фактор в целом [1] (Ali, Leifu, Rehman, 2014).

Теоретические основы понятия лояльности

Измерение удовлетворенности (то есть лояльности) клиентов очень важно, с одной стороны, для сохранения конкурентного преимущества, с другой стороны, для количественной оценки успешной работы сотрудников и бизнеса в целом. Удовлетворенность клиента может быть оценена в качестве сравнения ожиданий до и после приобретения продукта [15, 14] (Muralia, Pugazhendhib, Muralidharanb, 2016). Можно сказать, что стратегия удовлетворенности клиентов постепенно стала бизнес-уловкой для компаний, чтобы получить больше прибыли и создать более явное конкурентное преимущество на рынке. Удовлетворенность – это своего рода эмоциональный отклик клиента на продукт или услугу [5] (Barney, 1999).

В целом, обобщая мнения различных исследователей и маркетологов, можно сказать, что достижение лояльности со стороны клиентов осуществимо в рамках следующих предпосылок со стороны клиента в течение определенного периоде времени:

- должно быть сформированое стабильное предпочтение продукта/услуги от конкретного производителя;

- наличие намерения обратиться в компанию повторно;

- чувство эмоционального удовлетворения от потребления продукта/пользования услугой;

- равнодушие (или «нечувствительность») по отношению к продуктам-конкурентам;

- доминирование эмоциональной составляющей над рациональной в структуре лояльности.

В целом, сущность структуры лояльности к бренду продукта/услуги представляет собой следующее (рис. 1):

Рисунок

1. Сущность

структуры лояльности к бренду продукта/услуги компании

Рисунок

1. Сущность

структуры лояльности к бренду продукта/услуги компании

Источник: Алдер Г. Маркетинг будущего – диалог сознаний: Общение с потребителями в XXI веке. – М.: ФАИР-ПРЕСС, 2003.

Лояльность к бренду как субъективная позитивная тенденция включает в себя три измерения:

1. Эмоциональный аспект (различные эмоции преимущественно положительного характера, испытываемые со стороны потребителя по отношению к конкретному продукту/услуге). Эмоциональный аспект чаще всего основывается на базе прошлого опыта пользования продуктом, но также можер формироваться и посредством получаемой извне информации.

2. Оценочный аспект (рациональное отношение потребителя к продукту/услуге). Формируется так же, как и эмоциональный аспект.

3. Поведенческий аспект (или трансакционный аспект): продукт/услуга выбираются потребителем спонтанным образом (чаще всего при анализе уровня затрат на его приобретение либо пользование, вместе с ожидаемой выгодой).

На практике структура лояльности может меняться в зависимости от приобретения определенного продукта / услуги либо с учетом индивидуальных особенностей потребителя.

В последнее время все более значимую роль играет формирование грамотной и эффективной системы построения взаимоотношений с клиентами (Customer Relationship Management, CRM), а с учетом активного развития информационных технологий и тенденций в контексте цифровизации стало возможно «строить» лояльность со стороны целевой аудитории путем внедрения корпоративной информационной системы по взаимоотношению с клиентами. Внедрение CRM-системы позволяет достичь оптимизации бизнес-процессов компании, получить анализ данных о продажах, построить работу с возражениями и постоянно совершенствовать работу с клиентами на основе обратной связи.

Главный принцип деятельности такой системы формирования лояльности заключается не в предложении и продаже конкретного продукта/услуги максимально широкому кругу потребителей, а в построении долгосрочных отношений с конкретным потребителем на индивидуальной основе и предложении ему максимального спектра продуктов/услуг с удовлетворением наибольшего числа потребностей.

По мнению специалистов, повышение уровня удержания клиентов на 5 % способно поднять уровень прибыли компании в целом на 25–95 % [8] (Chambers, 2020).

Как показывает опыт многих предприятий, специализирующихся в различных отраслях, сформировать эффективную программу лояльности (в том числе и на основе корпоративной информационной системы по взаимотношениям с потребителями) возможно при тщательном ее планировании; нельзя полагаться исключительно на рациональность в поведении потребителей – гораздо более важным фактором является их доверие, эмоциональная привязанность и получаемые привилегии при пользовании конкретным продуктом/услугой. Поэтому программа лояльности, в первую очередь, должна основываться на нематериальных стимулах для потребителя.

Зарубежными специалистами было проведено значительное число исследований, связанных с понятием удовлетворения и лояльности в банковской сфере [2, 4, 19] (Avkiran, 1994; Bahia, Nante, 2000; Yavas, Yasin, 2001).

Лояльность клиентов является активом банка. Когда лояльные клиенты будут продолжать пользоваться услугами банка, они могут рекомендовать продукты потенциальным клиентам. Пользуясь другими услугами, они сначала подсознательно представят именно этот банк, хотя с рациональной точки зрения могут осознавать, что в другом банке им могут предложить относительно лучший вариант услуги.

Многие исследования показали, что удовлетворенность клиентов является хорошей основой для формирования прочной лояльности [7, 12, 17] (Bugel, Buunk, Verhoef, 2010; Leelakulthanit, Hongcharu, 2011; Thaichon, Quach, 2013).

Методология и гипотеза исследования

Авторами был проведен анализ 7 факторов, влияющих на лояльность клиентов в банках: 1) клиентоориентированность; 2) человеческий фактор; 3) управление знаниями; 4) стратегия развития системы взаимоотношений с клиентами (eCRM); 5) поддержка топ-менеджмента; реализация оперативных бизнес-процессов; внедрение информационных технологий.

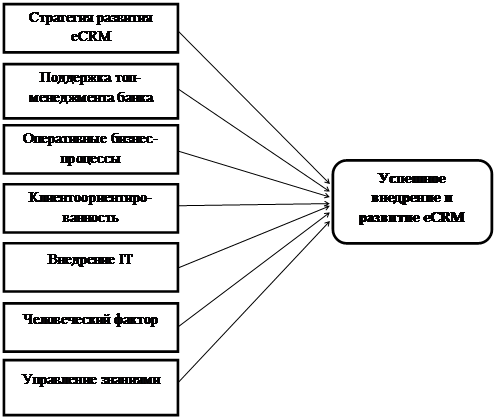

Для проверки наличия взаимосвязи между e-CRM и эффективностью бизнеса, в рамках гипотезы были исследованы следующие факторы (рис. 2):

Рисунок 2. Факторы, используемые в гипотезе исследования

Источник: составлено авторами

Гипотезы исследования представляют собой следующее:

H0: на успешное развитие eCRM влияют иные факторы, не входящие в группу факторов, представленных на рисунке 2;

H1: стратегия развития системы взаимоотношения с клиентами не влияет на успешное развитие eCRM;

H2: поддержка топ-менеджмента банка не влияет на успешное внедрение eCRM;

H3: реализация оперативных бизнес-процессов не влияет на развитие eCRM;

H4: клиентоориентированность не влияет на успешное развитие eCRM;

H5: внедрение информационных технологий не влияет на успешное внедрение и развитие eCRM;

H6: человеческий фактор не влияет на успешное развитие eCRM;

H7: управление знаниями не влияет на успешное внедрение и развитие eCRM.

Для оценки взаимосвязи между переменными, влияющими на уровень удовлетворенности и соответствующей лояльности клиентов в банковской отрасли, методика моделирования структурными уравнениями (SEM) является, на наш взгляд, наиболее применимой моделью для обоснования поставленных гипотез, поскольку данная модель широко используется в поведенческой науке и подходит для измерения отношений между ненаблюдаемыми переменными. В качестве доказательства можно привести результаты теоретических трудов многих зарубежных специалистов, согласно которым именно моделирование структурными уравнениями считается эффективно применяемым для проведения исследований в области прогнозирования, анализа и изучения составляющих в рамках целого [6, 13] (Behjati, Pandya, Kumar, 2012; Lohse, Bellman, Johnson, 1999) ).

Для исследования важности человеческого фактора в банковском секторе был проведен онлайн-опрос среди 320 клиентов, использующих продукты и услуги в банках Вьетнама. В целом респонденты должны были определить, что, на их взгляд, является наиболее важным для получения качественного банковского продукта / услуги.

Ответы всех респондентов, в зависимости от того или иного параметра, были впоследствии проранжированы и представлены в таблице.1:

Таблица 1

Параметры человеческого фактора, в наибольшей степени влияющие на достижение качественного банковского продукта/услуги (на основе онлайн-опроса потребителей банковского сектора Вьетнама)

|

№

|

Характеристики респондентов

|

Количество

|

Доля, в %

|

|

1

|

Всего

|

320

|

100

|

|

2

|

Пол

| ||

|

|

Мужской

|

122

|

38,1 %

|

|

|

Женский

|

198

|

61,9 %

|

|

3

|

Время работы в банке

| ||

|

|

Меньше 2 лет

|

69

|

21,6 %

|

|

|

От 2 до 5

лет

|

147

|

45,9 %

|

|

|

От 5 до 8 лет

|

61

|

19,1 %

|

|

|

От 8 лет и больше

|

43

|

13,4 %

|

|

4

|

Уровень профессионального образования

| ||

|

|

Среднее профессиональное образование

|

25

|

7,8 %

|

|

|

Бакалавриат

|

148

|

46,3 %

|

|

|

Магистратура

|

130

|

40,6 %

|

|

|

Докторантура

|

17

|

5,3 %

|

|

5

|

Возраст

| ||

|

|

Меньше 25

|

95

|

29,7 %

|

|

|

От 25 до 34

|

160

|

50 %

|

|

|

От 35 до 44

|

35

|

10,9 %

|

|

|

>= 45

|

30

|

9,4 %

|

|

6

|

Должность

| ||

|

|

Старший руководитель

|

51

|

15,9 %

|

|

|

Руководитель среднего звена

|

85

|

26,6 %

|

|

|

Сотрудники

|

184

|

57,5 %

|

|

7

|

Профессиональная деятельность

| ||

|

|

Информационные технологии

|

76

|

23,8 %

|

|

|

Управление взаимоотношениями с клиентами

|

153

|

47,8 %

|

|

|

Маркетинг в банке

|

70

|

21,9 %

|

|

|

Другие специальности

|

21

|

6,6 %

|

Таким образом, можно сделать предварительный вывод, что в рамках человеческого фактора наиболее важную роль в построении и удержании лояльности клиента банковских услуг играют специалисты в области управления взаимоотношениями с клиентами в возрасте от 25 до 34 лет с образованием не ниже уровня бакалавриата с опытом работы в банке от 2 до 5 лет.

Для проведения оценки гипотез исследования, выдвинутых авторами ранее, предлагается использовать подход шкалы оценки на основе следующих методов (рис. 3):

- коэффициента надежности Альфа Кронбаха,

- анализа коэффициента обнаружения (EFA),

- последующей проверки методом факторного анализа (CFA).

Рисунок 3. Процесс проведения исследования

Источник: составлено авторами

Также предлагается использовать дополнительный метод BANKSERV [Avkiran, 1994], адаптированный для банковского сектора на основе принципов работы метода оценки клиентского сервиса SERVQUAL – данный метод предназначен для определения особенностей субъективного восприятия целевых потребителей конкретных потребностей в постпродажном обслуживании, а также для оценки качества услуг, предоставляемых компанией. Методика BANKSERV является более эффективной по сравнению с методом SERVQUA именно для банковской индустрии, поскольку в ней минимизирован риск возникновения «потенциальных психометрических проблем», а все показатели основной анкеты составлены на основе прямого задавания вопроса, а не на базе использования «методом от противного» [2] (Avkiran, 1994).

Результаты исследования

Используя возможности AMOS 4.0 для подтверждающего факторного анализа (CFA), четырехфакторная структура BANKSERV была определена наблюдаемым данным BANKPERF. Все анализируемые данные были предварительно проверены на наличие предупреждений, связанных с недостаточной идентификацией, избыточной идентификацией или недопустимостью. В силу того, что никаких предупреждений не было выявлено, авторами была реализована интерпретация результатов факторного анализа (рис. 4):

Рисунок 3. Результаты факторного анализа

Источник: составлено автором

Используя возможности AMOS по моделированию структурных уравнений (SEM), результаты CFA были исследованы на предмет соответствия (GOF). Индексы соответствия не имеют единого статистического значения теста, которое определяет правильную модель с учетом данных выборки. Существует ряд показателей GOF, с которыми можно проводить сравнения, поэтому соответствие должно оцениваться одновременно с точки зрения статистики множественного соответствия. Многие критерии GOF были сформулированы так, чтобы варьироваться в диапазоне значений от 0 (не подходит) до 1 (идеально подходит), при этом многие исследователи использовали значение GOF 0,90 или выше в качестве критерия приемлемого соответствия. Тем не менее «абсолютный тест недоступен, и исследователь должен в конечном итоге решить, является ли подгонка приемлемой».

Следующие индексы GOF отражают степень, в которой модель BANKSERV соответствует наблюдаемым данным. Индексы GOF, рассчитанные с помощью AMOS, следующие:

χ² = 866,424,

p < 0,001,

df = 499,

GFI = 0,866,

TLI = 0,923,

CFI = 0,932.

На основании вышеупомянутых результатов, все результаты GOF попадают в предельный уровень соответствия. Таким образом, модель BANKSERV является предельным претендентом на причинную структуру, лежащую в основе данных BANKPERF.

Проверка гипотезы H0 (на успешное развитие eCRM влияют иные факторы, не входящие в группу представленных ранее факторов) была проведена методом дискриминантного анализа для устранения возможных ограниченй и достижения насыщенности модели; была выполнена проверка коэффициента корреляции в общем объеме между параметрами, которые действительно отличаются от 1. Если исследуемое значение действительно отличается, то шкалы достигают дискриминантного значения (табл. 2).

Таблица 2.

Проверка дискриминантного значения переменных для гипотезы H0

|

|

|

|

Estimate

|

SE=SQRT((1-r2)/(n-2))

|

CR=(1-r)/SE

|

TDIST(|CR|,n-2,2)

|

|

TKTC

|

<-->

|

CK

|

0,641

|

0,043041555

|

8,340776688

|

0,00000

|

|

TKTC

|

<-->

|

QT

|

0,332

|

0,052896481

|

12,62843923

|

0,00000

|

|

TKTC

|

<-->

|

CN

|

0,484

|

0,049071377

|

10,51529498

|

0,00000

|

|

TKTC

|

<-->

|

QTTT

|

0,356

|

0,05240337

|

12,28928593

|

0,00000

|

|

TKTC

|

<-->

|

CL

|

0,631

|

0,043503741

|

8,482029187

|

0,00000

|

|

TKTC

|

<-->

|

KH

|

0,605

|

0,044650107

|

8,846563301

|

0,00000

|

|

TKTC

|

<-->

|

CNTT

|

0,321

|

0,053109564

|

12,78489125

|

0,00000

|

|

CK

|

<-->

|

QT

|

0,284

|

0,053768196

|

13,3164223

|

0,00000

|

|

CK

|

<-->

|

CN

|

0,293

|

0,053616123

|

13,18633195

|

0,00000

|

|

CK

|

<-->

|

QTTT

|

0,168

|

0,05528019

|

15,05059959

|

0,00000

|

|

CK

|

<-->

|

CL

|

0,398

|

0,05144442

|

11,70194951

|

0,00000

|

|

CK

|

<-->

|

KH

|

0,394

|

0,051541154

|

11,75759469

|

0,00000

|

|

CK

|

<-->

|

CNTT

|

0,178

|

0,05518169

|

14,89624558

|

0,00000

|

|

QT

|

<-->

|

CN

|

0,18

|

0,055161284

|

14,86549867

|

0,00000

|

|

QT

|

<-->

|

QTTT

|

0,129

|

0,055608667

|

15,66302592

|

0,00000

|

|

QT

|

<-->

|

CL

|

0,223

|

0,054665104

|

14,21382097

|

0,00000

|

|

QT

|

<-->

|

KH

|

0,246

|

0,054353953

|

13,87203615

|

0,00000

|

|

QT

|

<-->

|

CNTT

|

0,214

|

0,054778112

|

14,34879694

|

0,00000

|

|

CN

|

<-->

|

QTTT

|

0,306

|

0,053387276

|

12,99935209

|

0,00000

|

|

CN

|

<-->

|

CL

|

0,334

|

0,052856873

|

12,60006425

|

0,00000

|

|

CN

|

<-->

|

KH

|

0,415

|

0,051020251

|

11,46603526

|

0,00000

|

|

CN

|

<-->

|

CNTT

|

0,093

|

0,055834183

|

16,24452895

|

0,00000

|

|

QTTT

|

<-->

|

CL

|

0,276

|

0,053899044

|

13,43252031

|

0,00000

|

|

QTTT

|

<-->

|

KH

|

0,191

|

0,055044836

|

14,69710984

|

0,00000

|

|

QTTT

|

<-->

|

CNTT

|

0,047

|

0,056015244

|

17,01322594

|

0,00000

|

|

CL

|

<-->

|

KH

|

0,403

|

0,051321866

|

11,63246863

|

0,00000

|

|

CL

|

<-->

|

CNTT

|

0,272

|

0,05396295

|

13,49073756

|

0,00000

|

|

KH

|

<-->

|

CNTT

|

0,215

|

0,054765796

|

14,33376399

|

0,00000

|

Согласно полученным результатам, представленным в таблице, значение P составляет <0,05 для гипотезы H0, поэтому данная гипотеза исследования может быть отвергнута, что, в свою очередь, доказывает соответствие гипотез (от H1 до H7). Коэффициент корреляции каждой пары значений отличается от 1 при уровне достоверности 95 %. Это, в свою очередь, подтверждает, что данные параметры являются дискриминационными, и такие факторы, как клиентоориентированность, человеческий фактор, управление знаниями, стратегия развития системы взаимоотношения с клиентами (eCRM), поддержка топ-менеджмента, реализация оперативных бизнес-процессов, внедрение информационных технологий, в той или иной степени оказывают влияние на уровень успешного внедрения и развития eCRM в банковской индустрии,

Заключение

Данное исследование, оценивающее воздействие факторов на уровень потребительской лояльности в банковском секторе на рынке Вьетнама, является ориентиром для проведения дальнейших исследований в этой области. Использование как количественных, так и качественных методов анализа позволяет получить более объективные результаты, а предложенные авторами факторы – особенности реализации стратегии системы управления взаимоотношений с клиентами, структура бизнес-процессов, клиентоориентированность, внедрение информационных технологий, человеческий ресурс, управление знаниями, поддержа высшего руководства организации – все это прямым образом влияет на эффективное внедрение и развитие электронной системы управления взаимоотношения с клиентами, что, в свою очередь, способствует формированию и последующему мониторингу лояльности клиентов банков.

Кроме того, в ходе исследования была разработана модель SEM с подходом PLS при изучении лояльности клиентов в банках. PLS – новый и эффективный метод, однако во Вьетнаме применение этого метода все еще ограничено, особенно в исследованиях лояльности банковских клиентов.

Необходимо отметить, что в работе авторами была предложена модель анализа для банковского сектора Вьетнама, но в перспективе данная модель может быть применена и для рынков других стран.

Источники:

2. Avkiran, N. K. (1994). Developing an Instrument to Measure Customer Service Quality in Branch Banking/ International Journal of Bank Marketing. 12(6). P. 10-18.

3. Angur, M. G., and Nataraajan, R. (1999). Service quality in the banking industry: an assessment in a developing economy / International Journal of Bank Marketing. 17(3). P. 116-125.

4. Bahia, K., and Nante, J. (2000). A Reliable and Valid Measurement Scale for the Perceived Service Quality of Banks/ International Journal of Bank Marketing. 18(2). P. 84-91.

5. Barney, J. (1999). Firm resources and sustained competitive advantage/ Journal of Management. 17(1). P. 99-120.

6. Behjati, S., Pandya S., and Kumar, D. (2012). Application of Structural Equation Modeling (SEM) to Explain Online Purchasing Intention - An Extension of Theory of Planed Behaviour (TPB) / Industrial Engineering Letters. 2 (6). P. 3-42.

7. Bugel, M., Buunk, A. and Verhoef, P. (2010). A comparison of customer commitment in five sectors using the psychological investment model / Journal of Relationship Marketing. 9(1). P. 2-29.

8. Chambers, S. The importance of customer loyalty. 2020. URL: https://www.nicereply.com/blog/the-importance-of-customer-loyalty/

9. Glaveli, N., and Petridou, E. (2006). Bank service quality: evidence from five Balkan countries / Managing Service Quality. 16(4). P. 380-394.

10. Kasri, R., and Kassi S.H. (2009). Empirical determinants of saving in the Islamic banks: evidence from Indonesia / Journal of King Abdulaziz University: Islamic Economics. 22 (2). URL: https://ssrn.com/abstract=3070122

11. Kishada, Z., & Wahab, N. (2015). Influence of Customer Satisfaction, Service Quality and Trust on Customer Loyalty in Malaysian Islamic Banking. International Journal of Business and Social Science. Vol. 6, № 11. P. 110-119.

12. Leelakulthanit, O. and Hongcharu, B. (2011). Factors that impact customer satisfaction: evidence from the Thailand mobile cellular network industry / International Journal of Management and Marketing Research. 4 (2). P. 67-76.

13. Lohse, G.L., Bellman, S. and Johnson, E. (1999). Consumer buying behavior on the internet: finding from panel data / Communication of the ACM. 42. P.32-48.

14. Muralia, S., Pugazhendhib, C., and Muralidharanb, C. (2016). Modelling and Investigating the relationship of after sales service quality with customer satisfaction, retention and loyalty – A case study of home appliances business/ Journal of Retailing and Consumer Services. 30. P. 67-83.

15. Oliver, R.L. (1999). Whence consumer loyalty? // Journal of Marketing, Vol. 63. P. 33-44. DOI: 10.2307/1252099

16. Rasheed, H.M., Khalid, J., Khizar M.U. (2015). Factors affecting Customer Loyalty in Banking Sector: A study on Banks in Bahawalpur (Pakistan) // International Journal of Accounting and Financial Reporting. №5(1). DOI: 10.5296/ijafr.v5i1.7726

17. Thaichon, P. and Quach, T.N. (2013). Integrated marketing communications and their influences on brand loyalty: a Thai perspective / International Journal of Studies in Thai Business, Society and Culture. 2 (1). P. 55-79.

18. Tsoukatos, E., & Rand, G.K. (2006). Path analysis of perceived service quality, satisfaction and loyalty in Greek insurance. Managing Service Quality, Vol. 16(5). P. 501-519.

19. Yavas, U. and Yasin, M. (2001). Enhancing organizational performance in banks: a systematic approach / Journal of Services Marketing. 15(6). P. 444-453.

20. Yerpude, S., & Singhal, T.K. (2017) Impact of Internet of Things (IoT) Data on Demand Forecasting. Indian Journal of Science and Technology. 10(15). P. 1-5.

21. Yoo, B., Donthu, N., & Lee, S. (2000). An examination of selected marketing mix elements and brand equity. Journal of the Academy of Marketing Science, 28(2), 195-211. http://dx.doi.org/10.1177/0092070300282002

Страница обновлена: 17.10.2025 в 15:17:57

Download PDF | Downloads: 29

Structural equation modeling in evaluation of factors affecting customer loyalty in banks

Do T.K., Sayapina K.V.Journal paper

Creative Economy

Volume 14, Number 11 (November 2020)

Abstract:

To date, there is no objective methodology for assessing the factors that affect consumer loyalty in the banking sector. Therefore, the authors proposed a quantitative and qualitative approach based on the method of modeling structural equations to find solutions in this area. As a result, a direct correlation was established between the factors influencing the level of loyalty. They are as follows: the strategy for developing the customer relationship system – eCRM, management support, the level of customer orientation, human resources, knowledge management, implementation of operational business processes, implementation of information technologies in the bank. Thus, when identifying loyal customers and forming long-term relationships with consumers, banks are recommended to use a comprehensive approach to assessing loyalty, including multi-factor analysis. These actions can significantly improve the effectiveness of interaction with customers and the overall level of performance in the long term.

Keywords: loyalty, banking sector, eCRM, linear structure model, customer relationship management

JEL-classification: G21, G24, G29

References:

Ali R., Leifu G., Rehman R. (2014). Factors Influencing Customer Loyalty of Banking Industry: Empirical Evidence from Pakistan Factors Influencing Customer Loyalty of Banking Industry: Empirical Evidence from Pakistan. 4 (2). 9-26. doi: 10.5296/ijld.v4i2.5029.

Angur M.G.,Nataraajan R. (1999). Service quality in the banking industry: an assessment in a developing economy International Journal of Bank Marketing. 17 (3). 116-125. doi: 10.1108/02652329910269211.

Avkiran N.K. (1994). Developing an Instrument to Measure Customer Service Quality in Branch Banking International Journal of Bank Marketing. 12 (6). 10-18. doi: 10.1108/02652329410063223.

Bahia K., Nante J. (2000). A Reliable and Valid Measurement Scale for the Perceived Service Quality of Banks International Journal of Bank Marketing. 18 (2). 84-91. doi: 10.1108/02652320010322994.

Barney J. (1999). Firm resources and sustained competitive advantage Journal of Management. 17 (1). 99-120. doi: 10.1016/S0742-3322(00)17018-4.

Behjati S., Pandya S., Kumar D. (2012). Application of Structural Equation Modeling (SEM) to Explain Online Purchasing Intention - An Extension of Theory of Planed Behaviour (TPB) Industrial Engineering Letters. 2 (6). 3-42.

Bugel M., Buunk A., Verhoef P. (2010). A comparison of customer commitment in five sectors using the psychological investment model Journal of Relationship Marketing. 9 (1). 2-29.

Chambers S. The importance of customer loyaltyNicereply.com. Retrieved from https://www.nicereply.com/blog/the-importance-of-customer-loyalty

Glaveli N., Petridou E. (2006). Bank service quality: evidence from five Balkan countries Managing Service Quality. 16 (4). 380-394. doi: 10.1108/09604520610675711.

Kasri R., Kassi S.H. (2009). Empirical determinants of saving in the Islamic banks: evidence from Indonesia Journal of King Abdulaziz University. 22 (2). 181-201.

Kishada Z., Wahab N. (2015). Influence of Customer Satisfaction, Service Quality and Trust on Customer Loyalty in Malaysian Islamic Banking Banking. International Journal of Business and Social Science. 6 (11). 110-119.

Leelakulthanit O., Hongcharu B. (2011). Factors that impact customer satisfaction: evidence from the Thailand mobile cellular network industry International Journal of Management and Marketing Research. 4 (2). 67-76.

Lohse G.L., Bellman S., Johnson E. (1999). Consumer buying behavior on the internet: finding from panel data Communication of the ACM. 42 32-48.

Muralia S., Pugazhendhib C., Muralidharanb C. (2016). Modelling and Investigating the relationship of after sales service quality with customer satisfaction, retention and loyalty – A case study of home appliances business Journal of Retailing and Consumer Services. 30 67-83.

Oliver R.L. (1999). Whence consumer loyalty? Journal of Marketing. 63 33-44. doi: 10.2307/1252099.

Rasheed H.M., Khalid J., Khizar M.U. (2015). Factors affecting Customer Loyalty in Banking Sector: A study on Banks in Bahawalpur (Pakistan) International Journal of Accounting. 5 (1). doi: 10.5296/ijafr.v5i1.7726.

Thaichon P., Quach T.N. (2013). Integrated marketing communications and their influences on brand loyalty: a Thai perspective International Journal of Studies in Thai Business, Society and Culture. 2 (1). 55-79.

Tsoukatos E., Rand G.K. (2006). Path analysis of perceived service quality, satisfaction and loyalty in Greek insurance Managing Service Quality. 16 (5). 501-519. doi: 10.1108/09604520610686746.

Yavas U., Yasin M. (2001). Enhancing organizational performance in banks: a systematic approach Journal of Services Marketing. 15 (6). 444-453. doi: 10.1108/EUM0000000006099.

Yerpude S., Singhal T.K. (2017). Impact of Internet of Things (IoT) Data on Demand Forecasting Indian Journal of Science and Technology. 10 (15). 1-5. doi: 10.17485/ijst/2017/v10i15/111794.

Yoo B., Donthu N., Lee S. (2000). An examination of selected marketing mix elements and brand equity Journal of the Academy of Marketing Science. 28 (2). 195-211. doi: 10.1177/0092070300282002.