Влияние пандемии COVID-19 на мировую экономику

Костин К.Б.1![]() , Хомченко Е.А.1

, Хомченко Е.А.1

1 Санкт-Петербургский государственный экономический университет, ,

Скачать PDF | Загрузок: 120 | Цитирований: 46

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 4 (Октябрь-декабрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44491630

Цитирований: 46 по состоянию на 07.08.2023

Аннотация:

В статье рассматриваются факторы, представляющие наибольшую угрозу поступательному развитию глобальной экономики, отягощаемой мировой пандемией. Определена степень влияния коронавирусной инфекции на ключевые показатели мировой торговли. Проанализированы численные изменения основных индикаторов: темпы роста мирового ВВП; изменение ставки ФРС США, цен на углеводородное сырье; индекса экологической эффективности. Представлены прогнозные значения темпа роста мирового ВВП и мировой торговли в условиях глобальной пандемии. В работе предлагается использовать авторский показатель оценки возможности наступления кризиса, базирующийся на сопоставлении 10 ключевых индикаторов методом экспертных оценок.

Ключевые слова: мировой финансовый кризис, COVID-19, суперкризис, рецессия

Введение

Целью данного исследования является анализ степени влияния COVID-19 на развитие мировой экономики в рамках существующей неблагоприятной экономической конъюнктуры, оценка глубины негативного влияния на мировые рынки и торговлю, прогнозирование масштабов отрицательного воздействия на мировую экономику в 2021 году и возможности наступления кризиса или суперкризиса в ближайшей перспективе.

Ситуацию, происходящую в мировой экономике в 2020 году, можно определить как самую непредсказуемую в XXI веке. Цикличный характер экономики сигнализирует о предстоящем мировом финансовом кризисе в краткосрочной перспективе [5, с. 37–45] (Stanik, 2012, р. 37–45). К текущим мировым экономическим проблемам, таким как торговые и таможенные войны [46] (Drobot, Potekhina, 2017), снижение темпов роста мирового ВВП, беспрецедентное снижение цен на энергоресурсы, добавилась новая угроза глобального масштаба – коронавирусная инфекция, которая всего за год обрушила фьючерсные котировки на нефть до отрицательных значений и поставила под вопрос жизнеспособность глобализации в текущих условиях [17, 28, 44]. Предстоящий мировой финансовый кризис, осложняемый глобальной пандемией, способен стать самым сложным испытанием для мировой экономики XXI века.

В XXI веке человечество уже прошло через кризис 2001 и 2008 годов. Индикатор Уоррена Баффета – отношение совокупной рыночной капитализации публично торгуемых акций страны и квартального валового внутреннего продукта – на конец 2020 года составляет 203 пункта (против 171 пункта в 2001 году, 118 – в 2008-м), – показывает перенасыщенность и переоцененность экономики [29]. Анализируя индекс У. Баффета за прошлые 20 лет, можно с уверенностью сказать о прямой корреляции между показателями переоцененности компаний в США и наступлением экономического кризиса. Так, в период кризисов отношение рыночной капитализации всех компаний в США к ВВП страны всегда составляло более 100%. На протяжении последних 2 лет индикатор находится в «красной» зоне – составляет более 135%. Таким образом, прецеденты указывают на неизбежность наступления мирового экономического кризиса [16]. Текущее положение дел, осложненное глобальной пандемией, может говорить не просто о кризисе, а о суперкризисе, который происходит раз в 100 лет [10]. Вероятность повторения сценария Великой депрессии в ближайшее время можно объяснить следующими факторами: замедление темпов роста мировой экономики и переход к отрицательному тренду; рекордно низкая ставка ФРС США — 0,25%; 80% первичных размещений акций (Initial Public offerings – IPO) в США – провальные; относительно низкий (по карантинным меркам) уровень безработицы; инверсия кривой доходности по облигациям. Основатель инвестиционной компании Bridgewater Associates Рэй Далио в большом интервью проекту TED Talks назвал предстоящий кризис схожим с Великой депрессией 1929 года: «Это не просто рецессия, а слом парадигмы» [27]. Основатель Berkshire Hathaway Уоррен Баффет – самый успешный инвестор – вывел большую часть своих активов в наличные деньги для повышения ликвидности. По данным агентства Bloomberg, подобное поведение инвестора случалось лишь дважды: перед кризисом 2001 и 2008 годов.

Научная новизна работы состоит в рассмотрении совокупной степени влияния COVID-19 на основные экономические индикаторы, сигнализирующие о неблагоприятных тенденциях в мировой экономике, и их динамики до коронакризиса и после его наступления. Авторами предложена оригинальная концепция оценки вероятности наступления кризиса. Авторская концепция основана на методе экспертных оценок ключевых факторов, указывающих на приближение кризисных проявлений. За основу для исследований были взяты и проанализированы кризисные ситуации 2001 и 2008 годов.

Авторская гипотеза состоит в следующем: глобальная пандемия COVID-19 окажет повсеместное негативное влияние на мировую торговлю в условиях глобализации, что в совокупности с другими неблагоприятными факторами может привести к скорому наступлению экономического кризиса или суперкризиса.

Проанализируем, какие угрозы для развития экономики существуют в 2020 году и способен ли грядущий кризис в условиях глобальной пандемии перерасти в суперкризис в последующем.

Анализ факторов, представляющих угрозу стабильности мировой экономики, отягощаемой COVID-19

Торговые войны – явление далеко не новое, однако в условиях глобализации, открытости и функционирования ВТО они становятся главными источниками опасности для мировой экономики, особенно если речь идет о крупнейших экономических игроках – США и КНР [4, c. 5–10] (Ososko, Ivanova, 2019, р. 5–10). Дональд Трамп обвинил КНР в незаконном копировании и использовании интеллектуальной собственности, что позволяет производителям экономить на товарах миллиарды долларов. Власти КНР не раз обращались в ВТО, чтобы восстановить справедливость и поддержать главную ценность ВТО – «либерализацию мировой торговли и минимизацию пошлин» [11]. Из 20 дел, инициированных Китаем в ВТО, 15 адресовались США как ответчику, в то же время из 43 дел, инициированных США, – 23 адресовались к КНР [2, с. 187–206] (Vinogradov, Zaklepenko, 2019, р. 187–206). Противостояние США и КНР имело негативный эффект не только для обеих экономик, но и для мировой экономики. Так, от ограничительных мер в отношении ZTE и Huawei пострадали Intel, IBM, Microsoft, Qualcomm. Ответные меры со стороны КНР ударили по американским фермерам, приведя к резкому падению спроса и цен на рынке соевых бобов. По предварительным оценкам, ущерб, понесенный фермерами, оценивается в 12 млрд долларов, которые компенсирует американское правительство [26]. Немаловажная отрасль США – авиастроение и компания Boeing в частности понесла многомиллиардные убытки, когда КНР – крупнейший потребитель перевозок отказался от использования модели 737 после катастрофы в Эфиопии [20]. Следующая отрасль – американское автомобилестроение, General Motors, Tesla, Ford, Chrysler подсчитывают убытки от тарифных войн в 1 млрд долл. [2, с. 187–206] (Vinogradov, Zaklepenko, 2019, р. 187–206) [9]. Нельзя не упомянуть про нефтяную отрасль: так, если в 2017 году КНР импортировала 20% всей нефти США, в августе 2018 года покупка нефти прекратилась и сегодня находится на уровне 7% [25, 32]. Перенаправляя денежные потоки, администрация Трампа рискует американскими компаниями, которые стремятся удержаться и получить прибыль на огромном китайском рынке. «Не перерастет ли эта алюминиево-бобовая война в настоящую катастрофу?» – этот вопрос до сих пор остается открытым [1, c. 85–91] (Varfalovskaya, 2018, р. 85–91).

На сегодняшний день США – главный участник ВТО, и выход из данной организации представляется маловероятным, так как это повлечет повышение таможенных тарифов на американские товары в странах, с которыми у США нет двусторонних договоров о свободной торговле [2, с. 187–206] (Vinogradov, Zaklepenko, 2019, р. 187–206). «Мы покинем организацию, если в этом будет необходимость», – сказал Трамп. Он добавил, что ВТО помогает другим странам-участникам «использовать» США и эта ситуация больше не повторится.

Джозеф Байден, в свою очередь, не стремится «затоптать правила ВТО», однако будет делать упор не на санкции, а «станет более агрессивно добиваться структурных изменений в экономике Китая, создания равных возможностей для иностранных фирм и лучшей зашиты их интеллектуальной собственности» [7].

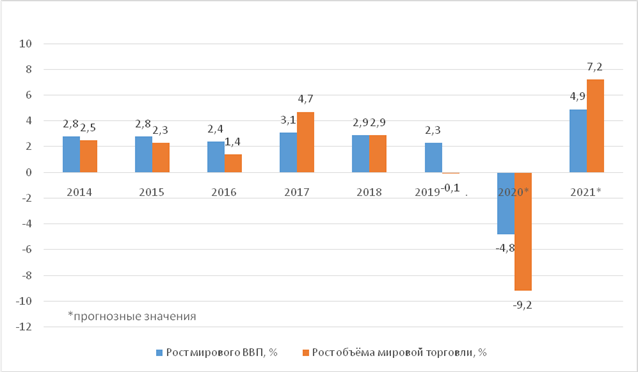

На рисунке 1 представлены данные по темпам роста мирового ВВП и мировой торговли с 2014 по настоящее время, указаны прогнозные значения на 2020 и 2021 гг.

Рисунок 1. Темпы роста мировой торговли и мирового ВВП с прогнозными значениями до 2021 года

Источник: составлено авторами на основе [38, 45].

На графике отчетливо виден рост мирового ВВП и мировой торговли в 2017 году. В 2018 году видны первые признаки негативного влияния таможенных войн на оба показателя, которые лишь усугубляются в 2019 году. Дополнительным катализатором снижения роста мирового ВВП и мировой торговли и переходом к отрицательному тренду выступила глобальная пандемия, которая в условиях существования искусственных барьеров создала дополнительные реальные барьеры для взаимодействия экономик. Так, из графика следует, что после стремительного снижения мирового ВВП и объемов торговли в 2021 году ожидается беспрецедентный рост обоих показателей. По прогнозам, это будет вызвано наращиванием упущенных объемов экспорта и импорта во всех регионах, однако сам рост будет происходить на базе предшествующего сокращения. Поэтому даже значительный процентный прирост показателей в 2021 году не будет означать улучшения качества жизни людей, более того, даже при самых оптимистичных прогнозах в 2021 году мировая экономика не сможет вернуться к показателям 2018 года. Разработка и внедрение эффективной вакцины от коронавируса окажут благоприятное влияние на рост обоих показателей.

Последние десятилетия рынок был захвачен быстрорастущими IT-компаниями, которые за сравнительно небольшой срок смогли обогнать по капитализации некогда казавшиеся недосягаемыми энергетические компании. На текущий момент наблюдается ситуация, которую можно описать золотым веком технологий – «все что было можно создать – уже создано». И, действительно, многие инновационные компании стагнируют: увеличивают мощности итак излишне производительных процессоров, телекоммуникационных сетей и «оттягивают» презентации новых технологий ввиду их отсутствия. То есть рынок технологических компаний уже не изобретает ничего кардинально нового, а лишь совершенствует старые технологии. Это не может не настораживать, ведь капитализация крупнейших IT-гигантов только за прошедший год увеличилась в 2 раза. Подобное положение дел в технологическом секторе очень показательно – ситуация схожа с пузырем доткомов [6, 23, 35]. На рисунке 1 ситуация представляется довольно неоднозначной, так как прирост международной торговли в 2014 году впервые был ниже прироста мирового ВВП, притом что в 2009–2014 годах соотношение составляло 1,1, а в 2000-е годы держалось устойчиво выше 1,5 [3, c. 7–14] (Kostin, 2019, р. 7–14).

Согласно прогнозу ВТО на 1 квартал 2019 года, объем мировой торговли должен был составить 2,6%, однако уже в октябре прогноз был ухудшен до прироста всего на 1,2%. Что касается 2020 года, то по оценкам ВТО, в 1 квартале ожидается падение объема мировой торговли на 13% – при оптимистичном и до 32% – при пессимистичном прогнозе [38]. В 3 квартале 2020 года оптимистичный прогноз остановился на отметке в 9,2%. Кристин Лагард, председатель Европейского центрального банка, уверена, что «экономический кризис в совокупности с глобальной пандемией приведет к глубоким изменениям в мировой экономике» [15]. Таким образом, в условиях пандемии следует ожидать ускоренного перехода к цифровизации и автоматизации, укорачивания цепочек поставок и перехода промышленности к большей экологичности.

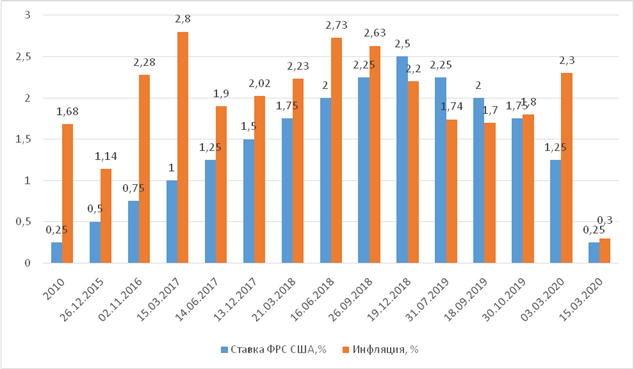

Следующий немаловажный фактор, который представляет угрозу развитию глобальной экономики, – состояние экономики крупнейшего игрока – США и ставка ФРС [47] (Drobot, Losinkova, Pospelova, Utyabaeva, Fedash, 2018). На сегодняшний день политика ФРС США направлена на снижение ставки. На данный момент она составляет рекордно низкие 0,25%, то есть деньги становятся «дешевыми». На рисунке 2 представлены соответствующие данные, включающие данные по инфляции и ставке ФРС в период с 2010 г. по настоящее время.

Рисунок 2. Ставка ФРС и уровень инфляции в США 2010–2020 гг.

Источник: составлено авторами на основе [18, 24].

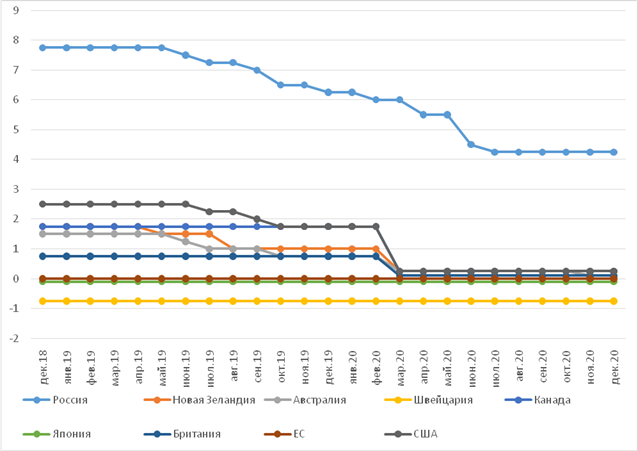

Исходя из графика, ставка ФРС США планомерно росла до конца 2018 года, с каждым разом делая деньги более дорогими для всех участников экономических отношений. Стремительный нисходящий тренд, начавшийся в конце 2019 года, сигнализирует об увеличении массы денег в финансовой системе США. Формирование устойчивого нисходящего тренда ставки ФРС США в перспективе приводит к росту стоимости облигаций и снижению их доходностей [21]. Базовая ставка ФРС США является своеобразным индикатором внутриэкономической ситуации. Так, в 2019 году ФРС 3 раза опускали ставку для того, чтобы застраховать себя от рисков во время торговой войны США – КНР, а также чтобы сохранить экономический рост. COVID-19 оказался для экономики более сильным шоком, так как в считанные месяцы ставка упала до минимальных 0,25%, стимулируя экономику «дешевыми» деньгами в надежде стабилизировать ситуацию на рынках. Тенденция к снижению процентных ставок прослеживается во многих странах и регионах по всему миру. Это показывает, что правительства стараются поддержать экономику, одновременно сигнализируя о больших проблемах мирового масштаба. Процентные ставки ведущих стран мира представлены на рисунке 3.

Рисунок 3. Процентные ставки ведущих стран мира

Источник: составлено авторами на основе [22].

Баланс ФРС США с ноября 2019 года по ноябрь 2020 года увеличился почти в 2 раза – с 3,8 трлн долл. до 7,1 трлн долл., что позволило понизить ставку до 0,25%. Цель ФРС США – поддержка финансовой стабильности и уровня инфляции на заданном уровне. Чем больше денежной базы находится в ФРС, тем меньшую ставку по кредиту она может предложить, то есть увеличивая свой баланс, ФРС снижает процентную ставку. Одновременно с увеличением денежной базы и сокращением ставки процента начинает расти инфляция, так как в резервах страны возникает перенасыщенность. Это вынуждает ФРС переходить к более жесткой монетарной политике – к уменьшению баланса. Поэтому увеличение баланса ФРС приводит к уменьшению ставки процента и к усилению инфляции. Анализируя поведение ФРС США в период кризиса 2008 года, можно заметить некоторую корреляцию – рост баланса ФРС более чем в 2 раза в период кризиса [8]. Текущий график повторяет ситуацию 2008 года, а это значит, что мировая экономика уже вошла в состояние кризиса, триггером которому послужила пандемия. Главный финансовый аналитик портала Bankrate.com Грег МакБрайд подсчитал, что за всю историю существования ФРС уже шесть раз пыталась сократить свой баланс: в 1921–1922, 1928−1930, 1937, 1941, 1948−1950 и 2000 годах [3, c. 7–14] (Kostin, 2019, р. 7–14) [19]. Подобная ситуация – сокращение баланса – наблюдалась в 2018–2019 годах, однако впоследствии в рекордно короткие сроки баланс удвоился, позволив снизить ставку ФРС США для поддержания экономики в трудной ситуации – в условиях торговой войны и позднее – глобальной пандемии. Снижение ставки ФРС США исторически является следствием отступления кризиса, однако в текущий момент уменьшение ставки произошло довольно стремительно, что может свидетельствовать о «профилактических мерах», предвосхищающих события.

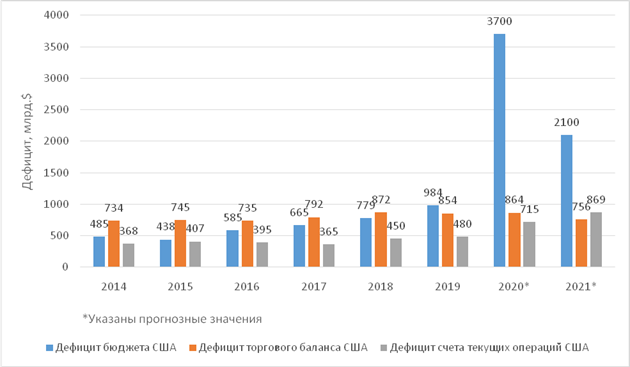

Аналитики Goldman Sachs Group отмечают, что лидирующее положение американской валюты, которую используют в качестве мировой резервной, находится под угрозой. Рост политической неопределенности США, коронавирусная инфекция, курс ФРС США – все это несет риски для доллара как мировой валюты. В результате глобальной пандемии будет копиться задолженность, а курс доллара может снизиться ввиду беспрецедентного подорожания золота и укрепления евро. В 2019 году государственный долг США превысил суммарный ВВП страны. Это создает риски того, что ускорение инфляции в США подтолкнет другие страны к искусственному ускорению инфляции, то есть к «накачиванию» своих балансов и созданию избыточного предложения денег [12]. Увеличение дефицита бюджета, торгового баланса и счета текущих операций в совокупности могут отпугнуть инвесторов от американского рынка, обуславливая понижение курса валюты [3, c. 7–14] (Kostin, 2019, р. 7–14). Соответствующие данные по дефициту бюджета, торгового баланса и счета текущих операций США в период с 2014 г. по настоящее время и прогнозные значения на 2020 и 2021 гг. представлены на рисунке 4.

Рисунок 4. Бюджет, торговый баланс и счет текущих операций 2014–2021 гг.

Источник: составлено авторами на основе [30, 39, 41].

Показатели американского государственного долга растут вследствие постоянно увеличивающегося дефицита бюджета, который последний раз сводился с профицитом лишь в 2001 году. Дефицит почти в 1 трлн долл. в 2019 году кажется не таким уж и большим в сравнении с 2020 годом, в котором дефицит составил почти 4 трлн долл. Резкий рост дефицита бюджета обусловлен многократно возросшими затратами на поддержку экономики в кризисный период, который был спровоцирован глобальной пандемией, а также уменьшением доходов вследствие обширных сокращений и приостановкой работы бизнеса в условиях коронакризиса.

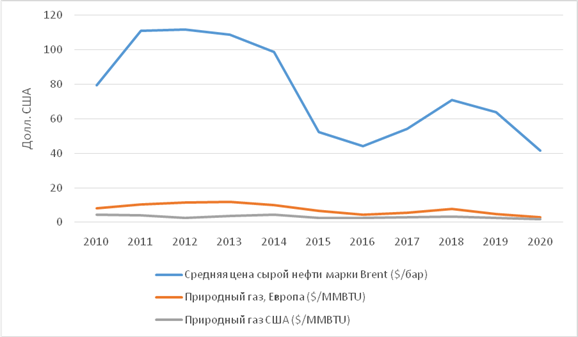

Немаловажным индикатором состояния мировой экономики является показатель цен на углеводородное сырье. В условиях функционирования ОПЕК и возрастающей потребности в черном золоте (как в физическом плане, так и на рынке деривативов) формирование стабильных цен выше средних в пределах 90–100 долл. за баррель и выше является показателем стабильного состояния мировой экономики, гарантией ее развития в условиях глобализации. Динамика цен на энергетические ресурсы с 2010 г. до ноября 2020 г. представлена на рисунке 5.

Рисунок 5. Динамика цен на энергоресурсы 2010–2020

Источник: составлено авторами на основе [43].

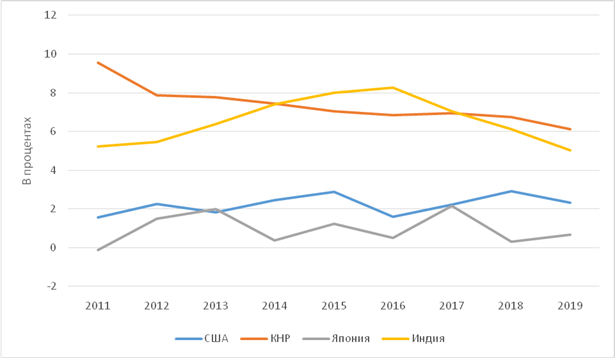

Цены на сырье тесно связаны с теми странами, которые его потребляют. Таким образом, снижение темпов роста ВВП у США, КНР, Японии и Индии является признаком негативных тенденций в экономике, которые приведут к удешевлению нефти на мировом рынке. В трудной экономической ситуации КНР и Япония станут распродавать государственные облигации США (КНР и Япония являются крупнейшими держателями госдолга США – 15,15% и 18,23% соответственно) [36], что вызовет сильный демпинг цен на единственный «безрисковый» актив. Это сильно отразится на финансовых организациях, способствуя их скорейшему банкротству, приведя к последствиям, лишь усугубляющим кризис [19]. Динамика роста ВВП главных стран – импортеров нефти представлена на рисунке 6.

Рисунок 6. Динамика роста ВВП КНР, США, Индии, Японии с 2011 по 2019 г.

Источник: составлено авторами на основе [33].

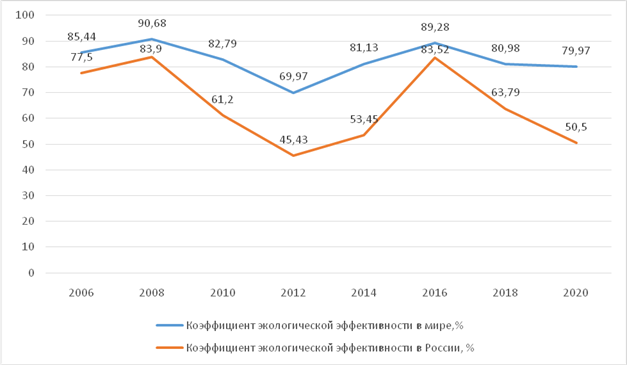

Психология современного человека устроена таким образом, что когда в мировой экономике стабильно благоприятная ситуация, то с течением времени люди начинают задумываться о пагубном влиянии на окружающую среду, вызванном их промышленной деятельностью, – продвигают инициативы по снижению различных выбросов, углеводородного следа и т.д. Однако если в мировой экономике случается застой или кризис, то между сохранением природы и поддержанием экономики люди выбирают второе. Таким образом, авторами предлагается рассмотреть специфический показатель – индекс экологической эффективности, оценивающий эффективность экологической промышленности стран мира. Показатели данного индекса помогут понять, что в текущий момент является более приоритетным для человечества – сохранение природы в условиях стабильной экономики или наращивание темпов промышленного производства для ее поддержания. Данный рейтинг составляется раз в 2 года. Рассматривая средний уровень индекса первых 10 стран, можно в целом судить об экологической составляющей, основываясь на убеждении о том, что чем меньше государство потребляет углеводородного топлива и использует иные ископаемые, загрязняющие окружающую среду, тем хуже общемировая ситуация в экономике и мировой торговле энергоресурсами. На рисунке 7 представлена динамика индекса экологической эффективности, рассчитанная и усредненная в разрезе топ-10 лидеров рейтингов в период с 2006 по 2020 год.

Рисунок 7. Индекс экологической эффективности 2006–2020 гг.

Источник: составлено авторами на основе [14, 31].

Как видно из графика, наибольшая толерантность к экологии в мире была проявлена в 2008 году, это можно объяснить снижением использования энергоресурсов и промышленного производства, изначально вызванного стабильным состоянием в экономике и, как следствие, возрастающей заботой об окружающей среде, а впоследствии – кризисом 2007–2009 годов. В 2020 году средний индекс составляет 80%. Если рассматривать экологический индекс России, то несложно заметить корреляцию: графики повторяют друг друга, однако разное восприятие экономической обстановки и, как следствие, более сильное отклонение графика, характеризующего Россию, могут говорить о локальных проблемах в экономике страны, так как по результатам 2020 года уровень практически достиг своего минимума 2012 года. Судя по графику, экономика России находится в состоянии наращивания производства, которое следует за кризисом. Что касается мировой конъюнктуры, то ситуация выглядит неоднозначно: мировая экономика находится на перепутье и либо повторит «российское движение», либо останется в текущем положении.

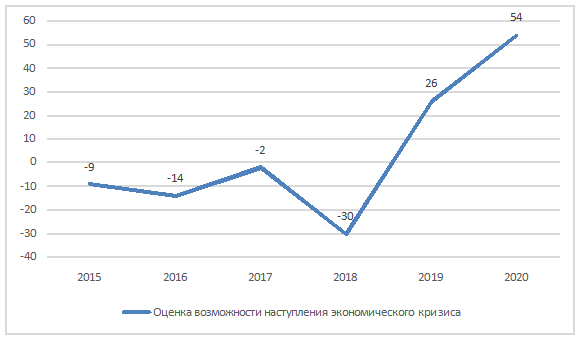

Для анализа текущей ситуации авторами предлагается оценить возможность наступления кризиса, анализируя индикаторы в промежутке за последние 6 лет. Так, были проанализированы следующие индикаторы, которые могут в той или иной степени говорить об экономическом кризисе: темпы роста мирового ВВП, цена на золото, уровень обратного выкупа акций финансовыми организациями (байбек) и уровень выплат дивидендов, индикатор Уоррена Баффета, инверсия кривой доходности краткосрочных и долгосрочных гособлигаций США, уровень безработицы в США, уровень провальных IPO, снижение ставок ФРС США, пандемия, торговые войны.

Все индикаторы были разделены на 2 категории: первая категория включает в себя основные показатели, которые характеризовали кризис 2008 года и, соответственно, имеют прецеденты и поддаются анализу; вторая категория – беспрецедентные показатели – пандемия и торговые войны. Индикаторы из 1-й категории оцениваются по шкале от -10 до 10 на рисунке 8 и влияют непосредственно на ускорение или же, наоборот, отдаление наступления экономического кризиса. Индикаторы из 2-й категории оцениваются аналогичным образом по шкале от - 5 до 5, так как отсутствуют прецеденты, которые позволили бы оценить степень влияния на скорость наступления кризиса. Таким образом, вероятность наступления кризиса будет варьироваться от – 90 до 90, где – 90 – это наименьший шанс наступления кризиса, а 90 – наивысший.

Рисунок 8. Оценка возможности наступления экономического кризиса 2015–2020 гг.

Источник: составлено авторами на основе [13, 34, 37, 40, 42, 44].

Анализ 10 наиболее показательных индикаторов иллюстрирует, что на протяжении 2015–2018 годов экономическая конъюнктура была благоприятной и показатель не поднимался выше среднего значения, а держался на уровне – 10 пунктов, что характеризует невысокий шанс наступления экономического кризиса на данном временном промежутке. В 2019–2020 годах наблюдается резкий рост авторского показателя до 26 и 54 пунктов соответственно. Классифицировать возможность наступления кризиса в 2019 году можно как средневысокую, в 2020 году – как высокую. Ввиду неблагоприятной экономической ситуации в 2021 году можно предполагать, что индекс возможности наступления экономического кризиса приблизится к крайне высокому значению. Таким образом, на основе проведенных исследований можно заключить, что авторская гипотеза, выдвинутая в начале исследования, нашла свое подтверждение.

Современная экономическая система, построенная на основе рыночной конкуренции и открытости, была не готова к глобальной пандемии. Осуществить скорейшую ее трансформацию не представляется возможным, поэтому, по мнению авторов, мировую экономику ожидает много потрясений в ближайшем будущем. Ускоренная роботизация возникает на повестке дня все чаще и чаще и не кажется уже чем-то сверхтехнологическим, припасенным на XXII век. Александр Дугин [1] сравнил появление коронавируса для глобализации с последними секундами существования Советского Союза. Поставит ли COVID-19 точку в развитии глобализации и навсегда изменит глобальную экономику, ознаменовавшись суперкризисом, – вопрос ближайшего будущего.

Заключение

В заключение следует обозначить основные угрозы для мировой экономики на современном этапе, которые в большей степени говорят о скором наступлении мирового экономического и финансового кризиса. К ним относятся: торговые войны и таможенные барьеры, разрушающие устои экономической глобализации; серьезные проблемы в экономиках ведущих стран и, как следствие, снижение процентной ставки вплоть до 0 и отрицательных значений, что говорит о неблагоприятных тенденциях мировой экономики. Снижение цен на углеводородное сырье; банкротство многочисленных предприятий ввиду ограничительных мер в условиях пандемии – также несут в себе угрозу наступления экономического кризиса. Совокупное влияние негативных факторов увеличивает вероятность и разрушительность кризиса.

На сегодняшний день для мировой экономики сложилась крайне неблагоприятная ситуация. Предшествующие экономические кризисы позволяют оценить положение мировой экономики на текущий период, а сопоставление конкретных показателей – спрогнозировать новый кризис. В XXI веке глобальная экономика сталкивается с новыми трудностями – торговыми войнами и пандемией – которые в значимой степени оказывают влияние на экономику в условиях мировой глобализации. Степень разрушительности новых факторов, неблагоприятно влияющих на экономику, в полном объеме можно будет оценить в недалеком будущем, однако уже сегодня можно говорить о чрезвычайно сильном воздействии, которое парализовало международную торговлю и поставило под вопрос дальнейшее развитие глобализации.

Индекс, разработанный авторами, сопоставляет 10 ключевых индикаторов, указывающих на грядущий кризис, оценивая каждый из предложенных параметров методом экспертных оценок по авторской шкале. Авторский индекс, используемый в данной работе, в текущем 2020 году показывает высокие значения, что говорит о высокой вероятности наступления экономического кризиса в текущем и последующем годах ввиду неблагоприятной конъюнктуры.

[1] А.Г. Дугин – советский и российский философ, политолог, социолог, переводчик и общественный деятель.

Источники:

2. Виноградов А.О., Заклепенко А.Ю. США, Китай и ВТО: последствия американо-китайского торгового конфликта для мировой торговли// КИТАЙ В МИРОВОЙ И РЕГИОНАЛЬНОЙ ПОЛИТИКЕ. ИСТОРИЯ И СОВРЕМЕННОСТЬ. 2019. №24. С. 187-206.

3. Костин К.Б. Анализ кризисных явления в мировой экономике // Известия Санкт-Петербургского государственного экономического университета. 2019. № 3 (117). С. 7-14.

4. Ососко Я.С., Иванова А.Е. Торговые войны: историко-экономический аспект // Научные записки молодых исследователей. 2019. №4. С. 5-10.

5. Станик Н.А. Цикличность экономики и финансовые кризисы // Вопросы экономики. 2012. № 31 (121). С. 37-45.

6. 5G. [Электронный ресурс]/Википедия. URL: https://ru.wikipedia.org/wiki/5G (дата обращения: 26.11.2020).

7. Байден не станет топтать правила ВТО. [Электронный ресурс]/Независимая. URL: https://www.ng.ru/world/2020-11-10/1_8010_biden.html (дата обращения: 26.11.2020).

8. Баланс Федрезерва. [Электронный ресурс]/ investbrothers.ru. URL: https://investbrothers.ru/stata/stata_cb/stata_fed (дата обращения: 26.11.2020).

9. «Болезненные последствия»: как введение Китаем пошлин на товары из США повлияет на отношения между странами. [Электронный ресурс]/RT. URL: https://russian.rt.com/world/article/499157-ssha-kitay-torgovaya-voyna (дата обращения: 07.11.2020).

10. Бюллетень «Перспектив развития мировой экономики». [Электронный ресурс]/IMF. URL: https://www.imf.org/-/media/Files/Publications/WEO/2020/Update/June/Russian/WEORUS202006.ashx (дата обращения: 07.10.2020).

11. Всемирная торговая организация (ВТО): история и цели создания. [Электронный ресурс]/RIA. URL: https://ria.ru/20120822/728030402.html (дата обращения: 11.10.2020).

12. Доллар утратит статус резервной валюты - аналитики. [Электронный ресурс]/RIA. URL: https://dengi.ua/finance/2050974-dollar-utratit-status-rezervnoj-valyuty-analitiki (дата обращения: 11.10.2020).

13. ДОХОДНОСТЬ 10-ЛЕТНИХ ОБЛИГАЦИЙ США. [Электронный ресурс]/ tradingview. URL: https://ru.tradingview.com/symbols/TVC-US10Y/ (дата обращения: 23.11.2020).

14. Индекс экологической эффективности. [Электронный ресурс]/ Wikipedia. URL: https://ru.wikipedia.org/wiki/%D0%98%D0%BD%D0%B4%D0%B5%D0%BA%D1%81_%D1%8D%D0%BA%D0%BE%D0%BB%D0%BE%D0%B3%D0%B8%D1%87%D0%B5%D1%81%D0%BA%D0%BE%D0%B9_%D1%8D%D1%84%D1%84%D0%B5%D0%BA%D1%82%D0%B8%D0%B2%D0%BD%D0%BE%D1%81%D1%82%D0%B8 (дата обращения: 05.11.2020).

15. Лагард: пандемия коронавируса приведет к глубоким изменениям в мировой экономике. [Электронный ресурс]/Postimees. URL: https://rus.postimees.ee/7011157/lagard-pandemiya-koronavirusa-privedet-k-glubokim-izmeneniyam-v-mirovoy-ekonomike (дата обращения: 13.10.2020).

16. Любимый индикатор Баффета сигнализирует о надвигающихся рыночных потрясениях. [Электронный ресурс]/BCS express. URL: https://bcs-express.ru/novosti-i-analitika/liubimyi-indikator-baffeta-signaliziruet-o-nadvigaiushchikhsia-rynochnykh-potriaseniiakh (дата обращения: 05.10.2020).

17. Немецкий историк: пандемия коронавируса предвещает конец эпохи глобализации. [Электронный ресурс]/ ИноTV. URL: https://russian.rt.com/inotv/2020-10-20/Nemeckij-istorik-pandemiya-koronavirusa-predveshhaet (дата обращения: 05.10.2020).

18. Ожидаемая инфляция в США от Мичиганского университета. [Электронный ресурс]/ Investing. URL: https://m.ru.investing.com/economic-calendar/michigan-inflation-expectations-389/?catPage=history (дата обращения: 05.11.2020).

19. Плохие предзнаменования. Глобальный кризис может начаться уже в этом году. [Электронный ресурс]/ Новости Mail. URL: https://news.mail.ru/economics/35913234 (дата обращения: 28.11.2020).

20. После авиакатастрофы в Эфиопии Китай поставил Boeing ультиматум и отказался от модели 737-8. [Электронный ресурс]/ ЦарьГрад. URL: https://tsargrad.tv/news/posle-aviakatastrofy-v-jefiopii-kitaj-postavil-boeing-ultimatum-i-otkazalsja-ot-modeli-737-8_188355 (дата обращения: 15.10.2020).

21. Почему снижение ставки ФРС выгодно для рынка акций? [Электронный ресурс]/ bcs-express.ru. URL: https://bcs-express.ru/novosti-i-analitika/pochemu-snizhenie-stavki-frs-vygodno-dlia-rynka-aktsii (дата обращения: 15.11.2020).

22. Процентные ставки ведущих стран мира [Электронный ресурс]/ fxteam.ru. URL: https://www.fxteam.ru/forex/cb-rates (дата обращения: 25.11.2020).

23. Пузырь доткомов. Будет ли сиквел? Переоцененные и недооцененные компании IT-сектора. [Электронный ресурс]/ VC.ru. URL: https://vc.ru/tinkoff_invest/145980-puzyr-dotkomov-budet-li-sikvel-pereocenennye-i-nedoocenennye-kompanii-it-sektora (дата обращения: 15.11.2020).

24. Решение ФРС США по процентной ставке. [Электронный ресурс]/ mfd.ru. URL: https://mfd.ru/calendar/details/?id=232 (дата обращения: 23.11.2020).

25. США наращивает экспорт нефти в Германию и Китай. [Электронный ресурс]/ ТэкноБлог. URL: https://teknoblog.ru/2020/10/06/107907 (дата обращения: 18.10.2020).

26. Трамп выделит $12 млрд пострадавшим в "войне пошлин" американским фермерам. [Электронный ресурс]/Interfax. URL: https://www.interfax.ru/russia/622504 (дата обращения: 13.10.2020).

27. Финансист Рэй Далио: «Это не просто рецессия, а слом парадигмы». [Электронный ресурс]/ TheBell. URL: https://thebell.io/finansist-rej-dalio-eto-ne-prosto-retsessiya-a-slom-paradigmy (дата обращения: 08.10.2020).

28. Цена на нефть марки WTI опустилась до отрицательных значений. [Электронный ресурс]/Forbes. URL: https://www.forbes.ru/newsroom/biznes/398635-cena-na-neft-marki-wti-opustilas-do-otricatelnyh-znacheniy (дата обращения: 05.10.2020).

29. Buffett Indicator: Strongly Overvalued. [Электронный ресурс]/ currentmarketvaluation.com. URL: http://www.currentmarketvaluation.com/models/buffett-indicator.php#:~:text=Data%20Sources-,Overview,US%20Market%20Value%3A%20%2443.1T (дата обращения: 05.10.2020).

30. Current account balance forecast. [Электронный ресурс]/ OECD. URL: https://data.oecd.org/trade/current-account-balance-forecast.htm (дата обращения: 05.11.2020).

31. Environmental Performance Index. [Электронный ресурс]/ Wikipedia. URL: https://en.wikipedia.org/wiki/Environmental_Performance_Index (дата обращения: 05.11.2020).

32. Exports: Oil. [Электронный ресурс]/ ustradenumbers.com. URL: https://www.ustradenumbers.com/export/Oil/ (дата обращения: 22.10.2020).

33. GDP growth (annual %) - China, Japan, United States, India. [Электронный ресурс]/ worldbank. URL: https://data.worldbank.org/indicator/NY.GDP.MKTP.KD.ZG?end=2019&locations=CN-JP-US-IN&start=2011 (дата обращения: 22.11.2020).

34. GOLDPRICE. [Электронный ресурс]/ GOLDPRICE. URL: https://goldprice.org/ru/gold-price-chart.html (дата обращения: 23.11.2020).

35. Impact of the Corona crisis on startups & tech. [Электронный ресурс]/ DealRoom. URL: https://blog.dealroom.co/wp-content/uploads/2020/03/Corona-vFINAL.pdf (дата обращения: 22.11.2020).

36. National debt of the United States. [Электронный ресурс]/Wikipedia. URL: https://en.wikipedia.org/wiki/National_debt_of_the_United_States (дата обращения: 27.11.2020).

37. S&P 500 Buyback Index. [Электронный ресурс]/ spglobal.com. URL: https://www.spglobal.com/spdji/en/indices/strategy/sp-500-buyback-index/#overview (дата обращения: 23.11.2020).

38. Trade shows signs of rebound from COVID-19, recovery still uncertain. [Электронный ресурс]/ WTO. URL: https://www.wto.org/english/news_e/pres20_e/pr862_e.htm (дата обращения: 22.11.2020).

39. Trade in Goods with World. [Электронный ресурс]/ Census.gov. URL: https://www.census.gov/foreign-trade/balance/c0004.html (дата обращения: 22.11.2020).

40. U.S. National Unemployment Rate. [Электронный ресурс]/ macrotrends. URL: https://www.macrotrends.net/1316/us-national-unemployment-rate (дата обращения: 23.11.2020).

41. US Budget Deficit by Year Compared to GDP, Debt Increase, and Events. [Электронный ресурс]/TheBalance. URL: https://www.thebalance.com/us-deficit-by-year-3306306 (дата обращения: 22.11.2020).

42. Wilshire 5000 Total Market Full Cap Index/Gross Domestic Product. [Электронный ресурс]/ Fred. URL: https://fred.stlouisfed.org/graph/?g=qLC (дата обращения: 23.11.2020).

43. World Bank Commodity Price Data. [Электронный ресурс]/Knoema. URL: https://knoema.ru/WBCPD2015Oct/world-bank-commodity-price-data-pink-sheet-monthly-update (дата обращения: 27.11.2020).

44. World - Gross domestic product in current prices. [Электронный ресурс]/Knoema. URL: https://knoema.com/atlas/World/GDP (дата обращения: 05.10.2020).

45. World trade and GDP, 2019-20. [Электронный ресурс]/WTO. URL: https://www.wto.org/english/res_e/statis_e/wts2020_e/wts2020chapter03_e.pdf (дата обращения: 05.11.2020).

46. Дробот Е.В., Потехина Н.В. Таможенно-тарифное регулирование внешнеторговой деятельности как инструмент обеспечения экономической безопасности // Экономические отношения. – 2017. – Том 7. – № 3. – с. 229-246. – doi: 10.18334/eo.7.3.37803.

47. Дробот Е.В., Лосинкова В. А., Поспелова А. Л., Утябаева Э. Р., Федаш К.А. Обзор ключевых подходов к классификации стран мира и сравнительный анализ основных макроэкономических показателей ведущих мировых экономик // Экономические отношения. – 2018. – Том 8. – № 2. – с. 105-138. – doi: 10.18334/eo.8.2.39014.

Страница обновлена: 15.01.2026 в 02:04:06

Download PDF | Downloads: 120 | Citations: 46

Impact of the COVID-19 pandemic on the global economy

Kostin K.B., Khomchenko E.A.Journal paper

Journal of International Economic Affairs

Volume 10, Number 4 (October-December 2020)

Abstract:

Factors that pose the greatest threat to the progressive development of the global economy, burdened by the global pandemic, are considered. The degree of coronavirus infection impact on key indicators of world trade was determined. Numerical changes in the main indicators are analyzed: the global GDP growth rate, changes in the US Federal Reserve rate, prices for hydrocarbon raw materials, and the environmental efficiency index. The forecast values of the growth rate of world GDP and world trade in the context of a global pandemic are presented. The authors' indicator for assessing the possibility of a crisis, based on a comparison of ten key indicators by the method of expert assessments, is presented.

Keywords: global financial crisis, COVID-19, super crisis, recession

References:

Buffett Indicator: Strongly OvervaluedCurrentmarketvaluation.com. Retrieved October 05, 2020, from http://www.currentmarketvaluation.com/models/buffett-indicator.php#:~:text=Data%20Sources-,Overview,US%20Market%20Value%3A%20%2443.1T

Current account balance forecastOecd. Retrieved November 05, 2020, from https://data.oecd.org/trade/current-account-balance-forecast.htm

Drobot E.V., Losinkova V. A., Pospelova A. L., Utyabaeva E. R., Fedash K.A. (2018). Obzor klyuchevyh podkhodov k klassifikatsii stran mira i sravnitelnyy analiz osnovnyh makroekonomicheskikh pokazateley vedushchikh mirovyh ekonomik [Review of key approaches to the classification of the countries of the world and a comparative analysis of the main macroeconomic indicators of the world''s leading economies]. Journal of International Economic Affairs. 8 (2). 105-138. (in Russian). doi: 10.18334/eo.8.2.39014.

Drobot E.V., Potekhina N.V. (2017). Tamozhenno-tarifnoe regulirovanie vneshnetorgovoy deyatelnosti kak instrument obespecheniya ekonomicheskoy bezopasnosti [Customs tariff regulation of foreign trade activity as a tool for ensuring economic security]. Journal of International Economic Affairs. 7 (3). 229-246. (in Russian). doi: 10.18334/eo.7.3.37803.

Environmental Performance IndexWikipedia. Retrieved November 05, 2020, from https://en.wikipedia.org/wiki/Environmental_Performance_Index

Exports: OilUstradenumbers.com. Retrieved October 22, 2020, from https://www.ustradenumbers.com/export/Oil

GDP growth (annual %) - China, Japan, United States, IndiaWorldbank. Retrieved November 22, 2020, from https://data.worldbank.org/indicator/NY.GDP.MKTP.KD.ZG?end=2019&locations=CN-JP-US-IN&start=2011

Goldprice. Retrieved November 23, 2020, from https://goldprice.org/ru/gold-price-chart.html

Impact of the Corona crisis on startups & techDealRoom. Retrieved November 22, 2020, from https://blog.dealroom.co/wp-content/uploads/2020/03/Corona-vFINAL.pdf

Kostin K.B. (2019). Analiz krizisnyh yavleniya v mirovoy ekonomike [The analysis of economic crisis indicators in global economy]. Bulletin of the Saint Petersburg State University of Economics. (3(117)). 7-14. (in Russian).

National debt of the United StatesWikipedia. Retrieved November 27, 2020, from https://en.wikipedia.org/wiki/National_debt_of_the_United_States

Ososko Ya.S., Ivanova A.E. (2019). Torgovye voĭny: istoriko-ekonomicheskiĭ aspekt [Trade wars: historical and economic aspects]. Nauchnye zapiski molodyh issledovateley. 7 (4). 5-10. (in Russian).

S&P 500 Buyback IndexSpglobal.com. Retrieved November 23, 2020, from https://www.spglobal.com/spdji/en/indices/strategy/sp-500-buyback-index/#overview

Stanik N.A. (2012). Tsiklichnost ekonomiki i finansovye krizisy [The economic cycle and financial crises]. Voprosy Ekonomiki. (31(121)). 37-45. (in Russian).

Trade in Goods with WorldCensus.gov. Retrieved November 22, 2020, from https://www.census.gov/foreign-trade/balance/c0004.html

Trade shows signs of rebound from COVID-19, recovery still uncertainWto. Retrieved November 22, 2020, from https://www.wto.org/english/news_e/pres20_e/pr862_e.htm

U.S. National Unemployment RateMacrotrends. Retrieved November 23, 2020, from https://www.macrotrends.net/1316/us-national-unemployment-rate

US Budget Deficit by Year Compared to GDP, Debt Increase, and EventsTheBalance. Retrieved November 22, 2020, from https://www.thebalance.com/us-deficit-by-year-3306306

Varfalovskaya R.A. (2018). Razvitie vneshney torgovli Kitaya v usloviyakh globalizatsii i «torgovyh voyn» SShA [Development of China’s foreign trade in the context of globalization and "trade wars" of the USA]. Problems of the Far East. (6). 85-91. (in Russian). doi: 10.31857/S013128120002692-2 .

Vinogradov A.O., Zaklepenko A.Yu. (2019). SShA, Kitay i VTO: posledstviya amerikano-kitayskogo torgovogo konflikta dlya mirovoy torgovli [The US, China, and the WTO: implications of the American-Chinese trade conflict for world trade]. China in World and Regional Politics (History and Modernity). (24). 187-206. (in Russian). doi: 10.24411/2618-6888-2019-10011.

Wilshire 5000 Total Market Full Cap Index/Gross Domestic ProductFred. Retrieved November 23, 2020, from https://fred.stlouisfed.org/graph/?g=qLC

World - Gross domestic product in current pricesKnoema. Retrieved October 05, 2020, from https://knoema.com/atlas/World/GDP

World Bank Commodity Price DataKnoema. Retrieved November 27, 2020, from https://knoema.ru/WBCPD2015Oct/world-bank-commodity-price-data-pink-sheet-monthly-update

World trade and GDP, 2019-20Wto. Retrieved November 05, 2020, from https://www.wto.org/english/res_e/statis_e/wts2020_e/wts2020chapter03_e.pdf