Анализ и оценка перспектив развития мировой золотодобывающей промышленности в контексте пандемии COVID-19 и эскалации украинского кризиса

Никульников Н.В.1![]() , Королев А.А.1

, Королев А.А.1![]()

1 Поволжский государственный университет телекоммуникаций и информатики, ,

Скачать PDF | Загрузок: 14

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 2 (Апрель-июнь 2025)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=82651949

Аннотация:

Представленное научное изыскание посвящено всестороннему фундаментальному анализу перспектив развития мировой золотодобывающей промышленности в контексте с пандемией COVID-19 и эскалацией глобальной геополитической нестабильности в феврале 2022 года. Для достижения поставленной цели в работе проводится анализ влияния экономических и политических потрясений на ведущие фьючерсные контракты на золото. Далее проводится исследование зависимости изменения динамики чистой прибыли у ведущих транснациональных компаний золотодобывающей промышленности с начала глобальных циклов в мировой финансовой системе, наблюдаемых с 2019 года. В заключении представлен обобщающий вывод исследования, подразумевающий прямую аффилированность перспектив развития золотодобывающей отрасли международной экономической системы в краткосрочном и долгосрочном периодах от политики ведущих стран.

Ключевые слова: Золотодобывающая промышленность, фьючерсный контракт, пандемия COVID-19, «Украинский кризис»

JEL-классификация: L61, L50, L10

Введение

Золотодобывающая промышленность является одним из самых неоднозначных сегментов мировой экономики на 2024 год. С одной стороны, она оказывает ограниченное влияние на повседневное функционирование глобального народного хозяйства, но с другой — золото играет важную роль в поддержании экономической стабильности стран через формирование золотовалютных резервов. На сегодняшний день рассматриваемое природное ископаемое представляет из себя надёжный финансовый актив, который можно использовать в международных расчетах и для долгосрочных инвестиций. Например, в 21 столетии его стоимость демонстрировала высокую стабильность даже на фоне мировых экономических кризисов [1] [2] [3].

Актуальность данного исследования обусловлена глобальными экономическими и политическими потрясениями последних лет, которые оказали колоссальное влияние на ключевые отрасли мировой экономики, в том числе на золотодобывающую промышленность. Пандемия COVID-19 и обострение «Украинского кризиса» в феврале 2022 года стали драйвером для увеличения волатильности спроса, и как следствие цены на драгоценные металлы, в частности на золото, которое международные инвестиционные структуры воспринимают как актив-убежище в условиях экономической нестабильности. В связи с этим представленное научное изыскание на основе фундаментального исследования влияния глобальных экономико-политических потрясений на золотодобывающую промышленность позволит определить её дальнейшие перспективы развития в краткосрочном и долгосрочном периодах.

Изученность информации:

Комплексное исследование природы «Украинского кризиса» и его эскалации в феврале 2022 года, а также влияние этих событий на глобальные геополитические изменения, освещено в работах ряда авторов, которые детально анализируют взаимосвязи между глобальными идеологическими противостояниями и экономическими процессами в мировой экономике: Дробот Е.В., Стамати Е.П., Никитина А.В. [4], Дробот Е.В., Поспелова А.Л., Утябаева Э.Р., Петровская В.А. [5], Герасимов В.В., Королев А.А., Герасимова Е.О. [6], Стефанова Н. А., Королев А. А. [7].

Всесторонние исследования влияния экономических и политических изменений, наблюдаемых в связи с пандемией COVID-19 и обострением мирового геополитического кризиса в феврале 2022 года, на тенденции глобальной финансовой и политической системы наиболее точно освещены в работах следующих коллективов авторов: Бегларян Г.А., Иванов Г.Н., Калугина П.П., Половинчикова А.В. [8], Кудряшов А.А., Королев А.А. [9], Городнова Н.В., Домников А.Ю. [10], Стефанова Н. А., Королев А. А. [11], Зимовец А.В., Климачев Т.Д. [12], Кудряшов А.А., Королев А.А. [13], Гераськина А.Р. [14], Костин К.Б., Шимко П.Д., Сун Ци [15], Маркелова Э.А. [16], Стефанова Н. А., Королев А. А. [17], Кудряшов А.А., Королев А.А. [18], Стефанова Н. А., Королев А. А. [19], Стефанова Н. А., Королев А. А. [20], Кудряшов А.А., Королев А.А. [21].

Проблематика данного научного исследования заключается в достаточно неоднозначном влиянии глобальных экономико-политических потрясений, таких как пандемия COVID-19 и эскалация геополитической напряженности в 2022 году, на золотодобывающую промышленность. В связи с этим всесторонний анализ изменения тенденций в «золотой» отрасли мировой экономики в контексте экономико-политических циклов позволит определить наиболее вероятные сценарии развития данного сегмента глобального народного хозяйства, а также его инвестиционную привлекательность.

Целью данной научной работы является определить перспективы развития мировой золотодобывающей промышленности в контексте с пандемией COVID-19 и эскалацией глобальной геополитической нестабильности в феврале 2022 года на фоне начала экономико-политического противостояния государств Североатлантического альянса и Европейского союза с Российской Федерацией. Для недопущения апокрифичных суждений, и нахождения ответа, имеющего высокую степень аутентичности, необходимо выполнить следующий перечень задач:

1. Провести фундаментальное исследование изменения динамики котировок ведущих мировых фьючерсных контрактов на золото с начала пандемии COVID-19 и эскалации «Украинского кризиса» в 2022 году.

2. Проанализировать динамику чистой прибыли у основных транснациональных компаний, функционирующих в золотодобывающей промышленности, с начала глобальных экономико-политических потрясений.

Научная новизна представленного исследования заключается в фундаментальном анализе влияния глобальных экономических и политических изменений, наблюдаемых с начала 2019 года, на динамику развития мировой золотодобывающей промышленности и на его основе определения целесообразности инвестиционных вложений во фьючерсные контракты на золото и компании, осуществляющие свою коммерческую деятельность в данной отрасли мировой экономической системы.

Выдвинутая в исследовании научная гипотеза заключается в том, что пандемия COVID-19 оказала положительное влияние на транснациональные компании, функционирующие в золотодобывающей отрасли мировой финансовой системы. Однако обострение мировой геополитической обстановки привело к повышению спроса на золото преимущественно в странах, находящихся в напряженных отношениях с США и его союзниками, а также в государствах, стремящихся к экономическому суверенитету. В результате спрос на драгоценный металл частично увеличился на российских и китайских рынках, но практически не отразился на глобальном народном хозяйстве с начала 2022 года, что подтверждает динамика чистой прибыли у ведущих рыночных субъектов, осуществляющих свою коммерческую деятельность в упомянутой отрасли народного хозяйства.

При проведении научного исследования коллективом авторов применялись следующие научные методы: метод изучения информационных материалов, метод статистического анализа, графический метод, метод математического анализа, аналитический метод, индуктивный метод, дедуктивный метод.

Фундаментальное исследование изменения динамики котировок ведущих мировых фьючерсных контрактов на золото с начала пандемии COVID-19 и эскалации «Украинского кризиса» в 2022 году.

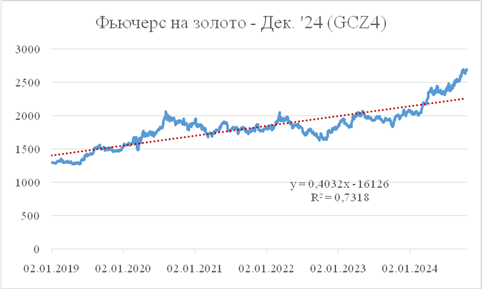

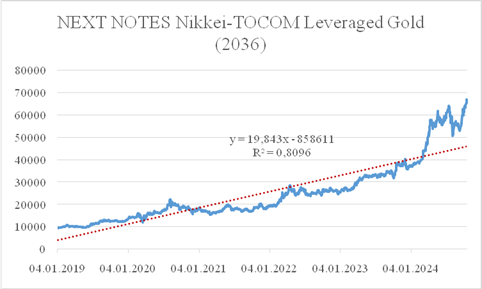

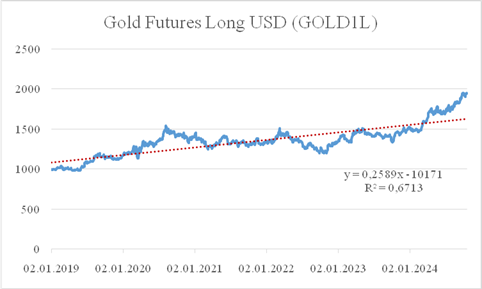

Проводя исследование изменения динамика рыночной стоимости основных международных фьючерсных контрактов на золото с начала экономико-политических потрясений [4] [5] [6], можно заметить, что все ведущие производные финансовые инструменты на данную продукцию имели тренд на рост – коэффициент аппроксимации у фьючерса «Фьючерс на золото - Дек. '24 (GCZ4)» составляет 0,7318 (рост рыночная стоимость за указанный период эквивалентен 109,52 процентов), у «NEXT NOTES Nikkei-TOCOM Leveraged Gold (2036)» уровень достоверности равен 0,8096 (биржевая стоимость увеличилась на 589,4 процентов) и у срочного контракта на куплю-продажу золото «Gold Futures Long USD (GOLD1L)» достоверность составила 0,6713 (рыночная цена выросла на 97,42 процентов). (рисунок 1-3)

Рисунок 1. Изменение динамики рыночной стоимости фьючерсного контракта на золото «Фьючерс на золото - Дек. '24 (GCZ4)» с 1 января 2019 года по 16 октября 2024 года.

Figure 1. Changes in the dynamics of the market value of the gold futures contract "Gold Futures - Dec. '24 (GCZ4)" from January 1, 2019 to October 16, 2024.

Источник: составлено авторами на основе [1]

Рисунок 2. Изменение динамики рыночной стоимости фьючерсного контракта на золото «NEXT NOTES Nikkei-TOCOM Leveraged Gold (2036)» с 1 января 2019 года по 16 октября 2024 года.

Figure 2. Changes in the dynamics of the market value of the gold futures contract "NEXT NOTES Nikkei-TOCOM Leveraged Gold (2036)" from January 1, 2019 to October 16, 2024.

Источник: составлено авторами на основе [1]

Рисунок 3. Изменение динамики рыночной стоимости фьючерсного контракта на золото «Gold Futures Long USD (GOLD1L)» с 1 января 2019 года по 16 октября 2024 года.

Figure 3. Changes in the dynamics of the market value of the gold futures contract "Gold Futures Long USD (GOLD1L)" from January 1, 2019 to October 16, 2024.

Источник: составлено авторами на основе [1]

В основном положительная динамика на рост у представленных экономических инструментов вызвана пандемией COVID-19 и обострением мировой геополитической обстановки [7] [8] [9]. Стоит отметить, что рыночные котировки на золото демонстрируют обратную зависимость от общих тенденций мировой экономики. Так, во временной период нестабильности в глобальной финансовой системе [10] [11] [12] различные международные инвестиционные структуры, частные инвесторы и правительства стран осуществляют покупку рассматриваемого денежно агрегата с целью «защитить» свои средства от растущей инфляции в мире. В свою очередь после начала полномасштабного экономико-политического противостояния государств Североатлантического альянса и Европейского союза с Российской Федерацией [13] [14] [15] в связи с эскалацией «Украинского кризиса» в 2022 году [16] [17] [18] на Россию было наложено колоссальное число экономических и политических рестрикций, включающих заморозку золотовалютных резервов Центрально банка РФ и частных лиц, по мнению Западных стран аффилированных с администрацией Владимира Владимировича Путина [19] [20] [21]. Данными действиями государства «коллективного Запада» подорвали доверие к своим финансовые структурам, как надежным и независимым от мировых событий «банкам». Это создало условия, когда остальные независимые страны, справедливо осознавая, что их средства могут быть так же легко «заморожены» в случае серьезной конфронтации с государствами, придерживающимися проамериканского политического курса, стали более негативно относиться к вложениям своих средств в экономики участников блока «НАТО» и Евросоюза, что закономерно привело к резкому снижению инвестиционной популярности финансовой системы США и его союзников среди «нейтральных» стран и стало драйвером для начала новой «золотой лихорадки», когда различные государства резко начали увеличивать свои золотые резервы через Центральные банки.

Например, страны "Большой двадцатки" в 2023 году нарастили золотые резервы в общей сложности на 213 тонн (Западные страны в основном увеличивают золотые резервы с целью защитить свои финансовые ресурсы от рецессии в глобальные экономике, усугубившейся с начала 2022 года), из них примерно 16 тонн пришлось на Россию. В результате российский золотой запас увеличился до 2351 тонны — на сегодняшний день это пятый результат в мире [22]. На 2024 год правительство РФ акцентировало свое внимание на операциях с золотом не только из-за желания совершить перспективные и безопасные инверсионные вложения, но и во многом на фоне блокирующих Западных санкций, которые она обходит, проводя расчеты с другими странами за указанный драгоценный металл. Стоит упомянуть, что это во многом связанно с тем, что механизм по «бездолларовым расчетам», созданный участниками БРИКС, в настоящее время полностью не работает, во многом в связи с различными идеологическими противоречиями между его участниками. Все эти факторы создали благоприятные условия для увеличения спроса на рассматриваемый природный ресурс во временной период нестабильности в глобальном народном хозяйстве, наблюдаемой с начала 2019 года, что закономерно привело к росту рыночных котировок на фьючерсные контракты на золото.

Анализ динамики чистой прибыли у основных транснациональных компаний, функционирующих в золотодобывающей промышленности, с начала глобальных экономико-политических потрясений

Анализируя динамику чистой прибыли у ведущих мировых транснациональных компаний, функционирующих в золотодобывающей промышленности, можно заметить, что она имела достаточно неоднозначную тенденцию. (таблица 1)

Таблица 1.

Изменение динамики чистой прибыли у крупнейших золотодобывающих компаний мира по итогам 2023 года

Table 1.

Changes in the dynamics of net profit for the largest gold mining companies in the world by the end of 2023

|

Название компании

|

Валюта исчисления

чистой прибыли в миллиардах

|

Чистая прибыль за

2018 год

|

Чистая прибыль за

2019 год

|

Чистая прибыль за

2020 год

|

Чистая прибыль за

2021 год

|

Чистая прибыль за

2022 год

|

Чистая прибыль за

2023 год

|

Линия тренда

|

Коэффициент

аппроксимации

|

|

Newmont

|

USD

|

0,341

|

2,805

|

2,829

|

1,166

|

-0,429

|

-2,494

|

Нисходящая

|

0,4483

|

|

Barrick Gold

|

USD

|

-1,54

|

3,969

|

2,324

|

2,022

|

0,432

|

1,272

|

Восходящая

|

0,0081

|

|

Agnico Eagle Mines

|

USD

|

-0,3267

|

0,47317

|

0,51161

|

0,56195

|

0,67025

|

1,94131

|

Восходящая

|

0,7655

|

|

Полюс

|

USD

|

0,474

|

1,931

|

1,598

|

2,27

|

1,548

|

1,729

|

Восходящая

|

0,2603

|

|

AngloGold Ashanti

|

USD

|

0,133

|

-0,12

|

0,991

|

0,614

|

0,233

|

-0,235

|

Нисходящая

|

0,018

|

|

Gold Fields

|

USD

|

-0,3482

|

0,1616

|

0,723

|

0,7893

|

0,711

|

0,7033

|

Восходящая

|

0,6664

|

|

Zijin Mining

|

CNY

|

4,09

|

4,28396

|

6,50855

|

15,67287

|

20,04205

|

21,11942

|

Восходящая

|

0,9133

|

|

Kinross Gold

|

USD

|

-0,236

|

0,7186

|

1,3424

|

0,2212

|

-0,6052

|

0,4163

|

Нисходящая

|

0,0201

|

|

Freeport-McMoRan

|

USD

|

2,6

|

-0,239

|

0,599

|

4,306

|

3,468

|

1,848

|

Восходящая

|

0,1184

|

|

Полиметалл

|

USD

|

0,33812

|

0,48

|

1,066

|

0,904

|

-0,288

|

0,528

|

Нисходящая

|

0,029

|

Из представленных данных видно, что в 2019 и 2020 годах, во временной интервал пандемии коронавирусной инфекции, чистая прибыль у подавляющего большинства компаний имела положительную тенденцию на рост на фоне стагфляции в мировой экономике. В 2021 году произошла коррекция, где ряд компаний смог увеличить свои доходы, остальные же или сохранили положительное сальдо на высоких значениях или претерпели его снижение до отрицательных значений. В первую очередь это зависело от способности рассматриваемых организаций быстро адаптироваться к стремительно меняющимся экономико-политическим реалиям и сокращать издержки производств благодаря современным технологиям или возможности добывать природные ископаемые, относящиеся к категории «золота» по низким ценам благодаря географическим условиям.

После обозрения мировой геополитической обстановки в феврале 2022 года волатильность чистых доходов ведущих транснациональных компаний золотодобывающей промышленности кардинально увеличилась. Как ни странно, российские компании (Полюс и Полиметалл) смогли сохранить положительное сальдо на 2023 год во многом в связи с увеличением спроса на их продукцию со стороны правительства России на фоне растущей инфляции в стране и необходимости производить международные расчеты. В свою очередь, политическое руководство Китая так же стремится диверсифицировать свой инвестиционный портфель, сократив в нем долю Западных организаций путем увеличения золотого резерва государства, что объясняет стабильный рост доходов китайской компании Zijin Mining.

В остальных случаях копании, являющиеся национальными рыночными субъектами США (Newmont и Freeport-McMoRan), Канады (Barrick Gold, Agnico Eagle Mines, Kinross Gold) или ЮАР (AngloGold Ashanti и Gold Fields), не смогли показать такие же положительные результате как предприятия из России и КНР в связи с отсутствием спроса на их продукцию со стороны государств «коллективного Запада». Фактически геополитический кризис, обострившийся в 2022 году, благотворно повлиял на тех участников золотодобывающей промышленности, которые реализуют свою продукцию в странах, находящихся в непростых отношениях с США и его «сателлитами» (Россия) или в государствах, стремящимися сократить торговую зависимость от стран «коллективного Запада» (Китай).

В результате на 2024 год можно наблюдать фактическое разделение золотодобывающей промышленности на две части. Для подтверждения данной гипотезы необходимо провести расчёт уровня значений рангового коэффициента корреляции Спирмена между тенденциями чистой прибыли ведущих транснациональных компаний данной отрасли и изменением средней цены на золото в долларах за тройскую унцию с 2018 года по 2023 год. (таблица 2)

Таблица 2

Расчёт уровня значений рангового коэффициента корреляции Спирмена между чистой прибылью компании и средней ценой на золото за тройскую унцию с 2018 года по 2023 год.

Table 2

Calculation of the level of values of Spearman's rank correlation coefficient between the company's net profit and the average price of gold per troy ounce from 2018 to 2023.

|

Название компании

|

Страна

|

Значение рангового

коэффициента корреляции Спирмена

|

Уровень

зависимости согласно шкале Чеддока

|

|

Newmont

|

США

|

-0,6

|

Нет связи

|

|

Barrick Gold

|

Канада

|

-0,086

|

Нет связи

|

|

Agnico Eagle Mines

|

Канада

|

1

|

Весьма высокая

|

|

Полюс

|

Россия

|

0,257

|

Слабая

|

|

AngloGold Ashanti

|

ЮАР

|

-0,143

|

Нет связи

|

|

Gold Fields

|

ЮАР

|

0,486

|

Умеренная

|

|

Zijin Mining

|

Китай

|

1

|

Весьма высокая

|

|

Kinross Gold

|

Канада

|

-0,143

|

Нет связи

|

|

Freeport-McMoRan

|

США

|

0,314

|

Умеренная

|

|

Полиметалл

|

Россия

|

0,086

|

Нет связи

|

Результаты исследования показали, что гипотеза верна и глобальная золотодобывающая отрасль разделилась на компании, чистая прибыль которых полностью аффилирована с ценой на золото мире (весьма высокая по классификации Чеддока, так же подойдёт уровень высокой связи), имеет незначительную связь (слабая и умеренная согласно шкале Чеддока) и в которых она полностью отсутствует. Условно данные категории можно разделить по рынкам (Китай, Россия и Западные или нейтральные страны).

Рассматривая конъюнктуру рыночной ситуации в золотодобывающей промышленности США, Канады и ЮАР, можно отметить, что способность компаний получать высокую чистую прибыль во многом зависит от действий руководства организаций. Примеры таких действий включают сокращение издержек производства или поиск более выгодных путей сбыта.

Рост цен на золото в указанных странах объясняется в значительной мере мировыми экономическими потрясениями и рецессией, что вызвало ажиотажный спрос на данный природный ресурс со стороны различных международных инвестиционных структур. Тем не менее в ряде случаев транснациональные корпорации реализуют свою продукцию не напрямую конечному потребителю, а через посредников, что характерно для рынков западных стран. Эти «дельцы» могут искусственно завышать цену на продукцию с помощью спекулятивных манипуляций. Однако при условии высокого спроса на золото рынок не всегда распознает данную проблему. В свою очередь, некоторые компании наладили прямое взаимодействие с конечными контрагентами, что положительно сказалось на их чистой прибыли.

На китайских рынках наблюдается противоположная ситуация: правительство Си Цзиньпиня после обострения «Украинского кризиса» в 2022 году значительно сократило запасы западных денежных агрегатов в своем золотовалютном резерве и сосредоточилось на массовой закупке драгоценных металлов, в частности золота, у самих компаний, рационально избегая переплат посредникам. На этом фоне чистая прибыль национальных компаний КНР, ведущих коммерческую деятельность на территории страны, стабильно увеличивается.

В Российской Федерации наблюдается похожая ситуация, однако правительство России на сегодняшний день не в состоянии полностью заменить потерянных контрагентов из других стран, несмотря на схожую с Китаем политику по наращиванию золотых запасов. В связи с этим российские предприятия ищут потенциальных покупателей своей продукции в других государствах, но на фоне западных санкций отечественные компании вынуждены предоставлять значительные скидки иностранным покупателям из-за риска «наказания» за обход западных ограничений, что негативно отражается на их доходах.

Заключение

В заключении научного изыскания, на основе ранее проведённого анализа, можно ответить на главный вопрос работы, касающийся определения перспективы развития мировой золотодобывающей промышленности в контексте с глобальными экономико-политическими потрясениями. В краткосрочном периоде (1-3 года) с высокой долей вероятности сохранится высокий спрос на золото на территории Российской Федерации и Китайской Народной Республики на фоне геополитических изменений, но при этом возможно его сокращение на территории стран Североатлантического договора и Европейского союза в связи с конъектурой их экономик, делающих акцент на совершении инвестиционных вложений в большей степени в свои транснациональные компании, чем в драгоценные металлы, что вполне логично при текущем состоянии мировой финансовой системы и спекулятивной природой роста цен на данный метал. В свою очередь в долгосрочном периоде (3-5 лет) ситуация в золотодобывающей промышленности остаётся достаточно спорной. С одной стороны, скорее всего, цена на мировые фьючерсные контракты на золото имеет высокие шансы на снижение (20-30 процентов), однако стоит понимать, что затянувшийся геополитический кризис подталкивает многие страны на вложение своих национальных средств в драгоценные металлы, это может поддержать спрос и соответственно цену на них на высоком уровне.

На основе выше изложенного можно с уверенностью сказать, что перспективы развития мировой золотодобывающей промышленсоти в ближайшем будущем достаточно «радужные» и с высокой долей вероятности фьючерсы на золото и соответственно чистая прибыль транснациональных корпораций (преимущественно относящиеся к российским или китайским национальным рыночным субъектам), осуществляющих свою коммерческую деятельность в данной отрасли глобального народного хозяйства, имеют высокие шансы продолжить свой рост или сохранить положительное сальдо чистой прибыли во много благодаря экономической и политической нестабильности в мире, из чего следует вывод о целесообразности инвестиционных вложений в рассматриваемый сектор мегаэкономики в краткосрочном периоде, однако осуществлять капиталовложения в золотодобывающую промышленность в долгосрочном периоде, как во фьючерсные контракты, так и в компании, достаточно рискованно на фоне непредсказуемости тенденций геополитического кризиса. В свою очередь инвестиционные вложения в транснациональные компании Западных или нейтральных государств так же имеют место быть в случае, если организация реализует свою продукцию напрямую по рыночным ценам, а не попала в спекулятивную ловушку долгосрочных фьючерсных контрактов, когда она вынуждена, несмотря на рост цен на золото в мире, продавать свою продукцию по заранее утверждённым на сегодняшним день заниженным ценам.

Источники:

2. TheGlobal 2000. Forbes.com. [Электронный ресурс]. URL: https://www.forbes.com/lists/global2000/?sh=1c5094c45ac0 (дата обращения: 22.10.2024).

3. World Bank Group. Всемирный Банк. [Электронный ресурс]. URL: https://www.worldbank.org/en/home (дата обращения: 22.10.2024).

4. Дробот Е.В., Стамати Е.П., Никитина А.В. Россия и Украина: возможности и угрозы // Экономические отношения. – 2016. – № 4. – c. 132-143. – doi: 10.18334/eo.6.4.37382.

5. Дробот Е.В., Поспелова А.Л., Утябаева Э.Р., Петровская В.А. Россия и Украина: вместе или порознь? // Экономические отношения. – 2016. – № 2. – c. 33-41. – doi: 10.18334/eo.6.2.37311.

6. Герасимов В.В., Королев А.А., Герасимова Е.О. Социально-экономические изменения в условиях политических кризисов и конфликтов // Вестник Самарского муниципального института управления. – 2023. – № 4. – c. 35-44.

7. Стефанова Н.А., Королев А.А. Проблема вмешательства иностранного капитала в российскую экономику // Основы экономики, управления и права. – 2023. – № 1. – c. 74-79. – doi: 10.51608/23058641_2023_1_74.

8. Бегларян Г.А., Иванов Г.Н., Калугина П.П., Половинчикова А.В. Санкционная политика США и европейских стран в отношении России: поворот начала 2022 года // Экономические отношения. – 2022. – № 3. – c. 367-388. – doi: 10.18334/eo.12.3.115086.

9. Кудряшов А.А., Королев А.А. Анализ и оценка тенденций мировых биржевых индексов в контексте эскалации украинского кризиса // Экономические отношения. – 2023. – № 4. – c. 653-668. – doi: 10.18334/eo.13.4.118971.

10. Городнова Н.В., Домников А.Ю. Влияние финансовых санкций на регулирование внешнеэкономической деятельности России // Экономические отношения. – 2022. – № 2. – c. 215-234. – doi: 10.18334/eo.12.2.114676.

11. Стефанова Н.А., Королев А.А. Влияние иностранных санкций на фондовый рынок Российской Федерации // Основы экономики, управления и права. – 2023. – № 4. – c. 96-101. – doi: 10.51608/23058641_2023_4_96.

12. Зимовец А.В., Климачев Т.Д. Анализ и оценка сценариев социально-экономического развития России в условиях санкционной блокады и непредсказуемости глобальных трендов мировой экономики // Экономические отношения. – 2023. – № 1. – c. 181-202. – doi: 10.18334/eo.13.1.117207.

13. Кудряшов А.А., Королев А.А. Влияние геополитической обстановки на трансформацию неоколониальной системы // Экономические отношения. – 2023. – № 4. – c. 735-750. – doi: 10.18334/eo.13.4.119283.

14. Гераськина А.Р. Влияние антироссийских санкций на мировую экономику и современные международные экономические отношения // Экономические отношения. – 2023. – № 2. – c. 221-236. – doi: 10.18334/eo.13.2.117900.

15. Костин К.Б., Шимко П.Д., Сун Ци Международный трансфер технологий в Российской Федерации и его перспективы в современных условиях санкционных ограничений // Вопросы инновационной экономики. – 2022. – № 4. – c. 2169-2192. – doi: 10.18334/vinec.12.4.116523.

16. Маркелова Э.А. Политика ОПЕК в условиях современного энергетического кризиса // Экономические отношения. – 2022. – № 4. – c. 807-822. – doi: 10.18334/eo.12.4.116844.

17. Стефанова Н.А., Королев А.А. Нестабильность экономики США как драйвер нового мирового финансового кризиса // Основы экономики, управления и права. – 2023. – № 3. – c. 52-57. – doi: 10.51608/23058641_2023_3_52.

18. Кудряшов А.А., Королев А.А. Состояние финансовой системы Великобритании на фоне нестабильности на геополитическом уровне // Экономические отношения. – 2024. – № 1. – c. 107-122. – doi: 10.18334/eo.14.1.120734.

19. Стефанова Н.А., Королев А.А. Влияние экономико-политического противостояния РФ, США и стран Европейского союза на их финансовые системы // Журнал монетарной экономики и менеджмента. – 2021. – № 2. – c. 71-78. – doi: 10.26118/2782-4586.2024.22.39.010.

20. Стефанова Н.А., Королев А.А. Влияние геополитического кризиса на нефтегазовую отрасль экономики Российской Федерации // Экономические отношения. – 2024. – № 2. – c. 323-342. – doi: 10.18334/eo.14.2.121054.

21. Кудряшов А.А., Королев А.А. Экономические реформы кабинета министров Лиз Трасс и их влияние на экономику Великобритании // Экономические отношения. – 2023. – № 3. – c. 571-584. – doi: 10.18334/eo.13.3.118810.

22. Россия нарастила золотой запас. РИА Новости. [Электронный ресурс]. URL: https://ria.ru/20240212/zoloto-1926769969.html (дата обращения: 22.10.2024).

Страница обновлена: 10.02.2026 в 19:31:55

Download PDF | Downloads: 14

Outlook for the development of the global gold mining industry amid the COVID-19 pandemic and the escalation of the Ukrainian crisis

Nikulnikov N.V., Korolev A.A.Journal paper

Journal of International Economic Affairs

Volume 15, Number 2 (April-June 2025)

Abstract:

A comprehensive fundamental analysis of the prospects for the development of the global gold mining industry amid the COVID-19 pandemic and the escalation of global geopolitical instability beginning in February 2022 was conducted. The article analyzes the impact of economic and political shocks on the leading gold futures contracts.

The article analyzes the dependence of changes in the dynamics of net profit of the leading multinational companies in the gold mining industry since the beginning of global cycles in the global financial system, observed since 2019. The conclusion is drawn about the direct dependence of the prospects for the development of the gold mining industry of the international economic system in the short and long term on the policies of the leading countries.

Keywords: gold mining industry, futures contract, COVID-19 pandemic, Ukrainian crisis

JEL-classification: L61, L50, L10

References:

Beglaryan G.A., Ivanov G.N., Kalugina P.P., Polovinchikova A.V. (2022). US and European sanctions against Russia: the turnaround of early 2022. Journal of International Economic Affairs. 12 (3). 367-388. doi: 10.18334/eo.12.3.115086.

Drobot E.V., Pospelova A.L., Utyabaeva E.R., Petrovskaya V.A. (2016). Russia and Ukraine: together or separately?. Journal of International Economic Affairs. 6 (2). 33-41. doi: 10.18334/eo.6.2.37311.

Drobot E.V., Stamati E.P., Nikitina A.V. (2016). Russia and Ukraine: opportunities and threats. Journal of International Economic Affairs. 6 (4). 132-143. doi: 10.18334/eo.6.4.37382.

Gerasimov V.V., Korolev A.A., Gerasimova E.O. (2023). Social and economic changes in the conditions of political crises and conflicts. Bulletin of the Samara Municipal Management Institute. (4). 35-44.

Geraskina A.R. (2023). The impact of anti-Russian sanctions on the global economy and contemporary international economic relations. Journal of International Economic Affairs. 13 (2). 221-236. doi: 10.18334/eo.13.2.117900.

Gorodnova N.V., Domnikov A.Yu. (2022). The impact of financial sanctions on the regulation of Russia's foreign economic activity. Journal of International Economic Affairs. 12 (2). 215-234. doi: 10.18334/eo.12.2.114676.

Investing.comInvesting.com. Retrieved October 22, 2024, from https://ru.investing.com/ (

Kostin K.B., Shimko P.D., Sun Tsi (2022). International technology transfer in the Russian Federation and its prospects amidst sanctions. Russian Journal of Innovation Economics. 12 (4). 2169-2192. doi: 10.18334/vinec.12.4.116523.

Kudryashov A.A., Korolev A.A. (2023). Analysis and assessment of trends in global stock indices in the context of the Ukrainian crisis escalation. Journal of International Economic Affairs. 13 (4). 653-668. doi: 10.18334/eo.13.4.118971.

Kudryashov A.A., Korolev A.A. (2023). Influence of the geopolitical situation on the neocolonial system transformation. Journal of International Economic Affairs. 13 (4). 735-750. doi: 10.18334/eo.13.4.119283.

Kudryashov A.A., Korolev A.A. (2023). Liz Truss's cabinet economic reforms and their impact on the UK economy. Journal of International Economic Affairs. 13 (3). 571-584. doi: 10.18334/eo.13.3.118810.

Kudryashov A.A., Korolev A.A. (2024). The UK financial system amid geopolitical instability. Journal of International Economic Affairs. 14 (1). 107-122. doi: 10.18334/eo.14.1.120734.

Markelova E.A. (2022). OPEC policy in the current energy crisis. Journal of International Economic Affairs. 12 (4). 807-822. doi: 10.18334/eo.12.4.116844.

Stefanova N.A., Korolev A.A. (2021). The impact of the economic and political confrontation between the Russian Federation, the United States and the European Union Countries on their financial systems. Zhurnal monetarnoy ekonomiki i menedzhmenta. (2). 71-78. doi: 10.26118/2782-4586.2024.22.39.010.

Stefanova N.A., Korolev A.A. (2023). Impact of foreign sanctions on the stock market of the Russian Federation. Fundamentals of Economics, Management and Law. (4). 96-101. doi: 10.51608/23058641_2023_4_96.

Stefanova N.A., Korolev A.A. (2023). Instability of the us economy as a driver of the new global financial crisis. Fundamentals of Economics, Management and Law. (3). 52-57. doi: 10.51608/23058641_2023_3_52.

Stefanova N.A., Korolev A.A. (2023). The problem of foreign capital intervention in the russian economy. Fundamentals of Economics, Management and Law. (1). 74-79. doi: 10.51608/23058641_2023_1_74.

Stefanova N.A., Korolev A.A. (2024). The impact of the geopolitical crisis on the oil and gas industry of the Russian Federation. Journal of International Economic Affairs. 14 (2). 323-342. doi: 10.18334/eo.14.2.121054.

TheGlobal 2000Forbes.com. Retrieved October 22, 2024, from https://www.forbes.com/lists/global2000/?sh=1c5094c45ac0

Zimovets A.V., Klimachev T.D. (2023). Analysis and assessment of scenarios for Russia's socio-economic development under the sanctions embargo and unpredictable global economic trends. Journal of International Economic Affairs. 13 (1). 181-202. doi: 10.18334/eo.13.1.117207.