Международный и российский опыт создания и развития исламских финансовых институтов

Багдуева Е.И.1, Аджиева С.А.2

1 Дагестанский государственный университе, ,

2 Научно-исследовательский институт управления, экономики, политики и социологии ГАОУ ВПО «Дагестанский государственный институт народного хозяйства», ,

Скачать PDF | Загрузок: 24

Статья в журнале

Российское предпринимательство *

Том 16, Номер 20 (Октябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Несмотря на привлекательность рынка исламских финансов и выгоды от использования исламских продуктов, далеко не все компании готовы связать свою деятельность с шариатскими финансами, что говорит о существовании ряда препятствий на пути развития исламских финансовых продуктов в России. Одной из самых серьезных причин является отсутствие законодательства, регулирующего отношения, возникающие при работе с исламскими финансовыми инструментами. Между тем, в России постепенно формируется необходимое информационное пространство, идет работа над созданием правового поля для исламских финансовых продуктов, однако судить о готовности конкретных финансовых организаций к применению этих инструментов сложно.

Ключевые слова: финансовые институты, активы, банковские продукты, исламский банкинг, исламские финансы, инвестиционные бизнес-проекты, шариат

Введение

Быстрый рост цен на нефть и появление значительных денежных потоков, начиная с 1973 г., заставили мусульманских теологов и деловых людей по-новому взглянуть на деятельность своих финансовых учреждений. Так, тридцать с лишним лет назад появился первый исламский банк, деятельность которого полностью соответствовала законам шариата.

Затем сначала в мусульманских странах, а впоследствии и во всём мире стал наблюдаться бурный рост числа исламских банков и их отделений в обычных традиционных банках. Хотя по историческим меркам исламский банкинг в мировой экономике – явление относительно новое, он уже показал себя вполне реальной альтернативой существующей англо-саксонской модели банковской системы. Наблюдается тенденция к развитию данного рода институтов по всему миру, в том числе и в нашей стране.

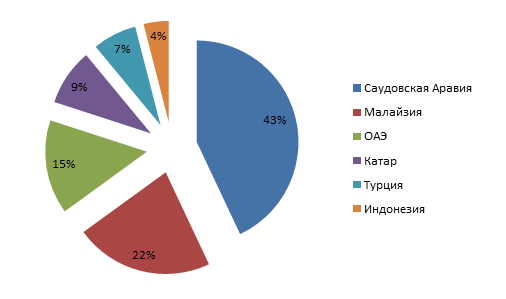

Сейчас в мире насчитывается более 300 исламских банков, их общие активы превышают 500 млрд долл. США, при росте от 10 до 15 процентов в год (данные швейцарского банка UBS, который в ноябре 2007 года открыл у себя исламское отделение). В настоящее время ситуация с развитием исламских финансов в экономике мусульманских стран сложилась следующим образом (по данным британской аудиторско-консалтинговой компани «Ernst & Young») (рис. 1):

Рисунок 1. Доля исламских финансов в экономике

Исламский банкинг постепенно получает все большее распространение в немусульманских странах и все чаще обзаводится клиентурой из числа представителей иных конфессий и даже атеистов. Восточная финансовая модель, основанная на полном запрете ростовщичества (а значит, и ссудного процента) и нормах шариата, оказалась более устойчива к кризисам, чем традиционная западная.

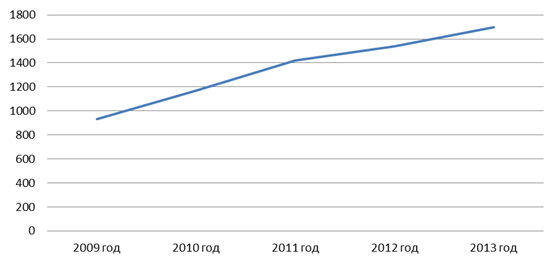

За последние пять лет исламские финансовые организации продемонстрировали скачок в развитии: стоимость их совокупных активов во всем мире ежегодно прибавляла в среднем почти по 18% и достигла, по оценкам «Ernst & Young», 1,7 трлн долл.

По данным консалтингово-аналитического агентства «Thomson-Reuters» за 2013 год мировым лидером по объему «исламских» активов является Малайзия, активы которого, сформированные в соответствии с шариатом, составляют 412 млрд долл., имеющий крупнейший в мире рынок облигаций-сукук объемом в 171 млрд долл.

На втором месте – Саудовская Аравия с объемом исламских активов в 270 млрд долл. При этом Саудовская Аравия является мировым лидером по развитию исламского банкинга в 217 млрд долл. (в Малайзии этот показатель равен 191 млрд долл.), а также по внедрению новых технологий в исламский банкинг.

В последние годы финансовые организации стали более «светскими» и ориентируются не только на мусульманские общины. Крупнейшие центры исламских финансов начинают формироваться и в европейских юрисдикциях. Например, в Великобритании сегодня действуют 22 исламских банка и 34 исламских инвестиционных фонда.

В августе 2004 в Лондоне был учрежден первый исламский банк на Западе – «Исламский банк Великобритании» (IBB). IBB обслуживает исключительно физических лиц и действует на основании общей банковской лицензии, в связи с чем осуществляет свою деятельность в соответствии с требованиями и стандартами банковского законодательства. Кроме того, все операции и банковские продукты контролируются Шариатским наблюдательным советом.

В настоящее время IBB предлагает весь спектр банковских услуг, соответствующих шариату, в т. ч. потребительские кредиты, основанные на модели мурабаха, банковские продукты, основанные на ипотечном кредитовании, и др.

Учреждение первого исламского банка в Великобритании имеет большое значение для рынка банковских услуг Запада. В планы IBB входит выход на общеевропейский рынок банковских услуг, его потенциальными клиентами могут стать около 13,8 млн мусульман (без учета Великобритании и кандидата на вступление в ЕС – Турции). В свою очередь во Франции и Германии с мусульманским населением в 5,9 млн и 3 млн человек соответственно существует благоприятная среда для становления и развития исламского банковского дела.

Соотношение традиционного и исламского банкинга в экономиках разных стран различное. Почти везде исламский банкинг остается альтернативной, а не доминирующей моделью. Однако исламские банки постепенно становятся значимыми игроками финансового мира. Каждый участник двадцатки сильнейших шариатских финансовых учреждений мира располагает портфелем активов стоимостью свыше миллиарда долларов и имеет сеть филиалов в нескольких десятках стран мира. Перспективным рынком заинтересовались даже крупные международные банки, которые открывают «исламские окна» в своих отделениях. Динамика стоимости активов исламских банков приведена на рисунке 2 (по данным британской аудиторско-консалтинговой компании «Ernst & Young»).

Рисунок 2. Динамика стоимости активов исламских банков, млрд $

В России с инициативами о запуске исламских финансовых продуктов выходили как отечественные инвесторы, так и иностранные. Так, например, представители «Ithmaar Bank» и «Al-Baraka Banking Group» (оба – Бахрейн) заявляли в 2007–2008 годах о намерении открыть в России исламский банк. В дальнейшем, с началом финансового кризиса в 2008 году, иностранные банкиры от этих намерений отказались.

Самыми первыми россиянами, кто предпринял реальные шаги по созданию исламского банка в России, были учредители банка «Бадр-Форте Банка», созданного в 1991 году и прекратившего свое существование в декабре 2006 года (по причине отзыва лицензии в связи с несоблюдением им обязательных нормативов ЦБ РФ).

Банк «Бадр-Форте» просуществовал в России около 15 лет, постоянно испытывая трудности по причине нестыковок с нынешним российским банковским законодательством. Банк не смог полноценно функционировать как исламский институт, в том числе из-за отсутствия какого-либо опыта сотрудничества с подобными финансовыми институтами для российской экономической действительности.

Следующий банк, который также неудачно пытался запустить исламский банкинг, – «СлавинвестБанк».

Ненамного более успешными оказались два других проекта. Это нижегородский банк «Эллипс» и дагестанский банк «Экспресс». К настоящему времени у них обоих отозваны лицензии (что не связано с фактором исламских финансов).

Банк «Эллипс» открыл в Нижнем Новгороде специальный офис, предоставлявший халяльные банковские услуги. Препятствием не стало даже то, что в Нижегородской области мусульманское население составляет меньшинство. Причем банк «Эллипс» был намерен расширять свою исламскую сеть – еще один халяльный офис этого банка – «Восток-капитал» – был открыт в г. Уфе, столице Башкортостана.

Банк «Экспресс» выпустил в 2006 году банковские карты, процентный доход по которым перечислялся на благотворительные цели. Продукт получил позиционирование как соответствующий исламу, несмотря на то, что мобилизованные по данным картам денежные средства использовались в активных операциях и банк имел обязательства платить за использование привлеченных ресурсов.

В 2008 г. «Экспресс» выпустил расчетную банковскую карту, на которую не начисляется процент (более соответствовавшую нормам ислама). В 2009 году в г. Махачкале открылось специальное отделение банка «Экспресс» – «Мудариб». В этом отделении клиенты получали только те продукты и услуги, которые получили одобрение Духовного управления мусульман Дагестана (далее – ДУМД). В апреле 2011 г. банк запустил в обращение кредитные карты «Хаят». Клиент посредством такой карты совершает покупку, а потом в рассрочку (до 3 лет) выплачивает банку взятую сумму с наценкой за услугу, но без пени и неустоек.

Менее известным, но более успешным является проект банка АФ (Республика Башкортостан) по выпуску мусульманских пластиковых (дебетовых) карт, условиями эмиссии которых является счет до востребования, по которому не начисляются проценты, и банк не имеет права использовать эти средства для финансирования процентных операций, банк гарантирует возврат внесенной суммы. Проект был начат в августе 2010 года и уже через полгода имел около 200 клиентов и 1 млн руб. остатка на счетах при ожидаемом максимальном спросе в одну тысячу клиентов и 50 млн руб. остатка. Система шариатского контроля включает в себя Внутренний совет по мусульманским продуктам и письменное согласование с Духовным управлением мусульман Башкирии.

Ряд банков, признавая коммерческую пользу от развития направления исламских финансов, стали делать это постепенно, начав с наиболее простых сделок. Так, в 2006 г. российский банк «Глобэкс» привлек средства по контракту «Мурабаха» в размере 20 млн долл. от одного из старейших в мире исламских банков – «Дубай Исламик Бэнк».

Другой банк – «Ак Барс» (Татарстан) – заключил в 2011 и в 2014 гг. две успешные сделки по привлечению средств в рамках контракта товарной «Мурабахи» на сумму 60 и 100 млн долл. соответственно, контрагентом банка выступили компании из группы Islamic Development Bank.

Также стоит отметить, что интерес к исламскому банкингу проявляет банк «ВТБ». Так, например, «ВТБ Лизинг» планировал во второй половине 2010 года осуществить выпуск исламских облигаций (сукук) объемом 200 млн долл., но впоследствии от этих планов отказался. Однако было подписано соглашение о намерении развивать в будущем в рамках «ВТБ» халяльную банковскую систему при поддержке «Международного банка Азербайджана».

Успешный проект был реализован компанией «БрокерКредитСервис». Компания учредила в 2008 году существующий до сих пор паевой инвестиционный фонд «Халяль». Инвестиционный портфель ПИФа формируется, в том числе, в соответствии со стандартами, заимствованными с положения об индексе «Dow Jones Islamic».

Другая финансовая компания – «Солид» – заявляла о готовности предоставлять услуги доверительного управления в соответствии с принципами ислама, а также о желании запустить паевой инвестиционный фонд UFS – «Фонд чистых инвестиций», однако информации о реализации проектов нет.

В отличии от исламского банкинга более успешным в плане реализации оказался бизнес по созданию исламских финансовых компаний. Существует несколько успешных проектов – товарищество на вере «Юмарт-Финанс» и финансовый дом «Амаль» в Республике Татарстан, товарищество на вере «ЛяРиба-Финанс» и товарищество на вере «Masraf Financial House» в Республике Дагестан. Эти компании работают как с населением, предоставляя автокредиты, потребительские кредиты, кредиты под ипотеку, так и с юридическими лицами в части лизинга и финансирования оборотного капитала.

Из некоммерческих проектов можно отметить московский благотворительный фонд «Солидарность» и казанский «Закят». Во время Рамадана в 2011 году «Солидарность» собрала рекордную сумму – более 17 млн руб. пожертвований, среди которых закят составил 13 млн руб. Утверждается, что в результате этой акции более тысячи семей получили помощь в виде продуктов питания и лечения.

Помимо банков, финансовых компаний и некоммерческих организаций свою лепту в становление в России индустрии исламских финансов вносят и региональные органы власти, в первую очередь органы власти Республики Татарстан. Так, в 2011 году было подписано соглашение между «Islamic Development Bank» и правительством Республики Татарстан об учреждении «Tatarstan International Investment Company», а на экономическом форуме в Казани «KazanSummit-2013» Татарстан был объявлен пилотной зоной широкого внедрения такафул (исламское (кооперативное) страхование) в России. На форуме было подписано соглашение Агентства инвестиционного развития Республики Татарстан (АИР) и страховой компании «Allianz Жизнь» о запуске в Татарстане исламского страхования.

Наиболее значимым событием стал запуск в 2013 году проекта по присвоению «Национальным Рейтинговым Агентством» (НРА) (одним из двух крупнейших отечественных рейтинговых агентств) рейтинга соответствия деятельности компаний требованиям шариата. К настоящему времени процедуру рейтингования прошли восемь компаний, в том числе и вышеупомянутое товарищество на вере «ЛяРиба-Финанс» (Республика Дагестан) и финансовый дом «Амаль» (Республика Татарстан).

Одной из важных проблем, с которыми сталкиваются инвесторы, реализующие на территории республики бизнес-проекты, является привлечение финансовых средств. Существующие кредитно-финансовые учреждения предоставляют займы под проценты, которые во многих случаях оказываются обременительными для инвесторов.

Наиболее распространенными видами исламских финансовых операций, осуществляемых в России исламскими финансовыми компаниями, являются привлечение средств населения на беспроцентных условиях, инвестиционные вклады и торговое финансирование. При этом постепенно запускаются проекты, связанные с финансированием бизнеса, используя механизм прямого инвестирования и партнерства, в том числе посредством создания банковского окна.

Однако существуют определенные сложности в реализации данных проектов: невысокий потребительский спрос; непонимание особенностей исламских финансовых продуктов; налогообложение (удорожание некоторых продуктов с применением исламских принципов финансирования); нехватка специалистов со знаниями исламских финансов; отсутствие специального органа «шариатский совет»; не все исламские контракты возможно реализовать в России в силу того, что отдельные условия контрактов вступают в противоречие с российским финансовым законодательством.

Например, кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью (ст. 5 Федерального закона от 2.12.1990 г. № 395-1 «О банках и банковской деятельности»). В связи с чем участие банков в инвестиционных бизнес-проектах, основанные на принципе участия в прибылях и убытках (мудараба, мушарака, мурабаха), в настоящее время затруднено.

Состыковать исламскую финансовую модель и российскую систему налогообложения непросто. Исламский аналог кредитования («Мурабаха»), например, выглядит в глазах фискалов как обычная купля-продажа. А значит, облагается НДС в отличие от традиционного кредитования.

Вышеуказанные методы могут быть применены в рамках банковской деятельности на территории республики путем создания «исламских окон» в кредитно-финансовых учреждениях Республики Дагестан. Следует отметить, что в республике уже имеется опыт открытия «исламских окон» при традиционных банках РД (ОАО АКБ «Экспресс»).

Также в декабре 2011 года в Дагестане была создана первая на Кавказе исламская финансовая организация с организационно-правовой формой товарищества на вере (далее – ТНВ) «ЛяРиба-Финанс». Особенность данной организации заключается в возможности принимать вклады от физических лиц, размещать их, после чего распределять полученную прибыль, при этом вкладчики являются товарищами и имеют долю в складочном капитале. Все эти особенности являются неотъемлемыми частями исламских финансовых сделок, таких как «мудараба», «мушарака», «мурабаха» и др.

Финансовый проект «ЛяРиба-Финанс» смог реализовать полный финансовый кругооборот капитала, который начинается с приема вклада от физического лица и заканчивается распределением прибыли между ним и компанией. Самым сложным этапом оставался и остается момент обретения финансовой независимости. В то же время, по информации ТНВ об итогах работы компании за 2012 год, крупные вкладчики получили доходность по вкладам до 1,5% в месяц, что эквивалентно 18% годовых. Данный уровень прибыльности обусловлен тщательным подбором высокодоходных проектов и практически нулевой просроченной задолженностью. Всего за год товариществом было профинансировано около 200 клиентов, при том, что количество вкладчиков не превышает трех десятков человек. Следует отметить, что ТНВ «ЛяРиба-Финанс» работает без помощи и поддержки какого-либо банка, т.е. без поддержки классических форм кредитования со стороны финансовых институтов.

Применение вышеуказанных норм исламских финансов потребует внесения изменений в Гражданский кодекс, закон о деятельности Центробанка и принятия специального федерального закона «Об исламских финансах». Для исламских банков должна быть предусмотрена особая лицензия, особый надзор регулятора. Исламская кредитная организация должна будет обосновывать перед ЦБ экономический смысл каждой транзакции и обязана создать дополнительные фонды, компенсирующие возможные потери из-за специфического характера исламских операций, как, например, в Малайзии.

В соседних странах постсоветского пространства Казахстане, Киргизии и Таджикистане вопросы регуляторики давно решены: в этих странах удалось быстро принять поправки в законодательство, давшие зеленый свет исламскому банкингу. В Астане в 2010 году открылся филиал эмиратского банка «Аль-Хилял», в Бишкеке с 2006 года переориентировался на мусульманскую общину «Экоисламик Банк». В Казахстане работают исламские страховые компании и инвестиционные фонды. Республика намерена идти дальше: в 2014 году представители Национального банка заявили о планах превратить город Алма-Ату в крупнейший исламский финансовый хаб в СНГ и Центральной Азии. Проект по внедрению исламского банкинга с 2012 года реализуется и в Азербайджане.

Эксперты сходятся во мнении, что именно сейчас у России есть все шансы использовать исламские финансы для оздоровления экономики. Речь идет прежде всего о международных инвесторах, которые могли бы поддержать банковскую сферу в условиях экономических санкций. Капитал, который банки недобирают в США и странах Евросоюза, в избытке присутствует в странах Персидского залива, Малайзии, Индонезии.

Для российских банков практика привлечения зарубежных исламских финансов не так уж и нова. Летом 2013 года «Сбербанк» привлек в общий пул 600 млн долл. от компании «Invest AD», базирующейся в ОАЭ. Татарский «Ак Барс» Банк уже дважды привлекал исламские финансы по операции «Мурабаха». Два транша в 2011 и 2014 годах на общую сумму в 160 млн долл. были направлены в различные внутренние инвестиционные проекты банка, в частности, на развитие авиакомпании «Ак Барс Аэро».

Определенные надежды игроки рынка связывают и с сектором так называемого такафул-страхования – имущественного и семейного страхования, соответствующего шариатскому праву. Его потенциал в России оценивается экспертами «PricewaterhouseCoopers» более чем в 2,6 млрд долл. в год, а количество клиентов может превысить 25 млн человек.

Ряд операций исламские банки могут выполнять уже сегодня, в частности, выпускать специальные пластиковые карты и осуществлять доверительное управление «халяльными фондами». О разработке таких продуктов сообщает, например, банк «Зенит». Хотя для полноценной банковской деятельности и даже для открытия специализированного исламского окна этого вряд ли хватит.

Заключение

Финансовый рынок в России – идеальный простор для творчества: в нем есть неудовлетворенный спрос, обнадеживающий потенциал и инициативный бизнес. Единственный элемент, который необходим, чтобы исламские финансы в России развивались и начали нормально функционировать – это политическая воля.

Страница обновлена: 05.01.2026 в 10:27:45

Download PDF | Downloads: 24

International and Russian experience of creation and development of Islamic financial institutions

Bagdueva E.I., Adzhieva S.A.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 20 (October, 2015)

Abstract:

Despite the attractiveness of the Islamic finance market and benefits from using Islamic products, not many companies are ready to associate their activities with sharia finance, which indicates the presence of a number of obstacles on the way of development of Islamic financial products in Russia. One of the biggest causes is the absence of law that would regulate the relationships established when working with Islamic financial instruments. Meanwhile, the necessary information space is being formed in Russia, and the legal framework for Islamic financial products is being developed. However, it is difficult to judge about the readiness of certain financial organizations to apply these instruments.

Keywords: assets, financial institutions, banking products, islamic finance, islamic banking, investment business projects, sharia