Количественная оценка типа моделей управления величиной оборотного капитала и источниками его финансирования

Скачать PDF | Загрузок: 27

Статья в журнале

Российское предпринимательство *

№ 19 (265), Октябрь 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье предложена методика диагностики способа управления величиной оборотного капитала предприятия. Процедура проведения диагностики сводится к определению вида моделей, используемых для управления оборотным капиталом, а также источников его финансирования. Тип используемой модели определяется путем расчета двух показателей: Z1 доля оборотного капитала в валюте баланса и Z2 отношение краткосрочной задолженности к объему оборотного капитала. По рассчитанным значениям показателей Z1 и Z2 устанавливается соответствующий вид модели управления объемом оборотного капитала и источниками его финансирования, используемой предприятием.

Ключевые слова: управление, оборотный капитал, воспроизводство, модель

Стратегия управления оборотным капиталом (ОК) призвана обеспечить компромисс между эффективностью работы предприятия, с одной стороны, и риском потери ликвидности, с другой. В связи с этим возникает необходимость решения двух задач: обеспечение платежеспособности и обеспечение приемлемого объема, структуры и рентабельности активов. При этом различные элементы ОК по-разному оказывают воздействие на прибыль предприятия.

Большая величина запасов предполагает увеличение текущих расходов, а большой ассортимент готовой продукции влечет за собой увеличение объемов реализации и доходов. В этой связи каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть обосновано с позиции рентабельности данного вида активов и оптимизации структуры ОК в целом.

Собственный и заемный оборотный капитал

В стабильно функционирующей экономике долгосрочный заемный капитал является достаточно дорогим.ZСущественная его доля в общем объеме источников финансирования ОК требует и больших расходов на его обслуживание, а это, в свою очередь, ведет к уменьшению прибыли предприятия.ZZУвеличение краткосрочной кредиторской задолженности повышает риск потери ликвидности, а увеличение доли долгосрочных источников - риск снижения рентабельности.

Источником пополнения собственного ОК промышленных предприятий является прибыль, получаемая в результате производственной деятельности. СуммыZприбыли накапливаются у предприятия в специальном фонде - фонде накопления.ZВеличина аккумулирован-нойZZприбыли, которая направляется наZпополнение ОК, зависит как от возможного увеличенияZприбыли в данном году, так и от привлечения иных источников [3, 7].

Привлеченный ОКzвключает в себяzзаемные средства и кредиторскую задолжен-ность.ZЗаемныйzкапитал в виде кредитовzобычно используется более эффективно, чем собственный, в виду того что имеетZZцелевое назначение, совершаетZболее быстрый кругооборот, выдается на определенный срок и сопровождается взиманием банковского процента. Все это побуждает предприятие следить за движением заемного капитала и результативностью его использования [6].

Основные модели управления ОК

Доля собственного ОК у российских промышленных предприятий на начальной стадии перехода к рыночной экономике составляла примерно 90%, а доля заемных средств около 10% [10]. Начиная с 90-х годов доля заемных средств у промышленных предприятий увеличилась до 25-30% [9].

В середине 90-х годов в структуре заемного капитала на первом месте по значимости находилисьZZгосударственные кредиты и субсидии, они значительно опережали банковские ссуды.ZЭто связано с тем, что при использовании государственных кредитов по целевомуZназначению и погашении их в срок предприятия имели льготу в виде освобождения прибыли от налогообложения.ZНесмотря на постепенноеZповышение значения заемного капитала в составе источниковZформирования ОК, в 1997 г. не более 40% российских предприятий смогли привлечь заемные средства [2, 5]. В последние годы положение существенно не улучшилось.

В обороте у предприятия кроме банковских кредитов и кредиторской задолженности также могут находиться и прочие привлеченные денежные средства: это остатки фондов, резервов и целевых средств самого предприятия, временно не используемых по прямому назначению. К ним можно отнести и амортизационный фонд, резервы будущих платежей, премиальный и благотворительный фонды и др.

Примерный состав источников финансирования ОК в промышленности представлен в таблице 1.

Таблица 1

Структура источников финансирования активов предприятий

промышленности РФ, в %

|

Год

|

Источники финансирования активов предприятия

| ||

|

Собственные средства (капитал и резервы)

|

Кредиты и займы

|

Кредиторская задолженность

| |

|

1999

|

53

|

20

|

27

|

|

2000

|

58

|

18

|

24

|

|

2001

|

47

|

25

|

28

|

|

2002

|

59

|

28

|

13

|

|

2003

|

60

|

29

|

11

|

|

2004

|

63

|

27

|

10

|

|

2005

|

65

|

24

|

11

|

|

2006

|

66

|

23

|

11

|

|

2007

|

68

|

20

|

12

|

|

2008

|

57

|

34

|

9

|

|

2010

|

55

|

33

|

12

|

|

2013

|

52

|

36

|

12

|

ВZтеории финансового менеджмента различают три основных модели управления ОК: агрессивную, консервативную и умеренную [3]. Тактика управления ОК предприятия является комплексной и включает в себя сочетание приемов управленияZвеличиной активов и источниками их финансирования.

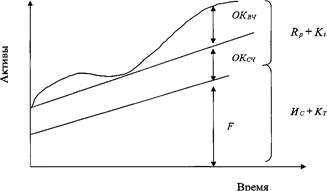

С целью определенияZтипа используемой модели финансирования ОК рассматривают динамику основных составляющих баланса предприятия [3]. Изменение активов баланса во времени (динамическое представление) имеет вид, представленный на рисунке 1.

Рис. 1. Динамика активов предприятия при «идеальной» модели финансирования

Здесь выделены варьирующая (ОКвч) и системная (ОКсч) части ОК. В «идеальной»Zмодели весь ОК финансируется за счет краткосрочной задолженности, то есть:

ОК∑ = ОКвч + ОКсч = RР + Кt, (1)

а внеоборотный капитал финансируются за счет постоянных источников, то есть:

F = Иc + Kr. (2)

В «идеальной» модели чистый оборотный капитал ОКч равен нулю, т.к. текущие активы равны текущим пассивам. Понятие «идеальная» модель означает не идеал, а случай, когда ОКч = 0. Эта модель практически не встречается в российской практике по двум причинам.ZВо-первых, предприятию нужны средства для осуществления текущих расходов.ZВо-вторых, эта модель очень рискованна, т.к. при необходимости оплаты большого количества счетов кредиторов может потребоваться продажа основного капитала.

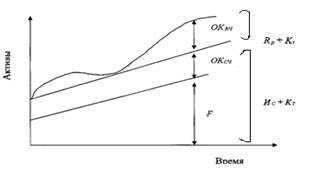

На рисунке 2 изображено динамическое представление баланса при «агрессивной» модели финансирования активов.

Рис. 2. Динамика активов предприятия при «агрессивной» модели финансирования

Здесь варьирующая часть ОК ОКвч финансируется из краткосрочной задолженности RР + Кt, т.е. ОКвч = RР + Кt, а остальные активы финансируются из постоянных источников, т.е. ОКсч + F = Ис + Кт.

В этом случае чистый оборотный капитал ОКч равен минимуму, который необходим предприятию для осуществления хозяйственной деятельности:

ОКч = ОК∑ - (RР + Кt) = ОКвч + ОКсч - ОКвч = ОКсч. (3)

В данной модели мы можем наблюдать относительно высокую текущую прибыль, т.к. затраты на поддержание текущих запасов у предприятия минимальны. Однако высок риск недополучения возможных доходов при возрастании спроса и потенциальная потеря дохода от приостановки деятельности предприятия в пиковые периоды. Стратегия рискованна также с позиций ликвидности.

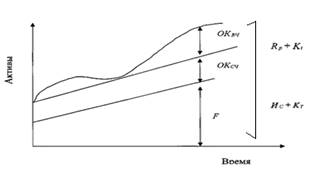

На рисунке 3 изображено динамическое представления баланса при «консервативной» модели финансирования активов.

Рис. 3. Динамика активов предприятия при «консервативной» модели финансирования

При использовании «консервативной» модели все имущество предприятия финансируется из долгосрочных источников, в том числе варьирующая часть ОК, т.е. имеет место соотношение:

ОКвч + ОКсч + F = Ис + Кт; RР + Кt= 0. (4)

При этом чистый оборотный капитал ОКч равен величине оборотных активов, то есть:

ОКч = ОК∑ - (RР + Кt) = ОК∑. (5)

Эта стратегия наименее рискованна с позиции ликвидности, и она сопровождается относительно низкой текущей прибыльностью.ZВ то же время анализ этой методики показывает, что она достаточно сложна для реализации, поскольку требует определения варьирующей (ОКвч) и системной (ОКсч) части ОК.

Показатели, характеризующие тип используемой российскими предприятиями модели управления величиной ОК

Диагностика используемых моделей управления величиной ОК до недавнего времени не привлекали внимания исследователей, хотя предпринимались отдельные попытки дать количественную оценку этим моделям [9].ZНаиболее удачная, по-нашему мнению, система показателей, которая позволяет идентифицировать модели управления величиной ОК, приведена в работе [1].ZВ качестве недостатка этой модели можно определить то, что один из показателей, который характеризует используемую модель управления ОК, ориентируется не столько на текущее экономическое положение, сколько на изменение его по отношению к прошлому периоду, сравнивая темпы роста выручки предприятия и его ОК.

В данной статье для определения типа используемых моделей управления величиной ОК и источниками его финансирования предлагается использовать два показателя.

Первый из них Z1 представляет собой отношение величины оборотных средств Soc к валюте баланса В:

Z1 = Sос / В. (6)

Второй показатель Z2 связан с обеспеченностью предприятия заемными средствами. Он вычисляется по формуле:

Z2 = (В - (Ис + Кт)) / Sос = Кt + Rp / Sос = 1 / k1, (7)

где Ис - собственные средства и резервы предприятия;

Кт - долгосрочные заемные средства;

Кт - краткосрочные заемные средства;

Rp - кредиторская задолженность;

k1 - общий коэффициент покрытия.

Этими показателями можно характеризовать тип используемой российскими предприятиями модели управления величиной ОК и источниками его финансирования. Действительно, чем меньше ОК имеет предприятие (чем меньше показатель Z1), тем ближе используемая им модель управления величиной ОК к агрессивной.ZZЧем больше предприятие обеспечено собственными и долгосрочными заемными средствами (т.е. чем меньше показатель Z1), тем ближе используемая им модель управления источниками покрытия ОК к консервативной.

В таблицах 2 и 3 приведены результаты обработки данных 25 промышленных предприятия за 2008-2013 гг., представленных в материалах в Центр раскрытия корпоративной информации [4]. Было определено, что 35% российских предприятий обрабатывающей промышленности используют агрессивную модель управления величиной ОК, 52% - умеренную, 13% предприятий применяют консервативную модель.

Таблица 2

Доля предприятий обрабатывающей промышленности, использующих различные модели управления величиной ОК

|

Предприятия

|

Тип

модели управления объемом ОК

| ||

|

Агрессивная

|

Умеренная

|

Консервативная

| |

|

Промышленные предприятия

|

0,35

|

0,52

|

0,13

|

|

Диапазон изменения, Z1

|

0,2-0,45

|

0,45-0,7

|

Более

0,7

|

Таблица 3

Доля предприятий обрабатывающей промышленности, использующих различные модели финансирования ОК

|

Предприятия

|

Тип

модели покрытия оборотных средств

| |||

|

Необеспеченность

собственными и долгосрочными заемными средствами

|

Агрессивная

|

Умеренная

|

Консервативная

| |

|

Промышленные предприятия

|

0,59

|

0,14

|

0,23

|

0,04

|

|

Диапазон изменения, Z2

|

Более

1,0

|

0,7-1,0

|

0,4-0,7

|

0,1-0,4

|

Из данных таблицы 3 следует, что существенная доля российских предприятий обрабатывающей промышленности (59%) в рассматриваемый период времени были недостаточно обеспечены собственными и долгосрочными заемными средствами, в связи с чем они были вынуждены прибегать к финансированию части ОК (скорее всего инвестиционных вложений) за счет краткосрочной задолженности. Предприятия, которые обеспечены собственными средствами, чаще всего используют умеренную модель финансирования ОК - 23%. Также очевидно, что промышленные предприятия в меньшей степени (4%) используют консервативную модель управления источниками финансирования ОК.

Комплексная модель управления ОК

Совместное рассмотрение используемых моделей управления величиной ОК и источниками его финансирования позволяет определить комплексную модель управления ОК. Такое решение было предложено, например, в работе [1]. Здесь рассматривается матрица комплексного управления величиной ОК и источниками его покрытия (см. табл. 4) .

Таблица 4

Матрица комплексного оперативного управления (КОУ) объемом ОК и

источниками его финансирования

|

Модель управления источниками финансирования ОК

|

Модель управления

объемом ОК

| ||

|

Консервативная

|

Умеренная

|

Агрессивная

| |

|

Агрессивная

|

Не сочетаются

|

Умеренная

|

Агрессивная

|

|

Умеренная

|

Умеренная

|

Умеренная

|

Умеренная

|

|

Консервативная

|

Консервативная

|

Умеренная

|

Не сочетаются

|

Анализируя матрицу КОУ (см. табл. 4) можно определить, что политика управления источниками финансирования и величиной ОК не всегда сочетаются. Агрессивная политика управления величиной ОК не сочетается с консервативной политикой управления источниками финансирования ОК. При агрессивной политике управления величиной ОК предприятие наращивает объем ОК в совокупных активах предприятия, а при консервативной политике управления источниками финансирования ОК фактически отказывается от краткосрочных кредитов. Как отметил в феврале 2009 г. на заводе «Салют» Д.А. Медведев, повышение ставок за пользование кредитами и новые требования к их обеспечению стали главной причиной дефицита оборотных средств на многих предприятиях, снижения их рентабельности и доходов бюджета («РИА Новости», от 11.02.2009). Предоставление госпомощи компаниям, утратившим оборотный капитал из-за высокой стоимости обслуживания внешних долгов, начавшееся в 2008 г., лишь подорвало их стимулы к реальной оценке рисков, сокращению непроизводительных расходов и эффективному использованию капитала. С середины 2009 г. льготные кредиты предоставляются лишь платежеспособным компаниям с учетом состояния их баланса.

В статье для удобства идентификации конкретной комплексной модели предлагается характеризовать ее двумя символами.

Первый символZотносится к используемой модели управления объемом ОК:

А - агрессивная модель управления величиной;

У1 - умеренная модель;

К1 - консервативная модель.

Второй символZZотносится к используемой модели управления источниками формирования ОК:

Н2 - недостаток собственных и долгосрочныхZзаемных средств;

А2 - агрессивная модель формирования;

У2 - умереннаяZмодель;

К2 - консервативная модель.

Матрица способов управления ОК в указанныхZZобозначениях представлена в таблице 5. Соответствующие области таблицы 5 будем называть составными элементами комплексной модели управления ОК.

Таблица 5

Матрица моделей управления ОК

|

Модель управления источниками

покрытия ОК

|

Модель управления объемом ОК

| |||

|

Агрессивная,

А1 |

Умеренная,

У1 |

Консервативная, К1

| ||

|

0,20<Z1<0,45

|

0,45<Z1<0,70

|

Z1>0,70

| ||

|

Недостаток

собственных и долгосрочных заемных средств, Н2

|

Z2>1,0

|

(А1; Н2) |

(У1; Н2) |

(К1; Н2) |

|

Агрессивная

модель, А2

|

0,7<Z2<1,0

|

(А1; А2)

|

(У1; А2)

|

(К1; А2)

|

|

Умеренная

модель, У2

|

0,4<Z2<0,7

|

(А1; У2)

|

(У1;

У2)

|

(К1; У2)

|

|

Консервативная

модель, К2

|

0,1<Z2<0,4

|

нет

|

(У1;

К2)

|

(К1; К2)

|

На основе показателей Z1 и Z2 из таблиц 2 и 3 установим тип используемых моделейZуправления величиной ОК, для этого найдем с помощью таблицы 5 соответствующие им виды комплексной модели. Далее определим оптимальные комплексные модели. Под оптимизацией будем понимать переход от существующих показателей Z1 и Z2 к величинам, обеспечивающим более высокие значения характеристик модели. В качестве таких характеристик были выбраны коэффициент рентабельности ОК и коэффициент абсолютной ликвидности.ZПри этом для коэффициента рентабельности ОКгок было принято, что уровень гок<10% является низким, 10%<гок<20% является средним, а гок>20% - высоким.ZДля коэффициента абсолютной ликвидности kабс значение kабс<0,17 считается низким; вZдиапазоне 0,17 <kабс<0,25 - средним, а более 0,25 - высоким.

Для каждогоZвида комплексной модели были определены три числа (см. табл. 6): уровень коэффициентаZрентабельности ОК; уровень коэффициента абсолютной ликвидности; количество промышленных предприятий, использующих данную модель. Символами 0; 0,5 и 1 обозначены, соответственно, низкий, средний и высокий уровни коэффициентов.

Таблица 6

Уровни значений коэффициентов рентабельности ОК и коэффициентов ликвидности и количество предприятий, использующих соответствующие виды

комплексной модели управления ОК

|

Модель управления источниками покрытия ОК

|

Модель управления объемом ОК

| ||

|

Агрессивная, A1

|

Умеренная,

У1 |

Консервативная,

К1 | |

|

Недостаток собственных и

долгосрочных заемных средств, Н2 |

(0,5; 0; 25)

|

(0; 0; 24)

|

(0; 0; 9)

|

|

Агрессивная, А2

|

(0; 0; 4)

|

(0,5; 0; 9)

|

(0; 0; 1)

|

|

Умеренная, У2

|

(0,5; 0; 6)

|

(0,5; 0; 15)

|

(0,5; 0; 2)

|

|

Консервативная, К2

|

Нет

|

(1; 0,5; 3)

|

(1; 1; 1)

|

Из таблицы 6 следует, что для предприятий обрабатывающей промышленности наиболее распространенными являются модели: (У1; У2); (У1; А2) и (А1; У2). Их применяют соответственно 15, 9 и 6 промышленных предприятий. В то время как наиболее эффективными моделями для промышленных предприятия являются модели (К1; К2) и (У1; К2).

В целом, выбор той или иной модели управления ОК предприятие определяет для себя самостоятельно. При экономическом росте доля собственных средств снижается, а привлеченных растет. При спаде, наоборот, доля привлеченных средств снижается и увеличивается удельный вес собственных (прибыли и амортизации). На этой фазе цикла доля самофинансирования может достигать 90%. Однако в любом правиле существуют исключения. Так, например, при развитии инфляции, снижающей платежеспособность предприятий во время экономического спада, вместо ожидаемого роста доли самофинансирования происходит увеличение доли привлеченных средств, если базовая ставка рефинансирования ниже уровня инфляции, как это имеет место в ЕС, США, Японии, Китае.

Тем не менее, любая выбранная модель управления величиной ОК и источниками его покрытия особенно в кризисных условиях должна обеспечить компромисс между риском потери ликвидности и эффективностью работы промышленного предприятия. При этом особое внимание следует уделить чистому оборотному капиталу, т.е. положительной разнице между оборотными средствами и кредиторской задолженностью. Его отсутствие является серьезным фактором риска для предприятия.

Выводы

В статье разработана процедура, позволяющая измерить способ управления ОК, сводящаяся к следующей последовательности действий:

- расчет по фактическим данным работы предприятия показателей, используемых при измерении способа управления ОК; в качестве них выбраны относительный объем ОК (показатель Z1) и краткосрочные источники финансирования (показатель Z2);

- определение типа модели управления ОК, в которой находятся значения показателей Z1 и Z2 данного предприятия, а также установление конкретного способа управления, применяемого предприятием;

- выдача рекомендаций по изменению обеспеченности предприятия ОК и источниками его финансирования.

Расчеты показали, что наиболее эффективной является стратегия управления ОК типа У1; К2. Может быть также рекомендована к использованию стратегия (У1; У2). В период финансового кризиса может оказаться достаточно эффективной стратегия (А1; К2), которая обеспечивается только при выполнении двух условий:

- высокой дисциплины соблюдения графика поставок сырья «точно в срок»;

- при наращивании собственного капитала и/или повышения доступности долгосрочных заемных средств.

Источники:

2. Болынаков C.B. Проблемы управления финансами предприятий // Финансы. - 1999. - № 2. - С. 18-21.

3. Грибов В.Д., Грузинов В.П. Экономика предприятия: Учебник. Практикум. 3-е изд., перераб. и доп. - М.: Финансы и статистика, 2009. - 336 с.

4. Интерфакс - Центр раскрытия корпоративной информации [Электронный ресурс]. - Режим доступа: www.e-disclosure.ru.

5. Клейнер Г.Б. Управление корпоративными предприятиями в переходной экономике // Вопросы экономики. - 1999. - № 8. - С. 64-79.

6. Костецкий Н.Ф., Мальгин A.A. Восстановление собственных источников инвестиций предприятий // Финансы. - 1999. - № 12. - С. 21-23.

7. Лисициан Н.С. Оборотные средства в системе воспроизводственных процессов: вопросы теории и практики. - М.: Наука, 1986. - 168 с.

8. Официальный сайт Федеральной службы государственной статистики [Электронный ресурс]. - Режим доступа: www.gks.ru.

9. Радионов А.Р., Радионов P.A. Управление сбытовыми запасами и оборотными средствами предприятия (Практика нормирования). - М.: Дело и Сервис, 1999. 400 с.

10. Рындин А.Г., Шамаев Г.А. Организация финансового менеджмента на предприятии. - М.: Деловая литература, 1997. - 352 с.

Рекомендуемая литература – С.А.

11. Дорошенко Ю.А., Шевелев А.А. Частный капитал и организация инвестиционного обеспечения иннновационной деятельности предприятий промышленности // Креативная экономика. - 2011. - № 9 (57). - c. 119-126. -http://www.creativeconomy.ru/articles/4177/.

Страница обновлена: 20.02.2026 в 12:15:30

Download PDF | Downloads: 27

Quantification of the type of a management model for the working capital dimension and sources of its funding

Tokareva G.F., Bagautdinova I.V.Journal paper

Russian Journal of Entrepreneurship *

№ 19 / October, 2014

Abstract:

The article offers a method of diagnostics of the management method for the working capital of an enterprise. The diagnostic procedure reduces to determining the type of models used for the working capital management, as well as the sources of its funding. The type of the applied model is determined by calculating the two parameters: Z1 is the share of the working capital in the balance-sheet total, and Z2 is the ratio of short-term debt to the working capital. The appropriate type of a management model for the working capital dimension and sources of its financing, which is used by the enterprise, shall be determined based on the calculated values of Z1 and Z2 parameters.

Keywords: management, model, working capital, reproductive performance