Методика мониторинга состояния регионального рынка нефтепродуктов по уровню развития конкуренции

Скачать PDF | Загрузок: 28

Статья в журнале

Российское предпринимательство *

№ 14 (260), Июль 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье обосновывается комплекс показателей для оценки уровня развития конкуренции на региональном рынке нефтепродуктов с учетом региональных и отраслевых особенностей на основе метода анализа иерархий, предлагается методика мониторинга данного рынка с целью его оперативного регулирования.

Ключевые слова: рынок нефтепродуктов, метод анализа иерархий, методы оценки конкуренции, рыночная концентрация, экономическое регулирование

Реализация действующих мер государственной конкурентной политики во многом зависит от оценки конкуренции. Анализ содержания работ, посвященных вопросам исследования рынков, показал, что в настоящее время не в полной мере разработаны методические подходы, позволяющие исследовать региональные рынки нефтепродуктов с учетом их специфических особенностей, которыми могут быть: различная концентрация нефтеперерабатывающих мощностей, неравномерность их распределения по регионам, повсеместное потребление нефтепродуктов, наличие не всегда эффективно используемой системы объектов нефтебазового хозяйства, нерациональная логистика, высокие барьеры входа на рынок [1].

Использование метода анализа иерархий для выбора наиболее значимых альтернативных показателей оценки конкуренции

Проведенный анализ существующих методик оценки конкуренции на товарных рынках показал, что требуется дальнейшее изучение и совершенствование методических подходов к оценке конкуренции в направлении ее объективности, точности, оперативности применения для целей экономического регулирования конкуренции и максимального учета рыночных факторов в условиях специфики региональных рынков нефтепродуктов [2]. Ввиду многогранности конкуренции следует рассматривать комплекс показателей. Исходя из этого, авторами предложена методика, основанная на системе наиболее значимых показателей, характеризующих состояние конкуренции и учитывающих специфические особенности регионального рынка нефтепродуктов.

Отбор показателей, имеющих наибольшую значимость для оценки уровня конкуренции, производился на основании использования метода анализа иерархий Томаса Саати (далее МАИ) [3]. Данная методика представляет собой систематическую процедуру, которая представляет элементы, определяющие проблемы по иерархии. Состоит в декомпозиции проблемы на более простые составляющие части и дальнейшей обработке последовательности мнения эксперта, который с помощью парных сравнений принимает решения. С целью выявления относительной степени (интенсивности) связи элементов в иерархии. Мнение эксперта затем выражается численным выражением. Методика состоит из процедур синтеза нескольких мнений, критериям присваивается приоритетность и выявляются альтернативные решения [3]. Достоинством метода анализа иерархий является качественное и количественное измерение. В методе используют информацию о попарных качественных сравнениях по критериям, затем количественно оценивают альтернативы или другие элементы иерархии. Формировать модель принятия решения по методике анализа иерархий достаточно трудоемкий процесс. В результате удается выделить детальное представление о воздействии факторов, влияющих на альтернативные решения.

Основной целью исследования и всех факторов, влияющих на достижение цели, является разделение по определенным уровням. После построения иерархии для каждой вершины производят оценку весовых коэффициентов. При рассмотрении значимости различных суждений для выявления количественных показателей в методе анализа иерархий предлагается следующая шкала важности объектов (см. табл. 1).

Таблица 1

Шкала отношений Саати

|

Степень важности

|

Определение

|

Объяснение

|

|

1

|

Одинаковая

значимость

|

Два

фактора вносят одинаковый вклад в достижение цели

|

|

3

|

Некоторое

преобладание значимости одного фактора перед другим (слабая значимость)

|

Опыт

и суждение дают легкое предпочтение одному фактору перед другим

|

|

5

|

Существенная

или очевидная значимость

|

Опыт

и суждение дают сильное предпочтение одному фактору перед другим

|

|

7

|

Очень

сильная или очевидная значимость

|

Предпочтение

одного фактора перед другим очень сильное. Его превосходство практически явно

|

|

9

|

Абсолютная

значимость

|

Свидетельства

в пользу предпочтения одного фактора другому в высшей степени убедительны

|

|

2,

4, 6, 8

|

Промежуточные

значения между соседними значениями шкалы

|

Ситуация,

когда необходимо компромиссное решение

|

Процедура расчета рейтингов достаточно проста. Для метода анализа иерархий не существует средств проверки достоверности данных. Это является существенным недостатком метода, тем не менее, метод применяется в тех случаях, когда в принципе не может быть единственного объективного решения, а рассматривается многокритериальная ситуация. При этом процедура парных сравнений для сбора данных практически не имеет достойных альтернатив [4].

Обоснование выбора показателей конкуренции на региональном рынке нефтепродуктов на основе метода анализа иерархий

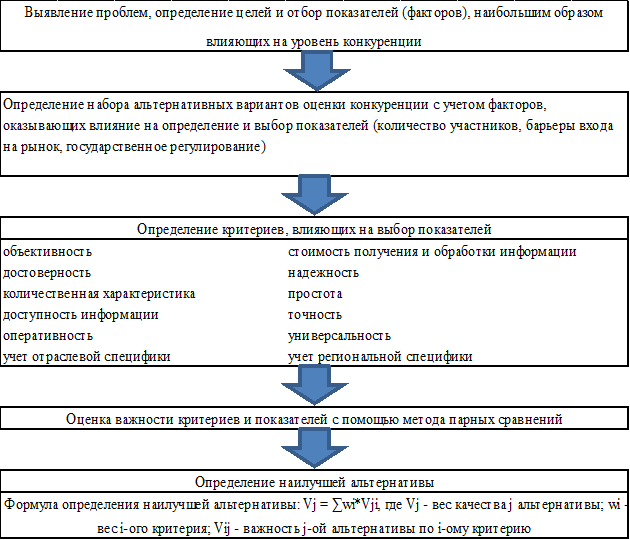

Обоснование приоритетных показателей для оценки конкуренции на региональном рынке нефтепродуктов предусматривает реализацию нескольких этапов (см. рис. 1).

Рис. 1. Последовательность формирования системы показателей оценки конкуренции на локальном рынке нефтепродуктов

На начальном этапе были выявлены проблемы, прежде всего связанные с наличием на региональном рынке нефтепродуктов доминирования вертикально-интегрированных компаний, отсутствием действенной методики оперативного мониторинга конкуренции. Целью применения МАИ является отбор наиболее значимых показателей, влияющих на уровень конкуренции для их использования в комплексной оценке конкуренции. Поставлены следующие задачи: выявление факторов, оказывающих влияние на выбор показателей для оценки конкуренции; выбор альтернатив на основе существующих методик оценки конкуренции; группировка альтернатив для парного сравнения и выявление наиболее значимых из них по каждой группе; оценка важности критериев и альтернатив на основе метода парных сравнений. Оцениваемые альтернативные показатели, имеющиеся в научной литературе и нормативных документах для определения уровня конкуренции [2], нами разделены на три блока (см. табл. 2).

Таблица 2

Классификация показателей для оценки конкуренции

|

Блок

3. Показатели, характеризую-щие барьеры входа на рынок

|

Доля

затрат на рекламу в выручке компаний, доминирующих на рынке

| |

|

Рост

количества новых продавцов (в среднем за последние 3 года)

| ||

|

Объем

первоначальных инвестиций

| ||

|

Сроки

окупаемости капиталовложений

| ||

|

Рентабельность

продукции

| ||

|

Блок

2. Показатели, используемые для оценки конкуренции

|

2

и 3 группы

|

Доля

интегрированных участников на рынке (доля ВИНК)

|

|

Коэффициент

развития конкурентной среды

| ||

|

Количество

нарушений антимонопольного законодательства

| ||

|

Усредненные

издержки бизнеса на взаимодействие с органами власти при создании предприятия

| ||

|

Доля

выпуска продукции субъектами малого предпринимательства в ВВП

| ||

|

Доля

продукции, производимой новыми участниками (в течение 3 лет)

| ||

|

Доля

импортной продукции

| ||

|

Доля

хозяйствующих субъектов на рынке

| ||

|

Количество

продавцов и покупателей

| ||

|

Показатель

перекрестной эластичности

| ||

|

1

группа

|

Показатель

состояния конкурентной среды

| |

|

Показатель

интенсивности конкуренции

| ||

|

Цена

и ценовая эластичность остаточного спроса

| ||

|

Оценка

интенсивности конкуренции по шкале от 1 до 5 (или 0 до 2)

| ||

|

Блок

1. Показатели рыночной концентрации

|

Индекс

концентрации

| |

|

Индекс

Херфиндаля-Хиршмана

| ||

|

Индекс

энтропии

| ||

|

Коэффициент

дисперсии рыночных долей

| ||

|

Коэффициент

Джини

| ||

|

Коэффициент

Линда

| ||

Для оценки важности выявленных критериев и альтернатив были привлечены эксперты из числа представителей региональных органов власти и бизнес-структур, работающих в области нефтепродуктообеспечения. Задачей экспертов было сравнение предложенных критериев и альтернатив между собой. Их итоговые значения показаны в табл. 3.

Таблица 3

Итоговые значения веса критериев

|

Критерии

|

Вес критерия

|

|

Точность

|

0,0213

|

|

Объективность

|

0,0378

|

|

Достоверность

|

0,1311

|

|

Количественная

характеристика

|

0,0208

|

|

Доступность

информации

|

0,0950

|

|

Оперативность

|

0,0605

|

|

Стоимость

получения и обработки

|

0,0984

|

|

Надежность

|

0,1369

|

|

Простота

|

0,0538

|

|

Универсальность

|

0,0913

|

|

Учет

отраслевой специфики

|

0,1217

|

|

Учет

региональной специфики

|

0,1315

|

В принятии решения по выбору приоритетных показателей для оценки конкуренции использован подход, предполагающий суммирование элементов по строкам матрицы парных сравнений, затем нормирование их таким образом, чтобы сумма была равна 1 (см. табл. 4).

Таблица 4

Результаты парных сравнений для критерия «Объективность» 1 блока альтернатив (показателей)

|

Объективность

|

Индекс

концентрации

|

Коэффициент

Линда

|

Индекс

энтропии

|

Коэффициент

дисперсии рыночных долей

|

Коэффициент

Джини

|

Индекс

Херфиндаля-Хиршмана

|

Сумма

по строке

|

Вес

критерия

|

|

Индекс

концентрации

|

1,00

|

3,00

|

4,00

|

4,00

|

4

|

0,20

|

16,20

|

0,27

|

|

Коэффициент

Линда

|

0,33

|

1,00

|

3,00

|

3,00

|

2

|

0,33

|

9,67

|

0,16

|

|

Индекс

энтропии

|

0,25

|

0,33

|

1,00

|

3,00

|

3

|

0,33

|

7,92

|

0,13

|

|

Коэффициент

дисперсии рыночных долей

|

0,25

|

0,33

|

0,33

|

1,00

|

3

|

0,33

|

5,25

|

0,09

|

|

Коэффициент

Джини

|

0,25

|

0,50

|

0,33

|

0,33

|

1

|

0,33

|

2,75

|

0,05

|

|

Индекс

Херфиндаля-

Хиршмана |

5,00

|

3,00

|

3,00

|

3,00

|

3

|

1,00

|

18,00

|

0,30

|

|

Итого

|

|

|

|

|

|

|

60,00

|

1,00

|

Аналогичным образом получены результаты парных сравнений альтернатив для остальных критериев по блоку 1 (рыночная концентрация) (см. табл. 5).

Таблица 5

Важность альтернатив по изучаемым критериям (для 1 блока)

|

Критерии

|

Индекс

концентрации

|

Коэффициент

Линда

|

Индекс

энтропии

|

Коэффициент

дисперсии рыночных долей

|

Коэффициент

Джини

|

Индекс

Херфиндаля-Хиршмана

|

|

Объективность

|

0,006

|

0,003

|

0,003

|

0,002

|

0,001

|

0,006

|

|

Достоверность

|

0,010

|

0,007

|

0,003

|

0,004

|

0,003

|

0,015

|

|

Количественная

характеристика

|

0,031

|

0,017

|

0,020

|

0,012

|

0,013

|

0,042

|

|

Доступность

информации

|

0,007

|

0,003

|

0,002

|

0,002

|

0,001

|

0,007

|

|

Оперативность

|

0,029

|

0,018

|

0,013

|

0,008

|

0,004

|

0,021

|

|

Стоимость

получения и обработки

|

0,024

|

0,012

|

0,008

|

0,005

|

0,003

|

0,013

|

|

Надежность

|

0,041

|

0,021

|

0,013

|

0,008

|

0,004

|

0,027

|

|

Простота

|

0,057

|

0,024

|

0,018

|

0,012

|

0,005

|

0,040

|

|

Точность

|

0,012

|

0,008

|

0,005

|

0,005

|

0,003

|

0,021

|

|

Универсальность

|

0,037

|

0,016

|

0,012

|

0,007

|

0,004

|

0,020

|

|

Учет

отраслевой специфики

|

0,027

|

0,021

|

0,016

|

0,009

|

0,005

|

0,049

|

|

Учет

региональной специфики

|

0,047

|

0,023

|

0,012

|

0,012

|

0,006

|

0,066

|

|

Сумма

|

0,326

|

0,173

|

0,125

|

0,085

|

0,053

|

0,327

|

Как показали результаты расчетов, наиболее значимыми показателями рыночной концентрации являются индекс концентрации и индекс Херфиндаля-Хиршмана. По мнению авторов, отбору подлежит индекс Херфиндаля-Хиршмана как наиболее информативный, позволяющий определить не только долю доминирующих компаний на рынке, но и степень концентрированности рынка.

Определение значимости альтернатив произведено аналогично. Итоговые результаты расчетов для показателей второго и третьего блоков представлены в табл. 6.

Таблица 6

Оценка значимости альтернатив 2 и 3 блока

|

Критерии

|

Показатели

интенсивности конкуренции

|

Показатель

состояния конкурентной среды

|

Доли

хозяйствующих субъектов на рынке

|

Доля

продукции, производимой новыми участниками (в течение 3 лет)

|

Доля

интегрированных участников на рынке

|

Рентабельность

продукции

|

Прирост

новых продавцов (за последние 3 года)

|

Доля

затрат на рекламу в выручке компаний., доминирующих на рынке

|

|

Объективность

|

0,0008

|

0,0011

|

0,0021

|

0,0028

|

0,0067

|

0,0079

|

0,0055

|

0,0043

|

|

Достоверность

|

0,0024

|

0,0024

|

0,0048

|

0,0025

|

0,0150

|

0,0141

|

0,0127

|

0,0095

|

|

Количественная

характеристика

|

0,0087

|

0,0043

|

0,0125

|

0,0170

|

0,0561

|

0,0486

|

0,0447

|

0,0261

|

|

Доступность

информации

|

0,0007

|

0,0013

|

0,0027

|

0,0023

|

0,0063

|

0,0084

|

0,0066

|

0,0044

|

|

Оперативность

|

0,0035

|

0,0052

|

0,0084

|

0,0125

|

0,0305

|

0,0311

|

0,0245

|

0,0191

|

|

Стоимость

получения и обработки

|

0,0042

|

0,0039

|

0,0071

|

0,0040

|

0,0162

|

0,0273

|

0,0240

|

0,0101

|

|

Надежность

|

0,0064

|

0,0031

|

0,0094

|

0,0128

|

0,0312

|

0,0421

|

0,0367

|

0,0232

|

|

Простота

|

0,0091

|

0,0050

|

0,0178

|

0,0137

|

0,0271

|

0,0521

|

0,0477

|

0,0260

|

|

Точность

|

0,0017

|

0,0037

|

0,0053

|

0,0062

|

0,0212

|

0,0230

|

0,0157

|

0,0115

|

|

Универсальность

|

0,0030

|

0,0059

|

0,0101

|

0,0120

|

0,0275

|

0,0347

|

0,0289

|

0,0195

|

|

Учет

отраслевой специфики

|

0,0039

|

0,0116

|

0,0120

|

0,0120

|

0,0328

|

0,0492

|

0,0424

|

0,0318

|

|

Учет

региональной специфики

|

0,0044

|

0,0127

|

0,0125

|

0,0131

|

0,0415

|

0,0500

|

0,0344

|

0,0396

|

|

Итого

|

0,0487

|

0,0602

|

0,1046

|

0,1109

|

0,3219

|

0,3284

|

0,3237

|

0,3252

|

Оценка важности критериев показала, что самые высокие коэффициенты значимости имеют следующие показатели:

- индекс Херфиндаля-Хиршмана как показатель, в наибольшей степени отражающий уровень рыночной концентрации, формирующей условия конкуренции;

- среднеотраслевая норма прибыли (рентабельность продукции), отражающая эффективность деятельности предприятий на данном рынке и являющаяся характеристикой наличия или отсутствия рыночной власти;

- прирост новых участников рынка, появившихся на рынке за последние 3 года; данный показатель отражает наличие (отсутствие) и высоту барьеров входа на данный рынок, прежде всего нестратегического характера;

- доля затрат на рекламу в выручке доминирующих компаний как наиболее значимое проявление осуществления конкурентной политики такими компаниями;

- доля интегрированных участников на рынке (доля ВИНК), которая наиболее точно может отражать специфику рынка нефтепродуктов, характеризующегося доминированием вертикально-интегрированных компаний.

Таким образом, выбранные наиболее значимые показатели отражают различные рыночные аспекты, влияющие на формирование конкурентной среды и особенности регионального рынка нефтепродуктов: рыночная концентрация, рыночная власть, барьеры входа, вертикальная интеграция. Учитывая то, что значимость данных показателей находится практически на одинаковом уровне (0,32), различием можно пренебречь и принять их одинаково значимыми.

Методика оценки конкуренции для целей ее оперативного мониторинга на региональном рынке нефтепродуктов

С целью определения комплексной оценки конкуренции для проведения оперативного мониторинга, основывающейся на отобранных показателях, авторами предлагается использование относительной шкалы, в которой присутствуют элементы измерения: упорядоченность, интервальность, нулевая точка. Относительная шкала позволяет оценивать, во сколько раз свойство одного объекта больше или меньше аналогичного свойства другого объекта, принимаемого за эталон единицу [5]. Эта шкала имеет фиксированную нулевую точку, которая соответствует полному отсутствию измеряемого свойства (конкуренции). Наиболее наглядной и простой в применении является 3-х балльная шкала (0, 1, 2), по которой оценивается каждый из выбранных значимых показателей.

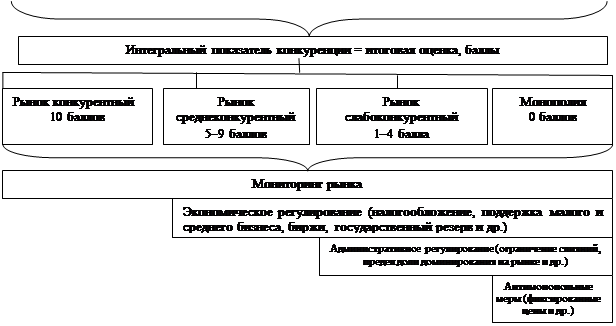

Полученные таким образом балльные оценки суммируются, формируя значение интегрального показателя конкуренции на региональном рынке нефтепродуктов [6], на основании которого можно сформировать направления экономического регулирования данного рынка (см. рис. 2).

|

Показатели

|

Значение

|

Баллы

|

|

1.

Индекс Херфиндаля-Хиршмана

|

Значение

больше 1800 – высококонцентрированный рынок, монополия

|

0

|

|

Значение

в интервале от 1000 до 1800 – среднеконцентрированный, олигополистический

рынок

|

1

| |

|

Значение

в интервале от 0 до 1000, рынок слабоконцентрированный, монополистическая

конкуренция

|

2

| |

|

2.

Рентабель-ность продукции

|

Степень

отклонения от среднего по региону значения превышает более чем на 10%

|

0

|

|

Рентабельность

предприятий отрасли соответствует средней по региону (всех отраслей)

|

1

| |

|

Степени

отклонения от среднего по региону значения рентабельности продукции менее чем

на 10%

|

2

| |

|

3.

Прирост числа новых участников рынка за последние

3 года |

Появление

новых участников рынка не происходит, барьеры блокирующие

|

0

|

|

Среднегодовой

прирост новых участников составляет менее 5%, высокие барьеры

|

1

| |

|

Среднегодовой

прирост новых участников составляет более 5%, барьеры преодолимые

|

2

| |

|

4.

Доля затрат на рекламу в выручке компаний, доминирующих на рынке

|

Удельный

вес затрат на рекламу в выручке доминирующих компаний превышает 5%,

агрессивная политика

|

0

|

|

Удельный

вес затрат на рекламу в выручке доминирующих компаний от 1-5%, жесткая политика

|

1

| |

|

Рекламные

действия фирмой не осуществляются, лояльная политика

|

2

| |

|

5.

Доля ВИНК

|

Совокупная

доля интегрированных участников рынка составляет более 50%

|

0

|

|

Совокупная

доля интегрированных участников рынка находится на уровне 35-50%

|

1

| |

|

Совокупная

доля интегрированных участников рынка составляет менее 35%

|

2

|

Рис. 2. Направления экономического регулирования на основе методики

мониторинга конкуренции

Предложенная методика оценки уровня конкуренции имеет определенные преимущества по сравнению с другими методиками:

1) позволяет оценить конкуренцию как в статике (на определенный момент), так и в динамике (позволяет показать изменения за определенный период и выявить тенденции);

2) основывается на исходных данных, не требующих проведения дорогостоящих продолжительных социологических опросов, не являющихся в значительной степени закрытыми или сложными в получении;

3) учитывает основные отраслевые и региональные особенности рынка нефтепродуктов;

4) позволяет государственным органам получать оперативную информацию о состоянии конкуренции для проведения соответствующей конкурентной политики на данном региональном рынке:

- если комплексный показатель равен 10, то рынок является конкурентным, не требует дополнительного государственного регулирования, достаточно мониторинга этого рынка;

- если комплексный показатель находится в диапазоне 5-9, уровень конкуренции средний, требует мер государственного регулирования, в основном, стимулирующего (экономического) характера;

- если комплексный показатель находится в диапазоне 0-4, конкуренция не развита, требуется разностороннее государственное регулирование административного и экономического характера;

5) позволяет акцентировать внимание и усилия государственных органов именно в тех направлениях, которые являются наиболее проблемными с точки зрения влияния на уровень конкуренции (оценены наименьшим количеством баллов).

Выводы

Таким образом, выбранные на основе метода анализа иерархий альтернативные показатели отражают различные рыночные аспекты, влияющие на формирование конкурентной среды и особенности регионального рынка нефтепродуктов: рыночная концентрация, рыночная власть, барьеры входа, вертикальная интеграция. Методика мониторинга данного рынка позволяет оперативно оценить ситуацию и применить адекватные меры экономического регулирования.

Источники:

2. Краснова М.И., Руднева Л.Н. Анализ методов оценки конкуренции на товарных рынках // Академический журнал Западной Сибири. Научно-практический журнал. - 2011. - № 4-5. - С. 70-71.

3. Саати Т. Принятие решений. Метод анализа иерархий. - М.: Радио и связь, 1993.

4. Соколовская Е.Н. Организационно-экономическое регулирование жилищного обеспечения населения региона (на примере республики Коми): автореф. … канд. экон. наук. - Тюмень, 2009.

5. Дубина И.Н. Математические основы эмпирических социально-экономических исследований. Учебное пособие. – Барнаул: Изд-во Алт. ун-та, 2006. – 263 с.

6. Краснова М.И. Совершенствование методики оценки конкуренции на региональном рынке нефтепродуктов // Вестник Пермского университета. Экономика. - 2012. - Вып. 2 (13). - С. 15-19.

7. Журавлёва Е.А. Региональная конкурентоспособность // Российское предпринимательство. - 2010. - № 11 Вып. 1 (170). - c. 109- 112. - http://www.creativeconomy.ru/articles/11047/.

Страница обновлена: 05.02.2026 в 13:57:56

Download PDF | Downloads: 28

Methods of monitoring the status of the regional petroleum products market in terms of the competition development

Krasnova M.I., Krasnova T.L.Journal paper

Russian Journal of Entrepreneurship *

№ 14 / July, 2014

Abstract:

The article explains the set of indicators for assessment of the competition level on the regional petroleum products market, taking into account regional and industry characteristics based on the analytic hierarchy process. The technique of monitoring the market for its operational control purpose is provided.

Keywords: oil market, methods of assessing the competition, market concentration, analytic hierarchy process, economic regulation