Аналитический обзор видов льгот по элементам налога

Скачать PDF | Загрузок: 40

Статья в журнале

Российское предпринимательство *

№ 10 (256), Май 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье приведена видовая классификация налоговых льгот по классификационному признаку «элемент налога», основанная на позициях ведущих отечественных ученых-экономистов.

Ключевые слова: налоговые льготы, освобождения, классификация налоговых льгот, виды льгот

Ученые-экономисты классифицируют налоговые льготы в зависимости от привязки к элементу налога. Согласно статье 17 Налогового кодекса РФ (НК РФ), к элементам налога относятся объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога. Хотя элементы налога законодательно закреплены, у ученых существует дискуссия по классификации льгот по данному направлению. Целесообразно рассмотреть позиции авторов по данному вопросу.

Налоговые льготы

Существует два подхода к установлению льгот:

- полное налоговое освобождение, которое в большей степени применяется для развития новых видов экономической деятельности, в данном случае базой служит доход или прибыль. Наиболее часто полное освобождение вводится на срок от 2 до 5 лет;

- частичное налоговое освобождение, представляющее собой систему льгот, применяющуюся лишь к части дохода. Указанный метод может предполагать ускоренную амортизацию, дифференцированную налоговую ставку, отсрочку уплаты налога, создание неналогооблагаемых различных резервных, инвестиционных фондов и прочее.

Систему льгот по налогам целесообразно делить на две группы:

- к первой группе следует относить традиционные и стабильные освобождения от налога, вне зависимости от изменения условий в целом и устройства государства в частности;

- ко второй группе льгот, отличающейся определенной кратковременностью в отношении определенных объектов, необходимо относить льготы с различными их видоизменениями.

Наиболее часто налоговая льгота устанавливается в виде:

- налогового освобождения, которое уменьшает налоговую базу при исчислении налога;

- снижения налоговой обязанности после определения суммы налогового платежа;

- введения пониженной ставки налога.

Авторы финансово-кредитного энциклопедического словаря [2] классифицируют налоговые льготы в зависимости от:

- объекта (изъятия и скидки);

- ставок (уменьшение размера ставки);

-срока уплаты (отсрочка, рассрочка уплаты, инвестиционный налоговый кредит);

- субъекта (налоговые каникулы, объединение указанных льгот).

Первые три группы льгот могут предоставляться всем плательщикам на одинаковых основаниях. В свою очередь, эти группы льгот делятся на три группы в зависимости от структурного элемента налога (объекта (предмета) обложения, налоговой базы), на снижение которого она обращена: налоговые изъятия, налоговые скидки и налоговые кредиты. Четвертая группа налоговых льгот дается только определенным налогоплательщикам, при этом способы их предоставления могут быть разнообразными (снижение ставок, установление позднего срока уплаты и т.д.).

Введение определенных критериев служит некоторым ограничением возможности применения льгот, усилением целевого направления их использования. Эти критерии формулируются по некоторым параметрам или всей совокупности. По большей степени к таким параметрам причисляют легко отслеживаемые показатели (численность работников, величина выручки, доля целевой продукции в общем объеме производства).

Налоговые освобождения – льготы, которые полностью или частично выводят из-под налогообложения налогоплательщиков:

- отдельные категории;

- лиц, которые отвечают утвержденным параметрам.

Налоговые изъятия – это разновидность льгот, которая освобождает от налогообложения установленные части объекта налогообложения. Эти виды изъятий присутствуют почти в каждом налоге, в то же время не все из них характеризуются как льготы, поскольку освобождения некоторых частей объекта налогообложения определяются установлением сферы действия самого налога.

Налоговые отчисления – это освобождение, происходящее с целью уменьшения общего объекта налогообложения на определенные составные части, при исчислении и уплате налога. Эта льготная разновидность характеризируется тем, что механизм предоставления льгот проецируется на объект налогообложения, который непосредственно уменьшается. Это сокращение размера объекта в целях налогообложения делится на:

- имущественное – выведение из-под налогообложения установленного размера имущества, подлежащего налогообложению;

- прибыльное – освобождение применяется к доле дохода налогоплательщика;

- в зависимости от вида деятельности [3].

Налоговые вычеты – это вид льготы, уменьшающий величину налоговой базы только в оговоренных случаях. Они основываются на расходах, уменьшающих налоговую базу, которые документально подтверждены, но возможно установление заранее заданного размера, которое не требует подтверждения отдельными категориями плательщиков. Стоит отметить, что не все налоговые вычеты, которые уменьшают налоговую базу, могут интерпретироваться как льготы.

Стоит отметить, налоговые вычеты употребляются в Налоговом кодексе РФ в одинаковом качестве: и как налоговые льготы, и как освобождения.

Например, авторский коллектив – Д.Г. Черник, А.П. Починок, В.П. Морозов [4] – отмечает, что налоговые вычеты – это налоговые льготы (стандартные, социальные, имущественные и профессиональные).

В то же время, Карасева М.В. [5], напротив, говорит о вычетах как об инструментах налоговой политики, не отождествляя их со льготами. При этом она подчеркивает, что в настоящее время при отказе от использования налоговых льгот как инструмента налоговой политики существенный упор делается на налоговые вычеты, налоговые освобождения, а также специальные налоговые режимы.

По мнению Гурьянова Л. [6], налоговые вычеты – это разновидность налоговых льгот, поскольку предполагается снижение налоговой нагрузки на налогоплательщика, при этом под вычетом он понимает уменьшение суммы, которая подлежит уплате в виде налога, на размер, закрепленный законодательно.

Налоговые скидки – разновидность льготы, которая снижает на определенную величину сумму налога. Совокупность величин, которые составляют основу скидки, рассчитывается исходя из суммы расходов плательщика, законодательно выводимых из-под налогообложения за счет снижения на соответствующую сумму налоговой базы. В связи с этим стимулируются расходы налогоплательщика по установленным направлениям, проявляется заинтересованность общества в определенной деятельности субъекта. Личные скидки позволяют налогоплательщику уменьшить налогооблагаемый доход на расходы, которые направлены на личное обустройство. Таким образом, скидки преследуют экономические и социальные цели.

Не все экономисты относят необлагаемый минимум к скидкам, так, согласно позиции Брызгалина А.В. [7] доходы, освобожденные от налогообложения, не являются льготами, а рассматриваются в качестве средств, которые не учитываются при формировании налоговой базы. Также автор отмечает, что при получении этих доходов объект налогообложения не возникает.

Черник Д.Г. [8], напротив, подчеркивает, что доходы физических лиц, которые не подлежат налогообложению, являются налоговыми льготами.

Льготы, которые позволяют в законодательно установленном порядке приобретать преимущества по изменению сроков уплаты налога, включают следующие формы проявления: отсрочка, рассрочка, налоговый кредит, инвестиционный налоговый кредит, налоговые каникулы.

Налоговая отсрочка – это смещение даты уплаты налога компетентными органами в случае наличия соответствующих причин с дальнейшим разовым внесением налогоплательщиком всей суммы долга. Налоговая рассрочка – это также смещение срока уплаты налога компетентными органами в случае наличия соответствующих причин, но с поэтапным внесением, т.е. установление новых сроков уплаты налога для раздробленных сумм.

Налоговый кредит – это изменение даты уплаты налога при имеющихся для этого основаниях. Это вид льготы строится на договорной основе с налогоплательщиком, где в самом договоре предусматриваются возможные сроки переноса уплаты, порядок внесения сумм налогового долга. Стоит отметить, что в России с 01 января 2007 г. предоставление налогового кредита не происходит.

Инвестиционный налоговый кредит – перенесение даты уплаты налога на более поздний срок при обоснованных причинах, которое дает возможность плательщику за определенный срок и в установленных размерах сокращать свои налоговые платежи с дальнейшим внесением кредитной суммы и начисленных процентов в установленные даты. Эта разновидность льготы похожа на рассрочку, но разница заключается в договорной основе с плательщиком, наиболее удлиненными сроками при переносе задолженности по платежам, возмездностью кредита и увеличенными процентами.

Налоговые каникулы – это разновидность льготы, которая предусматривает абсолютное освобождение от уплаты налога на законодательно определенный период времени. Законодательством Российской Федерации о налогах и сборах эта форма в настоящее время не предусматривается.

Так, Евстегнеев Е.Н. [10] и Брызгалин А.В. [11] выделяют три группы налоговых льгот: изъятия, скидки и налоговые кредиты. Их классификация сейчас самая распространенная, в то же время она не затрагивает такой вид налоговой льготы, как налоговый вычет.

По мнению Пепеляева С.Г. [12], следует подразделять льготы исходя их механизма их применения на изъятия, скидки и освобождения и не связывать их с правовым статусом налогоплательщиков.

С ним не соглашается Карасева М.В. [13], которая полагает, что освобождения не всегда однозначно рассматриваются в качестве налоговых льгот, поскольку они связаны в основном не с субъектом, а с объектом, в отношении которого применяются определенные налоговые изъятия. Отмеченное не в полной мере сопоставляется с трактованием льготы как преимущества, которое предоставляется определенной группе плательщиков налога с целью облегчения их налогового бремени и создания им более благоприятных условий.

В своем исследовании Барулин С.В. и Макрушин А.В. [14] предлагают в основе классификационного признака выделять метод льготирования и его влияние на изменение определенного элемента структуры налога (объект, плательщика, ставку, окладную сумму налога, налоговую базу), при этом они выделяют налоговые освобождения, налоговые скидки и налоговые кредиты.

Три главные укрупненные группы льгот

Представляется, что на данном этапе при классификации налоговых льгот в нее должны включаться все имеющиеся ее виды, которые должны быть распределены в группы по заданному признаку, в этой связи необходимо выделить три главные укрупненные группы льгот:

1) налоговые освобождения, состоящие из:

- освобождения отдельных категорий;

- освобождения лиц, отвечающих утвержденным параметрам;

- налоговой амнистии (освобождение лица, которое совершило правонарушение в налоговой сфере, от штрафов и санкций за эти нарушения; в случае, если плательщик допустил его по небрежности и в добровольном порядке заявил в налоговые органы об этом [15]);

- возврата сумм налогов, которые были уплачены ранее (авансовые взносы сверх сумм, превышающих размер фактического платежа, а также излишне уплаченные налоги из-за технических ошибок в расчетах);

- налоговых изъятий;

- пониженных ставок налога. Понижение ставки может представлять собой так называемую «квазиналоговую льготу».

Таким образом, освобождения от налога связаны, в большей степени, не с их минимизацией налогоплательщиком, а с выведением из-под налогообложения установленных лиц, реализующих товары, выполняющих работы или оказывающих услуги, перечень которых законодательно оговорен;

2) налоговые скидки, или льготы, которые направлены на уменьшение налоговой базы:

- необлагаемый минимум объекта налога;

- налоговые вычеты;

- инвестиционные скидки;

- механизм ускоренной амортизации, целью которого является стимулирование роста инвестиций и внедрение новой техники;

3) снижение налогового оклада:

- отсрочка;

- рассрочка;

- инвестиционный налоговый кредит.

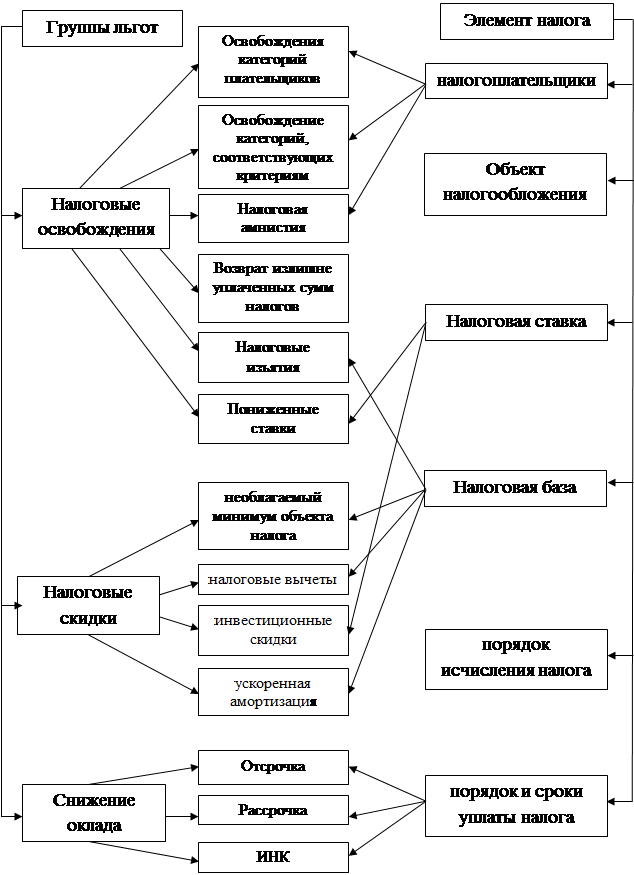

На рисунке приведена схема группировки налоговых льгот в зависимости от элементов налога.

Составлено автором

Рис. Группировка налоговых льгот в зависимости от элементов налога

Таблица, приведенная ниже, наглядно показывает примеры налоговых льгот в зависимости от элементов налога со ссылкой на положения Налогового кодекса РФ.

Таблица

Виды льгот и некоторые примеры из НК РФ

|

Вид льготы

|

Пример по налогу

|

|

НАЛОГОВЫЕ

ОСВОБОЖДЕНИЯ

|

|

|

Отдельные

категории

|

Гл.

25 НК РФ «Налог на прибыль организаций», ст. 246 п. 2 НК РФ «Налогоплательщики».

Гл. 28 НК РФ «Транспортный налог», ст. 357 «Налогоплательщики» |

|

Лица,

отвечающие утвержденным параметрам

|

Гл.

21 НК РФ «НДС», ст. 145 НК РФ: освобождение от исполнения обязанностей

налогоплательщика по НДС, если у плательщика сумма выручки от реализации (без

НДС) не превышает 2 млн руб. за 3 предшествующих последовательных календарных

месяца в совокупности

|

|

Возврат

сумм налогов, которые были уплачены ранее

|

Гл.

12 НК РФ «Зачет и возврат излишне уплаченных или излишне взысканных сумм»

|

|

Налоговые

изъятия

|

Гл.

23 НК РФ «НДФЛ», ст. 217 НК РФ «Доходы, не подлежащие налогообложению

(освобождаемые от налогообложения)»

|

|

Пониженные

ставки налога

|

Гл.

21 НК РФ «НДС», ст. 164 НК РФ «Налоговые ставки» (0%, 10%, 18%)

|

|

НАЛОГОВЫЕ

СКИДКИ

|

|

|

Необлагаемый

минимум объекта налога

|

Гл.

31 НК РФ «Земельный налог», ст. 391 п. 5 НК РФ «Налоговая база по земельному

налогу уменьшается на не облагаемую налогом сумму в размере 10 тыс. руб.»

|

|

Налоговые

вычеты

|

Гл.

23 НК РФ «НДФЛ», ст. 218 НК РФ «Стандартные налоговые вычеты», ст. 219 НК РФ

«Социальные налоговые вычеты», ст. 220 НК РФ «Имущественные налоговые

вычеты», ст. 220.1 НК РФ «Налоговые вычеты при переносе на будущие периоды

убытков от операций с ценными бумагами и операций с финансовыми инструментами

срочных сделок», ст. 220.2 НК РФ «Налоговые вычеты при переносе на будущие

периоды убытков от участия в инвестиционном товариществе», ст. 221 НК РФ

«Профессиональные налоговые вычеты»

|

|

Инвестиционные

скидки

|

Гл.

25 «Налог на прибыль организаций», ст. 284 НК РФ «Налоговые ставки»

«…налоговая ставка может быть снижена до 13,5 % для определенных

налогоплательщиков…»

|

|

Механизм

ускоренной амортизации

|

Гл.

25 НК РФ «Налог на прибыль организаций», ст. 259.3 НК РФ «Применение

повышающих (понижающих) коэффициентов к норме амортизации»

|

|

СНИЖЕНИЕ

НАЛОГОВОГО ОКЛАДА

|

|

|

Отсрочка

|

Гл.

9 НК РФ «Изменение срока уплаты налога и сбора, а также пени и штрафа», ст.

64 НК РФ «Порядок и условия предоставления отсрочки или рассрочки по уплате

налога и сбора», ст. 64.1 НК РФ «Порядок и условия предоставления отсрочки

или рассрочки по уплате федеральных налогов по решению министра финансов

Российской Федерации»

|

|

Рассрочка

| |

|

Инвестиционный налоговый кредит

|

Гл.

9 НК РФ «Изменение срока уплаты налога и сбора, а также пени и штрафа», ст.

66 НК РФ «Инвестиционный налоговый кредит»

|

Вывод

В заключение следует отметить, что в законодательстве о налогах и сборах в настоящий момент полный перечень видов налоговых льгот не закреплен. На наш взгляд, не правомерно формулировать в окончательном виде систему налоговых льгот на длительный период (даже в случае стабильной экономической ситуации). Поскольку возможно появление новых налогов и сборов, тенденций, которые связаны с осуществлением политических, экономических или других целей, а также видоизменение и отмена действующих налогов.

Источники:

2.Финансово-кредитный энциклопедический словарь / Под ред. А.Г. Грязновой. - М.: Финансы и статистика, 2002. - 617 с.

3. Кучерявенко М.П. Основи податкового права: Навчальний посiбник. – Харкiв: Легас, 2001. – 304c.

4. Черник Д.Г., Починок А.П., Морозов В.П. Основы налоговой системы: Учеб. пособие для вузов / Под ред. Д.Г. Черника. - М.: ЮНИТИ-ДАНА, 2002. - 243 c.

5. Финансовое право Российской Федерации: Учебник / Отв. ред. М.В. Карасева. - М.: Юристъ, 2002.

6. Гурьянов Л. Льготы и вычеты: различия и особенности применения // Финансовая газета. – 2004. – Май.

7. Брызгалин А.В. Структура (элементы) налога: новое содержание в условиях Налогового кодекса // Налоговый вестник. - 2000. - № 4. - С. 20.

8. Черник Д.Г. Налоги: Учебник для вузов / Под ред. проф. Д.Г. Черника. -М.: ЮНИТИ-ДАНА, 2003. - 268c.

9. Троянская М.А. Налоговое регулирование и инструменты его реализации / В мире научных открытий. - 2013. - № 11.10. - С. 211-217.

10.Евстегнеев В.Н. Основы налогообложения и налогового права: Учеб. пособие. - М.: Инфра-М, 2000. - С. 32.

11. Налоги и налоговое право: Учеб. пособие / Под ред. А.В. Брызгалина. - М.: Аналитика-Пресс, 1998. - С. 298.

12. Налоговое право: Учебник / Под ред. С.Г. Пепеляева. – М.: Юристъ, 2003. – С. 118.

13. Финансовое право Российской Федерации: Учебник / Отв. ред. М.В. Карасева. - М.: Юристъ, 2002.

14.Барулин С.В., Макрушин А.В. Налоговые льготы как элемент налогообложения и инструмент налоговой политики // Финансы. - 2002. - № 2. - С. 39.

15.Барулин С.В. Понятие и классификация налоговых льгот // Аудитор. - 1998. - № 8. - С. 48.

16. Троянская М.А., Тюрина Ю.Г. Оценка мер налогового регулирования отдельных видов инвестиций // Экономика, налоги, право. – 2013. - №3. – С. 80–88.

17. Борануков А.Х. Налоговые инструменты регулирования экономического развития // Российское предпринимательство. - 2008. - № 11 Вып. 1 (122). - c. 78-82. http://www.creativeconomy.ru/articles/5114/.

Страница обновлена: 19.02.2026 в 15:24:00

Download PDF | Downloads: 40

Analytical overview of the types of privileges as for the elements of taxes

Troyanskaya M.A.Journal paper

Russian Journal of Entrepreneurship *

№ 10 / May, 2014

Abstract:

The article describes the classification of the types of tax privileges by the classification criterion “a tax element”. The classification is based on the views of the leading Russian scientists and economists.

Keywords: tax privileges, exemptions, classification of tax privileges, types of privileges