Повышение роли региональных банков в развитии экономики России

Скачать PDF | Загрузок: 28

Статья в журнале

Российское предпринимательство *

№ 16 (238), Август 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье раскрывается особая роль региональных банков в развитии экономики России и повышении доступности кредитования. Авторы обращают внимание, что малодоступность банковских кредитов снижает их системную роль как источника экономического роста. Ставится под сомнение целесообразность ужесточения требований к размеру капитала банков. Сделан вывод о необходимости дальнейшего развития конкуренции на российском банковском рынке, а также более тесном взаимодействии региональных банков с промышленным сектором экономики.

Ключевые слова: банковская система, кредитование, кредитные организации, банковский капитал, устойчивость банка, норматив достаточности капитала (Н1)

На современном этапе развития банковской системы РФ основной проблемой для региональных кредитных организаций является постоянное ужесточение требований к минимальному размеру собственных средств (капитала) банков.

Начался этот процесс с требования повышения капитала до 90 млн рублей с 01.01.2010 г., затем до 180 млн руб. с 01.01.2012 г. и далее до 300 млн руб. с 01.01.2015 г. Цель повышения требований – укрепление банковской системы, пресечение использования банковской лицензии для проведения сомнительных операций [8]. Но поможет ли это повысить устойчивость банковского сектора, и какие новые проблемы может повлечь?

Статистика и зарубежный опыт

Обратимся к статистике и зарубежному опыту. На сегодняшний день соотношение активов российского банковского сектора к ВВП составляет 79%, тогда как в Евросоюзе – около 300%, Китае – 200%, США – 185%. Совокупный капитал российских банков составляет 10% от ВВП, а например, в Бразилии, Австрии – более 30%. Действительно, капитализация российского банковского сектора пока еще относительно низкая, но не стоит забывать, что в других странах банки наращивали свои капиталы столетиями.

Ожидается, что банковский сектор РФ к началу 2016 г. достигнет следующих совокупных показателей [4, 8]:

- отношение «активы / ВВП» – более 90% (на 01.01.2013 – 79%);

- отношение «капитал / ВВП» – 14–15% (на 01.01.2013 – 10%);

- отношение «кредиты нефинансовым организациям и физическим лицам / ВВП» – 55-60% (на 01.01.2013 – 44%).

На начало 2013 г. совокупные активы российского банковского сектора составляли 49,5 трлн рублей, объем ВВП РФ по итогам 2012 г. – 62,4 трлн рублей. Благодаря реализуемым мерам отношение банковских активов к ВВП увеличится до 115%, – говорится в

Правительственный план развития

Основных направлениях деятельности Правительства РФ до 2018 г. [5]. Правительственный план развития на ближайшую пятилетку также предусматривает увеличение отношения объема кредитов нефинансовым организациям и физическим лицам к ВВП до 70%. Реализация запланированных мероприятий позволит к 2020 г. увеличить активы банковского сектора до 104 трлн рублей.

Согласно Стратегии развития банковского сектора РФ на период до 2015 года [8], основной целью развития российского банковского сектора является модернизация экономики, в т.ч. посредством существенного повышения уровня и качества банковских услуг, при обеспечении системной устойчивости. В целях повышения устойчивости кредитных организаций Стратегией предусмотрено увеличение требования к минимальному размеру собственных средств действующих банков со 180 до 300 млн рублей с 01 января 2015 г.

Но приведет ли такое стремительное ужесточение требований к капиталу банков к развитию банковского сектора и экономики регионов? Что в итоге мы хотим получить, и что в результате получим?

Точно определить объем капитала, которым должен располагать банк, достаточно затруднительно, очевидно одно – он должен быть достаточным для выполнения всех банковских операций. Сумма необходимого капитала также зависит от уровня риска, который принимает на себя банк. В этой связи, под достаточностью капитала следует понимать способность банка компенсировать расходы и убытки, возникающие в процессе его деятельности [1]. То есть, банк должен обладать достаточным объемом собственных средств, чтобы решать свои финансовые проблемы самостоятельно.

По оценкам Евросоюза капитал банков должен быть не менее 5 млн евро, чтобы банк соответствовал своему предназначению. Это чуть больше действующей в настоящее время в России планки в 180 млн руб., которой соответствуют все российские банки. На наш взгляд, нецелесообразно пытаться идти в этом вопросе дальше, чем это принято в Евросоюзе.

Вполне возможно, что увеличение размера капитала, с достаточным лагом по времени, в будущем поможет активизировать процесс привлечения средств собственников, а именно – их перевод из других активов, в том числе зарубежных, что в итоге может благоприятно повлиять на устойчивость банков.

За год, предшествующий установленному рубежу в 90 млн рублей, банки с меньшим размером капитала составляли 8% от общего количества действовавших на тот момент кредитных организаций и имели уровень достаточности капитала 36%. В течение последующего года почти все банки увеличили капитал, у 7-и была отозвана лицензия. За год до рубежа в 180 млн руб. 18% банков не соответствовали данному показателю и имели достаточность капитала около 34%. На 01.01.2012 г. практически все банки увеличили капитал до требуемого уровня.

Анализ российских банков

На сегодняшний день количество действующих в России кредитных организаций составляет 956 единиц. Третья часть из них – банки с капиталом свыше 1 млрд рублей (346 ед.), которые формируют 96% капитала банковского сектора. При этом самый низкий уровень достаточности капитала (12,8%) у банков, занимающих лидирующие места по величине активов (с 6 по 20 место), тогда как у банков с капиталом до 300 млн руб. показатель достаточности капитала – 26% [4, 6].

В целом, значение норматива достаточности капитала (Н1) за 2010–2012 гг. снизилось с 20,9% до 13,7%. Поэтому повышение минимального размера собственных средств в условиях сокращающегося показателя достаточности капитала, на наш взгляд, не является первоочередной задачей. Это практически неощутимо для банковской системы в целом, а вот негативных последствий может оказаться много. Капитал будет или «рисованным» у большинства малых банков, или количество кредитных организаций уменьшится, причем в первую очередь в регионах, что приведет к еще большим перекосам в развитии банковской системы страны. При увеличении размера капитала до 300 млн руб. многие малые банки в регионах прекратят свою деятельность. Это приведет к сокращению конкуренции и снижению качества и доступности банковских услуг в регионах, что противоречит заявленным целям и задачам по развитию конкуренции и повышению доступности кредитования для малого и среднего бизнеса.

Малодоступность кредитов в России приводит к тому, что снижается роль кредитования как источника экономического роста в стране. Зарубежный опыт показывает, что только в конкурентной среде инструменты банковского кредитования могут создавать условия для появления множества точек роста как в регионах, так и по всей стране [2].

Преимущество же небольших региональных банков заключается в том, что они лучше понимают особенности и потребности конкретного региона, хорошо знают местный рынок, у них налажены контакты с региональными и муниципальными организациями. А главное – они заинтересованы в расширении своего присутствия на региональных рынках малого и среднего бизнеса.

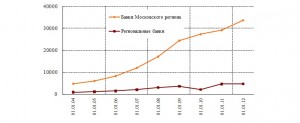

По нашему мнению, вопрос повышения роли региональных банков в обеспечении экономического роста России стоит наиболее остро. Приведем цифры, свидетельствующие о нарастающей диспропорции в этом секторе финансовой системы страны. На долю банков, зарегистрированных в Москве, приходится 88% совокупных банковских активов, 89% всех выданных кредитов и 86% всех вкладов населения страны (см. рис. 1).

Рис. 1. Динамика активов московских и региональных банков, млрд руб. [3]

То есть, существенная часть региональных финансовых ресурсов (вклады граждан, счета предприятий) перетекает в столицу. В дальнейшем, в весьма незначительных объемах они возвращаются в регион в виде кредитов.

Негативные последствия такого положения наиболее ярко проявились в начале кризиса 2008 г., когда головные офисы крупных банков практически полностью закрыли лимиты на кредитование в регионах, поставив целый ряд предприятий на грань банкротства.

Если мы хотим повысить устойчивость банковского сектора, то прежде всего, следует обратить внимание на крупные банки, имеющие показатель достаточности собственных средств в минимальном размере, и именно им предложить поэтапное увеличение капитала. Применить к ним, в том числе, требования «Базель III» (с 01 января 2014 г.).

Предложения оставить в стране только крупные банки, на наш взгляд, ошибочны. В итоге мы получим гигантские банки, не имеющие интереса вникать в проблемы конкретных территорий и отраслей бизнеса. Кроме того, они станут чрезмерно социально значимыми, и применять к ним меры надзорного реагирования будет гораздо сложнее.

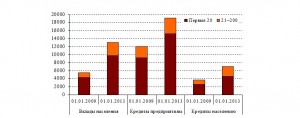

В России на долю 20-ти крупнейших банков уже сегодня приходится более 70% активов (см. рис. 2).

Рис. 2. Вклад крупных и крупнейших банков в структуру операций банковского сектора РФ, млрд руб.

Зарубежный опыт

Высокая рыночная доля крупных банков характерна и для многих развитых стран. Тем не менее, в этих странах давно поняли, что рынок не развивается путем административного сокращения его участников, о чем свидетельствует большое количество кредитных организаций в этих странах: в США – около 15800 единиц, в Германии – 1930 единиц, в Италии – 780 единиц.

Концентрация и централизация капитала, укрепление и возможное сокращение количества кредитных организаций – процесс неизбежный и конкуренция в банковском секторе со временем только усилится. Но процесс этот должен идти по экономическим законам. Выживут банки, готовые адаптироваться и развиваться, совершенствовать свои позиции либо в целом, либо в каких-то отдельных направлениях. При этом основным должен быть принцип – сохранение и преумножение устойчивых банков, независимо от их размера.

Зачем предъявлять завышенные требования к небольшому банку, успешно работающему в своем сегменте ограниченной территории и полностью соответствующему масштабу ее экономики? Очевидно, что нецелесообразно требовать от него быть похожим на отраслевых лидеров.

Для поддержания эффективной деятельности региональным банкам требуется прилагать немалые усилия. Для устойчивого функционирования и развития им в первую очередь необходимо:

- уделять пристальное внимание оценке актуальных рисков: высокой концентрации кредитного риска, в том числе связанного с кредитованием бизнеса собственников и аффилированных лиц, рискам по операциям с ценными бумагами, связанным с неправильной их оценкой, высоким операционным рискам;

- принимать меры для улучшения качества корпоративного управления и предоставления банковских услуг;

- осмыслить свои конкурентные преимущества и выстраивать стратегии, не позволяющие уходить в бесперспективные направления;

- развивать более тесное взаимодействие с промышленным сектором экономики региона, в том числе при помощи моделирования финансовых отношений и потоков [7].

Вывод

Перспективы развития кредитных организаций, работающих в регионах, кроются в повышении оперативности решения насущных задач жизнеобеспечения на местах: региональные банки должны быть ближе к интересам и потребностям клиентов своего региона, поскольку им, как правило, хорошо известна специфика местного рынка. Несмотря на сложную конъюнктуру рынка, региональные банки, которые задаются целью не выжить, а вырасти, в большинстве случаев добиваются своей цели, ведя честный эффективный банковский бизнес.

Источники:

2. Глезман Л.В., Зике Р.В., Пыткин А.Н. Перспективы развития кредитных организаций в экономике России. – Екатеринбург: Институт экономики УрО РАН, 2012. – 165 с.

3. Ларионова И.В. Вектор развития российского банковского сектора и вызовы времени: Материалы круглого стола «Трансформация бизнеса – новые возможности» / Финансовый ун-т при Правительстве РФ. Москва, 23 мая 2012 г. – [Электронный ресурс]. – Режим доступа: http://www.sap-events.ru/docs/125/7_Larionova.pptx.

4. Мониторинг банковского сектора / Ассоциация региональных банков России. – Январь – февраль 2013. – [Электронный ресурс]. – Режим доступа: http://www.asros.ru/media/File/filelist/monitoring_ARBR_januaryfebrary_2013.pdf.

5. Основные направления деятельности Правительства РФ на период до 2018 года (утв. Правительством РФ 31.01.2013).

6. Отчет о развитии банковского сектора и банковского надзора в 2012 году. Ежегодный отчет Банка России. – М.: Парадиз, 2013. – 120 с.

7. Пыткин А.Н., Зике Р.В. Моделирование финансовых отношений и потоков в промышленности // Вестник КИГИТ. – 2012. – № 8.

8. Стратегия развития банковского сектора РФ на период до 2015 года // Вестник Банка России. – 2011. – № 21.

9. Зике Р.В., Глезман Л.В. Организация банковского надзора в России // Российское предпринимательство. – 2012. – № 23. – С. 74–80.

Страница обновлена: 22.02.2026 в 06:39:25

Download PDF | Downloads: 28

The role of regional banks enhancement in economic development of Russia

Glezman L.V., Zike R.V.Journal paper

Russian Journal of Entrepreneurship *

№ 16 / August, 2013

Abstract:

The article reveals the special role of regional banks in the economic development of Russia and increasing the availability of lending. The authors note that limited access to bank credits reduces their systemic role as an economic growth source. Suitability of requirements toughening to the capital stock of banks is called into question. It is concluded that further development of competition in the Russian banking market is of great importance, along with the closer cooperation between regional banks and industrial sector of the economу.

Keywords: banking system, lending, bank capital, bank stability, credit companies, capital adequacy ratio (Н1)