Анализ влияния инвестиций в недвижимость на показатели агрегированного портфеля

Скачать PDF | Загрузок: 15

Статья в журнале

Российское предпринимательство *

№ 12-1 (148), Декабрь 2009

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Статья предназначена для исследователей и участников рынка недвижимости, которым интересен более глубокий анализ инвестиционных характеристик недвижимости и ценных бумаг, с точки зрения современной портфельной теории. В статье приведены результаты анализа рынка недвижимости и рынка ценных бумаг, сделан акцент на положительных эффектах от портфельного инвестирования в недвижимость.

Ключевые слова: ценные бумаги, недвижимость, риск, доходность, портфельное инвестирование

Влияние инвестиций в недвижимость на показатели агрегированного портфеля (то есть состоящего из нескольких разных по природе инвестиционных элементов) уже достаточно длительное время исследуется за рубежом и особенно в США. Начиная с 70-х годов прошлого века подавляющее число исследований, связанных с портфельным инвестированием в недвижимость, касалось изучения способности недвижимости страховать различные риски присущие рынку ценных бумаг, или способности недвижимости минимизировать различные макроэкономические риски. Результаты этих научных и аналитических работ однозначно говорят, что недвижимость положительно влияет на показатели агрегированного портфеля.

Портфельное множество: ценные бумаги и недвижимость

Оценку влияния инвестиций в недвижимость на российский агрегированный портфель можно провести и проанализировать при помощи методов «Современной портфельной теории». Ее основа была заложена трудом о вероятностном распределении дохода, написанным нобелевским лауреатом Гарри Марковицем [1] в 1952 году. Гарри Марковиц рассмотрел проблему портфельного анализа с точки зрения рядов данных о доходности, их стандартного отклонения, как меры риска, и математического ожидания, как меры доходности. При этом, в рамках теории является возможным, рассматривая различные множества возможных портфелей, а не отдельно взятые портфели, определить, как включение того или иного инвестиционного элемента влияет на риск и доходность всего множества портфелей, в которое этот элемент добавляется. В качестве интересующих нас элементов будут выступать ценные бумаги и недвижимость, как российская, так и зарубежная.

Для исследования влияния недвижимости на показатели агрегированного портфеля необходимо пройти три этапа.

Первый этап необходим для определения характеристик доходности и риска рынка ценных бумаг и рынка недвижимости.

На втором этапе рассматриваются взаимосвязи между этими рынками.

На третьем этапе определяется влияние инвестиций в недвижимость на показатели доходности и риска агрегированного портфеля, который в нашем случае будет состоять из ценных бумаг и недвижимости.

Информационной базой для исследования послужили данные о доходности офисной недвижимости в Москве, Париже, Франкфурте, Барселоне и Лондоне, а также данные о доходностях ценных бумаг России, рассчитанные на основании значений индексов РТС и EMBI+, за период с 1997 по 2008 год. Данные для расчета доходностей рынка недвижимости (ставки аренды и капитализации) были предоставлены компаниями, оказывающими профессиональные услуги на рынке недвижимости – CB Richard Ellis и Jones Lang LaSalle. При этом в работе не используются данные специализированных индексов доходности недвижимости, в силу следующих причин: из-за эффекта сглаживания – в индексах используются оценочные значения доходности, а не действительные, эффекта запаздывания, и эффекта, характеризующегося появлением ложных связей между данными.

Анализ доходности и корреляции с индексами ценных бумаг

На первом этапе, был проведен анализ доходности и риска отдельно для различных рынков. В результате анализа было обнаружено, что среднегодовая доходность рынка недвижимости за 11 лет незначительно уступает доходности акций индекса РТС (34% против 39%). Однако относительная мера риска у недвижимости меньше в два раза (29 против 77). При этом доходности офисных рынков недвижимости европейских городов в два раз меньше доходности офисной недвижимости в Москве (минимум – 9%, максимум – 15%), но соответственно и риск инвестирования в недвижимость там ниже (минимум – 14, максимум – 23).

Данные, полученные на втором этапе анализа, выявили следующее: рынок московской недвижимости имеет полное отсутствие корреляции (связи трендов) с индексами ценных бумаг России и низкую корреляцию с рынками недвижимости Европы. Корреляция доходности московской недвижимости с индексом РТС и индексом облигаций очень близка к нулю (–0,056 и 0,053 соответственно), в то время как корреляция значений индекса РТС и EMBI+ между собой ярко выражена (больше 0,6). Это означает, что рынок недвижимости очень слабо связан с фондовым рынком, и свидетельствуют о колоссальном потенциале недвижимости в роли источника для дополнительной диверсификации рисков рынка ценных бумаг.

Формирование нескольких множеств портфелей и их анализ

Третий этап подразумевает формирование нескольких множеств портфелей и их анализ. Этот этап необходим для определения того, как включение недвижимости влияет на риск и доходность портфеля при совместном инвестировании с ценными бумагами.

В качестве отправной точки анализа (базового множества) будут выбраны портфели, состоящие из различных комбинаций акций и облигаций.

Далее выбираются множества, состоящие из всех возможных комбинаций рассматриваемых элементов. В нашем случае, помимо базового множества, таких множеств будет три:

1) ценные бумаги и московская недвижимость;

2) ценные бумаги, московская и зарубежная недвижимость;

3) ценные бумаги и зарубежная недвижимость.

Каждое множество будет ограничено эффективной границей, которая сформирована всеми предельными потенциально достижимыми соотношениями доходности и риска.

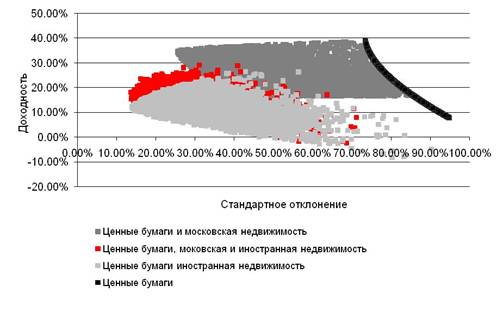

На рис. (см. на с.???) изображены все четыре множества. Каждая точка на графике представляет собой сочетание риска и доходности одного портфеля (определенной уникальной комбинации рассматриваемых элементов).

Как видно из графика максимально возможную достижимую доходность в 40% можно наблюдать у множества портфелей, сформированного только из ценных бумаг. При этом у портфеля с такой доходностью стандартное отклонение составляет 0,733.

Риск и доходность

Доходность портфелей с включением московской офисной недвижимости (множество портфелей № 1) ограничено порогом в 35%, при условии, что риск минимален и равен 0,254. При включении в портфель иностранной недвижимости (множество портфелей № 2) минимально достижимый риск снизится еще сильнее, однако это снижение компенсируется снижением доходности. Таким образом, для множества портфелей № 2 в точке минимального риска доходность составляет 18%, а стандартное отклонение равно 0,136.

Множество портфелей № 3 (состоящие только из иностранной недвижимости и российских ценных бумаг) будет иметь самую низкую доходность равную 14%. При этом минимальное стандартное отклонение портфеля, а значит и риск, будет соответствовать множеству портфелей № 2, а именно 0,136.

Таким образом, у базового множества (множества портфелей ценных бумаг) минимально достижимый риск больше почти в три раза, чем у множества портфелей № 1 (ценные бумаги и московская недвижимость), и почти в пять раз больше чем у множества портфелей № 2 (ценные бумаги, московская и зарубежная недвижимость). Это означает, что инвестируя в портфель, состоящий только из российских ценных бумаг, инвестор будет нести риски соответственно в три и пять раз большие, чем при инвестировании одновременно в ценные бумаги и недвижимость. Тем не менее, такие низкие показатели риска при инвестировании в смешанные портфели компенсируются достаточно низкой по российским меркам доходностью, что, однако, может быть приемлемым для крупных и институциональных инвесторов, которые заинтересованы в стабильности доходности, а не в ее величине.

Рисунок 1. Множества портфелей

Рис. Множества портфелей и их анализ

Выводы

На основании проведенного корреляционного анализа и анализа доходностей можно сказать, что при поставленном условии о минимизации риска портфеля, недвижимость будет составлять весомую его часть. Моделирование показало, что портфель будет обладать минимальным риском при доле недвижимости в нем не менее 50%, а доля иностранной недвижимости, при условии ее включения в портфель с минимальным риском, будет составлять от 20% до 30%.

Таким образом, на основании проведенного исследования, можно сделать вывод, что выводы зарубежных аналитиков и ученых распространяются и на российский рынок недвижимости. В ходе анализа было установлено, что инвестирование недвижимость, действительно снижает риск агрегированного портфеля и, в большинстве случаев, повышает его доходность.

Также в ходе исследования было установлено, что свойство недвижимости улучшать показатели инвестиционного портфеля как во время кризисов, так и во время стабильного экономического развития характерно и для российской недвижимости.

Таким образом, во время экономической нестабильности, инвестиции в недвижимость могут являться дополнительным инструментом по снижению рисков, а во время стабильного экономического роста дополнительно увеличить доходность инвестиционного агрегированного портфеля.

[1] Г.М. Марковиц (Harry Max Markowitz, род. в 1927 г., Чикаго) — выдающийся американский экономист, основоположник современной портфельной теории; предложил новый подход к исследованию эффектов риска распределения инвестиций, корреляции и диверсификации ожидаемых инвестиционных доходов; лауреат Нобелевской премии 1990, которую он получил за работы по теории финансовой экономики — прим. ред.

Страница обновлена: 20.02.2026 в 09:20:41

Download PDF | Downloads: 15

Analyzing the Impact of Investments in Real Estate on Indicators of the Aggregate Portfolio

Skosyrskikh O.V.Journal paper

Russian Journal of Entrepreneurship *

№ 12-1 / December, 2009

Abstract:

The article is intended for researchers and participants of the real estate market interested in more in-depth analysis of the investment characteristics of real estate and securities in terms of the modern portfolio theory. The author gives the results of analysis of the real estate market and the securities market and focuses on the positive effects of portfolio investments in real estate.

Keywords: securities, risk, profitability, real estate, portfolio investments