Институциональная модель регулирования финансового рынка Китая

Лещенко Ю.Г.1, Ермоловская О.Ю.2, Никулин С.В.3

1 Институт экономики РАН, Россия, Москва

2 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

3 Коммуникационное агентство, ,

Скачать PDF | Загрузок: 113 | Цитирований: 29

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 1 (Январь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=42446103

Цитирований: 29 по состоянию на 30.01.2024

Аннотация:

Исследование институциональной модели регулирования финансового рынка Китая в условиях нестабильности мировых финансов носит актуальный характер по ряду следующих причин:

недостаточная изученность «китайского экономического чуда», возникшего в результате стремительного развития Китая в период многолетних финансово-экономических реформ;

сравнительно малое количество исследований кризисного периода, негативные последствия которого повлияли на Китай в меньшей степени по сравнению с другими странами;

не исследованность предпосылок к экономическому «лидерству» страны, с учетом сложившейся тенденции китайского экономического развития.

В работе проанализированы структура финансовых регуляторов, используя финансово-экономические показатели и оценку эффективности функционирования финансовых рынков Китая.

Практическая значимость исследования заключается в том, что в нем пред-принята попытка всесторонне охарактеризовать особенности институциональной модели регулирования финансового рынка Китая. Авторы исходят из того, что в ближайшей перспективе ки¬тайский финансовый рынок станет ведущим в мире, поэтому процессы, происходящие на нем, будут оказывать влияние как на мировую экономику в целом, так и на большинство стран в частности.

Выводы и полученные результаты могут быть использованы специалистами финансово-экономической сферы, интересующимися тенденциями развития финансового рынка Китая.

Ключевые слова: финансово-экономические реформы, институциональная модель, функционирование и регулирование финансового рынка, финансовые регуляторы, Китай

JEL-классификация: F36, N25, O53

Введение

После правления Мао Цзэдуна в 1976 году Дэн Сяопин, который был ядром второго поколения китайского руководства, стал главным лидером Китая и реализовал реформы, которые кардинально изменили экономику страны. В декабре 1978 года,Дэн Сяопин объявил об официальном запуске четырех модернизаций – сельского хозяйства, обороны, промышленности и науки и техники, которые ознаменовали начало открытой политики Китая.

Экономические реформы в эпоху Д. Сяопина повысили роль рыночных механизмов и сократили государственный контроль над экономикой. Более того, Китай начал участвовать в мировой экономике, а страна вступила в Международный валютный фонд (МВФ) и Всемирный банк (ВБ) (1980 год).

В начале 1990-х годов Цзян Цзэминь – третье поколение китайского руководства – стал новым руководителем страны, и его администрация провела существенные экономические реформы. Согласно его мандату, большинство государственных компаний, за исключением крупных монополий, были приватизированы, что расширило роль частного сектора в экономике. В тот же период Президент Цзян и премьер Чжу Жунцзи сократили торговые барьеры, упразднили государственное планирование, ввели конкуренцию, дерегулирование и новые налоги, реформировали банковскую систему и вывели военный пласт из экономики. Кроме того, Китай стал членом Всемирной торговой организации (ВТО) (декабрь 2001 года), что, в свою очередь, укрепило торговые отношения страны.

Четвертое поколение лидеров во главе с президентом Ху Цзиньтао и премьер-министром Вэнь Цзябао ознаменовало 2002 год. Администрация Ху-Вэнь пыталась сократить разрыв в доходах между прибрежными городами и сельской местностью, поскольку стремительный рост Китая в основном приносил пользу только одной части населения. Они увеличили субсидии, отменили сельскохозяйственные налоги, замедлили приватизацию государственных активов и способствовали социальному обеспечению.

Несмотря на усилия Правительства по предотвращению перегрева страны, к середине 2000-х годов в экономике наблюдался беспрецедентный экономический рост, главным образом благодаря буму экспорта, устойчивому частному потреблению, росту производства и массовым инвестициям. Однако мировой финансовый кризис 2008 года вынудил китайские власти запустить агрессивный пакет мер стимулирования и принять свободную денежно-кредитную политику.

Пятое поколение пришло к власти в 2012 году, когда президент Си Цзиньпин и премьер Ли Кэцян взяли бразды правления страной. Новая администрация Си-Ли представила амбициозную программу реформ в попытке изменить экономические основы страны и обеспечить модель устойчивого роста. В связи с этим власти выразили готовность мириться с более низкими темпами роста в качестве необходимого условия для продвижения экономических реформ.

Си ввел термин «Китайская мечта» как вклад в руководящую идеологию Коммунистической партии Китая. При администрации пятого поколения экономический рост, хотя и оставался устойчивым, к 2015 году замедлился: «экономика Китая не достигла цели роста в 7,0 % в год на 0,1 процентного пункта, что впервые за два десятилетия привело к тому, что рост оказался ниже целевого уровня» [4, с. 33] (Kotlyarov, 2017, р. 33). Инвестиции в производство и инфраструктуру замедлились, поскольку страна перешла от модели роста, основанного на инвестициях, к модели, ориентированной на потребительский спрос.

Финансово-экономические показатели Китая

Выдающиеся финансово-экономические показатели Китая стали результатом реформ, начавшихся в конце 1970-х годов. «Преобразования осуществлялись в следующих направлениях: пересмотр роли правительства в экономике; права собственности, предоставленные фермерам; открытие многих секторов экономики для прямых иностранных инвестиций (ПИИ); приватизация некоторых государственных предприятий; либерализация цен на товары и снижение барьеров для международной торговли» [5, с. 150] (Lev, 2014, р. 150).

Китай пережил мировой финансовый кризис благополучнее, чем большинство других стран. «В ноябре 2008 года Государственный совет Китая обнародовал программу стимулирования на сумму 4,0 триллиона юаней (585 млрд долл. США), чтобы защитить страну от негативных последствий финансового кризиса» [12] (Hu Angang, 2015). Программа стимулирования экономического роста была сформирована в основном за счет масштабных инвестиционных проектов, что вызвало опасения, в том, что страна накапливает «пузыри» активов (чрезмерные инвестиции и избыточные мощности в некоторых отраслях). Учитывая финансовую поддержку Правительства, меры стимулирования не подорвали государственные финансы Китая, однако глобальный экономический спад и последующее замедление спроса серьезно повлияли на внешний сектор, и после финансового кризиса профицит счета текущих операций постепенно стал уменьшаться.

Политика, проводимая в период кризиса по стимулированию экономического роста, усугубила макроэкономические диспропорции в стране. Чтобы устранить эти дисбалансы, новая администрация Президента Си Цзиньпина и премьер-министра Ли Кэцяна, начиная с 2012 года, обнародовала экономические меры, направленные на создание более сбалансированной экономической модели за счет некогда «священного» быстрого экономического роста.

Финансовый рынок Китая развивается прогрессивно, но, возможно, не так, как хотелось бы, учитывая масштабы китайской промышленности. «В определенный период рост китайской экономики даже не был достигнут, когда некоторые ее отрасли вышли на первые позиции мировых уровней роста, в то время как другие все еще сильно отстают» [8, с. 323] (Lin Ifu, Tsay Fan, 2001, р. 323).

Проанализированная динамика основных финансово-экономических показателей за период 2010–2018 гг. (табл. 1) выявила следующие тенденции финансовых рынков Китая: регрессирующие темпы экономического развития; понижение инфляции и процентных ставок при росте дефицита бюджета; сокращение денежной массы по отношению к ВВП; ослабление темпов роста банковских активов; коллапс межбанковских кредитов и объемов финансирования частного сектора; беспрецедентный отток капитала и рост ПИИ; рост волатильности фондовых индексов; ослабление национальной валюты по отношению к доллару.

Таблица 1

Основные финансово-экономические показатели Китая (2010–2018)

|

Индикаторы

|

2018

|

2017

|

2016

|

2015

|

2014

|

2013

|

2012

|

2011

|

2010

|

|

ВВП, трлн долл.

|

14,08

|

12,02

|

11,02

|

10,483

|

9,241

|

8,230

|

7,320

|

5,930

|

4,990

|

|

Денежная масса

(М1), трлн долл.

|

10,08

|

9,07

|

7,261

|

6,571

|

5,571

|

5,529

|

4,978

|

4,601

|

4,009

|

|

Валютные

резервы, трлн долл.

|

5,08

|

4,04

|

3,02

|

3,800

|

3,844

|

3,821

|

3,311

|

3,181

|

2,847

|

|

Торговый баланс,

млрд долл.

|

60,09

|

58,09

|

40,1

|

56,0

|

60,0

|

25,6

|

31,03

|

16,48

|

12,57

|

|

Фондовый индекс

(индексный пункт)

|

5698

|

5176

|

3266

|

3539

|

3281

|

2210

|

2240

|

2380

|

2820

|

|

Процентная

ставка, %

|

7,89

|

7,76

|

4,35

|

4,85

|

5,35

|

6

|

6

|

6,55

|

5,8

|

|

Уровень

безработицы, %

|

4,0

|

4,0

|

4,02

|

4,04

|

4,1

|

4,1

|

4,1

|

4,1

|

4,1

|

|

Инфляция, %

|

2,0

|

2,09

|

2,11

|

2,75

|

2,06

|

2,57

|

2,62

|

5,53

|

3,17

|

|

Дефицит бюджета

|

-1,0

|

-1,11

|

-1,13

|

-1,06

|

-2,1

|

-1,5

|

-1,1

|

-2,5

|

-2,8

|

|

Государственный

долг/ВВП, %

|

50,6

|

46,8

|

44,2

|

42,9

|

39,8

|

36,9

|

34

|

33,1

|

33,1

|

|

Кредиты частному

сектору, трлн долл.

|

19,81

|

19,91

|

24,27

|

29,8

|

13,31

|

71,6

|

62,8

|

54,6

|

47,8

|

Источник: составлено авторами по материалам The People Bank of China [18].

Тем не менее, фундаментальный анализ финансово-экономических индикаторов показал, что внутренняя и внешняя позиции Китая чрезвычайно прочны. На текущем счете каждый год, начиная с 1994 года, регистрируется положительное сальдо. По счету операций с капиталом зафиксировано только два дефицита за последние 25 лет. Эта ситуация с профицитом как со счетом текущих операций, так и операций с капиталом оказала давление на национальную валюту и побудила Национальный Банк Китая (НБК) стерилизовать большую часть иностранной валюты, поступившей в страну. В результате валютные резервы Китая выросли почти до 4,0 трлн долларов США в 2014 году (табл. 1).

Счета операций с капиталом в Китае имеют жесткий контроль – это означает, что в стране национальные финансовые активы до определенного периода не конвертировались в иностранные финансовые активы по рыночному обменному курсу и наоборот. Новая администрация Си-Ли и НБК приняли решение ускорить либерализацию процентных ставок и конвертируемость счетов операций с капиталом. В связи с этим власти Китая начали осуществлять некоторые меры, такие как снятие ограничения на ставки по депозитам в иностранной валюте и ослабление контроля над валютой.

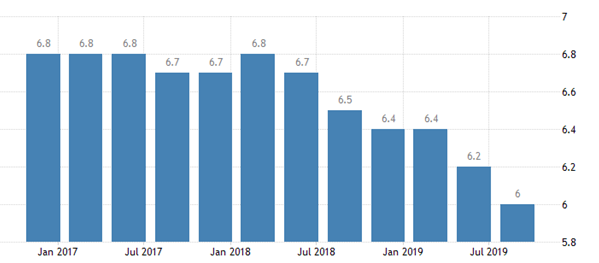

Темпы роста ВВП в Китае в среднем составляли «1,77 % с 2010 по 2019 год, достигнув рекордного максимума в 2,40 % в первом квартале 2011 года и рекордно низкого уровня в 1,40 % в первом квартале 2016 года» [17].

Фактические значения роста ВВП Китая за последние 3 года представлены на рисунке 1.

Рисунок 1. Динамика роста ВВП Китая (2017–2019)

Источник: National Bureau of Statistics of the Peoples Republic of China. China GDP Growth Rate [17].

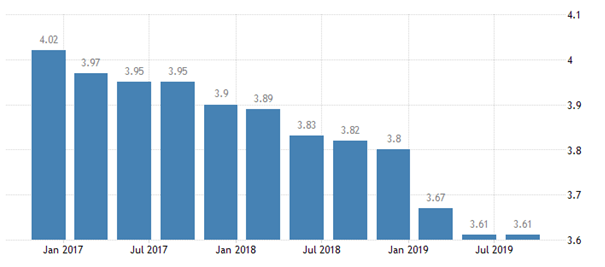

Уровень безработицы в Китае в среднем составлял «4,07 % с 2002 по 2019 год, достигнув рекордного уровня в 4,30 % в четвертом квартале 2003 год и рекордно низкий уровень в 3,61 % в четвертом квартале 2019 года» [14] (рис. 2).

Рисунок 2. Динамика безработицы в Китае (2017–2019)

Источник: Ministry of Human Resources and Social Security, China [14].

Уровень инфляции в Китае в среднем составлял «5,13 % с 1986 по 2019 год, достигнув рекордно высокого уровня в 28,40 % в феврале 1989 года и рекордно низкого уровня в 2,20 % в апреле 1999 года» [16]. На рисунке 3 представлена динамика инфляции за последний год.

Рисунок 3. Динамика инфляции в Китае (на октябрь 2019)

Источник: National Bureau of Statistics of the Peoples Republic of China. China Inflation Rate [16].

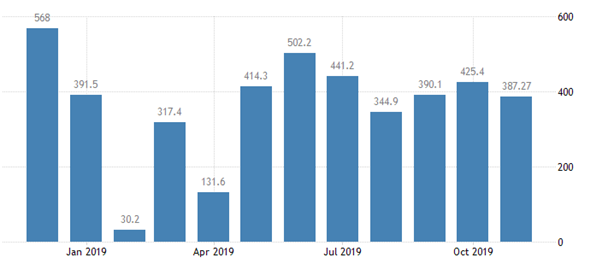

Торговый баланс в Китае в среднем составлял «101,62 долл. США за период с 1981 по 2019 годы, достигнув рекордного максимума в 612,86 долл. США в октябре 2015 года и рекордно низкого уровня 320,02 долл. США в феврале 2012 года» [15] (рис. 4).

Рисунок 4. Динамика торгового баланса Китая (на октябрь 2019)

Источник: National Bureau of Statistics of the Peoples Republic of China. China Balance of Trade [15].

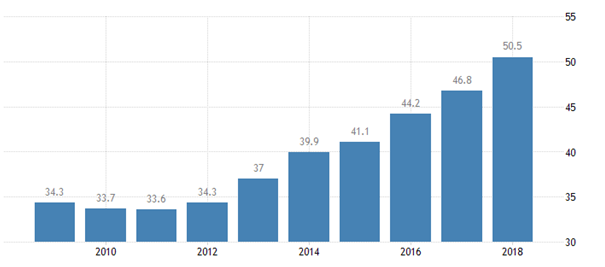

Государственный долг к ВВП в Китае в период с 1995 по 2018 год составлял в среднем «30,58 %, достигнув рекордного максимума в 50,50 % в 2018 году и рекордно низкого уровня в 20,40 % в 1997 году» [6] (Lev, Leshchenko, 2019) (рис. 5).

Рисунок 5. Динамика государственного долга к ВВП в Китае

Источник: [6] (Lev, Leshchenko, 2019).

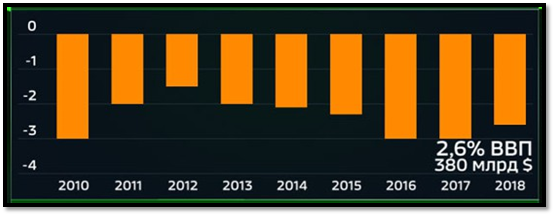

«В 2018 году в Китае был зафиксирован дефицит государственного бюджета, равный -4,20 % ВВП страны. В период с 1988 по 2018 год государственный бюджет Китая в среднем составлял -2,20 % ВВП, достигнув рекордного уровня в 0,58 % ВВП в 2007 году и рекордно низкого уровня -4,20 % ВВП в 2018 году (рис. 6)» [19].

Рисунок 6. Динамика дефицита государственного бюджета Китая

Источник: The People Bank of China [18].

Процентная ставка в Китае в среднем составляла «4,67 % с 2013 по 2019 год, достигнув исторического максимума в 5,77 % в апреле 2014 года и рекордно низкого уровня в 4,15 % в июле 2019 года» [18] (рис. 7).

Рисунок 7. Динамика процентной ставки в Китае (2017–2019)

Источник: The People Bank of China [18].

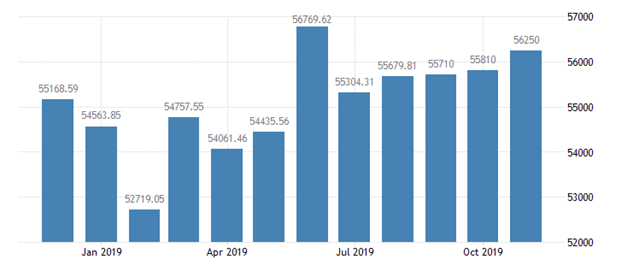

Денежная масса (M1) в Китае в среднем составила «12055,92 млрд юаней с 1978 по 2019 год, достигнув рекордного уровня в 56769,62 млрд юаней в июне 2019 года и рекордно низкий показатель в 74,51 млрд юаней в июне 1978 года» [18] (рис. 8).

Рисунок 8. Динамика денежной массы (M1) в Китае (на октябрь 2019)

Источник: The People Bank of China [18].

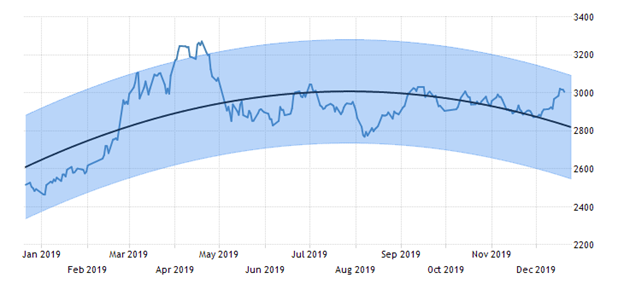

Shanghai Composite (рис. 9) – это основной взвешенный по капитализации индекс фондового рынка, который отслеживает результаты всех акций, котирующихся на Шанхайской фондовой бирже в Китае. Исторически сложилось, что «индекс китайско-шанхайской фондовой биржи достиг рекордно высокого уровня 6124,04 пунктов в октябре 2007 года» [9, с. 100] (Shen, Ma, Chzhan, 2019, р. 100).

Рисунок 9. Динамика китайского индекса фондового рынка (2019)

Источник: [9, с. 100] (Shen, Ma, Chzhan, 2019, р. 100).

Исследование финансово-экономических показателей Китая показало, что проблема снижения эффективности финансовых рынков и темпов развития экономики в цело имеет под собой внешний аспект. Ключевыми причинами являются: рецессионное развитие мировой экономики после 2008 года и нестабильность мирового финансового рынка.

Структура финансовых регуляторов Китая

«В начале 1990-х годов в большинстве стран происходит реформирование систем регулирования финансовых рынков, при котором политика трансформаций направлена на формирование интегрированной модели, а с начала 2010-х годов модели типа Twin Peaks» [11, с. 2055] (Isaeva, Leshchenko, 2019, 2055). В отличие от других стран, Китай сохранил институциональную модель, но с некоторой реорганизацией.

Исследование системы регулирования финансовых рынков показало, что функционирующая по институциональному принципу регулятивная модель дополнена элементами функционального подхода. До 1990-х годов механизм финансового надзора был консолидирован в НБК. В результате периодических реформ была адаптирована институциональная модель регулирования финансовых рынков (табл. 2), где банки, участники фондового и страхового рынков, контролируются отдельными регуляторами во главе с Государственным советом КНР, а кредитором последней инстанции является Правительство. Все параллельные надзорные регуляторы финансово-кредитных институтов и НБК во главе с председателями подотчетны непосредственно дисциплинарным комиссарам и Председателю Китая. В качестве инструмента защиты потребителей финансовых услуг с 2005 года функционирует «Фонд защиты инвесторов рынка ценных бумаг Китая». В настоящее время сформирован механизм страхования вкладов, отсутствовавший до 2015 г.

Таблица 2

Структура регуляторов институциональной модели финансового регулирования в КНР

|

Государственный совет

| ||||

|

Министерство Финансов Народный Банк

Китая

| ||||

|

Комиссия по регулированию

страхования (страховщики)

|

Комиссия по регулированию

ценных бумаг (организации рынка ценных бумаг)

|

Комиссия по банковскому

регулированию (банки)

|

Управление

валютными резервами (организации с лицензией на валютные операции)

|

Агентство по страхованию

депозитов

|

Источник: составлено авторами по материалам The People Bank of China [18].

Представляется, что китайская структура регулирования финансовых рынков обусловлена такими факторами как емкость реального сектора, избыточность кредитных операций при ограниченности кредитных учреждений параметрами правового статуса, масштабным ростом финансовых активов и склонность участников рынка к сомнительным операциям.

Современный китайский режим финансового регулирования в целом идентичен – традиционной отраслевой структуре регулирования. Он имеет Центральный банк страны – НБК и отраслевые регуляторы, ответственные за определенный сектор (Комиссия по регулированию страхования, Комиссия по регулированию ценных бумаг, Комиссия по банковскому регулированию).

В течение многих лет Правительство обсуждало различные идеи реформы, в том числе предложения (в конечном итоге отклоненные) объединить регулирующие функции в единый «мега-регулятор». Вместо того, чтобы попытаться объединить четыре организации с таким количеством конкурирующих интересов, правительственные чиновники пришли к компромиссу. «В ноябре 2017 года они создали Комитет по финансовой стабильности и развитию непосредственно при Государственном совете во главе с вице-премьером, имеющим более высокий статус, чем руководители регулирующих органов и НБК» [13, с. 149] (Hu Angang, 2018, р. 149). Роль нового комитета заключается в координации общей стратегии финансового сектора и разработке политики на высоком уровне. Регуляторы стали контролировать разработку политики и ее реализацию, которая включает мониторинг. НБК взял на себя законодательные и нормотворческие функции, значительно увеличив свою власть.

Финансовые кризисы на протяжении всей истории научили нас тому, что дестабилизирующие конфликты интересов, как правило, возникают, когда один регулирующий орган отвечает, как за систему, так и за надзор. Новая реорганизованная структура в Китае смягчила противоречия, разместив эти функции в отдельных учреждениях, что адекватнее согласовала их стимулы.

Оценка эффективности функционирования финансовых рынков Китая

Финансовый рынок играет важную роль в нашем современном цивилизованном обществе. Он направлен на мобилизацию капитала, распределение его между отраслями, контроль и поддержание процесса воспроизводства и повышение эффективности экономической системы в целом. Основные функции финансового рынка, выполняемые его участниками, следующие:

- способствовать эффективным отношениям между всеми участниками рынка, от частных лиц и индивидуальных инвесторов, до крупных институциональных инвесторов;

- контролировать и регулировать процессы, происходящие в финансовой системе: регулирование денежной массы, контроль соблюдения установленных правил участниками рынка, лицензирование, разработка правовых положений;

- мобилизовать капитал и распределить его так, чтобы он использовался наиболее эффективно и приносил добавленную стоимость;

- минимизировать риски, включая предотвращение мошенничества (отмывание денег) и обеспечивать прозрачное ценообразование, избегая манипулирования ценами;

- обеспечивать рыночную ликвидность конфиденциальность и прозрачность совершенных транзакций;

- предоставлять необходимую информацию.

Деятельность финансового рынка основана на обязательствах национальных банков контролировать валютные курсы и устанавливать процентные ставки. Фондовые и валютные рынки, а также коммерческие банки напрямую связаны с развитием рынка финансовых активов. Рынок ценных бумаг является наиболее интенсивным сегментом финансового рынка с точки зрения доходности инвестиций.

Следовательно, показателями эффективности функционирования финансовых рынков являются:

- доступность финансовых ресурсов;

- финансово-экономическая эффективность;

- финансовая стабильность;

- финансовая глубина.

Рассмотрим данные показатели на примере функционирования финансовых рынков Китая (табл. 3).

Таблица 3

Показатели эффективности функционирования финансовых рынков Китая (первый квартал 2019)

|

Показатели

|

Финансово-кредитные

организации

|

Финансовые

рынки

|

|

Финансовая

глубина

|

Соотношение

долга частного сектора и ВВП – 111,1 %

|

Сумма

капитализации котируемых компаний и непогашенных долгов частного сектора

к ВВП – 109,9 %

|

|

Доступность

финансовых ресурсов

|

Число депозитов

в коммерческих банках (на 1000 резидентов/фирм) (данные отсутствуют)

|

Доля 10

крупнейших эмитентов в общей капитализации – 71,6 %

|

|

Финансово-экономическая

эффективность

|

Чистая

процентная маржа (разница/спред % ставок привлечения и размещения)

– 2,85 %

|

Коэффициент

оборачиваемости фондового рынка (общий оборот/ капитализация) – 187,8 %

|

|

Финансовая

стабильность

|

Склонность к дефолту

коммерческих банков – 3,48 %

|

Волатильность

индекса цен на акции гособлигаций – 41,3 %

|

Источник: составлено авторами по материалам The People Bank of China [18].

В процессе исследования институциональной модели финансового регулирования в совокупности с показателями эффективности функционирования финансовых рынков Китая были выявлены следующие недостатки:

- противоречия в применении правил со стороны невзаимосвязанных друг с другом регуляторов, межведомственные коммуникации которых могут быть нарушены;

- возникновение регулятивного арбитража;

- с точки зрения практики, регуляторам становится сложнее оставаться в пределах институционального подхода, поскольку «финансовые рынки эволюционируют и «уходят» от классической институциональной основы» [10, с. 825] (Ermolovskaya, 2018, р. 825);

- вакуум потенциальных возможностей бизнес-процессов;

- отсутствие предупреждения системного риска;

- появление фирм и продуктов, которые стирают границы между банковским делом, страхованием и ценными бумагами сделали практически невозможным эффективное регулирование этих гибридных учреждений при институциональной модели;

- НБК является Центральным банком страны, но он не обладает полномочиями координировать усилия по регулированию и управлять постоянно меняющимся, более сложным финансовым сектором.

Несмотря на имеющиеся минусы в регулировании, Китай добился значительных успехов в укреплении своего финансового рынка. Основные достижения заключаются в реструктуризации банков, увеличении иностранного участия в финансовых институтах, листинге банков на внутреннем и внешнем фондовых рынках, либерализации кредитных ставок.

Эти «достижения позволили финансовому рынку Китая стать одним из крупнейших в мире, что отражается в таких показателях, как отношение финансовых активов к ВВП, количество финансовых посредников, значения капитализации фондовых рынков, а также тот факт, что некоторые из крупнейших банков мира по рыночной стоимости являются китайскими» [3, с. 108] (Garipova, Syao Tini, 2018, р. 108).

Ключевым направлением совершенствования институциональной модели регулирования финансового рынка Китая видится в повышении его качества и эффективности. Достижение задач по стимулированию деловой активности в Китае представляется возможным при условии оптимизации бизнес-моделей регулируемых организаций, повышении эффективности риск-менеджмента, расширения вариационной маржи между кредитными и депозитными операциями, и введение внутреннего рейтинга рисков.

Заключение

Регулирование финансовых рынков – это динамичный процесс. «Новые тенденции роста или инновации на финансовых рынках могут создавать новые риски, которые вызывают изменения в нормативно-правовой базе» [7, с. 309] (Leshchenko, 2019, р. 309). Новые требования, в свою очередь, стимулируют или не стимулируют определенные действия финансовых учреждений, включая изменения в их деятельности, которые могут начать заново процесс реагирования регулирующих органов.

Китайская программа реформ, продолжавшаяся несколько десятилетий, была ответственна за не что иное, как «экономическое чудо», которое улучшило условия жизни не только самой страны, но и в значительной степени во всем мире. «Китай внес 27 % в глобальный ВВП в кризисный период (2008 год) и более 30 % в посткризисный период (2010 год)» [1, с. 106] (Bolonin, Ermolovskaya, 2015, р. 106). Китай влияет на мировую экономику:

- как покупатель большого количества сырья и сельскохозяйственной продукции, стимулируя экономику стран производителей;

- как поставщик дешевой рабочей силы для компаний по всему миру;

- как поставщик дешевых товаров, который снижает цены для потребителей во всем мире. Вместо того чтобы использовать дешевую рабочую силу для увеличения прибыли, китайцы используют дешевую рабочую силу для снижения цен.

Что касается финансового развития Китая, то недавно были намечены реформы, которые могут стимулировать рост в течение многих лет. Важность структурных реформ, лежащих в основе прочной финансовой системы, не может быть преуменьшена ни для одной страны. В случае Китая порядок, в котором осуществляются меры, имеет ключевое значение, так как на фоне краткосрочных проблем разрабатывается хорошо продуманный среднесрочный план.

Многие вещи, происходящие в Китае, противоречат традиционному пониманию запада, особенно когда речь идет о финансовой сфере. Ясные права собственности, верховенство закона и плавающий курс валюты – все это считается определяющими факторами сильной экономики и поддержания ее роста и в основном отсутствует в Китае, но экономика растет, растет и растет.

Эдвард Вонг написал в «Нью-Йорк таймс»: «После того, как в 2008 году экономика западных стран обанкротилась, китайские лидеры стали хвастаться превосходством своей страны. И оказалось, что не только в Китае, но и на Западе распространяется мнение о преимуществах модели Китая – неопределенно определенного сочетания авторитарной политики и государственного капитализма, которые должны стать ориентиром в финансово-экономической политике» [2] (Vong, 2012).

Источники:

2. Вонг Э. (2012). New York Times, 2012 г. Электронный ресурс, режим доступа: https://www.nytimes.com/by/edward-wong.

3. Гарипова З.Л., Сяо Тини. (2018). Анализ интеграции финансовых рынков России и Китая в условиях глобализации. Экономика и управление: проблемы, решения. 2018. Т. 3. № 6. С. 108.

4. Котляров Н.Н. (2017). Взаимодействие Китая с внешним миром в условиях «новой нормальности» китайской экономики. Мир новой экономики. 2017. № 2. С. 33.

5. Лев М.Ю. (2014). Ценообразование в Китае в период проведения реформ и кризисных ситуациях: нормативно-правовой аспект. Вестник Академии. 2014. № 3. С. 150.

6. Лев М.Ю., Лещенко Ю.Г. (2019). Экономическая безопасность России в аспекте управления международными резервами // Экономика, предпринимательство и право. — 2019. — Том 9. — № 4. — doi: 10.18334/epp.9.4.41464.

7. Лещенко Ю.Г. (2019). Инновационный вектор в системе экономической безопасности России. Вопросы инновационной экономики. 2019. Т. 9. № 2. С. 309.

8. Линь Ифу, Цай Фан. (2001). Китайское чудо: Стратегия развития и Экономическая реформа. Изд-во: Институт Дальнего Востока РАН. 2001. С. 323.

9. Шэнь Я., Ма Т., Чжан С. (2019). Индекс неопределённости экономической политики и волатильность фондового рынка Китая применительно к России. Инновации и инвестиции. 2019. № 9. С. 100.

10. Ermolovskaya O.Yu. (2018). Problems of the Russian market of merger and absorption transactions. Journal of Reviews on Global Economics. 2018. № 7. P. 825.

11. Isaeva E.A., Leshchenko J.G. (2019). Evaluation of the effectiveness of modern models of regulation of financial markets. Креативная экономика. 2019. Т. 13. № 10. С. 2055.

12. Hu Angang. (2015). «New Normality» of China. Foreign Affairs, No. 3, 2015.

13. Hu Angang. (2018). Collective leadership system in China. Moscow: Chance, 2018. P. 149.

14. Ministry of Human Resources and Social Security, China. (2019). China Unemployment Rate. Электронный ресурс, режим доступа: http://www.mohrss.gov.cn/.

15. National Bureau of Statistics of the Peoples Republic of China. (2019). China Balance of Trade. Электронный ресурс, режим доступа: http://www.stats.gov.cn/english/.

16. National Bureau of Statistics of the Peoples Republic of China. (2019). China Inflation Rate. Электронный ресурс, режим доступа: http://www.stats.gov.cn/english/.

17. National Bureau of Statistics of the Peoples Republic of China. (2019). China GDP Growth Rate. Электронный ресурс, режим доступа: http://www.stats.gov.cn/english/.

18. The People Bank of China. (2019). Электронный ресурс, режим доступа: http://www.pbc.gov.cn/.

Страница обновлена: 07.03.2026 в 13:23:42

Download PDF | Downloads: 113 | Citations: 29

Institutional model of regulation of the financial market of China

Leshchenko Y.G., Ermolovskaya O.Y., Nikulin S.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 10, Number 1 (January 2020)

Abstract:

The study of the institutional model of the Chinese financial market regulation in conditions of instability in world finance is relevant for a number of the following reasons:

insufficient knowledge of the "Chinese economic miracle" that arose as a result of the rapid development of China during the period of many years of financial and economic reforms;

a relatively small number of studies of the crisis period, the negative consequences of which affected China to a lesser extent compared with other countries;

lack of exploration of the prerequisites for the country's economic "leadership", taking into account the current trends of Chinese economic development.

The paper analyzes the structure of financial regulators using financial and economic indicators and assessing the effectiveness of the functioning of financial markets in China.

The practical significance of the study lies in the fact that it makes an attempt to comprehensively characterize the features of the institutional model of the Chinese financial market regulation. The authors proceed from the fact that in the near future the Chinese financial market will become the leading one in the world, therefore the processes taking place on it will have an impact both on the world economy as a whole and on most countries in particular.

Conclusions and results can be used by experts in the financial and economic sphere who are interested in the development trends of the financial market in China.

Keywords: financial and economic reforms, institutional model, functioning and regulation of the financial market, financial regulators, China

JEL-classification: F36, N25, O53

References:

Ermolovskaya O.Yu. (2018). Problems of the Russian market of merger and absorption transactions Journal of Reviews on Global Economics. (7). 825-833.

Garipova Z.L., Syao Tini (2018). Analiz integratsii finansovyh rynkov Rossii i Kitaya v usloviyakh globalizatsii [Analysis of integration of financial marketes of Russia And China in the context of globalization]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 3 (6). 103-114. (in Russian).

Hu Angang (2018). Collective leadership system in China Moscow: Chance.

Hu Angang (2015). «New Normality» of China Foreign Affairs. (3).

Isaeva E.A., Leshchenko J.G. (2019). Evaluation of the effectiveness of modern models of regulation of financial markets Креативная экономика. 13 (10). 2045-2066. doi: 10.18334/ce.13.10.40967 .

Kotlyarov N.N. (2017). Vzaimodeystvie Kitaya s vneshnim mirom v usloviyakh «novoy normalnosti» kitayskoy ekonomiki [China’s Interaction with the Outside World under the Conditions of the “New Normality” of the Chinese Economy]. The world of new economy. (2). 27-37. (in Russian).

Leschenko Yu.G. (2019). Innovatsionnyy vektor v sisteme ekonomicheskoy bezopasnosti Rossii [Innovative vector in the system of economic security of Russia]. Russian Journal of Innovation Economics. 9 (2). 301-316. (in Russian). doi: 10.18334/vinec.9.2.40689 .

Lev M.Yu. (2014). Tsenoobrazovanie v Kitae v period provedeniya reform i krizisnyh situatsiyakh: normativno-pravovoy aspekt [Pricing in China during the period of reform and crisis situations: the regulatory aspect]. \Academy's Herald. (3). 149-155. (in Russian).

Lev M.Yu., Leschenko Yu.G. (2019). Ekonomicheskaya bezopasnost Rossii v aspekte upravleniya mezhdunarodnymi rezervami [Economic security of Russia in the aspect of management of international reserves]. Journal of Economics, Entrepreneurship and Law. 9 (4). (in Russian). doi: 10.18334/epp.9.4.41464.

Lin Ifu, Tsay Fan (2001). Kitayskoe chudo: Strategiya razvitiya i Ekonomicheskaya reforma [The Chinese Miracle: Development Strategy and Economic Reform] M.: Izd-vo: Institut Dalnego Vostoka RAN. (in Russian).

Ministry of Human Resources and Social Security, ChinaChina Unemployment Rate. Retrieved from http://www.mohrss.gov.cn/

National Bureau of Statistics of the Peoples Republic of ChinaChina Balance of Trade. Retrieved from http://www.stats.gov.cn/english

National Bureau of Statistics of the Peoples Republic of ChinaChina GDP Growth Rate. Retrieved from http://www.stats.gov.cn/english

National Bureau of Statistics of the Peoples Republic of ChinaChina Inflation Rate. Retrieved from http://www.stats.gov.cn/english

Shen Ya., Ma T., Chzhan S. (2019). Indeks neopredelyonnosti ekonomicheskoy politiki i volatilnost fondovogo rynka Kitaya primenitelno k Rossii [The index of economic policy uncertainty and stock market volatility of China in relation to Russia]. Innovation and Investment. (9). 99-104. (in Russian).

The People Bank of China. Retrieved from http://www.pbc.gov.cn/

Вонг Э. New York Times. Retrieved from https://www.nytimes.com/by/edward-wong