Показатели оценки эффективности управления предприятием в системе контроллинга

Статья в журнале

Российское предпринимательство *

№ 3 (15), Март 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Традиционно в отечественной практике для оценки успешности управления предприятием в отчётном периоде, его текущего состояния и возможных перспектив используются такие группы показателей как: прибыльность, рентабельность, оборачиваемость, ликвидность. В большинстве случаев, эти показатели рассчитываются на основе данных, получаемых из документов официального финансового учета и внешней отчётности предприятия, что далеко не всегда позволяет адекватно оценить истинное положение дел.

Ключевые слова: контроллинг, эффективность управления предприятием

Традиционно в отечественной практике для оценки успешности управления предприятием в отчётном периоде, его текущего состояния и возможных перспектив используются такие группы показателей как: прибыльность, рентабельность, оборачиваемость, ликвидность. В большинстве случаев, эти показатели рассчитываются на основе данных, получаемых из документов официального финансового учета и внешней отчётности предприятия, что далеко не всегда позволяет адекватно оценить истинное положение дел.

Общим недостатком классических показателей является их изолированность, а следовательно, возможность многозначного толкования. В практике анализа хозяйственной деятельности предприятий всё большее предпочтение отдаётся не отдельным показателям, а их системам.

Системы показателей ‑ это набор отдельных показателей, связанных между собой в логически-смысловую цепочку, т.е. каждый последующий показатель вытекает из предыдущих и обязательно должен нести определённую смысловую нагрузку. Полученные показатели выстраиваются в пирамиду, на вершине которой находится стратегически важный для предприятия показатель.

Системы показателей должны удовлетворять следующим условиям:

Показатель ROI (Return on Investment) позволяет оценить рентабельность инвестированного капитала. Его также можно использовать как основной количественный критерий при разработке стратегии предприятия. Руководство предприятия может в качестве долгосрочной цели поставить задачу достижения определённого уровня ROI. Рост показателя ROI свидетельствует о благополучном экономическом положении предприятия [1, 2].

Как известно, показатель ROI можно представить в виде произведения рентабельности оборота и оборачиваемости капитала. В таком виде формула для определения ROI может служить не только критерием оценки, но и базой для планирования деятельности предприятия. Так, достижение определённого уровня ROI может осуществляться за счёт различных комбинаций рентабельности оборота и оборачиваемости капитала. Вид комбинации, как правило, зависит от отрасли и продукции предприятия. Так, для предприятий по производству продуктов питания характерна высокая оборачиваемость и относительно низкая рентабельность оборота, а для предприятий по производству инвестиционных товаров наблюдается обратная картина.

Располагая вышеперечисленными достоинствами, система показателей ROI по модели Дю Понт обладает рядом недостатков, что приводит к существенному искажению информации о реальном положении дел на предприятии.

К основным недостаткам системы ROI можно отнести, в первую очередь, ее статичность и слабую ориентацию на рынок, что выражается в отсутствии учёта влияния инфляции, изменения временной стоимости денег, коммерческих рисков, а также возможности оценки ликвидности. Ряд характеристик, не рассматриваемых в рамках модели ROI, например, нематериальные активы предприятия, могут иметь существенное влияние на оценку эффективности деятельности предприятия.

В настоящее время, как на Западе, так и в России, для измерения и оценки внутренней финансовой силы предприятия используется показатель Кеш-Флоу [1‑4] .

По величине Кеш-Флоу (КФ) судят об инвестиционной силе предприятия. Важность этого показателя предопределила необходимость его встраивания в существующую модель ROI.

Существует несколько способов исчисления показателя КФ:

Приближённый расчёт КФ:

КФ1 = Пр + А

Пр ‑ прибыль

А ‑ амортизация

Точный расчёт КФ:

КФ = П ‑ Р

где П ‑ поступления от всех видов деятельности;

Р ‑ выплаты по всем статьям расходов.

Для того, чтобы рассчитать точный КФ, требуются значительные затраты времени на ведение учёта состояния всех позиций, по которым наблюдаются поступления и выплаты денежных средств. Поэтому в практике анализа чаще используется приближённый метод расчета КФ1.

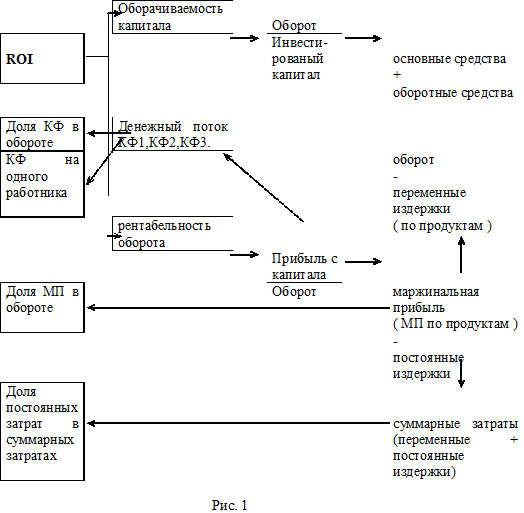

На рис.1. приведены компоненты системы показателей ROI , рассчитываемые на базе блока показателей производственного учёта и внутреннего баланса. Показатели рентабельности капитала при определённых условиях можно исчислять в разрезе продуктов и продуктовых групп, отдельных ресурсов предприятия, инвестиционных объектов.

Одной из составляющих формулы приближённого расчёта КФ1 является амортизация. Чем больше сумма инвестиций, тем выше стоимость основного капитала предприятия, следовательно, больше сумма амортизационных отчислений, включаемых в издержки производства. При расчете КФ могут учитываться и другие позиции: изменение запасов готовых изделий и полуфабрикатов, сырья, основных и вспомогательных материалов и дебиторской задолженности. Изменения запасов оборотных средств учитываются как инвестиции (прежде всего увеличение запасов и дебиторской задолженности) или как дезинвестиции (соответственно при их уменьшении). Включение в расчет этих позиций позволяет рассчитать денежный поток КФ2.

Подобным же образом можно интегрировать в расчёт величин денежных потоков изменения объёмов кредиторской задолженности по поставкам и услугам и авансовых платежей. При этом увеличение полученных авансов и кредиторской задолженности учитывается в качестве внешнего источника средств а уменьшение - как использование средств.

Учёт перечисленных выше компонентов потока денежных средств позволяет рассчитать КФ3 [2].

Таким образом, в предложенной на рис.1 схеме могут рассматриваться несколько видов КФ, что позволяет повысить информативность системы показателей.

Мы рассмотрели абсолютное значение КФ, полученное на основании данных баланса. Однако знание лишь абсолютной величины КФ недостаточно для объективной оценки состояния предприятия, в особенности, по сравнению с конкурентами.

В практике нередко используются относительные показатели КФ, дающие более полную и разностороннюю картину положения дел. Остановимся некоторых из них.

Доля КФ в обороте.

Данный показатель аналогичен показателю рентабельности оборота. При снижении прибыли рентабельность оборота также должна снижаться. Но на самом деле, одной из причин снижения прибыли является рост суммы амортизационных отчислений из-за дополнительных инвестиций в основной капитал. Получается, что инвестиции ухудшают показатели рентабельности. На самом деле это не так, что доказывается анализом отчётности крупных иностранных предприятий.

КФ на одного работника.

Этот показатель отражает вклад одного работника в самофинансирование предприятия. Одновременно он является индикатором уровня производительности труда на предприятии, что целесообразно использовать при сравнении с конкурентами.

Для повышения уровня информативности, традиционную систему ROI разумно дополнить рядом показателей, которые могут быть рассчитаны на единой информационной базе.

Остановимся на наиболее значимых показателях.

Доля маржинальной прибыли (МП) в обороте.

Этот показатель характеризует рентабельность оборота, исчисленную на базе МП. Чем выше доля МП в обороте, тем сильнее ее влияние на конечный результат в результате колебания спроса. Высокая доля МП выгодна в том случае, если спрос на продукцию предприятия стабильно высок. Тогда даже небольшой прирост оборота приведёт к довольно существенному росту прибыли. Если спрос нестабилен и высока вероятность того, что фактический оборот окажется меньше запланированного, высокая доля МП свидетельствует об увеличении риска получения убытков. Следовательно, в случае увеличения доли МП необходимо задуматься о создании резервов, сохранении запаса ликвидности;

Доля постоянных затрат в суммарных затратах.

Руководитель может управлять не только переменными затратами, но и постоянными. Постоянные затраты не зависят от объёма производства, но могут изменяться под воздействием других факторов: изменение площадей помещений, стоимости имущества, количества работников и т.д. Высокий уровень постоянных затрат губителен для предприятия. Поэтому данный показатель должен быть объектом особенно пристального внимания со стороны руководства предприятия.

Таким образом, предложенная в статье модификация традиционной системы показателей ROI, позволяет контроллеру существенно расширить возможности для информационной поддержки процессов планирования, контроля, измерения и оценки деятельности предприятия с ориентацией на текущий результат и перспективу.

Источники:

2. Фалько С.Г., Носов В.М. “Контроллинг на предприятии” Москва, Об-во “Знание” России, 1995г.

3. Под ред. Н.Г. Данилочкиной “Контроллинг как инструмент управления предприятием” Москва, “Аудит” издательское объединение “ЮНИТИ” 1999г.

4. Шеремет А.Д., Сайфулин Р.С. “Методика финансового анализа” Москва, ИНФРА - М 1996г.

Страница обновлена: 22.01.2024 в 18:16:08

Pokazateli otsenki effektivnosti upravleniya predpriyatiem v sisteme kontrollinga

Pavlova E.N.Journal paper