Анализ условий внешней торговли России и стран Запада в условиях санкционных войн

Дробот Е.В.1, Батарин И.В.1, Пекки В.Д.1

1 Выборгский филиал Российской академии народного хозяйства и государственной службы при Президенте Российской Федерации, ,

Скачать PDF | Загрузок: 73 | Цитирований: 37

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 1 (Январь-Март 2017)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=29774225

Цитирований: 37 по состоянию на 07.12.2023

Аннотация:

В статье представлена оценка условий внешней торговли России, проведен анализ структуры экспорта и импорта, как в разрезе стран, так и товаров. В статье рассчитаны основные показатели, характеризующие внешнеторговый оборот.

Ключевые слова: экспорт, импорт, санкции, внешнеторговый оборот, импортная квота, экспортная квота, индекс условий торговли

Введение

После мирового экономического кризиса 2008–2009 гг. отечественная экономика росла на 3–4% в течение нескольких лет. В последние годы наблюдается существенный спад в производстве и торговле, так, например, по данным Росстата, производство в России упало на 4%, а в некоторых отраслях на 25–30%, что ограничивает объёмы экспорта, а падение инвестиционного и потребительского спроса, заметно подешевевший рубль препятствует импорту. Также одной из главных причин ужесточения условий торговли для развития внешнеторговой деятельности РФ является ухудшение конъюнктуры на рынках нефти и некоторых других товаров, за счет которых страна получала наибольшую часть экспортной выручки. В условиях сниженных мировых цен на энергоносители увеличение стоимости экспорта является затруднительным. Ну и наконец-то, возобновление конфронтации России с Западом по причине украинского вопроса и присоединения Крыма к России. Результатом такой геополитической напряженности стали введенные Соединенными Штатами, Европейским Союзом и рядом других стран секторальные санкции против Российской Федерации [4–8] (Melnik, Anisimova, 2016; Drobot, 2016а; Drobot, 2016b; Gordeev, Mikhaylova, Pavlov, 2016; Belokopytov, 2016). В ответ на это Правительство России прибегло к эмбарго продовольственных товаров из этих стран.

В подтверждение вышесказанного рассмотрим коэффициент условий торговли, рассчитывающийся как отношение индекса экспортных цен к индексу импортных (рис. 1). Изменение этого индекса служит показателем места страны в мировой торговле. При увеличении благосостояние нации растет, так как на 1 единицу экспорта страна может приобрести больше импортного товара, и наоборот. Данный показатель должен быть больше 1, тогда условия торговли будут благоприятными. Сильное снижение данного индекса в 2015 году произошло на фоне снижения цен на мировых рынках экспортируемых Россией товаров и повышения импортируемых товаров.

Рисунок 1. Динамика индекса условий торговли

Источник: собственные расчеты авторов по данным сайта ФТС РФ.

Конечно, нельзя судить всю внешнеторговую деятельность только по данному коэффициенту, поэтому проанализируем динамику, объемы и направление внешнеторговой деятельности Российской Федерации (табл. 1, рис. 2).

Таблица 1

Темпы прироста производства и торговли в РФ

|

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

|

ВВП

|

4,5

|

4,3

|

3,4

|

1,3

|

0,6

|

–3,7

|

|

Промышленное

производство |

7,3

|

5,0

|

3,4

|

0,4

|

1,7

|

–2,5

|

|

Сельскохозяйственное

Производство |

–11,3

|

23,0

|

–4,8

|

5,8

|

3,7

|

3,1

|

|

Экспорт

|

6,9

|

–2,1

|

–0,1

|

5,0

|

0,5

|

3,6

|

|

Импорт

|

34,8

|

22,3

|

5,1

|

–32

|

–7,3

|

–25,7

|

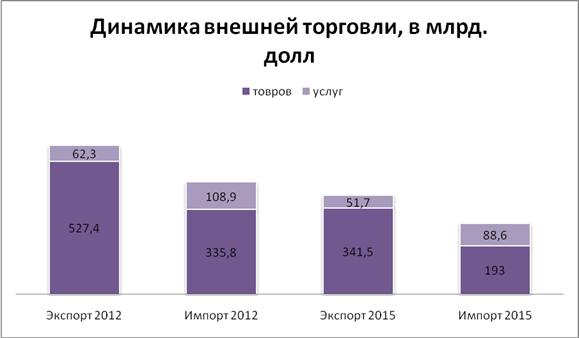

Рисунок 2. Динамика внешней торговли

Источник: Центральный Банк РФ (по методологии платежного баланса).

Итоги внешней торговли России не стали неожиданностью. За два года цены на нефть упали больше чем в два раза, стопроцентное обесценение рубля, западные санкции, которые отрезали российские банки и компании от западных рынков капитала, а нефтегазовые и военные комплексы от зарубежных технологий, предполагало еще более глубокий спад в экономике нашей страны.

Например, по разным оценкам доля иностранного оборудования в нефтегазовой отрасли может достигать 60%. Во многом это объясняется необходимостью проведения работ в сложных географических условиях с применением высоких технологий, производство которых отечественная промышленность к настоящему времени освоила не в полной мере.

Санкционная война негативно сказалась не только на экономике России, размер номинального ВВП большинства Европейских стран и Канады в 2015 году опустился ниже 2012 года.

В таблице 2 представлены результаты внешнеторговой деятельности основных стран, которые ввели санкции против России, а также рассчитаны показатели открытости экономики за 2012 и 2015 года.

Экспортная квота показывает значимость экспорта для экономики и долю всей продукции страны, которая реализуется на внешних рынках. Если данный показатель меньше 10%, то страна считается относительно закрытой, она не сильно вовлечена в МРТ и ее продукция является неконкурентоспособной. Например, в Германии экспортная квота упала с 43 до 38%. Конечно, несмотря на существенное падение, экономика Германии является существенно открытой.

Импортная квота характеризует значимость для экономики импорта. Не всегда высокая импортная квота является положительным моментом, так как это может свидетельствовать об опасной зависимости от зарубежных поставок. В то же время чем квота меньше, тем меньше степень экономики страны, но больше её безопасность. В Нидерландах, которые являются одним из важнейших партнеров России, импортная квота уменьшилась с 62 до 54%.

Существенно уменьшилась и экспортная квота. По оценкам экспертов [1], потери рынка сбыта в России составили более 1,5 млрд долларов. В главной степени с/х продукции и технологий.

Внешнеторговая квота является комплексным показателем, характеризующим уровень стимулирования экономического роста страны её внешнеторговыми связями. Считается, что оптимальное значение достигается около 25%.

Как итог, мы видим, что действительно уровень открытости экономик стран, которые имели и, несмотря на санкции, до сих пор имеют широкие торговые связи с РФ, значительно снизился. Что в конечном результате сказывается на эффективности рыночной системы.

Если же рассмотреть основные тенденции на более современном этапе – за первое полугодие 2016 года, кризисная ситуация для внешней торговли России продолжается. Внешнеторговый оборот, экспорт, импорт снижаются, причем по данным Федеральной таможенной службы падение экспорта и импорта в январе текущего года стало рекордным за последние 6 лет. Связывают данное положение дел, в особенности для экспорта, с невосстановившимся уровнем цен на нефть до уровня хотя бы начала 2015 года, когда на марку Brent она находилась в диапазоне от 60 до 65 долл. за баррель, а не 40–45 [2]. Помимо всего прочего упали цены и на рынке металла, играющего далеко не последнюю роль для Российской Федерации.

В 2016 году за первые 8 месяцев в аналогии с 2015 наблюдаются сокращения стоимостных поставок за рубеж почти со всеми партнерами [3].

Таблица 2

Основные показатели внешнеэкономической деятельности и открытости экономик России и стран – субъектов санкций

|

Год

|

2012

|

2015

| ||||||||||||||

|

Э

|

И

|

Э– И

|

Трэ

|

ВВП

|

ЭК

|

ИК

|

ВК

|

Э

|

И

|

Э– И

|

Трэ

|

ВВП

|

ЭК

|

ИК

|

ВК

| |

|

Россия

|

525,4

|

314,2

|

211,2

|

102%

|

1954

|

27%

|

16%

|

21%

|

343,4

|

184,4

|

159,0

|

69%

|

1 236

|

28%

|

15%

|

21%

|

|

США

|

1550

|

2340

|

–790

|

105%

|

16155

|

10%

|

14%

|

12%

|

2230,0

|

2760,0

|

–530,0

|

98%

|

17 947

|

12%

|

15%

|

14%

|

|

ЕС:

|

2259

|

2244

|

15

|

98%

|

16190

|

14%

|

14%

|

14%

|

2537,6

|

2326

|

211,3

|

105%

|

16 270

|

16%

|

14%

|

15%

|

|

Австрия

|

160,1

|

163,2

|

–3,1

|

92%

|

392

|

41%

|

42%

|

41%

|

141,4

|

139,8

|

1,6

|

86%

|

372

|

38%

|

38%

|

38%

|

|

Бельгия

|

302,4

|

311,1

|

–8,7

|

91%

|

477

|

63%

|

65%

|

64%

|

281,7

|

280,3

|

1,4

|

86

|

459

|

61%

|

61%

|

61%

|

|

Болгария

|

26,7

|

31,2

|

–4,5

|

95%

|

51

|

53%

|

61%

|

57%

|

24,3

|

27,7

|

–3,4

|

87

|

47

|

51%

|

59%

|

55%

|

|

Великобритания

|

473

|

643,5

|

–170,5

|

99%

|

2434

|

19%

|

26%

|

23%

|

442,0

|

617,1

|

–175,1

|

92

|

2 865

|

15%

|

22%

|

18%

|

|

Венгрия

|

90,2

|

87,4

|

2,8

|

81%

|

129

|

70%

|

68%

|

69%

|

97,6

|

92,9

|

4,7

|

98

|

119

|

82%

|

78%

|

80%

|

|

Германия

|

1460

|

1222

|

238

|

94%

|

3367

|

43%

|

36%

|

40%

|

1292,0

|

983,9

|

308,1

|

87

|

3 371

|

38%

|

29%

|

34%

|

|

Греция

|

35,5

|

63,4

|

–27,9

|

126%

|

255

|

14%

|

25%

|

19%

|

25,3

|

47,2

|

–21,9

|

71

|

193

|

13%

|

24%

|

19%

|

|

Дания

|

104,9

|

96,8

|

8,1

|

93%

|

309

|

34%

|

31%

|

33%

|

94,1

|

83,8

|

10,3

|

85

|

291

|

32%

|

29%

|

31%

|

|

Ирландия

|

119,3

|

63,6

|

55,7

|

101%

|

205

|

58%

|

31%

|

45%

|

140,4

|

81,4

|

59,0

|

97

|

225

|

63%

|

36%

|

49%

|

|

Испания

|

432

|

422

|

10

|

140%

|

1340

|

32%

|

31%

|

32%

|

277,3

|

298,3

|

–21,0

|

88

|

1 221

|

23%

|

24%

|

24%

|

|

Италия

|

478,9

|

453,5

|

25,4

|

91%

|

1980

|

24%

|

23%

|

24%

|

454,6

|

389,2

|

65,4

|

89

|

1 819

|

25%

|

21%

|

23%

|

|

Кипр

|

1,7

|

7,3

|

–5,6

|

85%

|

23

|

8%

|

32%

|

20%

|

1,8

|

6,8

|

–5,0

|

90

|

19

|

9%

|

35%

|

22%

|

|

Латвия

|

12,2

|

15,2

|

–3

|

102%

|

27

|

45%

|

56%

|

50%

|

13,3

|

16,4

|

–3,1

|

99,3

|

28

|

48%

|

59%

|

53%

|

|

Литва

|

28,8

|

30,4

|

–1,6

|

103%

|

41

|

70%

|

74%

|

72%

|

30,9

|

34

|

–3,1

|

97,8

|

42

|

74%

|

81%

|

78%

|

|

Эстония

|

14,5

|

15,6

|

–1,1

|

86%

|

21

|

68%

|

73%

|

70%

|

13,4

|

14,4

|

–1,0

|

89,3

|

23

|

59%

|

63%

|

61%

|

|

Люксембург

|

15,9

|

23,8

|

–7,9

|

83%

|

55

|

29%

|

43%

|

36%

|

20,9

|

21,9

|

–1,0

|

86,4

|

58

|

36%

|

38%

|

37%

|

|

Мальта

|

4,3

|

5,6

|

–1,3

|

120%

|

8

|

51%

|

67%

|

59%

|

2,8

|

4

|

–1,2

|

80

|

9

|

30%

|

43%

|

37%

|

|

Нидерланды

|

540,3

|

476,5

|

63,8

|

98%

|

770

|

70%

|

62%

|

66%

|

488,3

|

404,6

|

83,7

|

85,5

|

751

|

65%

|

54%

|

59%

|

|

Польша

|

191

|

197,7

|

–6,7

|

99%

|

470

|

41%

|

42%

|

41%

|

190,2

|

187,5

|

2,7

|

90,3

|

481

|

40%

|

39%

|

39%

|

|

Португалия

|

58,3

|

72,4

|

–14,1

|

99%

|

211

|

28%

|

34%

|

31%

|

57,2

|

66,4

|

–9,2

|

91

|

198

|

29%

|

34%

|

31%

|

|

Румыния

|

51,3

|

62,8

|

–11,5

|

87%

|

171

|

30%

|

37%

|

33%

|

56,9

|

64,1

|

–7,2

|

91,6

|

175

|

33%

|

37%

|

35%

|

|

Словакия

|

80,7

|

76

|

4,7

|

103%

|

91

|

88%

|

83%

|

86%

|

74,1

|

70,8

|

3,3

|

97,4

|

86

|

86%

|

82%

|

84%

|

|

Словения

|

27,8

|

28

|

–0,2

|

95%

|

45

|

61%

|

62%

|

61%

|

28,1

|

27,1

|

1,0

|

91,8

|

43

|

66%

|

63%

|

65%

|

|

Финляндия

|

76,5

|

72,1

|

4,4

|

97%

|

247

|

31%

|

29%

|

30%

|

66,9

|

58,1

|

8,8

|

84,5

|

231

|

29%

|

25%

|

27%

|

|

Франция

|

567,4

|

643,4

|

–76

|

96%

|

2580

|

22%

|

25%

|

23%

|

509,1

|

539

|

–29,9

|

87,1

|

2 423

|

21%

|

22%

|

22%

|

|

Хорватия

|

12,60

|

20,4

|

–7,8

|

94%

|

58

|

22%

|

35%

|

29%

|

12,20

|

19,3

|

–7,1

|

93,8

|

49

|

25%

|

39%

|

32%

|

|

Чехия

|

132

|

124,2

|

7,5

|

95%

|

194

|

68%

|

64%

|

66%

|

133,80

|

124

|

9,8

|

121

|

185

|

72%

|

67%

|

70%

|

|

Швеция

|

185

|

163,3

|

21,5

|

98%

|

520

|

36%

|

31%

|

33%

|

151,10

|

133,2

|

17,9

|

84,5

|

484

|

31%

|

28%

|

29%

|

|

Канада

|

463

|

474,9

|

–12

|

100%

|

1770

|

26%

|

27%

|

26%

|

428,30

|

440,9

|

–12,6

|

90

|

1 573

|

27%

|

28%

|

28%

|

Источник: CIA World Factbook, собственные расчеты авторов.

Исключение составили: Румыния, Аргентина, Папуа Новая Гвинея, Ирландия, Словения, Куба, Грузия, Египет, Малайзия, Португалия, Швейцария, Иран, Исламская Республика, Болгария. Все эти страны не входят в число самых крупных торговых партнеров для России как заказчики (табл. 3). По сравнению с лидером по объему экспорта из нашей страны – Нидерландами, эти страны в сумме не могут догнать даже ее третьей части.

Таблица 3

Динамика структуры основных торговых партнеров Российской Федерации за 2012–2016 годы

|

Страна

|

Доля торгового оборота, 2012

|

Доля торгового оборота, 2013

|

Доля торгового оборота, 2014

|

Доля торгового оборота, 2015

|

Доля торгового оборота, 2016*

|

|

ЕС

|

49,0 %

|

49,4 %

|

48,2 %

|

44,8 %

|

43,3 %

|

|

АТЭС

|

24,0 %

|

24,7 %

|

27,0 %

|

28,1 %

|

29,8 %

|

|

СНГ

|

14,1 %

|

13,6 %

|

12,2 %

|

12,5 %

|

12,2 %

|

|

ЕАЭС

|

7,3 %

|

7,6 %

|

7,1 %

|

7,9 %

|

8,5 %

|

|

Китай

|

10,5 %

|

10,5 %

|

11,3 %

|

12,1 %

|

13,9 %

|

|

Германия

|

8,8 %

|

8,9 %

|

9,0 %

|

8,7 %

|

8,6 %

|

|

Нидерланды

|

9,9 %

|

9,0 %

|

9,4 %

|

8,4 %

|

7,1 %

|

|

Беларусь

|

4,3 %

|

4,0 %

|

4,02 %

|

4,5 %

|

5,2 %

|

|

Италия

|

5,5 %

|

6,4 %

|

6,2 %

|

5,8 %

|

4,4 %

|

|

США

|

3,4 %

|

3,29 %

|

3,7 %

|

4,0 %

|

4,2 %

|

|

Япония

|

3,7 %

|

3,93 %

|

3,9 %

|

4,1 %

|

3,5 %

|

|

Турция

|

4,1 %

|

3,88 %

|

3,97 %

|

4,4 %

|

3,41 %

|

|

Республика Корея

|

3 %

|

3,0 %

|

3,5 %

|

3,4 %

|

3,38 %

|

|

Франция

|

2,9 %

|

2,6 %

|

2,3 %

|

2,2 %

|

2,9 %

|

|

Казахстан

|

2,7 %

|

3,1 %

|

2,7 %

|

2,9 %

|

2,8 %

|

|

Польша

|

3,3 %

|

3,31 %

|

2,9 %

|

2,6 %

|

2,7 %

|

|

Англия

|

2,8 %

|

2,9 %

|

2,5 %

|

2,1 %

|

2,2 %

|

|

Украина

|

5,4 %

|

4,7 %

|

3,6 %

|

2,8 %

|

2,1 %

|

|

Финляндия

|

2,03 %

|

2,2 %

|

2,04 %

|

1,86 %

|

1,85 %

|

|

Бельгия

|

1,35 %

|

1,39 %

|

1,63 %

|

1,61 %

|

1,79 %

|

|

Индия

|

1,32 %

|

1,18 %

|

1,22 %

|

1,49 %

|

1,54 %

|

|

Латвия

|

1,14 %

|

1,32 %

|

1,69 %

|

1,41 %

|

1,22 %

|

|

Чешская Республика

|

1,26 %

|

1,34 %

|

1,28 %

|

1,16 %

|

1,13 %

|

|

Швейцария

|

1,65 %

|

1,41 %

|

0,91 %

|

0,89 %

|

1,03 %

|

|

Испания

|

1,27 %

|

1,3 %

|

1,14 %

|

1,05 %

|

1,01 %

|

|

Венгрия

|

1,16 %

|

1,09 %

|

1 %

|

0,9 %

|

0,94 %

|

|

Словакия

|

1,18 %

|

1,11 %

|

1,03 %

|

1,02 %

|

0,89 %

|

|

Швеция

|

1,21 %

|

0,99 %

|

1,02 %

|

0,81 %

|

0,82 %

|

Источник: Федеральная таможенная служба [Электронный ресурс] // Внешняя торговля Российской Федерации по основным странам и группам стран.

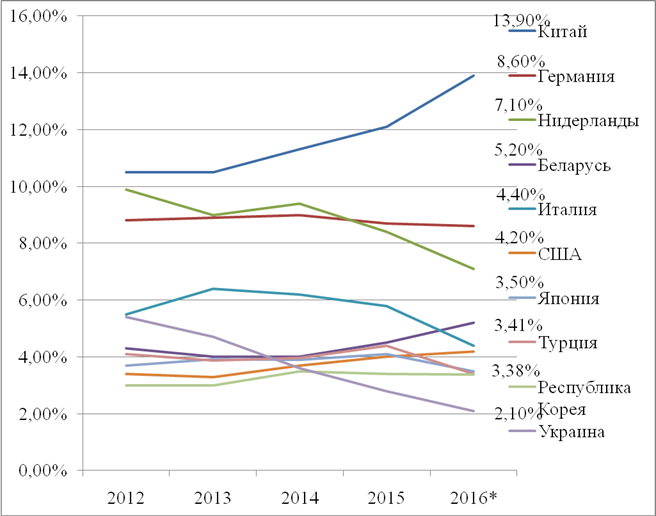

Можно сделать вывод по таблице 3 и рисунку 3: первая десятка основных торговых партнеров не изменилась, изменился лишь их порядок. Германия стала вторым основным партнером, сместив Нидерланды, Украина ушла с 3-его места на 10-ое, а Беларусь поднялась с 6-ой позиции на 4-ую, опередив Италию.

Рисунок 3. Доля основных торговых партнеров РФ, в % от общего внешнеторгового оборота страны

Источник: Федеральная таможенная служба [Электронный ресурс] // Внешняя торговля Российской Федерации по основным странам и группам стран.

Анализируя данные Федеральной таможенной службы, можно говорить об уменьшении торговли с основными партнерами. Так, снизились продажи крупнейшему покупателю Нидерландам на 10,342 млрд долл., эта сумма равна 5,9% от общего объема экспорта за январь-август 2016 года. Также значительно упали объемы вывоза товара в страны: Италию, Турцию, Германию и Японию на 9,1 млрд долл. (5,1% от общего экспорта), 4,919 млрд долл. (2,8%), 4,812 млрд долл. (2,7%) и 3,837 млрд долл. (2,18%) соответственно.

Если рассмотреть сокращение экспорта в Нидерланды по товарам, то выделить можно большие сокращения: нефти сырой и нефтепродуктов – на 7, 453 млрд долл. (причем доля понижения нефтепродуктов выше, ее доля 63%), алюминий необработанный – на 895 млн долл., никель необработанный – на 771 млн долл., медь и сплавы из меди – на 641 млн долл. и др. Как мы видим, более детальный осмотр структуры крупнейшего импортера российской продукции показал, что снижение объемов экспорта в основном наблюдается по нефти и другим сырьевым ресурсам [1].

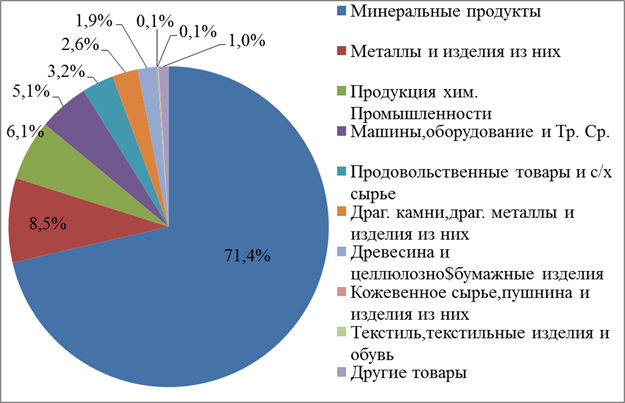

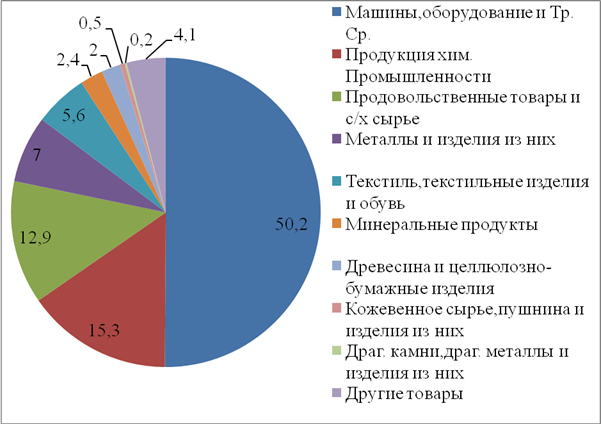

Ничего удивительно в этом нет, так как Россия известна мировому сообществу частично как сырьевая страна с большими запасами нефти и другими минеральными запасами. Об этом свидетельствует следующие два рисунка (рис. 4, 5), показывающие изменение товарной структуры экспорта за 4 года.

Рисунок 4. Структура экспорта РФ в 2012 году

Источник: Федеральная таможенная служба [Электронный ресурс] // Товарная структура экспорта Российской Федерации со всеми странами. – URL : http://customs.ru/index.php?option=com_newsfts&view=catego-ry&id=52&Itemid=1978.

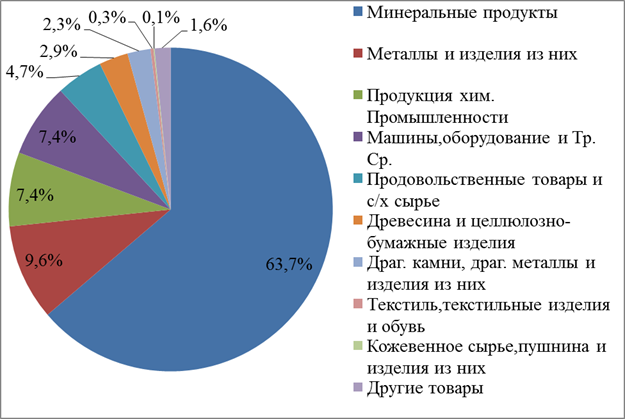

Из рисунков 4, 5 можно заключить, что подавляющей статьей экспорта были и остаются минеральные продукты. Понижение же их доли (на 155 млрд долл.) всё так же объясняется падением цен на нефть и сокращением ее поставок в больших размерах, чем падение других статей, на первый взгляд, увеличившихся: продукты химической промышленности (упали на 6,6 млрд долл.), машины и оборудование (упали на 1,1 млрд долл.), продовольственные товары (упали на 417 млн долл.). А экспорт текстильной промышленности вырос на 110 млн долл., причем единственный, если не рассматривать категорию «другие товары», который тоже вырос.

Схожую ситуацию можно увидеть и с импортом: с января по август 2016 года, по сравнению с этими же месяцами 2015 года, – уменьшение импорта с более чем половиной торговых партнеров. Условия торговли можно прокомментировать девальвацией рубля и, как следствие, снижением конкурентоспособности иностранных товаров по цене. На начало 2016 года курс доллара доходил до отметки 80 рублей, а иногда и переваливался за нее, чего нельзя сказать о 2015 годе – тогда курс чуть превысил 70 рублей, причем к концу года, обостряя будущую ситуацию, согласно официальному сайту Центрального Банка РФ.

Рисунок 5. Структура экспорта РФ в 2015 году

Источник: Федеральная таможенная служба [Электронный ресурс] // Товарная структура экспорта Российской Федерации со всеми странами. – URL : http://customs.ru/index.php?option=com_newsfts&view=catego-ry&id=52&Itemid=1978.

Однако число государств, увеличивших поставки в Россию, больше, чем в ситуации с экспортом (увеличили поставки 27 стран, сократили 46 государств). Турция, Украина, Казахстан, США и Германия сократили поставки на сумму 6,049 млрд долл., или 5,1% от общего объема импорта.

Стоит выделить 2 страны, которые нарастили объем продаж в нашу страну, это Франция и Китай. Объем импорта из них возрос на 1,636 млрд и 632,9 млн долл. соответственно. Данные показатели относительно высоки – нарастили продажи на 1,9% в совокупности. Если для Китая такое увеличение не является столь впечатляющим (всего нарастили 2,8% по сравнению с предыдущим годом), то Франция приятно удивила, увеличив продажи на 44,8%, объясняя это не низким уровнем импорта в 2015 году, а скачкообразным увеличением спроса на французские товары. Действительно, согласно информации с официального сайта ЕЭК, по товарной группе «смеси душистых веществ» импорт из Франции увеличился на 7 млн долл., косметические средства – на 11 млн долл., лекарственные средства – на 25 млн долл., части и принадлежности для автомобилей и тракторов – на 26 млн долл., инсектициды, гербициды – на 28 млн долл., двигатели турбореактивные и турбовинтовые, газовые турбины прочие – 47 млн долл., лампы и трубки электронные – на 59 млн долл., и др. Видно, что поставки равномерно увеличились по многим статьям: оборудование, в том числе высокотехнологичное, химические и лекарственные изделия и др. (рис. 6, 7).

Рисунок 6. Структура импорта РФ в 2012 году

Источник: Федеральная таможенная служба [Электронный ресурс] // Товарная структура импорта Российской Федерации со всеми странами. – URL : http://customs.ru/index.php?option=com_newsfts&view=catego-ry&id=52&Itemid=1978.

Рисунок

7. Структура импорта РФ в 2015 году

Рисунок

7. Структура импорта РФ в 2015 году

Источник: Федеральная таможенная служба [Электронный ресурс] // Товарная структура импорта Российской Федерации со всеми странами. – URL : http://customs.ru/index.php?option=com_newsfts&view=catego-ry&id=52&Itemid=1978.

Сокращения поставок из Турции объясняются действиями правительства РФ – санкциями с 1 января текущего года на поставки продовольственных товаров: фруктов, ягод и цитрусовых, а из Украины и США – обострением взаимоотношений.

Изменение конъюнктуры импорта (рис. 6, рис. 7), а если быть точнее – сокращение статьи «машины, оборудование и транспортные средства», связывают со спадом спроса на грузовые и легковые автомобили. Сокращение обосновывается снижением покупательной способности граждан и ростом цен. Несмотря на то, что процент с/х продуктов вырос, в физическом и стоимостном объеме импорт упал (в особенности на санкционные: говядину, молочную продукцию, рыбу), как и на любую другую статью импорта.

Стоит отметить тот факт, что объем экспорта и импорта с Республикой Беларусь сократился, согласно официальным статистическим данным РБ с официального портала «Национальный статистический комитет Республики Беларусь»: в 2012 объем экспорта составил 16 308 млн долл., в 2015 же уменьшился до 10 398 млн долл. Почти упал до уровня 2010 года.

Заключение

Анализируя товарную структуру экспорта, можно выделить следующие тенденции.

Объемы поставок мяса сокращались каждый год, кроме 2013 – когда наблюдался резкий скачок поставок говядины на 20% (с 497 119 до 595702 млн долл.).

Увеличивались поставки рыбы любого вида приготовления; так, уже в 2015 году, в сравнении с 2012 годом, поставки увеличились на 498%, хотя в стоимостном соотношении данное увеличение не столь огромно: с 22 374,2 до 111 376,4 млн долл.

Несмотря на то, что санкции дестабилизировали экономику России, что в первую очередь выражается спадом в ВВП на 3,7% за 2015 год, все-таки можно выделить несколько положительных моментов. В том числе переориентация с отраслевого сектора на сектор с более высокой добавленной стоимостью, начало борьбы со структурными проблемами внутри России, ну и наконец, стартовало импортозамещение.

[1] Евразийская экономическая комиссия [Электронный ресурс] // Внешняя торговля с третьими странами. Страна – товар: экспорт. – URL : http://www.eurasiancommission.org/ru/act/integr_i_makroec/dep_stat/ tradestat/tables/extra/Pages/2016/08.aspx

Источники:

2. Нефть Brent – котировки за прошедший период. Investing.com - котировки и финансовые новости. [Электронный ресурс]. URL: http://ru.investing.com/commodities/brent-oil-historical-data.

3. Евразийская экономическая комиссия. Внешняя торговля с третьими странами. [Электронный ресурс]. URL: http://www.eurasiancommission.org/ru/act/integr_i_makroec/dep_stat/ tradestat/tables/extra/Pages/2016/08.aspx.

4. Мельник А.Н., Анисимова Т.Ю. Моделирование динамики энергоемкости отечественной экономики в условиях продолжающегося санкционного давления со стороны западных стран // Российское предпринимательство. – 2016. – № 22. – С. 3159-3170. – doi: 10.18334/rp.17.22.37086.

5. Дробот Е.В. Оценка экономических последствий санкционных войн для экономики европейских стран // Российское предпринимательство. – 2016. – № 2. – С. 2685-2696. – doi: 10.18334/rp.17.20.36847.

6. Дробот Е.В. Особенности внешнеэкономической деятельности Российской Федерации в условиях санкционной политики // Российское предпринимательство. – 2016. – № 16. – С. 1879-1902. – doi: 10.18334/rp.17.16.36478.

7. Гордеев В.С., Михайлова Т.Н., Павлов П.Н. География транспортных потоков внешней торговли Российской Федерации // Российское предпринимательство. – 2016. – № 10. – С. 1229-1236. – doi: 10.18334/rp.17.10.35294.

8. Белокопытов А.В. Факторы экономического роста России в условиях санкционнного прессинга // Российское предпринимательство. – 2016. – № 2. – С. 145-154. – doi: 10.18334/rp.16.22.2077.

Страница обновлена: 08.02.2026 в 18:52:56

Download PDF | Downloads: 73 | Citations: 37

Analysis of conditions of Russia's and western countries' foreign trade under the conditions of sanctions wars

Drobot E.V., Batarin I.V., Pekki V.D.Journal paper

Journal of International Economic Affairs

Volume 7, Number 1 (January-March 2017)

Abstract:

The article assesses conditions of Russia’s foreign trade. We analyzed the structure of export and import in the context of countries and goods. We also calculated the main indexes characterizing a foreign trade turnover.

Keywords: export, sanctions, import, foreign trade turnover, import quota, export quota, index of terms of trade

References:

Drobot E.V. (2016). Osobennosti vneshneekonomicheskoy deyatelnosti Rossiyskoy Federatsii v usloviyakh sanktsionnoy politiki [Peculiarities of foreign economic activity of the Russian Federation under the conditions of sanctions policy]. Rossiyskoe predprinimatelstvo. 17 (16). 1879-1902. (in Russian). doi: 10.18334/rp.17.16.36478.

Drobot E.V. (2016). Otsenka ekonomicheskikh posledstviy sanktsionnyh voyn dlya ekonomiki evropeyskikh stran [Assessment of economic consequences of sanction wars for the economy of the European countries]. Rossiyskoe predprinimatelstvo. 17 (2). 2685-2696. (in Russian). doi: 10.18334/rp.17.20.36847.

Gordeev V.S., Mikhaylova T.N., Pavlov P.N. (2016). Geografiya transportnyh potokov vneshney torgovli Rossiyskoy Federatsii [Geography of export trade traffic flows of the Russian Federation]. Rossiyskoe predprinimatelstvo. 17 (10). 1229-1236. (in Russian). doi: 10.18334/rp.17.10.35294.

Melnik A.N., Anisimova T.Yu. (2016). Modelirovanie dinamiki energoemkosti otechestvennoy ekonomiki v usloviyakh prodolzhayuschegosya sanktsionnogo davleniya so storony zapadnyh stran [Modeling the dynamics of domestic economy energy intensity in terms of the ongoing sanctions pressure from Western countries]. Rossiyskoe predprinimatelstvo. 17 (22). 3159-3170. (in Russian). doi: 10.18334/rp.17.22.37086.