Управление продажами страховых продуктов: партнерские программы с привлечением нестраховых посредников

Панюкова В.В.1

1 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 115 | Цитирований: 1

Статья в журнале

Торгово-экономический журнал *

Том 3, Номер 3 (Июль-Сентябрь 2016)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=27337487

Цитирований: 1 по состоянию на 05.09.2022

Аннотация:

Борьба за платежеспособного потребителя на страховом рынке формирует новые условия хозяйственной деятельности. Субъекты рынка разрабатывают новые схемы и механизмы взаимодействия страховых компаний и прочих финансовых организаций, а также все в большей степени вовлекают в процесс продажи торговые сетевые организации. В рамках данной статьи представлены результаты исследования каналов продаж страховых продуктов в России, дана оценка состояния и тенденций развития партнерских программ взаимодействия страховых компаний и нестраховых посредников. Сделан вывод о перспективных направлениях управления продажами страховых продуктов.

Ключевые слова: управление продажами, страховой продукт, нестраховые посредники, партнерские продажи, коробочные продукты

JEL-классификация: G22, F10, F19

Тезисы (Highlights):

Введение

Анализ зарубежных и российских научных публикаций демонстрирует, что вопрос формирования партнерских программ с участием страховых компаний не рассмотрен, не определены особенности продвижения «коробочных» продуктов. Выше обозначенные проблемы определяются, но подробно не рассматриваются в работах, посвященных реализации сбытовой функции страхового маркетинга [8], недостаточное внимание уделено и особенностям построения каналов сбыта страховых продуктов в России и их реализации через нестраховых посредников. Несмотря на то, что в утвержденном профессиональном стандарте «Специалист по страхованию» [1] выделена отдельная трудовая функция «Организация продаж страховых услуг», единого подхода к осуществлению деятельности по организации продаж страховых продуктов не существует. Также отсутствует унифицированное толкование термина «управление продажами страховых продуктов».

По мнению автора, управление продажами страховых продуктов – комплексное понятие, которые включает в себя два основных направления деятельности организации:

– управление структурным подразделением (департаментом, отделом), к компетенции которого относятся реализация (продажа) страховых продуктов;

– управление бизнес-процессами, связанными с продажей страховых продуктов.

Тенденции в управлениях продажами

К основным тенденциям в области управления продажами страховых продуктов можно отнести:

1. Стратегия деятельности страховых компаний во многом нацелена на повышение эффективности продаж страховых продуктов и улучшение системы обслуживания клиентов.

2. Страховые компании разрабатывают стандартизированные страховые продукты (коробочные решения).

3. Постоянное возрастание роли информационных технологий в развитии страховой деятельности. В сложившихся условиях значительное внимание должно быть уделено повышению эффективности информационной системы в страховании [9].

4. Страховые компании при построении каналов коммуникаций с клиентами все чаще применяют концепцию маркетинга партнерских взаимоотношений [2], что позволяет повысить лояльность к страховой компании. Рассматривая перспективные тенденции развития каналов сбыта страховых продуктов можно констатировать, что развитию программ клиентской лояльности будет способствовать замена дисконта и cash back на бонусы, игрофикация, т.е. создание или имитация игровых механизмов взаимодействия с клиентами [6].

5. Формирование партнерских программ, в которых одной стороной выступает страховая компания, а другой – партнер из другой сферы деятельности (торговые сети, турагентства и т.п.).

6. Расширение рынка электронных платежей, дальнейшее внедрение современных информационных технологий для построения коммуникации с клиентами, проведение мероприятий по интеграции имеющихся каналов коммуникации, повышение уровня компетенции персонала страховых компаний в сфере продаж и др.;

7. Разработка и последующая реализация стратегии комплексных продаж. Основная цель организации комплексных продаж страховых продуктов достижение высокого уровня лояльности клиентов, в идеале, чтобы клиент приобретал страховые продукты только у «нашей» страховой компании и не приобретал бы страховые продукты конкурентов. Страховые компании должны сформировать экономические стимулы у потребителя страховых услуг приобретать все страховые продукты у одного страховщика. К основным факторам, влияющим на совершение комплексных продаж относятся: цена страховых услуг (размер страховой премии); широт, глубина и насыщенность (номенклатура) ассортимента страховых услуг; уровень сервиса страховой компании; имидж страховой компании на рынке.

Существенное влияние на дальнейшее построение каналов сбыта страховых продуктов окажет развитие диджитализации [3]. Исследования показывают, что проникновение digital в страхование в мире прямо пропорционально территории: чем больше страны, тем больше проникновение digital [3]. Соответственно, влияние процесса диджитализации на механизм оказания и продвижения страховых продуктов будет усиливаться минимум в течение ближайших пяти лет.

Каналы продаж страховых продуктов

В 21 веке процесс управления продажами страховых продуктов неразрывно связан с построением системы маркетинговых коммуникаций. Одним из направлений развития деятельности страховых компаний является увеличение числа каналов коммуникации с клиентами, формирование механизма взаимодействия этих каналов.

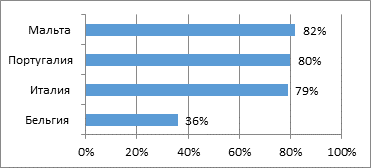

К примеру, в Евросоюзе одним из ключевых каналов продаж страховых продуктов является продажа страховых продуктов банками (рисунок 1), которое получило название банкострахование [2]. В Европе банкострахование получило наибольшее развитие при продаже продуктов страхования жизни и пенсионного страхования [4].

В России через банки продают около 17% страховых продуктов.

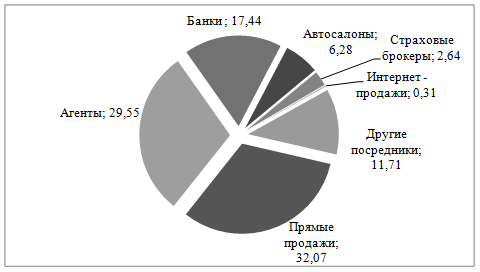

На рисунке 2 представлены данные о структуре каналов продаж страховых продуктов в России в 2015 году.

В России в 2015 году, по данным Национального рейтингового агентства (НРА), наибольшая доля прямых продаж наблюдается в секторе страхования воздушного и водного транспорта, имущества юридических лиц, ДМС, наименьшая – в страховании жизни и имущества граждан.

Рисунок 1. Европейские страны – лидеры банкострахования, 2014 г.

Источник: по данным European Insurance. Key Facts. August 2016 [4]

Рисунок 2. Структура каналов продаж страховых продуктов в 2015 году, в процентах

Источник: по данным аналитического обзора «Развитие страхового рынка в России в 2015 году», подготовленного Национальным рейтинговым агентством [5]

Самым дешевым из массовых каналов продаж является брокерский (среднее комиссионное вознаграждение составляет 8,26%). По данным НРА, в 2015 году резко снизился объем премий по страхованию имущества юридических лиц, но его удалось скомпенсировать за счет ОСАГО, страхования добровольных видов ответственности и грузов. По данным ЦБ РФ, через 10 крупнейших брокеров проходит 80% премий.

Несмотря на малый объем премий, получаемых через онлайн канал продаж, темп их роста обгоняет другие, можно прогнозировать увеличение доли этого канала продаж и рост его популярности, в первую очередь, у физических лиц. Сдерживающим фактором является необходимость осуществлять существенные инвестиции на техническое и информационное обеспечение Интернет-продаж.

Помимо увеличения объемов продаж, на рост прибыли страховой компании, ведущей активную политику предоставления услуг посредством сети Интернет, положительно влияет сокращение расходов на ведение дела, достигаемое с помощью Интернет-продаж [5].

Особенности продаж на постсоветском рынке

Особый интерес представляет анализ публикаций, посвященных особенностям применения маркетинговых инструментов при построении каналов сбыта страховых продуктов страховыми компаниями на рынке постсоветского пространства.

Исследования, маркетинговой деятельности страховых компаний Казахстана показывают, что за последние годы наблюдалось расширение ассортимента предлагаемых услуг, совершенствовалась ценовая, сервисная и коммуникационная политика, были опробованы новые пути продвижения продукции [1].

Научные работы, посвященные анализу деятельности страховых компаний Узбекинстана демонстрируют, что усиливается значение современных информационных технологий в расширении возможностей использования маркетинговых стратегий [10].

Стоит отметить, что весьма существенное влияние на развитие страхового рынка Белоруссии оказывает деятельность государственных страховых компаний и продажа страховых продуктов, по которым предусмотрено обязательное страхование в стране [7]. Несмотря на выше обозначенные условия работы, тенденции развития страхового маркетинга схожи с тенденциями Казахстана, Узбекистана и России, к основным из которых относятся: расширение ассортимента страховых продуктов и развитие новых каналов продаж через Интернет, привлечение новых нестраховых посредников.

Партнерские программы с нестраховыми посредниками

Под партнерскими продажами в страховании понимается метод продаж через партнеров (нестраховых посредников). Под партнером понимается организация, основным видом деятельности которых является вид деятельности, не связанный со страхованием, но они осуществляют продажу страховых продуктов как сопутствующий вид деятельности. Партнер получает комиссионное вознаграждение за продажу страховых продуктов.

К нестраховым посредникам можно отнести:

– банковские учреждения;

– лизинговые компании;

– автодилеров;

– риелторов;

– торговые организации;

– туристические агентства.

К основным преимуществам организации партнерских продаж можно отнести:

– получение дополнительного дохода всеми сторонами партнерских отношений;

– достижения операционного синергизма (эффект «2+2=5») за счет совместного использования информационных и финансовых ресурсов, баз данных;

– повышение территориальной доступности страховых услуг для клиентов;

– повышение качества обслуживание клиентов, в том числе за счет повышения скорости оформления страховых полисов;

– расширение ассортимента страховых продуктов;

– увеличение регионального охвата, т.к. используется сеть филиалов финансовых учреждений, торговых организаций и и т.п.;

– снижение затрат на развитие сбытовой сети, что позволяет достичь оптимальную цену страховых продуктов;

– расширение клиентской базы, за счет использования клиентской базы партнера;

– формирование целевых маркетинговых программ для клиентов;

– повышение имиджа страховой компании за счет сотрудничества с известными компаниями партнерами.

Таблица

Примеры нестраховых посредников при продаже розничных страховых продуктов

|

Вид

страхового посредника

|

Страховой

продукт

|

|

Банки

|

Страховые

продукты, связанные с ипотекой и автокредитованием

Страхование жизни и от несчастных случаев Страхование имущества граждан |

|

Автодилеры

|

ОСАГО,

ДОСАГО, КАСКО

|

|

Риелторы

|

Страхование

объекта ипотеки

Страхование арендованного имущества Страхование ответственности по арендуемому имуществу |

|

Турагентства

|

Страхование

при выезде за рубеж

Страхование жизни Страхование от несчастных случаев |

По данным Национального рейтингового агентства даже в условиях снижения объемов кредитования банковский канал продаж в 2015 году показал положительную динамику (+7,8%). На долю кредитных организаций приходится 78% премий по договорам страхования жизни, 57,6% – страхования финансовых рисков, 36,9% - страхования от несчастных случаев, 32,6% - имущества физических лиц.

Коробочные страховые продукты

Одним из направлений развития партнерских продаж является разработка и последующая продажа коробочных страховых продуктов.

Под коробочным страховым продуктом понимается страховой полис со стандартизированным набором условий, включая стандартные страховые риски. Клиент получает возможность оплатить услугу в организации-партнере (к примеру, в торговой сети), а затем активизировать страховой полис по телефону (через колл-центр страховой компании) или посредствам интернета (через сайт страховой компании). Такой подход позволяет упростить процедуру выбора страховых продуктов клиентом, сокращает время на оформление страхового полиса и позволяет приобрести «коробочный» страховой продукт с меньшей страховой премией, чем при классическом страховании. Таким образом, посредствам разработки «коробочных» страховых продуктов становится возможным достичь оптимального соотношения цены страховании и рисков, которые будут покрыты страховым полисом.

Для страховой компании введение в ассортимент страховых «коробочных» продуктов позволяет сэкономить на обучении специалистов по продажам и упрощает процедуру оформления страховых полисов.

К недостаткам коробочных страховых продуктов для потребителей страховых услуг относятся:

– выбор объектов «коробочного» страхования ограничен;

– не проводится профессиональная оценка застрахованного имущества, соответственно, размер страховой суммы выбирается из нескольких предлагаемых вариантов страховых продуктов. Возможны случаи, когда страховая сумма будет значительно ниже реального ущерба;

– финансовые интересы потребителя с большой вероятностью будут защищены не в полном объеме;

– невозможность применять «коробочное» страхование для дорогостоящих и эксклюзивных объектов страхования;

– невозможность внесения изменений в типовое «коробочное» решение.

Примером продаж банками – партнерами коробочных продуктов на услуги по добровольному страхованию могут служить партнерские проекты банка «Югра». В отделениях банка можно приобрести коробочные страховые партнеры, разработанные совместно со страховыми компаниями «Альфа Страхование», «ВТБ Страхование» и «Райффайзен Лайф». [6]

Другим примером может служить страховой коробочный проект, разработанный АКБ «ФОРА-БАНК» (АО) и ООО СК «ВТБ Страхование» [7].

Сферой эффективного применения «коробочных» страховых решений считается: страхование имущества (к примеру, страхование квартиры, загородного дом, автомобиля, домашнего имущества), гражданской ответственности (ДСАГО – добровольное страхование автогражданской ответственности), личное страхование (страхование от несчастных случаев).

Заключение

К основным направлениям развития механизма управления продажами страховой компании относятся: увеличение доли продаж страховых продуктов дистанционным способом, в первую очередь через Интернет; повышение качества потребительского сервиса, оказываемых страховыми компаниями; дальнейшее развитие партнерских страховых программ, разработанных совместно с банками и торговыми организациями; расширение ассортимента «коробочных» страховых продуктов; дальнейшая интеграция каналов продаж страховых продуктов и т.п.

[1] Приказ Минтруда России от 23.03.2015 № 186н «Об утверждении профессионального стандарта «Специалист по страхованию»

[2] Relationship Marketing Orientation (RMO)

[3] Диджитализация: страховые компании и банки. – Режим доступа: http://www.banki.ru/news/bankpress/?id=9099847 (дата обращения: 06.11.16) [4] European Insurance. Key Facts. August 2016. – Режим доступа: http://www.insuranceeurope.eu/sites/default/files/attachments/European%20Insurance%20-%20Key%20Facts%20-%20August%202016.pdf (дата обращения 11.11.2016)

[5] Аналитический обзор «Развитие страхового рынка в России в 2015 году» подготовлен Национальным рейтинговым агентством – Режим доступа: http://www.ra-national.ru/sites/default/files/analitic_article/Insurance%20market%202015.pdf

[6] По официальным данным, размещенным на официальном сайте банка «Югра» - режим доступа: http://www.jugra.ru/svr/press-center/news/8/624.html&printable

[7] По официальным данным, размещенным на официальном сайте АКБ «ФОРА-БАНК» - режим доступа: http://www.forabank.ru/private/ctrahovanie-compleks

Источники:

2. Верозубова Т.А. Анализ развития банкострахования как канала продаж страховых продуктов в Евросоюзе и Республике Беларусь // Страховое право. – 2015. – № 4. – С. 12-15.

3. Диденко В.Ю. Влияние эры диджитализации на банковские бизнес-модели // Торгово-экономический журнал. – 2016. – № 3(2). – С. 183-194.

4. Землячев С.В., Жаворонок Т.Г. Каналы продажи страховых услуг в Российской Федерации // Научный вестник: Финансы, банки, инвестиции – 2015. – № 2 (31). – С. 61-67. http://elibrary.ru/item.asp?id=25589127

5. Коваленко А.В., Филатов В.В. Стратегические аспекты страхового маркетинга инноваций на региональном рынке услуг в современных условиях // МИР (Модернизация. Инновации. Развитие). – 2012. – № 12. – С. 78 83. http://cyberleninka.ru/article/n/strategicheskie-aspekty-strahovogo-marketinga-innovatsiy-na-regionalnom-rynke-uslug-v-sovremennyh-usloviyah-1

6. Мироненко А.А. Перспективы развития страхового рынка в условиях кризиса // Вестник государственного и муниципального управления. – 2015. – № 1. – С. 108 114. http://cyberleninka.ru/article/n/perspektivy-razvitiya-strahovogo-rynka-v-usloviyah-krizisa

7. Нинуа С.А. Сравнительный анализ рынков страхования Белоруссии и России // Российский внешнеэкономический вестник. – 2012. – № 9. – С. 99-103. http://cyberleninka.ru/article/n/sravnitelnyy-analiz-rynkov-strahovaniya-belorussii-i-rossii

8. Тимофеева Е.М. Особенности маркетинга страховых продуктов // Бизнес. Образование. Право. Вестник Волгоградского института бизнеса. –2013. – № 3(24). – С. 224 227. http://elibrary.ru/item.asp?id=20155951

9. Трифонов Б.И. Повышение эффективности бизнес-процессов и информационной системы в страховании // Известия Российского экономического университета им. Г.В. Плеханова. – 2015. – № 2 (20). – с. 84-89. http://elibrary.ru/item.asp?id=23647872

10. Юсупов К.М. Маркетинговый потенциал страховых компаний Узбекистана // Маркетинг в России и за рубежом. – 2015. – № 4. – С. 101-106. http://elibrary.ru/item.asp?id=23894094

Страница обновлена: 24.02.2026 в 03:16:00

Download PDF | Downloads: 115 | Citations: 1

Management of Sales of Insurance Products: a Partnership Program with the Involvement of Non-insurance Intermediaries

Panyukova V.V.Journal paper

*

Volume 3, Number 3 (July-September)

Abstract:

The struggle for the consumer purchasing power in the insurance market creates new conditions of economic activity. Market entities are developing new schemes and mechanisms of interaction between the insurance companies and other financial institutions, and increasingly engage in the process of selling retail network organizations. In this article are presented results of a study of insurance products sales channels in Russia, assessed the status and trends of affiliate programs interaction insurance companies and non-insurance brokers. It was concluded that management perspective directions of sales of insurance products.

Keywords: sales management, insurance product, non-insurance brokers, affiliate sales, box products

JEL-classification: G22, F10, F19

Highlights: