Инвестиционная привлекательность как критерий конкурентоспособности инновационной компании

Скачать PDF | Загрузок: 33

Статья в журнале

Российское предпринимательство *

№ 8-1 (95), Август 2007

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Традиционно для предпринимательской организации под конкурентоспособностью понимают ее прибыльность, то есть классическую максимизацию доходов над расходами. Для достижения такого преимущества менеджмент компании руководствуется традиционными установками классической теории стратегического управления, стремясь развивать и поддерживать те качества компании, которые обеспечили бы ее отрыв в конкурентной среде. Для этого характерно использование типовых стратегий, выбираемых по критерию обеспечения максимального стратегического разрыва, а также мер на развитие своих подразделений, специализированных по продуктовому или рыночному признаку.

Ключевые слова: конкурентоспособность, стратегическое управление, инновационные предприятия, инвестиционная привлекательность

Традиционно для предпринимательской организации под конкурентоспособностью понимают ее прибыльность, то есть классическую максимизацию доходов над расходами. Для достижения такого преимущества менеджмент компании руководствуется традиционными установками классической теории стратегического управления, стремясь развивать и поддерживать те качества компании, которые обеспечили бы ее отрыв в конкурентной среде. Для этого характерно использование типовых стратегий, выбираемых по критерию обеспечения максимального стратегического разрыва, а также мер на развитие своих подразделений, специализированных по продуктовому или рыночному признаку.

Увеличение прибыли в краткосрочной перспективе относительно простая задача для современного менеджмента. Например, достаточно минимизировать затраты на оплату труда персонала, отказаться от инвестиций в исследования и разработки или сместить приоритеты долгосрочных проектов в пользу улучшения бизнес-процессов. Результатом таких мероприятий действительно будет высокая прибыль, но при этом компания лишит себя конкурентных преимуществ в долгосрочной перспективе. В связи с этим в последние годы широкое распространение получил иной взгляд на конкурентоспособность, а именно как на инвестиционную привлекательность компании.

Создание инвестиционной привлекательности для российского, в первую очередь, малого и среднего бизнеса является крайне актуальной проблемой по многим причинам, к числу которых следует отнести и обусловленное как стратегический выбор перехода к рыночным отношениям вступление России в ВТО. Инвестиционная непривлекательность компании возникает в свободном мировом рынке тогда, когда производство продукта остается прибыльным, но его прибыльность ниже среднемирового уровня.

Тогда возникает естественный интерес собственника компании эксплуатировать производство продукта «на износ», но прибыль использовать не на возмещение истраченного капитала, а для инвестирования в более прибыльную (или хотя бы более привлекательную) сферу деятельности.

Возможно в этом заключается одна из причин того, что в докладе Банка международных расчетов (BIS) отмечается рост активов российских резидентов в заграничных банках за первое полугодие 2006 года более чем на 60 млрд. долл. США (за весь 2005 год – на 67 млрд. долл.) [1].

Объем российских капиталов, накопленных на счетах иностранных банков, превысил 280 млрд. долл. (37% российского ВВП за 2005 год). На конец 2005 г. в средствах всех развивающихся стран, хранимых за границами, российская доля составила 11% (для сравнения доля Китая – 6,3%, Саудовской Аравии – 4,4%). Федеральное агентство по государственной статистике РФ подтверждает данные BIS о том, что инвестиции российских предприятий и организаций за рубежом за первые три квартала 2006 г. превысили уровень того же периода 2005 года на 52% и составили 34 млрд. долл.

В то же время инвестиции российского бизнеса в собственный основной капитал составил лишь 43,5 млрд. долл. (почти в полтора раза меньше, чем вывезено за границу). Прибыль российских предприятий и организаций за первые три квартала 2006 г. выросла более чем на 30%, но рост инвестиций в основной капитал составил только 11,7%.

Российский малый и средний бизнес не выходит, как правило, за пределы внутреннего рынка и, если он защищен от вывода капитала, то может продолжать функционировать в рамках российской экономики и в условиях свободного мирового рынка. Для оценки привлекательности такого бизнеса можно использовать, например, концепцию максимизации стоимости компании, активно реализуемую в современном стратегическом менеджменте.

Стоимость компании имеет сильную корреляцию с двумя финансовыми показателями: темпом роста оборота компании и разницей между рентабельностью инвестированного капитала и стоимостью капитала (ROCE-WACC). Эти показатели тесно связаны с показателем экономической добавленной стоимости: EVA = (ROCE-WACC) ´ CE, где СЕ – инвестированный капитал, рост которой привлекателен и для менеджмента компании, и для любого инвестора.

Стоимостная концепция управления (Value Based Management ‑ VBM) была сформирована в конце 80-х годов ХХ века в США. В соответствии с «Руководством по корпоративному управлению для европейских собственников 2000» целью менеджмента компании является максимизация акционерной собственности в долгосрочном периоде.

Стоимостные методы управления направлены на выявление ключевых факторов стоимости, степень ее создания (разрушения). В расчетах при этом учитываются потенциальные резервы и возможности компании. Стоимость (дисконтированный денежный поток – DCF) является лучшим измерителем результатов деятельности компании, т.к. она основана на долгосрочном прогнозе деятельности, учитывает в денежном потоке генерацию прибыли и инвестиции в основные средства, нематериальные активы, оборотные активы, интегрирует временной денежный поток, дисконтируя его с учетом рисков, характерных для компании.

Текущая стоимость компании определяется как сумма ее будущих денежных потоков, дисконтированных по ставкам, соответствующим рискам конкретной компании. Она отражает фундаментальный принцип корпоративных финансов: стоимость активов сегодня – это текущая стоимость денежных потоков, которые будут генерированы этими активами в течение их экономической жизни. Новая добавленная стоимость создается тогда, когда рентабельность инвестированного капитала (ROCE) больше средней стоимости (WACC) задействованного капитала (СЕ): ROCE > WACC, и значение экономической добавленной стоимости будет иметь положительное значение.

Добиться роста экономической добавленной стоимости компании можно при использовании стратегии роста и стратегий эффективности (например, лидерства по издержкам, дифференциации продукции). Использование этих стратегий предусматривает успешное манипулирование ресурсами компании, стремление использовать по новому все то, что в данный момент времени находится в ее распоряжении, внедрение новаций, пытаясь достичь новых преимуществ в условиях свободного мирового рынка.

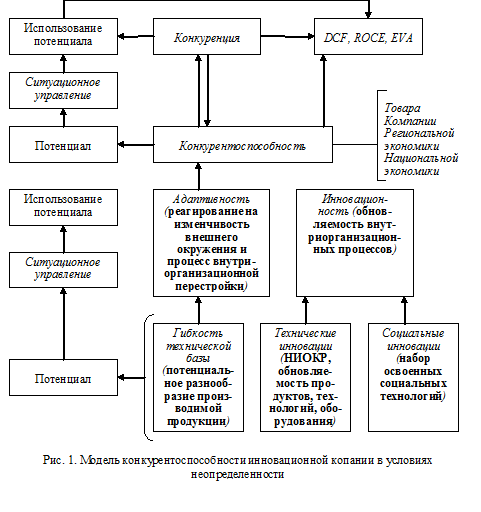

Предлагаемая модель конкурентоспособности инновационной компании (рис. 1) использует в качестве критериев конкурентоспособности стоимостные показатели компании (DCF, ROCE, EVA) и позволяет объективно оценить конкурентную позицию компании не текущими, часто реактивными, значениями доли рынка, а стоимостными показателями, ориентированными в будущее.

Система управления компанией, основанная на ключевом свойстве конкурентоспособности, должна базироваться на ситуационном подходе и обладать свойством генерации множественности управленческих реакций на изменения внешнего окружения. Для этого она должна обладать свойствами адаптивности к изменчивому внешнему окружению и инновационности как способности обновления и перестройки внутриорганизационных процессов. При этом инновационность должна выступать в роли основы реакции компании на изменения внешнего окружения, то есть ее адаптивности.

Адаптивность обеспечивает необходимое разнообразие выпускаемой продукции и основана на гибкости технико-технологической базы компании. Инновационность отражает способность компании создавать и осваивать продуктово-технологические новшества и новые социальные технологии, в том числе методы формирования корпоративных ценностей и корпоративной культуры компании.

Наличие адаптивности и инновационности позволяет компании формировать отношение типа «использование компетенций – новые компетенции». При этом конкурентные преимущества достигаются при реализации таких решений, которые не могут быть блокированы конкурентами.

[1] Газета «Коммерсантъ», №223 от 13 декабря 2006 г.

Страница обновлена: 21.02.2026 в 07:40:51

Download PDF | Downloads: 33

Investitsionnaya privlekatelnost kak kriteriy konkurentosposobnosti innovatsionnoy kompanii

Bubenok E.A.Journal paper