Исследование цифровой трансформации российского банковского сектора в контексте его инвестиционной привлекательности

Бухонова С.М.1, Яблонская А.Е.1

1 Белгородский государственный технологический университет им. В.Г. Шухова, Россия, Белгород

Скачать PDF | Загрузок: 69 | Цитирований: 14

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 2 (Апрель-июнь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=42936838

Цитирований: 14 по состоянию на 07.12.2023

Аннотация:

Сегодняшний тип ведения банковского бизнеса предполагает использование современных банковских технологий. Применение в российских банках современных технологий наглядно способствуют увеличению объемов цифровизации, развития конкурентных преимуществ, повышению инвестиционной привлекательности банковского сектора.

Целью исследования является оценка цифровой трансформации банковского сектора РФ, выявление современных банковских технологий, способствующих развитию процессов цифровизации в кредитных организациях с целью повышения его инвестиционной привлекательности.

Исследование базировалось на использовании системного подхода, охватывающего методы индукции, дедукции, абстрагирования, аналогии, сравнения, анализа и синтеза.

В статье раскрыты понятия «цифровая экономика», «цифровой банк», проанализированы особенности современных банковских технологий, способствующие цифровой трансформации российского банковского сектора, рассмотрены и систематизированы результаты проведенных исследований в данной предметной области Всемирного Банка, консалтинговой и аудиторской компании Deloitte, Глобального института McKinsey, компании Comparitech, рейтингового агентства «Эксперт РА».

В процессе исследования определены перспективные направления в развитии цифровой банковской трансформации, которые представлены биометрической идентификацией клиентов, создание и функционирование цифровых банков, развитие и применение искусственного интеллекта и машинного обучения. Сделан вывод о том, что внедрение и развитие процессов цифровой трансформации российского банковского сектора позволит существенно повысить эффективность деятельности банков, стимулировать применение новых технологических решений, создать новые усовершенствованные процессы в предлагаемых банковских продуктах и услугах. Данные преобразования в банковской сфере могут способствовать в целом развитию информационных технологий и обеспечить устойчивые экономические темпы роста в других отраслях экономики

Ключевые слова: банковский сектор, банковские технологии, инвестиционная привлекательность, цифровая экономика, цифровизация

JEL-классификация: G21, G24, L86, O33

Введение. В современных условиях основой экономического и социального развития общества является наука, технологии и техника. Основой данного развития в России стал Указ Президента РФ «О стратегии развития информационного общества в Российской Федерации на 2017–2030 годы». Цель стратегии заключается в интенсивном развитии и использовании в нашей стране информационных и коммуникационных технологий, которые способствуют развитию экономики посредством ее полной интеграции в цифровое пространство. В стратегии ключевым термином является «цифровая экономика».

Цифровая экономика представляет собой отрасль деятельности, которая основана на цифровых технологиях с целью производства и реализации электронных товаров и услуг.

В настоящее время определяющим показателем того, насколько страна готова к внедрению и использованию цифровой экономики, является индекс сетевой готовности (Networked Readinnes Index) Всемирного экономического форума. Индекс позволяет оценить уровень развития информационно-коммуникационных технологий (ИКТ) в странах. Так, в соответствии с результатами расчетов в 2018 году Всемирного экономического форума Россия занимает 41-е место. В десятку лидирующих стран согласно данному индексу входят Сингапур, Финляндия, Швеция, Нидерланды, Норвегия, Швейцария, США, Великобритания, Люксембург, Япония. Столь существенный разрыв России в развитии цифровой экономики от лидирующих стран большинство экспертов объясняют несовершенной нормативной базой и использованием не в полной мере инноваций и цифровых технологий в бизнес-среде. Однако данные недостатки планируется устранить в процессе реализации стратегии.

По данным Глобального института McKinsey, развитие цифровой экономики в России способствует ее долгосрочному росту. Необходимо отметить, что в настоящее время доля цифровой экономики в ВВП страны составляет 3,9%. Так, например, значение данного показателя в США составляет 10,9%, в Китае – 10%, а в странах Евросоюза (ЕС) – около 8,2%. Но эксперты отмечают, что экономический эффект от внедрения цифровых технологий в России позволит в перспективе к 2025 году достичь от 4,1 до 8,9 трлн руб., что составит около 20–35% от всего ожидаемого роста ВВП страны [10] (Miroshnichenko, Trelevskaya, Mamykina, 2017). Это возможно с помощью усиленного взаимодействия государства и бизнес-компаний в процессе внедрения автоматизации, инноваций и технологий.

Методологической основой исследования являются системный, процессный, структурный, а также функциональный подходы. Для решения аналитических задач использовались общие и специальные методы научного познания, методы статистического, сравнительного анализа и экспертного отбора.

Развитие цифровых технологий в отраслевой структуре российской экономики существенно разнится. Достаточно слабое внедрение цифровизации – в ключевых отраслях России (обрабатывающая промышленность, добыча полезных ископаемых, транспорт). Наиболее существенное развитие процесса цифровизации демонстрируют образование, определенные сегменты ИКТ, финансовая отрасль, а в частности банковский сектор. Для банковской сферы складываются благоприятные условия для цифрового развития.

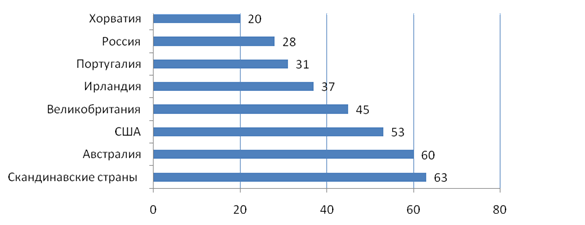

На сегодняшний день современные российские банки с помощью дистанционных каналов обслуживания могут предложить своим клиентам использовать новые банковские технологии и инновационные цифровые продукты, которые позволят сократить стоимость банковского обслуживания на 40–60%. Так, по данным Всемирного банка, в 2017 году в США, Австралии, странах Северной Европы продуктами дистанционного банковского обслуживания пользуются около 60% банковских клиентов [15] (рис. 1).

Рисунок 1. Доля клиентов банков, использующих дистанционные каналы обслуживания в 2017 году, %

Источник: составлено авторами по: Статистическая информация The World Bank Group / Всемирный банк. 2017. [Электронный ресурс]. – URL: http://databank.worldbank.org/data/reports. aspx?source = 2&series = it.net.user.p2&country (дата обращения: 18.02.2020).

По данным результатов исследования консалтинговой и аудиторской компании Deloitte Digital, в 2018 году Россия вошла в топ-5 стран в регионе EMEA (экономический регион и рынок сбыта, включающий в себя Европу, Ближний Восток и Африку) по уровню развития цифрового банкинга, опередив такие страны, как Великобритания и Франция [17].

Следует отметить, что в настоящее время в российских банках наблюдается активное внедрение современных технологий, что наглядно способствует увеличению объемов цифровизации (табл. 1).

Таблица 1

Некоторые современные виды банковских технологий в российских банках

|

Критерий вида банковских технологий

|

Виды банковских технологий

|

|

1.

Безопасность

|

·

Биометрическая идентификация клиентов

· Идентификация по голосу |

|

2.

Цифровые технологии

|

·

Цифровой кошелек

· Бесконтактная оплата · Торговые платформы |

|

3.

Автоматизация

|

Роботы в

отделениях

|

Исследуем сущность и содержание некоторых видов современных банковских технологий, способствующих развитию процессов цифровизации, более подробно. В России создана и успешно действует Единая система идентификации и аутентификации клиентов банков, в которую включены и биометрические параметры. Такая технология, как биометрическая идентификация клиентов, активно действует в банках «Тинькофф Банк», Сбербанк и ВТБ. «Тинькофф Банк» и Сбербанк уже запустили пилотный проект использования банкоматов с функцией распознания лиц, для обслуживания в них не требуется иметь при себе карту. ВТБ планирует в течение 2020 года внедрение банкоматов с распознанием слепков лица. Возможность использования биометрии в банкоматах в перспективе – в Промсвязьбанке, АК Барс Банке и Райффайзенбанке. Для того чтобы использовать данную технологию, клиентам банков необходимо сдать «слепки» лица и голоса в Единую биометрическую систему (ЕБС) ЦБ РФ или во внутренние базы данных банков. По данным «Ростелеком», на сегодняшний день в ЕСБ хранится около 115 тыс. слепков. Аналитики отмечают, что из более 100 млн банковских клиентов в России «слепки» лица и голоса сдали около 1% пользователей финансовых услуг [1]. По мнению экспертов ЕБС «Ростелеком», одним из самых надежных и точных биометрических идентификаторов является отпечаток ладони (рисунок вен ладони), который сложнее всего подделать.

Специалистами британской компании Comparitech в 2018 году было проведено исследование 50 стран на предмет использования и защиты персональных данных. Суть исследования состояла в присвоении каждой стране соответствующего количества баллов, максимальное значение которых составляло 25 баллов. Наибольшее количество баллов присвоено Китаю, Пакистану, Малайзии, США. России присвоили 16 баллов из 25. Аналогичный результат получили Канада, Аргентина и Япония [18] (Shirinkina, 2019). Специалисты компании отмечают, что в каждой исследуемой стране в процессе присвоения рейтинга биометрия используется в банкинге. А именно, биометрическая идентификация представлена отпечатками пальцев для авторизации банковских приложений или идентификации клиентов в самих банках.

Необходимо отметить, что биометрия является одним из важнейших направлений в развитии цифровой трансформации банковского сектора. Однако на сегодняшний день большинство клиентов в силу определенных психологических аспектов сомневаются в предоставлении биометрических данных, опасаясь в первую очередь за их сохранность и дальнейшее рациональное использование.

Следующим вектором в развитии цифровой трансформации банковской отрасли является функционирование цифровых банков (табл. 2).

Таблица 2

Некоторые крупнейшие виртуальные банки мира

|

Название банка

|

Страна принадлежности

|

Количество клиентов (млн чел.)

|

|

ING Diba

|

Германия

|

8,5

|

|

Capital One 360

|

США

|

7,8

|

|

USAA Bank

|

США

|

7

|

|

FNBO Direct

|

США

|

6

|

|

Rakuten Bank

|

Япония

|

5

|

|

Tinkoff Bank

|

Россия

|

5

|

В современных условиях особенностью цифровых банков является функционирование виртуально, т.е. без физических отделений и офисов, формирования большего штата персонала. Основные направления в стратегии цифровых банков заключаются в их мобильности, внедрении инноваций, широком применении современных IТ-систем. Современный цифровой банк предлагает своим клиентам большую часть продуктов и услуг в цифровом формате с использованием цифровых каналов сбыта. Структура такого банка полностью адаптирована к использованию цифровых технологий и готова к систематическим быстрым изменениям в электронных технологиях. В 2006 году в России открылся первый цифровой банк – «Тинькофф Банк», который на сегодняшний день является одним из самых крупных виртуальных банков в России. Количество цифровых банков в мире динамично возрастает, при этом высокий спрос на банковские продукты и услуги показывают те банки, где отсутствуют собственные офисы и банкоматы.

Следующим перспективным направлением в развитии цифровой банковской трансформации является развитие и применение искусственного интеллекта (ИИ) и машинного обучения.

Под искусственным интеллектом и машинным обучением следует понимать определенный объем последовательных действий, который позволяет решать задачи, свойственные для взаимодействия человека с внешней средой (например, прогнозирование поведения клиента на основе предыдущих данных, распознавание речи, текстов, изображений).

На сегодняшний день активное применение ИИ в банковском бизнесе наблюдается в сфере розничного обслуживания клиентов. Современные банки используют ИИ в процессе оценки уровня кредитного риска в кредитовании физических лиц. С помощью ИИ у банков есть возможность в режиме реального времени определить платежеспособность клиента на основе анализа его аккаунта в социальных сетях, проанализировать его кредитную историю, исследовать его индивидуальные потребительские предпочтения с целью предложения новых банковских продуктов и услуг. Кроме этого ИИ позволяет банкам обнаружить мошеннические схемы в определенных моделях транзакций. Использование ИИ позволяет банкам существенно сократить операционные расходы, при этом бесперебойно обслуживать клиента через колл-центры.

Рейтинговое агентство «Эксперт РА» совместно с RAEX (РАЭКС-Аналитика) провели анкетирование примерно 50 российских банков из числа топ-100 по уровню активов, что позволило в итоге представить классификацию банков – лидеров по уровню использования технологий ИИ (табл. 3).

Таблица 3

Классификация банков по уровню использования технологий ИИ

|

Класс

|

Банки, включенные в класс

|

|

1.

Значительно выше среднего

|

«Тинькофф Банк», Банк ГСП, МТС Банк

|

|

2.

Выше среднего

|

Московский кредитный банк, Банк

«Русский стандарт», Промсвязьбанк, Банк «Ренессанс Кредит»

|

|

3.

Близок к среднему

|

УБРиР, БКС Банк, Банк «ДельтаКредит»,

Банк «Открытие»

|

Так, по данным рейтингового агентства, в основе представленной классификации банков учитывались два фактора: уровень использования ИИ в рамках кредитного анализа и уровень использования ИИ в рамках деятельности банка в целом [5]. Анкетирование изначально было направлено в первую очередь на участие лидеров российского рынка в сфере искусственного интеллекта и машинного обучения. В данной классификации отсутствует класс «ниже среднего». Это объясняется тем, что банки, которые в малой степени уделяют внимание использованию ИИ, первоначально отказались от заполнения анкет. Ряд банков не дали положительного ответа на участие в анкетировании, однако вполне могли претендовать на класс «выше среднего», но не были уверены в попадании в группу лидеров.

Необходимо отметить, что данную новую ступень в цифровой экономике активно внедряет и использует ПАО Сбербанк. Разработана и успешно функционирует интеллектуальная система управления сетью отделений Сбербанка. Система направлена на совершенствование работы персонала с помощью применения интеллектуальных цифровых технологий для сокращения объема работы сотрудников и перевода большого количества процессов в автоматический режим. Кроме этого на сегодняшний день банк применяет ИИ для анализа рисков в процессе розничного кредитования клиентов.

Необходимо отметить, что использование ИИ и машинного обучения в дальнейшем может негативно сказаться на рынке труда. Потому как под угрозу попадают рабочие места в банковской сфере менеджеров среднего звена. Можем полагать, что возможные последствия могут вызвать снижение уровня доходов населения, рост безработицы, снижение уровня жизни населения. Однако учитывая тот факт, что внедрение и развитие цифровизации в различных отраслях экономики неоднородно, то и изменения на рынке труда будут дифференцированы.

Заключение

Проведенное исследование дает нам основание для следующих выводов.

1. Основными векторами развития цифровой трансформации российского банковского сектора являются биометрическая идентификация клиентов, создание и функционирование цифровых банков, развитие и применение искусственного интеллекта и машинного обучения. Применение обозначенных направлений способствует улучшению процесса обработки информации, повышению уровня безопасности, минимизации финансовых рисков, сокращению операционных расходов в банках, оптимизации исправного обслуживания клиентов в режиме реального времени.

2. Внедрение определенных элементов цифровых технологий в банковском секторе способствует сокращению рабочих мест и, возможно, отделений банков.

Следует отметить, что дальнейшее внедрение и развитие процессов цифровой трансформации российского банковского сектора позволит существенно повысить эффективность деятельности банков, стимулировать применение новых технологических решений, создание новых усовершенствованных процессов в предлагаемых банковских продуктах и услугах. Данные преобразования в банковской сфере могут способствовать в целом развитию информационных технологий и обеспечить устойчивые экономические темпы роста в других отраслях экономики.

Источники:

2. Беспалова О.В., Хохлова М.М. Развитие банковского сектора РФ в условиях цифровизации экономики [Текст] / О.В. Беспалова, М.М. Хохлова // Научный журнал «Экономика. Социология. Право.» – 2019. – №2(14). – С. 21-26.

3. Боркова Е.А., Осипова К.А., Светловидова Е.В., Фролова Е.В. Цифровизация экономики на примере банковской системы [Текст] / Е.А. Боркова, К.А. Осипова, Е.В. Светловидова, Е.В. Фролова // Креативная экономика. – 2019. – Том 13. - №6. – С. 1153-1162. – doi: 1018334/ ce 136.40.734

4. Еремина Н. Как цифровизация перекроит банковский сектор [Электронный ресурс] URL: http://m.gazeta.ru/business/2018/01/18/11616902.shtm (дата обращения: 10.02.2020).

5. Искусственный интеллект в банковском сектора // Рейтинговое агентство Эксперт РА [Электронный ресурс] URL: http://www.raexpert.ru/researehea/banks/bank_ai2018 (дата обращения: 18.01.2020).

6. Интернет-банкинг в России: время для автоматизации: материалы рейтинговое агентство «Эксперт РА». [Электронный ресурс]. – URL: http://raexpert.ru/researches/banks/internet-2016/ (дата обращения: 15.02.2020).

7. Климин С. А. Интернет-банкинг: современное состояние и перспективы развития [Текст] / А.С. Климин // Молодой ученый. — 2016. — №2. — С. 512-514.

8. Материалы финансового информационного портала «Bankir.ru» [Электронный ресурс]. - Режим доступа: http://www.banki.ru/news/lenta/?id=9179897/ (дата обращения: 06.01.2020).

9. Макаренко Г. Как инновации изменят банковскую отрасль России [Электронный ресурс] URL: https: // www.rbc.ru/trends/innovation/5e428ddf9a (дата обращения: 06.01.2020).

10. Мирошниченко М.А., Трелевская К-А. И., Мамыкина Е.В. Исследование процессов «цифровизация» банковского сектора в рамках экосистемы цифровой экономики [Текст] / М.А. Мирошниченко, К-А. И. Трелевская, Е.В. Мамыкина // Научный журнал КубГАУ. – 2017. – №133 (09). – С. 1-14.

11. Назаренко В.А., Бочкова Е.В. Развитие интернет-банкинга в России [Текст] / В.А. Назаренко, Е.В. Бочкова // Актуальные проблемы гуманитарных и естественных наук. - №5-1. – 2015. – С. 192-195.

12. Обзор TAdviser: ИТ в банках 2019 [Электронный ресурс] URL: http://www.tadviser.ru/index (дата обращения: 05.02.2020).

13. Официальный сайт информационного агентства «РосБизнесКонсалтинг» [Электронный ресурс]. - Режим доступа: http://www.rbc.ru/newspaper/2016/08/24/57bb7ffe9a7947340fa28c1f / (дата обращения: 25.02.2020).

14. Рамзаев М. SecurityFirstNetworkBank / М. Рамзаев [Электронный ресурс]. – URL: http://www.citycor.ru/e-fin/i-bank/i-bank5.htm. (дата обращения: 19.02.2020).

15. Статистическая информация The World Bank Group / Всемирный банк. 2017 [Электронный ресурс]. URL: http://databank.worldbank.org/data/reports. aspx?source = 2&series = it.net.user.p2&country (дата обращения: 18.02.2020).

16. Тумин В.М., Бухонова С.М., Молчанова В.А. Приоритеты российского финансового сектора в условиях потенциального роста экономики [Текст] / В.М. Тумин, С.М. Бухонова, В.А. Молчанова //Вестник Белгородского государственного технологического университета им. В.Г. Шухова. – 2017. – №12. – С. 245-250.

17. Цифровая трансформация российских банков [Электронный ресурс] URL: http://www.tadviser.ru/index.php/ (дата обращения: 15.02.2020).

18. Ширинкина Е.В. оценка трендов цифровой трансформации финансовой отрасли [Текст] / Е.В. Ширинкина // Общие вопросы экономики. – 2019. – №1 (25). – С. 114-119.

19. Яблонская А.Е., Шохова, Н.А. Развитие банковских инноваций в кредитных организациях на современном этапе их функционирования [Текст] / А.Е. Яблонская, Н.А. Шохова // Вестник Белгородского университета кооперации, экономики и права. – 2017. – №2 (63). – С. 271-279.

20. Яблонская А.Е., Костыкова М.Ю. Социальный скоринг как перспективная банковская технология в системе потребительского кредитования [Текст] / А.Е. Яблонская, М.Ю. Костыкова // Российское предпринимательство. – 2018. – Т. 19. - №4. – С. 1143-1150

Страница обновлена: 28.02.2026 в 05:05:11

Download PDF | Downloads: 69 | Citations: 14

Research on the digital transformation of the Russian banking sector in the context of its investment attractiveness

Bukhonova S.M., Yablonskaya A.E.Journal paper

Russian Journal of Innovation Economics

Volume 10, Number 2 (April-June 2020)

Abstract:

Today's type of banking business involves modern banking technologies. The implementation of modern technologies in Russian banks contributes to the growth of digitalization, development of competitive advantages, and increase of the investment attractiveness of the banking sector.

The purpose of the research is to assess the digital transformation of the Russian banking sector, identify modern banking technologies that contribute to the development of digitalization processes in credit institutions in order to increase its investment attractiveness.

The research was based on the systematic approach that includes methods of induction, deduction, abstraction, analogy, comparison, analysis and synthesis.

The concepts of "digital economy" and "digital bank" are revealed in the article. The features of modern banking technologies that contribute to the digital transformation of the Russian banking sector are analyzed. The results of research conducted in this subject area by the World Bank, Deloitte consulting and audit company, McKinsey Global Institute, Comparitech, and Expert RA Rating Agency are reviewed.

In the course of the research, promising directions in the development of digital banking transformation were identified. These directions are as follows: biometric identification of customers, creation and implementation of digital banks, development and application of artificial intelligence and machine learning. It is concluded that the introduction and development of digital transformation processes in the Russian banking sector will significantly increase the efficiency of banks, encourage the implementation of new technological solutions, and create new improved processes in the offered banking products and services. These changes in the banking sector can contribute to the overall development of information technologies and ensure sustainable economic growth in other sectors of the economy.

Keywords: banking sector, banking technologies, investment attractiveness, digital economy, digitalization

JEL-classification: G21, G24, L86, O33

References:

Bespalova O.V., Khokhlova M.M. (2019). Razvitie bankovskogo sektora RF v usloviyakh tsifrovizatsii ekonomiki [Development of the banking sector of the Russian Federation in the conditions of digitization of the economy]. Nauchnyy zhurnal «Ekonomika. Sotsiologiya. Pravo.». (2). 21-26. (in Russian).

Borkova E.A., Osipova K.A., Svetlovidova E.V., Frolova E.V. (2019). Tsifrovizatsiya ekonomiki na primere bankovskoy sistemy [Digitalization of economy on the example of banking system]. Creative economy. (6). 1153-1162. (in Russian). doi: 1018334/ ce 136.40.734.

Klimin S. A. (2016). Internet-banking: sovremennoe sostoyanie i perspektivy razvitiya [Internet banking: current state and prospects of development]. The young scientist. (2). 512-514. (in Russian).

Miroshnichenko M.A., Trelevskaya K-A. I., Mamykina E.V. (2017). Issledovanie protsessov «tsifrovizatsiya» bankovskogo sektora v ramkakh ekosistemy tsifrovoy ekonomiki [The study of the process of "digitalization" of the banking sector in the digital economy ecosystem]. Nauchnyy zhurnal KubGAU. (133). 1-14. (in Russian).

Nazarenko V.A., Bochkova E.V. (2015). Razvitie internet-bankinga v Rossii [The development of Internet banking in Russia]. Current problems of the humanities and natural sciences. (5). 192-195. (in Russian).

Shirinkina E.V. (2019). Otsenka trendov tsifrovoy transformatsii finansovoy otrasli [An assessment of the trends of the digital transformation of the financial industry]. Obschie voprosy ekonomiki. (1). 114-119. (in Russian).

Tumin V.M., Bukhonova S.M., Molchanova V.A. (2017). Prioritety rossiyskogo finansovogo sektora v usloviyakh potentsialnogo rosta ekonomiki [The priorities of the Russian financial sector in terms of potential growth]. Bulletin of BSTU named after V.G. Shukhov. (12). 245-250. (in Russian).

Yablonskaya A.E., Kostykova M.Yu. (2018). Sotsialnyy skoring kak perspektivnaya bankovskaya tekhnologiya v sisteme potrebitelskogo kreditovaniya [Social scoring as a promising banking technology in the consumer lending system]. Russian Journal of Entrepreneurship. (4). 1143-1150. (in Russian).

Yablonskaya A.E., Shokhova, N.A. (2017). Razvitie bankovskikh innovatsiy v kreditnyh organizatsiyakh na sovremennom etape ikh funktsionirovaniya [The development of banking innovations in credit institutions at the present stage of their operation]. Herald of the Belgorod University of Cooperation, Economics and Law. (2). 271-279. (in Russian).