Методики оценки эффективности хозяйственной деятельности предприятий

Гайнутдинова А.А.1, Бадыкова И.Р.1

1 Казанский национальный исследовательский технологический университет, ,

Скачать PDF | Загрузок: 101

Статья в журнале

Лидерство и менеджмент (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 4 (Октябрь-декабрь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=79987549

Аннотация:

В целях устойчивого экономического развития необходимо достижение роста эффективности экономической деятельности, а именно важным представляется наращивание оперативности и высокого качества принятия управленческих решений. В связи с этим особую значимость приобретает выбор методики оценки эффективности бизнеса. Нами проведено исследование в области используемых методик в российской практике, выявлены ключевые научные пробелы и предложена авторская концепция комплексной оценки эффективности бизнеса. Наш подход базируется на анализе результативности хозяйственной деятельности предприятия, включающем совокупность исследовательских процедур по оценке успешности бизнеса с дальнейшим имитационным прогнозом эффектов, учитывающим влияния факторов. Представленный порядок анализа позволяет охватить ведущие точки прогресса хозяйствующего субъекта, что актуально как для бизнес-аналитиков и экономистов, так и для управленцев

Ключевые слова: методики оценки эффективности деятельности, типы методик, методологические подходы, концепция комплексной оценки эффективности бизнеса

JEL-классификация: F01, F02, F15

Введение. Оценка эффективности является основой для принятия управленческих решений в бизнесе. Менеджер, всегда находясь в процессе выявления существующих проблем и прогнозирования потенциальных рисков, стремится определить степень воздействия принимаемых решений на стоимость и эффективность деятельности бизнеса. Комплексная оценка эффективности предприятия и его финансового состояния является важной задачей менеджмента. Есть категории предприятий и организаций (к примеру, относящиеся к государственному сектору), которые проводят факультативно анализ эффективности; другие же – напротив, имеют целые службы по бизнес-анализу. Для того, чтобы комплексная оценка деятельности выступала эффективным инструментом управления хозяйствующим субъектом, необходимо разрабатывать, применять и корректировать практические методы ее реализации. Комплексная оценка необходима при разработке стратегии и тактике развития, служит основой в реализации контрольных мероприятий по нивелированию потерь, выявляет резервы повышения эффективности деятельности.

В настоящее время отсутствует общепринятая система комплексного анализа эффективности бизнеса, что обуславливает некоторую степень трудностей для специалистов-аналитиков при выборе используемых методов и может приводить к сложностям при принятии решений менеджментом. В процессе проведенного исследования существующего набора инструментария выявлено наличие значимых различий в подходах, часто мнения экономистов расходятся, что говорит о наличии научного пробела.

Разработка единых базовых правил для комплексного анализа требует систематизации существующих методик, их доработки и усовершенствования практических способов. Мы считаем, что в аналитической работе необходимо проводить оценку деловой успешности и экономической эффективности. Универсальная методика должна иметь многоуровневый подход и многокритериальный анализ.

Таким образом, целью данного исследования является разработка методических подходов к оценке эффективности работы предприятия.

Научная новизна исследования заключается в разработанном концептуальном подходе к оценке эффективности хозяйственной деятельности предприятия, включающем совокупность аналитических процедур.

Основные отечественные методологии. В российской практике выделяют ряд общих методологических подходов к оценке экономической эффективности деятельности хозяйствующего субъекта:

- затратный подход, где результат расчета показателей эффективности соотносится с произведенными затратами ресурсов, направленными на получение этого результата. Подход включает в себя оценку показателей эффективности использования потребленных ресурсов и позволяет выявить и количественно их оценить [13, 14]. Показателями затратного подхода считаются [20]: амортизациоемкость, амортизациоотдача, рентабельность потребленных ресурсов, производительность потребленных ресурсов, зарплатоемкость, зарплатоотдача. Упрощённая формула [22] к расчетам по показателям данного подхода:

![]() (1)

(1)

- ресурсный подход, в котором предполагается сопоставление результата со стоимостью примененных ресурсов для получения результата [13, 14, 19]. По мнению О.Г. Житлухиной [10] и Н.Е. Аксаковой [1], данный подход следует применять для расчета прогнозных результатов, так как это характеризует потенциальную возможность бизнеса. В трудах Л.В. Барило [4] и М.В. Русакович [20] указаны основные показатели, которые используются для оценки при ресурсном подходе: фондоотдача, фондоемкость, рентабельность оборотных средств, рентабельность основных средств, скорость обращения оборотных средств, время обращения оборотных средств, удельный вес материальных затрат в себестоимости услуг, коэффициент использования материалов, удельный вес материальных затрат в себестоимости услуг, коэффициент использования материалов, производительность труда и другие. Обобщенная формула к показателям ресурсного подхода [22]:

![]() (2)

(2)

- эффектностный подход (авторское название М.В. Русакович [20]), где качественная оценка эффективности рассчитывается на основе динамики качественных и объемных показателей предприятия;

- экспертный подход, при котором определяется текущий статус бизнеса и соотносится с возможностью достижения поставленных целей в будущем. Чаще в рамках экспертного подхода используется балльная система оценки достижения целевых индикаторов [17];

- временный подход – когда проводят оценку за определённый временный промежуток (год, квартал, месяц, неделя) [8, 18];

- сравнительный подход. Во многих трудах российских экономистов [16], таких как А.Д. Шеремет, Н.П. Кондакова, Р.С. Сафиуллина, Г.Г. Кадыкова, Л.В. Донцова, Н.А. Никифорова, сравнительный подход трактуется как рейтинговая оценка и может применяться в целях классификации предприятий по финансовым рискам. Однако эта методика анализа финансового состояния не учитывает отраслевые особенности. В работах П.А. Шанченко [28] поясняется, что в каждом конкретном случае модель рейтинга формируется на основе видов моделей, систематизированных по различным признакам. При этом, возможно сравнение динамики показателей исследуемого субъекта с динамикой показателей других хозяйствующих структур, например, конкурентов. Данный инструмент исследования в части сравнений называется «бенчмаркинг». Разнообразие сфер применения бечмаркинга как эффективного инструмента менеджмента привело к возникновению различных его видов. Часто бенчмаркинг классифицируется на следующие виды [5]: внутренний, общий, процессный, функциональный, бенчмаркинг результатов деятельности, стратегический, оперативный, рыночный, производственный, финансовый.

- стоимостной подход, где основным критерием эффективности деятельности бизнеса является прирост его стоимости [9].

Методы комплексного анализа в отечественной практике. К настоящему времени широкое распространение получили различные методики комплексного анализа состояния предприятия. Каждая из них уникальна и имеет свою специфику оценки бизнеса. Рассмотрим наиболее распространенные адаптированные отечественные методики комплексной оценки состояния бизнес-процессов предприятия, которые чаще всего встречаются в работах российских экономистов.

1. Бухгалтерские методы или анализ финансовой отчётности. Финансовый анализ позволяет определить результативность использования ресурсов, рентабельность и финансовую устойчивость хозяйствующего субъекта в определенном отчетном периоде. В свою очередь существует различные способы проведения финансового анализа. В трудах ученых И.А. Жулега [11], Ш.М. Исаевой [12], М.В. Смирновой [24] выделены следующие способы:

1.1. горизонтальный анализ - это построчное сравнение показателей в финансовой отчетности с предыдущим периодом, например, оценивается динамика выручки, уровня внеоборотных активов, поэтому сюда также мы относим и трендовый анализ, несмотря на то что в литературе часто встречается как отдельно выделенный способ [11, 12] ;

1.2. вертикальный анализ - это изучение соотношения выбранного показателя с другими однородными показателями в рамках одного отчетного периода. Ярким примером данного типа является анализ ликвидности баланса, при котором строки баланса разделяют на группы и рассчитывается текущая и перспективная ликвидность предприятия;

1.3. сравнительный анализ - сравнение показателей отчетности предприятия с конкурентами. В современной практике сравнительный анализ чаще встречается под термином «бенчмаркинг»;

1.4. коэффициентный анализ - это количественный метод получения представления о ликвидности, операционной эффективности и прибыльности компании путем изучения ее финансовой отчетности. Стоит отметить, что существует множество коэффициентов определения эффективности бизнеса [11, 22]. Однако, на наш взгляд, коэффициентный анализ является одной из разновидностью вертикального способа.

2. Статические методы и многомерно статические - это процесс сбора и анализа данных для выявления закономерностей и тенденций, устранения предвзятости и обоснования принятия решений. Статистика — это раздел бизнес-аналитики, который включает сбор и проверку бизнес-данных, и отчетность о тенденциях. Основные методы статистического анализа [2]:

- описательная статистика позволяет описать основные характеристики данных, такие как средние, медиану, дисперсию, моду и т.д.;

- корреляционный анализ – применяется при определении связи между двумя или несколькими переменными;

- регрессионный анализ – используется для прогнозирования значения одной переменной на основе значения другой переменной или для выявления факторов, оказывающих воздействие на результирующий показатель с последующей оценкой их статистической значимости индивидуально и совокупной значимости модели в целом;

- анализ таблиц и графиков – визуализация данных, что облегчает их интерпретацию;

- факторный анализ - позволяет связать множество наблюдаемых переменных в единую матрицу. Факторный анализ решает две основные задачи [29]: описывает предмет измерения компактно и в то же время всесторонне. Принято выделять несколько видов данного анализа: детерминированный (функциональный), стохастический (корреляционный), прямой (дедуктивный), обратный (индуктивный) одноступенчатый, многоступенчатый, статический, динамический, ретроспективный, перспективный.

3. Эконометрический метод (или экономико-математический) – т.е. решение прикладных задач. Эконометрика применяет методы статистики, что позволяет получать числовые значения исследуемых событий и явлений. Эконометрический анализ выявляет финансовые, материальные и нематериальные резервы, дает понимание направленности и необходимости принятия тех или иных управленческих решений. В работе Ю.Н. Асташкиной [3], к примеру, представлены два основных вида моделей эконометрического анализа финансовых показателей, где отражается структура и функционал экономического объекта;

4. Кластерный метод – делит данные на группы (кластеры, классы). Основное отличие кластерного анализа от статистического и эконометрического методов заключается в том, что первый не учитывает условия, что позволяет исследовать многообразие исходных данных различного происхождения [7].

5. Качественный анализ, в том числе неформализованные виды анализа – чаще применяются на первых этапах оценки эффективности бизнеса. В работах И.С. Сысоевой [25] определено восемь основных методов качественного анализа:

- SWOT-анализ, когда определяются и в дальнейшем изучаются четыре направления: преимущества, достоинства, возможности и угрозы;

- анализ проблем. К типу данного анализа относятся инструменты диаграмма причинно-следственных связей Исикавы, круговая диаграмма проблемного поля, анализ основных причин (5 почему), древовидная диаграмма и другие;

- ранжирование процессов – важный этап при приоритизации работ;

- анализ входов/выходов – визуально качественный анализ, позволяющий определить необходимые и (или) лишние входы и выходы процессов;

- анализ функций процесса – визуально качественный анализ, позволяющий определить необходимые и (или) лишние функции в процессе;

- анализ ресурсов процесса – визуально качественный анализ, позволяющий определить необходимые и (или) лишние ресурсы в процессе;

- анализ состояния процесса, когда используется широко известный цикл PDCA (планирование - выполнение - контроль - принятие решений) и проводится анализ схемы управления по отклонениям);

- анализ состояния процесса, в рамках которого определяется качество выполняемых функций процесса с регламентирующими требованиями;

6. Количественный анализ – чаще основан на анализе финансового состояния бизнеса и оценке его стоимости. Н.К. Савельева [21] предлагает семь основных методик количественного анализа:

- модель Дюпона – система, которая исследует пять факторов, влияющих на рентабельность собственного капитала (ROE – Return On Equity);

- модель CAMEL – система оценивает факторы, которые направлены на минимизацию издержек;

- модели SFA и DFA – параметрические методы, которые предполагают эконометрическое оценивание эффективности бизнеса;

- модель DEA – непараметрический метод оболочечного анализа данных. Подход позволяет сформировать границу эффективности бизнеса;

- методы денежных потоков – существует два подхода: прямой (на основе расчётов денежных притоков и оттоков) и косвенный (на основе анализа данных бухгалтерской отчётности);

- метод экономической добавленной стоимости (EVA – Economic Value Added);

- метод денежной добавленной стоимости (CVA – Cash Value Added);

- модель И.А. Никоновой и Р.Н. Шамгунова – методика основана на анализе изменения стоимости акций бизнеса и того, как подобные процессы влияют на стоимость хозяйствующего субъекта;

7. Формализовано универсальные принципиальные методы – «лучшие мировые практики» для построения эффективных бизнес-процессов. В трудах И.Н. Ткаченко [26] выделено более двадцати методов, из них наиболее популярные:

- система менеджмента качества на основе международных стандартов серии ISO 9000;

- система постоянного совершенствования «Кайдзен»;

- система рационализации рабочего места (5S: Сэири – сортировка, Сэитон – соблюдение порядка, Сэисо – содержание в чистоте, Сэикэцу – стандартизация, Сицукэ – совершенствование);

- система «Точно в срок» (JIT – Just in Time);

- система бережливого производства (LP – Lean Production);

- производственная система «Тойота»;

- программа «6 сигм»;

8. Метод групповой работы объединяет различные способы работы в команде, что порой позволяет разработать новые высокоэффективные пути решения, ранее неизвестные и, соответственно, дающие бизнесу преимущества. В работах И.Н. Ткаченко [26] выделено четыре основных метода:

- метод мозгового штурма;

- метод номинальных групп;

- метод группового решения задач;

- методы командообразования;

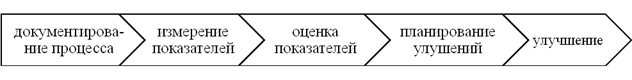

9. Экспресс анализ, предполагает принцип перехода от малоинформативных качественных методов оценки и сложно формируемых математических способов моделирования и анализа к более эффективному, быстрому и общедоступному методу факторной оценки анализируемых процессов. По мнению О.В. Воскресенской [6] к числу новых методов экспресс-диагностики бизнес-процессов можно отнести метод Б. Андерсона. Алгоритм представлен на рисунке 1.

Рисунок 1 – Алгоритм метода Б. Андерсона [6]

Однако, на наш взгляд, метод Б. Андерсона во многом схож с разработанной моделью улучшения «Циклом Деминга-Шухарта», известного как «Цикл PDCA».

10. Инструментальные методы предполагают применение различных инструментов и механизмов для улучшения процессных показателей при движении информации, товарно-материальных ценностей и т. д. Основными инструментами считается [27]: нотация BPMN (Business Process Model and Notation), диаграммы деятельности языка UML (Unified Modeling Language), язык описания бизнес-процессов BPEL (Business Process Execution Language), методология моделирования сложных систем IDEF (ICAM Definition Methods), методология описания процессов EPC (Event-driven Process Chain).

По нашему мнению, выделяемые типы методик «экспресс-анализ» и «инструментальные методы», следует объединить в одну группу.

11. интегральный метод - позволяет провести глубокий анализ, так как основным принципом считается многоаспектность. Метод может быть, например, построен на основах факторного анализа или коэффициентного метода, а может объединять несколько подходов одновременно. Например, Р.С-А. Маккаевой [15] представлена авторская методика оценки ресурсного потенциала организации с помощью интегрального показателя, где в расчет интегрального показателя включаются данные по выручке, производительности труда, материалоотдачи, фондоотдачи, валовой прибыли. В свою очередь, И.В. Сибиряткиной [23] предложена методика анализа прибыли предприятия с использованием интегрального показателя, где зонами наблюдения выделены выручка, постоянные расходы, денежный поток, финансовый результат, капитал, рентабельность.

Очевидно, наличие в научной литературе огромного количества подходов к оценке эффективности бизнеса, что представляет собой научную проблему. Без наличия единого стандарта, бизнесу сложно использовать в практической деятельности те или научные разработки, поскольку, во-первых, сложно понять, какой из предложенных подходов является наиболее подходящим; во-вторых, они могут охватывать не все необходимые аспекты деятельности предприятий и т.д. Решением данной проблемы выступило бы предложение комплексного подхода.

Концептуальный подход к оценке эффективности хозяйственной деятельности предприятий. Как мы полагаем, в данном вопросе важен комплексный подход. Исходя из этого, нами разработан подход, включающий в себя совокупность аналитических процедур по оценке эффективности бизнеса.

Таблица 1. Концепт комплексной оценки эффективности бизнеса (авторская методика)

|

Направление оценки

|

Методический инструментарий

|

|

I.

Оценка

доходности бизнеса – «Уровень деловой успешности»

|

1.

Доля

на рынке;

2. Оценка эффективности использования собственного капитала; 3. Анализ структуры капитала; 4. Анализ уровня и тенденции развития. |

|

II. Оценка уровня

затрат – «Уровень экономической эффективности»

|

1.

Лидерство

по издержкам;

2. Рентабельность затрат операционной деятельности; 3. Удельная маржинальная прибыль. |

1. доля на рынке. Доля, занимаемая на рынке, является одним из ключевых индикаторов успехов. Чаще показатель измеряется через стоимостную (выручка) или натуральную оценку продаж. Мы также предлагаем придерживаться данной практики:

![]() (3)

(3)

или

![]() (4)

(4)

2. оценка эффективности использования собственного капитала. Комплексная оценка бизнеса не представляется возможной без анализа показателей рентабельности и определения факторов, влияющих на них. Рентабельность – это относительный показатель сравнения величины прибыли с затратами. В целях анализа деловой успешности на уровне топ-менеджмента предлагаем проводить анализ доходности капитала, как важнейшего индикатора определяющего способность хозяйствующего субъекта генерировать чистую прибыль, используя все активы:

![]() (5)

(5)

Анализ рентабельности – является важным процессом, позволяющим раскрыть информацию о потоках бизнеса. Однако для более четкого представления о различных драйверах максимизации доходности бизнеса требуется сочетание количественного и качественного анализа. Поэтому следует проводить оценку структуры капитала;

3. достижение оптимальной структуры капитала – одна из основных задач управленца. Для определения оптимальной доли заемных средств в массе капитала предлагаем применить комплексный подход, включающий моделирование показателя «Структура капитала». На первом этапе следует определить текущую условную стоимость бизнеса с учетом влияния финансового рычага:

![]() (6)

(6)

Второй этап комплексного подхода заключается в формировании прогнозной модели. Методом подстановок по показателю «Доля заемного капитала» определяется оптимальная структура с ориентиром на уровень условной стоимости бизнеса, а именно, где показатель выше, там балансировку капитала следует считать целевой. Стоит отметить, что при сохранении уровня рисковых событий, изменение доли капитала будет коррелировать с изменением условной стоимости бизнеса. Поэтому следует определить промежуток отклонений прогнозной или текущей стоимости бизнеса относительно самого высокого значения согласно расчетной модели. Мы предлагаем использовать коридор отклонения 20%;

4. уровень и тенденции развития бизнеса. Новые технологические и экономические вызовы требуют от менеджмента инновационных решений к организации производства и управления. Успешность бизнеса неотъемлемо заключается и в темпах устойчивого развития. Поэтому предлагаем в качестве индикаторов развития бизнеса оценивать:

– динамику изменения инвестиционных вложений, а именно темпы изменения внеоборотных активов. Для объективной оценки следует в расчете использовать среднюю динамику показателя за несколько лет (3-5 года);

– фондотдачу. Это коэффициент, который характеризует эффективность использования основных средств хозяйствующего субъекта:

![]() (7)

(7)

– наличие у предприятия интеллектуальной собственности и прав на нее. Стоит также оценить наличие положительной динамики последних лет по показателю. То есть понять, работает ли бизнес в направлении инновационного развития.

В нашей работе обозначено, что для оценки деловой успешности бизнеса следует в качестве индикаторов определить: насколько бизнес успешен на рынке, насколько может приносить прибыль, стремится ли к развитию. Объединить предложенные показатели в единый маркер можно используя различные принципы. Наиболее простой для применения и позволяющий объективно оценить – балльная оценка с учетом определения веса показателей. В алгоритме расчета (таблица 2) указаны веса показателей относительно их влияния на стоимость бизнеса (авторское распределение значений в рамках стоимостно-ориентированного управления).

Таблица 2. Алгоритм расчета показателя «Уровень деловой успешности предприятия» (составлено автором)

|

Наименование элемента

|

Наименование подэлемента

|

Вес

|

Целевое значение

|

Принцип оценки

|

|

Доля

рынка

|

-

|

35%

|

5 баллов

|

0

– менее 3%;

1 –от 3% до 10%; 2 –от 10% до 20% 3 –от 25% до 35%: 4 –от 35% до 50%; 5 –более 50%. |

|

Рентабельность

бизнеса и эффективность капиталовложений

|

Доходность

капитала

|

40%

|

5 баллов

|

0

– отрицательное значение

1 – значение ниже среднего более чем 20%; 2 – значение ниже среднего в пределах 20%; 3 – среднее значение среди бизнес-окружения; 4 – значение выше среднего в пределах 20%; 5 – лидер в бизнес-окружении. |

|

Оптимальность

структуры капитала

|

8%

|

1 балл

|

Условная

стоимость бизнеса относительно эталонной стоимости согласно расчетной модели:

0 –ниже более чем 20%; 1 –в ином случае. | |

|

Уровень

и тенденции развития бизнеса

|

Динамика

изменения инвестици-

онных вложений |

5%

|

5 баллов

|

За

3-5 лет среднегодовой рост показателя:

0 – отрицательный; 1 –от 1% до 3%; 2 –от 3 до 7%; 3 –от 7% до 12%; 4 –от 12% до 15%; 5 – более чем 15%. |

|

Фондоотдача

|

8%

|

5 баллов

|

Для

оценки показателя следует провести бенчмаркинг показателя относительно

конкурентов. По результатам исследования присвоить соответствующий оценочный

балл от 0 до 5, где

0 – значение ниже среднего в 2 и более раз; 1 – значение ниже среднего более чем 20%; 2 – значение ниже среднего в пределах 20%; 3 – среднее значение среди бизнес-окружения; 4 – значение выше среднего в пределах 20%; 5 – лидер в бизнес-окружении. | |

|

Наличие

и динамика изменения объектов интеллек-туальной собственности и прав на неё

|

2%

|

2 балла

|

Для

оценки показателя следует провести расчеты по подбору оптимальной структуры

капитала.

0 – отсутствуют созданные объекты интеллектуальной собственности; 1 – имеются созданные объекты интеллектуальной собственности; 2 – фиксируется положительная динамика по созданию объектов интеллектуальной собственности за период последних лет (3-5 лет). | |

|

Итого

|

100%

|

|

| |

Для оценки показателя «Уровень деловой успешности предприятия» необходимо:

– провести исследования рынка по определению доля в нем;

– сформировать бенчмаркинг для оценки показателей доходности капитала и фондоотдачи в периметр бизнес-окружения;

– проанализировать финансовую отчетность предприятия для определения статуса по структуре капитала и уровня развития (динамика внеоборотных активов, наличию и изменениям по инновационной деятельности).

Сделанный на основе методики вывод об успешности конкретного бизнеса может стать основой для вариации успешности по сегментам бизнеса, а также оценить динамику успешности конкретного предприятия.

II. Оценка уровня затрат – «Уровень экономической эффективности».

Экономическая эффективность бизнеса заключается в измерении результативности относительно эффективности использования ресурсов. Для объективной оценки показателя, позволяющий проанализировать операционную деятельность бизнеса, следует исследовать как расходную часть, так и доходную. Поэтому нами предлагается совокупный подход в определение уровня экономической эффективности, включающий расчет и анализ трех показателей:

1. Лидерство по издержкам. В условиях рыночной конкуренции и демпинге цен, чаще бизнесу необходимо искать внутренний потенциал за счет оптимизации затрат и изменения структуры себестоимости. Для расчета показателя предлагаем следующую формулу:

![]() (8)

(8)

Показатель отражает долю затрат в доходах бизнеса. Однако, менеджменту следует найти точку сопряжения уровня затрат и качества, чтобы не снизить уровень конкурентоспособности.

2. Рентабельность затрат операционной деятельности. Показатель позволяет оценить объем дохода с одного потраченного рубля. Рентабельность отражает продуктивность управления бизнес-ресурсами предприятия. В качестве анализа эффективности предлагается проводить исследование только в периметре операционной деятельности.

![]() (9)

(9)

3. Удельная маржинальная прибыль. Уровень маржинальной прибыли применяют для анализа эффективности работы менеджмента бизнеса, а также для расчета точки безубыточности и исследования доходности ассортиментного портфеля. В предлагаем нами комплексном подходе оценка показателя вычисляется относительно удельных значений при сопоставлении использования ресурсов в виде производственных мощностей, что позволяет оценить эффективность как ассортиментного портфеля, так и применение существующих технических возможностей:

Сумма маржинальной прибыли за 1 час (день, смену, месяц и пр.) работы оборудования = Объем произведенной продукции за 1 час (день, смену, месяц и пр.) × (Цена реализация за 1 ед. продукции – Сумма переменных затрат на 1 ед. продукции) (10)

Аналогично оценки «Уровня деловой успешности», предлагаем интегрировать компоненты для расчета показателя «Уровень экономической эффективности», а именно через балльную оценку с учетом веса составных показателей.

Таблица 3. Алгоритм расчета показателя «Уровень экономической эффективности предприятия» (составлено автором)

|

Наименование элемента

|

Вес

|

Целевое значение

|

Принцип оценки

|

|

Лидерство

по издержкам

|

35%

|

5 баллов

|

Для

оценки показателя следует провести бенчмаркинг показателя относительно

конкурентов. По результатам исследования присвоить соответствующий оценочный

балл от 0 до 5, где

0 – расходы превышают доходов; 1 – значение ниже среднего более чем 20%; 2 – значение ниже среднего в пределах 20%; 3 – среднее значение среди бизнес-окружения; 4 – значение выше среднего в пределах 20%; 5 – лидер в бизнес-окружении. |

|

Рентабельность

затрат операционной деятельности

|

45%

|

5 баллов

|

Для

оценки показателя следует провести бенчмаркинг показателя относительно

конкурентов. По результатам исследования присвоить соответствующий оценочный

балл от 0 до 5, где

0 – отрицательное значение 1 – значение ниже среднего более чем 20%; 2 – значение ниже среднего в пределах 20%; 3 – среднее значение среди бизнес-окружения; 4 – значение выше среднего в пределах 20%; 5 – лидер в бизнес-окружении. |

|

Удельная

маржинальная прибыль

|

25%

|

5 баллов

|

Для

оценки показателя следует провести расчеты по данным анализируемой

бизнес-единицы за несколько лет (3-5 года). На основании расчётов присвоить

соответствующий оценочный балл от 0 до 5, где

0 – тренд нисходящий; 1 –среднегодовой рост показателя от 1% до 3%; 2–среднегодовой рост показателя рост показателя от 3 до 7%; 3 –среднегодовой рост показателя от 7% до 12%; 4 –среднегодовой рост показателя от 12% до 15%; 5 –среднегодовой рост показателя более чем 15%. |

|

Итого

|

100%

|

|

|

Эффективность хозяйственной деятельности предприятий = Уровень деловой успешности х 0,5 + Уровень экономической эффективности х 0,5 (11)

Заключение. При оценке результативности бизнеса, традиционно уделяется внимание план-фактным значениям, динамике показателей. Часто упускается раздел оценки и анализа эффективности процесса достижения стратегических целей. Для принятия тех или иных управленческих решений в коммерческой деятельности менеджмент должен понимать и объективно определять сильные и слабые стороны бизнеса, возможности и ограничения. Учитывая высокий уровень конкуренции управленца бизнеса крайне необходимо внедрение системы оценки экономической эффективности и проведение корректирующих мероприятий по ее повышению.

Предлагаемая методика оценки эффективности деятельности предприятия – набор ключевых принципов, который помогает решить следующие задачи:

1. оценить текущее состояние предприятия (уровень деловой успешности и экономической эффективности бизнеса), определить «узкие» места в основных процессах;

2. определить рейтинг бизнеса в отрасли и наличия предпосылок к повышению эффективности (сравнительный анализ, «если конкуренты смогли добиться высоких результатов, значит сможем и мы»);

3. сформировать исходные данные для предиктивной модели, выявив в процессе исследования факторы, влияющие на уровень эффективности хозяйственной деятельности предприятия.

Предлагаемые методические рекомендации позволяют охватить ключевые процессы бизнеса, сформировать корректную оценку, определить вектор развития и усовершенствования бизнес-модели предприятия.

Источники:

2. Аннаева М., Мередов А. Основные статистические методы и их применение // Международный научный журнал. – 2023. – № 10 (67). – c. 16-19.

3. Асташкина Ю. Н., Снатенков А. А. Методы эконометрического анализа финансовых показателей // Международная научно-практическая конференция. – 2021. – № 33. – c. 73-77.

4. Барило Л. В. Ресурсный потенциал динамической устойчивости предпринимательской структуры в условиях нестабильной внешней среды (на примере предприятий строительной сферы. / Диссертация на соискание ученой степени кандидата экономических наук. - ФГАОУ ВО ПО «Южный федеральный университет», 2014. – 74 c.

5. Василёнок Л. В., Кочегарова Т. С. Применение технологического бенчмаркинга для обеспечения эффективного функционирования предприятий // Успехи современной науки и образования. – 2016. – № 11. – c. 178-182.

6. Воскресенская О. В. Показатели эффективности бизнес-процессов и их оценка // E-scio. – 2023. – № 4(79). – c. 460-470.

7. Долгодворова Е. В. Кластерный анализ: базовые концепции и алгоритмы // Вопросы науки и образования. – 2018. – № 7(19). – c. 73-76.

8. Евменчик О. С. Оценка эффективности: традиционный и стратегический подход // Вестник Московского университета имени С.Ю. Витте. Серия 1. Экономика и управление. – 2020. – № 3 (34). – c. 72-80.

9. Елкин С. Е., Елкина О. С. Особенности применения стоимостного подхода к оценке экономической эффективности // Теоретическая экономика. – 2018. – № 1. – c. 107-114.

10. Житлухина О. Г., Михалёва О. Л. Пути совершенствования информационной базы анализа эффективности хозяйственной деятельности предприятия // Экономический анализ: теория и практика. – 2008. – № 14(119). – c. 41-49.

11. Жулега И.А. Методология анализа финансового состояния предприятия. / монография. - СПб.: ГУАП, 2006. – 72-75 c.

12. Исаева Ш. М., Магомедов Э. М. Методы анализа бухгалтерской отчётности и особенности их применения // Вопросы устойчивого развития общества. – 2020. – № 3-1. – c. 242-247.

13. Киртянова А.А., Иванова Е.А., Ким Е.О., Ирхин Д.А. Эффективность российских корпораций: взгляд со стороны различных субъектов // Вестник Челябинского государственного университета. – 2022. – № 4(462). – c. 215-225.

14. Лутай А. П., Пророчук Ж. А. Экономическая эффективность предприятия: сущность, система показателей и методы оценки // Вести автомобильно-дорожного института. – 2021. – № 3(38). – c. 116-122.

15. Маккаева Р. С-А., Эзербиева М.А., Галичев А.Р. Анализ и оценка эффективности использования ресурсного потенциала организации // Вопросы устойчивого развития общества. – 2021. – № 3. – c. 202-211.

16. Методики рейтингового анализа. [Электронный ресурс]. URL: https://afdanalyse.ru/publ/finansovyj_analiz/method_fin_analiza/metodiki_rejtingovogo (дата обращения: 26.01.2024).

17. Наливайченко Е. В., Хоришко А. А. О методологических подходах к оценке конкурентоспособности предприятия // Научный вестник: финансы, банки, инвестиции. – 2018. – № 2. – c. 104-112.

18. Оценка эффективности организации. Основные подходы к оценке организационной эффективности. [Электронный ресурс]. URL: https://studfile.net/preview/1700138/page:82/ (дата обращения: 02.10.2024).

19. Панько Ю. В. Методика оценки экономической эффективности деятельности коммерческой организации // Modern Economy Success. – 2022. – № 2. – c. 222-227.

20. Русакович М. В., Малютина Е. Л. Эффективность и финансовые результаты хозяйственной деятельности организации: методика оценки и анализ // Вестник ГСГУ. – 2022. – № 3 (47). – c. 42-55.

21. Савельева Н. К. Сравнительная характеристика количественных методов оценки эффективности банков // Финансовая аналитика: проблемы и решения. – 2015. – № 35. – c. 21-35.

22. Савицкая Г.В. Анализ эффективности и рисков предпринимательской деятельности. Методологические аспекты. / монография. - М.: Инфра-М, 2022. – 5-176 c.

23. Сибиряткина И. В. Совершенствование подходов анализа прибыли // Вестник Ростовского государственного экономического университета (РИНХ). – 2021. – № 1(73). – c. 174-182.

24. Смирнова Ж. В., Чайкина Ж. В. Методика анализа финансовой отчётности предприятия // Московский экономический журнал. – 2020. – № 9. – c. 307-313.

25. Сысоева И. С. Качественные методы анализа бизнес-процессов // Наукосфера. – 2021. – № 2-2. – c. 156-162.

26. Ткаченко И. Н., Кизиков И. В. Классификация методов оптимизации бизнес-процессов промышленных холдинговых структур // Известия УрГЭУ. – 2011. – № 5(37). – c. 30-34.

27. Унучек Т. М. Инструментальный метод моделирования и анализа бизнес-процессов // Управление в социальных и экономических системах. – 2015. – № 24. – c. 204-206.

28. Шанченко П.А., Винникова К.О., Ершова Е.В., Ленская И.Н. Использование рейтинговой оценки эффективности финансово-экономической деятельности филиалов ОАО «РЖД» // Вестник ВНИИЖТ. – 2019. – № 6. – c. 366-371.

29. Ширяева Н. В., Мигурина А. П. Факторный анализ, его виды и методы // Экономика и социум. – 2015. – № 1(14). – c. 1310-1313.

Страница обновлена: 06.03.2026 в 19:33:21

Download PDF | Downloads: 101

Methods for evaluating the business activity performance

Gaynutdinova A.A., Badykova I.R.Journal paper

Leadership and Management

Volume 11, Number 4 (October-December 2024)

Abstract:

In order to achieve sustainable economic development, it is necessary to increase the efficiency of economic activity, i.e. it is important to increase the expeditiousness and high quality of managerial decisions. In this regard, the choice of the methodology of business performance assessment is of particular importance. The authors have conducted a study of methods used in Russian practice, identified key scientific gaps and proposed the concept of comprehensive business performance assessment.

The approach is based on the analysis of the business activity performance, which includes a set of research procedures to assess the success of the business with further simulation forecasting of effects, taking into account the influence of different factors. The presented method of analysis allows to cover the main points of progress of an economic entity, which is relevant both for business analysts and economists, and for managers.

Keywords: methods for evaluating the activity performance, types of methods, methodological approach, concept of comprehensive business performance assessment

JEL-classification: F01, F02, F15

References:

Aksakova N. E. (2016). Sovremennaya otsenka effektivnosti deyatelnosti biznesa [Modern assessment of business performance]. Modern trends in the development of science and technology (Sovremennyye tendentsii razvitiya nauki i tekhnologiy). (3-8). 73-76. (in Russian).

Annaeva M., Meredov A. (2023). Osnovnye statisticheskie metody i ikh primenenie [Basic statistical methods and their applications]. The Interntational scientific journal. (10 (67)). 16-19. (in Russian).

Astashkina Yu. N., Snatenkov A. A. (2021). Metody ekonometricheskogo analiza finansovyh pokazateley [Methods of econometric analysis of financial indicators]. Mezhdunarodnaya nauchno-prakticheskaya konferentsiya. (33). 73-77. (in Russian).

Barilo L. V. (2014). Resursnyy potentsial dinamicheskoy ustoychivosti predprinimatelskoy struktury v usloviyakh nestabilnoy vneshney sredy (na primere predpriyatiy stroitelnoy sfery [The resource potential of the dynamic stability of an entrepreneurial structure in an unstable external environment (on the example of enterprises in the construction sector] (in Russian).

Dolgodvorova E. V. (2018). Klasternyy analiz: bazovye kontseptsii i algoritmy [Cluster analysis: basic concepts and algorithms]. Voprosy nauki i obrazovaniya. (7(19)). 73-76. (in Russian).

Elkin S. E., Elkina O. S. (2018). Osobennosti primeneniya stoimostnogo podkhoda k otsenke ekonomicheskoy effektivnosti [Features of the cost approach to the assessment of economic efficiency]. Theoretical economy. (1). 107-114. (in Russian).

Evmenchik O. S. (2020). Otsenka effektivnosti: traditsionnyy i strategicheskiy podkhod [Performance assessment: traditional and strategic approach]. Vestnik Moskovskogo universiteta imeni S.Yu. Vitte. Seriya 1. Ekonomika i upravlenie. (3 (34)). 72-80. (in Russian).

Isaeva Sh. M., Magomedov E. M. (2020). Metody analiza bukhgalterskoy otchyotnosti i osobennosti ikh primeneniya [Methods for analysis of accounting reporting and features of their application]. Voprosy ustoychivogo razvitiya obschestva. (3-1). 242-247. (in Russian).

Kirtyanova A.A., Ivanova E.A., Kim E.O., Irkhin D.A. (2022). Effektivnost rossiyskikh korporatsiy: vzglyad so storony razlichnyh subektov [The e ectiveness of russian corporations: a view from various subjects]. Bulletin of Chelyabinsk State University. (4(462)). 215-225. (in Russian).

Lutay A. P., Prorochuk Zh. A. (2021). Ekonomicheskaya effektivnost predpriyatiya: sushchnost, sistema pokazateley i metody otsenki [Economic efficiency of the enterprise: essence, system of indicators and assessment methods]. Vesti avtomobilno-dorozhnogo instituta. (3(38)). 116-122. (in Russian).

Makkaeva R. S-A., Ezerbieva M.A., Galichev A.R. (2021). Analiz i otsenka effektivnosti ispolzovaniya resursnogo potentsiala organizatsii [Analysis and evaluation of the effectiveness of the use of the organization's resource potential]. Voprosy ustoychivogo razvitiya obschestva. (3). 202-211. (in Russian).

Nalivaychenko E. V., Khorishko A. A. (2018). O metodologicheskikh podkhodakh k otsenke konkurentosposobnosti predpriyatiya [On methodological approaches to assessing the competitiveness of an enterprise]. Scientific Herald: finance, banks, investments. (2). 104-112. (in Russian).

Panko Yu. V. (2022). Metodika otsenki ekonomicheskoy effektivnosti deyatelnosti kommercheskoy organizatsii [Methodology for evaluating the effectiveness of a commercial organization]. Modern Economy Success. (2). 222-227. (in Russian).

Rusakovich M. V., Malyutina E. L. (2022). Effektivnost i finansovye rezultaty khozyaystvennoy deyatelnosti organizatsii: metodika otsenki i analiz [Efficiency and financial results of the company's business activities: methods of evaluation and analysis]. Vestnik GSGU. (3 (47)). 42-55. (in Russian).

Saveleva N. K. (2015). Sravnitelnaya kharakteristika kolichestvennyh metodov otsenki effektivnosti bankov [Comparison of quantitative methods for evaluating the bank performance]. Financial Analytics: Science and Experience. (35). 21-35. (in Russian).

Savitskaya G.V. (2022). Analiz effektivnosti i riskov predprinimatelskoy deyatelnosti. Metodologicheskie aspekty [Analysis of the effectiveness and risks of entrepreneurial activity. Methodological aspects] (in Russian).

Shanchenko P.A., Vinnikova K.O., Ershova E.V., Lenskaya I.N. (2019). Ispolzovanie reytingovoy otsenki effektivnosti finansovo-ekonomicheskoy deyatelnosti filialov OAO «RZhD» [Use of rating assessment of financial and economic operation effectiveness of the JSC RZD branches]. Vestnik VNIIZhT. (6). 366-371. (in Russian).

Shiryaeva N. V., Migurina A. P. (2015). Faktornyy analiz, ego vidy i metody [Factor analysis, its types and methods]. Economy and society (Ekonomika i socium). (1(14)). 1310-1313. (in Russian).

Sibiryatkina I. V. (2021). Sovershenstvovanie podkhodov analiza pribyli [Improvement of approaches for analysis of the company's profit]. The journal «Vestnik of Rostov state university of economics». (1(73)). 174-182. (in Russian).

Smirnova Zh. V., Chaykina Zh. V. (2020). Metodika analiza finansovoy otchyotnosti predpriyatiya [Methodology for analyzing the financial activities of an enterprise]. Moscow Economic Journal. (9). 307-313. (in Russian).

Sysoeva I. S. (2021). Kachestvennye metody analiza biznes-protsessov [Qualitative methods for analyzing business processes]. Naukosfera. (2-2). 156-162. (in Russian).

Tkachenko I. N., Kizikov I. V. (2011). Klassifikatsiya metodov optimizatsii biznes-protsessov promyshlennyh kholdingovyh struktur [Classification of methods for optimizing business processes of industrial holding structures]. Izvestiya UrGEU. (5(37)). 30-34. (in Russian).

Unuchek T. M. (2015). Instrumentalnyy metod modelirovaniya i analiza biznes-protsessov [An instrumental method for modeling and analyzing business processes]. Upravlenie v sotsialnyh i ekonomicheskikh sistemakh. (24). 204-206. (in Russian).

Vasilyonok L. V., Kochegarova T. S. (2016). Primenenie tekhnologicheskogo benchmarkinga dlya obespecheniya effektivnogo funktsionirovaniya predpriyatiy [The use of technological benchmarking to ensure the effective functioning of enterprises]. Success of Modern Science and Education. (11). 178-182. (in Russian).

Voskresenskaya O. V. (2023). Pokazateli effektivnosti biznes-protsessov i ikh otsenka [Business process performance indicators and their evaluation]. E-scio. (4(79)). 460-470. (in Russian).

Zhitlukhina O. G., Mikhalyova O. L. (2008). Puti sovershenstvovaniya informatsionnoy bazy analiza effektivnosti khozyaystvennoy deyatelnosti predpriyatiya [Ways to improve the information base for analyzing the efficiency of an enterprise's economic activity]. Economic analysis: theory and practice. (14(119)). 41-49. (in Russian).

Zhulega I.A. (2006). Metodologiya analiza finansovogo sostoyaniya predpriyatiya [Methodology of the analysis of the financial condition of the enterprise] (in Russian).