Применение алгоритмов машинного обучения для прогнозирования ESG-рейтинга корпораций в интересах формирования стоимости в финансовом менеджменте

Нджороге П.К.1![]()

1 Южный федеральный университет, ,

Скачать PDF | Загрузок: 46

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 8 (Август 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=69296525

Аннотация:

ESG-рейтинги раскрывают степень подверженности фирмы экологическим, социальным и управленческим рискам, представляя заинтересованным лицам дополнительную информацию для принятия решений в финансовом менеджменте. Несмотря на возрастающее внимание к факторам ESG со стороны заинтересованных сторон, существуют определенные проблемы, затрудняющие эффективную оценку. В частности, несогласованность методик, используемых различными рейтинговыми агентствами, а также изменчивость списка компаний, которые они анализируют каждый год. В результате некоторые компании могут не иметь доступных ESG-рейтингов и оценок за все периоды, что мешает заинтересованным сторонам — включая менеджеров, инвесторов и акционеров — эффективно оценивать ESG-риски. Настоящее исследование устраняет этот пробел, предлагая новый алгоритм машинного обучения для прогнозирования ESG-рейтингов, который использует такие факторы, как потребление воды, экологические практики, трудовые стандарты, охрана труда и управление человеческими ресурсами. Предложенный автором алгоритм может быть преобразован в компьютерную программу с интерфейсом, позволяющим заинтересованным сторонам вводить переменные и прогнозировать ESG-рейтинги, что позволит лучше оценивать подверженность компаний рискам, улучшая инвестиционные решения и формирование стоимости компании. Статья будет интересна исследователям финансового менеджмент корпораций в рамках стоимостного подхода, менеджерам и владельцам бизнеса, принимающим решения о развитии компаний с учетом влияния ESG-рисков.

Ключевые слова: рейтинг ESG, Машинное обучение, искусственный интеллект, устойчивое развитие, Экология, социальная сфера и управление (ESG), устойчивое инвестирование

JEL-классификация: Q57, O34, Q50

Введение

Актуальность. Доступность рейтингов и ранжирования в области экологии, социальной ответственности и корпоративного управления (ESG) имеет важное значение для потенциальных инвесторов, поскольку это позволяет провести всестороннюю оценку рисков, связанных с компанией. Более того, эти рейтинги помогают менеджерам оптимизировать процесс принятия решений в направлении создания ценности, что является фундаментальной целью в финансовом менеджменте. Таким образом, повышение доступности и точности рейтингов ESG подчеркивает важность этой темы в современном финансовом дискурсе.

Литературный обзор. Исследования взаимосвязи между ESG-показателями и финансовыми результатами компаний подтверждают, что социальная ответственность и устойчивое развитие играют важную роль в привлечении инвестиций. Эмпирический анализ Чонг Дж. и Филип Г. [6, c. 85] демонстрирует, что инвестиционные фонды, ориентированные на ESG, часто превосходят традиционные по доходности. В свою очередь, Даймонд Д. [7, c. 275–287] рассматривает использование управленческих контрактов для стимулирования результативности, что способствует решению агентских проблем и оптимизации управленческих решений. Улучшение ESG-показателей может существенно повысить корпоративную производительность, поскольку компании с высокими ESG-рейтингами зачастую отличаются лучшими экономическими показателями [16, c. 7]. При этом компании с превосходными рейтингами ESG привлекают более широкий круг инвесторов, стремящихся поддержать организации, придерживающиеся устойчивых и этичных стандартов. Увеличение спроса на акции таких компаний может стимулировать рост их рыночной стоимости, что является ключевой задачей финансового менеджмента [1, c. 89–95; 3, c. 109–120].

Кроме того, высокие ESG-рейтинги могут отражать эффективность управления рисками, особенно в экологической и социальной сферах. Компании, активно управляющие рисками, воспринимаются как более надежные и менее подверженные рискам юридических и регуляторных проблем в будущем. Согласно исследованиям, высокие этические стандарты, характерные для компаний с развитой ESG-политикой, могут предотвратить потери стоимости из-за этических нарушений [15, c. 396]. Систематическая оценка и корректировка рисков способствуют устойчивому развитию и достижению стратегических целей организации [2, c. 3–10]. Практики, способствующие высоким ESG-оценкам, такие как энергоэффективность и сокращение отходов, могут также снизить операционные издержки, увеличивая тем самым доступные ресурсы [15, c. 399]. Так, для долгосрочного создания стоимости, являющегося центральной задачей финансового менеджмента, необходимо не только поддерживать, но и постоянно отслеживать ESG-показатели компаний.

Научный пробел. Несмотря на возрастающий интерес к ESG-факторам и развитие ESG-рейтингов, используемых для оценки эффективности ESG компании, в данной сфере все еще существуют сложности. К ним относятся недостаток информации о устойчивом развитии и тот факт, что некоторые компании не всегда включаются в рейтинги, а также различия в подходах, применяемых ведущими рейтинговыми организациями. Рейтинговые агентства обычно сосредотачивают внимание на крупных корпорациях, в то время как малые предприятия часто остаются вне поля зрения. Более того, компания может быть включена в рейтинг в один период и отсутствовать в нем в другой.

В свете вышеизложенного, чтобы улучшить процесс принятия решений для всех заинтересованных сторон, необходимо сделать данные ESG-рейтингов доступными для всех компаний. Одним из подходов, который может быть использован, является создание инструмента для прогнозирования рейтингов ESG для компаний, чьи рейтинги ESG недоступны.

Цель данного исследования заключается в разработке алгоритма машинного обучения, способного предсказывать рейтинги и ранжирование в области экологии, социальной ответственности и корпоративного управления (ESG), чтобы улучшить процесс принятия решений в финансовом управлении, предоставляя более точные и надежные оценки ESG-производительности компаний.

Научная новизна. Разработан методологический инструментарий для формирования стоимости промышленных компаний, ориентированный на ESG. Этот инструментарий включает в себя создание алгоритма Extra Tree Regressor, основанного на машинном обучении и использующего 41 параметр. Он достигает точности прогнозирования рейтингов ESG более чем на 83%, что позволяет идентифицировать компании с минимальными рисками и благоприятным имиджем, являющимися значимыми нефинансовыми компонентами роста корпоративной стоимости. Кроме того, этот инструментарий предлагает уникальное преимущество для компаний, не включенных в публикуемые рейтинги ESG. Предоставляя доступ к своим показателям ESG, эти компании могут привлечь инвесторов, тем самым создавая основу для потенциального роста стоимости.

Авторская гипотеза. Доступность рейтингов и ранжирования компаний по ESG-параметрам имеет важное значение как для инвесторов, так и для менеджеров, поскольку она улучшает процесс принятия решений. Инвесторы, с одной стороны, могут выявлять компании с низким уровнем риска, которые в долгосрочной перспективе будут увеличивать свою стоимость. Менеджеры, с другой стороны, используют принципы ESG для улучшения процесса принятия решений. Постоянный мониторинг ESG показателей с целью их улучшения в конечном итоге приведет к увеличению рыночной стоимости, что является ключевой целью в финансовом управлении. Поэтому создание инструмента для прогнозирования рейтингов ESG важно, так как оно улучшает процесс принятия решений как для инвесторов, так и для менеджеров, и способствует формированию корпоративной стоимости.

Методология. Применение машинного обучения для прогнозирования ESG рейтингов становится все более популярным ввиду растущего интереса к устойчивому инвестированию. Модели машинного обучения могут анализировать большие объемы данных, включая неструктурированные данные, такие как новостные статьи, отчеты компаний, публикации в социальных сетях и другие, чтобы выявить закономерности и тенденции, которые могут указывать на уровень ответственности компании по ESG критериям.

Кармин де Ф. [5, c. 1–16], например, указывает на недостаточность традиционных эконометрических подходов для анализа связей между ESG-факторами и финансовыми результатами из-за сложности обрабатываемых данных. Автор предложил собственную модель машинного обучения, способную выявлять закономерности между ESG-профилями и финансовыми показателями предприятий.

В мире используется обширный спектр методик машинного обучения для создания предиктивных моделей, включая алгоритмы линейной регрессии, деревья решений, LGBM и Extra Trees, которые занимают ключевые позиции среди алгоритмов в этой области. Деревья решений представляют собой алгоритмы машинного обучения с учителем, которые осуществляют классификацию или предсказание значений на основе серии вопросов с ответами "да" или "нет".

Согласно Герона, А. [10, c.63] конвенциональный подход к анализу данных для предсказания исходов может оказаться неэффективным при работе со сложными наборами данных и, как правило, требует значительного времени, что увеличивает вероятность ошибок. В свою очередь, методы машинного обучения являются предпочтительным решением, так как они способны выявлять паттерны, которые традиционные методы могли бы упустить, обеспечивая при этом более высокую точность прогнозирования.

Несколько исследователей использовали методы машинного обучения для анализа данных по экологическим, социальным и управленческим (ESG) показателям. Шарма, У. [16, c. 1–7] исследовал корреляцию между данными ESG и параметрами финансового роста. В свою очередь, Ли О. [13, c. 1–14] использовал Natural Language Processing (NLP) для анализа данных из социальных сетей с целью прогнозирования рейтингов ESG. Несмотря на ценный вклад этих исследований, ни одно из них не сосредоточено на сборе данных от российских компаний. Кроме того, наше исследование отличается использованием простых переменных ESG, которые легко доступны даже для малых предприятий.

Научное сообщество выражает опасения относительно значительной вариативности моделей, основанных на деревьях решений [4, c. 229–242]. Это привело к необходимости комбинирования нескольких моделей для снижения вариативности без ухудшения предсказательной способности [11, c. 3–42]. В ответ на эту проблему Брейман предложил широко используемую стратегию ансамблевого обучения под названием бэггинг, цель которой — уменьшение вариативности в моделях машинного обучения и повышение их предсказательной точности [17]. Этот метод заключается в создании множества подвыборок данных с помощью бутстраппинга, предполагающего случайную выборку с возвращением. Для каждой подвыборки строится отдельная модель, а итоговый прогноз формируется путем агрегации результатов всех моделей.

Применение ансамблевых методов часто улучшает точность моделей на основе деревьев решений или регрессионных деревьев, которые без этого не могли бы конкурировать с другими методами обучения, такими как нейронные сети или метод опорных векторов [11, c. 3–42]. Помимо этого, хотя ансамблевые методы и предполагают разработку множества моделей, их сочетание с деревьями решений остается выгодным с точки зрения вычислительной эффективности благодаря относительно невысокой вычислительной сложности стандартного алгоритма построения деревьев [12, c. 162–170].

В связи с этим мы предлагаем использовать алгоритм Extra Tree Regressor для прогнозирования ESG рейтингов.

В процессе разработки алгоритма из категории управляемых пакетных методов машинного обучения для прогнозирования ESG-рейтингов мы начинаем со сбора данных о 160 российских компаниях из мирового рейтинга RAEX Europe за февраль 2023 года [14]. Далее, следуя методологии RAEX Europe, мы анализируем ESG данные, разделяя их на основные и дополнительные элементы. Каждый дополнительный элемент оценивается согласно подходам, описанным в RAEX Europe.

Данные был собраны из ежегодных докладов, отчетов по устойчивому развитию, а также с интернет-ресурсов данных организаций. Для того чтобы минимизировать вероятность упущения важных переменных и максимизировать объем собранных данных, было решено исключить следующие подпеременные: безопасность и качество продукции, защита конфиденциальности информации, портфель экологически значимых активов, структура владения, практики, ограничивающие конкуренцию, налогообложение и доходы. В дополнение, из анализа были исключены компании, предоставившие неполные данные, таким образом, в анализе участвуют 100 компаний. Оценка каждого фактора проводится на основе критериев, указанных в таблице 1 и таблице 2.

Таблица 1

Критерии оценки подфакторов ESG

|

Критерии снижения риска

|

Оценка

|

Условие

|

|

Политика и программы

|

0

|

Отсутствие информации о наличии и

реализации программ/политик

|

|

0,5

|

Имеющаяся информация по данным

Агентства частично указывает на наличие программ/политик

| |

|

1

|

Компания раскрывает информацию о

наличии программ/полисов

| |

|

Раскрытие информации ESG

|

0

|

Отсутствие раскрытия ESG-показателей

|

|

0.5

|

ESG-показатели раскрыты не полностью

| |

|

1

|

Публичная отчетность компании

позволяет оценить эффективность снижения рисков и использования возможностей

|

Источник: составлено автором по материалам [14].

Таблица 2

Критерии оценки изменения тенденций

|

Тенденция,

показывающая улучшение эффективности фактора

| |||

|

Отчетный период

|

Положительная тенденция

|

Нейтральный тренд

|

Отрицательная тенденция

|

|

4 года

|

1

|

0,5

|

0

|

|

3 года

|

0,75

|

0,5

|

0

|

|

2 года

|

0.25

|

0

|

0

|

Источник: составлено автором по материалам [14].

Следующим шагом является сбор информации о финансовых показателях из отчетности компании за выбранный период, которую анализирует рейтинговое агентство. Ключевые факторы, оказывающие влияние на рыночную стоимость компании, включают: объем выручки, доход до уплаты налогов, среднегодовую стоимость активов, наличие чистых денежных средств и их эквивалентов на момент окончания года, среднегодовой размер капитала, DPS, EPS, рентабельность, доходность активов, а также финансовый леверидж.

При подборе технологии машинного обучения, аналитический комплекс включал данные ста предприятий, причем для обучающих дескрипторов применялись 28 ESG-показателей и 13 финансовых метрик: потребление воды, сохранение биоразнообразия, эффективность использования энергии, использование природных ресурсов, утилизация и переработка отходов, эмиссия загрязняющих веществ, уровень загрязнения, выбросы в атмосферу, использование возобновляемых источников энергии, влияние на климат, общий уровень риска (управление цепочками поставок), трудовые условия, безопасность труда, привлечение и удержание кадров, многообразие, управление человеческими ресурсами, социальные программы, вклад в развитие местных сообществ, соблюдение прав человека, корпоративная социальная ответственность, состав Совета директоров, структура собственности, система управления рисками, организационная структура, корпоративная этика, объем акций в обращении, стоимость акций, рыночная капитализация, выручка, прибыль до налогообложения, среднегодовая стоимость активов, чистый денежный поток и его эквиваленты на конец года, среднегодовой объем капитала, DPS, EPS, рентабельность прибыли, рентабельность активов, финансовый леверидж. Основным критерием оценки выступало ранжирование по ESG.

Результаты исследования

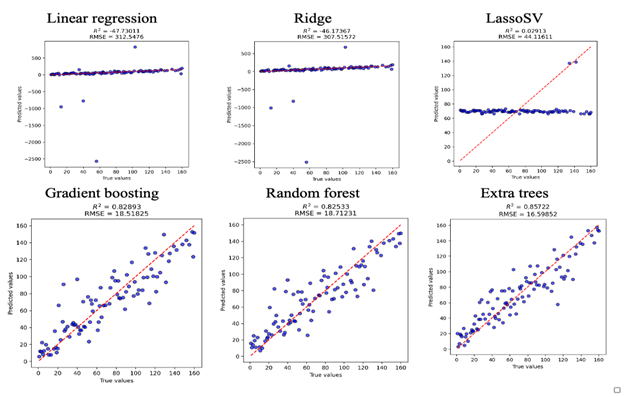

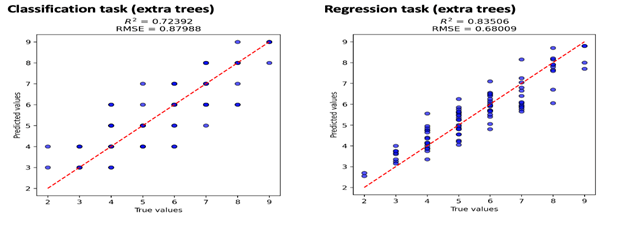

Разработаем систему машинного обучения, применяя разнообразные алгоритмы, с целью выявления наиболее эффективного для прогнозирования ESG (рис. 1).

Рисунок 1. Прогнозирование рэнкинга ESG с использованием различных алгоритмов машинного обучения

Источник: составлено автором.

Extra Trees Regressor демонстрирует наивысшее качество прогнозирования – индекс составил 0,85. Важно подчеркнуть, что результаты, полученные с помощью линейной регрессии и Ridge-регрессии, оказались неудовлетворительными из-за высоких значений RMSE и даже негативного коэффициента детерминации R2, что свидетельствует о непригодности этих методов для решения поставленной задачи.

В рамках проведенного исследования для анализа собранных корпоративных данных использовался алгоритм Extra Trees из пакета scikit-learn языка программирования Python3, что позволило разработать модель машинного обучения.

Для анализа эффективности предсказательной способности модели был применен метод кросс-валидации. Этот подход предусматривает автоматическое разделение исходного набора данных, который служит обучающим набором, на две части: валидационный набор (как правило, меньший по объему) и обучающий набор (как правило, больший). Для реализации этой методики использовалась техника K-fold из пакета scikit-learn. В этом алгоритме присутствует параметр K, который задает число повторений процесса кросс-валидации и определяет размеры подвыборок.

В контексте исследования было решено установить параметр K равным десяти. Это подразумевает, что в начале эксперимента база данных разделяется таким образом: 90% данных отводится под обучающую выборку, а оставшиеся 10% - под валидационную. После этого проводилось обучение модели и оценивалось качество прогнозов на упомянутых 10%. Далее алгоритм повторно разделял данные, при этом в валидационную выборку включалась другая часть данных, составляющая 10%. Эта процедура выполнялась циклически до тех пор, пока каждый сегмент исходного набора данных не был использован в качестве валидационного.

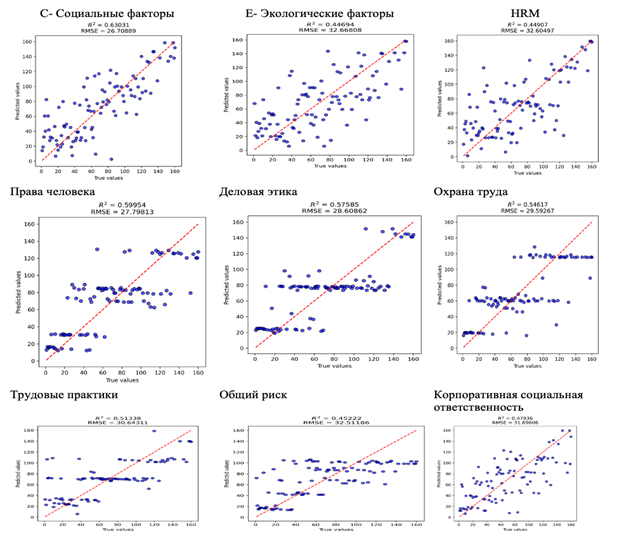

В результате первоначального анализа мы определяем, какой из параметров имеет ключевое значение для прогнозирования. Для этого мы составляем прогнозы ранжирования ESG, исходя из каждого из 41 параметра. Результат показывает, что наивысшую значимость имеют следующие параметры: социальные аспекты (С), права человека, деловая этика, защита на рабочем месте, трудовые нормы, общий риск: корпоративная социальная ответственность, управление человеческими ресурсами (HRM), экологические аспекты (E) (рис. 2).

Рисунок 2. Результативность различных параметров при отдельном анализе

Источник: составлено автором.

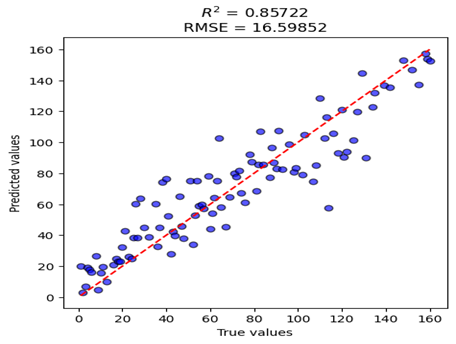

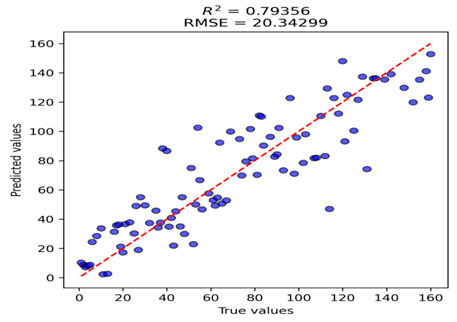

Важно отметить, что, хотя данные результаты указывают на параметры, которые являются наиболее эффективными для определения рейтинга ESG, их процентное соотношение слишком мало для того, чтобы делать надежные индивидуальные прогнозы. Для улучшения точности прогнозов мы тренируем модель, включая в нее все 41 критерий. Это увеличивает вероятность точного прогноза до 85,722% и снижает стандартное отклонение до 16,58 (рис. 3).

Рисунок 3. Точечный график, показывающий прогноз ранжирования ESG с использованием всех параметров

Источник: составлено автором.

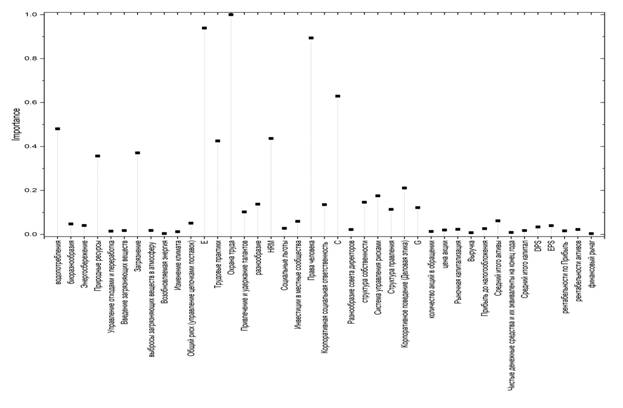

Метод определения значимости факторов (Feature importance) был использован для выявления наиболее весомых параметров, влияющих на процесс обучения, результаты чего показаны на рисунке 4.

Рисунок 4. Анализ важности признаков (Feature Importance Analysis)

Источник: составлено автором.

Параметры с важностью выше 0,4 включают: водопотребление, экологические факторы, охрана труда, трудовые практики, HRM, права человека, социальные факторы. В процессе предсказания уровня ESG-рейтинга на основе семи ключевых показателей, выбранных в соответствии с анализом feature importance, была обнаружена вероятность достижения результата в 79%, как показано на рисунке 5.

Рисунок 5. Прогноз ранжирование ESG с использованием наиболее важных параметров на основе анализа признаков (Feature Importance Analysis) Источник: составлено автором.

Следует

подчеркнуть, что рейтинги ESG, как и ранжирование ESG, играют ключевую роль в

представлении индексов ESG предприятия. В связи с этим, для предсказания уровня

ESG мы применяем алгоритм extra

tree regressor,

учитывая 41 параметр, как показано на рисунке

6.

Следует

подчеркнуть, что рейтинги ESG, как и ранжирование ESG, играют ключевую роль в

представлении индексов ESG предприятия. В связи с этим, для предсказания уровня

ESG мы применяем алгоритм extra

tree regressor,

учитывая 41 параметр, как показано на рисунке

6.

Рисунок 6. Прогноз рейтинги ESG с использованием всех 41 параметров

Источник: составлено автором.

Выводы

Несмотря на то, что доступ к данным ESG остается проблемой, особенно для малых предприятий, которые не включены в рейтинги ключевых рейтинговых агентств, такие данные играют важную роль в принятии решений. Для решения этой проблемы могут быть применены алгоритмы машинного обучения.

Предложенное в статье использование алгоритма ExtraTrees в контексте методов машинного обучения дало возможность с высокой точностью, превышающей 83%, вычислить ESG-рейтинг компаний, опираясь на важнейшие индикаторы, включая: потребление воды, экологические аспекты, трудовые нормы, безопасность труда, управление человеческими ресурсами, права человека и социальные элементы.

Представленная модель может быть применена для анализа ESG-показателей тех компаний, которые не охвачены ведущими рейтинговыми агентствами. Это представляет ценность для инвесторов, поскольку позволяет выявлять компании с наименьшими инвестиционными рисками.

Менеджеры компании, анализируя свою деятельность в области экологии, социальной ответственности и корпоративного управления, могут стремиться к оптимизации этих показателей, снижению рисков и формированию стоимости для акционеров, что является основной целью в финансовом менеджменте.

Представленный алгоритм, несмотря на возможность его разработки в виде программного обеспечения с интерфейсом для ввода данных и предсказания ESG-рейтингов, не классифицирует компании по секторам, хотя они сталкиваются с различными ESG-рисками. Это главным образом связано с ограничениями используемых данных, что может быть рассмотрено и раскрыто в будущих исследованиях по данной тематике.

Источники:

2. Калицева К.А., Чараева М.В. Систематизация индикаторов устойчивого развития южнороссийских регионов на основе концепции устойчивого развития // Финансы. Деньги. Инвестиции. – 2023. – № 3(87). – c. 3-19. – doi: 10.36992/2222-0917_2023_3_3.

3. Чараева М.В. ESG-инвестирование и развитие организаций: тенденции, перспективы, зарубежный опыт. / В книге: Современные тенденции и направления развития статистики и аналитики. - Москва: Кнорус, 2023. – 109-120 c.

4. Breiman L. Randomizing outputs to increase prediction accuracy // Machine Learning. – 2000. – № 3. – p. 229-242.

5. Carmine de F., Geissler C.J., Margot V., Monnier B. ESG Investments: Filtering versus Machine Learning Approaches // Applied Economics and Finance. – 2021. – № 2. – p. 1-16. – doi: 10.11114/aef.v8i2.5097.

6. Chong J., Phillips G. ESG investing: A simple approach // Journal of Wealth Management,. – 2016. – № 19(2). – p. 73-88.

7. Diamond D., Verrecchia R. Optimal managerial contracts and equilibrium security prices // The Journal of Finance. – 1982. – № 2. – p. 275-287. – doi: 10.1111/J.1540-6261.1982.TB03550.X.

8. ESG Corporate rankings. RAEX Europe. [Электронный ресурс]. URL: https://raexpert.eu/esg_corporate_ranking/ (дата обращения: 04.04.2023).

9. Friedman J. On bias, variance, 0/1-loss, and the curse-of-dimensionality // Data Mining and Knowledge Discovery. – 1997. – № 1. – p. 55-77.

10. Geron A. Hands-On Machine Learning with Scikit - Learn & TensorFlow. / 2nd edition. - Sebastopol O’Reilly Media, Inc., 2017. – 63 p.

11. Geurts P., Ernst D., Wehenkel L. Extremely randomized trees // Machine Learning. – 2006. – № 1. – p. 3-42. – doi: 10.1007/s10994-006-6226-1.

12. Geurts P., Wehenkel L. Investigation and reduction of discretization variance in decision tree induction // Lecture Notes in Computer Science. – 2000. – p. 162-170.

13. Lee O., Joo H., Choi H., Cheon M. Proposing an integrated approach to analyzing ESG data via Machine Learning and deep learning algorithms // Sustainability. – 2022. – № 14. – p. 8745. – doi: 10.3390/su14148745.

14. Methodology For Assigning Environmental, Social And Governance Ratings To Corporates. RAEX Europe. [Электронный ресурс]. URL: https://www.raexpert.eu/files/Methodology_ESG_Corporates_V3.pdf (дата обращения: 04.03.2023).

15. Ndzhoroge P.K., Szczygiel N., Shevchenko D.A., Abramyan G.A. Impact of Unethical Behaviour on the Value of Firms in the Real Sector. / In book: Innovative Trends in International Business and Sustainable Management. Approaches to Global Sustainability, Markets, and Governance., 2023. – 391-400 p.

16. Sharma U., Gupta A., Gupta S.K. The pertinence of incorporating ESG ratings to make investment decisions: a quantitative analysis using machine learning // Journal of Sustainable Finance and Investment. – 2024. – № 1. – p. 184-198. – doi: 10.1080/20430795.2021.2013151.

17. Some infinity theory for predictor ensembles. University of California, Department of Statistics. [Электронный ресурс]. URL: https://www.stat.berkeley.edu/users/breiman/some_theory2000.pdf (дата обращения: 15.11.2023).

Страница обновлена: 25.12.2025 в 02:40:19

Download PDF | Downloads: 46

Application of machine learning algorithms to predict companies' ESG rankings in the interest of value creation in financial management

Ndzhoroge P.K.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 8 (August 2024)

Abstract:

ESG rankings reveal the extent to which a firm is exposed to environmental, social, and governance risks, providing stakeholders with additional information for decision-making in financial management. Despite the stakeholders' growing attention to ESG factors, there are certain challenges that hinder effective assessment. Thus, there is inconsistency in the methodologies used by different ranking agencies and variability in the list of companies they analyze each year. As a result, some companies may lack available ESG rankings and assessments for all periods, making it difficult for stakeholders — including managers, investors, and shareholders — to effectively evaluate ESG risks.

This study addresses this gap by proposing a new machine learning algorithm for predicting ESG rankings.

The algorithm includes such factors as water consumption, environmental practices, labor standards, occupational safety, and human resource management. This algorithm can be transformed into a computer program with an interface that allows stakeholders to input variables and predict ESG rankings. This capability enables better assessment of companies' risk exposure, improving investment decisions and value creation for the company.

The article will be of interest to researchers in corporate financial management with a value-based approach, as well as managers and business owners making decisions about company development considering the impact of ESG risks.

Keywords: ESG ranking, machine learning, artificial intelligence, sustainable development, ESG, sustainable investments

JEL-classification: Q57, O34, Q50

References:

Abramyan G.A., Shevchenko D.A. (2023). Otsenka ustoychivosti investitsionnogo razvitiya Yuzhno-rossiyskogo prigranichya v usloviyakh sotsialno-politicheskoy nestabilnosti [Assessment of the south-russian border region’s investment development sustainability in conditions of socio-political instability]. Modern Economy Success. (1). 89-95. (in Russian).

Breiman L. (2000). Randomizing outputs to increase prediction accuracy Machine Learning. 40 (3). 229-242.

Carmine de F., Geissler C.J., Margot V., Monnier B. (2021). ESG Investments: Filtering versus Machine Learning Approaches Applied Economics and Finance. 8 (2). 1-16. doi: 10.11114/aef.v8i2.5097.

Charaeva M.V. (2023). ESG-investirovanie i razvitie organizatsiy: tendentsii, perspektivy, zarubezhnyy opyt [ESG investments and development of organizations: trends, prospects, and foreign experience] Moscow: Knorus. (in Russian).

Chong J., Phillips G. (2016). ESG investing: A simple approach The Journal of Wealth Management,. (19(2)). 73-88.

Diamond D., Verrecchia R. (1982). Optimal managerial contracts and equilibrium security prices The Journal of Finance. 37 (2). 275-287. doi: 10.1111/J.1540-6261.1982.TB03550.X.

ESG Corporate rankingsRAEX Europe. Retrieved April 04, 2023, from https://raexpert.eu/esg_corporate_ranking/

Friedman J. (1997). On bias, variance, 0/1-loss, and the curse-of-dimensionality Data Mining and Knowledge Discovery. 1 (1). 55-77.

Geron A. (2017). Hands-On Machine Learning with Scikit - Learn & TensorFlow Sebastopol : O’Reilly Media, Inc.

Geurts P., Ernst D., Wehenkel L. (2006). Extremely randomized trees Machine Learning. 63 (1). 3-42. doi: 10.1007/s10994-006-6226-1.

Geurts P., Wehenkel L. (2000). Investigation and reduction of discretization variance in decision tree induction Lecture Notes in Computer Science. 1810 162-170.

Kalitseva K.A., Charaeva M.V. (2023). Sistematizatsiya indikatorov ustoychivogo razvitiya yuzhnorossiyskikh regionov na osnove kontseptsii ustoychivogo razvitiya [Development and systematization of indicators of sustainable development of South Russian regions based on the concept of sustainable development]. Finansy. Dengi. Investitsii. (3(87)). 3-19. (in Russian). doi: 10.36992/2222-0917_2023_3_3.

Lee O., Joo H., Choi H., Cheon M. (2022). Proposing an integrated approach to analyzing ESG data via Machine Learning and deep learning algorithms Sustainability. 14 (14). 8745. doi: 10.3390/su14148745.

Methodology For Assigning Environmental, Social And Governance Ratings To CorporatesRAEX Europe. Retrieved March 04, 2023, from https://www.raexpert.eu/files/Methodology_ESG_Corporates_V3.pdf

Ndzhoroge P.K., Szczygiel N., Shevchenko D.A., Abramyan G.A. (2023). Impact of Unethical Behaviour on the Value of Firms in the Real Sector Springer Nature.

Sharma U., Gupta A., Gupta S.K. (2024). The pertinence of incorporating ESG ratings to make investment decisions: a quantitative analysis using machine learning Journal of Sustainable Finance and Investment. 14 (1). 184-198. doi: 10.1080/20430795.2021.2013151.

Some infinity theory for predictor ensemblesUniversity of California, Department of Statistics. Retrieved November 15, 2023, from https://www.stat.berkeley.edu/users/breiman/some_theory2000.pdf