Оценка рисков недобросовестных действий в дорожно-строительном секторе экономики

Сушков В.М.1

1 Национальный Исследовательский Ядерный Университет «МИФИ», ,

Скачать PDF | Загрузок: 45

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 8 (Август 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=69296533

Аннотация:

Дорожное строительство обеспечивает инфраструктуру, транспортную доступность и экономическое развитие государства. В то же время, объем «теневых» экономических отношений в данном отраслевом секторе долгое время остается высоким, что свидетельствует о недостаточной прозрачности деятельности и финансовом контроле. Для разработки эффективных мер снижения криминализации дорожного строительства требуется оценка масштабов подверженности данного отраслевого сектора недобросовестным действиям. Исследование решает указанную задачу посредством количественной оценки рисков недобросовестных действий компаний дорожно-строительного сектора экономики с применением российских и зарубежных моделей оценки достоверности финансовой отчетности, которые детализированы на уровне конкретных аналитических показателей. По результатам оценки выявлена существенная группа компаний с повышенными рисками недобросовестных действий. Сравнительный анализ показателей финансовой отчетности продемонстрировал признаки недобросовестности, которые позволяют проводить экспресс-анализ достоверности финансовой отчетности. Полученные результаты призваны повысить эффективность выявления недобросовестных действий в процессах финансового контроля, проводимого государственным органами, аудиторскими организациями и службами внутреннего контроля

Ключевые слова: недобросовестные действия, мошенничество, дорожное строительство, отраслевая экономика, теневая экономика, аудит

JEL-классификация: E26, J46, O17

Введение

Недобросовестные действия представляют серьезную угрозу национальной и корпоративной экономической безопасности, вследствие чего требуют эффективных мер выявления и предотвращения. Под недобросовестными действиями в соответствии с Международным стандартом аудита 240 «Обязанности аудитора в отношении недобросовестных действий при проведении аудита финансовой отчетности» (МСА 240) понимаются умышленные действия одного или нескольких лиц из числа руководства, лиц, отвечающих за корпоративное управление, сотрудников или третьих лиц, совершенные при помощи обмана для получения неправомерных или незаконных преимуществ [11, п. 11а]. Важно отметить, что для аудитора значимы любые недобросовестные действия, которые способны привести к существенным искажениям финансовой отчетности. Аудитор не квалифицирует недобросовестные действия с правовой точки зрения [11, п. 3].Целью аудитора является выявление и оценка рисков существенного искажения вследствие недобросовестных действий (РСИНД), для того чтобы впоследствии спланировать ответные надлежащие аудиторские процедуры достаточного объема [11, п. 10a]. В то же время, в аудиторской практике процедурам оценки рисков зачастую не уделяется должного внимания, вследствие чего неэффективно планируются дальнейшие процедуры проверки по существу, характер и объем которых основывается на оценке рисков. Особенно неблагоприятным для аудитора является случай недооценки риска, который может повлечь невыявление существенных искажений в финансовой отчетности. В процессе оценки рисков важно учитывать мезоэкономические факторы, включая отрасль экономики, в которой функционирует аудируемое лицо. Разработкой мероприятий по выявлению, оценке и управлению рисками в различных отраслях экономики занимались как зарубежные ученые (Дамодаран А., Баффет У., Бейкер С.Х. и др.) [18, 20, 21], так и отечественные исследователи (Казакова Н.А., Когденко В.Г., Засько В.Н. и др.) [5, 7, 9]. В то же время, в научной литературе недостаточно внимание уделено рискам недобросовестных действий в строительстве.

Строительная отрасль традиционно считается наиболее уязвимой к недобросовестным действиям [3, 8, 12]. Данный факт обусловлен спецификой деятельности строительных компаний и подрядчиков. В частности, строительство предполагает использование широкой номенклатуры товарно-материальных ценностей, слабый внутренний контроль, большой оборот наличных денег, выдаваемых под отчет, а также длинный инвестиционно-строительный цикл, в рамках которого тяжело отследить обоснованность затрат на ранних этапах [12, 14, 17]. Указанные факторы создают возможности для различного рода недобросовестных действий. Наиболее распространенными являются хищение активов, подлог материалов на более дешевые, различные формы коррупции (взятничество, откаты, сговоры на торгах), проведение фиктивных хозяйственных операций, манипулирование отчетностью, уклонение от уплаты налогов, легализация (отмывание) преступных доходов [1, 2, 3, 12, 14].

Статистические данные привлечения к уголовной ответственности в сфере строительства в разрезе четырех лет продемонстрированы в таблице 1. Наибольшую долю составляет мошенничество (59%), затем следуют коррупционные и налоговые преступления (27% и 14% соответственно).

Таблица 1. Количество уголовных преступлений в сфере строительства

|

Преступление

|

2019 г.

|

2020 г.

|

2021 г.

|

2022 г.

|

|

Мошенничество

|

3 746

|

3 199

|

2 765

|

2 676

|

|

Налоговые преступления

|

739

|

565

|

647

|

632

|

|

Коррупционные преступления

|

1 158

|

1 100

|

1 153

|

1 253

|

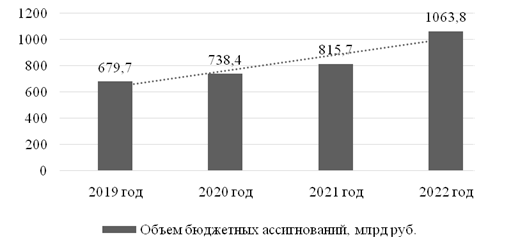

В структуру строительного комплекса РФ входит большое число отраслевых секторов, каждый из которых имеет специфические особенности. Объектом данного исследования является дорожное строительство как один из наиболее крупных и высокорискованных представителей строительной отрасли. В соответствии с ежегодными докладами о результатах деятельности Федерального дорожного агентства, наблюдается стабильный рост объемов бюджетных ассигнований, выделяемых на строительство и реконструкцию федеральных и муниципальных дорог (рисунок 1) [6].

Рисунок 1. Финансирование деятельности Федерального дорожного агентства

Источник: составлено автором на основе [6].

В то же время, растет количество правонарушений в сфере дорожного строительства. В СМИ неоднократно освещаются случаи коррупции, многомилионных хищений денежных средств, строительной техники и материалов, а также некачественного выполнения строительных и ремонтных работ. В качестве примера можно привести крупный случай вывода через технические компании более 1 млрд внебюджетных инвестиций при строительстве объездной дороги в Хабаровске. Хищения производились в период с января 2019 года по октябрь 2021 года. Основные фигуранты дела привлечены к уголовной ответственности по статье 159 УК РФ «Мошенничество» [4].

Высокий уровень подверженности дорожного строительства к недобросовестным действиям обуславливает необходимость проведения глубокого и всестороннего анализа рисков, служащего основной для дальнейшей разработки соответствующих выявляющих и предупреждающих мер. Данное исследование направлено на проведение количественной оценки рисков недобросовестных действий в дорожно-строительном секторе экономики. Методология включает анализ финансовой отчетности дорожно-строительных компаний за период с 2018 по 2022 год с применением российских и зарубежных моделей, а также сравнительный анализ группы добросовестных и недобросовестных компаний. Комплексный подход, предложенный в работе, позволит оценить актуальное состояние и тенденции распространения недобросовестных действий в дорожно-строительном секторе экономики. Ожидается, что в ходе исследования будут выявлены конкретные аналитические показатели, которые возможно внедрить в практику финансового контроля для экспресс-анализа финансовой отчетности.

Материалы и методы

Большинство недобросовестных действий оставляет след в финансовой отчетности. По данной причине для обоснования повышенных рисков проведен анализ финансовой отчетности 1 342 компаний за 2018-2022 гг. по выборке из электронного сервиса СПАРК-Интерфакс по ОКВЭД 42.11 «Строительство автомобильных дорог и автомагистралей». Выборка показала, что сектор представлен преимущественно малыми предприятиями, находящимися в частной собственности. При этом абсолютное большинство участвует в государственных закупках, поскольку строительство муниципальных и федеральных дорог производится в соответствии с законодательством о контрактной системе (рисунок 2).

Рисунок 2. Характеристики выборки компаний по ОКВЭД 42.11

Источник: составлено автором.

Конкуренция в отрасли достаточно сильная, что подтверждается низким индексом Херфиндаля-Хиршмана (таблица 2). В то же время, эффект масштаба не выражен. Три компании с наиболее высокой рыночной долей совокупно занимают 12% рынка – АО ДСК «Автобан», АО «ВАД» и АО «Ямалтрансстрой». Данные компании функционируют в разных географических сегментах, вследствие чего не являются прямыми конкурентами.

Таблица 2. Индикаторы конкуренции в дорожном строительстве

|

Показатель

|

2018 г.

|

2019 г.

|

2020 г.

|

2021 г.

|

2022 г.

|

CAGR, %

|

CV

|

|

Индекс Херфиндаля-Хиршмана (HHI)

|

168,68

|

113,92

|

64,74

|

74,35

|

100,34

|

-3,07

|

26,31

|

|

Коэффициент концентрации 3-х крупнейших компаний (CR-3)

|

13,74

|

11,46

|

6,35

|

9,76

|

12,13

|

-12,18

|

39,24

|

Для интегральной оценки достоверности финансовой отчетности в научной литературе получили распространение регрессионные модели. Параметрами в моделях выступают индикаторы, которые могут быть рассчитаны по финансовой отчетности большинства экономических субъектов, независимо от применяемых стандартов подготовки финансовой отчетности. Модели имеют следующий вид:

![]()

где ![]() –

дихотомическая переменная, оценивающая степень достоверности финансовой

отчетности

–

дихотомическая переменная, оценивающая степень достоверности финансовой

отчетности ![]() -й

компании;

-й

компании;

![]() –

вектор коэффициентов регрессии;

–

вектор коэффициентов регрессии;

![]() –

вектор фактических значений параметров модели, рассчитанных по финансовой

отчетности

–

вектор фактических значений параметров модели, рассчитанных по финансовой

отчетности ![]() -й

компании;

-й

компании;

![]() –

регрессионные остатки.

–

регрессионные остатки.

При превышении расчетного значения ![]() над

пороговым анализируемая финансовая отчетность с большей долей вероятности

является недостоверной, и наоборот. Чем дальше удалено расчетное значение

над

пороговым анализируемая финансовая отчетность с большей долей вероятности

является недостоверной, и наоборот. Чем дальше удалено расчетное значение ![]() от

порогового, тем выше оцениваемая вероятность.

от

порогового, тем выше оцениваемая вероятность.

В научной литературе предложены различные регрессионные модели, которые различаются особенностями применения и точностью оценки. Классической моделью данного типа является M-score американского ученого Мессода Бениша, предложенная в 1999 году [19]. На ее основе в 2011 году Мария Роксас предложила собственную модель, пересмотрев состав входящих в нее факторов [22]. Обе модели применимы к американским компаниям реального сектора экономики. С учетом специфики отечественных компаний и российских стандартов бухгалтерского учета (РСБУ), в 2016 году исследователи НИУ ВШЭ Н.В. Ферулева и М.А. Штефан адаптировали модели Бениша и Роксас [16]. Независимо от ранних исследований, в 2018 году исследователи Финансового университета И.В. Сафонова и А.Д. Сильченко разработали новую модель для российских компаний, которая получила название NARM1a [13].

Во всех перечисленных моделях используются идентичные индексы, рассчитываемые по финансовой отчетности. Различается лишь их количество и числовые коэффициенты в регрессионных уравнениях. Для каждого индекса оптимальным значением является единица, свидетельствующая об отсутствии динамики в сравнении с предыдущим годом и, как следствие, риска. Регрессионные модели служат основной для группировки компаний по уровню рисков недобросовестных действий в данном исследовании. Для выявления конкретных признаков недобросовестности проведен более глубокий анализ на уровне аналитических показателей финансовой отчетности.

Результаты и обсуждение

В таблице 3 представлены результаты расчетов каждого промежуточного индекса, а также интегральные показатели зарубежных и российских моделей в разрезе четырех лет – с 2019 года по 2022 год.Таблица 3. Расчеты интегральных показателей в регрессионных моделях

|

Показатель

|

2019 г.

|

2020 г.

|

2021 г.

|

2022 г.

|

Бенчмарк

|

|

Индекс дневных продаж в

дебиторской задолженности

|

1,00

|

1,03

|

1,02

|

0,95

|

1,00

|

|

Индекс рентабельности

продаж по валовой прибыли

|

0,90

|

0,93

|

0,97

|

0,89

|

1,00

|

|

Индекс качества активов

|

1,00

|

1,00

|

1,00

|

1,00

|

1,00

|

|

Индекс роста

выручки

|

1,26

|

1,12

|

1,18

|

1,28

|

1,00

|

|

Индекс амортизации

|

1,00

|

1,00

|

1,00

|

1,00

|

1,00

|

|

Индекс коммерческих и

управленческих расходов

|

1,00

|

1,00

|

1,00

|

1,00

|

1,00

|

|

Индекс коэффициента

финансовой зависимости

|

1,00

|

0,99

|

1,00

|

1,00

|

1,00

|

|

Начисления к активам

|

0,72

|

0,74

|

0,80

|

0,78

|

1,00

|

|

Модели, разработанные

для американских компаний

| |||||

|

М-score Бениша

|

2,08

|

1,97

|

1,92

|

2,01

|

< -2,22

|

|

М-score Роксас

|

-2,38

|

-2,49

|

-2,47

|

-2,47

|

< -2,76

|

|

Модели, разработанные

для российских компаний

| |||||

|

М-score Бениша

(по Штефан и Ферулевой)

|

-1,98

|

-2,15

|

-2,15

|

-2,05

|

< -1,802

|

|

М-score Роксас

(по Штефан и Ферулевой)

|

-2,49

|

-2,59

|

-2,58

|

-2,58

|

< -2,146

|

|

NARM1a

(Сафонова и Сильченко)

|

0,17

|

0,18

|

0,18

|

0,17

|

< 0,3

|

Совокупно по всем компаниям явствует наращение дебиторской задолженности, выручки и рентабельности. Большинство промежуточных индексов, тем не менее, оказались на уровне бенчмарка, что вызвано медианным расчетов по всей выборке, который усреднил показатели добросовестных и недобросовестных компаний. Оценки по большинству моделей оказались чуть ниже пороговых значений, что свидетельствует об однородности результатов. Расхождения связаны с различным набором коэффициентов, которые включаются в модели.

На основе рассчитанных значений проведена группировка выборки по пяти уровням риска – от низкого до высокого (таблица 4).

Таблица 4. Распределение компаний по уровням риска недобросовестных действий

|

Модель

|

Низкий риск, %

|

Риск ниже среднего, %

|

Средний риск, %

|

Риск выше среднего, %

|

Высокий риск, %

|

|

M-score Бениша

|

4,76

|

52,83

|

23,5

|

8,66

|

10,25

|

|

M-score Роксас

|

9,69

|

52,02

|

20,54

|

5,79

|

11,96

|

|

NARM1a

|

1,29

|

78,73

|

17,8

|

1,42

|

0,77

|

Результаты демонстрируют значительную долю компаний (порядка 40% по каждой модели), которым присущ средний риск недобросовестных действий и выше. Средний риск присваивался в случаях, когда интегральный показатель компании превышал пороговое значение. Чем выше отклонение, тем выше риск.

В связи с ограничениями вышеописанных моделей, позволяющих проводить только обобщенную оценку, для группы недобросовестных компаний проведен более глубокий анализ по аналитическим показателям финансовой отчетности (таблица 5).

Таблица 5. Сопоставление аналитических показателей в отчетности добросовестных и недобросовестных компаний

|

Показатель

|

Добросовестные компании

|

Недобросовестные

компании

|

Отклонения

|

|

Наличие в рисковых

реестрах, %

|

5,81

|

10,61

|

+4,80

|

|

Индекс должной

осмотрительности

|

2

|

4

|

+2,00

|

|

Индекс финансового риска

|

12

|

21

|

+9,00

|

|

Индекс платежной

дисциплины

|

94

|

81

|

-13,00

|

|

Высокий сводный риск, %

|

3,27

|

8,38

|

+5,11

|

|

Доля основных средств в

активах, %

|

31,81

|

22,24

|

-9,57

|

|

Доля убыточных компаний, %

|

3,21

|

9,37

|

+6,16

|

|

Доля компаний с

отрицательным

собственным капиталом, %

|

2,84

|

6,05

|

+3,21

|

|

Доля компаний с

отрицательным сальдо по текущей деятельности, %

|

11,65

|

26,54

|

+14,89

|

|

Коэффициент вариации

выручки, %

|

21,24

|

48,63

|

+27,39

|

|

Темп прироста выручки, %

|

2,12

|

12,38

|

+10,26

|

|

Коэффициент денежного

покрытия выручки, дол. ед.

|

1,08

|

0,89

|

-0,19

|

|

Коэффициент дивидендных

выплат, %

|

22,85

|

46,45

|

+23,60

|

|

Норма инвестирования, %

|

28,15

|

5,34

|

-22,81

|

|

Оборачиваемость ДЗ, дни

|

61,53

|

73,22

|

+11,69

|

|

Прочие доходы к выручке, %

|

5,85

|

9,57

|

+4,72

|

Данные свидетельствуют о значительных отклонениях в аналитических показателях между добросовестными и недобросовестными компаниями. Сравнительный анализ позволяет сделать следующие выводы:

· Недобросовестные компании чаще включаются в рисковые реестры и имеют более высокий сводный риск, оцениваемый системой СПАРК-Интерфакс;

· Компании с высоким риском обладают меньшей долей основных средств в активах, что является негативным фактором для достаточно фондоемкой строительной отрасли;

· Убыточные компании, компании с отрицательным собственным капиталом и отрицательным сальдо по текущей деятельности преимущественно вошли в группу недобросовестных компаний;

· Среди недобросовестных компаний большинство имеет крайне волатильные финансовые результаты (коэффициент вариации выручки вдвое выше добросовестной группы);

· Несмотря на более высокие темпы прироста, выручка является некачественной и не обеспечивается соответствующими денежными потоками (денежное покрытие менее единицы);

· Более высокий коэффициент дивидендных выплат и более низкая норма инвестирования компаний с повышенными рисками недобросовестных действий указывают на тенденцию к выводу прибыли через дивиденды, нежели чем дальнейшему реинвестированию;

· Низкую эффективность группы недобросовестных компаний подтверждает более высокая оборачиваемость дебиторской задолженности и доля прочих доходов в структуре финансовых результатов.

Таким образом, анализ финансовой отчетности компаний дорожного строительства выявил значительные расхождения в аналитических показателях между добросовестными и недобросовестными компаниями. Полученные данные подтверждают проведенную оценку рисков, в соответствии с которой более 40% представителей дорожно-строительного сектора имеют повышенные риски недобросовестных действий.

Для выявления потенциальных рисков недобросовестных действий в ходе мероприятий финансового контроля важно обращать внимание на такие факторы, как недостаточная фондовооруженность, убыточность, высокая волатильность и низкое качество финансовых результатов, а также тенденции к выводу капитала, нежели чем его капитализации в развитие бизнеса.

Заключение

В результате исследования установлено, что значительная доля компаний дорожного строительства имеет повышенные риски недобросовестных действий. Результаты обуславливают необходимость повышения качества и эффективности мероприятий финансового контроля в данном отраслевом секторе, включая внешние аудиторские проверки. Выявленные индикаторы недобросовестных действий в финансовой отчетности могут служить основой для проведения дальнейших аналитических процедур с применением более глубоких и системных подходов.Следует, однако, отметить, что для более точной оценки рисков недобросовестных действий важно проводить анализ не только финансовой отчетности, но и других корпоративных данных, включая процедуры внутреннего контроля и управления рисками. Кроме того, в настоящее время получают распространение методы интеллектуального анализа данных для выявления скрытых закономерностей и аномалий, свидетельствующих о потенциальных недобросовестных действиях [10, 15]. Их сочетание с методами финансового анализа, предложенными в данном исследовании, позволят повысить эффективность и точность оценки рисков.

Источники:

2. Гайнушин И.А. Криминалистическая характеристика преступлений в сфере дорожного строительства // Вестник науки. – 2023. – № 7 (64). – c. 396-400.

3. Горячева Е.Н. Криминализация строительного комплекса России в современных условиях // Криминологический журнал. – 2018. – № 2. – c. 42-46.

4. Дорожное прикрытие: на стройке «Обхода Хабаровска» похитили 1,1 млрд рублей. Известия (iz.ru). [Электронный ресурс]. URL: https://iz.ru/1403248/natalia-smirnova-roman-soldatov/dorozhnoe-prikrytie-na (дата обращения: 27.05.2024).

5. Засько В.Н., Че А.Ю. Отраслевой мониторинг и оценка налоговых рисков // Налоговая политика и практика. – 2011. – № 2. – c. 18-24.

6. Итоговый доклад о результатах деятельности федерального дорожного агентства за 2022 год. Федеральное дорожное агентство. [Электронный ресурс]. URL: https://rosavtodor.gov.ru/file/9154121?ysclid=lwnjw8smt6686165780/ (дата обращения: 27.05.2024).

7. Казакова Н.А., Когденко В.Г. Мониторинг устойчивости развития электронной промышленности // Финансы: теория и практика. – 2023. – № 6. – c. 185-198.

8. Когденко В.Г., Завалишина А.К. Исследование особенностей манипулирования отчетностью в организациях строительного сектора // Экономический анализ: теория и практика. – 2020. – № 9. – c. 1614-1645.

9. Когденко В.Г. Развитие методики отраслевого анализа на основе Гарвардской парадигмы // Экономический анализ: теория и практика. – 2019. – № 10. – c. 1847-1880.

10. Леонов П.Ю., Сушков В.М. Закон Бенфорда как инструментарий выявления признаков недобросовестных действий в бухгалтерском учете. - Москва : Российский экономический университет имени Г. В. Плеханова, 2023. – 180 c.

11. Международный стандарт аудита 240 «Обязанности аудитора в отношении недобросовестных действий при проведении аудита финансовой отчетности» (введен в действие на территории Российской Федерации Приказом Минфина России от 09.01.2019 N 2н) (ред. от 16.10.2023) // СПС КонсультантПлюс

12. Милославская М.М. Анализ и оценка преступлений экономической направленности в строительстве // Криминологический журнал. – 2023. – № 4. – c. 193-197.

13. Сафонова И.В., Сильченко А.Д. Фальсификация финансовой отчетности: понятие и инструменты выявления // Учет. Анализ. Аудит. – 2018. – № 6. – c. 37-49.

14. Семак В.Г. К вопросу об актуальности разработки частной методики расследования хищений, совершаемых в сфере дорожного строительства // Гуманитарные, социально-экономические и общественные науки. – 2023. – № 8. – c. 175-181.

15. Сушков В.М. Методы интеллектуального анализа данных в аудиторских процедурах оценки рисков существенного искажения вследствие недобросовестных действий // Финансовая безопасность. Современное состояние и перспективы развития: Материалы VIII Международной научно-практической конференции Международного сетевого института в сфере ПОД/ФТ, Москва, 14–15 декабря 2022 года. Том 1. – Москва: Национальный исследовательский ядерный университет "МИФИ". Москва, 2022. – c. 438-451.

16. Ферулева Н.В., Штефан М.А. Выявление фактов фальсификации финансовой отчетности в российских компаниях: анализ применимости моделей Бениша и Роксас // Российский журнал менеджмента. – 2016. – № 3. – c. 49-70.

17. Чайковская Л.А., Михеев М.В. Ошибки и мошенничество в искажении отчетности строительных организаций // Аудит и финансовый анализ. – 2011. – № 3. – c. 58-63.

18. Baker S.H. Risk, leverage and profitability: an industry analysis // The Review of economics and Statistics. 1973. – p. 503-507.

19. Beneish M.D. The detection of earnings manipulation // Financial Analysts Journal. – 1999. – № 5. – p. 24-36.

20. Buffett W.E. The Essays of Warren Buffett: Lessons for Corporate America // Cardozo Law Review’s. – 2021.

21. Damodaran A. Strategic risk taking: a framework for risk management // Pearson Prentice Hall. – 2008.

22. Roxas M.L. Financial statement fraud detection using ratio and digital analysis // Journal of Leadership, Accountability, and Ethics. – 2011. – № 4. – p. 56-66.

Страница обновлена: 04.12.2025 в 03:03:49

Download PDF | Downloads: 45

Assessing the risks of unfair actions in the road construction sector of the economy

Sushkov V.M.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 8 (August 2024)

Abstract:

Road construction provides infrastructure, transportation accessibility, and economic development of the country. At the same time, the level of shadow economic relations in this sector has long remained high, indicating insufficient transparency of activities and financial control. Development of effective measures to reduce the criminalization of road construction requires assessment of this sector vulnerability to fraud.

The study solves this problem by quantifying the risks of unfair actions by companies in the road construction sector of the economy using Russian and foreign models for assessing the reliability of financial statements, which are detailed at the level of specific analytical indicators. Based on the results of the assessment, a significant group of companies with an increased risk of fraud has been identified. Comparative analysis of the indicators of financial reporting has revealed signs of fraud that allow for an explicit analysis of the financial statement reliability. The obtained results are intended to increase the effectiveness of fraud detection in the processes of financial control carried out by public authorities, audit organizations, and internal control services.

Keywords: unfair practice, fraud, road construction, sectoral economy, shadow economy, audit

JEL-classification: E26, J46, O17

References:

Baker S.H. (1973). Risk, leverage and profitability: an industry analysis The Review of economics and Statistics. 503-507.

Bashinskaya I.G. (2015). Ugolovno-protsessualnyy aspekt proverki faktov moshennichestva v sfere stroitelstva infrastruktury dorog [Criminal procedure aspects of verification of fraud in the construction of road infrastructure]. Scientific And Practical Magazine \\. (4 (54)). 200-203. (in Russian).

Beneish M.D. (1999). The detection of earnings manipulation Financial Analysts Journal. (5). 24-36.

Buffett W.E. (2021). The Essays of Warren Buffett: Lessons for Corporate America Cardozo Law Review’s.

Chaykovskaya L.A., Mikheev M.V. (2011). Oshibki i moshennichestvo v iskazhenii otchetnosti stroitelnyh organizatsiy [Errors and swintling in distortion of accounting of building organizations]. Audit and financial analysis. (3). 58-63. (in Russian).

Damodaran A. (2008). Strategic risk taking: a framework for risk management Pearson Prentice Hall.

Feruleva N.V., Shtefan M.A. (2016). Vyyavlenie faktov falsifikatsii finansovoy otchetnosti v rossiyskikh kompaniyakh: analiz primenimosti modeley Benisha i Roksas [Identification of facts of falsification of financial statements in Russian companies: analysis of the applicability of the Benish and Roxas models]. Russian Management Journal. (3). 49-70. (in Russian).

Gaynushin I.A. (2023). Kriminalisticheskaya kharakteristika prestupleniy v sfere dorozhnogo stroitelstva [Criminalistic characteristics of crimes in the field of road construction]. Vestnik nauki. (7 (64)). 396-400. (in Russian).

Goryacheva E.N. (2018). Kriminalizatsiya stroitelnogo kompleksa Rossii v sovremennyh usloviyakh [Criminalization of the Russian construction complex in modern conditions]. Kriminologicheskiy zhurnal. (2). 42-46. (in Russian).

Kazakova N.A., Kogdenko V.G. (2023). Monitoring ustoychivosti razvitiya elektronnoy promyshlennosti [Monitoring the sustainable development of the electronic industry]. Finance: Theory and Practice». (6). 185-198. (in Russian).

Kogdenko V.G. (2019). Razvitie metodiki otraslevogo analiza na osnove Garvardskoy paradigmy [Improving the methodology for industry analysis based on the Harvard paradigm]. Economic analysis: theory and practice. (10). 1847-1880. (in Russian).

Kogdenko V.G., Zavalishina A.K. (2020). Issledovanie osobennostey manipulirovaniya otchetnostyu v organizatsiyakh stroitelnogo sektora [Studying the specifics of manipulation of financial statements in organizations of the construction sector]. Economic analysis: theory and practice. (9). 1614-1645. (in Russian).

Leonov P.Yu., Sushkov V.M. (2023). Zakon Benforda kak instrumentariy vyyavleniya priznakov nedobrosovestnyh deystviy v bukhgalterskom uchete [Benford's Law as a tool for identifying signs of unfair actions in accounting] (in Russian).

Miloslavskaya M.M. (2023). Analiz i otsenka prestupleniy ekonomicheskoy napravlennosti v stroitelstve [Analysis and assessment of economic crimes in construction]. Kriminologicheskiy zhurnal. (4). 193-197. (in Russian).

Roxas M.L. (2011). Financial statement fraud detection using ratio and digital analysis Journal of Leadership, Accountability, and Ethics. (4). 56-66.

Safonova I.V., Silchenko A.D. (2018). Falsifikatsiya finansovoy otchetnosti: ponyatie i instrumenty vyyavleniya [Falsification of financial statements: concept and tools of identification]. International Scientific and Practical Journal “Accounting. Analysis. Auditing”. (6). 37-49. (in Russian).

Semak V.G. (2023). K voprosu ob aktualnosti razrabotki chastnoy metodiki rassledovaniya khishcheniy, sovershaemyh v sfere dorozhnogo stroitelstva [To the question of the relevance of developing a private methodology for investigating embezzlement committed in the field of road construction]. Humanities, socio-economic and social sciences. (8). 175-181. (in Russian).

Sushkov V.M. (2022). Metody intellektualnogo analiza dannyh v auditorskikh protsedurakh otsenki riskov sushchestvennogo iskazheniya vsledstvie nedobrosovestnyh deystviy [Methods of data mining in audit procedures for assessing the risks of material misstatement due to unfair actions] Financial security. Current state and development prospects. 438-451. (in Russian).

Zasko V.N., Che A.Yu. (2011). Otraslevoy monitoring i otsenka nalogovyh riskov [Industry monitoring and assessment of tax risks]. Nalogovaya politika i praktika. (2). 18-24. (in Russian).