Классификация подходов, моделей и методов диагностики банкротства банков

Егорова О.Ю.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, ,

Скачать PDF | Загрузок: 57

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 2, Номер 3 (Июль-Сентябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье анализируются зарубежные и российские исследования в области моделирования банкротства банков. Представлена классификация подходов, моделей и методов прогнозирования банкротства. Рассматриваются специальные методы анализа, направленные на выявление признаков фальсификации отчетности банков и выявления аномальных всплесков.

Ключевые слова: банкротство, статистические методы, методы моделирования банкротства банков, специальные методы анализа, качественные и количественные показатели риска банкротства, рейтинговые модели

JEL-классификация: G21, C50, G33

Тезисы (Highlights):

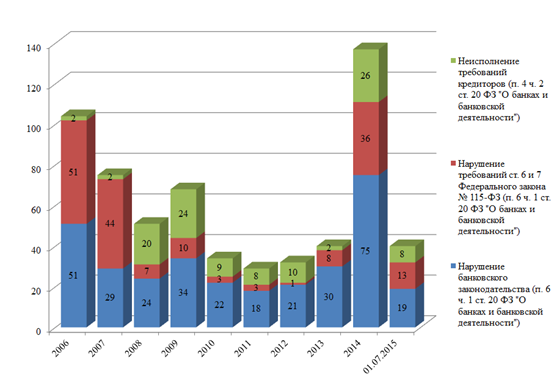

Основания отзыва лицензий у российских банков

По состоянию на 1 июля 2015 г. в России действует 797 кредитных организаций. За период с 2006 по июль 2015 г. лицензии на осуществление банковской деятельности были отозваны у 403 кредитных организаций [1]. В соответствии с федеральным законом № 395‑1 «О банках и банковской деятельности» от 02.12.1990 (далее – Закон № 395-1-ФЗ) полномочиями отзыва лицензий у кредитных организаций на осуществление банковских операций наделен Банк России. Основания, при которых Банк России либо может, либо должен отозвать лицензию у банка, представлены в статье 20 Закона № 395-1-ФЗ.

Рисунок 1. Основания отзыва лицензий у российских банков

В превалирующем большинстве случаев причины отзыва лицензий у российских банков за последние 10 лет связаны с нарушением банковского законодательства, в том числе в области легализации доходов. Пик отзывов лицензий, связанных с нарушением Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Закон № 115-ФЗ) приходился на 2006, 2007 и 2014 годы. В 2006 году из 60 банков в 51-ом основания для отзыва лицензии были связаны с легализацией доходов, в 2006 – из 49 случаев в 44-х, в 2014 – из 86 банков в 36-ти. Если посмотреть на цифры, то можно отметить, что нарушение банковского законодательства и нарушение требований Закона № 115-ФЗ как основание для отзыва лицензии встречается гораздо чаще, чем потеря текущей платежеспособности или недостаточность капитала (см. рисунок 1).

В исследовании Буздалина А. [2] (А. Буздалин, 2014) анализировалась зависимость рисков банкротства банков от общей экономической ситуации в стране. И него следует, что частота отзывов лицензий у банков начиная с 2000 года имеет линейную зависимость с темпами роста ВВП. Сокращение темпов роста ВВП на 1 п. п. в среднем влечет рост вероятности банкротств банков на 0,25 п. п. Выделено два периода, в которых наблюдалась некоторая временная рассогласованность: это в 2007 и 2011–2012 гг. В первом случае кризис еще не затронул реальный сектор экономики, но банковский сектор, зависимый от иностранного фондирования, уже начал испытывать финансовые трудности. После кризиса 2008 года наблюдалась обратная ситуация, когда Банк России искусственно сдерживал отзывы лицензий у банков. В итоге накопилось большое число проблемных банков, что повлекло повышенную частоту банковских банкротств начиная с конца 2013 года. В это время регулятор взял курс на очищение банковского рынка от недобросовестных игроков и пока останавливаться не собирается. Значительная часть отзывов лицензий стала итогом накопившихся у кредитных организаций финансовых проблем. Банки, находясь в точке выбора между рыночными антикризисными стратегиями и криминальными, зачастую выбирают последние, что приводит к утере капитала и недостоверности отчетности. Эти факторы необходимо учитывать при выборе адекватных моделей прогнозирования банкротства банков.

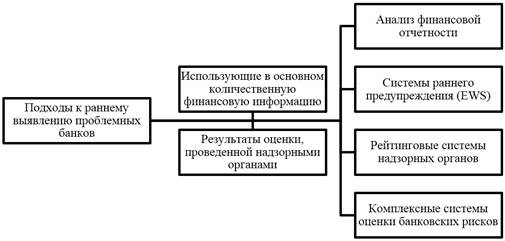

Подходы к раннему выявлению проблемных банков

Рассмотрение непосредственно моделей и методов прогнозирования банкротства банков целесообразно начинать с анализа общих подходов. Такие подходы были сформулированы в исследовании Sahajwala R., Bergh P. [3] (R. Sahajwala, P. Van den Bergh, 2000), которое посвящено системам оценки рисков и раннего предупреждения банкротства банков, используемых органами банковского надзора различных стран. В этом документе сказано, что проблемные банки могут быть выявлены либо с помощью методов, использующих в основном количественную информацию, либо в результате оценки, проведенной надзорными органами. Первая группа методов по своей сути является методами дистанционного анализа, вторая – с использованием выездных проверок, которые в большинстве случаев доступны только регуляторам финансового рынка. На практике большинство органов банковского надзора, в том числе и Банк России, используют комбинацию различных качественных и количественных методов, и выставляют свои рейтинги как по результатам дистанционного анализа, так и актов проверок на местах.

В исследовании Sahajwala R., Bergh P. [4] механизмы раннего выявления проблемных банков разделены на четыре категории:

Рисунок 2. Подходы к раннему выявлению проблемных банков

1. Анализ финансовой отчетности использует традиционные методы горизонтального, вертикального, коэффициентного и сравнительного анализа, включает сравнение финансовых показателей отдельных банков с показателями группы аналогичных банков и изучение тенденций в изменениях показателей. Если определенные коэффициенты выходят за предварительно установленный критический уровень, банку выносятся предписания и предупреждения.

2. Системы раннего предупреждения (EWS) основываются на применении различных статистических моделей оценки риска банкротства. В них на основании эмпирических данных делается попытка оценить вероятность банкротства или финансовых затруднений банка в течение фиксированного временного интервала, исходя из текущего профиля рисков банка [5]. Обычно статистические модели направлены на прогнозирование будущих событий и своевременное выявление потенциальных рисков у проблемных банков. Основные недостатки этих моделей связаны с тем, что они не способны учитывать такие факторы, как риск недобросовестности, мошенничества и фальсификации бухгалтерской отчетности банка. Помимо этого, в них не закладывается оценка других качественных показателей, например, качества управления, механизмов внутреннего контроля, систем управления рисками, влияния факторов конкуренции и внешней среды.

3. Рейтинговые системы надзорных органов (CAMELS, CAEL (США и др.), PATROL (Италия) и ORAP (Франция) и др.) сочетают методы дистанционного анализа и проверок на местах. Это позволяет достигать структурированности и комплексности в проведении исследования, выводы делаются на основании как количественных, так и качественных показателей. Контролирующими органами США рейтинговые системы признаны наиболее эффективными среди всех имеющихся подходов.

4. Комплексные системы оценки банковских рисков представляют собой механизмы, разработанные для осуществления риск-ориентированного надзора. Банк или банковскую группу делят на существенные хозяйственные единицы и каждую единицу оценивают на предмет всех коммерческих рисков. Далее критериям оценки присваивают баллы, которые обобщают на более высоком уровне, с тем чтобы в итоге получить результирующий показатель по банку.

В рамках каждого подхода к раннему выявлению проблемных банков используется комплекс методов и моделей, которые будут рассмотрены ниже по тексту. Те из них, которые основаны только на показателях, рассчитанных на базе данных финансовой отчетности банков, не могут давать точный прогноз. Достоверность отчетности российских банков находится на очень низком уровне. Доля криминальных банкротств варьируется в районе 80% – это банки, активы которых были сознательно выведены [6]. Вывод активов из банков всегда сопровождается замещением реальных активов на технические активы, что приводит к недостоверности отчетных данных. У большинства банков-банкротов, где установлен криминальный характер банкротства, фактическая стоимость активов составляет менее 10% их балансовой стоимости [7]. Поэтому любой анализ, сделанный на недостоверных данных, пусть даже и с использованием современнейших моделей, не будет иметь практического значения.

Классификация моделей диагностики банкротства банков

Разработке и анализу моделей прогнозирования банкротства посвящено множество трудов как российских, так и зарубежных ученых. Наиболее полное обобщение методов и моделей оценки кредитных рисков банков, в том числе и раннего предупреждения банкротства, можно найти в исследовании Bluhm C., Overbeck, L, Wagner, C. [8]. Подробный анализ рейтинговых моделей, применяемых надзорными органами разных стран, приведен в Sahajwala R., Bergh P. [9]. В работе Пугановской Т.И., Галямина А.В. (Пугановская, Галямин, 2008) анализируются зарубежные исследования в области моделирования банкротства компаний, представлены данные о моделях и их авторах за период с 1968 по 2006 год, дан обзор исследований, сравнивающих эффективность методов, выделены существенные проблемы применения классических статистических методов, приведены альтернативные методы моделирования банкротства. В диссертации (Кошелюк, 2008) проведен анализ эмпирических исследований по оценке надежности российских банков. Подробный анализ моделей вероятности дефолта с выделением сильных и слабых сторон каждой из классификационных групп представлен в работе Тотьмяниной К.М. (Тотьмянина, 2011). По мнению автора, модели оценки вероятности дефолта могут различаться в зависимости от используемого математического аппарата; исходных данных или классов заемщиков; критерия дефолта, лежащего в основе; предпосылок, на которых модель основывается, и других признаков.

Среди российских ученых, вплотную занимающихся моделированием банкротства банков, следует выделить группу ученых из ГУ ВШЭ и РЭШ. В исследовании Персецкого А.А. [10] рассмотрены основные подходы к эконометрическому моделированию надежности банков на основе публично доступной информации, проведен анализ причин отзыва лицензии и влияния как макроэкономических, так и микроэкономических факторов на отзыв лицензии по рыночным основаниям и в связи с нарушением Федерального закона № 115-ФЗ. По итогам работы сделаны выводы о том, что применение моделей множественного выбора с тремя исходами (лицензия не отозвана, отозвана по рыночным обстоятельствам, отозвана в связи с «отмыванием денег») не повышает точность прогноза отзыва лицензии, по сравнению с применением моделей бинарного выбора. В исследовании Карминского А.М., Кострова А.В., Мурзенкова Т.Н. [11] проведена оценка влияния макроэкономических и институциональных факторов, а также фактора времени на вероятность дефолта банка. Проанализирована эффективность полученной в ходе исследования модели вероятности дефолта (для расчета была использована logit-модель) по сравнению с альтернативными моделями (использование панельных данных, Z-индекса, нейронной сети, а также некоторых др.), применение которых в итоге не привело к существенному улучшению модели.

Значительное отражение в трудах российских ученых получила тема использования внешних и внутренних рейтингов для анализа кредитных рисков банков. На заседании Экспертного-аналитического совета АСВ Карминским А.М. [12] была сформулирована концепция единого рейтингового пространства, обозначены основные ограничения, сдерживающие эффективность рейтинговой деятельности, представлены перспективы использования эконометрических моделей для статистического прогнозирования рейтингов и моделирования рисков банкротства банков. По мнению автора, такие модели могут применяться в системах раннего предупреждения банкротства банков для целей надзора и мониторинга финансовой устойчивости системы, при IRB-подходе в системе внутренних рейтингов, рекомендуемой Базель II и Базель III, для построения моделей вероятности дефолта и скоринговых моделей в розничном бизнесе. В том же документе можно найти исчерпывающий список трудов российских ученых в области создания эконометрических моделей вероятности дефолта и рейтингов, адаптированных к российским условиям ведения бизнеса. Также хочется отметить работу Василюк А. и др. [13], в которой приведено сравнение методологий российских и зарубежных рейтинговых агентств, даны различные определения дефолта банков, выделены факторы, определяющие значение рейтинга:

- факторы среды, в которой функционирует банк;

- внутренние количественные и качественные факторы, определяющие устойчивость самого банка;

- факторы внешней поддержки, со стороны государства или собственников.

Важным в оценке финансовой устойчивости банков является методологический подход: использует ли рейтинговое агентство методологию through-the-cycle, когда оценка носит долгосрочный характер (3–5 лет) или методологию point-in-time, когда значение рейтинга отражает текущую кредитоспособность банка. Российские агентства в основном используют последнюю. В таблице представлена классификация моделей прогнозирования банкротства банков в зависимости от различных критериев.

Традиционные и специальные методы диагностики банкротства банков

Традиционные методы финансового анализа описаны в любом учебнике по финансам. К ним относятся методы горизонтального, вертикального, коэффициентного, факторного, сравнительного анализа, а также методы обобщения результатов – корректировка, сводка, группировка, систематизация.

Необходимость использования специальных методов, как в дистанционном анализе, так и проведении проверок регуляторами, связана с высокой долей криминальных банкротств банков. Причинно-следственные связи при мошенничестве в банках таковы, что результатом противоправных действий контролирующих лиц банков всегда будет появление на балансе банка технических активов и фальсификация отчетности.

Таблица

Классификация моделей прогнозирования банкротства банков

|

Критерий

классификации

|

Примеры

|

|

Подход к анализу

|

-

дистанционный анализ;

- проверка на местах. |

|

Используемый

в модели математический аппарат

|

-

классические статистические модели (модели одномерного

анализа, модели индекса риска, модели множественного дискриминантного

анализа, модели логит-анализа, модели пробит-анализа);

- альтернативные модели (декомпозиционный анализ, нейросетевой анализ, теория приближенных множеств, многомерное шкалирование, древо решений, самоорганизующиеся карты, экспертные системы, смешанный логит-анализ, линейное программирование, анализ выживания и др.). |

|

Исходные данные

|

-

на основе исторических данных о банковских дефолтах;

- на основе данных рейтинговых агентств; - путем опроса экспертов; - анализ процентных ставок по депозитам физических лиц; - оценка технической эффективности банков; - анализ рыночной информации о котировке акций или долговых обязательств банков; - на основе макроэкономических показателей. |

|

Класс заемщиков

|

-

скоринговые модели (для заемщиков физических лиц).

|

|

Итоговый результат

|

-

модель оценивает только вероятность дефолта (probability of default, PD);

- модель показывает уровень ожидаемых потерь (expected loss, EL). |

|

Критерий дефолта

|

-

несвоевременная выплата процентных платежей и/или

основного долга, включая отложенные платежи, по которым предусмотрен льготный

период;

- банкротство, назначение конкурсного управляющего, иные юридические запреты на своевременную выплату процентных платежей и суммы основного долга; - принудительный обмен обязательств, при котором кредиторам предлагаются ценные бумаги с менее благоприятными структурными или экономическими условиями в сравнении с имеющимися обязательствами или который явно направлен на избежание дефолта заемщика; - первый случай неплатежа по любым из финансовых обязательств (исключение составляют процентные платежи, по которым предусмотрен льготный период); - основания для отзыва лицензии, связанные с потерей капитала и текущей платежеспособности (Н1 меньше 2%, капитал меньше уставного капитала, банк не привел в срок в соответствие требованиям ЦБ РФ величину УК, банк неспособен отвечать по текущим обязательствам); - банк был подвержен санации. |

|

Горизонт планирования

|

-

методология through-the-cycle (кредитный рейтинг представляет собой оценку финансовой стабильности

банка в долгосрочном периоде 3–5 лет);

- методология point-in-time, (значение рейтинга отражает текущую кредитоспособность). |

|

Разработчик модели

|

-

модели рейтинговых агентств (Standard & Poors, Moody’s, Fitch Ratings, Эксперт РА, Национальное рейтинговое агентство, RusRating. и др.);

- модели регуляторов (CAMELS, CAEL (США и др.), PATROL (Италия) и ORAP (Франция)); - модели IT компаний (ИНЭК, Evabeta и др.); - прочие модели (методика В.С. Кромонова, турбо-анализ М.А. Герасимовой и др.). |

О необходимости проведения теста на фальсификацию отчетности при дистанционном анализе банков подробно изложено в статье Буздалина А.В. [14]. Некая критическая масса признаков недостоверности отчетности может быть стоп-показателем для дальнейшей работы с банком-контрагентом. Критерии «чрезмерности» признаков недостоверности отчетности могут быть выработаны с использованием специальных методов экспертного анализа, а также путем использования, например, логико-вероятностных методов [15]. Стоп-показателем называют показатель и/или факт производственно-хозяйственной деятельности рассматриваемого банка, выявление которого в процессе анализа свидетельствует о высокой степени риска проведения операций с данным банком. Достаточно часто этот метод используется для оценки как действующих межбанковских операций, так и планируемых. В большинстве внутренних методик оценки банков-контрагентов указано, что при обнаружении стоп-показателя по действующему межбанковскому лимиту аналитическим работником должно быть инициировано приостановление лимита на банк-контрагент.

И коммерческие банки, и регулятор, проводя дистанционный анализ банков, используют статистические методы и методы многомерного анализа для выявления признаков фальсификации отчетности и нахождения аномальных «выбросов». Для этого вводится классификация схемных операций банков, и закладываются признаки их проведения, которые можно увидеть, исходя из изменения остатков и оборотов по счетам второго порядка. С помощью таких методов можно исследовать кредитно-вексельные операции, признаки манипулирования прибылью, признаки рефинансирования проблемных или технических ссуд, регулирование обязательных нормативов банков и т. д. Зачастую всю совокупность таких операций называют «регулировочными» схемами. Итогом такого анализа может быть результирующий показатель вероятности использования банком регулировочных схем, совокупный показатель степени доверия к банку либо количественная сумма корректировки ключевых показателей оценки деятельности банка и обязательных нормативов.

Для решения задачи поиска дисбалансов в отчетности банков могут использоваться метод анализа на основании «ящичковой» диаграммы Тьюки и цифровой анализ на основе метода Бенфорда. График «ящик с усами» (англ. box-and-whiskers diagram or plot, box plot) был разработан Джоном Тьюки в 1970-х годах. Этот метод представляет собой быстрый способ изучения одного или нескольких наборов данных в графическом виде. Такая диаграмма показывает медиану, нижний и верхний квартили, минимальное и максимальное значение выборки и выбросы. Несколько таких ящиков можно нарисовать бок о бок, чтобы визуально сравнивать одно распределение с другим; их можно располагать как горизонтально, так и вертикально. Расстояния между различными частями ящика позволяют определить степень разброса (дисперсии) и асимметрии данных и выявить выбросы [16]. Закон Бенфорда или закон первой цифры говорит о том, что в таблицах чисел, основанных на реальных данных, цифра 1 на первом месте встречается гораздо чаще, чем все остальные (приблизительно в 30% случаях). Такие методы анализа обеспечивает автоматизацию функции обнаружения аномалий и признаков фальсификации отчетности банков.

Специальные методы анализа при проведении проверок на местах подробно представлены в статье (Егорова, 2012). Эти методы могут быть расчетно-аналитическими и документарными и различаться, исходя из видов проводимого анализа (дистанционный анализ отчетности, анализ операций и сделок, анализ качества активов, документарный анализ). Аналогичные методы используются при проведении финансово-экономических экспертиз. Сводные данные о методах представлены на рисунке 3.

Рисунок 3. Специальные методы анализа признаков банкротства банков

Интересным представляется подход турбо-анализа [17], направленный на изучение причин возникновения неопределенности (турбулентности) в бизнес-процессах банков. При построении аналитической модели текущей оценки финансовой устойчивости применен подход к диагностике финансовой устойчивости через систему уравнений. При построении аналитической модели прогнозной оценки – метод экспертных оценок в приложении к математическому описанию комплементарной взаимосвязи показателей финансовой устойчивости. Для получения количественной оценки для каждого показателя системы устанавливается интервальное значение, где нижняя граница отражает неустойчивое финансовое состояние, а верхняя – устойчивое. В итоге на базе 24-х показателей финансовой устойчивости банка рассчитывается интегральный показатель, значение которого стремится к минимуму у банка с высокой степенью финансовой устойчивости. Метод турбо-анализа интересен именно с позиции раннего предупреждения несостоятельности банков. Экономические системы в турбо-анализе рассматриваются как естественные, склонные к самоорганизации, и, применяя к ним теорию турбулентности, аналитик может выявить скрытые дестабилизирующие процессы, а также наметить пути преодоления кризисных явлений еще до появления их явных признаков.

Обобщенная информация о методах диагностики банкротства банков представлена на рисунке 4.

Рисунок 4. Методы диагностики банкротства банков

Заключение

Большая часть банкротств российских банков носит криминальный характер. Поэтому в диагностике банкротства банков до тех пор, пока с рынка не уйдут недобросовестные игроки, значительное внимание следует уделять специальным расчетно-аналитическим и документарным методам анализа, а также моделям, позволяющим учитывать нефинансовые факторы и НЕ-факторы, такие как неполнота, неточность, неопределенность, некорректность, нечеткость и др.

Очень важно развивать такое направление, как тестирование бизнес-модели банка, так как именно неэффективные схемы бизнеса постепенно съедают капиталы банков и способствуют переходу банков на нерыночные (криминальные) стратегии ведения бизнеса.

[1] О ликвидации кредитных организаций (по состоянию на 01.01.2015) (2015). Режим доступа: http://www.cbr.ru/credit/likvidbase/information_01012015.pdf

[2] Буздалин, А. (2014, 24 июля). Риски банкротств российских банков недооценены примерно в три раза. Режим доступа: http://bosfera.ru/bo/riski-bankrotstv-rossiyskih-bankov

[3] Sahajwala, R., Van den Bergh, P. (2000). Supervisory Risk Assessment and Early Warning Systems (BCBS Working Paper № 4). Retrieved from: http://www.bis.org/publ/bcbs_wp4.pdf

[4] Sahajwala, R., Van den Bergh, P. (2000). Supervisory Risk Assessment and Early Warning Systems (BCBS Working Paper № 4). Retrieved from: http://www.bis.org/publ/bcbs_wp4.pdf

[5] Supervisory Guidance on Dealing with Weak Banks: Report of the Task Force on Dealing with Weak Banks (2002). Retrieved from: http://www.fsb.org/wp-content/uploads/r_0203a.pdf

[6] Тегин, М. (2014). «80% банкротств банков носят полностью криминальный либо околокриминальный характер» – интервью генерального директора АСВ Юрия Исаева агентству «Банки.ру». Режим доступа: http://www.asv.org.ru/agency/appearance/322554/

[7] Зубова, Е. (2014). «Зачистка банков: как сгорели вклады у миллиона россиян» – интервью первого заместителя генерального директора АСВ Валерия Мирошникова журналу Forbes. Режим доступа: http://www.asv.org.ru/agency/appearance/326141/

[8] Bluhm C., Overbeck, L, Wagner, C. (2010). An introduction to credit risk modeling (2nd ed.). Boca Raton: CRC Press.

[9] Sahajwala, R., Van den Bergh, P. (2000). Supervisory Risk Assessment and Early Warning Systems (BCBS Working Paper № 4). Retrieved from: http://www.bis.org/publ/bcbs_wp4.pdf

[10] Пересецкий, А.А. (2010). Модели причин отзыва лицензий российских банков (Препринт #WP/2010/085). М.: Российская экономическая школа.

[11] Карминский, А.М., Костров, А.В., Мурзенков, Т.Н. (2012). Моделирование вероятности дефолта российских банков с использованием эконометрических методов (Препринт WP7/2012/04). М.: ИД Высшей школы экономики.

[12] Карминский, А.М. (2011). Использование информации независимых рейтинговых агентств для анализа рисков банков – участников системы страхования вкладов [Доклад]. Режим доступа: https://www.asv.org.ru/upload/medialibrary/74b/110926.doc

[13] Василюк, А., Карминский, А., Сосюрко, В. (2011). Система моделей рейтингов банков в интересах IRB-подхода: сравнительный и динамический анализ (Препринт WP7/2011/07). М.: ИД Высшей школы экономики.

[14] Буздалин, А.В. (2004). Секреты дистанционного анализа банка. Бизнес и банки, 36. Режим доступа: http://www.buzdalin.ru/text/Distans.pdf

[15] Соложенцев, Е.Д. (2006). Сценарное логико-вероятностное управление в бизнесе и технике (2-е изд., испр. и доп.). СПб: Бизнес-пресса.

[16] Ящик с усами. Режим доступа: https://ru.wikipedia.org/wiki/Ящик_с_усами.

[17] Герасимова, Е.Б. (2010). Турбо-анализ банка. М.: Форум.

Источники:

Василюк, А., Карминский, А., Сосюрко, В. (2011). Система моделей рейтингов банков в интересах IRB-подхода: сравнительный и динамический анализ (Препринт WP7/2011/07). М.: ИД Высшей школы экономики.

Герасимова, Е.Б. (2010). Турбо-анализ банка. М.: Форум.

Егорова, О.Ю. (2012). Специальные методы выявления обстоятельств банкротства банков. Деньги и кредит, 7, 57–60.

Карминский, А.М. (2011). Использование информации независимых рейтинговых агентств для анализа рисков банков – участников системы страхования вкладов [Доклад]. Режим доступа: https://www.asv.org.ru/upload/medialibrary/74b/110926.doc

Карминский, А.М., Костров, А.В., Мурзенков, Т.Н. (2012). Моделирование вероятности дефолта российских банков с использованием эконометрических методов (Препринт WP7/2012/04). М.: ИД Высшей школы экономики.

Кошелюк, Ю.М. (2008). Формирование рейтингов для российских банков (Дис. … к.э.н.: 08.00.10). Москва.

Пересецкий, А.А. (2010). Модели причин отзыва лицензий российских банков (Препринт #WP/2010/085). М.: Российская экономическая школа.

Пугановская, Т.И., Галямин, А.В. (2008). Анализ зарубежных исследований в области моделирования банкротства компании. Проблемы региональной экономики, 3, 46–61.

Соложенцев, Е.Д. (2006). Сценарное логико-вероятностное управление в бизнесе и технике (2-е изд., испр. и доп.). СПб: Бизнес-пресса.

Тотьмянина, К.М. (2011). Обзор моделей вероятности дефолта. Управление финансовыми рисками, 1, 12–24.

Bluhm C., Overbeck, L, Wagner, C. (2010). An introduction to credit risk modeling (2nd ed.). Boca Raton: CRC Press.

Sahajwala, R., Van den Bergh, P. (2000). Supervisory Risk Assessment and Early Warning Systems (BCBS Working Paper № 4). Retrieved from: http://www.bis.org/publ/bcbs_wp4.pdf

Страница обновлена: 22.02.2026 в 06:43:00

Download PDF | Downloads: 57

Bank Bankruptcy Approaches, Models and Diagnostic Methods Classification

Egorova O.Y.Journal paper

*

Volume 2, Number 3 (July-September, 2015)

Abstract:

The articles analyses foreign and Russian studies in the area of bank bankruptcy modelling. Classification of approaches, models and bankruptcy forecast methods is given. Special analytical methods aimed at detection of signs of bank reports falsification and anomalous peaks.

Keywords: bankruptcy, statistical methods, methods of bank bankruptcy modelling, special analytical methods, qualitative and quantitative indicators of bankruptcy risk, rating models

JEL-classification: G21, C50, G33

Highlights: