Модель склонности к страхованию как инструмент регулирования экономической безопасности бизнеса

Цакаев А.Х.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, ,

Скачать PDF | Загрузок: 28

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 2 (Февраль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=63548781

Аннотация:

В статье представлена модель склонности к страхованию в качестве инструмента регулирования экономической безопасности бизнеса. Раскрыта связь между склонностью к страхованию и экономической (финансовой) безопасностью ведения современного бизнеса. Дано развернутое содержание четырех типов отношения к страхованию – безразличный, нейтральный, отрицательный и положительный. Обоснована причинно-следственная связь между склонности к страхованию и склонности к риску, а именно как уровень склонности к риску влияет на уровень склонности к страхованию. Раскрыты условия, влияющие на склонность к страхованию, а именно - уровня денежных доходов экономического субъекта, и реальности страховых договоров стандартной формы. Обоснована состоятельность предложенной модели оценки склонности к страхованию экономического субъекта, – на основе двух практических приложений, дающих одинакового порядка результат (с высокой верификацией). Использование предложенной модели оценки склонности к страхованию позволит повысить качество инструментария регулирования финансовой безопасности бизнеса в различных сферах экономической деятельности.

Ключевые слова: склонность к страхованию, функция полезности, страховой риск, страховое покрытие, страховое проникновение, математическая модель, экономическая безопасность (финансовая) безопасность бизнеса

JEL-классификация: G22, D81, C65

Введение. Страхование является необходимым и значимым инструментом, как обеспечения экономической (финансовой) безопасности и стабильности, так и эффективной защиты от многочисленных природных и техногенных рисков. На сегодня имеется (с достаточной полнотой охвата) разбор термина «страхование» на различных языках современного мира [17]. Существует и термин «защита страховая» (англ. Protection insurance) – общий термин, обычно используемый для описания страховок, которые обеспечивают покрытие для вас и ваших близких в случае вашей смерти или болезни, такие как страхование жизни, защита доходов и страхование от критических заболеваний [19]. Она отражает совокупность распределительных отношений, связанных с преодолением или возмещением потерь, наносимых общественному производству и жизненному уровню населения стихийными бедствиями и другими чрезвычайными событиями. В российской специальной литературе встречается понятие «склонность к страховому покрытию» (англ. «Inclined to insurance coverage») и понятие «привычка к страхованию» (англ. «Become habit to insurance») [18]. Формирование привычки к страхованию происходит при неоднократном заключении договора страхования на основе предусмотренных заранее на это затрат.

Считается, что чем выше чувствительность к риску, тем выше оценка качества продукта в части соответствия потребностям страхователя [5]. В основе склонности к страхованию лежит мотивация личности к избеганию неудачи, которая имеет отработанную методику оценки, например, опросник Т. Элерса [21].

Регулирование экономической (финансовой) безопасности современного бизнеса в различных сферах экономической деятельности нуждается в постоянном развитии инструментария, за счет новых более совершенных инструментов, методов и механизмов воздействия на финансовое положение экономического субъекта. В качестве одного из таких инструментов сегодня следует рассматривать и модель оценки склонности экономического субъекта как к риску, так и к страхованию.

Методы исследования. В условиях, когда страхование, как отрасль финансовой экономики, влияет на уровень инфляции в стране [13] актуализируется планово-прогнозная оценка [11] склонности экономического субъекта к страхованию. Поэтому, в качестве цели данного исследования было выбрано моделирование процесса изменения склонности к страхованию. В качестве рабочей гипотезы было сформулировано влияние склонности экономического субъекта к риску на его склонность к страхованию. Это позволило не только увязать мотивацию экономического субъекта к избеганию неудачи со склонностью его к страхованию, но и рассмотреть, с одной стороны, влияние изменения прироста страхового риска (риска, поддающегося страхованию) на изменение прироста страхового покрытия риска, а с другой – модель оценки склонности к страхованию как новый инструмент регулирования экономической (финансовой) безопасности современного бизнеса.

В качестве методов исследования заявленной проблемы использованы возможности научного абстрагирования, синтеза и анализа, моделирования, а также графического метода.

Использована концепция нейтральности к риску [3; 4; 10] для обоснования нейтральности экономического субъекта к страхованию.

Моделирование склонности экономического субъекта к страхованию осуществлено по аналогии моделирования склонности к риску – приращение результирующей переменной целевого показателя на единицу приращения влияющего аргумента.

Результаты и обсуждение. Существует понятие «склонность к риску» в международных стандартах менеджмент риска [8], которое отражено и в национальных стандартах и ГОСТах многих стран. Так, склонность к риску определяется отношением приращения ожидаемого результата к приращению уровня риска не наступления ожидаемого результата вида, например, доходности или прибыльности. Оценку уровня склонности к риску может рассчитать следующим образом:

S = ![]() , (1)

, (1)

где, S

– уровень склонности экономического субъекта к риску, являющейся функцией вида ![]() ;

;

![]() – приращение

целевого показателя деятельности экономического субъекта (например, прибыль,

доходность, рентабельность и т. д.), описываемое функцией выше указанного вида;

– приращение

целевого показателя деятельности экономического субъекта (например, прибыль,

доходность, рентабельность и т. д.), описываемое функцией выше указанного вида;

![]() – приращение

риска в деятельности экономического субъекта (например, стандартное отклонение

от ожидаемой прибыли, доходности, рентабельности и т.д.), также описываемое

функцией выше указанного вида.

– приращение

риска в деятельности экономического субъекта (например, стандартное отклонение

от ожидаемой прибыли, доходности, рентабельности и т.д.), также описываемое

функцией выше указанного вида.

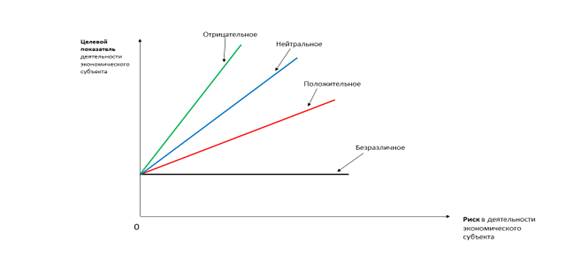

Свойства логарифмов позволяют нелинейные зависимости привести к линейному виду (рис. 1), и выделить четыре типы отношения экономического субъекта к риску: нейтральное, безразличное, отрицательное и положительное.

Рисунок 1. Типы отношений к риску

Источник: составлено автором.

В случае нейтрального отношения экономического субъекта к риску (S = 1) он согласен на повышение риска, если прямо пропорционально растет и его целевой показатель (прибыль, доходность и т.д.). В этом случае у нас есть частное, когда a=1 и b=1 в нелинейной функции. В случае безразличного отношения экономического субъекта к риску (S = 0), как бы ни возрастал уровень риска, он стремится достичь заданного целевого результата, например, – поведение организации в стремлении сохранить конкретный свой актив не обращая внимание на последствия. В случае отрицательного отношения экономического субъекта к риску (S>1) он увеличивает риск в своей деятельности только в случае большего увеличения (приращения) целевого показателя, например – на каждый процент прироста риска приходится более одного процента прироста целевого показателя. В случае положительного отношения экономического субъекта к риску (S<1) он идет на увеличения риска в своей деятельности, когда имеет место меньшее увеличение (приращение) целевого показателя.

Видимо настало время определиться в части склонности к избеганию риска на основе приобретения страхового покрытия. Склонность к страхованию или к страховому покрытию проявляют сегодня все экономические субъекты – физические и юридические лица.

Склонность экономического субъекта к риску может определяться и через функцию полезности [22]. При этом, важным является учет условий ее проявления, – рациональности, непрерывности, монотонности и выпуклости [1]. Так, при стремлении к получению ожидаемой прибыли может быть достигнут результат (х) при состоянии (s). Тогда через функцию полезности u(x) может быть выражена склонность к риску:

– математическое ожидание результатов (x):

![]() (2)

(2)

– полезность математического ожидания результатов:

U

(М(x)

= ![]() (3)

(3)

В случае нейтрального отношения к риску, полезность математического ожидания результатов совпадает с математическим ожиданием отдельного результата.

Отрицательно склонные лица к риску оценивают доходы, величина которых ниже математического ожидания, как более высокие в сравнении с потенциальными доходами, которые превышают математическое ожидание результата. Кроме того, отрицательно склонные к риску лица оценивают потери (убытки), величина которых выше математического ожидания, в большей мере, чем потенциальные потери ниже математического ожидания результата. Этим и определяется склонность к страхованию (англ. Inclined to insurance coverage – склонность к страховому покрытию) как форма отраженной мотивации к страховой защите [18].

Под страховым покрытием рассматривается сумма риска или ответственности, которая покрывается для экономического субъекта посредством страховых услуг. Другими словами, это сумма риска, ответственности или потенциальных убытков, которая защищена страхованием. Разновидностями страхового покрытия выступают автострахование, страхование жизни, страхование от несчастных случаев и прочее. Это страховое покрытие выдается страховщиком на случай непредвиденных обстоятельств. Страховое покрытие помогает потребителям финансово оправиться от рисковых событий, и требует от них уплаты соответствующих премий страховым компаниям. Чтобы покрыть свои убытки, экономический субъект платит страховую премию страховой компании. Страховое покрытие характеризуется обязательствами страховщика по страховому полису, в том числе страховой суммой и типом страхуемого риска. Можно констатировать, что страховое покрытие – это общая сумма и тип предоставляемых страховых гарантий. Поэтому, понятно стремление к страховому покрытию или страховой защите современных физических и юридических лиц в условиях обострения рисковой ситуации из-за усиления неопределенности как внешней, так и внутренней среды. Страховая защита является одним из основных факторов, на которых базируется современное страхование, так как страхователь обращается к страховщику в стремлении переложить на него свои риски (получить страховое покрытие) в обмен на оплачиваемую им страховую премию. Существуют виды страхования, направленные на обеспечение максимальной защиты в различных областях, в соответствие с уровнем склонности к страхованию физического и/или юридического лица. При этом, понятие «допустимый лимит страхового покрытия» (англ. Limit in insurance coverage) зависит от многих факторов – тип страхового покрытия, сумма страховки, франшиза и так далее.

Важно определиться с показателем, отражающего уровень склонности экономического субъекта к страхованию. По аналоги с формулой оценки склонности экономического субъекта к риску (1) можно предложить следующую модель оценки уровня склонности к страхованию:

![]() ,

(4)

,

(4)

где, ![]() уровень

склонности экономического субъекта к страхованию или страховому покрытию риска;

уровень

склонности экономического субъекта к страхованию или страховому покрытию риска;

![]() прирост риска,

поддающегося страхованию, описываемый нелинейной функцией (например, вида

прирост риска,

поддающегося страхованию, описываемый нелинейной функцией (например, вида ![]() );

);

![]() прирост

страхового покрытия риска, также описываемый нелинейной функцией (например,

вида

прирост

страхового покрытия риска, также описываемый нелинейной функцией (например,

вида ![]() ).

).

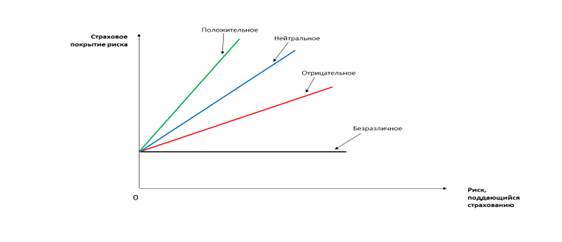

Видимо, уместно использовать уже существующий формат типизации склонности к риску к типизации склонности экономического субъекта к страхованию, но с несколькими уточнениями (рис. 2).

Рисунок 2. Типы склонности экономического субъекта к страхованию

Источник: составлено автором.

Так, нейтральное отношение экономического субъекта к

страхованию ( ![]() ) имеет место,

когда на каждый процент прироста страхового риска (риска, поддающегося

страхованию) приходится один процент прироста страхового покрытия риска.

Безразличное отношение к страхованию (

) имеет место,

когда на каждый процент прироста страхового риска (риска, поддающегося

страхованию) приходится один процент прироста страхового покрытия риска.

Безразличное отношение к страхованию ( ![]() ) имеет место,

когда при любом приращении страхового риска прироста страхового покрытия не

наблюдается. Отрицательное отношение к страхованию (

) имеет место,

когда при любом приращении страхового риска прироста страхового покрытия не

наблюдается. Отрицательное отношение к страхованию ( ![]() ) имеет место,

когда на каждый процент прироста страхового риска приходится меньше одного процента

прироста страхового покрытия. Положительное отношение к страхованию (

) имеет место,

когда на каждый процент прироста страхового риска приходится меньше одного процента

прироста страхового покрытия. Положительное отношение к страхованию ( ![]() ) имеет место,

когда на каждый процент прироста страхового риска приходится больше одного

процента прироста страхового покрытия.

) имеет место,

когда на каждый процент прироста страхового риска приходится больше одного

процента прироста страхового покрытия.

В обеспечении быстрой аккумуляции денежных средств для устранения последствий страховых случаев, по сути и есть основное назначение страхования, как отрасли финансовой экономики. Опрос общественного мнения различными социологическими службами отношения россиян к страховой отрасли [9], особенность формирования платежеспособного спроса на страховые услуги [12], уровень проникновения страхования в национальный ВВП [15] и многое другое свидетельствует, что в современной России и других странах СНГ уровень охвата страховыми услугами не позволительно низок, то есть низкая склонность к страхованию граждан и организаций этих стран. Квартальная динамика страховых сборов и выплат за период 1 кв. 2020 г. по 1 кв. 2023 г. (рис. 3), наглядно демонстрирует уровень склонности россиян и российских организаций к страхованию.

Рисунок 3. Квартальная динамика страховых сборов и выплат в РФ

за период 1 квартал 2020 по 1 квартал 2023 года

Источник: [6].

По данным Банки.ру [6], доля страховых полисов, «реализуемых посредством интернет-продаж/продаж путем обмена информации в электронной форме» в 2022 году выросла до 14% с 11% годом ранее. В целом за три последних года доля электронных каналов продаж на страховом рынке выросла с 5% до 14%. Оформление полисов через Интернет, в том числе на финансовых маркетплейсах или напрямую на сайте страховой компании, получает все большую популярность у клиентов. Сегодня, в цифровую эпоху можно выделить три наиболее важных условия, влияющих на уровень склонности экономического субъекта к страховому покрытию [20].

Во-первых, склонность к страхованию зависит от франшизы. Страховая франшиза является конкретным условием страхового договора. Франшиза в страховании существует в двух видах: условная и безусловная. Первая предусматривает страховую невыплату, если размер убытков по страховому случаю не превышает установленного в страховом договоре размера франшизы. Условная франшиза в страховании – это льгота для страховщиков, применяемая для убытков ниже определенной франшизы. Безусловная франшиза – это льгота для страховщиков по всем убыткам без учета их размера, то есть положительная разница для страховой компании при выплате любых убытков. При этом, страховая франшиза (вне зависимости от ее вида) обратно пропорциональна страховому покрытию. Страховая франшиза представляет процент, который несет страхователь от расходов на причиненный ему ущерб от наступления страхового случая. Увеличение страховой франшизы увеличивает расходы страхователя на страхование, но уменьшает величину страхового полиса и объем страхового покрытия. У российских страховщиков и страхователей сегодня страховая франшиза приобретает все большую популярность. При этом следует иметь ввиду, что существуют как положительные моменты, так и отрицательные. Например, в КАСКО к положительным относится: снижает стоимость страхового полюса; страхователь реже обращается в страховые компании по мелким страховым случаям; страхователь может получить бонус на страхование от угона и полного уничтожения. К минусам использования франшизы по КАСКО можно отнести то, что при повторных страховых случаях финансовой выгоды от франшизы нет, а также период возврата франшизы составляет 40 дней. Страховые компании фиксируют рост спроса на франшизы в ДМС – от 5,0 до 40,0% [2].

Во-вторых, от склонности экономического субъекта к страхованию зависит его экономическая и иная безопасность как страхователя. Чем больший размер страхового покрытия, тем большее подушка финансовой безопасности у страхователя. Так, страховое покрытие расширяет возможности страхователя в части устранения последствий застрахованной рисковой ситуации – полнее и в более короткие сроки. Например, Tokyo Marine [20], стремится выплачивать компенсацию в течение периода, не превышающего 5 дней по некоторым видам страхования, что безусловно расширяет возможности локализации негативных последствий проявления застрахованных рисков у их клиентов. Страховое покрытие устанавливает предел финансового покрытия, которым можно воспользоваться страхователю.

В-третьих, склонность экономического субъекта к страхованию обеспечивает распространение страховой защиты на третье лицо. В частности, речь идет о причинении ущерба третьему лицу в результате несчастного случая, произошедшего по вине застрахованного лица. При этом, склонность экономического субъекта к страхованию зависит как от уровня его денежных доходов, так и реальности страховых договоров стандартной формы (англ. standard form insurance contracts). Сегодня страховые договора стандартной формы встречаются как в экономически развитых странах мира, так и в развивающихся. При этом, в США такие контракты подлежат строгому исполнению [23].

Для межстрановых сравнений необходима оценка склонности резидентов конкретного государства к страхованию по 100 бальной системе, в которой 50 баллов присваивается государству, если его уровень проникновения страхования в национальный ВВП соответствует текущему уровню проникновения страхования в глобальный ВВП или равным 1,0 [14; 16]/ Аналитически это выглядит следующим образом:

![]() ,

(5)

,

(5)

где, ![]() – уровень

склонности экономического субъекта к страхованию в i-м

государстве по состоянию в t-м

году;

– уровень

склонности экономического субъекта к страхованию в i-м

государстве по состоянию в t-м

году;

![]() – уровень

проникновения страхования в национальный ВВП в i-м

государстве по состоянию в t-м

году;

– уровень

проникновения страхования в национальный ВВП в i-м

государстве по состоянию в t-м

году;

![]() – уровень

проникновения страхования в глобальный ВВП в t-м

году.

– уровень

проникновения страхования в глобальный ВВП в t-м

году.

В таблице 1 приведены данные об уровне проникновения страхования (включая страхование жизни) в национальные и глобальный ВВП за 2019-2021 гг.

Таблица 1. Уровни склонности экономических субъектов к страхованию

по странам за 2019-2020 гг.

|

№

п/п

|

Страны

|

УПС

в ВВП

(включая страхование жизни) |

Национальный

УПС (включая СЖ) к глобальному УПС (включая СЖ)

| ||

|

2020

|

2019

|

2020

|

2019

| ||

|

1.

|

Весь мир

|

7,35

|

7,16

|

1,0

|

1,0

|

|

2.

|

Великобритания

|

12,5

|

12,9

|

1,70

|

18,02

|

|

3.

|

Южная Корея

|

11,9

|

10,9

|

1,62

|

1,52

|

|

4.

|

Швейцария

|

8,4

|

8,1

|

1,14

|

1,13

|

|

5.

|

Франция

|

8,9

|

9,6

|

1,21

|

1,34

|

|

6.

|

Италия

|

8,6

|

8,4

|

1,17

|

1,17

|

|

7.

|

Япония

|

8,2

|

8,4

|

1,12

|

1,17

|

|

8.

|

Тайвань

|

18,5

|

19,4

|

2,52

|

2,71

|

|

9.

|

ОАЭ

|

2,9

|

2,8

|

0,37

|

0,39

|

|

10.

|

Иран

|

2,7

|

3,5

|

0,37

|

0,48

|

|

11.

|

Турция

|

1,5

|

1,5

|

0,20

|

0,21

|

|

12.

|

Россия

|

1,44

|

1,36

|

0,20

|

0,19

|

|

13.

|

Беларусь

|

0,99

|

1,04

|

0,14

|

0,16

|

|

14.

|

Казахстан

|

0,73

|

0,67

|

0,10

|

0,09

|

|

15.

|

Армения

|

0,

72

|

1,42

|

0,10

|

0,19

|

|

16.

|

Кыргызстан

|

0,15

|

0,20

|

0,02

|

0,03

|

На основе формулы (5) предлагается использовать следующую градацию уровня склонности экономического субъекта к страхованию:

![]() ≤

0,02

– отсутствие склонности экономического субъекта к страхованию (0 баллов) –

безразличное отношение к страхованию;

≤

0,02

– отсутствие склонности экономического субъекта к страхованию (0 баллов) –

безразличное отношение к страхованию;

– 0,02 < ![]() ≤

0,50

– низкий уровень склонности к страхованию – крайне отрицательное отношение к

страхованию;

≤

0,50

– низкий уровень склонности к страхованию – крайне отрицательное отношение к

страхованию;

– 0,50 ![]() ≤

0,95 – уровень склонности к страхованию ниже среднего – менее отрицательное

отношение к страхованию;

≤

0,95 – уровень склонности к страхованию ниже среднего – менее отрицательное

отношение к страхованию;

– 0,95 < ![]() ≤

1,05 – средний уровень склонности к страхованию – нейтральное отношение к

страхованию;

≤

1,05 – средний уровень склонности к страхованию – нейтральное отношение к

страхованию;

– 1,05 < ![]() ≤

1,50 – уровень склонности к страхованию выше среднего – менее положительное

отношение к страхованию;

≤

1,50 – уровень склонности к страхованию выше среднего – менее положительное

отношение к страхованию;

– ![]() >

1,50

– высокий уровень склонности к страхованию – крайне положительное отношение к

страхованию.

>

1,50

– высокий уровень склонности к страхованию – крайне положительное отношение к

страхованию.

В таблице 2 приведены данные о соотношении уровня проникновения страхования (включая страхование жизни) в национальные ВВП к уровню проникновения страхования (включая страхование жизни) в глобальный ВВП в 2019-2020 гг.

Таблица 2. Дифференциация стран по типам склонности к страхованию

|

№ п/п

|

Страны

|

Национальный УПС (включая СЖ) к

глобальному УПС (включая СЖ)

|

Уровень склонности к

страхованию

| ||

|

2020

|

2019

|

2020

|

2019

| ||

|

1.

|

Великобритания

|

1,70

|

1,80

|

крайне положительный

|

крайне положительный

|

|

2.

|

Южная

Корея

|

1,62

|

1,52

|

крайне положительный

|

крайне положительный

|

|

3.

|

Швейцария

|

1,14

|

1,13

|

менее положительный

|

менее положительный

|

|

4.

|

Франция

|

1,21

|

1,34

|

менее положительный

|

менее положительный

|

|

5.

|

Италия

|

1,17

|

1,17

|

менее положительный

|

менее положительный

|

|

6.

|

Япония

|

1,12

|

1,17

|

менее положительный

|

менее положительный

|

|

7.

|

Тайвань

|

2,52

|

2,71

|

крайне положительный

|

крайне положительный

|

|

8.

|

ОАЭ

|

0,37

|

0,39

|

крайне отрицательный

|

крайне отрицательный

|

|

9.

|

Иран

|

0,37

|

0,48

|

крайне отрицательный

|

крайне отрицательный

|

|

10.

|

Турция

|

0,20

|

0,21

|

крайне отрицательный

|

крайне отрицательный

|

|

11.

|

Россия

|

0,20

|

0,19

|

крайне отрицательный

|

крайне отрицательный

|

|

12.

|

Беларусь

|

0,14

|

0,16

|

крайне отрицательный

|

крайне отрицательный

|

|

13.

|

Казахстан

|

0,10

|

0,09

|

крайне отрицательный

|

Крайне отрицательный

|

|

14.

|

Армения

|

0,10

|

0,19

|

крайне отрицательный

|

крайне отрицательный

|

|

15.

|

Кыргызстан

|

0,02

|

0,03

|

безразличный

|

крайне отрицательный

|

В Российской Федерации по состоянию на 2021 год национальный уровень проникновения страхования (включая страхование жизни) национальный ВВП составил лишь 1,38%, которому соответствует уровень склонности к страхованию в размере 0,247, который типизируется также как крайне отрицательный.

Предлагаемая модель (4) позволяет оценивать достигнутый уровень склонности резидентов конкретного современного государства в прошлом и настоящем, а также прогнозировать на кратко-, средне- и долгосрочную перспективу. В качестве числителя можно использовать годовой темп прироста проникновения страхования (включая страхование жизни) в национальный ВВП, а в качестве знаменателя – годовой темп прироста коэффициента выплат. В таблице 3 приведена статистика по современной России за последние 20 лет об уровне проникновения страхования (включая страхование жизни) в ВВП.

Таблица 3. Темпы прироста уровня проникновения страхования в ВВП

и коэффициента выплат в России за 2010-2022 гг.

|

Годы

|

Объем страховых

премий (без ОМС), млрд. руб.

|

Объем страховых

выплат (без ОМС), млрд. руб.

|

Валовый

внутренний продукт России, млрд. рублей

|

Уровень

проникновения страхования в ВВП России, в %

|

Темп прироста

уровня проникновения страхования (без ОМС), в %

|

Коэффи-иент

выплат, в %

|

Темп при-роста

(+/- ) коэффициента выплат, в %

|

|

2010

|

551,1

|

283,3

|

46308,5

|

1,190

|

-

|

51,41

|

-

|

|

2011

|

685,4

|

303,1

|

60114,0

|

1,140

|

-0,05

|

44,22

|

-7,19

|

|

2012

|

811,0

|

376,5

|

68103,4

|

1,191

|

0,051

|

46,42

|

2,2

|

|

2013

|

901,0

|

419,8

|

72985,7

|

1,235

|

0,036

|

46,59

|

0,17

|

|

2014

|

991,1

|

475,4

|

79030,0

|

1,254

|

0,019

|

47,97

|

1,38

|

|

2015

|

1023,8

|

509,2

|

83087,4

|

1,233

|

-0,021

|

49,74

|

1,77

|

|

2016

|

1190,6

|

514,1

|

85616,1

|

1,390

|

0,157

|

43,18

|

-6,56

|

|

2017

|

1278,8

|

509,7

|

91843,2

|

1,392

|

0,002

|

39,86

|

-3,32

|

|

2018

|

1479,5

|

522,5

|

103861,7

|

1,425

|

0,033

|

35,32

|

-4,54

|

|

2019

|

1481,0

|

610,9

|

109608,3

|

1,351

|

-0,093

|

41,25

|

5,93

|

|

2020

|

1538,7

|

658,5

|

107658,2

|

1,429

|

0,078

|

42,80

|

1,55

|

|

2021

|

1808,0

|

797,0

|

135295,0

|

1,336

|

-0,089

|

44,08

|

1,28

|

|

2022

|

1817,0

|

893,2

|

153435,2

|

1,118

|

-0,218

|

49,16

|

5,08

|

Выделенные строки в таблице 3 можно использовать для оценки уровня склонности к страхованию в современной России. В таблице 4 приведен расчет уровня склонности к страхованию в современной России по предлагаемой модели.

Таблица 4. Уровень склонности к страхованию в современной России

|

Годы

|

Темп прироста уровня

проникновения страхования (включая страхование жизни), в %

|

Темп прироста коэффициента

выплат, в %

|

Уровень склонности к

страхованию, в долях

|

|

2012

|

0,051

|

2,20

|

0,0232

|

|

2013

|

0,036

|

0,17

|

0,2118

|

|

2014

|

0,019

|

1,38

|

0,0138

|

|

2020

|

0,078

|

1,55

|

0,0503

|

Как видно из таблицы 4 и по предлагаемой модели (4),

склонность к страхованию в современной России находится в состоянии крайне

отрицательного отношения экономических субъектов к страхованию (0,02< ![]() ≤ 0,50).

≤ 0,50).

Склонность экономического субъекта к страхованию можно оценить и на основе оценки его мотивации к страхованию по методики – диагностики личности на мотивацию к избеганию неудачи [21], позволяющей определить, насколько субъект ориентирован к стратегии избегания неудач, в том числе на основе страхования, как инструмента управления рисками.

Определенный оптимизм в части динамики роста склонности к страхованию вселяет прогноз «Эксперта РА» российского страхового рынка на 2023 год [1], согласно которому драйверами роста являются: страхование от несчастных случаев и болезней с ожидаемым приростом 12-14%; страхование жизни с темпом прироста в 9-11%.

Заключение

1. Важным в стратегическом планировании страны является возможность прогнозной оценки уровня склонности резидентов к страхованию.

2. Подтверждена рабочая гипотеза о зависимости склонности экономического субъекта с его склонностью к риску:

– если в части безразличного и нейтрального отношения экономического субъекта к страхованию имеет место совпадение с безразличным и нейтральным отношением его к риску – безразличное отношение экономического субъекта к страхованию соответствует безразличному отношению его к риску, а нейтральное отношение экономического субъекта к страхованию соответствует его нейтральному отношению к риску;

– то в части отрицательного и положительного отношения экономического субъекта к страхованию картина иная – отрицательное отношение к страхованию соответствует положительному отношению к риску, а положительное отношение к страхованию соответствует отрицательному отношению к риску.

3. Склонность к страхованию современного страхователя зависит как от уровня его денежных доходов, так и реальности страховых договоров стандартной формы (англ. standard form insurance contracts). При этом, рост уровня денежных доходов в условиях роста инфляции и инфляционных ожиданий негативно сказывается на склонности экономических субъектов к страхованию.

4. В условиях цифровизации экономических отношений, реальность электронных страховых договоров непосредственно сказывается на обострении старого риска – риска потери доверия страхователя к страховщику, в части исполнения вторым своих обязательств при наступлении страхового случая. Чем ниже уровень этого риска, тем выше склонность экономического субъекта к страхованию.

5. Модель оценки склонности к страхованию может служить эффективным инструментом регулирования экономической безопасности современного бизнеса в любой сфере экономической деятельности.

Источники:

2. Страховщики фиксируют спрос на ДМС с франшизой. Ведомости. [Электронный ресурс]. URL: https://www.vedomosti.ru/finance/articles/2022/07/06/930218-strahovschiki-fiksiruyut?ysclid=ljsn5091gm512860000 (дата обращения: 10.01.2024).

3. Вэриан Х.Р. Микроэкономика. Промежуточный уровень. Современный подход. - М.: ЮНИТИ, 1997. – 767 c.

4. Канеман Д. Думай медленно… решай быстро. - М.: АСТ, 2014. – 331 c.

5. Казахстанский портал о страховании. – 4.2. Чувствительность к рискам и предпочтения при выборе страховой защиты. Allinsurance. Kz. [Электронный ресурс]. URL: https://allinsurance.kz/1725-42-chuvstvitelnost-k-riskam-i-predpochteniya-pri-vybore-strakhovoj-zashchity?ysclid=lg95s6k1f2518689861 (дата обращения: 10.01.2024).

6. Как изменился рынок страхования за последний год: обзор основных событий и тенденций. Banki.ru. [Электронный ресурс]. URL: https://www.banki.ru/news/research/?id=10985767 (дата обращения: 10.01.2024).

7. Любарская О., Ясин А. Прогноз развития страхового рынка на 2023 год: тише едешь - дальше будешь. Raexpert.ru. [Электронный ресурс]. URL: https://raexpert.ru/researches/insurance/forecast_2023/ (дата обращения: 15.01.2024).

8. Международный стандарт ИСО 31000 Менеджмент риска – Руководство. Iso-management.com. [Электронный ресурс]. URL: https://iso-management.com/wp-content/uploads/2019/03/ISO-31000-2018.pdf (дата обращения: 15.01.2024).

9. Отношение россиян к страховой отрасли, отдельным видам страхования и отдельным страховым компаниям. Отчет по результатам исследования. Национальное Агентство Финансовых Исследований. [Электронный ресурс]. URL: https://nafi.ru/projects/finansy/otnoshenie-rossiyan-k-strakhovoy-otrasli/?ysclid=ljvlp66pxc980264703 (дата обращения: 17.01.2024).

10. Нейман Дж., Моргенштерн О. Теория игр и экономическое поведение. - М.: Наука, 1970. – 767 c.

11. Караваева И.В., Быковская Ю.В., Казанцев С.В., Лев М.Ю., Колпакова И.А. Оценка прогнозно-экономических показателей Российской Федерации в период частичной мобилизации // Экономика, предпринимательство и право. – 2022. – № 10. – c. 2655-2676. – doi: 10.18334/epp.12.10.116423.

12. Сплетухов Ю.А. Отношение граждан России к страховым услугам? Аналитический обзор // Научно-исследовательский финансовый институт. Финансовый журнал. – 2019. – № 1(47). – c. 66-75. – doi: 10.31107/2075-1990-2019-1-66-75.

13. Цакаев А.Х. Взаимосвязь индикаторов экономической безопасности страны: страхования и инфляции // Экономическая безопасность. – 2022. – № 4. – c. 1273-1286. – doi: 10.18334/ecsec.5.4.116254.

14. Цакаев А.Х. Влияние страхования на уровень инфляции в России и за рубежом // Страховое дело. – 2022. – № 2(347). – c. 20-27.

15. Цакаев А.Х. Порог страхового проникновения в национальный ВВП и инфляция в странах с гражданским обществом // Наука и образование в условиях глобальных вызовов: Сборник статей в 2 томах по итогам Пятого профессорского форума 2022. Мосвка, 2023. – c. 46-53.

16. Цакаев А.Х. Страхование в антиинфляционной политике стран ЕАЭС // Страховое дело. – 2023. – № 5(362). – c. 10-19.

17. Шинкаренко И.Э. Генезис страховой терминологии русского языка // Страховое дело. – 2023. – № 6(363). – c. 3-14.

18. Страховой бизнес. / Словарь-справочник. - М.: Анкил, 2005. – 832 c.

19. What is protection insurance and do I need it?. AVTrinityt. [Электронный ресурс]. URL: https://www.avtrinity.com/news/what-is-protection-insurance-and-do-i-need-it (дата обращения: 15.01.2024).

20. Depp Johnny Top 3 insurance coverage terms and everything you need to know about them in 2023. Insurance. [Электронный ресурс]. URL: https://insurance.post1.info/coverage/ (дата обращения: 10.01.2024).

21. Ehlers Th. Experimentelle Untersuchungen zur persönlichkeitsbedingten Unfallgefährdung. Marburg: Univ., Diss. - 1964. - S. 252–279

22. Mas-Colell A., Whinston M.D., Et Green J.R. Microeconomic theory. Pdfslide.net. [Электронный ресурс]. URL: https://pdfslide.net/documents/mas-colell-a-whinston-m-d-et-green-j-r-1995-microeconomic-theory.html?page=22 (дата обращения: 15.01.2024).

23. Ian Ayres, Schwartz Alan The No Reading Problem in Consumer Contract Law. Papers.ssrn.com. [Электронный ресурс]. URL: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2341840 (дата обращения: 10.01.2024).

24. Insurance. Statista. [Электронный ресурс]. URL: https://www.statista.com/markets/414/topic/461/insurance/#overview (дата обращения: 15.01.2024).

Страница обновлена: 13.11.2025 в 11:51:05

Download PDF | Downloads: 28

Insurance propensity model as a tool for regulating the economic security in business

Tsakaev A.K.Journal paper

Economic security

Volume 7, Number 2 (February 2024)

Abstract:

The article presents an insurance propensity model as a tool for regulating economic security in business. The relationship between insurance propensity and economic and financial security of modern business is revealed. The detailed content of four types of insurance propensity is given. These types are: indifferent, neutral, negative and positive. The causal relationship between insurance propensity and risk propensity is substantiated. The article discusses how the level of risk propensity affects the level of insurance propensity. The conditions that influence the insurance propensity are identified. These are the level of monetary income of an economic entity and the reality of insurance contracts of a standard form. The validity of the proposed model for assessing the insurance propensity of an economic entity is substantiated. It is based on two practical applications, which give the result of the same order with high verification. The application of the proposed model for assessing the propensity to insure will improve the quality of tools for regulating the financial security of companies in various spheres of economic activity.

Keywords: insurance propensity, utility function, insurance risk, insurance coverage, insurance penetration, mathematical model, economic security, financial security

JEL-classification: G22, D81, C65

References:

Strakhovoy biznes [Insurance business] (2005). M.: Ankil. (in Russian).

Busygin V.P., Zhelobodko E.V., Tsyplakov A.A. (2008). Mikroekonomika: tretiy uroven [Microeconomics: the third level] Novosibirsk: Izdatelstvo SO RAN. (in Russian).

Depp Johnny Top 3 insurance coverage terms and everything you need to know about them in 2023Insurance. Retrieved January 10, 2024, from https://insurance.post1.info/coverage/

Ian Ayres, Schwartz Alan The No Reading Problem in Consumer Contract LawPapers.ssrn.com. Retrieved January 10, 2024, from https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2341840

InsuranceStatista. Retrieved January 15, 2024, from https://www.statista.com/markets/414/topic/461/insurance/#overview

Kaneman D. (2014). Dumay medlenno… reshay bystro [Think slowly... decide quickly] M.: AST. (in Russian).

Karavaeva I.V., Bykovskaya Yu.V., Kazantsev S.V., Lev M.Yu., Kolpakova I.A. (2022). Otsenka prognozno-ekonomicheskikh pokazateley Rossiyskoy Federatsii v period chastichnoy mobilizatsii [Evaluation of forecast and economic indicators of the Russian Federation amidst partial mobilization]. Journal of Economics, Entrepreneurship and Law. 12 (10). 2655-2676. (in Russian). doi: 10.18334/epp.12.10.116423.

Mas-Colell A., Whinston M.D., Et Green J.R. Microeconomic theoryPdfslide.net. Retrieved January 15, 2024, from https://pdfslide.net/documents/mas-colell-a-whinston-m-d-et-green-j-r-1995-microeconomic-theory.html?page=22

Neyman Dzh., Morgenshtern O. (1970). Teoriya igr i ekonomicheskoe povedenie [Game theory and economic behavior] M.: Nauka. (in Russian).

Shinkarenko I.E. (2023). Genezis strakhovoy terminologii russkogo yazyka [Genesis of the russian insurance terminology]. Strakhovoe delo. (6(363)). 3-14. (in Russian).

Spletukhov Yu.A. (2019). Otnoshenie grazhdan Rossii k strakhovym uslugam? Analiticheskiy obzor [Attitude of russian citizens to insurance services: analytical review]. The Journal of Finance. (1(47)). 66-75. (in Russian). doi: 10.31107/2075-1990-2019-1-66-75.

Tsakaev A.Kh. (2022). Vliyanie strakhovaniya na uroven inflyatsii v Rossii i za rubezhom [The impact of insurance on inflation in Russia and abroad]. Strakhovoe delo. (2(347)). 20-27. (in Russian).

Tsakaev A.Kh. (2022). Vzaimosvyaz indikatorov ekonomicheskoy bezopasnosti strany: strakhovaniya i inflyatsii [The relationship between economic security indicators: insurance and inflation]. Ekonomicheskaya bezopasnost. 5 (4). 1273-1286. (in Russian). doi: 10.18334/ecsec.5.4.116254.

Tsakaev A.Kh. (2023). Strakhovanie v antiinflyatsionnoy politike stran EAES [Insurance in the anti-inflationary policy of the EAEU countries]. Strakhovoe delo. (5(362)). 10-19. (in Russian).

Tsakaev A.Kh. (2023). Porog strakhovogo proniknoveniya v natsionalnyy VVP i inflyatsiya v stranakh s grazhdanskim obshchestvom [The threshold of insurance penetration into national GDP and inflation in countries with civil society] Science and education in the context of global challenges. 46-53. (in Russian).

Verian Kh.R. (1997). Mikroekonomika. Promezhutochnyy uroven. Sovremennyy podkhod [Microeconomics. Intermediate level. Modern approach] M.: YuNITI. (in Russian).

What is protection insurance and do I need it?AVTrinityt. Retrieved January 15, 2024, from https://www.avtrinity.com/news/what-is-protection-insurance-and-do-i-need-it