Экономическая модель формирования стратегий участия национальных банковских структур в трансграничном взаимодействии

Девочкин С.О.1

1 Всероссийская академия внешней торговли, ,

Скачать PDF | Загрузок: 40

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 1 (Январь-март 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=63594845

Аннотация:

Статья посвящена исследованию трансформации стратегий национальных банковских структур в условиях переориентации внешнеэкономических связей. Автором выявлены формирующиеся тренды дедолларизации системы международного движения финансовых потоков, регионализации внешней торговли и рынков капитала. Обоснована необходимость интеграционного взаимодействия государственных, корпоративных и финансовых структур в целях достижения синергетического эффекта роста национального внешнеэкономического потенциала, выработаны приоритетные направления переориентации трансграничных стратегий. Автором разработана экономическая модель выбора стратегии участия национальных банковских структур в трансграничном взаимодействии. Предложены стратегические решения, предполагающие формирование собственной интеграционной цифровой экосистемы, либо кооперацию и создание альянсов с другими финансовыми институтами. Обоснованы преимущества стратегического подхода, нацеленного на формирование экосистемы в сфере внешнеэкономической деятельности, основанной на принципах цифровой трансформации и клиентоцентричности, обозначены этапы эволюции трансграничных стратегий, обоснована целесообразность разработки динамичной системы экономических индикаторов оценки эффективности стратегии, способной обеспечить адаптацию и трансформацию в условиях изменяющихся факторов внутренней и внешней среды. Статья может представлять интерес национальным банковским структурам при разработке стратегий международного экономического взаимодействия, а также широкому кругу специалистов, исследующих проблемы мировой экономики.

Ключевые слова: экономическая модель формирования стратегий, трансформация внешнеэкономических связей, цифровая экосистема, интеграционные объединения, стратегии трансграничного взаимодействия

JEL-классификация: G21, G28, Е52, E58

Введение

Трансформационные процессы, связанные с переориентацией системы внешнеэкономических связей РФ, обуславливают актуальность поиска новых подходов к формированию стратегий участия национальных банковских структур в трансграничном взаимодействии. Задачами исследования являются определение и анализ трендов развития международной системы движения финансовых потоков, разработка экономической модели выбора стратегических решений в области внешнеэкономического взаимодействия, обоснование необходимости формирования клиентоцентричных банковских стратегий, преимуществ интеграционного экосистемного подхода, основанный на передовых достижениях цифровизации.

Вопросы трансформации международной валютной системы широко рассмотрены в исследованиях российских и зарубежных авторов - А.Н. Спартак [10. С. 140-162, 11. С. 7-29], А.В. Кузнецов [7. С.22-32], М.Ю. Головин [4. С. 16-24], Л.В. Крылова [6. С. 39-50]. В ряде работ предложены механизмы и инструментарий международных расчетов - И.А. Балюк [1. С.33-43], А.П. Поливач [9. С.64-74], Ю.А. Власова [3. С. 36-38], И.З Ярыгина [14. С.18-25]. Однако, задачи адаптации российской финансовой системы в условиях переориентации системы внешнеэкономических связей требует разработки механизмов формирования международных стратегий национальных банковских структур, предполагающих интеграционное взаимодействие с государственными, корпоративными и межнациональными институтами на основе современных достижений цифровизации, экосистемного подхода, способных обеспечить бесперебойное и безопасное функционирование системы международного движения финансовых потоков, доступ к международным рынкам капитала, реализацию инвестиционных проектов, что в свою очередь будет способствовать национальному внешнеэкономическому росту.

Целью исследования является определение механизмов и инструментария трансформации трансграничного взаимодействия национальных банковских структур в условиях переориентации международных экономических связей с разработкой экономической модели формирования стратегий.

Научная новизна исследования заключается в определении трендов, позволяющих выявить особенности реализации трансграничных стратегий национальных банковских структур, разработке экономической модели формирования стратегических решений на основе экосистемного подхода с целью его внедрения в практику внешнеэкономической деятельности, разработке механизма стратегической трансформации систем движения финансовых потоков и международных расчетов в условиях переориентации международных экономических связей.

Основная часть

Трансформация стратегий трансграничного взаимодействия является ключевой задачей банковского сектора в современных условиях переориентации внешнеэкономических связей. Несмотря на беспрецедентные ограничения, введенные против корпоративных и финансовых структур, российская экономика показала высокую способность к адаптации. В 2022 г. наблюдался рост внешнеторгового оборота до 869 млрд долл. США по сравнению с 798 млрд долл. США в 2021 г. [1], что в существенной степени обусловлено ростом доходов нефтегазового экспорта. Профицит торгового баланса составил 316 млрд долл. США В 2023 году наблюдается тенденция к снижению объемов экспорта, восстановление импорта и, соответственно, сокращение положительного сальдо внешней торговли. За 9 месяцев 2023 г объем экспорта сократился до 316 млрд долл. США, импорт вырос до 227 млрд, профицит составил 90 млрд долл. США. [2] В соответствии с прогнозом Банка России в период 2024-2026 гг. стоимостной объем экспорта будет восстанавливаться, но при этом оставаясь ниже рекордного 2022 года, объем импорта будет постепенно восстанавливаться по мере увеличения внутреннего спроса и возвращения экономики на траекторию роста. Сдерживающими факторами останутся ослабление рубля и высокие процентные ставки. Профицит сальдо текущих операций сократится [15. C.59-60]. Ряд зарубежных исследований подтверждает сохранение устойчивого положения российского финансового сектора, несмотря на беспрецедентные экономические санкции, которые в свою очередь способствовали развитию мировых трендов на дедолларизаицю, фрагментацию международных финансовых рынков, нестабильности на ряде товарных рынков. [19. С1683-1688] [20]

Действующие санкционные ограничения против российских промышленных предприятий и финансовых организаций оказали наиболее существенное влияние на внешнеэкономическую деятельность, что ставит первоочередную задачу структурной трансформации в этой сфере. Текущая ситуация характеризуется потерей каналов движения финансовых потоков в валютах недружественных стран, традиционно использовавшимися участниками внешнеэкономической деятельности, разрывом логистических цепочек, ограничением доступа к крупнейшим рынкам капитала, утратой возможности использования международной платежной инфраструктуры.

В сложившихся условиях автор считают приоритетной задачей, стоящей перед российскими корпоративными и банковскими структурами разработку новых стратегических подходов, способных обеспечить бесперебойное и безопасное функционирование механизмов трансграничного движения финансовых потоков, предоставить доступ к новым международным рынкам капитала, что требует разработку нового инструментария взаимодействия корпоративных и банковских структур в области международного экономического взаимодействия. Трансграничные стратегии должны основываться как на использовании последних технологических достижений таких как цифровизация финансовых услуг, экосистемные модели бизнеса, расширение использования цифровых финансовых активов, так и на более тесном интеграционном взаимодействие с промышленными и государственными структурами в национальном, региональном и глобальном аспектах, в том числе в рамках межгосударственных объединений, таких как БРИКС, ШОС, ЕАЭС.

Современная система международных расчетов характеризуется значительной диспропорцией между направлениями движения финансовых потоков и их валютной структурой. Доллар США продолжает играть ведущую роль, однако, наблюдается заметная тенденция роста доли китайского юаня. Согласно данным международной платежной системы SWIFT в сентябре 2023 на доллар США приходилось 47% международных платежей, евро 24%, китайский юань 3,7%. Годом на ранее доля юаня составляла 2%. При этом на долю РФ в совокупном объеме операций с оффшорным юанем приходится 2%, если исключить операции с Гонконгом, то данный показатель вырастет до 8% [18]. Несмотря на растущую роль китайской валюты, объем ее использования в международных финансовых операциях не соответствует весу Китая в мировой экономике, внешней торговле, инвестиционных операциях. [7. C.22-32]. Подобная диспропорция еще в большей степени характерна для других развивающихся стран.

Роль доллара США в качестве мировой валюты способствует его использованию в качестве инструмента американской экономической политики, обуславливает попытки введения ограничительных мер в отношении отдельных государств, что подрывает доверие к существующей международной валютной системе и определяет тренд к валютной регионализации, стремлению к использованию национальных валют в международный расчетах. Риски функционирования доллароцентричной модели обуславливает появления трендов на регионализацию, растущую роль альтернативных инструментов расчетов [6. C.39-50]. Однако, переход на национальные валюты обладает рядом недостатков, связанных с их высокой волатильностью, ограниченной конвертируемостью в ряде случаев, наличием ограничений на движение капитала, слабой развитостью национальных финансовых рынков. Ключевыми факторами, способствующими интернационализации валют являются внутренняя финансовая стабильность, развитость национальных финансовых рынков, значимая доля страны в мировой торговле [4. C.16-24]. Важным направлением стабилизации системы расчетов является создание ликвидного валютного рынка с прямой конвертацией национальных валют [8. C.46-55].

Современные исследования предлагают широкий набор инструментов трансформации международных финансовых потоков. В качестве примеров можно привести использование в международных расчетах цифровых валют центральных банков [3. C.36-38], создание цифровой платформы международных расчетов, основанной на использовании цифрового финансового актива, базирующемуся на национальных валютах в пропорции с паритетом покупательной способности на определенную корзину товаров [1. C.33-43]; эмиссия центральным банком финансового инструмента, использующему в качестве привязки золото для применения в международных расчетах [9. C.64-74]. По мнению автора, поиск альтернативы мировым резервным валютам должен идти в различных направлениях с учетом региональной и отраслевой специфики, сложившихся стандартов и практик. Наиболее удачные разработки могут быть масштабированы на более широкий круг двустороннего и межрегионального экономического взаимодействия.

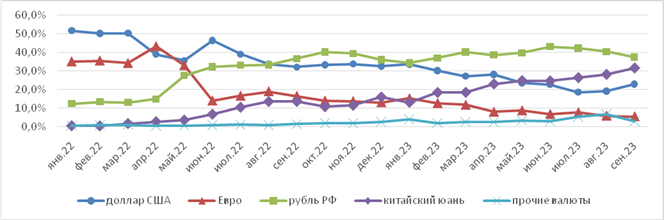

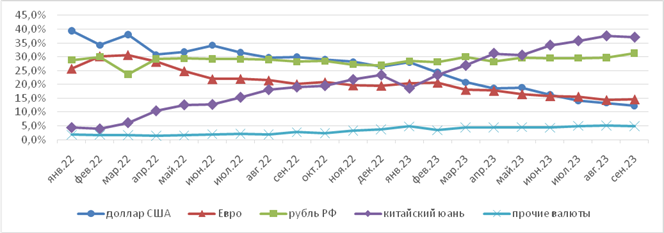

Анализ данных Банка России, касающихся о валютной структуры внешнеторговых операций, подтверждает устойчивый тренд на переориентацию на национальные валюты и отказ от доллара США и евро, что соответствует общему направлению трансформации внешнеэкономических связей. (рис. 1, 2).

Рис. 1 Валютная структура экспорта РФ

Источник: составлено автором на основе Обзор рисков финансовых рынков. Октябрь 2023. Банк России. Информационно-аналитический материал. Москва 2023. https://www.cbr.ru/Collection/Collection/File/46563/ORFR_2023-10.pdf [электронный ресурс] Дата обращения 14.11.2023

Рис. 2 Валютная структура импорта РФ

Источник: составлено автором на основе Обзор рисков финансовых рынков. Октябрь 2023. Банк России. Информационно-аналитический материал. Москва 2023. https://www.cbr.ru/Collection/Collection/File/46563/ORFR_2023-10.pdf [электронный ресурс] Дата обращения 14.11.2023

По сравнению с январем 2022 года в сентябре 2023 года доля китайского юаня в расчетах за экспорт выросла с 0,4% до 31,5%, за импорт с 4,3% до 37%, российского рубля – с 12,3% до 37,4% в экспорте, с 28,8% до 31,3% в импорте. Совокупные показатели доллара США и Евро упали с 86,8% до 28,3% в экспорте и с 65,1% до 26,8% в импорте.

По мнению автора стратегии трансграничного взаимодействия банковских структур не должны ограничиваться исключительно финансовой областью. Наиболее перспективным представляется комплексный подход к сотрудничеству с корпоративными клиентами. Банки, опираясь на возможности своих корпоративных партнеров, способны предоставлять интегративные решения, связанные с логистикой, страхованием, консалтингом и юридическим сопровождением.

Реализация международных инвестиционных проектов с участием российских корпоративных и банковских структур позволит обеспечить диверсифицировать валютные активы, открыть доступ к технологиям и компетенциям, необходимым для развития национального производства.

Модель формирования трансграничных стратегий должна обеспечить переход от ситуативных решений по проведению отдельных операций к внедрению системного подхода, обеспечивающего нормальное функционирование внешнеэкономических связей как в двухстороннем, так и в региональном формате.

Современные исследования свидетельствуют, что активное участие в мировом экономическом взаимодействие оказывает значительный синергетический эффект на национальный экономический рост [13. C.626-636]. Существенный импульс национальному внешнеэкономическому развитию может придать активизация сотрудничества в рамках межгосударственных интеграционных объединений таких как БРИКС, ШОС, ЕАСЭС. Помимо увеличения объемов внешней торговли, что уже сегодня является заметным трендом, связанный с переориентацией на новые рынки как экспорта, так и импорта, важным направлением развития партнерства может стать инвестиционное сотрудничество. Инвестиции российских корпоративных и банковских структур в проекты на рынках дружественных государств могут стать одним из ключевых драйверов роста российской экономики. Объектами вложения капитала могут стать проекты в области организации промышленных производств, энергетики, транспортной инфраструктуры, связи и телекоммуникаций, сферы услуг. Помимо экономической выгоды, реализация инвестиционных проектов будет способствовать решению задач логистической связанности, безопасного и эффективного вложения средств, полученных от экспорта, получения доступа к передовым технологиям и компетенциям. Принимая во внимание большую капиталоемкость, необходимость преодоления определенных регуляторных барьеров, залогом успеха должно стать интеграционное партнерство с государственными институтами, зарубежными партнерами, межнациональными институтами развития [14. C.18-25]. Интерес в данном направлении может представлять опыт Китая. Китайские финансовые структуры координируют свои международные стратегии с принципами национальной экономической политики, обеспечивая при реализации инвестиционных проектов поставку китайских товаров, оборудования, работу с национальными поставщиками и подрядчиками, использование китайских специалистов. [2. C.108-120]. Ярким примером взаимовыгодного сотрудничества в данной сфере является партнерство Китая в инвестиционной сфере со странами Африки, где китайские структуры играют лидирующую роль, обеспечивая экономическую эффективность своих инвестиций, способствуя национальному внешнеэкономическому росту и в тоже время внося весомый вклад в развитие стран континента [5. C.119-141].

Таблица 1. Географическая структура внешней торговли РФ в 2022 г.

|

|

Импорт

|

Экспорт

|

Сальдо торгового баланса

| ||||||||

|

импорт (млн долл США)

|

доля в импорте РФ (%)

|

доля в экспорте партнера

(%)

|

Среднегодовой прирост за

период 2018-22 (%)

|

Прирост за период 2021-22

(%)

|

экспорт (млн долл США)

|

доля в экспорте РФ (%)

|

доля в импорте партнера

(%)

|

Среднегодовой прирост за

период 2018-22 (%)

|

Прирост за период 2021-22

(%)

| ||

|

ВСЕГО

|

276 510

|

|

|

|

|

592 065

|

|

|

|

|

315 555

|

|

ЕС

|

57 145

|

20,7

|

0,8

|

-9

|

-44

|

209 317

|

35,4

|

2,9

|

6

|

15

|

152 172

|

|

Китай

|

76 123

|

27,5

|

2,1

|

13

|

13

|

114 149

|

19,3

|

4,2

|

17

|

46

|

38 026

|

|

Индия

|

2 927

|

1,1

|

0,6

|

6

|

-12

|

40 628

|

6,9

|

5,5

|

48

|

367

|

37 701

|

|

Бразилия

|

1 974

|

0,7

|

0,6

|

3

|

24

|

7 852

|

1,3

|

2,9

|

24

|

38

|

5 878

|

|

Южная Африка

|

285

|

0,1

|

0,2

|

-6

|

-31

|

549

|

0,1

|

0,5

|

3

|

-12

|

264

|

|

Армения

|

2 365

|

0,9

|

44,6

|

31

|

198

|

2 622

|

0,4

|

30,4

|

18

|

47

|

257

|

|

Беларусь*

|

13 972

|

5,1

|

35,0

|

|

|

11 949

|

2,0

|

28,6

|

|

|

-2 023

|

|

Кахахстан

|

8 780

|

3,2

|

10,4

|

14

|

25

|

17 342

|

2,9

|

34,7

|

9

|

-1

|

8 562

|

|

Кыргызстан

|

964

|

0,3

|

44,1

|

31

|

133

|

2 270

|

0,4

|

23,6

|

17

|

21

|

1 306

|

|

Узбекистан

|

2 600

|

0,9

|

17

|

8

|

53

|

6 053

|

1,0

|

21,4

|

16

|

14

|

3 453

|

|

Таджикистан

|

88

|

0,0

|

3,8

|

15

|

22

|

1 586

|

0,3

|

30,6

|

13

|

24

|

1 498

|

|

Пакистан

|

77

|

0,0

|

0,7

|

-12

|

-56

|

591

|

0,1

|

0,8

|

19

|

9

|

514

|

|

Турция

|

9 343

|

3,4

|

3,7

|

27

|

62

|

58 853

|

9,9

|

16,2

|

25

|

103

|

49 510

|

|

Саудовская Аравия

|

44

|

0,0

|

0

|

2

|

-45

|

2 171

|

0,4

|

1,1

|

12

|

51

|

2 127

|

|

ОАЭ

|

2 591

|

0,9

|

17

|

8

|

53

|

8 190

|

1,4

|

2,2

|

34

|

121

|

5 599

|

|

Иран

|

692

|

0,3

|

0,9

|

23

|

20

|

1 526

|

0,3

|

2,6

|

6

|

-8

|

834

|

|

США

|

1 715

|

0,6

|

0,1

|

-23

|

-73

|

15 071

|

2,5

|

0,4

|

-4

|

-51

|

13 356

|

|

Япония

|

4 640

|

1,7

|

0,6

|

-8

|

-41

|

14 997

|

2,5

|

1,7

|

-1

|

6

|

10 357

|

|

Вьетнам

|

1 558

|

0,6

|

0,4

|

-7

|

-51

|

1 989

|

0,3

|

0,6

|

1

|

-14

|

431

|

|

Южная Корея

|

6 328

|

2,3

|

0,9

|

0

|

-37

|

14 817

|

2,5

|

2,0

|

-2

|

-15

|

8 489

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

страны БРИКС

|

81 309

|

29,4

|

0,3

|

12

|

12

|

163 178

|

27,6

|

0,7

|

22

|

75

|

81 869

|

|

страны ШОС

|

91 559

|

33,1

|

|

13

|

14

|

182 619

|

30,8

|

|

20

|

61

|

91 060

|

|

страны ЕАЭС

|

26 081

|

9,4

|

21,8

|

|

|

34 183

|

5,8

|

31,4

|

|

|

8 102

|

Анализ географической структуры внешней торговли РФ показывает, что наиболее перспективными торговыми партнерами являются Китай, Индия, Турция, ОАЭ, страны ЕАЭС, для которых характерны наиболее высокие темпы прироста внешнеторговых оборотов и значительный объем как экспорта, так и импорта. Именно на эти направления в первую очередь должны ориентироваться стратегии трансграничного развития банковских структур. По мнению автора, наибольшие возможности открываются при координации экономической политики в рамках межгосударственных интеграционных объединений, таких как БРИКС, ШОС, ЕАЭС. Доля ЕС и других развитых стран остается высокой, хотя и наблюдается серьезный тренд к снижению. В этой связи одной из задач банковской системы остается поиск механизмов обеспечения бесперебойных расчетов в условиях существующих ограничений. В тоже время национальные банковские структуры при стратегическом планировании должны принимать во внимание перспективы строительства каналов внешнеэкономического взаимодействия с другими странами и регионами, потенциал которого в настоящее время до конца не реализован, но имеет хорошие перспективы, такими как Юго-Восточная Азия, Ближний Восток, Латинская Америка, Африка.

Таблица 2. Отраслевая структура внешней торговли РФ в 2022 г.

|

|

Экспорт

|

Импорт

|

сальдо

| ||

|

объем млрд долл. США

|

доля (%)

|

объем млрд долл. США

|

доля (%)

|

млрд долл. США

| |

|

ВСЕГО

|

591,50

|

100

|

259,10

|

100

|

332,40

|

|

минеральное

сырье

|

390,40

|

66

|

5,20

|

2

|

385,20

|

|

продукция

химической промышленности

|

42,00

|

7

|

57,10

|

22

|

-15,10

|

|

Древесина

и деревообработка

|

14,10

|

2

|

3,90

|

2

|

10,20

|

|

черные

и цветные металлы

|

52,20

|

9

|

18,30

|

7

|

33,90

|

|

продовольствие

и с/х сырье

|

41,30

|

7

|

35,70

|

14

|

5,60

|

|

текстиль

|

1,90

|

0

|

15,80

|

6

|

-13,90

|

|

машины,

оборудование и транспортные средства

|

24,70

|

4

|

111,80

|

43

|

-87,10

|

|

Прочее

|

24,90

|

4

|

11,30

|

4

|

13,60

|

В таблице 2 представлена отраслевая структура внешней торговли. Анализ данных показывает тренд на сохранение преобладающей доли сырьевых товаров в структуре экспорта и значительную зависимость российской экономики от импорта машин, оборудования, высокотехнологичной продукции. Согласно расчетов на основе методологии Центра международной торговли ЮНКТАД/ВТО наибольшим экспортным потенциалом несырьевой продукции РФ обладают рынки Китая, Индии, Турции, Египта, Казахстана, Вьетнама, Бангладеш [11. C.7-29]

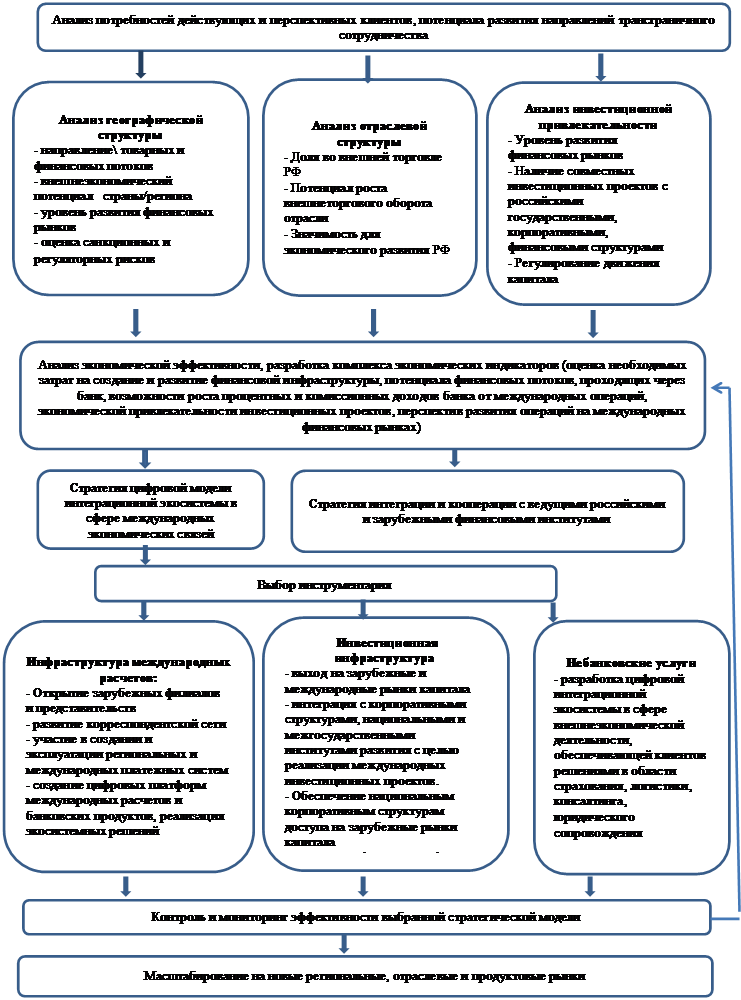

Рис. 3 Экономическая модель выбора стратегии участия национальных банковских структур в развитии трансграничного взаимодействия.

Источник: составлено автором

Автором предложена экономическая модель участия национальных банковских структур в развитии трансграничного экономического взаимодействия (рис. 3). Выбор стратегии должен базироваться на всестороннем анализе внешних и внутренних факторов. Первоначально необходимо определить страны и регионы, обладающие наибольшим потенциалом внешнеэкономического сотрудничества, как в сфере внешней торговли, так и в вопросах международной инвестиционной деятельности, показывающие высокие темпы экономического роста, имеющие динамично развивающиеся финансовые рынки. При выборе стратегической модели банки должны также учитывать отраслевую специфику международного бизнеса своих корпоративных партнеров, существующие отраслевые стандарты и обычаи.

Анализ экономической эффективности стратегии должен включать систему показателей, отражающих потенциал роста клиентской базы, финансовых потоков, проходящих через банк, объем и динамику процентных и комиссионных доходов от международных операций, рентабельность инвестиционных проектов, возможности получения доступа к новым рынкам капитала, перспективы в сфере развития небанковских услуг. Подобный анализ позволяет выбрать наиболее подходящую модель, предполагающую либо создание своей собственной международной финансовой инфраструктуры, либо кооперацию с другими национальными финансовыми институтами, создание альянсов, предполагающий делегирование части функционала.

По мнению автора, стратегии трансграничного взаимодействия банковских структур не должны ограничиваться вопросами создания системы бесперебойных и безопасных платежей, хотя этот вопрос имеет исключительную важность в современных условиях. Максимальная эффективность стратегии может быть достигнута только при реализации комплексных системных подходов через создание цифровой интеграционной экосистемы, открывающей российским корпорациям доступ к зарубежным рынкам капитала, позволяющей российским финансовым и корпоративным структурам инвестировать в совместные международные проекты в области развития производства, инфраструктуры, сферы услуг. Возможность предоставления корпоративным клиентам небанковских услуг в области внешнеэкономической деятельности, таких как страхование, логистика, консалтинг, будет способна обеспечить конкурентные преимущества.

Международные стратегии банковских структур должны опираться на инструментарий, использующий современные технологические достижений, такие как искусственный интеллект, машинное обучение, работа с большими данными, технологии распределенного реестра, квантовые вычисления, на основе которых могут быть созданы цифровые экосистемы, электронные платформы по предоставлению финансовых услуг, внедрены в систему движения финансовых потоков цифровые финансовые активы. Формирование ИТ ландшафта, адекватного поставленным задачам и целям, способно обеспечить успешную реализацию стратегии.

Стратегическим приоритетом банковских стратегий должна стать клиентоцентричность – ориентация на удовлетворение запросов и потребностей клиентов, нацеленность не на продажу продуктов и услуг, а на интеграционное развитие корпоративных партнеров, взаимовыгодное сотрудничество. Другими ключевыми ориентирами являются высокий уровень экспертизы по всем вопросам внешнеэкономической деятельности, обеспечение высокой скорости движения финансовой потоков и реализации проектов, предоставление унифицированных комплексных решений в рамках отрасли или региона.

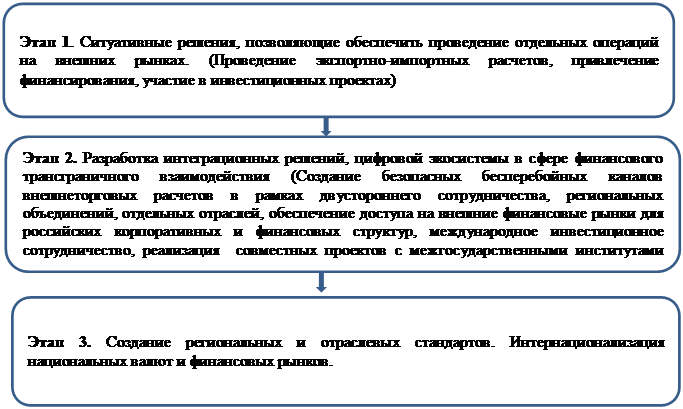

Реализация стратегии трансграничного взаимодействия банковских структур является динамичным процессом, требующим постоянного мониторинга эффективности, поиска нового инструментария, технологического развития. Эволюция стратегии предполагает поступательное движение от нахождения ситуативных решений, обеспечивающих проведение отдельных операций к внедрению комплексных продуктов и технологий, делающих возможным бесперебойное функционирование внешнеэкономического взаимодействия в двустороннем формате либо в рамках регионального объединения, либо отрасли. Наиболее перспективным направлением автору представляется создание цифровой интеграционной модели экосистемы в сфере международных экономических связей. В дальнейшем подобные решения могут стать основой региональных или отраслевых стандартов, что даст значительный импульс национальному внешнеэкономическому росту. Экономические этапы развития трансграничных стратегий банковских структур представлены на рис. 4.

Рис. 4 Экономические этапы развития стратегий участия национальных банковских структур в трансграничном взаимодействии.

Источник: составлено автором

Заключение

Автором определены тренды развития трансграничного взаимодействия национальных банковских структур на основе анализа статистических данных внешней торговли, ее географической и отраслевой структур. Мировая финансовая система характеризуется значительной диспропорцией между доминирующим положением доллара США и евро в системе движения международных финансовых потоков и ролью соответствующих стран в мировой экономике, промышленном производстве и внешней торговле. В современных условиях трансформации системы внешнеэкономических набирает силу тренд возрастания роли национальных валют в международном движении финансовых потоков, регионализации внешней торговли и рынков капитала. Определены приоритетные направления переориентации финансового взаимодействия на рынки Китая, Индии, Ближнего Востока, Турции, ЕАЭС, выявлены синергетические эффекты национального экономического роста от интеграционного сотрудничества в рамках межгосударственных объединений, таких как БРИКС, ШОС, ЕАЭС. Обоснована необходимость интеграционного взаимодействия государственных, корпоративных и финансовых структур в международной сфере, которое способно стать драйвером роста национальной экономики.

Стратегическим приоритетом национального внешнеэкономического развития должны стать вопросы формирования международных стратегий корпоративных и банковских структур, отвечающих современным вызовам. Автором обоснована необходимость системного подхода к трансформации системы трансграничного финансового взаимодействия, способной обеспечить бесперебойные и безопасные внешнеторговые расчеты, открыть доступ национальным институтам на внешние рынки капитала, способствовать международной инвестиционной деятельности. Одним из наиболее перспективных направлений предполагается создание цифровой интеграционной экосистемы, способной объединить возможности финансовых и промышленных структур в решении задач внешнеэкономического развития.

Автором предложена экономическая модель, обеспечивающая на основе анализа системы индикаторов, оценивающих влияние комплекса внутренних и внешних факторов, возможность выбора стратегических решений в сфере участия корпоративных банковских структур в трансграничном взаимодействии. Основные ее принципы – постоянный анализ комплекса экономических показателей, определяющих условия функционирования модели, разработка и совершенствование инструментария, внедрение последних технологических достижений, постоянный мониторинг эффективности, основанный на комплексе экономических индикаторов, обеспечивающий ее своевременную трансформацию. Разработан экономический механизм интеграционной трансформации стратегических систем движения финансовых потоков и международных расчетов, ставящий задачу выбора оптимальной стратегии в условия переориентации международных экономических связей. Описаны ключевые экономические этапы развития модели трансграничного взаимодействия, начинающиеся с создание отдельных ситуативных решений, в дальнейшем эволюционирующие в интеграционные механизмы экосистемного взаимодействия, способные создавать региональные и отраслевые стандарты. Важнейшим индикатором эффективности модели могут стать показатели ее экономического потенциала, отражающие динамику клиентской базы, финансовых потоков, рентабельности международного бизнеса. Система показателей должна полностью соответствовать определенным стратегическим целям и отражать ее финансовые и нефинансовые аспекты.

Модель предполагает различные варианты решений самостоятельного построения собственной финансовой инфраструктуры в рамках цифровой интеграционной экосистемы, либо кооперацию с другими финансовыми институтами с делегированием части полномочий, создание альянсов. Система постоянного мониторинга экономической эффективности и корректировки позволит обеспечить масштабирование на новые рынки, отрасли, регионы удачных решений и пересмотр не оправдавших ожидания.

[1] Статистика внешнего сектора. Банк России. https://www.cbr.ru/statistics/macro_itm/svs/ [электронный ресурс] Дата обращения 01.11.2023.

[2] Статистика внешнего сектора. Банк России. https://www.cbr.ru/statistics/macro_itm/svs/ [электронный ресурс] Дата обращения 01.11.2023.

Источники:

2. Верников А.В. Сравнительный анализ российской и китайской моделей банковских систем: пять лет спустя // Проблемы прогнозирования. – 2015. – № 2. – c. 108-120.

3. Власова Ю. А. Влияние внедрения цифровых валют центральных банков на трансформацию трансграничных расчетов // Банковское дело. – 2023. – № 11. – c. 36-38.

4. Головнин М. Ю. Позиции и перспективы валют стран с формирующимися рынками // Мировая экономика и международные отношения. – 2023. – № 1. – c. 16-24. – doi: 10.20542/0131-2227-2023-67-1-16-24.

5. Дейч Т.Л. Китай в Африке: «неоколониализм» или «win-win» стратегия? // Контуры глобальных трансформаций: политика, экономика, право. – 2018. – № 11(5). – c. 119-141. – doi: 10.23932/2542-0240-2018-11-5-119-141.

6. Крылова Л. В. Трансформации мировой валютно-финансовой системы в направлении полицентризма и регионализации // Экономика. Налоги. Право. – 2021. – № 5. – c. 39-50. – doi: 10.26794/1999-849X-2021-14-5-39-50.

7. Кузнецов А. В. Восточный вектор трансформации мировой валютной системы // Мировая экономика и международные отношения. – 2023. – № 7. – c. 22-32. – doi: 10.20542/0131-2227-2023-67-7-22-32.

8. Мишина В. Ю., Хомякова Л. И. Трансформация российского валютного рынка: вызовы и возможности // Банковское дело. – 2023. – № 2. – c. 46-55.

9. Поливач А. П. Перспективы интернационализации рубля в современных геополитических условиях // Мировая экономика и международные отношения. – 2023. – № 4. – c. 64-74. – doi: 10.20542/0131-2227-2023-67-4-64-74.

10. Спартак А. Н. Текущие и среднесрочные задачи позиционирования России в международной торгово-экономической системе // Научные труды Вольного экономического общества России. – 2020. – № 2. – c. 140-162. – doi: 10.38197/2072-2060-2020-222-2-140-162.

11. Спартак А. Н. Переход к новому мировому экономическому порядку: этапы, ключевые черты, вызовы и решения для России // Российский внешнеэкономический вестник. – 2022. – № 7. – c. 7-29. – doi: 10.24412/2072-8042-2022-7-7-29.

12. Харинов С. В., Иванов В. В. Цифровые финансовые активы на рынке международного движения капитала // Банковское дело. – 2023. – № 8. – c. 6-15.

13. Хейфец Б. А., Чернова В. Ю. Роль России в развитии интеграционных процессов на развивающихся рынках // Экономика региона. – 2020. – № 2. – c. 625-636.

14. Ярыгина И. З., Морозова М. А. Трансграничные инвестиционные проекты развивающихся стран: роль многосторонних банков развития // Банковское дело. – 2023. – № 5. – c. 18-25.

15. Основные направления единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов. Банк России. Москва, 2023. [Электронный ресурс]. URL: http://www.cbr.ru/about_br/publ/ondkp/on_2024_2026/ (дата обращения: 01.11.2023).

16. Обзор рисков финансовых рынков. Банк России. Октябрь 2023, Москва 2023. [Электронный ресурс]. URL: https://www.cbr.ru/Collection/Collection/File/46563/ORFR_2023-10.pdf (дата обращения: 14.11.2023).

17. Пол-оборота на ближний восток: перспективы российских экспорта и импорта. Эксперт РА. [Электронный ресурс]. URL: https://www.raexpert.ru/researches/int_fin/near_east_2022/#part3 (дата обращения: 11.01.2023).

18. RMB Tracker Monthly reporting and statistics on renminbi (RMB) progress towards becoming an international currency. SWIFT. October 2023. [Электронный ресурс]. URL: https://www.swift.com/ru/node/11096 (дата обращения: 01.11.2023).

19. Girardone C. Russian sanctions and the banking sector // British Journal of Management. – 2022. – № 33(4). – p. 1683-1688. – doi: 10.1111/1467-8551.12656.

20. Demertzis M., Hilgenstock B., McWilliams B., Ribakova E., Tagliapietra S. How have sanctions impacted Russia?. / Policy Contribution 18/2022. - Bruegel, 2022.

Страница обновлена: 28.11.2025 в 07:24:52

Download PDF | Downloads: 40

The economic model of strategies for the participation of national banking structures in cross-border cooperation

Devochkin S.O.Journal paper

Russian Journal of Innovation Economics

Volume 14, Number 1 (January-March 2024)

Abstract:

The article is devoted to the study of the transformation of strategies of national banking structures in the conditions of reorientation of foreign economic relations. The author has identified emerging trends in the de-dollarization of the system of international financial flows, regionalization of foreign trade and capital markets. The need for integration interaction between government, corporate and financial structures in order to achieve a synergistic effect in the growth of national foreign economic potential has been substantiated; and priority directions for the reorientation of cross-border strategies have been developed. The author has developed an economic model for choosing a strategy for the participation of national banking structures in cross-border interaction.

Strategic solutions that involve the formation of our own integration digital ecosystem, or cooperation and the creation of alliances with other financial institutions have been proposed. The advantages of a strategic approach aimed at creating an ecosystem in the field of foreign economic activity based on the principles of digital transformation and customer-centricity are substantiated; the stages of evolution of cross-border strategies are outlined. The expediency of developing a dynamic system of economic indicators for evaluating the effectiveness of a strategy capable of ensuring adaptation and transformation in the face of changing factors of the internal and external environment is substantiated.

The article may be of interest to national banking structures when developing strategies for international economic interaction, as well as to a wide range of specialists studying the problems of the global economy.

Keywords: economic model of strategy formation, transformation of foreign economic relations, digital ecosystem, integration associations, cross-border interaction strategies

JEL-classification: G21, G28, Е52, E58

References:

Balyuk I. A., Balyuk M. A. (2023). Tsifrovizatsiya mezhdunarodnyh raschetov: treydkoin vs dollar SShA [Digitalization of international settlements: tradecoin vs us dollar]. World Economy and International Relations. 67 (7). 33-43. (in Russian). doi: 10.20542/0131-2227-2023-67-7-33-43.

Demertzis M., Hilgenstock B., McWilliams B., Ribakova E., Tagliapietra S. (2022). How have sanctions impacted Russia?

Deych T.L. (2018). Kitay v Afrike: «neokolonializm» ili «win-win» strategiya? [China in Africa: neo-colonial power or win-win strategy?]. Kontury globalnyh transformatsiy: politika, ekonomika, pravo. (11(5)). 119-141. (in Russian). doi: 10.23932/2542-0240-2018-11-5-119-141.

Girardone C. (2022). Russian sanctions and the banking sector British Journal of Management. (33(4)). 1683-1688. doi: 10.1111/1467-8551.12656.

Golovnin M. Yu. (2023). Pozitsii i perspektivy valyut stran s formiruyushchimisya rynkami [Positions and prospects of emerging market economies’ currencies]. World Economy and International Relations. 67 (1). 16-24. (in Russian). doi: 10.20542/0131-2227-2023-67-1-16-24.

Kharinov S. V., Ivanov V. V. (2023). Tsifrovye finansovye aktivy na rynke mezhdunarodnogo dvizheniya kapitala [Digital financial assets in the international capital movement market]. Banking (bankovskoye delo). (8). 6-15. (in Russian).

Kheyfets B. A., Chernova V. Yu. (2020). Rol Rossii v razvitii integratsionnyh protsessov na razvivayushchikhsya rynkakh [Russia's role in the development of integration processes in emerging markets]. Economy of the region. (2). 625-636. (in Russian).

Krylova L. V. (2021). Transformatsii mirovoy valyutno-finansovoy sistemy v napravlenii politsentrizma i regionalizatsii [Transformations of the world monetary and financial system in the direction of polycentrism and regionalization]. Economy. Taxes. Law. 14 (5). 39-50. (in Russian). doi: 10.26794/1999-849X-2021-14-5-39-50.

Kuznetsov A. V. (2023). Vostochnyy vektor transformatsii mirovoy valyutnoy sistemy [Eastern vector of transformation of the world monetary system]. World Economy and International Relations. 67 (7). 22-32. (in Russian). doi: 10.20542/0131-2227-2023-67-7-22-32.

Mishina V. Yu., Khomyakova L. I. (2023). Transformatsiya rossiyskogo valyutnogo rynka: vyzovy i vozmozhnosti [Transformation of the Russian foreign exchange market: challenges and opportunities]. Banking (bankovskoye delo). (2). 46-55. (in Russian).

Polivach A. P. (2023). Perspektivy internatsionalizatsii rublya v sovremennyh geopoliticheskikh usloviyakh [Prospects of internationalisation of Russian Rouble in modern geopolitical circumstances]. World Economy and International Relations. 67 (4). 64-74. (in Russian). doi: 10.20542/0131-2227-2023-67-4-64-74.

RMB Tracker Monthly reporting and statistics on renminbi (RMB) progress towards becoming an international currencySWIFT. October 2023. Retrieved November 01, 2023, from https://www.swift.com/ru/node/11096

Spartak A. N. (2020). Tekushchie i srednesrochnye zadachi pozitsionirovaniya Rossii v mezhdunarodnoy torgovo-ekonomicheskoy sisteme [Current and medium tasks of positioning Russia in the international trade and economic system]. Scientific works of the Free Economic Society of Russia. 222 (2). 140-162. (in Russian). doi: 10.38197/2072-2060-2020-222-2-140-162.

Spartak A. N. (2022). Perekhod k novomu mirovomu ekonomicheskomu poryadku: etapy, klyuchevye cherty, vyzovy i resheniya dlya Rossii [Transition to the new world economic order: essential stages, basic features, challenges and policies for Russia]. Russian Foreign Economic Bulletin. (7). 7-29. (in Russian). doi: 10.24412/2072-8042-2022-7-7-29.

Vernikov A.V. (2015). Sravnitelnyy analiz rossiyskoy i kitayskoy modeley bankovskikh sistem: pyat let spustya [Comparing the banking models in china and russia: revisited]. Problems of forecasting. (2). 108-120. (in Russian).

Vlasova Yu. A. (2023). Vliyanie vnedreniya tsifrovyh valyut tsentralnyh bankov na transformatsiyu transgranichnyh raschetov [The impact of the introduction of digital currencies by central banks on the global financial market]. Banking (bankovskoye delo). (11). 36-38. (in Russian).

Yarygina I. Z., Morozova M. A. (2023). Transgranichnye investitsionnye proekty razvivayushchikhsya stran: rol mnogostoronnikh bankov razvitiya [Cross-border investment projects of developing countries: the role of multilateral development banks]. Banking (bankovskoye delo). (5). 18-25. (in Russian).