Интеграционное моделирование инвестиционных потоков в современных условиях развития мировой экономики

Иванов В.В.1,2![]() , Саркисьянц Ю.К.1

, Саркисьянц Ю.К.1![]()

1 Всероссийская академия внешней торговли Министерства экономического развития Российской Федерации, ,

2 Национальный исследовательский университет "Московский институт электронной техники", ,

Скачать PDF | Загрузок: 34

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 3 (Июль-сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54754176

Аннотация:

Данная статья раскрывает экономические аспекты влияния современных трендов в трансграничном движении капиталов на движение международных инвестиционных ресурсов. Авторами сформирован data-driven подход к исследованию инвестиционных данных и предложили релевантные инструменты интеллектуальной аналитики данных. В статье рассмотрены вопросы выбора алгоритмов экономического анализа для исследования трендов мировой экономики. Авторами предложена экономико-аналитическая интеграционная модель, в которой использован двухуровневый подход к исследованию экономических инвестиционных процессов на основе разработанного механизма совмещения моделей, обеспечивающего объединение подходов «сверху-вниз» и «снизу-вверх».

С помощью математических методов сформирована архитектура платформы, позволяющая проведение прогнозирования макроэкономических показателей с возможностью анализа конкурентных факторов инвестиционной привлекательности стран, торговой политики и параметров мирового движения капиталов. Предложенная интеграционная экономическая модель может иметь практическое применение в рамках формируемых аналитических задач. Характеристики модели, гибкость и скорость адаптации к непостоянным параметрам окружающей среды отвечает современным трендам в развитии мировой экономики и решает наиболее остро стоящие задачи игроков на международном рынке.

Ключевые слова: экономико-математическое моделирование, макропрогнозирование, движение инвестиционных ресурсов, движение капиталов, цифровая платформа в макроэкономической среде

JEL-классификация: F15, F21, O31

Введение

Особенности движения капиталов на трансграничных рынках тесно связаны с экономическим курсом государств-участников отношений, макро-параметрами их экономик, а также общим курсом развития внешней политики в регионах и мире.

Ключевых трендом последних лет развития международных экономических отношений является смена курса на введение ограничений на международных финансовых рынках, что отражается на мировой экономике и факторах, влияющих на движение капиталов.

Актуальность. Новой реальностью для мировой экономики является стабильно высокая неопределенность. Это приводит к тому, что экономики стали сильнее реагировать на макроэкономические шоки, геополитические обострения и другие факторы. Особенно остро данная проблема стоит для российской экономики – законодательная база, применимая к международным транзакциям меняется практически ежедневно.

Например, пандемия COVID-19 и геополитические кризисы 2022 г. вызвали значительно более сильное падение индекса бизнес-климата России, чем, например, валютный кризис 2014-2015 гг. [1] Более того, после февраля 2022 г. российская экономика вышла на первое место по количеству введенных против нее санкций: введено более 10 901 ограничений (совокупно более 13 596 шт.). На втором месте после России идет Иран (совокупно – 4 080 шт.) [2]. В частности, была значительно ограничена интегрированность российского финансового рынка за счет отключения крупнейших банков от SWIFT, а НРД (Национальный Расчетный Депозитарий) от клиринговых систем Euroclear Bank и Clearstream Banking [3], что практически лишает крупный бизнес возможности проведения расчетов в долларах и евро. Для формирования системного подхода к решению проблемы трансграничных расчетов в феврале 2023 г. при ЦБ принимаются специальные программы: ограничения на снятия наличной валюты [4], правила создания ПИФов (паевых инвестиционных фондов) с заблокированными активами [5], новые стандарты кибербезопасности финансовых организаций [6].

Вопросы усложнения процесса прогнозирования, в том числе на макроэкономическом уровне, стали все чаще подниматься в научных исследованиях как в отношении России [7], так и в отношении отдельных стран СНГ [8]. Проблемы эффективности имеющегося макроэкономического аппарата прогнозирования поднимаются также и в зарубежных исследованиях отдельных авторов [9] [10] и профильных организаций [11].

Актуальность создания новых моделей и инструментов макропрогнозирования подтверждается тем, что Банк России регулярно использует экспериментальные модели для валидации результатов традиционных моделей [12, c. 52]. Отдельные авторы предлагают различные варианты аналитики и классификации существующих проблем макропрогнозирования [13] и варианты модификации существующих моделей [14]. Некоторые исследования отдельно подчеркивают неопредленность и сложности, возникающие при прогнозировании, связанные с санкциями [15]. Имеются также статьи посвященные исследованию инвестиционного аспекта [16] [17]. Тем не менее, имеющиеся исследования преимущественно предлагают модификации существующего инструментария и не описывают возможные направления совмещения экономической теории с современными технологиями для создания новых классов моделей.

Цель исследования. Целью исследования является разработка модели движения инвестиционных потоков на трансграничных рынках.

Научная новизна. Научная новизна заключается в формировании нового комбинированного подхода к макроэкономическому моделированию и разработке принципов и модели движения инвестиционных ресурсов с учетом уровня развития международной финансовой инфраструктуры, современных инструментов математического моделирования и анализа.

Важной операцией участников международного рынка со стороны РФ является приобретение и продажа финансовых активов, которые отражаются в СНС (Система Национальных Счетов), который также включает себя и стратегически важную инвестиционную компоненту. Схожую с системой счетов структуру можно применить для сегментации трансграничных инвестиций как части рынка капиталов для обеспечения последующего подбора релевантных алгоритмов: прямые инвестиции (участие в капитале/паи, долговые инструменты), портфельные инвестиции (с аналогичным разделением), производные финансовые инструменты, прочие инвестиции. В российском балансе международной инвестиционной позиции, прямые и портфельные инвестиции занимают 30% активов, а без учета прочих и резервных инвестиций более 98% [18].

Для разработки внешнеэкономической политики и достижения ключевых целей коммерческого трансграничного инвестирования – повышения доходности и увеличения объема входящих инвестиций, предлагается применить подходы, основанные на синергетических эффектах и количественных алгоритмах для анализа экономических и инвестиционных процессов.

С помощью формирования data-driven подхода в изучении движения капиталов на трансграничных рынках предлагается осуществлять моделирование параметров экономических и инвестиционных процессов с применением математического аппарата для максимизации использования доступных данных для более точных оценок и прогнозов целевых переменных, отвечающих требованиям по количеству данных, обеспечение высокой точности. Это является необходимой реакцией на рост количества данных и их точности для чего предлагается применение инструментов AI-аналитики на основе машинного обучения для анализа инвестиционных данных в дополнение к традиционным моделям, таких как DSGE [19] или CGE [20]. Ключевым преимуществом использования методов машинного обучения, по мнению авторов, является вариативная необходимость ручной настройки взаимосвязи между различными факторами движения международного капиталов. С ростом числа регрессоров, растет вероятность применения неверной функциональной связи между параметрами, появлением экспертных ошибок, а также количества времени, необходимого для тонкой настройки модели.

Авторы провели оценку выделения ключевых структур данных в пространстве международных инвестиционных сделок в мировой экономике. При анализе инвестиционных сделок и проектов авторы предлагают объединить все уровни экономических процессов. Во-первых, на мировом уровне это: спрос на отдельные товары, международное регулирование (ограничения и санкции). Во-вторых: а страновом уровне: локальное регулирование (макропоказатели, такие как налоговые ставки, уровень цен, ВВП, процентные ставки, население). На данном уровне также выделяются индустриальные индикаторы спроса, производства, мощностей, уровня цен, оценки запасов, технологического развития и др. На уровне индивидуальной сделки: финансовые показатели проекта, структура владения, стоимости текущих источников капитала, прогнозы менеджмента и др.

К прочим типам данных относятся данные, напрямую не связанные с экономическими процессами. Например, текстовая информация из новостных источников, которая может содержать вторичные данные об инфляционных ожиданиях и экономической активности [21].

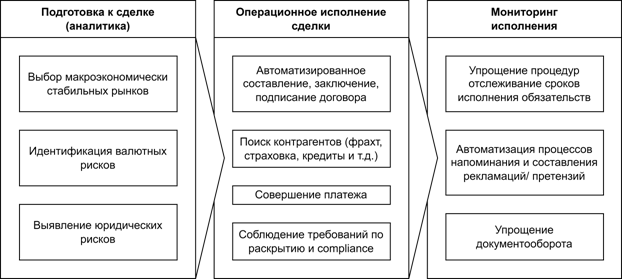

При моделировании необходимо также учитывать сложившуюся ситуацию с определением новых потребностей участников международных и внутристрановых транзакций:

Рисунок 1. Новые потребности участников международных транзакций

Источник: разработано авторами

Указанные выше потребности формируют основу проблематики моделирования движения международных капиталов и инвестиционных ресурсов на трансграничном пространстве. Решение аналитических, операционных и инфраструктурных проблем с помощью новых инструментов позволит увеличить инвестиционные потоки между странами за счет поиска подходящих активов (сделок), уменьшению развития между ожидаемой и реализованной доходностью и снижения транзакционных рисков и издержек.

Формирование модельного подхода к исследованию инвестиционного потенциала активов предполагает выделение ключевых свойств модельных (количественных) стратегий на международных рынках капиталов и инвестиционных ресурсов. В рамках анализа единичного проекта одна из ключевых стратегий – факторный анализ проекта для определения его ожидаемой доходности. Для реализации данного подхода могут использоваться как классические эконометрические методы, так и более сложные методы. Индивидуальные данные инвестиционных схем необходимы для формирования более глубокой аналитики инвестиционных показателей и формирования уточненных оценок перетока капиталов между странами.

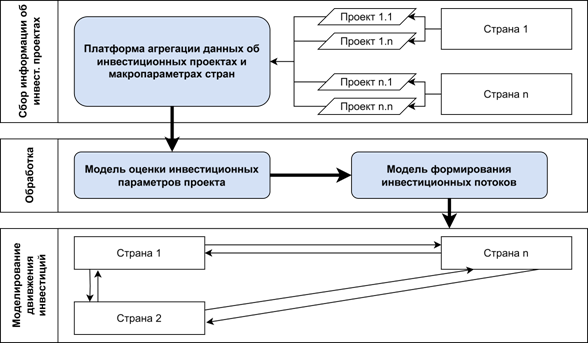

Авторы предлагают двухуровневый подход к моделированию (с переходом от индивидуальных межгосударственных проектов (схем) сначала к страновому, а затем международному уровню):

Рисунок 2. Двухуровневая архитектура модели

Источник: составлено авторами

На первом уровне происходит сбор информации в виде инвестиционных параметров в странах и производится оценка ключевого параметра – реальной ожидаемой доходности. В дополнение, на данном уровне также может быть использовано формирование автономных макро-моделей стран. На втором уровне полученные данные используются для моделирования перетоков инвестиционного капитала между странами. Если на первом этапе формировались автономные макромодели отдельно для каждой страны, то на втором они могут быть использованы для создания более точного динамического алгоритма прогнозирования перетоков капитала [22].

Обилие анализируемых параметров и низкая структурированность проблемы определения ожидаемой доходности инвестиционных проектов и моделирования трансграничных инвестиционных потоков делает методы машинного обучения [23] приоритетным инструментом. В рамках исследования разработаны следующие характеристики и параметры использования методов ML, DL & AI и индикаторы для выбора типов искусственного интеллекта в экономических процессах трансграничного пространства. Предлагается использование нейросетевой модели с архитектурой RNN [24] и методом обучения reinforcement learning [25]. Данная конфигурация имеет необходимые для решения целевой задачи характеристики: низкая чувствительность к структуре входящих данных, отсутствие необходимости предположения зависимости между параметрами, возможность дообучения с появлением новых данных. Общая система будет представлять собой «слабый искусственный интеллект» [26].

Если проводить математическую формализацию целей моделирования международного движения инвестиций, то необходимо зафиксировать целевой параметр и направление оптимизации, без чего невозможна сама процедура машинного обучения. В текущей постановке задачи наиболее релевантным представляется уменьшение ошибки между предсказанными и реальными значениями потоков между странами (странового взаимодействия).

В рамках формирования математического аппарата макропрогнозирования используется сравнение количественных стратегий и интеллектуальных алгоритмов на международных финансовых рынках. Для формирования полноценной макроэкономической модели могут использоваться различные модели и алгоритмические методы, которые принято делить на группы, в зависимости от горизонта планирования. Были проанализированы семейства стабильных и общепринятых компьютерных макроэкономических подмоделей: комбинирование прогнозов (MIDAS) [27], Dynamic stochastic general equilibrium (DSGE), Computable General Equilibrium (CGE), Bayesian vector autoregression (BVAR) [28], LT Solow-Swan Growth model [29] и др. На предполагаемом горизонте прогноза (2-5 лет) релевантно использование более динамичных алгоритмов DSGE, CGE и BVAR. В качестве элемента интеграционной модели рекомендуется использовать DSGE, которая лучше подстраивается под данные, нежели BVAR и CGE и предоставляет больше пространства для внесения модификаций (например, моделирования финансового сектора).

Предложенная структура допускает актуализацию архитектуры экономической модели цифровизации международной инвестиционной инфраструктуры. В нее могут добавляться дополнительные модули с новым функционалом или потенциалом улучшения точности существующего. Например, при формировании финального прогноза по конкретному показателю может применяться не одна модель, представленная выше, а метод ансамблирования алгоритмов [30], который позволяет достигать более высокой точности оценок параметров при одинаковой выборке данных. В макроэкономической плоскости это будет означать более высокую предсказательную мощность и точные прогнозы.

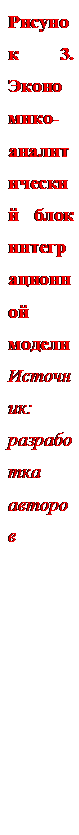

Полученные ранее экономические алгоритмические схемы были использованы для разработки интеллектуальной интеграционной экономической модели принятия инвестиционных решений, представленной на рисунке 3.

Схема отражает полный процесс моделирования экономических индикаторов движения инвестиционных ресурсов на трансграничных рынках. Предлагаемая модель состоит из 3 ключевых блоков. В вспомогательном блоке происходит сбор необходимой информации для формирования макро-моделей и оценок индивидуальных инвестиционных проектов. В первом блоке происходит построение автономных макроэкономических моделей вида DSGE для каждой из стран. Предлагается использовать DSGE модель со входными параметрами, представленными на схеме, которые группируются в решаемые уравнения. Выходные прогнозы показателей передаются в следующий блок.

Во втором блоке происходит сбор и аналитика реестра инвестиционных схем. Предлагается сбор следующих данных о проектах: индустриальный код, ценовые показатели производимого товара, исторические и прогнозные финансовые показатели, объем привлекаемых инвестиций, структура владения. Аналитика происходит с помощью рекурентных нейросетей, описанных ранее. В качестве значений выходных нейронов предлагается использовать: ожидаемую доходность и объем привлеченного капитала.

Аналогичная нейронная сеть используется для формирования векторов показателей (выбираемая страна, формируемый отток и приток), которые и будут является выходными нейронами. При обучении модели используется ограничение сумма оттоков и притоков равна нулю. Данная модель дает на выходе прогнозную схему движения капиталов между странами на заданный период.

Заключение

Разработанная схема может быть использована для дальнейшей разработки платформенной цифровой модели экономической оценки движения инвестиционного и ресурсного капитала на международных рынках с применением чат-ботов. Данная платформа позволит связать ключевых участников и заинтересованных лиц инвестиционной деятельности и наиболее эффективно закрыть их потребности благодаря использованию простого пользовательского интерфейса, платформы/маркетплейса [31] и технологии «единого окна». Современные интерфейсы позволяют упростить взаимодействие с конечным пользователем за счет применения чат-ботов.

Использование интеграционных моделей позволит обеспечить прирост эффективности прогнозирования движения инвестиционных потоков. Применение предложенного авторами data-driven подхода и инструментов интеллектуальной аналитики в рамках двухуровневой архитектуры позволяет увеличить точность прогнозирования движения ресурсов между странами, особенно с учетом влияния современных трендов в трансграничном движении инвестиционных ресурсов и капиталов. Сформированная с помощью математических методов интеграционная модель позволяет изменить подход к исследованию факторов инвестиционной привлекательности стран, торговой политики и параметров мирового движения капиталов.

Предложенный аналитический алгоритм в перспективе может быть использован в реализации платформенной модели, которая объединит различных участников рынка, наладит информационный обмен и повысит прозрачность сделок. Такой формат применения интеграционной модели даст прямые монетарные выгоды для участников процесса благодаря снижению стоимости аналитики и транзакционных издержек за счет появления более эффективной инфраструктуры для поиска и заключения сделок. Новый формат взаимодействия также позволит снизить негативный эффект от основного тренда на мировом рынке – резкого повышения неопределённости и волатильности.. Экономико-аналитический блок интеграционной модели

Источники:

2. Мониторинг санкций России. [Электронный ресурс]. URL: https://www.castellum.ai/russia-sanctions-dashboard (дата обращения: 12.01.2023).

3. О блокировке расчетов Euroclear Bank и Clearstream Banking. Национальный расчетный депозитарий. [Электронный ресурс]. URL: https://www.nsd.ru/publications/news/soobshcheniya-klientam/o-blokirovke-raschetov-euroclear-bank-i-clearstream-banking/ (дата обращения: 4.02.2023).

4. Банк России продлил еще на полгода, до 9 сентября 2023 года, ограничения на снятие наличной иностранной валюты. Банк России. [Электронный ресурс]. URL: https://cbr.ru/press/event/?id=14596 (дата обращения: 20.04.2023).

5. Банк России определил правила формирования специальных ПИФ с заблокированными активами. Банк России. [Электронный ресурс]. URL: https://cbr.ru/press/event/?id=14540 (дата обращения: 27.03.2023).

6. Управление риском информационной безопасности и киберустойчивость: новые стандарты. Банк России. [Электронный ресурс]. URL: https://cbr.ru/press/event/?id=14516 (дата обращения: 27.03.2023).

7. Родина Г.А. Экономическая теория на развилке: изменение повестки дня // Теоретическая экономика. – 2022. – № 10. – c. 69-77.

8. Рожковская Е.А. Проблемы и направления совершенствования краткосрочного макроэкономического прогнозирования в Республике Беларусь // Научные труды ИНП РАН. – 2021. – doi: 10.47711/2076-318-2021-138-166.

9. Van Veen Tom Have Macroeconomic Models Lost Their Connection with Economic Reality?. / CESifo Working Papers, paper №8256., 2020.

10. Yagihashi Takeshi, DSGE Models Used by Policymakers: A Survey. Policy Research Institute, Ministry of Finance, Japan. – 2020. [Электронный ресурс]. URL: https://www.mof.go.jp/pri/research/discussion_paper/ron333.pdf (дата обращения: 14.04.2023).

11. Muellbauer John The Future of Macroeconomics. / Nuffield College, and Institute for New Economic Thinking at the Oxford Martin School. - University of Oxford, U.K, 2018.

12. Вестник Банка России. – №58-59. – 2022. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/Queries/XsltBlock/File/131643/-1/2390-2391 (дата обращения: 5.04.2023).

13. Широв А.А. Макроструктурный анализ и прогнозирование в современных условиях развития экономики // Проблемы прогнозирования. – 2022. – № 5. – c. 43-57. – doi: 10.47711/0868-6351-194-43-57.

14. Кабанов С.С., Францева-Костенко Е.Е. Циклическая теория экономического развития и ее актуальность для прогнозирования экономики России // Креативная экономика. – 2023. – № 1. – c. 129-148. – doi: 10.18334/ce.17.1.116903.

15. Мамонов М. Е., Пестова А. А., Панкова В. А., Ахметов Р. Р. Межстрановой опыт прогнозирования макроэкономических и кредитных кризисов и его применение для России // Экономическая политика. – 2020. – № 5. – c. 130-159.

16. Зимовец А.В., Климачев Т.Д. Анализ и оценка сценариев социально-экономического развития России в условиях санкционной блокады и непредсказуемости глобальных трендов мировой экономики // Экономические отношения. – 2023. – № 1. – c. 181-202. – doi: 10.18334/eo.13.1.117207.

17. Варьяш И.Ю. Исследование модели опережающих индикаторов условий инвестирования // Банковское дело. – 2022. – № 2. – c. 13-21.

18. Статистика внешнего сектора – Международная инвестиционная позиция. Банк России. [Электронный ресурс]. URL: https://cbr.ru/statistics/macro_itm/svs/ (дата обращения: 21.03.2023).

19. Крепцев Д., Селезнев С. DSGE – Dynamic Stochastic General Equilibrium / DSGE-модель российской экономики с банковским сектором. Банк России. – декабрь 2017. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/119374/bDSGE.pdf (дата обращения: 2.02.2023).

20. CGE – Computable General Equilibrium / A Standard Computable General Equilibrium (CGE) Model in GAMS. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/118792/inf_note_feb_2521_2.pdf (дата обращения: 29.01.2023).

21. Яковлева А. Оценка экономической активности на основе текстового анализа. Банк России. – декабрь 2018. [Электронный ресурс]. URL: https://rjmf.econs.online/upload/iblock/428/RJMF_77-04_RUS_Yakovleva.pdf (дата обращения: 19.02.2023).

22. Махов С.А. Динамическая макромодель стран БРИКС с учетом торговли // Препринты ИПМ им. М.В. Келдыша. – 2017. – № 139. – c. 20.

23. Семитуркин О., Шевелев А. Прогнозирование региональной инфляции с помощью методов машинного обучения на примере макрорегиона Сибирь. Банк России. – март 2022. [Электронный ресурс]. URL: https://cbr.ru/StaticHtml/File/134576/wp_91.pdf (дата обращения: 9.02.2023).

24. RNN – (Recurrent Neural Network) — вид нейронных сетей, где связи между элементами образуют направленную последовательность. ITMO лекции. [Электронный ресурс]. URL: https://neerc.ifmo.ru/wiki/index.php?title=Рекуррентные_нейронные_сети (дата обращения: 12.02.2023).

25. Reinforcement learning (обучение с подкреплением) – тип машинного обучения, в котором модели непрерывно учатся. Baeldung: Computer Science. [Электронный ресурс]. URL: https://www.baeldung.com/cs/reinforcement-learning-neural-network (дата обращения: 12.02.2023).

26. Слабый (narrow, weak AI) – существующий на сегодняшний день тип ИИ, способный решать узко определенный круг задач. Skillbox. [Электронный ресурс]. URL: https://skillbox.ru/media/code/iskusstvennyy_intellekt_mashinnoe_obuchenie_i_glubokoe_obuchenie_v_chyem_raznitsa/ (дата обращения: 12.02.2023).

27. Крепцев Д., Селезнев С. Краткосрочная оценка ВВП России методом комбинирования прогнозов. Банк России. – февраль 2021. [Электронный ресурс]. URL: http://www.cbr.ru/statichtml/file/118606/wp-feb21.pdf (дата обращения: 5.11.2022).

28. Семитуркин О., Шевелев А. Межстрановая BVAR-модель внешнего сектора Сибирь. Банк России. – декабрь 2020. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/118792/inf_note_feb_2521_2.pdf (дата обращения: 10.02.2023).

29. LTSW – Long-term growth model на основе макроэкономической модели Solow-Swan. The World Bank. [Электронный ресурс]. URL: https://www.worldbank.org/en/research/brief/LTGM (дата обращения: 1.02.2023).

30. Цель ансамблевых методов — объединить прогнозы нескольких базовых оценок, построенных с заданным алгоритмом обучения, чтобы улучшить обобщаемость / надежность по сравнению с одной оценкой. Scikit learn website. [Электронный ресурс]. URL: https://scikit-learn.ru/1-11-ensemble-methods/ (дата обращения: 5.02.2023).

31. Платформа — предприятие, обеспечивающее взаимовыгодные взаимодействия между сторонними производителями и потребителями (или любыми другими сторонами сделки). Манн-Иванов-Фербер. [Электронный ресурс]. URL: https://biz.mann-ivanov-ferber.ru/2017/08/29/chto-takoe-platforma-i-kak-ispolzovat-etot-koncept-v-biznese/ (дата обращения: 8.02.2023).

Страница обновлена: 27.12.2025 в 08:02:02

Download PDF | Downloads: 34

Integrated modeling of investment flows in today's global economy

Ivanov V.V., Sarkisyants Y.K.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 3 (July-september 2023)

Abstract:

The article reveals the economic aspects of the influence of modern trends in the cross-border movement of capital flows on the movement of international investment resources. The authors have formed a data-driven approach to the study of investment data and proposed relevant tools for intelligent data analytics. The issues of choosing algorithms of economic analysis for the study of trends in the world economy are considered. The authors proposed an economic-analytical integration model. In this model, a two-level approach to the study of economic investment processes is used. The approach is based on the developed mechanism for combining models, which provides a combination of top-down and bottom-up approaches.

With the help of mathematical methods, the architecture of the platform has been formed. It allows forecasting macroeconomic indicators with the possibility of analyzing competitive factors of investment attractiveness of countries, trade policy and parameters of global capital movement. The proposed integration economic model can have practical application within the framework of the analytical tasks being formed. The characteristics of the model, such as flexibility and speed of adaptation to unstable environmental parameters, meet modern trends in the development of the world economy and solves the most pressing tasks of players on the international market.

Keywords: economic and mathematical modeling, macro forecasting, investment resource movement, capital flows, macroeconomic digital platform

JEL-classification: F15, F21, O31

References:

CGE – Computable General Equilibrium / A Standard Computable General Equilibrium (CGE) Model in GAMS. Retrieved January 29, 2023, from https://cbr.ru/Content/Document/File/118792/inf_note_feb_2521_2.pdf

Kabanov S.S., Frantseva-Kostenko E.E. (2023). Tsiklicheskaya teoriya ekonomicheskogo razvitiya i ee aktualnost dlya prognozirovaniya ekonomiki Rossii [Cyclical theory of economic development and its relevance for forecasting the Russian economy]. Creative Economy. 17 (1). 129-148. (in Russian). doi: 10.18334/ce.17.1.116903.

Makhov S.A. (2017). Dinamicheskaya makromodel stran BRIKS s uchetom torgovli [Dynamic macromodel of the BRICS countries with regard to trade]. Preprinty IPM im. M.V. Keldysha. (139). 20. (in Russian).

Mamonov M. E., Pestova A. A., Pankova V. A., Akhmetov R. R. (2020). Mezhstranovoy opyt prognozirovaniya makroekonomicheskikh i kreditnyh krizisov i ego primenenie dlya Rossii [Joint prediction of turning points in credit and business cycles: cross-country analysis]. “Economic Policy” Journal. (5). 130-159. (in Russian).

Muellbauer John (2018). The Future of Macroeconomics

Rodina G.A. (2022). Ekonomicheskaya teoriya na razvilke: izmenenie povestki dnya [Economic theory at the fork: changing the agenda]. Theoretical economy. (10). 69-77. (in Russian).

Rozhkovskaya E.A. (2021). Problemy i napravleniya sovershenstvovaniya kratkosrochnogo makroekonomicheskogo prognozirovaniya v Respublike Belarus [Problems and areas of improvement of short-term macroeconomic forecasting in the Republic of Belarus]. Nauchnye trudy INP RAN. (in Russian). doi: 10.47711/2076-318-2021-138-166.

Shirov A.A. (2022). Makrostrukturnyy analiz i prognozirovanie v sovremennyh usloviyakh razvitiya ekonomiki [Macrostructural analysis and forecasting in modern conditions of economic development]. Problems of forecasting. (5). 43-57. (in Russian). doi: 10.47711/0868-6351-194-43-57.

Van Veen Tom (2020). Have Macroeconomic Models Lost Their Connection with Economic Reality?

Varyash I.Yu. (2022). Issledovanie modeli operezhayushchikh indikatorov usloviy investirovaniya [Study of the model of leading indicators of investment conditions]. Banking (bankovskoye delo). (2). 13-21. (in Russian).

Yagihashi Takeshi, DSGE Models Used by Policymakers: A SurveyPolicy Research Institute, Ministry of Finance, Japan. – 2020. Retrieved April 14, 2023, from https://www.mof.go.jp/pri/research/discussion_paper/ron333.pdf

Zimovets A.V., Klimachev T.D. (2023). Analiz i otsenka stsenariev sotsialno-ekonomicheskogo razvitiya Rossii v usloviyakh sanktsionnoy blokady i nepredskazuemosti globalnyh trendov mirovoy ekonomiki [Analysis and assessment of scenarios for Russia's socio-economic development under the sanctions embargo and unpredictable global economic trends]. Journal of international economic affairs. 13 (1). 181-202. (in Russian). doi: 10.18334/eo.13.1.117207.