Государственные займы населения как источник финансирования оборонно-промышленного комплекса: советский опыт и возможность использования в современных условиях

Бродский Г.М.1

1 ПАО « Промсвязьбанк », ,

Скачать PDF | Загрузок: 26

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 6, Номер 2 (Апрель-июнь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54166225

Аннотация:

В статье рассмотрены вопросы определения внебюджетных источников финансирования предприятий оборонно-промышленного комплекса России. В качестве основного внебюджетного источника средств обозначено банковское кредитование, перечислены основные проблемы корпоративного кредитования на современном этапе. Рассмотрен рынок долговых обязательств как альтернативный банковскому кредитованию источник финансирования оборонно-промышленного комплекса (ОПК). Проанализированы факторы, препятствующие эмиссии собственных долговых обязательств предприятиями ОПК. Изучен советский опыт выпуска государственных займов на цели финансирования обороны и оборонной промышленности. Приведены преимущества подобных государственных займов по сравнению, как с эмиссией облигаций отдельными предприятиями, так и с облигациями федерального займа. Произведен расчет потенциального объема средств, который возможно привлечь путем эмиссии аналогичных государственных займов в современных условиях, на основании теоретической модели расчета объема сбережений и фактических данных по сбережениям домохозяйств Банка России

Ключевые слова: финансы; государственные займы; бюджет; ОПК; советский опыт

JEL-классификация: H56, H81, H61

Введение. Актуальность работы связана с текущими вызовами, стоящими перед Россией в современной ситуации. Экономическая безопасность государства непосредственно связана с задачами по обновлению основных фондов промышленности, увеличению производственных мощностей, и масштабов выпуска промышленной продукции, в частности продукции ОПК, а также замены импортных деталей и комплектующих на отечественные разработки. Эту задачу невозможно решить без обеспечения бесперебойного финансирования предприятий ОПК. Проблема нехватки собственных оборотных средств и неоптимальная структура парка производственного оборудования в данной отрасли отражены также в Государственной программе РФ «Развитие оборонно-промышленного комплекса» [2]. Данная цель поднимает вопрос исследования и определения источников финансирования, альтернативных классическому банковскому кредитованию и бюджетным субсидиям.

Общее текущее состояние российского оборонно-промышленного комплекса изложено в работах Глазковой В.В. [8], учебном пособии Иванова А.В и др. [13]. Особенности и проблемы финансирования отрасли ОПК проанализированы в работах Караваева И.Е. [16], Мязитова И.Р. [21], Долматовича И.А. [10], Варшавского А.Е. и Макаровой Ю.А. [7], Малкова А. [19]. Опыт советского управления и финансирования ОПК проработан в известном труде Симонова Н.Н. [25] Анализ и оценка опыта государственных займов населения в СССР изложен в работах Новикова М.Д. [22], Страхова В.В. [28], а также в монографии министра финансов СССР с 1938 по 1960 гг. А.Г. Зверева от 1957 года [11]. Вместе с тем, автор отмечает практическое отсутствие современных работ на тему альтернативных источников финансирования ОПК, в частности за счет средств населения. В связи с этим поставлена цель исследования: выяснение возможности финансирования предприятий оборонно-промышленного комплекса России с помощью долговых средств, привлеченных у физических лиц, с использованием опыта государственных займов населения в СССР.

В качестве источников информации использованы статистические данные Росстат и Банка России, нормативно-правовые документы РФ, публичная отчетность ряда зарубежных предприятий, обзоры агентства Cbonds, государственные бюджеты РФ и СССР.

Значимость работы содержится в применении полученных результатов в практических целях в области государственных займов населения как источника финансирования оборонно-промышленного комплекса.

Источники финансирования оборонно-промышленного комплекса. Основным внебюджетным источником финансирования деятельности предприятий оборонно-промышленного комплекса является банковское кредитование. Объем кредитов, выданных предприятиям оборонно-промышленного комплекса России, оценивается по итогам 2020 года на уровне порядка 3 трлн. руб. [23] Однако, развитие корпоративного кредитования в банковском секторе РФ сопряжено с определенными проблемами. Так, исследователи [17; 29; 31] указывают на следующие основные проблемы банковского кредитования в России:

– отраслевые диспропорции (более привлекательными по показателям являются отрасли оптовой и розничной торговли и производства пищевой продукции, в то время как потребности обрабатывающих производств намного превышают объемы кредитования этих отраслей кредитными организациями);

– отсутствие у банков «длинных» денег, т.е. долгосрочных источников фондирования;

– проблема определения оптимальной процентной ставки;

– ужесточение требований к финансовому положению Заемщика и обеспечению кредита;

– длительные сроки рассмотрения кредитных заявок;

– санкционное давление на крупнейшие банки.

Еще одной проблемой является направленность действующих нормативных документов Банка России [5] на краткосрочное кредитование. В [6] указано, что стандартные показатели оценки финансового положения корпоративного заемщика могут давать искаженную информацию в случае промышленных предприятий с длительным производственным циклом, к которым в большинстве своем и относятся предприятия ОПК (в частности показатели ликвидности, прибыльности, долговой нагрузки).

Таким образом, несмотря на то, что банковское кредитование, безусловно, остается основным внебюджетным источником финансирования ОПК, указанные проблемы, а также объективно возрастающая потребность оборонных предприятий в финансовых ресурсах делают необходимым рассмотрение альтернативные источники средств.

Так, в этом качестве рассматривается рынок долговых ценных бумаг, т.е. привлечение средств предприятиями путем эмиссии долговых обязательств. Можно отметить, что за рубежом данная форма финансирования имеет широкое распространение. На основании публичной финансовой отчетности крупнейших оборонных предприятий мира можно сделать вывод о преобладании в источниках средств долгосрочных обязательств, в том числе полученных в виде эмиссии облигаций. Например, у крупнейшего британского подрядчика ОПК Bae Systems все долговые обязательства представляют собой облигации сроком от 1 года до 23 лет [32]. По оценке первого вице-премьера Правительства РФ Ю. Борисова, 10-15% ОПК в мире финансируется за счет облигаций [12].

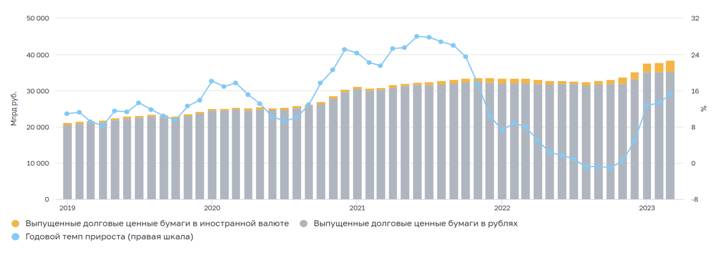

Российский рынок облигаций в целом в настоящее время сохраняет позитивную динамику, несмотря на внешние угрозы. По статистике Банка России сумма выпущенных облигаций в РФ на 01.03.2023 составляет 38 466 млрд. руб. (прирост за год на 15,2%), в том числе нефинансовыми организациями – 9 243 млрд. руб. (прирост за год на 1,5%).

Рисунок 1. Динамика вложений в долговые ценные бумаги в России

Источник: статистика Банка России [4].

В то же время, в рэнкинге корпоративных эмитентов внутренних облигаций России, составленном агентством Cbonds, предприятия оборонно-промышленного комплекса отсутствуют. Причины этого следующие. По мнению представителей оборонно-промышленного комплекса, [24] эмиссия облигаций может быть сопряжена с существенными дополнительными расходами, до 5% от суммы эмиссии. С нашей точки зрения еще одной проблемой эмиссии долговых ценных бумаг может стать обязательство эмитентов облигаций публиковать отчетность по МСФО, а также в принципе публично раскрывать отчетность, что может быть неприемлемым для ряда предприятий ОПК. Кроме того, необходимо отметить трудоемкую и длительную процедуру подготовки эмиссии (подготовка проспекта эмиссии ценных бумаг, получение кредитного рейтинга, в ряде случаев – проведение аудита и т.п.). Указанные факторы объективно затрудняют для предприятий ОПК возможность привлечь дополнительное финансирование указанным способом.

Советские государственные займы на цели финансирования обороны и ОПК. В этой связи интересно обратиться к советскому опыту выпуска централизованных государственных военных и оборонных займов. В СССР было осуществлено пять выпусков государственных займов, имеющих отношение к военной тематике: «Государственный внутренний заем укрепления обороны СССР» 1937 года и четыре выпуска «Государственного военного займа» 1942-45 it. [18].

Таблица 1. Информация о государственных оборонных и военных займах СССР

|

Наименование

займа

|

Объем

эмиссии, млн. руб.

|

Доходность

|

Первоначальный

срок, лет

|

Расходы

Наркомата

Обороны, млн. руб. |

Доля

|

|

«Государственный

внутренний заем укрепления обороны СССР» 1937 года |

4

916

|

4%

(беспроигрышный) |

20

|

17

481

|

28,1

%

|

|

Государственный военный заем

1942 года |

12

861

|

Выигрышный

4% и 2%

|

103

049

|

12,5

%

| |

|

Государственный военный заем

1943 года

|

20

843

|

117

869

|

17,7

%

| ||

|

Государственный военный заем

1944 года |

28

963

|

129

372

|

22,4

%

| ||

|

Государственный военный заем

1945 года |

26

716

|

63

515*

|

42,1

%

| ||

|

Итого

|

94

299

|

|

|

431

286

|

21,9

%

|

Источник: составлено автором на основе [9; 14; 26; 27].

Срок погашения данных займов составил 20 лет. Доходность от 2% до 4%. Объемы эмиссии от 5 до 29 млрд. руб. Общая сумма привлеченных средств по указанным займам составила 94 млрд. руб. Если сравнить на основании, имеющихся данных объем привлеченных средств с расходами на оборону государства за указанные периоды, то доля займов составит 22%, а по отдельным годам от 13% до 28%. То есть поступление средств через выпущенные займы сыграло существенную роль в финансировании государственных расходов оборонной направленности.

В ходе денежной реформы 1947 года, выпущенные займы укрепления обороны СССР и государственные военные займы были совместно с рядом иных выпусков конвертированы в облигации государственного займа 1948 года в соотношении 3:1 (что соответствовало среднему соотношению при обмене старых денежных знаков на новые) [20].

Ряд исследователей (например, Хольцман [1]) приравнивают государственные займы СССР, в том числе военные, к налогам, исходя из их всеобщности и фактической обязательности для населения. С нашей точки зрения, с этим нельзя согласиться, поскольку государственные займы предполагают возврат средств и получение дохода (в частности, военные займы и заем укрепления обороны СССР являлись беспроигрышными, т.е. предполагали получение пусть минимального дохода всеми владельцами облигаций).

Государственные займы в современных условиях. Применительно к современным условиям централизованный характер подобных государственных займов по сравнению с эмиссией долговых обязательств отдельными предприятиями является, на наш взгляд, существенным преимуществом. С одной стороны, покупателям централизованных займов не нужно разбираться в финансовом положении отдельных предприятий ОПК, с другой, получателям средств не требуется раскрывать свою отчетность и проходить трудоемкую процедуру регистрации эмиссии. Также в текущих условиях вопрос эмиссии государственных займов приобретает дополнительную актуальность в связи с параметрами утвержденных федеральных бюджетов на 2023 и плановый период 2024 и 2025 годов, которые предусматривают дефицит бюджета в следующем размере [1; 30]: 2023 год – 2 925 млрд. руб., 2024 год – 2 193 млрд. руб., 2025 год – 1 264 млрд. руб.

Наиболее близкий по экономической сути современный инвестиционный инструмент – это облигации федерального займа (ОФЗ), выпускаемые Министерством Финансов РФ. В настоящее время в обращении находится 59 выпусков ОФЗ на общую сумму 18 312 млрд. руб. (данные на 09.03.2023). За последние 4 года общая сумма вложений в ОФЗ увеличилась с 9 176,4 млрд. руб. до 16 486,4 млрд. руб. (или на 79,7%). Однако эти вложения включают в себя все вложения в государственные облигации, т.е. и корпоративных, и частных инвесторов. В период 2017-22 годов выпускались облигации федерального займа исключительно для физических лиц – ОФЗ-н, иначе называемые «народными» облигациями. Их эмиссия была прекращена в марте 2022 года. Данный вид облигаций характеризуется следующей динамикой объемов вложений (на начало года):

Таблица 2. Динамика вложений в ОФЗ-н, млрд. руб.

|

Период

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Облигации

федерального займа для физических лиц (ОФЗ-н) в обращении

|

55,6

|

64,2

|

39,9

|

39,2

|

43,0

|

По информации официального сайта Министерства Финансов РФ приводится следующая динамика вложений в государственные облигации РФ, за исключением ОФЗ-н (млрд руб.) (на начало года):

Таблица 3. Динамика вложений в государственные облигации

(исключая ОФЗ-н), млрд. руб.

|

Период

|

2019

|

2020

|

2021

|

2022

|

2023

|

|

Облигации

Федерального займа с постоянным купонным доходом (ОФЗ-ПД)

|

4 929,4

|

6 747,7

|

8 102,2

|

9 812,7

|

9 794,8

|

|

Облигации

Федерального займа с переменным купонным доходом (ОФЗ-ПК)

|

1 731,8

|

1 713,9

|

4 709,3

|

4 709,3

|

6 896,9

|

|

Облигации

Федерального займа с амортизацией долга (ОФЗ-АД)

|

416,9

|

345,0

|

282,6

|

209,3

|

166,0

|

|

Облигации

Федерального займа с индексируемым номиналом (ОФЗ-ИН)

|

253,5

|

371,2

|

574,8

|

763,1

|

1 025,1

|

|

Государственные

сберегательные облигации (ГСО)

|

362,3

|

362,3

|

347,3

|

226,4

|

174,4

|

|

Итого

|

2 764,5

|

2 792,4

|

14 016,2

|

15 720,8

|

18 057,2

|

В определенных аспектах ОФЗ как объект инвестирования для населения является более привлекательным по сравнению с традиционным инструментом – банковскими депозитами [3]. Так, доходность ОФЗ, как правило, выше, а риск – минимален. Важно отметить, что для владельцев ОФЗ государство гарантирует полную сумму вложений, в отличие от депозитов, по которым Агентство страхования вкладов (АСВ) возвращает в случае дефолта банка не более 1,4 млн. руб. Указанные преимущества должны относиться и к государственным займам для финансирования ОПК.

Однако по сравнению с ОФЗ рассматриваемые займы отличает целевой характер их эмиссии, который предполагает финансирование конкретно оборонно-промышленного комплекса. Учитывая текущую ситуацию и патриотические настроения большей части населения страны, данный характер займов, с нашей точки зрения, может помочь в привлечении повышенного объема денежных средств.

Определение потенциального объема вложений. Попробуем сделать расчет потенциального объема средств, который мог бы быть привлечен посредством займов населения, при помощи формулы сбережений для открытой экономики, согласно кейнсианской модели:

S = (Y - С - Т) + (Т - G) - NX = Y - С - G - NX,

Где Y – ВВП;

S – сбережения;

С – потребление домохозяйств;

Т – налоговые платежи;

G – государственные расходы;

NX – чистый экспорт.

Используя данные открытых источников за 2021 год, в соответствии с формулой потенциальный объем сбережений составит 49 104 млрд. руб. Сравним полученные данные со статистикой Банка России по сбережениям домохозяйств. Так на 01.02.2023 объем депозитов составляет 41 917 млрд. руб., вложений в долговые ценные бумаги 2 790 млрд. руб., вложение в акции и паи инвестиционных фондов – 8 714 млрд. руб. То есть общая сумма фактических сбережений в целом соответствует расчетной величине, полученной выше. При этом совокупная ссудная задолженность домохозяйств составляет 28 943 млрд. руб. С нашей точки зрения, объем чистых сбережений, который составляет 24 478 млрд. руб., возможно рассматривать как источник денежных средств для финансирования государственных займов на развитие ОПК. Разумеется, речь не идет о полном исключении других инструментов и направлении всего объема в оборонные займы, но даже частичное задействование суммы сбережений может обеспечить весомую сумму для оборонно-промышленного комплекса. Для сравнения общая величина расходов по статье «Национальная оборона» Федерального бюджета на 2023 год [1] составляет 1 486 млрд руб., т.е. 6% от расчетного объема чистых сбережений. При этом задачей государства в данной концепции является обеспечение доходности займов, сопоставимых с доходностью существующих ОФЗ, а также создание привлекательного характера эмиссии в глазах населения. Управление привлечением средств н распределением на первоочередные нужды оборонно-промышленного комплекса может быть осуществлено путем создания специального внебюджетного фонда, аналогичного, например, Фонду развития промышленности.

В заключение, надо отметить, что по сообщениям ряда средств массовой информации от 14 марта 2023 года Министерство Финансов РФ рассматривает идею выпуска т.н. «патриотических облигаций» для финансирования отдельных важных для государства проектов [15]. Из этих сообщений пока непонятно, идет ли речь о финансировании любых инвестиционных проектов или конкретно об ОПК, и будут ли привлекаемые средства использоваться для модернизации и технического перевооружения предприятий, что, с нашей точки зрения, также должно быть целью эмиссии.

Заключение

Основным внебюджетным источником финансирования оборонно-промышленного комплекса является банковское кредитование. При этом современное состояние банковского сектора России таково, что для кредитных организаций более выгодно краткосрочное кредитование предприятий торговли, чем финансирование технического перевооружения компаний ОПК. Вследствие этого в текущей ситуации повышенную важность имеет определение альтернативных источников фондирования ОПК. В качестве такого альтернативного источника рассматривается рынок долговых обязательств, при этом более перспективной, с нашей точки зрения, является эмиссия централизованных государственных долгосрочных займов. Подобный опыт уже имеется в виде ряда выпусков государственных займов, связанных с обороной страны, в советский период (в частности, Государственный заем укрепления обороны СССР 1937 года и 4 выпуска Государственных военных займов в годы Великой Отечественной войны). Эмиссия данных займов позволила привлечь в бюджет 94 млрд. руб. Стоит предположить, что аналогичный инструмент был бы востребован в современных условиях на уровне, сопоставимом с облигациями федерального займа, которых на начало 2023 года находится в обращении на сумму 18 трлн. руб. при этом, возможно, целевые государственные займы на финансирование ОПК были бы более привлекательны, чем обычные ОФЗ, с учетом патриотических настроений большей части населения России. Потенциальный объем сбережений, рассчитанный на основании кейнсианской модели для открытой экономики, составляет 49 104 млрд. руб., что подтверждается данными Банка России по объемам фактических вложений в инвестиционные инструменты (депозиты, долговые ценные бумаги, акции и паи). Даже небольшая часть из этих средств может оказаться существенным подспорьем для российского оборонно-промышленного комплекса.

Таким образом, с нашей точки зрения, привлечение дополнительных целевых средств для финансирования российского оборонно-промышленного комплекса путем использования государственных займов населения может быть оправдано в текущих условиях и заслуживает всестороннего изучения и проработки.

[1] Holzman F.D. An Estimate of Tax Element in Soviet Bonds // The American Economic Review. 1957. Vol. 47, №3. P. 390-396. – цитирование по [22].

Источники:

2. Постановление Правительства РФ от 16 мая 2016 г. N 425-8 «Об утверждении государственной программы Российской Федерации «Развитие оборонно-промышленного комплекса. [Электронный ресурс]. URL: https://base.garant.ru/71405638/ (дата обращения: 30.03.2023).

3. Арутюнян В.А. Облигации федерального займа для населения как новый инструмент инвестиций // Международный журнал гуманитарных и естественных наук. – 2017. – № 7. – c. 89-91.

4. Банк России. Выпущенные на внутреннем рынке ценные бумаги. [Электронный ресурс]. URL: https://cbr.ru/statistics/macro_itm/sec_st/issue/ (дата обращения: 30.03.2023).

5. Банк России. Положение Банка России от 28.06.2017 N 590-П (ред. от 15.03.2023) «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности». [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_220089/ (дата обращения: 30.03.2023).

6. Бродский Г.М. Как применять ФСБУ 5/2019 для финансового анализа заемщиков при контрактном кредитовании // Банковское кредитование. – 2021. – № 6(100).

7. Варшавский А.Е., Макарова Ю.А. Анализ особенностей финансирования сферы НИОКР оборонно-промышленного комплекса на этапах роста и снижения военных расходов // Национальные интересы: приоритеты и безопасность. – 2014. – № 18. – c. 2-16.

8. Глазкова В.В. Состояние и основные тенденции развития оборонно- промышленного комплекса Российской Федерации // E-management. – 2021. – № 4.

9. Государственный бюджет СССР. Статистический сборник. Часть II. 1938-1950 гг. // Министерство финансов СССР, 1955 г

10. Долматович И.А. Обороноспособность России: финансово-экономическое измерение // Россия и современный мир. – 2014. – № 4.

11. Зверев А.Г. Государственные займы в СССР. - М.: Госфиниздат, 1957.

12. ИА «Финмаркет». Предприятия ОПК задумываются о выпуске «вечных» облигаций – вице-премьер Борисов. [Электронный ресурс]. URL: http://www.fmmarket.ru/news/5494843 (дата обращения: 30.03.2023).

13. Иванов А.В., Кузнецов О.В., Хурсевич С.Н. Экономика и финансы оборонного комплекса России. - М.,Инфра-М, 2019.

14. Из объяснительной записки к отчету Наркомфина СССР об исполнении госбюджета за 1937 г. [Электронный ресурс]. URL: https://istmat.org/node/3963 (дата обращения: 30.03.2023).

15. Калюков Е., Виноградова Е. Минфин предложил выпустить в России «патриотические» гособлигации. [Электронный ресурс]. URL: https://www.rbc.ru/finances/14/03/2023/641053319a794781dcfb28f4 (дата обращения: 30.03.2023).

16. Караваев И.Е. Финансирование инновационного развития предприятий оборонно-промышленного комплекса // Вопросы инновационной экономики. – 2012. – № 3(13). – c. 45-53.

17. Лев М. Ю., Медведева М.Б., Лещенко Ю.Г. Оценка устойчивости коммерческого банка в аспекте экономической и финансовой безопасности // Экономическая безопасность. – 2023. – № 1. – c. 173-200.

18. Ломкин А. Финансовый фронт Великой Отечественной. [Электронный ресурс]. URL: https://zvezdaweekly.ru/news/20194301216-e9IH6.html (дата обращения: 30.03.2023).

19. Малков А. Оборонная промышленность: между Госпланом и рынком // Ведомости. – 2016. – № 4011.

20. Мэнкью Г. Макроэкономика. - М.: Издательство МГУ, 1994.

21. Мязитов И.Р. Финансовые и кадровые ресурсы ОПК как институциональной структуры экономики России // Российское предпринимательство. – 2013. – № 12(234).

22. Новиков М.Д. Организационно-правовые особенности проведения советских внутренних массовых займов 1946-57 гг // Вестник Нижегородского университета. – 2020. – № 2. – c. 65-73.

23. РБК. Объем кредитов ОПК вырос почти на триллион рублей. [Электронный ресурс]. URL: https://www.rbc.ru/business/21/12/2020/5fdf35b49a794723c15f7ccb (дата обращения: 30.03.2023).

24. Сидоркина А. Предприятия ОПК дистанцировались от биржи // Коммерсант. – 2021.

25. Симонов Н.С. Военно-промышленный комплекс СССР в 1920-1950 гг.: темпы экономического роста, структура, организация производства и управление. - М.: РОССПЭН, 1996.

26. Сообщение Наркомфина Союза ССР об успешном размещении Государственного военного займа 1942 года и прекращении дальнейшей подписки на него с 25 апреля 1942 г., подготовленное наркомом финансов СССР А.Г. Зверевым. [Электронный ресурс]. URL: http://rgae.ru/ep.shtml/finansy-pobedy.shtml (дата обращения: 30.03.2023).

27. Справка о расходах Наркомата обороны и Наркомата Военно-Морского флота за время Великой Отечественной войны 1941-1945 гг. Подготовлена Управлением финансирования обороны Наркомата финансов СССР. [Электронный ресурс]. URL: http://rgae.ru/ep.shtml/finansy-pobedy.shtml (дата обращения: 30.03.2023).

28. Страхов В.В. Внутренние государственные займы в СССР конца 1920-х - 1930-е годы // Вестник Рязанского государственного университета им. С.А. Есенина. – 2008. – № 2(19). – c. 59-79.

29. Трифонов Д.А., Коршунова С.В. Современные проблемы банковского корпоративного кредитования в России // Экономика. – 2016. – № 12.

30. Караваева И.В., Казанцев С.В., Лев М.Ю., Коломиец А.Г., Быковская Ю.В., Шафранская А.М. Федеральный бюджет Российской Федерации на 2023 год и на плановый период 2024–2025 годов в условиях частично мобилизационной экономики // Экономическая безопасность. – 2023. – № 1. – c. 11-50. – doi: 10.18334/ecsec.6.1.117468.

31. Халилова М.А., Тагиев Э.А. Оценка влияния кризисных тенденций на банковский сектор и участников финансового рынка России // Финансовые рынки и банки. – 2023. – № 1.

32. Annual Report 2021 BAE Systems plc. [Электронный ресурс]. URL: https://investors.baesystems.com/~/media/Files/B/Bae-Systems-Investor-Relations-V3/PDFs/results-and-reports/results/2022/bae-ar-complete-2021.pdf (дата обращения: 30.03.2023).

Страница обновлена: 28.12.2025 в 03:11:03

Download PDF | Downloads: 26

State loans to the population as a source of financing for the defense industry: Soviet experience and its applicability in modern conditions

Brodskiy G.M.Journal paper

Economic security

Volume 6, Number 2 (April-June 2023)

Abstract:

The article deals with the problems of determining extra-budgetary funding for companies of the military-industrial complex of Russia. Bank lending is the main extra-budgetary source of funding. The main problems of corporate lending at the present stage are listed. The debt market is considered as an alternative source of funding for the military-industrial complex to bank lending. The factors preventing the issue of own debt obligations by military-industrial companies are analyzed. The Soviet experience with state loans to finance the defense industry was studied. The advantages of such government loans are given in comparison with both the issue of bonds by individual companies and federal loan bonds. On the basis of the theoretical model for calculating the amount of savings and actual data on household savings of the Bank of Russia, the calculation of the potential amount of funds that can be raised by issuing similar government loans in modern conditions is made.

Keywords: finance, government loan, budget, defense industry, Soviet experience

JEL-classification: H56, H81, H61

References:

Annual Report 2021 BAE Systems plc. Retrieved March 30, 2023, from https://investors.baesystems.com/~/media/Files/B/Bae-Systems-Investor-Relations-V3/PDFs/results-and-reports/results/2022/bae-ar-complete-2021.pdf

Arutyunyan V.A. (2017). Obligatsii federalnogo zayma dlya naseleniya kak novyy instrument investitsiy [Federal loan bonds for the population as a new investment instrument]. International Journal of Humanities and Natural Sciences. (7). 89-91. (in Russian).

Brodskiy G.M. (2021). Kak primenyat FSBU 5/2019 dlya finansovogo analiza zaemshchikov pri kontraktnom kreditovanii [How to apply FSB 5/2019 for borrowers' financial analysis in contract lending]. Bankovskoe kreditovanie. (6(100)). (in Russian).

Dolmatovich I.A. (2014). Oboronosposobnost Rossii: finansovo-ekonomicheskoe izmerenie [Russia's defense capability: financial and economic dimension]. Rossiya i sovremennyy mir. (4). (in Russian).

Glazkova V.V. (2021). Sostoyanie i osnovnye tendentsii razvitiya oboronno- promyshlennogo kompleksa Rossiyskoy Federatsii [The state and main trends in the development of the military-industrial complex of the Russian Federation]. E-management. (4). (in Russian).

Ivanov A.V., Kuznetsov O.V., Khursevich S.N. (2019). Ekonomika i finansy oboronnogo kompleksa Rossii [Economics and finance of the Russian defense complex] (in Russian).

Karavaev I.E. (2012). Finansirovanie innovatsionnogo razvitiya predpriyatiy oboronno-promyshlennogo kompleksa [Financing of defence-industry enterprise innovative development]. Russian Journal of Innovation Economics. (3(13)). 45-53. (in Russian).

Karavaeva I.V., Kazantsev S.V., Lev M.Yu., Kolomiets A.G., Bykovskaya Yu.V., Shafranskaya A.M. (2023). Federalnyy byudzhet Rossiyskoy Federatsii na 2023 god i na planovyy period 2024–2025 godov v usloviyakh chastichno mobilizatsionnoy ekonomiki [The federal budget of the Russian Federation for 2023 and for the planning period of 2024-2025 in a partially mobilization economy]. Economic security. 6 (1). 11-50. (in Russian). doi: 10.18334/ecsec.6.1.117468.

Khalilova M.A., Tagiev E.A. (2023). Otsenka vliyaniya krizisnyh tendentsiy na bankovskiy sektor i uchastnikov finansovogo rynka Rossii [Assessment of the impact of crisis trends on the banking sector and financial market participants in Russia]. Finansovye rynki i banki. (1). (in Russian).

Lev M. Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ustoychivosti kommercheskogo banka v aspekte ekonomicheskoy i finansovoy bezopasnosti [Assessing the sustainability of a commercial bank in terms of economic and financial security]. Ekonomicheskaya bezopasnost. (1). 173-200. (in Russian).

Malkov A. (2016). Oboronnaya promyshlennost: mezhdu Gosplanom i rynkom [Defense industry: between Gosplan and the market]. Vedomosti. (4011). (in Russian).

Menkyu G. (1994). Makroekonomika [Macroeconomics] (in Russian).

Myazitov I.R. (2013). Finansovye i kadrovye resursy OPK kak institutsionalnoy struktury ekonomiki Rossii [Financial and human resources of mic as an institutional structure of russian economy]. Russian Journal of Entrepreneurship. (12(234)). (in Russian).

Novikov M.D. (2020). Organizatsionno-pravovye osobennosti provedeniya sovetskikh vnutrennikh massovyh zaymov 1946-57 gg [Organizational and legal peculiarities of realization of the Soviet domestic mass bond campaigns in 1946-1957]. Vestnik Nizhegorodskogo universiteta. (2). 65-73. (in Russian).

Sidorkina A. (2021). Predpriyatiya OPK distantsirovalis ot birzhi [Defense industry enterprises distanced themselves from the exchange]. Kommersant. (in Russian).

Simonov N.S. (1996). Voenno-promyshlennyy kompleks SSSR v 1920-1950 gg.: tempy ekonomicheskogo rosta, struktura, organizatsiya proizvodstva i upravlenie [The military-industrial complex of the USSR in 1920-1950: the pace of economic growth, structure, organization of production and management] (in Russian).

Strakhov V.V. (2008). Vnutrennie gosudarstvennye zaymy v SSSR kontsa 1920-kh - 1930-e gody [Internal state loans in the USSR in the late 1920s and 1930s]. Vestnik Ryazanskogo gosudarstvennogo universiteta im. S.A. Esenina. (2(19)). 59-79. (in Russian).

Trifonov D.A., Korshunova S.V. (2016). Sovremennye problemy bankovskogo korporativnogo kreditovaniya v Rossii [Modern problems of corporate banking lending in Russia]. Economics. (12). (in Russian).

Varshavskiy A.E., Makarova Yu.A. (2014). Analiz osobennostey finansirovaniya sfery NIOKR oboronno-promyshlennogo kompleksa na etapakh rosta i snizheniya voennyh raskhodov [Analysis of the specifics of financing the R&D sector of the military-industrial complex at the stages of growth and reduction of military spending]. National interests: priorities and security. (18). 2-16. (in Russian).

Zverev A.G. (1957). Gosudarstvennye zaymy v SSSR [State loans in the USSR] (in Russian).