Микрофинансовые организации: современное положение на финансовом рынке

Богданова М.М.1![]() , Косёнкова П.А.1

, Косёнкова П.А.1

1 Финансовый университет при Правительстве Российской Федерации - Алтайский филиал, ,

Скачать PDF | Загрузок: 55

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 5 (Май 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=53965311

Аннотация:

В статье представлен обзор основных характеристик деятельности микрофинансовых организаций, их отличительные особенности по сравнению с кредитными организациями. Определены основные тенденции деятельности микрофинансовых организаций, проанализирована их позиция на рынке финансовых услуг, в контексте сложившейся конкурентной ситуации, выявлены проблемы формирования кредитной политики микрофинансовых организаций и намечены пути их решения. Микрофинансовые организации составляют значительную конкуренцию кредитным учреждениям в финансовой сфере. Несмотря на то, что перечень видов деятельности, доступных микрофинансовым организациям невелик, они занимают прочные позиции на рынке по предоставлению займов и микрозаймов как физическим, так и юридическим лицам. Ограничения, введенные нормативно-правовыми актами, позволили поднять уровень доверия к микрофинансовым организациям со стороны их потенциальных клиентов. Среди широкого перечня микрофинансовых организаций можно выбрать наиболее подходящий для каждой ситуации, однако следует проверять информацию о данной организации на сайте Банка России и внимательно изучить отзывы и условия договора. также нередко микрофинансовые организации можно спутать с кредитными маркетплейсами (сервисами подбора займов), которые не выдают кредиты, а предоставляют платную услугу подбора без гарантии получения займа. Материалы, представленные в статье, могут представлять интерес для широкого круга лиц, проводящих исследования рынка финансовых услуг.

Ключевые слова: микрофинансовая организация, микрокредитная компания, микрозайм, займ

JEL-классификация: G20, G21, G29

Введение

Заемные средства занимают прочное место среди современных финансовых инструментов. Практически каждый житель нашей страны имеет или в недавнем времени имел задолженность перед кредитными или другими финансовыми организациями. Актуальность рассматриваемой темы заключается в том, что помимо увеличения объемов кредитования, увеличивается и доля просроченных ссуд, снижается платежеспособность населения, следовательно, проблема управления своим кредитным портфелем приобретает все большую значимость. Управление кредитным портфелем любого физического или юридического лица заключается в анализе и своевременной оценке качества и эффективности (с точки зрения необходимости и платежеспособности) тех займов и кредитов, которые планируется использовать, позволяет спрогнозировать свою кредитную историю.

В свою очередь, деятельность финансовых организаций состоит из осуществления активных и пассивных операций. Пассивные направлены на привлечение денежных средств, а активные нацелены на размещение полученных средств с целью получения максимального дохода. Наибольший удельный вес в активных операциях занимают кредитные (то есть выдача кредитов и займов), поскольку именно они позволяют получать наибольший доход в рамках реализации кредитной политики. И для финансовой организации итогом осуществления кредитных операций также является формирование оптимального кредитного портфеля и грамотное управление им.

Проблемы деятельности микрофинансовых организаций отражены в научных и учебных трудах отечественных финансистов.

Большое внимание организации деятельности кредитных и некредитных организаций уделяли Казимагомедов А.А., Абдулсаламова А.А. [6; 7, с. 47-48]. Лаврушин О.И. в своих трудах подробно рассмотрел классификацию финансовых продуктов и услуг, современные проблемы кредитования [9, с. 56; 10, с. 89]. Глубокое изучение банковского сектора и мониторинга рейтингов финансовых организаций проводила Шаталова Е.П. [13, с. 13-19]. Из зарубежных специалистов необходимо отметить Синки Дж.-мл., который в своем труде раскрыл основные понятия и категории финансового менеджмента и принципы функционирования рынка финансовых услуг [11, с. 1001].

Роль микрофинансовых организаций (далее – МФО) в качестве кредиторов существенно возрастает, когда в реалиях кризиса, многим юридическим и физическим лицам необходимо решать проблему крайней нехватки финансовых средств. Качественная оценка кредитного риска в настоящих условиях становится более актуальной из-за роста числа случаев невозврата займов, причем в МФО процент невозврата гораздо выше, чем в банках.

Отсюда вытекает цель исследования - выявить основные тенденции деятельности микрофинансовых организаций, их позицию на рынке финансовых услуг, в контексте сложившейся конкурентной ситуации.

Проблема сохранения своих позиций в жестких условия конкуренции– это задача, с которой специалисты МФО сталкиваются ежедневно при осуществлении своей деятельности. В связи с этим обозначим научную новизну исследования как разработку мероприятий по укреплению позиций МФО на финансовом рынке, на основе анализа особенностей их деятельности. Научная гипотеза состоит в том. чтобы выявить объективные и субъективные факторы, которые оказывают наибольшее влияние на сохранение и укрепление позиций МФО на рынке финансовых услуг, в условиях сложившейся конкуренции.

Научное исследование

В последнее десятилетие деятельность МФО завоевывает финансовый рынок навязчивой рекламой и упрощенным порядком выдачи займов. Среди населения складывается мнение о МФО как о "быстрых деньгах" и "долговой яме", но так ли это на самом деле? Попробуем разобраться в особенностях функционирования МФО.

МФО имеют некоторые отличительные признаки:

- это коммерческие организации, которые могут оформить займ под проценты, что является основным их доходом;

- они специализируются на небольших займах (в пределах 1-2 среднемесячной зарплаты) и на короткий срок (от недели до 2 месяцев);

- проценты по займам в МФО в пересчете на годовую очень велики, обычно не менее 360% в год;

- эти займы доступнее банковских кредитов и проще в оформлении(требуется меньше документов для оформления, чаще всего достаточно паспорта);

- охотно занимаются тем, чем не занимаются банки России и работают с теми, кому банки отказали в кредитах: дают займы клиентам с плохой кредитной историей, безработным, предпринимателям в трудной ситуации и пр.

МФО в России и других странах распространились и работают во многом благодаря двум последним пунктам.

МФО и банковские учреждения имеют общую основу в основной деятельности, но существенно отличаются по некоторым важным характеристикам (таблица 1).

Таблица 1 - Сравнительная характеристика МФО и банков (составлено автором)

|

Аспекты работы

|

МФО

|

Банки

|

|

Вид ссудного продукта

|

Займы

|

Потребительские кредиты

|

|

Средняя величина ссуды

|

От 1 тыс. руб. до 100 тыс. руб. без залога, от 100

тыс. руб. под залог

|

От 5 тыс. руб. до 15 млн. руб.

|

|

Обычный срок погашения

|

От 3 дней до 1 года, крупные суммы – до 3 лет

|

От 1 месяца до 15 лет

|

|

Процентная ставка

|

1% в день

|

От 9% в год

|

|

Обычная форма возврата

|

По небольшим займам – вся сумма и проценты

единовременно

|

Отдельными платежами в течение всего срока, чаще

всего – раз в месяц

|

|

Срок рассмотрения заявки

|

Иногда – мгновенно, всегда до 1 суток

|

До 3 дней

|

|

Обычный срок выдачи денег

|

Мгновенно после одобрения

|

От 1 до 7 дней

|

|

Порядок рассмотрения заявки

|

При запросе небольших займов на короткий срок

проверка проходит быстро, просители больших сумм проверяются тщательней, но

тоже быстро, МФО предпочитают неформальную проверку и личные контакты

|

Заявки на малые суммы рассматриваются быстрее,

крупные кредиты могут ждать одобрения несколько дней, неделю и больше, во

всех случаях подход формализован, применяется кредитный скоринг, т.е. оценка

заемщика по определенным параметрам «невзирая на лица»

|

|

Обычный набор документов от заемщика

|

Паспорт;

Заявление. |

Заявление;

Паспорт; Справки подтверждающие доход; Документы по требованию банка. |

|

Отношение к заемщикам с плохой кредитной историей

|

Обычно кредитная история не проверяется

|

Прошлые нарушения препятствуют выдаче нового

кредита

|

Источник: Меры защиты финансового рынка. –URL: https://www.cbr.ru/microfinance/ (дата обращения 24.03.2023)

К разновидностям МФО относят микрокредитные компании (далее - МКК). Это МФО с меньшим уставным фондом, меньшими правами в области выдачи займов и менее жестким контролем (проверки по необходимости, меньший список контролируемых статей). Хотя в их названии присутствует термин «кредитные», МКК выдают не кредиты, а займы, как и все прочие МФО. Их отличие от МФО представлено в таблице 2.

Таблица 2 - Отличия МКК от МФО (составлено автором)

|

Аспекты

работы

|

МКК

|

МФО

|

|

Минимально необходимая величина уставного фонда

|

4 млн. руб.

|

70 млн. руб.

|

|

Разрешенные способы привлечения денежных средств

|

Можно получать любые суммы от учредителей и других

юридических лиц по договорам займа и от учредителей

|

Можно получать любые суммы от учредителей и по

договорам займа у других юридических лиц, а также принимать до 1,5 млн. руб. от

физических лиц в качестве вклада

|

|

Верхнее ограничение по сумме займа физическому

лицу

|

500 тыс. руб.

|

1 млн. руб.

|

|

Разрешается ли выдавать займы иностранцам

|

Нет

|

Да

|

|

Разрешается или выпускать собственные облигации

|

Нет

|

Разрешается по особым правилам

|

|

Нормативы подлежащие обязательному контролю

|

Объем собственного капитала и ликвидность

|

Объем собственного капитала, ликвидность, риски

для клиентов, самого МФО и связанных с ним лиц

|

|

Способ проверки личности клиента

|

Только собственными силами

|

Допускается поручать проверку другой организации

|

|

Ежегодный аудит

|

Не обязателен

|

Обязателен

|

|

Форма контроля со стороны Центробанка

|

Проверки проводятся при подозрении в нарушениях

закона

|

Надзор постоянный

|

|

Снижение ставок для собственных инвесторов

|

Не допускается

|

Допускается

|

|

Разрешается ли производственная деятельность и

торговля

|

Разрешается

|

Не разрешается

|

Отсутствие четко проработанной нормативной базы деятельности МФО позволило данным организациям свободно назначать процентные ставки, меру ответственности должника и прочие условия, что послужило поводом для злоупотреблений и уронило доверие граждан к МФО.

С начала 2000-х годов было принято несколько законодательных и разъяснительных документов, которые теперь регламентируют контроль всех сфер деятельности МФО со стороны государства. В их числе 5 законов федерального уровня:

− Федеральный закон "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" от 07.08.2001 № 115-ФЗ; данный закон регулирует отношения юридических и физических лиц, которые осуществляют операции с денежными средствами, в части предупреждения легализации доходов, полученных преступным путем; основу закона составляют меры. направленные на противодействие легализации незаконных доходов. в том числе в банковской и финансовой сферах [1];

− Федеральный закон "О микрофинансовой деятельности и микрофинансовых организациях" от 02.07.2010 № 151-ФЗустанавливает правовые основы осуществления микрофинансовой деятельности, определяет порядок регулирования деятельности и надзора за деятельностью микрофинансовых организаций, устанавливает размер, порядок и условия предоставления микрозаймов, порядок приобретения статуса и осуществления деятельности микрофинансовых организаций [2];

− Федеральный закон "О потребительском кредите (займе)" от 21.12.2013 № 353-ФЗ регулирует отношения, возникающие в связи с предоставлением потребительского кредита (займа) физическому лицу в целях, не связанных с осуществлением предпринимательской деятельности, на основании кредитного договора, договора займа и исполнением соответствующего договора. В законе также указано. что профессиональная деятельность по предоставлению потребительских займов осуществляется кредитными организациями и некредитными финансовыми организациями [3];

− Федеральный закон "О саморегулируемых организациях в сфере финансового рынка" от 13.07.2015 № 223-ФЗ определяет требования к членам саморегулируемой организации (далее - СРО) и регулирует отношения между членами СРО и клиентами, меры в отношении членов СРО и контроль над деятельностью ее членов [4];

− Федеральный закон "О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон "О микрофинансовой деятельности и микрофинансовых организациях" от 03.07.2016 № 230-ФЗпринят в целях защиты прав и законных интересов физических лиц, и устанавливает правовые основы деятельности по возврату просроченной задолженности физических лиц, свыше 50 тыс. руб. [5].

Кроме того, все МФО обязаны состоять в одной из саморегулируемых организаций, которые контролируют их работу, а также представлять финансовую отчетность в Банк России. Все легально действующие МФО включены в специальный Реестр Банка России. Если МФО находится в этом списке, значит, она имеет право на профессиональное занятие деятельностью по выдаче займов. Исключить из Реестра банк России может по нескольким причинам:

- за серьезные нарушения прав заемщиков;

- за условия, нарушающие законодательство о займах;

- за не предоставленную вовремя отчетность в Центральный банк и другие государственные органы;

- за длительное отсутствие деятельности по профилю;

- по собственному желанию МФО.

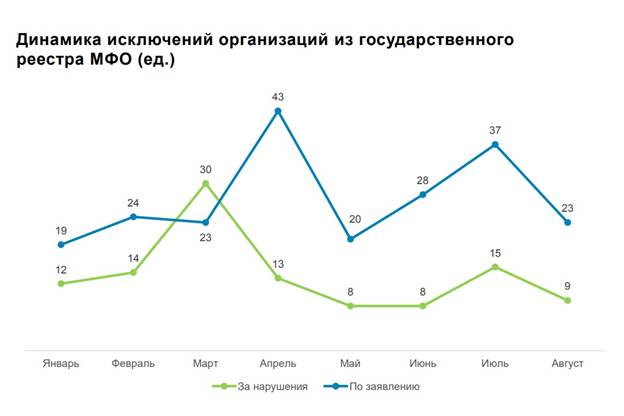

На сайте Центробанка выложена подробная инструкция о порядке проверки МФО и получении необходимой информации о займодавце, законности его работы и полномочиях. Тем не менее, ежемесячно из Реестра исключаются несколько десятков МФО, причем выделяют две основные причины: за нарушения и по собственному желанию (заявлению) (рисунок 1) [16].

В списке МФО, внесенных и состоящих в данный Реестр, 1150 МФО и МКК, которые регулируются Центробанком России, по состоянию на март 2023 года. Больше всего МФО в Ростовской области и Краснодарском крае, Самарской, свердловской, Новосибирской, Иркутской областях, Пермском крае, Республике Башкортостан (рисунок 2) [115].

Рисунок 1 - Динамика исключений организаций из реестра МФО

Источник: Микрофинансовые организации выступают против жестких ограничений ЦБ. –URL:https://kredit-on.ru/mikrofinansovye-organizacii-vystupaut-protiv-zestkih-ogranicenij-cb/(дата обращения: 13.03.2023)

Рисунок 2 - Географическое расположение МФО на территории России

Источник: Тенденции микрофинансового рынка в I квартале 2022 года Банк России. –URL:https://cbr.ru/analytics/microfinance/mfo/mmt_2022_1/ (дата обращения: 13.03.2023)

За 2022 год МФО было выдано более 11 млн. займов на сумму свыше 150 млрд. руб. Список займов данных МФО отличается как по условиям, так и по величине займа, причем первый займ чаще всего выдается под нулевую ставку (таблица 3).

Таблица 3 - Перечень наиболее крупных (по количеству отделений) МФО в России (выписка) [17]

|

Логотип

|

Наименование

МФО, номер лицензии

|

Условия

выдачи займов

|

|

|

ООО МКК «Фастмани.ру»591 отделение

Свидетельство МФО №1803140008707 Дата внесения в реестр: 18 января 2018 ОГРН 1177847323741 |

от

1 000 до 30 000 рублей

от 7 до 30 дней от 0,85 % в день |

|

|

ООО «МКК СКОРФИН»261 отделение

Свидетельство МФО №1703020008232 Дата внесения в реестр: 27 апреля 2017 ОГРН 1163668109428 |

от

1 000 до 30 000 рублей

от 1 до 60 дней 1% в день |

|

|

ООО МКК «Микрозайм»76 отделений

Свидетельство МФО №2110323000091 Дата внесения в реестр: 08 июля 2011 ОГРН 1102308007548 |

от

3 000 до 50 000 рублей

от 21 до 168 дней от 0% до 1% в день |

|

|

ООО МКК «Центрофинанс Групп»868 отделений

Свидетельство МФО №651303111004012 Дата внесения в реестр: 18 сентября 2013 ОГРН 1132932001674 |

Под

0% на 11 дней

от 1 000 до 100 000 рублей от 12 до 35 дней от 0% до 1% в день |

|

|

ООО МКК «ФИНТЕРРА»208 отделений

Свидетельство МФО №651303532002603 Дата внесения в реестр: 15 января 2013 ОГРН 1114205007443 |

1-ый

займ 5 дней бесплатно

от 2 000 до 30 000 рублей от 1 до 31 дней от 0% до 1% в день |

|

|

ООО МКК Займ-Экспресс33 отделения

Свидетельство МФО №2110177000440 Дата внесения в реестр: 29 августа 2011 ОГРН 111774618087 |

Первый

заём от 0%

от 3 000 до 30 000 рублей от 7 до 31 дня 0,5% в день |

|

|

ООО МФК «Саммит»31 отделение

Свидетельство МФО №2110177000192 Дата внесения в реестр: 08 июля 2011 ОГРН 1117746346244 |

7000

на 7 дней под 0%

от 1 000 до 100 000 рублей от 4 до 364 дней от 0% до 1% в день |

|

|

ООО «МФК «ЮПИТЕР 6»156 отделений

Свидетельство МФО №2110178000979 Дата внесения в реестр: 28 декабря 2011 ОГРН 1117847472973 |

от

1 000 до 15 000 рублей

от 5 до 21 дней от 0% до 1% в день |

В сети Интернет можно натолкнуться на сайты (кредитные маркетплейсы), похожие на сайты микрофинансовых организаций. Они не выдают кредиты, а списывают деньги с карты за платную услугу подбора без гарантии получения займа. Приведем несколько таких маркетплейсов:

- "Мир займов", "Без переплаты", "Новый заем" - платная подписка на выдачу списка МФО за 332 руб. с автоматическим списанием каждые 6 дней в течение 30 дней;

- "Кредит Панда", "Ева.займ", "КредитХит" - платный сервис "единая заявка во все МФО" с подпиской за месяц за 1945 руб.

Источник: Компас кредитов. – URL: https://kompaskreditov.ru/reestr/active/(дата обращения: 13.03.2023)

Сервисы подбора займов упрощают сравнение предложений разных МФО и ускоряют поиск выгодного микрокредита. Но некоторые сайты, даже имеющие положительные отзывы, после размещения онлайн-заявки начинают регулярно снимать деньги с банковской карточки, а также могут рассылать спам - письма и сообщения. Причем оплата берется за предоставление данных из открытых источников (микрозаймы МФК и МКК, которые легко найти в интернете бесплатно), без гарантии выдачи средств. Отписаться от платных услуг не всегда возможно простыми методами, а списанные средства вернуть проблематично.

Заключение

Итак, подводя итоги, можно отметить, что МФО созданы для того, чтобы выдавать небольшие займы людям и предприятиям. Как правило, получить микрозайм проще, чем кредит в банке, хотя и процент по нему часто выше, чем по банковской ссуде. Требований к ним со стороны регулятора меньше, чем к банкам. Главное условие их деятельности - они должны создавать резервы на случай, если кто-то из заемщиков не вернет деньги. МФО, в отличие от МКК, имеют права принимать личные сбережения от людей, которые не являются их учредителями.

При этом частный инвестор может вложить в МФО только значительную сумму — не меньше 1,5 млн. рублей. Это тоже определенный барьер: если у человека есть свободные полтора миллиона, то он, скорее всего, уже неплохо разбирается в финансах и может здраво оценить риски вложения денег в МФО.

Прежде чем обращаться в любую МФО, нужно сравнить их условия и выбрать подходящие, а также обязательно проверить, что выбранная компания входит в государственный реестр МФО.

При формировании кредитной политики МФО решающую роль играют объективные и субъективные факторы, а именно:

- правовая основа;

- ситуация на рынке финансовых услуг;

- ключевая ставка Банка России;

- объемы операций и низкий капитал;

- незаинтересованность руководства в привлечении финансовых ресурсов от клиентов;

- низкий уровень и качество работы руководителей высшего и среднего звена;

- отсутствие во многих организациях научно обоснованных положений о реализации кредитной политики.

Вышеизложенное свидетельствует о том, что формирование кредитной политики связано с процентной политикой МФО, так как теперь они могут сами устанавливать конкурентоспособные процентные ставки, с учетом ключевой ставки ЦБ РФ.

В процессе реализации кредитной политики в условиях сильной конкуренции в финансовом секторе МФО тесно связаны с клиентами и очень зависимы от них. Чем более ограничены финансовые ресурсы, тем больше зависимость кредитной организации от круга клиентов. В таблице 3 приведем основные проблемы кредитной политики МФО, на основе проведенного анализа, и наметим пути решения данных проблем (составлено автором).

Таблица 3 - Проблемы кредитной политики МФО и пути их решения

|

Проблемы

|

Пути решения

|

|

Проблема конкуренции

за вкладчиков и заемщиков

|

Повышение

привлекательности финансовых вложений для вкладчиков с точки зрения затрат,

сроков и процентных ставок; улучшение качества обслуживания; укрепление

имиджа МФО на рынке финансовых услуг; эффективная реклама

|

|

Проблема

недостаточной ресурсной базы

|

Повышение доверия

юридических и физических лиц к МФО; миниМизация влияния

негативных факторов на деятельность МФО со стороны других кредитных

организаций

|

|

Проблема невозврата

займов

|

Страхование займов по

стандартам Банка России; повышение устойчивости и ликвидности МФО

|

|

Проблема

нестабильности в финансовом секторе

|

Внедрение и

реализация политики Банка России, направленной на стабилизацию ситуации в финансовой

сфере, в целях обеспечения эффективной работы и барьеров банкротства

|

|

Проблема недостатков

в платежном процессе, некорректная платежная политика

|

Создание контрольной структуры,

регулирующей кредитные операции; повышение квалификации работников МФО

|

В целях укрепления своих позиций на рынке финансовых услуг МФО должны обеспечить следующие меры:

- увеличение максимального гарантированного размера депозитных ресурсов физических и юридических лиц;

- повышение информированности физических и юридических лиц в по вопросам как размещения своих денежных сбережений во вклады, так и выдачи займов;

- улучшение качества предоставляемых услуг;

- улучшение работы персонала МФО;

- улучшение репутации и имиджа МФО среди финансовых организаций, работающих в России.

Таким образом, можно сделать вывод, что процесс реализации кредитной политики является одним из важнейших направлений работы МФО в нашей стране и управления существующим кредитным портфелем. Реализация данной политики позволяет повысить эффективность деятельности МФО Российской Федерации на рынке финансовых услуг, в условиях жесткой конкуренции.

Источники:

2. Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 02.07.2010 № 151-ФЗ. Гарант. [Электронный ресурс]. URL: https://base.garant.ru/12176839/ (дата обращения: 13.03.2023).

3. Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 № 353-ФЗ. Гарант. [Электронный ресурс]. URL: https://base.garant.ru/70544866/ (дата обращения: 13.03.2023).

4. Федеральный закон «О саморегулируемых организациях в сфере финансового рынка» от 13.07.2015 № 223-ФЗ. Гарант. [Электронный ресурс]. URL: https://base.garant.ru/71129194/ (дата обращения: 13.03.2023).

5. Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 03.07.2016 № 230-ФЗ принят в целях защиты прав и законных интересов физических лиц, и устанавливает правовые основы деятельности по возврату просроченной задолженности физических лиц, свыше 50 тыс. руб. Гарант. [Электронный ресурс]. URL: https://base.garant.ru/71433918/ (дата обращения: 13.03.2023).

6. Казимагомедов А.А. Банковское дело. Организация деятельности центрального банка и коммерческого банка, небанковских организаций. / Учебник. - М.: Инфра-М, 2019. – 502 c.

7. Казимагомедов А.А., Абдулсаламова А.А. Банковские риски. / Учебное пособие - 2-е изд., перераб. и доп. - Москва: КноРус, 2020. – 260 c.

8. Лаврушин О.И. и др. Банковские риски. / Учебник– 4-е изд., пер. и доп. - Москва: КноРус, 2021. – 362 c.

9. Лаврушин О.И., Афанасьева О.Н. Банковское дело: современная система кредитования. / Учебное пособие - 7-е изд., перераб. и доп. - Москва: КноРус, 2021. – 358 c.

10. Лаврушин О.И., Бровкина Н.Е., Васильев И.И., Косарев В.Е., Ушанов А.Е. Современные банковские продукты и услуги. / Учебник. - Москва: КноРус, 2021. – 346 c.

11. Синки Дж.-мл. Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг. - М.: Альпина Бизнес Букс, 2007. – 1650 c.

12. Травкина Е.В. Развитие банковского кредитования населения в России. / Монография. - Москва: РУСАЙНС, 2019. – 120 c.

13. Шаталова Е.П. Банковские рейтинги в системе риск-менеджмента: процедуры мониторинга кредитных рейтингов. / Учебно-практическое пособие для студентов магистратуры по дисциплине «Банковские рейтинги в системе риск-менеджмента. - Москва: РУСАЙНС, 2020. – 16-19(242) c.

14. Юзвович Л.И., Марамыгин М.С., Князева Е.Г., Исакова Н.Ю., Дегтярев С.А., Клименко М.Н. Финансы, денежное обращение и кредит. - Екатеринбург: Изд-во Урал. федер. ун-та, 2019. – 355 c.

15. Тенденции микрофинансового рынка в 2022 году Банк России. Cbr.ru. [Электронный ресурс]. URL: https://cbr.ru/analytics/microfinance/mfo/mmt_2022_1/ (дата обращения: 13.03.2023).

16. Микрофинансовые организации выступают против жестких ограничений ЦБ. Kredit-on.ru. [Электронный ресурс]. URL: https://kredit-on.ru/mikrofinansovye-organizacii-vystupaut-protiv-zestkih-ogranicenij-cb/ (дата обращения: 13.03.2023).

17. Компас кредитов. [Электронный ресурс]. URL: https://kompaskreditov.ru/reestr/active/ (дата обращения: 13.03.2023).

Страница обновлена: 14.01.2026 в 18:52:45

Download PDF | Downloads: 55

Microfinance organizations: the current situation in the financial market

Bogdanova M.M., Kosyonkova P.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 5 (May 2023)

Abstract:

The article presents an overview of the main characteristics of the microfinance organizations' activities.

The authors compare the features of microfinance organizations with credit ones.

The main trends in the activities of microfinance organizations are identified. Their position in the financial services market is analyzed. In the context of the current competitive situation, the problems of the microfinance organizations' credit policy are identified; and ways to solve them are outlined. Microfinance organizations are a significant competitor to credit institutions in the financial sector. Despite the fact that the list of activities available to microfinance organizations is small, they occupy a strong position in the market for providing loans and microloans to both individuals and legal entities. The restrictions imposed by regulatory legal acts allowed to raise the level of confidence in microfinance organizations from their potential customers. Among a wide list of microfinance organizations, one can choose the most suitable for each situation. However, it is necessary to check the information about this organization on the website of the Bank of Russia and carefully study the reviews and terms of the contract. Microfinance organizations can often be confused with credit marketplaces (loan selection services), which do not issue loans, but provide a paid selection service without a guarantee of obtaining a loan. The materials presented in the article may be of interest to a wide range of people conducting research on the financial services market.

Keywords: microfinance organization, microcredit company, microloan, loan

JEL-classification: G20, G21, G29

References:

Kazimagomedov A.A. (2019). Bankovskoe delo. Organizatsiya deyatelnosti tsentralnogo banka i kommercheskogo banka, nebankovskikh organizatsiy [Banking. Organization of activities of the Central Bank and commercial bank, non-banking organizations] M.: INFRA-M. (in Russian).

Kazimagomedov A.A., Abdulsalamova A.A. (2020). Bankovskie riski [Bank risks] Moscow: KnoRus. (in Russian).

Lavrushin O.I. i dr. (2021). Bankovskie riski [Bank risks] Moscow: KnoRus. (in Russian).

Lavrushin O.I., Afanaseva O.N. (2021). Bankovskoe delo: sovremennaya sistema kreditovaniya [Banking: the modern lending system] Moscow: KnoRus. (in Russian).

Lavrushin O.I., Brovkina N.E., Vasilev I.I., Kosarev V.E., Ushanov A.E. (2021). Sovremennye bankovskie produkty i uslugi [Modern banking products and services] Moscow: KnoRus. (in Russian).

Shatalova E.P. (2020). Bankovskie reytingi v sisteme risk-menedzhmenta: protsedury monitoringa kreditnyh reytingov [Bank rankings in the risk management system: procedures for monitoring credit rankings] Moscow: RUSAYNS. (in Russian).

Sinki Dzh.-ml. (2007). Finansovyy menedzhment v kommercheskom banke i v industrii finansovyh uslug [Financial Management in a Commercial Bank and Financial Services Industry] M.: Alpina Biznes Buks. (in Russian).

Travkina E.V. (2019). Razvitie bankovskogo kreditovaniya naseleniya v Rossii [Development of bank lending to the population in Russia] Moscow: RUSAYNS. (in Russian).

Yuzvovich L.I., Maramygin M.S., Knyazeva E.G., Isakova N.Yu., Degtyarev S.A., Klimenko M.N. (2019). Finansy, denezhnoe obrashchenie i kredit [Finance, Money Circulation and Credit] Yekaterinburg: Izd-vo Ural. feder. un-ta. (in Russian).