Преображение финансовой функции корпораций

Смирнов В.Д.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 29

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 1 (Январь-март 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=52456686

Аннотация:

Статья посвящена исследованию трансформации корпоративной финансовой службы от регистратора проводимых компанией операций, поставщика руководству отчетов о них и организатора фондирования основной деятельности к деловому партнеру, который анализирует текущие процессы и нововведения для выработки совместных с другими подразделениями предложений по долгосрочному и устойчивому росту, увеличению прибыли и максимизации стоимости компании. Определены основания для изменения роли финансовой службы в повышении эффективности работы всей компании с той позиции, с которой ее оценивают потребители производимой продукции (по цене и количеству потребляемой продукции фирмы, которая уравновешивает интересы компании и общества) и фондирующие ее деятельность организации (по динамике прибыли и стоимости фирмы, при которых финансовая устойчивость компании соответствует требованиям кредиторов и инвесторов). Сделан вывод о том, что ключевым приоритетом финансовой службы становится обобщение всех видов информации, изыскиваемой внутри фирмы и извне, интерпретации полученных данных и выработка предложений прежде всего в нефинансовой деятельности компании. Обосновано, что современные цифровые технологии позволяют радикально изменить баланс времени, который тратится на рутинные операции и на аналитическую работу, результаты которой влияют на создание новой стоимости как за счет повышения внутренней операционной эффективности фирмы, так и за счет реализации инновационных решений.

Ключевые слова: трансформация финансовой службы, всеобъемлющая аналитика внутренних процессов компании, устойчивый рост стоимости компании на основании максимизации прибыли

JEL-классификация: G30, G32, O31

Введение

Текущая трансформация мировой экономики и массовое внедрение технологических инноваций, оказывающие влияние на многие традиционные отрасли и модели ведения бизнеса, создают атмосферу ранее невиданной неопределенности для экономических агентов. Компании не могут более рассчитывать на экстраполяцию достигнутых ранее успехов и вынуждены искать новые решения для сохранения и усиления своей конкурентоспособности. Они должны преуспеть в способности быстро перестраивать свою операционную деятельность, чтобы иметь возможность реагировать на меняющиеся рыночные условия, а также прогнозировать потенциальные будущие угрозы и возможности. Такой подход становится решающим фактором успеха многих компаний, который реализуется главным образом через модификации в производстве, снабжении и продажах, но, ожидается, что и другие функции компании окажут им поддержку.

Одной из таких функций является финансовая, в отношении которой возникает настойчивая потребность в трансформации от регистратора проводимых компанией операций, поставщика руководству отчетов о них и организатора фондирования основной деятельности к деловому партнеру, который анализирует текущие процессы и нововведения для выработки совместных с другими подразделениями предложений по долгосрочному и устойчивому росту, увеличению прибыли и максимизации стоимости компании. Никогда еще не было такой необходимости финансовым службам продемонстрировать глубокое понимание организаций, в которых они работают. Новые технологии помогают в достижении указанных целей. Автор вносит свой вклад в новое понимание роли финансовой службы, в работе которой исследование возможностей и разработка предложений по улучшению финансового результата через совершенствование каждого аспекта операционной деятельности фирмы начинает превалировать над управлением денежными средствами, учетом и отчетностью.

Степень разработанности темы.

Одними из первых отход от традиционного представления о финансовой функции отметили Дж. С. Моаг, У. Т. Карлтон и Ю. М. Лернер [1]. Затем, спустя значительное количество времени, когда указанные выше трансформации стали оказывать существенное влияние на деятельность компаний, концептуальные вопросы сущности финансовой функции и ее изменения стали предметом исследований М. Грандлунда и К. Лукки [2], М. Грандлунда и Т. Малми [3], Дж. Бернса и Г. Балдвинсдоттир [4], Л. Зони и K. A.Мерчанта [5], В. С. Мааса и М. Матейки [6], Б. Е. Вайссенбергер и Х. Ангелкорта [7], М. Юна и С. Кая [8], Ф. Г. Х. Хартманна и В. С. Мааса [9], Л. Горецки, Э. Страусса и Ю. Вебера [10], Х. Чанга, К. Д. Иттнера и М. Т. Паза [11], С. Волфа, Б. Е. Вайссенбергер, М. К. Венера и Р. Кабста [12], Л. Зони и Ф. Пиппо [13], А. де Ваала, Э. Билстры и П. Де Роека [14]. Ученые сосредоточили свое внимание на исследовании имеющихся у финансовой службы способностей и их использовании в эффективной помощи фирме не только и не столько в решении вопросов фондирования ее деятельности, учете и контроле текущих операций, анализе чисто финансовых показателей, а на содействии через призму финансового результата совершенствованию операций в профильной деятельности фирмы, созданию, сохранению и увеличению ее стоимости.

Финансовые службы теперь сконцентрированы не только и не столько на рисках, связанных с операциями с денежными средствами, а преимущественно на намного более обширном поле производственных, маркетинговых и нефинансовых рисков деятельности фирмы, реализация которых может нанести в разы более сильный ущерб компании, чем финансовые риски по нескольким причинам:

- в большинстве случаев производственные, маркетинговые и нефинансовые риски являются неявными, их сложно идентифицировать,

- такие риски невозможно застраховать в страховой компании или захеджировать на рынке, как, например, валютные или процентные риски,

- риски, непосредственно не связанные с деньгами, находятся за пределами прямых полномочий финансовой службы, они возникают из производственной деятельности фирмы, ее ориентации на определенные готовые продукты и бизнес-модель их реализации, а руководители этих направлений часто сосредоточены на технических или объемных, а не на показателях, определяющих финансовый успех фирмы.

С другой стороны, исследование возможностей, которые предоставляют принятие таких рисков, оставляет обширное поле для зарабатывания новых доходов и прибыли, которые ведут к повышению стоимости фирмы.

Соответственно, изменились и концепции деятельности финансовых служб компаний.

В настоящей статье предполагается выяснить следующие вопросы:

1. Насколько необходимо корпоративной финансовой службе изменять свои задачи и приоритеты?

2. Каким образом финансовая служба должна изменить свою работу, чтобы оказывать больше содействия своей компании в достижении ее целей?

3. В чем заключается влияние цифровых технологий на эффективность финансовой функции корпорации?

Амбидекстриальный подход к реализации финансовой функции

Практическая реализация преображения финансовой функции фирмы осуществляется в двух плоскостях: организационной и целеполагания.

В любом классе продуктов или услуг, указывают М. Л. Ташмэн и Ч. А. О'Рейлли III [15], существует общая модель конкуренции, которая описывает развитие продукта в течение времени. Технологические циклы начинаются с распространения инноваций в товарных предложениях по мере того, как новый продукт или услуга получают признание. В какой-то момент появляется дизайн, который становится стандартом в отрасли. Как только это происходит, предмет конкуренции смещается на цену и характеристики, а не на базовый дизайн продукта или услуги. Это соперничество продолжается до тех пор, пока не появится крупный новый продукт, услуга или процесс, и технологический цикл не запускается снова, так как предмет конкуренции снова смещается к разнообразию продуктов или услуг.

Соответственно, чтобы не попасть в «ловушку успеха» (продолжая производить продукт, который долгое время обеспечивал финансовый успех фирме, но уже не нужен/менее нужен обществу) или в «ловушку неудач» (слишком много внимания уделяя созданию не оправдавших себя инноваций в ущерб повышению эффективности текущих процессов), которые «обе фатальны для устойчивого роста» [16], необходимы «амбидекстриальные организации», способные одновременно проводить как постепенные изменения, улучшающие текущие процессы, так и разрабатывать и внедрять прорывные инновации, что требует определенных изменений в стратегии и организационной структуре фирмы.

Именно такого рода изменения имеются в виду, когда идет речь о новых задачах финансовой службы.

Об этом четко говорят профессиональные организации в области корпоративных финансов. Так, Ассоциация дипломированных сертифицированных бухгалтеров (Association of Chartered Certified Accountants - ACCA) считает [17], что ретроспективный взгляд на экономику фирмы, проявляющийся в сосредоточенности на исторических отчетах, более не актуален, поскольку финансовым службам необходимо предоставлять информацию руководству и другим подразделениям компании более актуальными способами для удовлетворения потребностей бизнеса. Неспособность сделать это (а половина респондентов из глобального опроса корпоративных финансовых служб, проведенного ACCA в 2020 г., еще не имеет ориентированного на такую цель взгляда на эффективность генерируемых финансовой службой данных) грозит, как полагает Ассоциация, маргинализацией финансовой функции. Представляющая другую сторону финансов, Ассоциация международных сертифицированных профессиональных бухгалтеров (Association of International Certified Professional Accountants - AICPA) в части, касающейся работы по институту Сертифицированного глобального управленческого бухгалтера (Chartered Global Management Accountant - CGMA), утверждает [18], что у современной финансовой службы есть полномочия, выходящие за рамки ее основной бухгалтерской роли. Это не отменяет необходимость в бухгалтерском учете, по-прежнему, являющимся важной частью финансовой функции, но теперь она обязана оценивать более широкий спектр информации и, что самое главное, готовить на ее базе предложения, которые могут помогать отдельным подразделениям и в целом фирме в достижении поставленной цели, что, в свою очередь, делает ее более влиятельной службой в организации.

Особенность финансовой функции фирмы по сравнению с другими состоит в том, что она видит, как любое действие любого подразделения отражается на достижении главной цели компании (увеличении стоимости на основе роста прибыли). И если при всей замечательности и привлекательности бизнес-модели и/или используемой технологии производства товаров или услуг их реализация не обеспечивает достижение главной цели, то это означает неэффективность соответствующей технологии или бизнес-модели, поскольку рынок не готов заплатить за производимый фирмой продукт и/или купить его в таком количестве, чтобы фирма могла выйти в прибыль и этой прибыли было достаточно для выполнения обязательств по привлекаемому долговому финансированию, для удовлетворения требования собственников по обеспечению их дохода сверх стоимости капитала, а также для убеждения рыночных инвесторов, что фирма с этим продуктом имеет перспективу роста ее стоимости. Такой финансовый императив - необходимость вернуть капитал, тем, кто его инвестировал в бизнес, - не нов, он существует с момента появления концепций бухгалтерского учета в древней Месопотамии и с тех пор, как Европа перешла к денежной экономике в XIII веке [17].

Новое состоит в том, что финансовая служба перестает ограничиваться учетом движения материальных средств, осуществлением расчетно-кредитных операций и составлением финансовых отчетов. Более того, часть этой работы наиболее передовые финансовые службы автоматизируют, передают другим подразделениям или на аутсорсинг. Повышение эффективности транзакционных операций помогает снизить затраты на их проведение, уменьшить ошибаемость и повысить оперативность, что высвобождает время финансовой службы для аналитической работы, которая в условиях возросшей неопределенности со стороны спроса и предложения, а также в свете климатических и геополитических осложнений, исключительно востребована для использования ее выводов и предложений в принятии стратегических решений развития фирмы. Поэтому одним из ключевых вопросов обеспечения эффективности финансовой службы является ее способность понимать бизнес компании, внешнюю конкурентную среду, представлять свои предложения на понятном другим подразделениям языке с акцентом на том, что финансовая служба заинтересована в улучшении финансового результата компании, а возможная корректировка действий других подразделений является побочным продуктом внедрения совместно выработанных с ними предложений по достижению этой цели. Деловое партнерство таким образом становится наиболее важным аспектом работы финансовой службы.

Чтобы эффективно работать на свою фирму в роли делового партнера, а не простого поставщика ретро данных, финансовой службе необходимо исследовать все потенциальные возможности и способности фирмы к улучшению ее финансового результата (прибыли и стоимости компании). Для предоставления объективной оценки ситуации и последующих конструктивных предложений по ее улучшению требуется всесторонний анализ состояния следующих базовых условий деятельности любой фирмы, как они определяются Международным советом по интегрированной отчетности [19]:

- финансовые ресурсы, которыми располагает организация для производства товаров и оказания услуг. Источником этих средств являются прибыль, заемные средства и акционерный капитал;

- материальные ресурсы, которые включают сырье и материалы, готовую продукцию, здания, оборудование, производственную инфраструктуру;

- интеллектуальные ресурсы, под которыми подразумеваются нематериальные активы, основанные на знаниях, включая интеллектуальную собственность, такую как патенты, авторские права и программное обеспечение, права и лицензии; знание бизнеса, которым владеют сотрудники и менеджеры, и которое трудно скопировать;

- человеческие ресурсы, такие как квалификации, навыки, опыт, мотивация, интеллект, здоровье, производительность; способность понимать и управлять рисками; лояльность и готовность к сотрудничеству;

- социальные и этические отношения в коллективе и с социумом, на территории которого располагается предприятие, которые содействуют укреплению бренда и репутации организации;

- природные ресурсы, включающие возобновляемые и невозобновляемые природные ресурсы, которые фирма потребляет и воздействует в ходе производства.

Проблема состоит в том, что за исключением финансовых ресурсов, финансовая служба не управляет остальными, и единственным способом повлиять на эффективность их использования для достижения главной цели является сбор и всесторонний анализ информации, а также убеждение коллег в правильности предлагаемых решений.

Консультационная компания PwC в совместном исследовании с ACCA [20] рассматривают финансовую функцию как комбинацию комплайенса и контроля, с одной стороны, и транзакционной эффективности, с другой, обе из которых служат основанием для глубокого проникновения во все стороны бизнеса. Комплайенс и контроль базируются на всесторонней финансовой и нефинансовой структурированной и неструктурированной информации, в том числе касающейся использования интеллектуальных, человеческих и природных ресурсов. При этом для обеспечения транзакционной эффективности ответственность за ввод данных в большей своей части переносится от финансовой функции на первичных владельцев информации (в снабжении, производстве, продажах) и осуществляется в режиме реального времени. Финансовая служба между тем сосредоточивается на управлении рисками прежде всего производственными и рыночными, которые представляют наибольшую угрозу существованию фирмы (или возможности роста) в настоящих условиях. Мастерство финансовой службы проявляется в обобщении всех видов информации от фирмы и извне, интерпретации полученных данных и выработке предложений, которые будут содействовать принятию обоснованных решений по максимизации прибыли и стоимости фирмы прежде всего в нефинансовой деятельности компании, что теперь является ее ключевым приоритетом.

В этом контексте современные технологии можно рассматривать как своеобразный полезный инструментарий, который эффективно обрабатывает огромные массивы информации по заданным человеком алгоритмам, чтобы финансовая служба получала не информационное «сырье», а «полуфабрикаты» для разработки предложений по усовершенствованию или отмене каких-то производственных процессов, операций по снабжению или продажам, внедрению инноваций. Это делается не потому, что финансовая служба лучше понимает эти процессы или операции (понятно, что специалисты в этих областях разбираются в них более квалифицированно), а в связи с тем, что в соответствующей корректировке или инновации финансовая служба видит потенциал улучшения финансового результата деятельности фирмы, что и является конечной целью ее деятельности. Ведь главным с этой точки зрения является не блестящая технология или новейший производственный процесс, которыми могут гордиться другие подразделения, а именно такой результат работы фирмы, который может быть достигнут в результате их использования. Еще более важным является долговременность такого успеха.

Что касается инноваций в компании, то финансовая служба традиционно рассматривается другими подразделениями как препятствие, а не союзник в инновационном процессе, поскольку они часто слышат от нее отказы в финансировании новых разработок в связи с их слабой обоснованностью. И для такого отношения имеются основания, так как излишний, не подкрепленный тщательными всесторонними расчетами оптимизм инициаторов нововведений может причинить ущерб компании в случае краха проекта. Но современная финансовая функция по-иному подходит к рассмотрению инноваций. Наиболее продвинутые финансовые службы включают своих специалистов в инициативные группы, чтобы изнутри понять смысл инноваций и уже на этом этапе просчитать их влияние на доходы, расходы и прибыль. Основной проблемой инноваций является неопределенность в восприятии рынком нового продукта или последствия внедрения нового процесса внутри компании. Финансовый специалист может подготовить несколько сценариев развития событий, чтобы руководство компании могло избежать как чрезмерного оптимизма, так и необоснованного пессимизма в отношении предлагаемого нововведения, а также выработать систему минимизации рисков, связанных с ее реализацией. В этом плане финансовая служба может претендовать на роль независимого арбитра в решении вопроса о будущем инновации с точки зрения финансового результата ее внедрения.

Таким образом, распространение влияния финансовой службы за пределы своего департамента не является проявлением ее эгоистичного желания всеми руководить, а стремлением повысить эффективность работы всей компании с той позиции, с которой ее оценивают потребители производимой продукции (по цене и количеству потребляемой продукции фирмы, которая уравновешивает интересы компании и общества) и фондирующие ее деятельность организации (по динамике прибыли и стоимости фирмы, при которых финансовая устойчивость компании соответствует требованиям кредиторов и инвесторов). В этом смысле представляется логичным определение финансовой службы консультационной компанией BCG [21] как «хранителя эффективности фирмы».

Преобразование работы финансовой службы

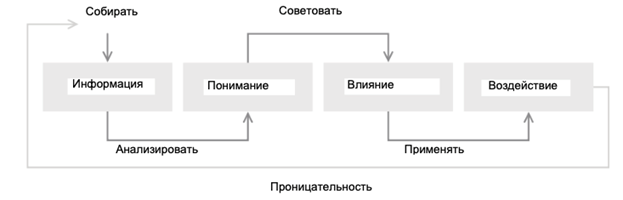

Препарируя финансовую функцию на отдельные направления ее работы, CGMA выделяет [22] требуемые действия финансовой службы в современных условиях и их последовательность (смотрите Рисунок 1), которые сводятся к следующему:

Сбор информации: финансовая служба собирает данные из различных источников, собирая, очищая и объединяя данные в собранную информацию. Помимо подготовки счетов и деклараций в установленных форматах для внешней отчетности, функция подготавливает управленческую информацию в доступных для руководителей форматах.

Анализ для понимания: финансовая служба анализирует как финансовую, так и нефинансовую информацию, чтобы выявить закономерности и соответствующие идеи для своих клиентов.

Составление собственного мнения: финансовая служба передает эти идеи и предлагает объективную и ответственную точку зрения, чтобы повлиять на принятие решений.

Оказание воздействия: чтобы направлять действия и помогать подразделениям добиваться необходимого воздействия, они включают и используют системы контроля, такие как стратегическое планирование, составление бюджета, показатели эффективности и обзоры эффективности.

Проницательность: финансовая функция обеспечивает сбор ценной информации для обоснования рассмотрения последующих предложений: информации, начиная с отчетов и заканчивая анализом достигнутых результатов или опыта, полученного при реализации соответствующих инициатив.

Рисунок 1 Новая сущность работы финансовой службы корпорации: от информации к воздействию

Источник: [22]

Для решения этих задач финансовая служба использует четыре типа аналитики:

1. Описательная аналитика представляет собой описание или обобщение существующих данных с использованием обычных инструментов бизнес-аналитики для лучшего понимания того, что происходит или что произошло.

2. Диагностическая аналитика концентрируется на прошлой производительности, чтобы определить, что произошло и почему. Результатом анализа часто является детальное описание обстоятельств произошедшего.

3. Предиктивная аналитика делает упор на предсказание возможного результата с использованием статистических моделей и методов машинного обучения.

4. Предписывающая аналитика используется для рекомендации одного или нескольких вариантов действий после анализа данных.

На практике такая аналитика должна трансформироваться в убеждающую руководителей компании и подразделений историю, отвечающую на вопросы почему, что и как надо внедрять новый проект, подкрепленную цифрами об ожидаемом финансовом результате, источниках фондирования проекта и бизнес-плане в целом. На примере плодотворной работы финансовой службы фармацевтической компании Roche консультационная компания BCG делает следующие выводы о том, как выстроить эффективную работы этой службы при разработке и реализации предлагаемых инициатив [23]:

- действовать как предприниматель, имея в виду стратегические цели компании;

- выполнять функции защиты активов, обеспечения прозрачности и соблюдения регуляторных требований;

- предоставлять специализированную экспертизу в финансовой области;

- понимать бизнес-процессы компании.

Такие подходы позволяют лучшим финансовым службам сосредоточиться на деятельности, которая оказывает наибольшее положительное влияние на бизнес, как это показано на Рисунке 2.

Рисунок 2.Направления работы финансовых служб наиболее успешных фирм, оказывающие наибольшее положительное влияние на бизнес

Источник: [23]

Как видно из данных на Рисунке, лучшие финансовые службы на практике выделяются сосредоточенностью на бизнес-ориентированной деятельности по управлению эффективностью, такой как прогнозирование, специальный анализ и бизнес-аналитика, а не на классических областях финансовой экспертизы, таких как казначейские операции, структура капитала, отношения с инвесторами или слияния и поглощения. По данным BCG [24], на оценку эффективности финансовой службы (рассматривается как соотношение между выгодами от воздействия на положительное развитие компании и затратами на содержание службы) больше всего влияют рост продаж и прибыль. Меньший вес имеют количество бизнес-подразделений, масштабы и география деятельности компании, а количество юридических лиц и численность работников в компании не оказывают статистически значимого влияния на эффективность финансовой функции.

Соответственно меняется и характер работы финансовой службы, которая перестает быть узко бухгалтерской, изолированной от деятельности фирмы, и становится важным партнером руководства компании и отдельных подразделений в достижении главной цели фирмы. Разница между такими подходами к работе финансовой службы приведена в Таблице 1

Таблица 1. Способы решения задач финансовой службой

|

Составление отчетов>> Опросы

>> Разработка решений >> Внедрение решений

| |

|

Финансовая служба работает в

изоляции от других подразделений

|

Финансовая служба сотрудничает с другими подразделениями

|

|

Бухгалтерский

учет

|

Управленческий учет

|

|

Технический

подход к данным

|

Данные используются для улучшения работы

подразделений

|

|

Деятельность

ограничена финансами компании

|

Работает со всеми подразделениями

|

|

Отчетные данные

за период

|

Данные доступны в реальном времени

|

|

Ручной ввод

данных, полученных от подразделений

|

Автоматический ввод большинства данных

самими подразделениями.

Финансовая служба рассматривает только отклонения и исключения из

установленных правил

|

|

Эффективность

финансовой службы оценивается по точности ранее сделанных прогнозов

финансовых результатов

|

Оценивается эффективность предложений

финансовой службы по мотивации инноваций,

совершенствованию тактики и стратегии фирмы

|

|

Сравнение

результатов работы фирмы с предыдущими периодами

|

Эффективность работы фирмы сравнивается

с конкурентами

|

|

Разговаривает

на бухгалтерском жаргоне

|

Свободно говорит на языке, который

понимает бизнес

|

|

Сосредоточена

на цифрах и фактах

|

Преодолевает двойственность и

двусмысленность действий, цифр и фактов

|

|

Работает строго

по правилам

|

Решает проблемы и управляет изменениями

|

|

Высокая

вероятность автоматизации процессов

|

Взаимоотношения с подразделениями

невозможно автоматизировать

|

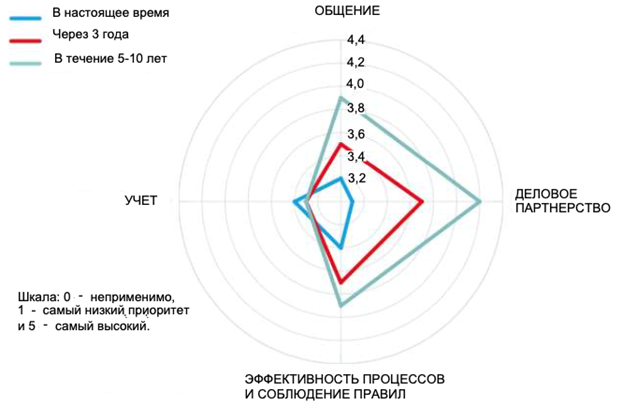

Таким образом становится очевидным, что, преследуя единственную рациональную цель фирмы в виде устойчивого роста стоимости компании на основе максимизации прибыли, финансовая функция должна преобразиться. Соответствующим образом меняется и важность отдельных ролей, которые выполняет финансовая служба. Как видно из Рисунка 3, роль учетной функции финансовой службы в ближайшие 5-10 лет практически не изменится, в то время как наибольшим образом вырастет значение общения финансовых специалистов с другими подразделениями для выяснения слабых мест и определения возможностей для роста с точки зрения финансового результата, для управления эффективностью компании в целом и нефинансовыми рисками, реализация которых в настоящее время намного больше чисто финансовых представляет угрозу существованию фирмы. Такого рода общение конвертируется в совместные предложения по улучшению внутренних процессов в рамках эффективного делового партнерства.

Рисунок 3. Изменение баланса отдельных направлений деятельности финансовых служб

Источник: [25]

Концентрация на определенных направлениях деятельности не означает, что другие области работы оказываются менее востребованными. Наоборот, как отмечают Х. Чанг, К. Д. Иттнер и М. Т. Паз по итогам глобального опроса международных корпораций [11], имеются доказательства взаимодополняемости между тремя «широкими» ролями финансовой службы: отчетностью, комплайенс, контролем и управлением рисками (1), управлением эффективностью финансовой службы (2) и бизнес-партнерством (3). При этом они указывают, что интеграция различных информационных систем в компании не только оказывает прямое положительное влияние на эффективность всех трех ролей, но также повышает важность отчетности, комплайенса, контроля и управления рисками и управления эффективностью финансовой службы. Исследование этих экономистов также показывает, что в некоторых направлениях работы финансовой службы имеется серьезное несоответствие между важностью соответствующей работы и эффективностью ее осуществления (Таблица 2). Наибольшие разрывы присутствуют в направлениях, которые наиболее востребованы, такие как управление снижением затрат, постоянные улучшения, поддержка роста фирмы и интеграция информации.

Таблица 2. Разница между важностью соответствующей работы финансовой службы и эффективностью ее осуществления

|

Направление

работы финансовой службы

|

Важность

|

Эффективность

|

РАЗНИЦА

|

|

Измерение

производительности

|

4,2

|

3,66

|

0,54

|

|

Обязательная

отчетность

|

4,17

|

4,14

|

0,03

|

|

Управление

снижением затрат

|

4,01

|

3,46

|

0,55

|

|

Постоянные

улучшения

|

3,99

|

3,27

|

0,72

|

|

Согласование

финансирования

|

3,98

|

3,58

|

0,4

|

|

Комплайенс и

контроль

|

3,97

|

3,76

|

0,21

|

|

Поддержка роста

|

3,92

|

3,32

|

0,6

|

|

Управление

рисками предприятия

|

3,79

|

3,39

|

0,4

|

|

Интеграция

информации

|

3,76

|

3,11

|

0,65

|

|

Оценка

проводилась по шкале от 1 до 5, где 1 означала не важно или неэффективно, а 5

- очень важно и очень эффективно

| |||

|

Источник: [11]

| |||

Недавнее исследование консультационной компания McKinsey [26] объяснило такие расхождения, показав, что на выполнение функций, связанных с деловым партнерством, наиболее сильное негативное влияние оказывают отсутствие мандата у финансовой службы на проведение трансформации за пределами финансовых операций, недостаток времени и возможностей на активность, напрямую не связанную с финансами, а также то, что компании не хватает процессов, необходимых для осуществления фундаментальных изменений.

Внедрение цифровых технологий в работу финансовой службы

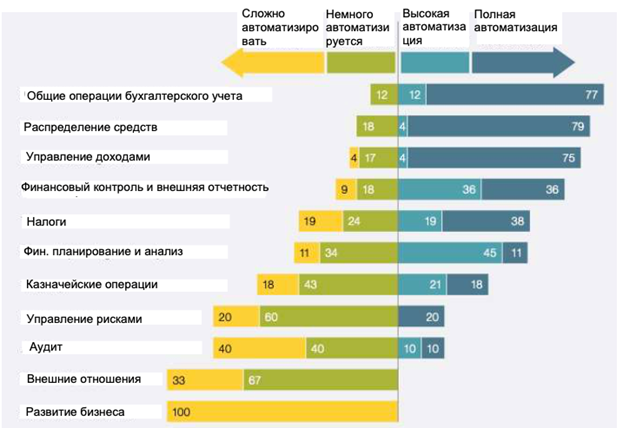

В свою очередь, меняются задачи финансовой службы, для которой приоритетным становится содействие повышению эффективности внутренних процессов компании в производстве, снабжении, маркетинге и продажах. При этом традиционные операции финансовой службы максимально оцифровываются и автоматизируются, а для аналитической работы появляются новые инструменты, позволяющие охватить максимальное количество аспектов рассматриваемой проблемы, их систематизировать и подготовить предложения по ее разрешению. Консультационная компания McKinsey полагает, что сегодняшние технологии могут полностью автоматизировать 42% финансовых операций и в основном автоматизировать еще 19% [27]. Конкретные направления работы финансовой службы, которые могут быть автоматизированы, указаны на Рисунке 4.

Рисунок 4. Направления работы финансовой службы, которые могут быть автоматизированы, в %%

Источник: [27]

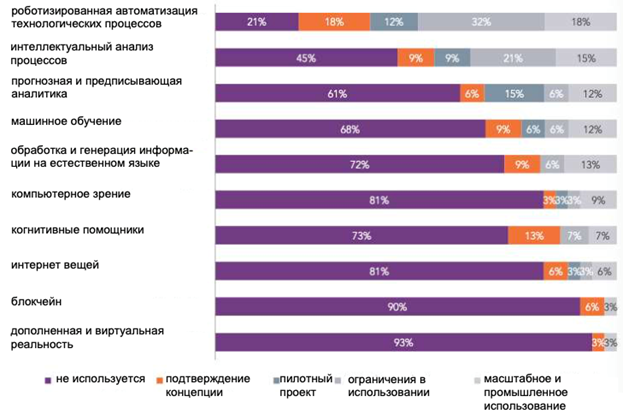

Автоматизация, аналитика, искусственный интеллект и другие цифровые технологии быстро развиваются. Однако во многих организациях, по данным глобального исследования аналитической компании HFS, внедрение новых технологий пока идет очень сложно, что показано на Рисунке 5.

Рисунок 5. Текущее состояние использования финансовой службой новейших технологий

Источник: [28]

Соответственно, наблюдается огромная разница, между тем как работают передовые финансовые службы, которые активно используют достижения цифровых технологий, и теми, которые придерживаются традиционных подходов в своей деятельности. Глобальный опрос компании Accenture 550 руководителей финансовых подразделений корпораций с доходом более USD 1 млрд. показал [29], что в 2021 г. 85% времени они тратили на тактические и трудоемкие задачи по подготовке данных и только 15 % своего времени на всесторонний анализ деятельности компании и подготовку управленческих решений, как это показано в Таблице 3, в то время как в идеальном случае они считают должно быть ровно наоборот.

Таблица 3. Распределение финансовыми службами времени на выполнение отдельных задач

|

|

В настоящее

время,%%

|

Идеально,%%

|

|

Текущие

операции, в т.ч.:

|

85,1

|

15

|

|

- проведение

текущих транзакций

|

14,8

|

-

|

|

- сбор

информации и выверка счетов

|

28,6

|

-

|

|

- подготовка

отчетности

|

27,9

|

-

|

|

- визуализация

информации

|

13,9

|

-

|

|

Работа по

созданию стоимости, в т.ч.:

|

14,9

|

85

|

|

- всесторонний

анализ деятельности компании и подготовка управленческих решений

|

14,9

|

85

|

Проблема состоит в том, что недостатки в использовании современных цифровых технологий не позволяют финансовым службам предоставить требуемую аналитику в то время, когда она нужна для принятия управленческих решений, т.е. она устаревает еще до начала анализа или к моменту ее получения руководством компании, что в условиях необходимости принятия оперативных решений в связи с обострением конкурентной борьбы ставит под сомнение эффективность работы этих служб. Решение указанной проблемы видится в достижении операционной зрелости, движение к которой находится, по мнению 1100 руководителей компаний и финансовых служб, которых опросила консультационная компания Accenture в 2021 г. [30], в поэтапном переходе к всеобъемлющему овладению современными цифровыми технологиями и максимальному использованию их в работе, как это указано в Таблице 4.

Таблица 4. Четыре уровня операционной зрелости корпоративной финансовой службы

|

Уровни

операционной зрелости

|

Исторический

Базовый

|

Эффективный

Автоматизированный

|

Предиктивный

На основе аналитических данных

|

Подготовленный

к будущему

Интеллектуальный

|

|

Эффект

|

|

|

Ценность

заключается в содействии преобразованиям в компании

|

Дает рост

прибыльности на 5,8 п.п. по сравнению с компаниями базового уровня

|

|

Технологии

|

Базовые

инструменты и технологии

|

Роботизированная

автоматизация рабочих процессов

|

Использование

достижений по углубленной обработке данных

|

Искусственный

интеллект, облако и блокчейн

|

|

Персонал

|

Рабочая сила,

состоящая только из людей

|

Машины

дополняют людей в отдельных

процессах

|

Машины

дополняют людей в большинстве

процессах

|

Сотрудники,

сосредоточенные на работе, основанной на интеллектуальных суждениях.

|

|

Процессы

|

Нестандартизиро-ванные

и фрагментированные

|

Передовые

отраслевые и функциональные практики применяются выборочно

|

Широкое

применение передовых отраслевых и функциональных практик

|

Сквозные

оцифрованные и преобразованные процессы

|

|

Информация

|

Разрозненная

или неполная

|

Агрегирована на

уровне организации

|

Использование

аналитики данных для глубокого проникновения в существо анализируемых

процессов

|

Масштабное

использование искусственного интеллекта в обработке разнообразных данных

|

|

Подход

|

<<<<Транзакционный/Дополняющий

Стратегический/Преобразующий >>>>

| |||

К сожалению, в 2021 г. только 5% финансовых руководителей указали, что их операции уже «готовы к будущему», в то время как 35% хотят быть там через три года [30]. Между тем, самый высокий уровень операционной зрелости корпоративной финансовой службы означает нацеленность на создание стоимости и достижение стратегических результатов в деятельности своей компании за счет быстрой и высококачественной информационно-аналитической поддержки бизнеса. Новые технологии помогают получать ценную информацию, а инструменты для работы с данными и планированием позволяют финансовым службам проводить больше моделирования ситуаций, изучать сценарии и видеть потенциальные последствия в режиме реального времени.

Заключение

По результатам исследования, представляется, можно сделать следующие выводы:

1. Трансформация финансовой функции из собирателя ретро данных в делового партнера подразделений и руководства фирмы абсолютно необходима в существенно изменившихся условиях для содействия через всесторонний анализ и подготовку совместных предложений повышению производительности процессов внутри компании и разработке и внедрению технологических и продуктовых инноваций для усиления ее конкурентоспособности на рынке профильной продукции, в результате чего увеличивается финансовая эффективность фирмы, обеспечивается устойчивое долговременное ее развитие и максимизация стоимости.

2. Значимость преображенной финансовой службы определяется тем, что она видит, как любое действие любого подразделения отражается на достижении главной цели компании (увеличении стоимости на основе роста прибыли). Финансовая служба сосредоточивается на управлении рисками прежде всего производственными и рыночными, которые представляют наибольшую угрозу существованию фирмы (или возможности роста) в настоящих условиях.

3. Мастерство финансовой службы проявляется в обобщении всех видов информации от фирмы и извне, интерпретации полученных данных и выработке предложений, которые будут содействовать принятию обоснованных решений по максимизации прибыли и стоимости фирмы прежде всего в нефинансовой деятельности компании, что теперь является ее ключевым приоритетом.

4. Современные цифровые технологии позволяют радикально изменить баланс времени, который тратится на рутинные операции и на аналитическую работу, которая и является источником создания новой стоимости как за счет повышения внутренней операционной эффективности фирмы, так и за счет реализации инновационных решений.

Источники:

2. Granlund M., Lukka K. Towards increasing business orientation: Finnish management accountants in a changing cultural context // Journal of Management Accounting Research. – 1998. – № 2. – p. 185-211. – doi: 10.1006/mare.1998.0076.

3. Granlund M., Malmi T. Moderate impact of ERPS on management accounting: a lag or permanent outcome // Management Accounting Research. – 2002. – № 3. – p. 299-321. – doi: 10.1006 /mare.2002.0189.

4. Burns J., Baldvinsdottir G. An institutional perspective of accountants' new roles – the interplay of contradictions and praxis // European Accounting Review. – 2005. – № 4. – p. 725-757. – doi: 10.1080/09638180500194171.

5. Zoni L., Merchant K.A. Controller Involvement in Management: An Empirical Study in Large Italian Corporations // Journal of Accounting and Organizational Change. – 2007. – № 1. – p. 29-43. – doi: 10.1108/18325910710732849.

6. Maas V.S., Matejka M. Balancing the Dual Responsibilities of Business Unit Controllers: Field and Survey Evidence // The Accounting Review. – 2009. – № 4. – p. 1233-1253. – doi: 10.2308/accr.2009.84.4.1233.

7. Weissenberger B.E., Angelkort H. Integration of financial management accounting systems: The mediating influence of a consistent financial language on controllership effectiveness. University Giessen. Working paper 2009. - 1. - p.43

8. Jun M., Cai S. Examining the relationships between internal service quality and its dimensions, and internal customer satisfaction // Total Quality Management and Business Excellence. – 2010. – № 2. – p. 205-223. – doi: 10.1080/14783360903550095.

9. Hartmann F.G.H., Maas V.S. The effects of uncertainty on the roles of controllers and budgets: an exploratory study // Accounting and Business Research. – 2011. – № 5. – p. 439-458. – doi: 10.1080/00014788.2011.597656.

10. Goretzki L., Strauss E., Weber J. An Institutional Perspective on the Changes in Management Accountants’ Professional Role // Journal of Management Accounting Research. – 2013. – № 1. – p. 41-63. – doi: 10.1016/j.mar.2012.11.002.

11. Chang H., Itnner C.D., Paz M.T. The multiple roles of the finance organization: determinants, effectiveness, and the moderating influence of information system integration // Journal of Management Accounting Research. – 2014. – № 2. – p. 1-32. – doi: 10.2308/jmar-50802.

12. Wolf S., Weissenberger B.E., Wehner M.C., Kabst R. Controllers as business partners in managerial decision-making: attitude, subjective norm, and international improvements // Journal of accounting and organizational change. – 2015. – № 1. – p. 24-46. – doi: 10.1108/JAOC-10-2012-0100.

13. Zoni L., Pippo F. CFO and finance function: what matters in value creation // Journal of Accounting and Organizational Change. – 2017. – № 2. – p. 216-238. – doi: 10.1108 /JAOC-12-2014-0059.

14. De Waal A., Bilstra E., De Roeck P. Identifying the characteristics of a high-performance finance function // Journal of Advances in Management Research. – 2019. – № 3. – p. 352-377. – doi: 10.1108/JAMR-08-2018-0066.

15. Tushman M.L., O’Reilly III C.A. Ambidextrous organizations: Managing evolutionary and revolutionary change // California Management Review. – 1996. – № 4. – p. 8-30.

16. Чаплина А.Н., Максименко И.А. Новая управленческая парадигма обеспечения баланса между исследованиями и эксплуатацией в целях достижения конкурентной устойчивости // Проблемы современной экономики. – 2021. – № 2. – c. 64-68.

17. Finance Insights - Reimagined. Association of Chartered Certified Accountants. - 2020 - 68 p

18. The changing role and mandate of finance. CGMA. - July 2018 - 12 p

19. International Integrated Reporting Framework. Integrated Reporting. January 2021 - 59 p

20. Finance function: seizing the opportunity. ACCA and PwC. July 2021 - 78 p

21. The Future of the Finance Function. Boston Consulting Group. May 2021 - 11 p

22. The changing role and mandate of finance. CGMA, July2018 - 12 p

23. The First Steps Toward the Finance Function of the future. Boston Consulting Group. [Электронный ресурс]. URL: https://www.bcg.com/publications/2022/first-steps-toward-the-future-of-finance.

24. Lessons from Best in Class CFOs. Boston Consulting Group. January 2020 - 6 p

25. Finance: a journey to the future? Association of Chartered Certified Accountants and PricewaterhouseCoopers LLP. 2019 - 48 p

26. In conversation: The new CFO mandate. McKinsey & Company. April 2022 - 7 p

27. Frank Plaschke, Ishaan Seth, Rob Whiteman Bots, algorithms, and the future of the finance function // McKinsey in Finance. – 2018. – № 65. – p. 19-24.

28. Four imperatives prepare you for the next generation of finance and accounting. HFS. - March 2021 - 8 p

29. Making finance a predictive powerhouse: How to create an agile finance function. Accenture, October 2022 - 33 p

30. Elevate every decision with intelligent finance operations: Fast-track to future-ready performance. Accenture, June 2021 - p.32

Страница обновлена: 18.11.2025 в 03:09:15

Download PDF | Downloads: 29

Transforming the corporate finance function

Smirnov V.D.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 1 (January-March 2023)

Abstract:

The article is devoted to the study of the corporate financial service transformation from a registrar of company transactions, a provider of reports to the management and an organizer of funding of the main activity to a business partner who analyzes current processes and innovation to develop joint proposals with other departments for long-term and sustainable growth, increasing profits and maximizing the company's value. The reasons for changing the role of the financial service in improving the efficiency of the entire company are determined.

The assessment was carried out from the position of consumers evaluating the products produced and organizations funding company's activity.

The key priority of the financial service is the generalization of all types of information sought internally and externally, the interpretation of the data obtained and the development of proposals primarily in the company's non-financial activity.

Modern digital technology makes it possible to radically change the balance of time spent on routine operations and analytical work. The research results affect the creation of new value both by increasing the internal operational efficiency of the company and by implementing innovative solutions.

Keywords: financial service transformation, comprehensive analysis of the company's internal processes, sustained growth in company value based on profit maximisation

JEL-classification: G30, G32, O31

References:

Burns J., Baldvinsdottir G. (2005). An institutional perspective of accountants' new roles – the interplay of contradictions and praxis European Accounting Review. 14 (4). 725-757. doi: 10.1080/09638180500194171.

Chang H., Itnner C.D., Paz M.T. (2014). The multiple roles of the finance organization: determinants, effectiveness, and the moderating influence of information system integration Journal of Management Accounting Research. 26 (2). 1-32. doi: 10.2308/jmar-50802.

Chaplina A.N., Maksimenko I.A. (2021). Novaya upravlencheskaya paradigma obespecheniya balansa mezhdu issledovaniyami i ekspluatatsiey v tselyakh dostizheniya konkurentnoy ustoychivosti [New managerial paradigm to attain balance between research and operation for the purposes of gaining competitive advantages]. Problems of modern economics. 78 (2). 64-68. (in Russian).

De Waal A., Bilstra E., De Roeck P. (2019). Identifying the characteristics of a high-performance finance function Journal of Advances in Management Research. 16 (3). 352-377. doi: 10.1108/JAMR-08-2018-0066.

Frank Plaschke, Ishaan Seth, Rob Whiteman (2018). Bots, algorithms, and the future of the finance function McKinsey in Finance. (65). 19-24.

Goretzki L., Strauss E., Weber J. (2013). An Institutional Perspective on the Changes in Management Accountants’ Professional Role Journal of Management Accounting Research. 24 (1). 41-63. doi: 10.1016/j.mar.2012.11.002.

Granlund M., Lukka K. (1998). Towards increasing business orientation: Finnish management accountants in a changing cultural context Journal of Management Accounting Research. 9 (2). 185-211. doi: 10.1006/mare.1998.0076.

Granlund M., Malmi T. (2002). Moderate impact of ERPS on management accounting: a lag or permanent outcome Management Accounting Research. 13 (3). 299-321. doi: 10.1006 /mare.2002.0189.

Hartmann F.G.H., Maas V.S. (2011). The effects of uncertainty on the roles of controllers and budgets: an exploratory study Accounting and Business Research. 41 (5). 439-458. doi: 10.1080/00014788.2011.597656.

Jun M., Cai S. (2010). Examining the relationships between internal service quality and its dimensions, and internal customer satisfaction Total Quality Management and Business Excellence. 21 (2). 205-223. doi: 10.1080/14783360903550095.

Maas V.S., Matejka M. (2009). Balancing the Dual Responsibilities of Business Unit Controllers: Field and Survey Evidence The Accounting Review. 84 (4). 1233-1253. doi: 10.2308/accr.2009.84.4.1233.

Moag J.S., Carleton W.T., Lerner E.M. (1967). Defining the Finance Function: A Model Systems Approach The Journal of Finance. 22 (4). 543-555.

The First Steps Toward the Finance Function of the futureBoston Consulting Group. Retrieved from https://www.bcg.com/publications/2022/first-steps-toward-the-future-of-finance

Tushman M.L., O’Reilly III C.A. (1996). Ambidextrous organizations: Managing evolutionary and revolutionary change California Management Review. 38 (4). 8-30.

Wolf S., Weissenberger B.E., Wehner M.C., Kabst R. (2015). Controllers as business partners in managerial decision-making: attitude, subjective norm, and international improvements Journal of accounting and organizational change. 11 (1). 24-46. doi: 10.1108/JAOC-10-2012-0100.

Zoni L., Merchant K.A. (2007). Controller Involvement in Management: An Empirical Study in Large Italian Corporations Journal of Accounting and Organizational Change. 3 (1). 29-43. doi: 10.1108/18325910710732849.

Zoni L., Pippo F. (2017). CFO and finance function: what matters in value creation Journal of Accounting and Organizational Change. 13 (2). 216-238. doi: 10.1108 /JAOC-12-2014-0059.