Оценка эффективности функционирования коммерческих банков России на основе анализа среды функционирования

Одинцов В.О.1, Вечкинзова Е.А.2,1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

2 Институт проблем управления им. В.А. Трапезникова РАН, Россия, Москва

Скачать PDF | Загрузок: 45 | Цитирований: 3

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 5 (Май 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46184889

Цитирований: 3 по состоянию на 05.09.2022

Аннотация:

Оценка эффективности функционирования банков является основой построения и актуализации стратегического плана развития финансово-кредитных организаций, а также неотъемлемым элементом определения социально – экономической результативности. В статье рассматривается один из методов сравнительной эффективности – анализ среды функционирования (data envelopment analysis, DEA) коммерческих банков. В качестве входных данных использованы показатели количества банкоматов, терминалов самообслуживания, отделений, частных клиентов и численность сотрудников. В качестве выходных параметров рассматривались результаты деятельности коммерческих банков: чистая прибыль за отчетный период, кредиты физическим лицам, вклады физических лиц. Результаты исследования позволили выявить эффективные и неэффективные коммерческие банки по двум моделям технической эффективности: общей (СRS-модель) и чистой (VRS-модель) эффективности, ориентированных как на входы (затраты), так и на выходы (результаты) деятельности банков. Статья будет интересна исследователям экономической эффективности деятельности финансовых организаций.

Ключевые слова: эффективность функционирования, метод DEA; непараметрическая оптимизация, анализ среды функционирования, банковская система, Россия

JEL-классификация: G21, G20, G29

Введение

Эффективное развитие банковской системы является основой экономического роста и развития страны в целом, так как она является основным проводником трансакционных операций экономических агентов. Стратегии развития коммерческих банков, ориентированные только на достижение экономических коэффициентов эффективности, показывают свою несостоятельность в достижении социально-экономической результативности. Это связано с тем, что все больший объем банковских операций приходится на сферу обслуживания физических лиц и требует расширения филиальной сети, доступности терминалов и банкоматов для индивидуального пользовательского обслуживания. Современная стратегия развития коммерческих банков должна ориентироваться на эффективность функционирования с учетом всех перечисленных факторов.

Цель данного исследования – провести анализ и дать оценку эффективности функционирования коммерческих банков России, используя как финансовые, так и нефинансовые показатели деятельности банков. Новизна исследования состоит в использовании параметров различных типов и размерности для анализа эффективности деятельности. Авторская гипотеза состоит в том, что эффективность функционирования коммерческих банков должна строиться на основе анализа среды функционирования с использованием метода DEA (data envelopment analysis), позволяющего выявить как глобальную (полную), так и локальную (сравнительную) эффективность.

Методика исследования

Метод DEA является непараметрическим методом измерения эффективности набора равноправных объектов на основе оптимизационной задачи линейного программирования с двумя целевыми ориентирами оптимизации: максимизация результатов деятельности (выходов) при заданном количестве ресурсов (входов) или минимизация используемых ресурсов (входов) при заданном уровне результатов (выходов) [12–14] (Charnes, Cooper, Rhodes, 1978; Charnes, Cooper, Rhodes, 1981; Farrel Michael, 1957).

Объекты, получившие наивысшие оценки при сопоставлении входов и выходов в задаче линейного программирования, составляют границу производственных возможностей, признаются технически эффективными и становятся ориентиром эффективности для других объектов в выборке.

DEA-методология предполагает две трактовки технической эффективности: глобальную (полную) и локальную (сравнительную). Объект является глобально эффективным, когда ни один из ее «входов» и «выходов» не могут быть улучшены без ухудшения других «входов» и «выходов» (эффективность по Парето и Купмансу). Объект обладает локальной эффективностью, когда эффективность других объектов выборки не показывает, что некоторые из «входов» и «выходов» эффективного объекта могут быть улучшены без ухудшения других своих «входов» и «выходов» [1, 3, 5–8, 15] (Vechkinzova, 2020; Krivonozhko, Lychev, 2010; Pustovalova, Markova, 2016; Ratner, Ratner, 2017; Ratner, Iosifov, 2018; Roslyakova, 2018; Vechkinzova, Petrenko, Benčič, Ulybyshev, Zhailauov, 2019).

Методология DEA является привлекательной, прежде всего, потому, что позволяет сравнивать объекты на основе параметров различной размерности и шкал (отсутствует необходимость в сравнении только денежных или только натуральных показателей и т.п.), а также потому, что в результате расчетов модель дает конкретные рекомендации по увеличению/уменьшению входов и (или) выходов для неэффективных объектов, приводя в качестве эталона наиболее близкие по пропорциям входов и выходов эффективные объекты из этой же выборки.

Для расчета в исследовании применялась общедоступная версия программы DEAP (http://www.uq.edu.au/economics/cepa/deap.php).

Результаты исследования

Для сравнения эффективности функционирования были выбраны 10 российских банков, входящих в перечень системно значимых кредитных организаций, утвержденный Банком России от 29.10.2020 в соответствии с Указанием от 22.07.2015 № 3737-У «О методике определения системно значимых кредитных организаций» [2]. Данные, используемые в качестве входных и выходных параметров, приведены за период 2018–2020 гг.

В качестве входных параметров определены:

· количество банкоматов и терминалов самообслуживания (шт.);

· количество отделений (шт.);

· количество частных клиентов (чел.);

· численность сотрудников (чел.).

В качестве выходных параметров рассматривались следующие результаты деятельности:

· чистая прибыль за отчетный период (тыс. руб.);

· кредиты физическим лицам (тыс. руб.);

· вклады физических лиц (тыс. руб.).

Фактические значения показателей приведены в таблице 1.

Результаты расчетов модели, ориентированной на вход (целевая ориентация – минимизация ресурсов) приведены в таблице 2.

Таблица 1

Исходные данные коммерческих банков за 2018–2020 гг.

|

Российские коммерческие банки

|

Ресурсы (Входы модели)

|

Результаты (Выходы модели)

| ||||||

|

Количество банкоматов и терминалов самообслуживания, штук

|

Количество отделений, штук

|

Количество частных клиентов, человек

|

Численность сотрудников, человек

|

Чистая прибыль за отчетный период, тысяч рублей

|

Кредиты физическим лицам, тысяч рублей

|

Вклады физических лиц, тысяч рублей

| ||

|

Вход 1

|

Вход 2

|

Вход 3

|

Вход 4

|

Выход 1

|

Выход 2

|

Выход 3

| ||

|

2018 год

| ||||||||

|

АО ЮниКредит

Банк

|

777

|

101

|

2 100 000

|

4 044

|

19 846 148

|

150 686 229

|

229 628 548

| |

|

Банк ГПБ (АО)

|

3 660

|

350

|

4 000 000

|

14 572

|

26 842 454

|

472 292 935

|

891 343 815

| |

|

ПАО «Совкомбанк»

|

10 000

|

2 500

|

4 600 000

|

11 480

|

17 552 961

|

197 283 080

|

385 402 089

| |

|

Банк ВТБ (ПАО)

|

16 000

|

1 600

|

16 000 000

|

96 957

|

202 585 461

|

2 553 028 282

|

3 607 968 498

| |

|

АО «АЛЬФА-БАНК»

|

25 000

|

774

|

15 800 000

|

24 503

|

89 770 198

|

442 727 772

|

987 683 349

| |

|

ПАО Сбербанк

|

77 000

|

14 200

|

90 000 000

|

310 300

|

758 857 550

|

6 112 079 033

|

12 182 974 469

| |

|

ПАО Банк

«ФК Открытие»

|

6 000

|

412

|

3 400 000

|

20 000

|

3 290 528

|

139 382 082

|

431 093 539

| |

|

ПАО РОСБАНК

|

2 000

|

300

|

4 000 000

|

9 172

|

9 405 000

|

142 454 744

|

257 038 742

| |

|

АО «Райффайзенбанк»

|

8 200

|

180

|

15 000 000

|

8 171

|

22 236 908

|

269 046 903

|

426 818 232

| |

|

АО «Россельхозбанк»

|

11 134

|

1 255

|

6 800 000

|

26 302

|

5 163 906

|

419 855 889

|

984 988 846

| |

|

2019 год

| ||||||||

|

АО ЮниКредит

Банк

|

10 077

|

101

|

2 300 000

|

4 066

|

10 062 641

|

185 688 349

|

260 384 396

| |

|

Банк ГПБ (АО)

|

4 000

|

400

|

4 100 000

|

16 644

|

56 552 904

|

571 585 716

|

1 142 899 974

| |

|

ПАО «Совкомбанк»

|

11 500

|

2 648

|

6 500 000

|

15 700

|

34 955 992

|

276 929 479

|

424 566 757

| |

|

Банк ВТБ (ПАО)

|

17 000

|

1 700

|

14 000 000

|

77 200

|

170 715 480

|

2 891 590 138

|

4 183 250 312

| |

|

АО «АЛЬФА-БАНК»

|

27 900

|

791

|

16 500 000

|

25 000

|

59 299 996

|

639 414 512

|

1 131 960 972

| |

|

ПАО Сбербанк

|

77 000

|

14 200

|

95 400 000

|

293 752

|

814 110 047

|

7 200 185 393

|

12 768 925 014

| |

|

ПАО Банк

«ФК Открытие»

|

20 000

|

745

|

3 600 000

|

21 245

|

46 861 523

|

318 684 307

|

889 727 632

| |

|

ПАО РОСБАНК

|

38 000

|

320

|

4 000 000

|

9 456

|

11 666 917

|

340 535 875

|

310 696 275

| |

|

АО «Райффайзенбанк»

|

16 850

|

141

|

16 800 000

|

8 949

|

36 664 914

|

309 932 256

|

450 576 436

| |

|

АО «Россельхозбанк»

|

12 334

|

1 269

|

7 000 000

|

29 862

|

10 400 984

|

455 346 482

|

1 146 703 156

| |

Таблица 1

Исходные данные коммерческих банков за 2018–2020 гг. (Продолжение)

|

Российские коммерческие банки

|

Вход 1

|

Вход 2

|

Вход 3

|

Вход 4

|

Выход 1

|

Выход 2

|

Выход 3

|

|

2020 год

| |||||||

|

АО ЮниКредит

Банк

|

12 000

|

87

|

3 000 000

|

4 712

|

10 289 344

|

157 930 261

|

263 453 912

|

|

Банк ГПБ (АО)

|

3 500

|

410

|

5 000 000

|

26 886

|

62 749 493

|

656 069 132

|

1 399 193 964

|

|

ПАО «Совкомбанк»

|

13 000

|

2 100

|

8 100 000

|

14 934

|

18 466 194

|

331 850 666

|

446 154 690

|

|

Банк ВТБ (ПАО)

|

18 000

|

1 868

|

13 300 000

|

51 479

|

56 103 590

|

3 269 967 923

|

4 640 929 571

|

|

АО «АЛЬФА-БАНК»

|

28 000

|

810

|

18 700 000

|

23 346

|

156 569 323

|

883 791 356

|

1 434 739 432

|

|

ПАО Сбербанк

|

70 400

|

13 152

|

97 500 000

|

233 992

|

781 587 558

|

8 471 928 310

|

14 800 892 956

|

|

ПАО Банк

«ФК Открытие»

|

22 277

|

602

|

4 700 000

|

22 425

|

81 497 350

|

459 475 840

|

902 336 176

|

|

ПАО РОСБАНК

|

42 000

|

310

|

4 800 000

|

10 140

|

15 251 147

|

372 208 270

|

297 760 572

|

|

АО «Райффайзенбанк»

|

14 300

|

117

|

18 200 000

|

9 994

|

36 788 084

|

320 276 076

|

621 887 548

|

|

АО «Россельхозбанк»

|

14 000

|

1 500

|

7 800 000

|

27 941

|

2 229 513

|

555 246 176

|

1 275 138 168

|

Таблица 2

Результаты расчета модели с ориентацией на вход для российских коммерческих банков

|

Российские коммерческие

банки

|

2018 год

|

2019 год

|

2020 год

| |||||||||

|

Общая / глобальная

эффективность

(СRS-модель) |

Чистая / локальная

эффективность

(VRS-модель) |

Общая / глобальная

эффективность

(СRS-модель) |

Чистая / локальная

эффективность

(VRS-модель) |

Общая / глобальная

эффективность

(СRS-модель) |

Чистая / локальная

эффективность

(VRS-модель) | |||||||

|

Значение

|

Показатель эффектив-ности

|

Значение

|

Показатель эффектив-ности

|

Значение

|

Показатель эффектив-ности

|

Значение

|

Показатель эффектив-ности

|

Значение

|

Показатель эффектив-ности

|

Значение

|

Показатель эффектив-ности

| |

|

АО ЮниКредит Банк

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

0,971

|

неэффективен

|

1

|

эффективен

|

|

Банк ГПБ (АО)

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

ПАО «Совкомбанк»

|

0,560

|

неэффективен

|

0,568

|

неэффективен

|

0,642

|

неэффективен

|

0,676

|

неэффективен

|

0,407

|

неэффективен

|

0,754

|

неэффективен

|

|

Банк ВТБ (ПАО)

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

АО «АЛЬФА-БАНК»

|

0,747

|

неэффективен

|

1

|

эффективен

|

0,703

|

неэффективен

|

0,734

|

неэффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

ПАО Сбербанк

|

0,839

|

неэффективен

|

1

|

эффективен

|

0,813

|

неэффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

ПАО Банк «ФК Открытие»

|

0,563

|

неэффективен

|

0,788

|

неэффективен

|

0,944

|

неэффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

ПАО РОСБАНК

|

0,477

|

неэффективен

|

0,545

|

неэффективен

|

0,845

|

неэффективен

|

0,873

|

неэффективен

|

0,705

|

неэффективен

|

0,800

|

неэффективен

|

|

АО «Райффайзенбанк»

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

АО «Россельхозбанк»

|

0,649

|

неэффективен

|

0,659

|

неэффективен

|

0,582

|

неэффективен

|

0,587

|

неэффективен

|

0,506

|

неэффективен

|

0,689

|

неэффективен

|

|

Среднее значение

|

0,784

|

|

0,856

|

|

0,853

|

0,887

|

0,859

|

|

0,924

|

| ||

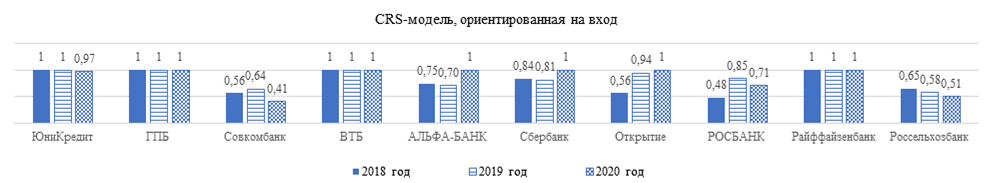

Среднее значение технической эффективности, рассчитанное по модели с постоянной отдачей масштаба, в 2018 году равняется 0,784, в 2019 году – 0,853, в 2020 году – 0,859, то есть наблюдается положительная тенденция, которая говорит о том, что банки становились глобально эффективнее с каждым годом в период с 2018 по 2020 год. Такая динамика связана с постепенной, хоть и не быстрой, адаптацией российских коммерческих банков к меняющимся условиям функционирования кредитных организаций в мире, в том числе с внедрением российскими банками новых технологий.

Если в 2018 и 2019 годах при постоянном эффекте масштаба доля эффективных банков составляла лишь 40%, то к 2020 году ситуация начала улучшаться, и доля составила 40%, не в последнюю очередь за счет того, что ПАО Сбербанк и АО «АЛЬФА-БАНК» успешно внедряли новые банковские продукты, а также преуспели во внедрении искусственного интеллекта и роботов в свою деятельность, за счет чего удалось оптимизировать значимую часть затрат и к 2020 году исправить ситуацию с отсутствием технической эффективности.

АО «Россельхозбанк» и АО ЮниКредит Банк в части постоянного эффекта масштаба характеризуются стагнацией, стабильно низкими показателями характеризуются ПАО «Совкомбанк» и ПАО РОСБАНК – топ-менеджменту банков необходимо обратить внимание на проблемы глобального уровня функционирования банков.

Говоря о локальной эффективности, стоит заметить, что ситуация на российском банковском рынке стабильнее, чем в случае с глобальной эффективностью.

70% банков в течение трех лет в целом характеризуются технической эффективностью (АО «АЛЬФА-БАНК» и ПАО Банк «ФК Открытие» не имели технической эффективности в 2019 и 2018 годах соответственно, но в настоящий момент показатель по данным банкам равен 1).

Технической эффективности за исследуемый период не достигли ПАО «Совкомбанк», ПАО РОСБАНК и АО «Россельхозбанк», что говорит об их отставании от конкурентов на российском банковском рынке и необходимости стратегических изменений в деятельности банков.

Стоит заметить, что ПАО Банк «ФК Открытие» в 2018 году имел низкий показатель технической эффективности как с локальной, так и с глобальной точки зрения в связи с прохождением процедуры санации, но в 2019 и 2020 годах ситуацию удалось стабилизировать за счет государственной поддержки, оказанной банку.

Параметры эффективности, ориентированной на максимизацию результатов деятельности банков, приведены в таблице 3.

При расчете модели с постоянным эффектом масштаба входные и выходные параметры изменяются пропорционально, результаты расчета модели с ориентацией на выход совпадают с расчетами модели с ориентацией на вход, что видно при сопоставлении таблиц 2 и 3.

Таблица 3

Результаты расчета модели с ориентацией на выход для российских коммерческих банков

|

Российские коммерческие банки

|

2018 год

|

2019 год

|

2020

| |||||||||

|

Общая / глобальная

эффективность

(СRS-модель) |

Чистая / локальная

эффективность

(VRS-модель) |

Общая / глобальная

эффективность

(СRS-модель) |

Чистая / локальная

эффективность

(VRS-модель) |

Общая / глобальная

эффективность

(СRS-модель) |

Чистая / локальная

эффективность

(VRS-модель) | |||||||

|

Значение

|

Показатель эффективности

|

Значение

|

Показатель эффективности

|

Значение

|

Показатель эффективности

|

Значение

|

Показатель эффективности

|

Значение

|

Показатель эффективности

|

Значение

|

Показатель эффективности

| |

|

АО ЮниКредит

Банк

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

0,971

|

неэффективен

|

1

|

эффективен

|

|

Банк ГПБ (АО)

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

ПАО «Совкомбанк»

|

0,560

|

неэффективен

|

0,592

|

неэффективен

|

0,642

|

неэффективен

|

0,645

|

неэффективен

|

0,407

|

неэффективен

|

0,507

|

неэффективен

|

|

Банк

ВТБ (ПАО)

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

АО

«АЛЬФА-БАНК»

|

0,747

|

неэффективен

|

1

|

эффективен

|

0,703

|

неэффективен

|

0,777

|

неэффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

ПАО

Сбербанк

|

0,839

|

неэффективен

|

1

|

эффективен

|

0,813

|

неэффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

ПАО

Банк «ФК Открытие»

|

0,563

|

неэффективен

|

0,632

|

неэффективен

|

0,944

|

неэффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

ПАО

РОСБАНК

|

0,477

|

неэффективен

|

0,504

|

неэффективен

|

0,845

|

неэффективен

|

0,884

|

неэффективен

|

0,705

|

неэффективен

|

0,745

|

неэффективен

|

|

АО

«Райффайзенбанк»

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

1

|

эффективен

|

|

АО

«Россельхозбанк»

|

0,649

|

неэффективен

|

0,748

|

неэффективен

|

0,582

|

неэффективен

|

0,635

|

неэффективен

|

0,506

|

неэффективен

|

0,546

|

неэффективен

|

|

Среднее

значение

|

0,784

|

|

0,848

|

|

0,853

|

0,894

|

0,859

|

|

0,88

|

| ||

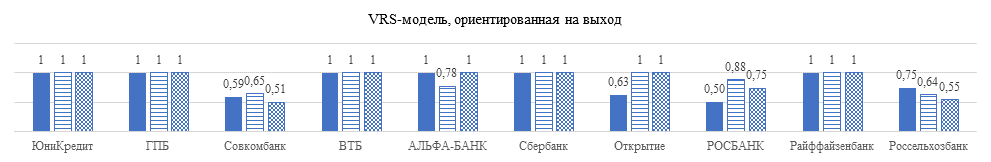

В отличие от модели VRS, ориентированной на вход, расчет по модели, ориентированной на выход, показывает снижение среднего значения технической эффективности в 2020 году по сравнению с 2019 годом: от 0,894 к 0,88 соответственно.

Сложившаяся ситуация не в последнюю очередь обусловлена следующими факторами:

· стагнация ПАО «Совкомбанк» с показателя технической эффективности 0,65 в 2019 году к показателю 0,51 в 2020 году;

· стагнация ПАО РОСБАНК с показателя технической эффективности 0,88 в 2019 году к показателю 0,75 в 2020 году;

· стагнация АО «Россельхозбанк» в течение всего исследуемого периода – 0,75, 0,64 и 0,55 в 2018, 2019 и 2020 годах соответственно.

Стоит заметить, что в сравнении с более крупными банками ПАО «Совкомбанк» и АО «Россельхозбанк» имеют в целом сопоставимые параметры входа, а именно – число банкоматов и отделений, поэтому банкам необходимо направить силы на повышение эффективности использования имеющихся ресурсов. ПАО РОСБАНК значительно уступает по количеству банкоматов и числу отделений, для того чтобы составлять конкуренцию другим банкам, ПАО РОСБАНК необходимо расширять свою сеть.

Технической эффективностью в целом за исследуемый период характеризуются те же 70% банков, что и в модели VRS, ориентированной на выход – подобная ситуация, когда модель VRS, ориентированная на вход, сопоставима с моделью, ориентированной на выход, является частой при расчетах по DEA-моделированию, что доказывается и расчетами по российским коммерческим банкам за исследуемый период.

Наглядно полученные результаты оценки эффективности представлены на рисунке.

Рисунок. Сравнение показателей технической эффективности российских коммерческих банков в различных разрезах DEA-моделирования за 2018–2020 гг.

Источник: составлено авторами.

Заключение

Проведенные VRS и CRS модели DEA-анализа позволяют сделать следующие обобщающие выводы:

1) стабильными показателями технической эффективности характеризуются крупные банки с государственной поддержкой, а также технологичные банки (Банк ВТБ (ПАО), ПАО Сбербанк, Банк ГПБ (АО), АО «АЛЬФА-БАНК», АО ЮниКредит Банк, ПАО Банк «ФК Открытие», АО «Райффайзенбанк»);

2) низкими показателями технической эффективности характеризуются слабо технологичные, а также сконцентрированные на определенных клиентских сегментах банки (ПАО «Совкомбанк», АО «Россельхозбанк», ПАО РОСБАНК), которым в том числе по причине отсутствия необходимого уровня цифрового развития не удалось в полной мере перевести оказание услуг клиентам в онлайн-режим в период пандемии COVID-19 в 2020 году. Однако стоит учитывать, что модель ориентирована именно на сравнение банков между собой, локально, например, финансовые показатели деятельности определенного банка могут расти по сравнению с предыдущими периодами;

3) ПАО Сбербанк, АО «АЛЬФА-БАНК» и ПАО Банк «ФК Открытие» к 2020 году смогли добиться показателя глобальной технической эффективности главным образом за счет внедрения и успешного использования новых технологий, таких как сервисы на основе облачных технологий, новейшие системы поиска и распознавания, биометрия, искусственный интеллект, роботы;

4) в целом по российским коммерческим банкам наблюдается положительная динамика технической эффективности к 2020 году, что говорит о развитии российской банковской системы. В настоящий момент большинство крупных банков России ориентируются на модернизацию оказываемых услуг и оптимизацию деятельности за счет применения цифровых технологий, активно переводят свою деятельность в онлайн-формат, оптимизируют занимаемые площади, внедряют бережливое производство, а также ориентируются на успешные примеры крупнейших банков США, Европы и Китая.

Таким образом, на сегодняшнем этапе развития банковской сферы большую роль в повышении эффективности деятельности коммерческих банков играют: эффект масштаба, максимальная цифровизация операционных процессов и последовательное внедрение инновационных (преимущественно цифровых) технологий. И если эффект масштаба могут использовать только крупные банки с большим уставным капиталом, то стратегия развития остальных банков должна быть состедоточена на цифровизации и поиске оптимального соотношения затрат и результатов, а не их максимизации любой ценой.

Использование методологии анализа среды функционирования (DEA) для оценки эффективности деятельности банков может быть расширено за счет включения дополнительных, нефинансовых параметров затрат и результатов, а также и для оценки эффективности потенциальных слияний и поглощений банковских и финансовых структур.

Источники:

2. Информационно-правовой портал «Гарант.ру». [Электронный ресурс]. URL: https://www.garant.ru/products/ipo/prime/doc/71067794 (дата обращения: 10.02.2021).

3. Кривоножко В.Е., Лычев А.В. Анализ деятельности сложных социально-экономических систем. / Монография. - М.: МАКС Пресс, 2010. – 207 c.

4. Моргунов Е.П. Система поддержки принятия решений при исследовании эффективности сложных систем: принципы разработки, требования и архитектура // Вестник Сибирского государственного аэрокосмического университета им. академика М.Ф. Решетнева. – 2007. – № 3(16). – c. 59-63.

5. Пустовалова Т.А., Маркова А.В. Оценка качества управления коммерческим банком с помощью DEA-моделирования // Экономика и управление. – 2016. – № 4(126). – c. 39-47.

6. Ратнер С.В., Ратнер М.Д. Оценка эффективности систем регионального экологического менеджмента // Известия Волгоградского государственного технического университета. – 2017. – № 7(202). – c. 8-16.

7. Ратнер С.В., Иосифов В.В. Оценка степени соответствия модели экономического роста региона принципам устойчивого развития методом непараметрической оптимизации // Региональная экономика: теория и практика. – 2018. – № 9(456). – c. 1749-1765. – doi: 10.24891/re.16.9.1749 .

8. Рослякова Н.А. Использование методики DEA для оценки перспектив инновационного развития Северо-Запада // Многофакторные вызовы и риски в условиях реализации стратегии научно-технологического и экономического развития макрорегиона «Северо-Запад»: Мат-лы Всеросс. науч.-практ. конф-и. СПб., 2018. – c. 67-73.

9. Теплова Т.В., Соколова Т.В. Непараметрический метод оболочечного анализа для портфельных построений на российском рынке облигаций // Экономика и математические методы. – 2017. – № 3. – c. 110-128.

10. Центральный банк Российской Федерации. [Электронный ресурс]. URL: https://cbr.ru/banking_sector/credit/SystemBanks.html (дата обращения: 16.04.2021).

11. Arshinova T. Construction of Equity Portfolio on the Basis of Data Envelopment Analysis Approach // Scientific Journal of Riga Technical University. – 2011.

12. Charnes A., Cooper W.W., Rhodes E. Measuring the efficiency of Decision Making Units // European Journal of Operational Research. – 1978. – p. 429-444.

13. Charnes A., Cooper W., Rhodes E. Evaluating program and managerial efficiency: An application of data envelopment analysis to program follow through // Management Science. – 1981. – № 27. – p. 668-697. – doi: 10.1287/mnsc.27.6.668.

14. Farrel J. Michael The measurement of Productive efficiency // Journal of the Royal Statistical Society. Series A. – 1957. – № 2. – p. 252-267.

15. Vechkinzova E., PetrenkoYe., Benčič S., Ulybyshev D., Zhailauov Ye. Evaluation of regional innovation systems performance using data envelopment analysis (DEA) // Entrepreneurship and Sustainability Issues. – 2019. – № 1. – p. 498-509. – doi: 10.9770/jesi.2019.7.1(35) .

Страница обновлена: 10.11.2025 в 06:40:43

Download PDF | Downloads: 45 | Citations: 3

Evaluation of commercial banks in Russia based on the analysis of the operating environment

Odintsov V.O., Vechkinzova E.A.Journal paper

Creative Economy

Volume 15, Number 5 (May 2021)

Abstract:

The assessment of the banks effectiveness is the basis for the construction and updating of the strategic plan for the development of financial and credit organizations, as well as an integral element of determining the socio-economic performance. One of the methods of comparative efficiency - the analysis of the operating environment (data envelope analysis, DEA) of commercial banks - is considered. As input data, the indicators of the number of ATMs, self-service terminals, branches, private customers and the number of employees are used. As output parameters, the results of commercial banks' activities were considered. They are as follows: net profit for the reporting period, loans to individuals, deposits of individuals. The results of the study allowed to identify effective and inefficient commercial banks according to two models of technical efficiency: general efficiency (CRS-model) and net efficiency (VRS-model), focused on both inputs (costs) and outputs (results) of banks' activities. The article will be of interest to researchers of the economic efficiency of financial organizations.

Keywords: operational efficiency, DEA method; nonparametric optimization, analysis of the operating environment, banking system, Russia

JEL-classification: G21, G20, G29

References:

Arshinova T. (2011). Construction of Equity Portfolio on the Basis of Data Envelopment Analysis Approach Scientific Journal of Riga Technical University. 49

Charnes A., Cooper W., Rhodes E. (1981). Evaluating program and managerial efficiency: An application of data envelopment analysis to program follow through Management Science. (27). 668-697. doi: 10.1287/mnsc.27.6.668.

Charnes A., Cooper W.W., Rhodes E. (1978). Measuring the efficiency of Decision Making Units European Journal of Operational Research. 2 429-444.

Farrel J. Michael (1957). The measurement of Productive efficiency Journal of the Royal Statistical Society. 125 (2). 252-267.

Krivonozhko V.E., Lychev A.V. (2010). Analiz deyatelnosti slozhnyh sotsialno-ekonomicheskikh sistem [Analysis of complex socio-economic systems] M.: MAKS Press. (in Russian).

Morgunov E.P. (2007). Sistema podderzhki prinyatiya resheniy pri issledovanii effektivnosti slozhnyh sistem: printsipy razrabotki, trebovaniya i arkhitektura [Decision support system for efficiency assessment of complex systems: design principles, requirements, and architecture]. Vestnik Sibirskogo gosudarstvennogo aerokosmicheskogo universiteta im. akademika M.F. Reshetneva. (3(16)). 59-63. (in Russian).

Pustovalova T.A., Markova A.V. (2016). Otsenka kachestva upravleniya kommercheskim bankom s pomoshchyu DEA-modelirovaniya [Assessing the quality of commercial bank management using DEA modeling]. Economics and management. (4(126)). 39-47. (in Russian).

Ratner S.V., Iosifov V.V. (2018). Otsenka stepeni sootvetstviya modeli ekonomicheskogo rosta regiona printsipam ustoychivogo razvitiya metodom neparametricheskoy optimizatsii [Assessment of conformity of a region''s economic growth model to the sustainable development principles through the method of non-parametric optimization]. Regional Economics: Theory and Pactice. 16 (9(456)). 1749-1765. (in Russian). doi: 10.24891/re.16.9.1749 .

Ratner S.V., Ratner M.D. (2017). Otsenka effektivnosti sistem regionalnogo ekologicheskogo menedzhmenta [Evaluation of efficiency of regional ecologic management systems]. Bulletin of the Volgograd State Technical University. (7(202)). 8-16. (in Russian).

Roslyakova N.A. (2018). Ispolzovanie metodiki DEA dlya otsenki perspektiv innovatsionnogo razvitiya Severo-Zapada [The DEA method to estimate the North-West innovation development's perspectives] Multifactorial challenges and risks in the context of the implementation of the strategy of scientific, technological and economic development of the North-West macro-region. 67-73. (in Russian).

Teplova T.V., Sokolova T.V. (2017). Neparametricheskiy metod obolochechnogo analiza dlya portfelnyh postroeniy na rossiyskom rynke obligatsiy [The non-parametric data envelopment analysis method for portfolio design in the Russian bond market]. Economics and the Mathematical Methods. 53 (3). 110-128. (in Russian).

Vechkinzova E., PetrenkoYe., Benčič S., Ulybyshev D., Zhailauov Ye. (2019). Evaluation of regional innovation systems performance using data envelopment analysis (DEA) Entrepreneurship and Sustainability Issues. 7 (1). 498-509. doi: 10.9770/jesi.2019.7.1(35) .

Vechkinzova E.A. (2020). Analiz effektivnosti funktsionirovaniya regionalnyh innovatsionnyh sistem Kazakhstana [Analysis of the effectiveness of functioning of regional innovative systems of Kazakhstan]. Drukerovskij vestnik. (1(33)). 329-340. (in Russian). doi: 10.17213/2312-6469-2020-1-329-340 .