Взаимосвязь эффекта Лаффера и теневой экономики

Дагаев Г.В.1, Помулев А.А.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 94 | Цитирований: 8

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 4, Номер 4 (Октябрь-декабрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44861707

Цитирований: 8 по состоянию на 07.12.2023

Аннотация:

Статья посвящена анализу влияния налоговой ставки на теневой сектор экономики. В частности, автор работы излагает, как эффект Лаффера действует на объем неуплаченных в бюджет государства денежных средств в виде налогов. Задачами исследования являются изучение теории Артура Лаффера в области налогообложения, определение такого понятия, как теневая экономика и выявление зависимости величины неуплаченных налогов от величины той или иной налоговой ставки. Методом исследования выступает библиометрический анализ различных актуальных на сегодняшний день источников, официальные данные Федеральной налоговой службы.

Ключевые слова: эффект Лаффера, теневая экономика, налогообложение, уклонение от уплаты налогов

JEL-классификация: O17, E62, H21, H26

Введение

На сегодняшний день в Российской Федерации теневая экономика существует практически во всех сферах экономической деятельности, но точно оценить ее масштаб не представляется возможным, ведь она стала неотъемлемой частью экономической системы России. Однако стоит заметить, что масштаб теневого сектора очень велик в нашей стране [11] (Goygereeva, 2016). Некоторые ученые считают, что влияние теневой экономики и ее вес возросли до уровня, когда правительству сложно контролировать процессы, происходящие в экономике. Немалую, а точнее, ведущую роль в данном случае играет коррупция, ведь высокий уровень коррупции является благоприятным для развития нелегальной экономической деятельности. Данные явления оказывают взаимное воздействие друг на друга. Коррупция развивает теневой сектор, а он, в свою очередь, порождает коррупцию [12] (Kireenko, Nevzorova, 2019). Четкого определения понятия теневой экономики не существует, многие авторы предлагают свои версии. Например, лауреаты Нобелевской премии по экономике Пол Самуэльсон и Вильям Нордхаус отмечали, что «теневая экономика – это экономическая деятельность, осуществление которой официально не зарегистрировано [11] (Goygereeva, 2016). То есть теневая экономическая деятельность состоит в уклонении от соблюдения законодательства, суть которого заключается в умышленном сокрытии или предоставлении недостоверной информации о хозяйственной деятельности. Целью в данном случае является обогащение лица за счет совершения незаконных действий [13] (Krempovaya, Moskalyuk, Vlasov, 2016). Необходимо отметить, что данная деятельность приводит, по сути, к возникновению ущерба, который несет государство. Чаще всего это происходит по причине того, что денежные средства, которые должны поступить в бюджет, не поступают в него. Направлением влияния вышеизложенных явлений в Российской Федерации выступает именно уклонение от уплаты налогов [8] (Pogorletskiy, Bashkirova, 2015). Чтобы решить эту проблему, государству следует помимо прочего внести изменения в налоговую систему.

Учитывая вышесказанное, можно сделать вывод, что проблема, заявленная в статье, является актуальной и важной для России на сегодняшний день.

Статья построена следующим образом. В первой части рассмотрена связь таких понятий, как теневая экономика и уклонение от уплаты налогов. Во второй части изложена суть эффекта Лаффера. В третьей части проанализирована возможность применения эффекта Лаффера в борьбе с уклонением от налогов. В заключительной части сформулированы выводы по результатам исследования.

Связь теневой экономики и уклонения от уплаты налогов

На первый взгляд кажется, что теневая экономическая деятельность подразумевает уклонение от уплаты налогов, но на самом деле уклонение от уплаты налогов возникает в том случае, когда экономическая деятельность не скрывается, а нелегальная деятельность, в свою очередь, не может быть рассмотрена с точки зрения уклонения от налогов, так как доходы от такого вида деятельности не могут являться базой налогообложения, ведь если прибыль облагается налогом, то она признается законной. Иными словами, такая деятельность не должна существовать. То есть данные явления являются связанными между собой, но все же самостоятельными [10] (Volkova, 2013).

Взаимосвязь данных явлений содержит множество аспектов, таких как проблемы и распределение налогового бремени, отношения между налоговыми органами и субъектами налогообложения, а также то, насколько справедлива налоговая политика [5] (Kizon, 2013).

Анализируя литературные источники, делаем вывод, что в науке выделяется три подхода к изучению теневой экономики.

1. Статистический. Любая деятельность, которая должна быть отражена в официальной статистике, но не отраженная в ней [12] (Kireenko, Nevzorova, 2019).

2. Юридический. В данном случае теневой деятельностью является любая хозяйственная деятельность, нарушающая законодательство. Уклонение от уплаты налогов является незаконным деянием, поэтому в данном случае оно является частью теневой экономики [12] (Kireenko, Nevzorova, 2019).

3. Фискальный (бюджетно-налоговый). Данный подход является основным в рамках темы статьи, поэтому подробнее рассмотрим именно его.

Заключается он в том, что теневая деятельность определяется как деятельность, в результате которой производятся незапрещенные товары или услуги, но налог умышленно не уплачивается производителем [12] (Kireenko, Nevzorova, 2019). То есть субъект скрывает от государства свою деятельность с целью получения экономической выгоды. Примером служит нарушение каких-либо стандартов и норм, которые требуют расходования денежных средств или уклонения от уплаты налогов. В данном случае именно нелегальная деятельность, то есть незаконная, не рассматривается с точки зрения уклонения от исполнения налоговых обязанностей [7] (Sokolovskaya, Sokolovskiy, 2015).

Выводом является тот факт, что с научной точки зрения уклонение от уплаты налогов и теневая экономика имеют много общего и тесно связаны, но все же не являются одним и тем же, а выступают в роли отдельных понятий.

Сущность эффекта Лаффера

Выдающийся американский экономист Артур Лаффер создал теорию, сутью которой является следующий эффект: при повышении ставки налога [1]растет сумма налоговых поступлений, но в определенный момент будет достигнута точка, после которой при дальнейшем повышении налоговой ставки общая сумма налоговых поступлений в бюджет будет уменьшаться [9, 14] (Podkovyrov, 2010).

Кривая Лаффера — графическое отображение зависимости между динамикой налоговых ставок и суммой налоговых поступлений в государственный бюджет. Данная кривая показывает, что снижение налоговых ставок является мощным инструментом в руках государства. Эти меры оказывают сильное воздействие на объемы производства, стимулируя его. Уменьшая ставки, правительство увеличивает объем налоговых поступлений. Это объясняется тем, что производители заинтересованы в производстве большего количества продукции при низких ставках. При увеличении объемов производства растет налоговая база. Ее расширение приводит к росту доходов государства, так как потери от уменьшения налоговых ставок компенсируются ростом налоговой базы. Но действует это до определенного момента, после которого уменьшение ставки приведет к потерям бюджета. При увеличении налоговой ставки в определенный момент будет достигнута такая ее величина, после которой у производителей пропадет стимул увеличивать свой доход, ведь значительную его часть придется заплатить государству. Соответственно, по достижении этого момента любое увеличение налоговой ставки приведет к уменьшению налоговых поступлений [15] (Strugova, 2012).

Теоретически кривая Лаффера является некой параболой, имеющей вершину и ось симметрии. В некоторых случаях она несимметрична, но все же описывает идеальную ситуацию. На практике кривая всегда выпукла, но имеет не один, а несколько локальных экстремумов.

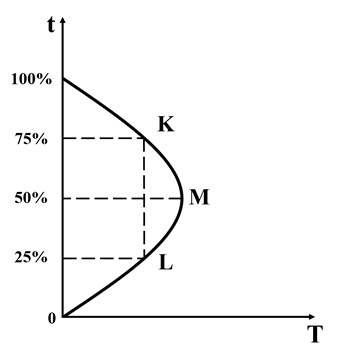

Рассмотрим на примере подоходного налога суть кривой Лаффера, изображенной на рисунке 1.

Рисунок 1. Кривая Лаффера [2]

На оси абсцисс отложен объем налоговых поступлений в государственный бюджет (T). На оси ординат – величина налоговой ставки (t). При увеличении налоговой ставки от 0% до 100% государственный доход увеличивается от 0 до точки L, а затем до максимального уровня в точке M, равного, предположим, 50%. После прохождения точки экстремума величина доходов бюджета уменьшается вновь до нуля. Заметим, что доходы государства при ставке в 0% и 100% равны. Говоря точнее, они отсутствуют. Ставка налога, которая изымает весь доход, является мерой, ответом на которую будет нелегальная деятельность, уклонение от налогов либо вовсе закрытие конкретного предприятия. Если экономика находится в точке K, то снижение ставки налога приблизит налоговую выручку к максимуму, и наоборот, в ситуации, описываемой точкой L, увеличение ставки приблизит доход государства к максимуму. Лаффер считает, что данный результат связан с тем, что низкие ставки повышают стимул к труду и приведут к увеличению налоговой базы, а также приведут к расширению производства, увеличению уровня занятости населения. Соответственно, снизится социальная нагрузка на бюджет государства, уменьшится количество трансфертных выплат [3, 15] (Panskov, 2018; Strugova, 2012).

Таким образом, повышение налоговых ставок целесообразно, если экономика находится ниже точки M, а если выше, то к увеличению бюджета приведут мероприятия по снижению налоговых ставок.

Цель фискальной политики любого государства в том числе заключается в том, чтобы найти оптимальную величину налоговых ставок. Для каждой страны эта величина индивидуальна и зависит от экономических, исторических, социальных и других условий. При этом оптимальный уровень ставок не является константой и постоянно меняется в связи с экономической обстановкой. По этой причине система налогообложения для каждого государства индивидуальна, зарубежный опыт нецелесообразно перенимать, но стоит его анализировать и учитывать [3] (Panskov, 2018).

При проведении маркетинговых исследований компании зачастую используют кривую Лаффера, анализируя динамику ее изменения по годам. С помощью данного анализа производитель понимает, какой объем производства является оптимальным в данный момент. Государство на основе анализа кривой Лаффера изменяет налоговые ставки или субсидии, тем самым воздействуя на совокупное предложение и спрос в конкретном регионе, в конкретной отрасли [14] (Podkovyrov, 2010).

Однако на практике

рассчитать кривую Лаффера достаточно проблематично в силу нехватки качественной

информации. Возьмем, к примеру, динамику объемов поступлений налогов, сборов и

иных обязательных платежей в федеральный бюджет России.

Однако на практике

рассчитать кривую Лаффера достаточно проблематично в силу нехватки качественной

информации. Возьмем, к примеру, динамику объемов поступлений налогов, сборов и

иных обязательных платежей в федеральный бюджет России.

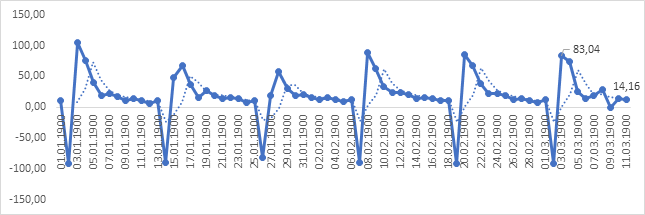

Рисунок 1. Темп прироста налоговых поступлений в Федеральный бюджет, %

Источник: Федеральная налоговая служба [3].

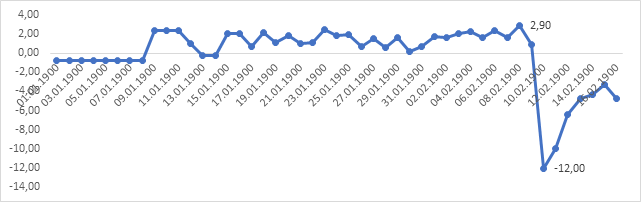

Динамика сборов

существенно замедлилась сначала 2020 года до 13% (рис. 1), однако прирост

положительный в отличие от динамики ВВП, которая продемонстрировала

существенное падение до 12% в мае 2020 (рис. 2).

Динамика сборов

существенно замедлилась сначала 2020 года до 13% (рис. 1), однако прирост

положительный в отличие от динамики ВВП, которая продемонстрировала

существенное падение до 12% в мае 2020 (рис. 2).

Рисунок 2. Темп прироста ВВП России

Источник: Tradingeconomics.com

Данные свидетельствуют о жесткой налоговой политике государства и об отсутствии обоснования по оптимальному уровню налоговой нагрузки.

Даже в условиях ограничений в пандемию помесячная динамика сбора федеральных налогов не снижается, а растет. Структура экономики, которая в основном состоит из корпораций государственного сектора, позволяет реализовывать данную политику. Однако это негативно отражается на состоянии сектора малого и среднего предпринимательства России, который вынужден оптимизировать свою налогооблагаемую базу самостоятельно.

Влияние величины налоговой ставки на объем неуплаченных налогов

Как говорилось ранее, при увеличении налоговых ставок выше оптимальных объем налоговых поступлений в государственный бюджет снижается. Производители снижают объемы производства, вовсе закрывают его или стараются обмануть государство путем неуплаты налогов. Некоторые юридические лица выводят в страны с особыми условиями ведения бизнеса для компаний, то есть в офшоры. На сегодняшний день существует много способов, к которым прибегают компании, чтобы не платить часть налогов [4] (Avdiyskiy, Dadalko, 2010).

Приведем их основные группы: «непредставление документов, связанных c исчислением и уплатой обязательных платежей, занижение сумм налогов, сборов, других обязательных платежей, сокрытие объектов налогообложения, занижение объектов налогообложения – умышленное неправильное исчисление базы налогообложения и сокрытие (несообщение) утраты оснований для льгот по налогам» [13] (Krempovaya, Moskalyuk, Vlasov, 2016).

Организации вынуждены прибегать к данным мерам, потому что в Российской Федерации достаточно высокие уровни налогов, особенно большая налоговая нагрузка ложится на производителей полезных товаров. Налог на прибыль организаций на сегодняшний день составляет 20% [4]. Налог на имущество на первый взгляд не является большим (2,2% для большинства регионов РФ) [5], но в производственном секторе лица владеют большим количеством имущества в денежном эквиваленте, поэтому уплачивают крупную сумму в бюджет. Большое количество денежных средств организации уплачивают в виде отчислений в государственные внебюджетные фонды от заработной платы работников [6]. Все это приводит в лучшем случае к оптимизации прибыли, а в худшем – к уклонению от уплаты налогов [1, 2, 6] (Murzina, 2012).

По мнению автора, в данном случае применим эффект Лаффера. Государству помимо прочих мер необходимо вычислить оптимальные ставки налогов, при которых количество лиц, уклоняющихся от их уплаты, будет таким, при котором доходы бюджета будут оптимальными. Очевидно, что установив низкие ставки, государство уменьшит количество нарушителей законодательства, но роста налоговой базы будет недостаточно, чтобы увеличить налоговые доходы бюджета, что является целью правительства. При слишком высоких ставках наблюдается обратный эффект: ставки растут, но налогооблагаемая база снижается, поэтому государство теряет часть средств. Необходимо ввести такие ставки, которым будет соответствовать максимальная величина поступлений в бюджет.

Для объективной оценки ситуации и оценке риска увеличения теневой экономики в стране необходимо учитывать совокупную налоговую нагрузку в % от ВВП, т.к. величина процентов налоговых ставок не характеризуется высокой волатильностью. После оценки налоговой нагрузки на экономику возможно рассчитать эффект роста/снижения динамики ВВП в зависимости от налогового фактора. Гипотеза состоит в том, что при наблюдении обратного эффекта (с ростом налоговой нагрузки – снижаются темпы роста страны), вероятнее всего, на эту сумму увеличится объем теневой экономики.

Заключение

По результатам работы мы выявили, что такая модель, как эффект Лаффера, применима не только в общем случае при рассмотрении зависимости величины налоговых поступлений в бюджет государства от величины той или иной налоговой ставки, но и при анализе структуры теневой экономики, в частности, ее составляющей, связанной с уклонением от уплаты налогов. С помощью данной модели аналитики способны регулировать количество уклоняющихся от уплаты налогов организаций и, как следствие, величину дохода бюджета.

Однако необходимо оценить реальную совокупную налоговую нагрузку на предприятия в разных отраслях народного хозяйства, чтобы определить ее оптимальный уровень, который будет способствовать экономическому росту страны и снижению теневого сектора.

Дальнейшим направлением исследования является оценка налоговой нагрузки на экономику и обоснование оптимального размера налогов и сборов в отраслях с учетом текущих макроэкономических ограничений.

[1]«Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.» (п1 ст 53 НК РФ)

[2]Рисунок составлен автором на основе информации из источника [3]

[3] https://analytic.nalog.ru/portal/index.ru-RU.htm

[4]НК РФ Статья 284. Налоговые ставки п.1

[5] НК РФ Статья 380. Налоговая ставка, СТАВКИ НАЛОГА НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ В СУБЪЕКТАХ РОССИЙСКОЙ ФЕДЕРАЦИИ(по состоянию на 01.06.2020) [Электронный ресурс]. – URL:http://www.consultant.ru/document/cons_doc_LAW_157394/

[6] НК РФ Статья 425. Тарифы страховых взносов

Источники:

2. «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ. Консультант Плюс. [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_28165.

3. Пансков В.Г. Налоги и налогообложение. / учебник и практикум для прикладного бакалавриата— 6-е изд., перераб. и доп. - М.: Издательство Юрайт, 2018. – 436 c.

4. Авдийский В.И., Дадалко В.А Теневая экономика и экономическая безопасность государства. / Уч. пособие. 2-е изд., доп. - М.: ИНФРА, 2010. – 32 c.

5. Кизон Е.А. Теневая экономика в современных условиях // Модели, системы, сети в экономике, технике, природе и обществе. – 2013. – № 1(5). – c. 44-48.

6. Мурзина Е.А. Причины уклонения от уплаты налогов: этический аспект // Новый университет. серия: экономика и право. – 2012. – № 4(14). – c. 38-40.

7. Соколовская Е.В., Соколовский Д.Б. Оценка размеров теневой экономики на региональном уровне как предпосылка регулирования налоговых поступлений // Известия Иркутской государственной экономической академии. – 2015. – № 3. – c. 480-484. – doi: 10.17150/1993-3541.2015.25(3).480-484.

8. Pogorletskiy A.I., Bashkirova N.N. The dynamics of tax system and tax administration development in the Russian Federation // Journal of Tax Reform. – 2015. – № 1. – p. 4-24.

9. Артур Лаффер - экономист, который изменил 80-е. Tengrinews.kz. [Электронный ресурс]. URL: https://tengrinews.kz/opinion/artur-laffer-ekonomist-kotoryiy-izmenil-80-e-591.

10. Волкова Н.А. Подходы к определению понятия «теневая экономика» // Право и государство: теория и практика. – 2013. – № 9(105). – c. 96-100.

11. Гойгереева Х.К. Теневая экономика и ее влияние на финансовую стабильность России // Новая наука: современное состояние и пути развития. – 2016. – № 12-1. – c. 106-109.

12. Киреенко А.П, Невзорова Е.Н. Карта научных исследований в сфере теневой экономики и уклонения от уплаты налогов 2019 // Вестник томского государственного университета. экономика. – 2019. – № 46. – c. 46-59. – doi: 10.17223/19988648/46/4 .

13. Кремповая Н.Л., Москалюк Д.С, Власов С.В. Способы уклонения о уплаты налогов // Бюллетень науки и практики. – 2016. – № 1.

14. Подковыров В.Е. Ставки ниже- сборы выше // Налоговая политика и практика. – 2010. – № 10(94). – c. 27-33.

15. Стругова Л.Р. Зависимость налоговых поступлений от налоговой нагрузки на основе закона Артура Лаффера // Вестник Пермского университета. Серия: Экономика. – 2012. – № 4(15). – c. 81-87.

Страница обновлена: 07.01.2026 в 00:56:11

Download PDF | Downloads: 94 | Citations: 8

The relationship between the Laffer effect and the shadow economy

Dagaev G.V., Pomulev A.A.Journal paper

Shadow Economy

Volume 4, Number 4 (October-December 2020)

Abstract:

The authors of the article analyze the impact of the tax rate on the shadow sector of the economy. In particular, the authors describe how the Laffer effect affects the amount of money unpaid to the state budget in the form of taxes. The tasks of the research were to study the theory of Arthur Laffer in the field of taxation, to define the concept of the shadow economy, and to identify the dependence of the amount of unpaid taxes on the value of a particular tax rate. The research method is a bibliometric analysis of various current sources, official data of the Federal Tax Service.

Keywords: Laffer effect, shadow economy, taxation, tax evasion

JEL-classification: O17, E62, H21, H26

References:

Avdiyskiy V.I., Dadalko V.A (2010). Tenevaya ekonomika i ekonomicheskaya bezopasnost gosudarstva [Shadow economy and economic security of the state] M.: INFRA. (in Russian).

Goygereeva Kh.K. (2016). Tenevaya ekonomika i ee vliyanie na finansovuyu stabilnost Rossii [The shadow economy and its impact on Russia's financial stability]. Novaya nauka: sovremennoe sostoyanie i puti razvitiya. (12-1). 106-109. (in Russian).

Kireenko A.P, Nevzorova E.N. (2019). Karta nauchnyh issledovaniy v sfere tenevoy ekonomiki i ukloneniya ot uplaty nalogov 2019 [Mapping of academic research on shadow economy and tax evasion]. Tomsk State University Journal of Economics. (46). 46-59. (in Russian). doi: 10.17223/19988648/46/4 .

Kizon E.A. (2013). Tenevaya ekonomika v sovremennyh usloviyakh [Shadow economy in the modern conditions]. Modeli, sistemy, seti v ekonomike, tekhnike, prirode i obschestve. (1(5)). 44-48. (in Russian).

Krempovaya N.L., Moskalyuk D.S, Vlasov S.V. (2016). Sposoby ukloneniya o uplaty nalogov [Methods of tax evasion]. Byulleten nauki i praktiki. (1). (in Russian).

Murzina E.A. (2012). Prichiny ukloneniya ot uplaty nalogov: eticheskiy aspekt [Reasons of tax evasion: moral phase]. New university. Series: Economics and Law. (4(14)). 38-40. (in Russian).

Panskov V.G. (2018). Nalogi i nalogooblozhenie [Taxes and taxation] M.: Izdatelstvo Yurayt. (in Russian).

Podkovyrov V.E. (2010). Stavki nizhe- sbory vyshe [Rates are lower - fees are higher]. Nalogovaya politika i praktika. (10(94)). 27-33. (in Russian).

Pogorletskiy A.I., Bashkirova N.N. (2015). The dynamics of tax system and tax administration development in the Russian Federation Journal of Tax Reform. 1 (1). 4-24.

Sokolovskaya E.V., Sokolovskiy D.B. (2015). Otsenka razmerov tenevoy ekonomiki na regionalnom urovne kak predposylka regulirovaniya nalogovyh postupleniy [Assessment of the size of the shadow economy at the regional level as a prerequisite for regulating tax revenues]. News of the Irkutsk State Economic Academy (Scientific Journal of Baikal State University). 25 (3). 480-484. (in Russian). doi: 10.17150/1993-3541.2015.25(3).480-484.

Strugova L.R. (2012). Zavisimost nalogovyh postupleniy ot nalogovoy nagruzki na osnove zakona Artura Laffera [Dependence of tax revenues on the tax burden based on the Arthur Laffer law]. Perm University Herald. ECONOMY. (4(15)). 81-87. (in Russian).

Volkova N.A. (2013). Podkhody k opredeleniyu ponyatiya «tenevaya ekonomika» [Approaches to the definition of «shadow economy»]. Pravo i gosudarstvo: teoriya i praktika. (9(105)). 96-100. (in Russian).