Цифровые технологии в системе современных моделей взаимодействия налогоплательщиков и налоговых органов: опыт Центральной Азии и индустриально развитых стран

Деева Т.В.1

1 Институт проблем рынка РАН, Россия, Москва

Скачать PDF | Загрузок: 44 | Цитирований: 2

Статья в журнале

Экономика Центральной Азии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 3, Номер 4 (Октябрь-Декабрь 2019)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44858602

Цитирований: 2 по состоянию на 05.09.2022

Аннотация:

В публикации раскрываются вопросы применения цифровых технологий в контексте применения и развития современных моделей взаимодействия налоговых органов и налогоплательщиков. Констатируется, что активизация взаимодействия с налогоплательщиками в целях побуждения к своевременной уплате налогов и сборов является важнейшим ресурсом совершенствования налогового администрирования. Предлагается авторская классификация современных моделей взаимодействия налогоплательщиков и налоговых органов, основанная на опыте стран Центральной Азии и индустриально развитых государств. Обосновывается, что развитие взаимодействия налоговых органов с налогоплательщиками может быть обеспечено на основании комплексного применения теории подталкивания. Делается вывод о том, что комплексное содействие «подталкиванию» налогоплательщиков к ответственному поведению может быть обеспечено за счет активного развития цифровых дистанционных публичных услуг (электронных сервисов), отмечается недостаточная проработка соответствующего опыта в центральноазиатском регионе, предлагаются решения по поводу развития цифровизации в системе современных моделей взаимодействия налогоплательщиков и налоговых органов в государствах Центральной Азии на основе опыта индустриально-развитых стран.

Ключевые слова: цифровые технологии, взаимодействие налогоплательщиков и налоговых органов, теория подталкивания, электронные налоговые сервисы, цифровизация

Введение. Актуальность исследования обусловлена приоритетным характером развития налогового администрирования и налогового контроля в контексте интегрального обеспечения неуклонного роста эффективности и результативности государственной налоговой политики. В авангарде мероприятий по совершенствованию налогового администрирования находится работа по укреплению взаимодействия между налоговыми органами и налогоплательщиками, как организациями, так и частными лицами. За счет повышения уровня налоговой грамотности, налоговой культуры, индивидуальной и коллективной налоговой ответственности представляется возможным максимизировать объемы и повысить своевременность уплаты фискальных платежей в бюджет [1] (Gorchakova, 2018), что позволит обеспечить полноценное финансирование расходных обязательств без необходимости наращивания налогового бремени на экономику и социум. Данные обстоятельства исключительно важны для государств Центральной Азии, экономики которых относятся к формирующемуся типу, и их развитие исключительно чувствительно к изменениям налоговых условий функционирования как корпоративного, так и частного сектора [2] (Nazarbekova, Nogoeva, 2016).

Несмотря на важность управления в сфере взаимодействия налоговых органов и налогоплательщиков, инструментарий его совершенствования с применением традиционных методов и средств, таких как налоговая пропаганда, обучение, консультирование, крайне ограничен, поскольку упирается в лимитированные организационные ресурсы налоговых органов, которые было бы более корректным направлять непосредственно на работу по администрированию и контролю в сфере налогообложения. Современные достижения цифровой эпохи позволяют преодолеть описанные ограничения и проблемы, однако с учетом ограниченности опыта применения цифровых технологий взаимодействия налогоплательщиков и налоговых органов в государствах Центральной Азии видится крайне важным изучать и применять также опыт индустриально развитых стран.

Материалы и методы. Публикация основана на сочетании диалектического, системно-структурного и сравнительного подхода к исследованию изучаемых социально-экономических явлений. Информационную основу составляют материалы налоговых органов государств Центральной Азии и индустриально развитых стран, а также сведения, полученные в результате экспертной оценки состояния взаимодействия налогоплательщиков и налоговых органов России и отдельных государств региона Центральной Азии (на примере Кыргызской Республики и Республики Казахстан). Пул экспертов составлен из 9 представителей экспертного сообщества – руководящих работников в сфере цифрового управления налоговыми органами и взаимодействием с налогоплательщиками упомянутых государств, по трое от каждого. Экспертные оценки получены в декабре 2018 года и отражают прогресс в сфере цифровизации «внутреннего» и «внешнего» налогового администрирования по состоянию на конец 2018 года.

Современные модели взаимодействия налогоплательщиков и налоговых органов. Налоговые органы являются важнейшим заинтересованным лицом в укреплении взаимодействия с налогоплательщиками. Безотносительно основ реализуемой налоговой политики ее важнейшим объектом выступает налогоплательщик [3] (Demin, 2016), при этом вовсе недостаточно управлять исключительно ответственностью налогоплательщика в части полноты и своевременности уплаты налогов и сборов. В такой работе также должны учитываться следующие ключевые обстоятельства:

– финансовые возможности и интересы налогоплательщиков;

– экономические и неэкономические мотивы налогоплательщиков;

– налоговая культура и налоговая грамотность и многое другое.

В ряде исследований [см., напр., 4–6] (Gadžo, Klemenčić, 2017; Gribnau, 2015; Mathias, 2017) доказано, что активизация взаимодействия налоговых органов и налогоплательщиков неизбежно влечет за собой повышение качества и результативности реализации налоговой политики. Это позволяет утверждать, что активизация взаимодействия с налогоплательщиками в целях побуждения к своевременной уплате налогов и сборов является важнейшим ресурсом совершенствования налогового администрирования.

Между тем в современных реалиях далеко не всегда такой потенциал реализуется на полную мощность. В различных государствах на отношения между налоговыми органами и налогоплательщиками в той или иной степени влияют такие факторы, как культура и традиции, ментальность, цели и задачи налоговой политики, организационно-ресурсное обеспечение деятельности налоговых органов и даже структура собираемых налогов и сборов (например, в некоторых странах, где на граждан приходится незначительная часть администрируемых фискальных платежей, таких как «нефтегазовые» монархии Ближнего Востока, граждане практически освобождены от налоговых повинностей, не связанных с предпринимательской деятельностью, потому тесное взаимодействие с ними не выступает прерогативой в работе налоговых органов [7]).

Обзор специальной литературы, продолжительный практический опыт работы в налоговой сфере, позволяют нам выделить ключевые современные модели взаимодействия налогоплательщиков и налоговых органов, базовые характеристики которых представлены в таблице 1, в том числе отнесение налоговых систем некоторых государств мира.

Таблица 1

Классификация современных моделей взаимодействия налогоплательщиков и налоговых органов

|

Модель

|

Характеристики

|

Страны

|

Оценка

эффективности

| |

|

Фискальная

|

Социально-экономическая

| |||

|

Патриархальная

|

Государство

обладает полным суверенитетом в налоговой политике. Исполнение налоговых

обязанностей поддерживается традицией и мощным репрессивным аппаратом.

Уклонение от налогов общественно порицаемо и может караться

наиболее суровым образом

|

Бруней,

Малайзия, Судан, КНР

|

Высокая

|

Низкая

|

|

Консервативная

|

Государство

– центральный элемент налоговой системы. Интересы налогоплательщиков

при установлении налоговой нагрузки учитываются косвенным образом.

Налоговая обязанность является универсальной, бремя ее исполнения целиком

ложится на налогоплательщика, государство в целом не устраняет

препятствия в своевременной уплате налогов и сборов. Коммуникации

с налогоплательщиками – через налоговые уведомления и пропаганду

с применением традиционных инструментов агитации

|

США,

Казахстан, другие государства Центральной Азии, Россия (до 2010-х годов)

|

Умеренная

|

Умеренная

|

|

Либеральная

|

Налогоплательщики

сами определяют пределы дозволенного поведения, формируют повестку налоговой

политики, уплачивают налоги в соответствии с объемом получаемых

публичных услуг

|

В

ограниченном виде – нефтяные монархии Ближнего Востока (Катар, отдельные

эмираты ОАЭ, Оман)

|

Умеренная

|

Умеренная

|

|

Активно

эксплуатационная

|

Государство

создает расширенные коммуникации с налогоплательщиками, предоставляет

гибкие возможности по уплате налогов и сборов, активно подталкивает

граждан к налоговой ответственности, однако ключевая цель – максимальный

сбор налогов при неразумно высоком уровне налоговой нагрузки,

прикрываемой публичными интересами

|

Скандинавские

страны, Новая Зеландия, Израиль

|

Умеренная

или высокая

|

Дискуссионная

|

|

Проактивная

|

Равноправное

партнерство с налогоплательщиками, активное вовлечение в формирование

налоговой политики, цифровизация коммуникаций, стремление поиска

общественного баланса в налоговой системе

|

Отдельные

индустриально развитые государства. Россия (в 2010-е годы), страны Западной

Европы, Канада

|

Высокая

|

Высокая

|

|

Смешанная

|

Включает

элементы одной или нескольких моделей

|

Большинство

других государств с формирующимися и развивающимися экономиками

|

От

низкой до умеренной

| |

Можно констатировать, что в регионе Центральной Азии превалируют консервативные и даже патриархальные модели взаимодействия налогоплательщиков и налоговых органов, что связано с традициями, ментальностью, экономической культурой, степенью развития социально-экономических отношений и проч. Напротив, в индустриально развитых странах преобладают активно эксплуатационная и проактивная модели взаимодействия налогоплательщиков и налоговых органов. Применение активно эксплуатационной модели взаимодействия налогоплательщиков и налоговых органов видится бесперспективным путем развития налоговых отношений, что подтверждают авторитетные зарубежные исследователи [8–10] (Dowling, 2014; Agrawal, 2015; Bušovská, 2014), хотя в условиях засилья модели социальных государств «всеобщего благоденствия», альтернативных источников финансирования постоянно раздуваемых социальных обязательств государства практически не предвидится.

Проактивная модель взаимодействия налогоплательщиков и налоговых органов в немалой степени основывается на так называемой теории подталкивания (англ. nudge theory), активно и успешно применяемой ныне в системе публичного управления многих индустриально развитых стран и основывающейся на идее о том, что косвенные, порой скрытые от общественности побуждения развивают ответственное поведение граждан в публичных отношениях. В частности, расширяя возможности применения электронных налоговых сервисов, правительства упрощают до минимума некогда сложные интеракции налогоплательщиков с фискальными органами, обеспечивают понятность и прозрачность такого взаимодействия, расширяют информирование налогоплательщиков по всем ключевым аспектам, связанным с исполнением налоговых обязанностей. В результате налогоплательщик как бы всеми силами и возможностями «подталкивается» к ответственному поведению, ведь, к примеру, ссылаться на сложность и запутанность взаимодействия с налоговыми органами как причину невыполнения налоговой повинности в таких условиях будет едва ли приличным, и в целом новые сервисы позволят преодолеть психологические барьеры во взаимоотношениях налогоплательщиков и налоговых органов. Постепенно, по мере формирования налоговой культуры и налоговых традиций, общество само приходит к осознанию неприличия уклонения от налоговой повинности, стигматизируя налоговых «уклонистов» и побуждая их к ответственному поведению без применения репрессивного государственного механизма [15, 17] (Anisimov, Tikhonova, 2018; Leshchenko, Medvedeva, 2018).

Цифровые технологии как перспективное направление развития проактивной модели взаимодействия налогоплательщиков и налоговых органов.

Проактивная модель взаимодействия налогоплательщиков и налоговых органов вызывает большой интерес, поскольку она способствует балансированию приоритетов бюджета, государства (не следует ограничивать интересы государства в фискальной сфере одними лишь интересами полного и своевременного пополнения бюджета – налоговая политика современного государства также призвана иметь стимулирующий характер, обеспечивая расширенные предпосылки для экономического роста [11] (Evstafeva, 2014)) и налогоплательщиков. Безусловно, речь идет о сложном поиске баланса, однако перспективы взаимодействия в рамках проактивной модели сотрудничества налоговых органов и налогоплательщиков подкрепляет и усиливает цифровизация, с применением которой [12] (Mytareva, 2018):

– обеспечивается тотальный дистанционный доступ налогоплательщиков к ресурсам, позволяющим: уточнить состояние налоговой задолженности; сформировать платежные документы и сидя за компьютером или через экран гаджета уплатить налоги и сборы (нередко с дисконтом ввиду своевременности); получить консультации со стороны налоговых органов;

– формируется замкнутый и непрерывный цикл получения активной и пассивной обратной связи от налогоплательщиков (через формы передачи обратной связи, а также инструментальный сбор параметров, характеризующих активности и интересы налогоплательщиков);

– реализуется потенциал обучения и пропаганды с максимально широким охватом населения и глубочайшим «впечатлительным» эффектом, который способны оказывать современные мультимедийные технологии [13] (Vinitskaya, 2015).

Налоговые органы различных государств мира по достоинству оценили потенциал развития взаимодействия с населением через электронные налоговые сервисы [14] (Moynihan, Herd, Harvey, 2014). В авангарде передового опыта не только развитые индустриальные государства (США, Канада, Австралия, Израиль, страны ЕС), но также ближняя к региону Центральной Азии и дружественная Российская Федерация, где электронные налоговые сервисы не просто развиваются более 10 лет, с середины 2000-х годов, но и выступили полноценным прототипом для создания и запуска уже в средине 2010-х годов системы цифровых государственных услуг [16, 18] (Luchinina, 2015; Tsvetkov, Dudin, Lyasnikov, Zaidov, 2019).

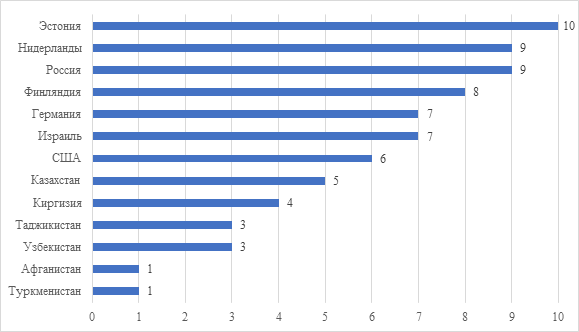

Экспертные оценки уровня цифровизации взаимодействия налогоплательщиков и налоговых органов. Представляется любопытным рассмотреть экспертные оценки состояния цифровизации в предметной сфере в отдельных странах Центральной Азии и индустриально развитых странах (рис. 1).

Можно констатировать, что страны Центральной Азии, за исключением, пожалуй, Казахстана, существенно отстают по уровню цифровизации взаимодействия налогоплательщиков и налоговых органов от индустриально развитых государств, включая Российскую Федерацию. Ключевой проблемой представляется недостаточность развития электронных налоговых сервисов, на которое видится необходимым обратить приоритетное внимание в контексте совершенствования взаимодействия налогоплательщиков и налоговых органов.

Рисунок 1. Экспертные оценки уровня цифровизации взаимодействия налогоплательщиков и налоговых органов, баллов (мин. = 1, макс. = 10) Источник: составлено по результатам экспертного опроса.

Пути развития цифровизации в системе современных моделей взаимодействия налогоплательщиков и налоговых органов в государствах Центральной Азии на основе опыта индустриально развитых стран. Приведенные результаты исследования убедительно подтверждают, что развитие взаимодействия налогоплательщиков и налоговых органов в странах Центральной Азии должно осуществляться на основе проактивной модели, элементы которой представлены выше в таблице 1 и призваны выступить ориентирами в дорожной карте преобразований по приоритетным направлениям.

Основой преобразований должно стать формирование полного цикла электронных налоговых сервисов, включающего в себя ресурсы получения информации о налоговой обязанности, средства дистанционных коммуникаций и платежей, получения публичных услуг налоговой службы в удаленном режиме, включая разнообразные консультации, инструментарий анонимной обратной связи и проч. Функционирование таких ресурсов должно реализовываться на автоматизированных цифровых платформах, обеспечивающих автоматизированную обработку больших массивов данных, выполнение рутинных операций искусственным интеллектом, долгосрочное надежное хранение данных на длительный срок, бесперебойную работу электронных сервисов.

Заключение. Цифровые технологии тем самым занимают важное место в развитии взаимодействия налогоплательщиков и налоговых органов. Опыт построения и успешного функционирования проактивного взаимодействия в рассматриваемой сфере, накопленный в ряде индустриально развитых государств, прежде всего в части формирования и развития цифровых дистанционных налоговых сервисов, должен продуктивно перениматься странами Центральной Азии, способствуя неуклонному повышению качества и результативности налогового администрирования, формированию всеобщего выигрыша по полному спектру субъектов налоговых отношений.

Источники:

2. Назарбекова Г.Н., Ногоева А. Проблемы разграничения налогового планирования и уклонения от уплаты налогов в Кыргызской Республике // Известия Иссык-Кульского форума бухгалтеров и аудиторов стран Центральной Азии. – 2016. – № 1-2-2(13). – c. 293-297.

3. Демин А.В. Совершенствование налоговой культуры как важнейшая предпосылка перехода к «партнерской» модели налогового администрирования // Вестник Казанского юридического института МВД России. – 2016. – № 4(26). – c. 81-85.

4. Gadžo S., Klemenčić I. Effective international information exchange as a key element of modern tax systems: promises and pitfalls of the OECD’s common reporting standard // Public Sector Economics. – 2017. – № 2. – p. 207-226.

5. Gribnau H. Corporate social responsibility and tax planning: Not by rules alone // Social and Legal Studies. – 2015. – № 2. – p. 225-250.

6. Mathias J. Reforming the Swedish employment-related social security system: activation, administrative modernization and strengthening local autonomy // Regional and Federal Studies. – 2017. – № 1. – p. 23-39. – doi: 10.1080/13597566.2016.1255605.

7. Mathews T. Public finance and tax equity in the Arabian Gulf monarchies. DigitalCommons@ Kennesaw State University. - 2016

8. Dowling G.R. The curious case of corporate tax avoidance: Is it socially irresponsible? // Journal of Business Ethics. – 2014. – № 1. – p. 173-184. – doi: 10.1007/s10551-013-1862-4.

9. Agrawal D.R. The tax gradient: Spatial aspects of fiscal competition // American Economic Journal: Economic Policy. – 2015. – № 2. – p. 1-29. – doi: 10.1257/pol.20120360.

10. Bušovská, M.Š. Convergence of tax burden, tax revenues and implicit tax rates in the European Union member states // Ekonomický časopis. – 2014. – № 04. – p. 363-376.

11. Евстафьева А.Х. Налоговая политика как инструмент обеспечения экономической безопасности региона // Инновационное развитие экономики. – 2014. – № 2(19). – c. 89-92.

12. Мытарева Л.А. Специфика деятельности налоговых органов в условиях цифровизации экономики // Развитие региональной экономики в условиях цифровизации: Сборник материалов Международной научно-практической конференции, посвященной 80-летию ФГБОУ ВО «Чеченский государственный университет». Грозный, 2018. – c. 206-211.

13. Виницкая А.В. Использование современных информационных технологий в формировании экологической культуры подростков и молодежи // Инновационные технологии в науке и образовании. – 2015. – № 3(3). – c. 276-277.

14. Moynihan D., Herd P., Harvey H. Administrative burden: Learning, psychological, and compliance costs in citizen-state interactions // Journal of Public Administration Research and Theory. – 2014. – № 1. – p. 43-69. – doi: 10.1093/jopart/muu009.

15. Анисимов А.А., Тихонова О.Б. Реформирование финансовой политики государства как вызов времени // Экономическая безопасность. – 2018. – № 4. – c. 305-310. – doi: 10.18334/ecsec.1.4.100529.

16. Лучинина Е.А. Развитие электронных сервисов налоговой службы // Налоги и финансы. – 2015. – № 4(28). – c. 45-48.

17. Лещенко Ю.Г., Медведева Е.А. Риск-Fintech как скрытая угроза экономической безопасности национальной банковской системы // Экономическая безопасность. – 2018. – № 4. – c. 232-336. – doi: 10.18334/ecsec.1.4.100550.

18. Цветков В.А., Дудин М.Н., Лясников Н.В., Заидов К.Х. Система налогового контроля в Российской Федерации и пути повышения ее эффективности // Экономика и управление. – 2019. – № 1(159). – c. 4-15.

Страница обновлена: 07.01.2026 в 00:45:32

Download PDF | Downloads: 44 | Citations: 2

Digital technologies in the system of modern models of interaction between taxpayers and tax authorities: the experience of Central Asia and industrialized countries

Deeva T.V.Journal paper

Journal of Central Asia Economy

Volume 3, Number 4 (October-December 2019)

Abstract:

The author reveals the issues of using digital technologies in the context of the application and development of modern models of interaction between tax authorities and taxpayers. It is stated that the activation of interaction with taxpayers in order to induce the timely payment of taxes and fees is the most important resource for improving tax administration. The author's classification of modern models of interaction between taxpayers and tax authorities, based on the experience of the countries of Central Asia and industrially developed states, is proposed. It is substantiated that the development of interaction between tax authorities and taxpayers can be ensured on the basis of a comprehensive application of the theory of nudges. It is concluded that comprehensive assistance to «push» taxpayers to responsible behavior can be ensured through the active development of digital remote public services (electronic services), an insufficient study of the relevant experience in the Central Asian region is noted. Solutions are proposed regarding the development of digitalization in the system of modern models interaction of taxpayers and tax authorities in the Central Asian states based on the experience of industrialized countries.

Keywords: digital technologies, interaction between taxpayers and tax authorities, nudge theory, electronic tax services, digitalization

References:

Agrawal D.R. (2015). The tax gradient: Spatial aspects of fiscal competition American Economic Journal: Economic Policy. 7 (2). 1-29. doi: 10.1257/pol.20120360.

Anisimov A.A., Tikhonova O.B. (2018). Reformirovanie finansovoy politiki gosudarstva kak vyzov vremeni [Reforming the state’s financial policy as a challenge of the times]. Ekonomicheskaya bezopasnost. 1 (4). 305-310. (in Russian). doi: 10.18334/ecsec.1.4.100529.

Bušovská, M.Š. (2014). Convergence of tax burden, tax revenues and implicit tax rates in the European Union member states Ekonomický časopis. 62 (04). 363-376.

Demin A.V. (2016). Sovershenstvovanie nalogovoy kultury kak vazhneyshaya predposylka perekhoda k «partnerskoy» modeli nalogovogo administrirovaniya [Improving the tax culture as the most important prerequisite for the transition to the "partner" model of tax administration]. Vestnik Kazanskogo yuridicheskogo instituta MVD Rossii. (4(26)). 81-85. (in Russian).

Dowling G.R. (2014). The curious case of corporate tax avoidance: Is it socially irresponsible? Journal of Business Ethics. 124 (1). 173-184. doi: 10.1007/s10551-013-1862-4.

Evstafeva A.Kh. (2014). Nalogovaya politika kak instrument obespecheniya ekonomicheskoy bezopasnosti regiona [Tax policy as a tool for ensuring the economic security of the region]. Innovative development of economy. (2(19)). 89-92. (in Russian).

Gadžo S., Klemenčić I. (2017). Effective international information exchange as a key element of modern tax systems: promises and pitfalls of the OECD’s common reporting standard Public Sector Economics. 41 (2). 207-226.

Gorchakova E.R. (2018). Povyshenie nalogovoy gramotnosti kak strategicheskiy orientir razvitiya gosudarstva i regionov [Increase of tax literacy as a strategic oriented development of the state and regions]. Vectoreconomy. (3(21)). 22. (in Russian).

Gribnau H. (2015). Corporate social responsibility and tax planning: Not by rules alone Social & Legal Studies. 24 (2). 225-250.

Leschenko Yu.G., Medvedeva E.A. (2018). Risk-Fintech kak skrytaya ugroza ekonomicheskoy bezopasnosti natsionalnoy bankovskoy sistemy [Risk-fintech as a hidden threat to the economic security of the national banking system]. Ekonomicheskaya bezopasnost. 1 (4). 232-336. (in Russian). doi: 10.18334/ecsec.1.4.100550.

Luchinina E.A. (2015). Razvitie elektronnyh servisov nalogovoy sluzhby [Development of electronic services of tax service]. Nalogi i finansy. (4(28)). 45-48. (in Russian).

Mathias J. (2017). Reforming the Swedish employment-related social security system: activation, administrative modernization and strengthening local autonomy Regional & Federal Studies. 27 (1). 23-39. doi: 10.1080/13597566.2016.1255605.

Moynihan D., Herd P., Harvey H. (2014). Administrative burden: Learning, psychological, and compliance costs in citizen-state interactions Journal of Public Administration Research and Theory. 25 (1). 43-69. doi: 10.1093/jopart/muu009.

Mytareva L.A. (2018). Spetsifika deyatelnosti nalogovyh organov v usloviyakh tsifrovizatsii ekonomiki [The specifics of the tax authorities in the conditions of digitalization of the economy] Development of the regional economy in the context of digitalization. 206-211. (in Russian).

Nazarbekova G.N., Nogoeva A. (2016). Problemy razgranicheniya nalogovogo planirovaniya i ukloneniya ot uplaty nalogov v Kyrgyzskoy Respublike [Problems of differentiation of tax planning and tax evasion in the Kyrgyz Republic]. Izvestiya Issyk-Kulskogo foruma bukhgalterov i auditorov stran Tsentralnoy Azii. (1-2-2(13)). 293-297. (in Russian).

Tsvetkov V.A., Dudin M.N., Lyasnikov N.V., Zaidov K.Kh. (2019). Sistema nalogovogo kontrolya v Rossiyskoy Federatsii i puti povysheniya ee effektivnosti [Tax control system in the Russian Federation and ways of improving its efficiency]. Economics and management. (1(159)). 4-15. (in Russian).

Vinitskaya A.V. (2015). Ispolzovanie sovremennyh informatsionnyh tekhnologiy v formirovanii ekologicheskoy kultury podrostkov i molodezhi [The use of modern information technologies in the formation of ecological culture of adolescents and young people]. Innovatsionnye tekhnologii v nauke i obrazovanii. (3(3)). 276-277. (in Russian).