Механизмы обеспечения экономической безопасности в системе бюджетно-налоговых отношений

Курепина Н.Л.1![]() , Зеркаль Е.Е.1

, Зеркаль Е.Е.1

1 Калмыцкий государственный университет им. Б.Б. Городовикова, Россия, Элиста

Скачать PDF | Загрузок: 68

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 6, Номер 1 (Январь-март 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=52263882

Аннотация:

В статье рассмотрены механизмы обеспечения бюджетно-налоговой безопасности с позиции анализа направлений налогового администрирования, контрольно-надзорной деятельности и особенностей функционирования субъектов бюджетно-налоговых отношений. Систематизированы современные подходы к определению бюджетно-налоговой безопасности и определены составные элементы экономической безопасности в системе бюджетно-налоговых отношений.

Ключевые слова: экономическая безопасность, бюджетно-налоговая безопасность, механизмы обеспечения, бюджетно-налоговые отношения

JEL-классификация: H21, H22, H61, H56

Введение. В современных сложных и неопределенных геополитических условиях развития экономики страны, одним из определяющих условий ее стабильности становится устойчивое функционирование бюджетно-налоговой системы, уровень и качество механизмов которой являются важными факторами обеспечения экономической безопасности с точки зрения формирования государственного бюджета. Помимо этого, все большее влияние приобретает значение налогового аспекта как составляющего элемента национальной безопасности, ввиду продолжающего процесса становления рыночной экономики, базирующейся на механизмах и инструментах конкурентного рынка. В этой связи, вопросы экономической безопасности с точки зрения бюджетной и налоговой политик, а также анализа существующих механизмов и налогового администрирования [9], контрольно-надзорной деятельности, функционирования субъектов бюджетно-налоговых отношений заслуживают особого внимания в экономической теории и практике.

Также требуется детальное изучение современных направлений таких механизмов обеспечения безопасности, как налоговое администрирование, разработка и достижение результативности и эффективности контрольно-надзорной деятельности, выявление налоговых рисков и угроз, препятствующих устойчивому развитию бюджетно-налоговых отношений в стране. С учетом вышеизложенного механизмы налогово-бюджетной политики представляют собой важный инструмент, способствующий обеспечению экономической безопасности государства, а их изучение является актуальной и необходимой задачей для развития бюджетно-налоговых отношений в соответствии с национальными интересами страны.

Основная часть. На сегодняшний день экономическая безопасность государства представляет собой совокупность государственных, общественных и предпринимательских институтов, которые способствуют обеспечению полноценной жизнедеятельности государственных сфер [2]. При этом основной функцией системы экономической безопасности страны является создание нормативно-правовых и организационных условий, способствующих ее стабильной жизнедеятельности и развитию, а также направленной на выявление и своевременное реагирование на факторы угроз внутренней и внешней среды.

На экономическую безопасность государства оказывает влияние ряд экзогенных и эндогенных элементов, одним из которых является бюджетно-налоговая безопасность [5]. Следует учитывать, что значимость налогов и национального бюджета страны в рамках системы экономической безопасности определяется их функциональной сущностью, заключающейся в формировании финансового фонда, необходимого для выполнения государством своих функций. В этой связи, бюджетная и налоговая политики представляют собой составную часть общей экономической государственной политики, направленной на экономический рост и развитие.

Отметим, что существующие законодательные и нормативные документы не содержат официально закрепленного определения понятия «бюджетно-налоговой безопасности» или «экономической безопасности бюджетно-налоговых отношений» [1]. Тем не менее, в отечественной науке представлена достаточно большая теоретическая база исследований, посвященная исследуемой проблематике, а также приводятся различные дефиниции «бюджетно-налоговой безопасности». Систематизируем предложенные исследователями определения и рассмотрим их особенности (табл. 1).

Таблица 1. Определения понятия «бюджетно-налоговая безопасность»

|

Автор

|

Определение

|

|

Е.В.

Слесаренко, О.Б. Шевелева

|

Бюджетно-налоговая безопасность заключается в

обеспечении единства межсистемных связей деятельности федеральных и

региональных государственных органов для поддержания стабильности

экономического развития посредством совокупности правовых, организационных, политических

и прочих государственных мер [18].

|

|

Д.Ю.

Коробков

|

Бюджетно-налоговая безопасность представляет собой

такое состояние федерального бюджета страны, которое характеризуется

устойчивостью, сбалансированностью и обеспеченностью соответствия его доходов

и расходов, а также возможность бюджета реализовывать государственные нужды в

части использования финансовых ресурсов и высокий уровень собираемости

налогов и неналоговых поступлений [8].

|

|

Т.Ю.

Ткачева

|

Бюджетно-налоговая безопасность представляет собой

такую государственную систему, при которой обеспечивается должный уровень

защищенности бюджетных и налоговых элементов от внутренних и внешних угроз,

формируется бюджетный фонд денежных средств, впоследствии направляемый на

осуществление государственных мероприятий в рамках проводимой государственной

политики, и обеспечивается реализация соответствующего бюджетно-налогового

контроля их формирования и расходования [19].

|

|

А.И.

Пономарев, Е.В. Павленко

|

Бюджетно-налоговая безопасность заключается в

обеспечении стабильного функционирования экономики страны посредством

перераспределения бюджетных финансовых ресурсов с целью поддержания

фискальной устойчивости бюджетно-налоговых отношений [17].

|

|

Н.М.

Бобошко

|

Бюджетно-налоговая безопасность – это устойчивое и

сбалансированное состояние государственного и регионального бюджетов,

соответствие доходных и расходных статей, обеспечение финансовыми ресурсами

государственных нужд посредством использования налоговых и неналоговых

поступлений и контроль их собираемости, при условии ограниченности налоговой

нагрузки разумными факторами [1].

|

Анализируя приведенные дефиниции, следует отметить, что многие ученые трактуют бюджетно-налоговую безопасность с позиции совмещения функциональных направлений таких экономических категорий, как «бюджетная политика», включающей планирование [20], надзор и исполнение бюджетного процесса, и «налоговая политика», включающей контроль соблюдения налоговых поступлений. Так, Т.Ю. Ткачева рассматривает экономическую безопасность бюджетно-налоговых отношений с позиции защиты от различного рода угроз. Согласно подходу А.И. Пономарева, Д.Ю. Коробкова и Н.М. Бобошко содержание категории «бюджетно-налоговая безопасность» трактуется именно с позиции формирования государственного бюджета посредством налоговых и неналоговых поступлений, а также мониторинга и контроля их собираемости и расходования [15].

Более функциональный подход предлагают Е.В. Слесаренко и О.Б. Шевелева, делая акцент не на влиянии внешних угроз, а на эффективности деятельности государственных органов, выполнения их функциональных обязанностей и уровня защищенности их интересов. В своем исследовании авторы отмечают, что понятие «бюджетно-налоговая безопасность» сочетает в себе характерные черты политической и экономической сфер, и рассматривается с точки зрения совокупности действующих в стране организационно-правовых государственных мероприятий. В свою очередь, в качестве критерия анализа экономической безопасности бюджетно-налоговой системы страны могут выступать такие параметры, как уровень развития ее бюджетно-налоговой системы и эффективность ее функционирования в рамках реализации государственной политики [13].

Проведенный анализ работ отечественных авторов позволяет сделать вывод о том, что в российской экономической науке под бюджетно-налоговой безопасностью принято понимать, во-первых, состояние финансовой системы страны, при котором обеспечивается защищенность от рисков, представляющих угрозы для его эффективного функционирования. Во-вторых, отождествляется с финансовой безопасностью [11] страны в целом и связана с реализацией государственных функций по формированию и расходованию финансовых фондов. На наш взгляд, совмещение двух подходов является наиболее функциональным на сегодняшний день, поскольку ввиду комплексности содержания данной категории ее следует рассматривать именно как многоаспектную систему.

В этой связи оптимальным является использование в настоящей статье следующего определения: бюджетно-налоговая безопасность – это одно из ключевых направлений обеспечения финансовой безопасности государства, которое создает организационные и правовые основы для бесперебойной жизнедеятельности хозяйствующих элементов экономической системы, а также предупреждает и минимизирует степень отрицательного воздействия внешних и внутренних финансовых и экономических угроз [10]. Исходя из вышеприведенного определения, ключевыми элементами экономической безопасности в системе бюджетно-налоговых отношений являются следующие (рис. 1):

Рисунок 1. Элементы экономической безопасности в системе

бюджетно-налоговых отношений

Источник: составлено автором.

Согласно данным рисунка, в основе бюджетно-налоговой безопасности лежит необходимость создания основ стабильного и эффективного проведения в стране финансовой государственной стратегии развития, направленной на предупреждение и сокращение негативных последствий влияния внутренних и внешних угроз финансовой сферы. В этой связи, в качестве основных элементов обеспечения бюджетно-налоговой безопасности является целесообразным выделить два ключевых направления: бюджетную и налоговую безопасность. Исходя из данного разделения, в настоящей статье все механизмы обеспечения бюджетно-налоговой безопасности будут рассмотрены с точки зрения бюджетных и налоговых инструментов.

Отметим, что в наиболее общем смысле механизмы обеспечения экономической безопасности в сфере бюджетно-налоговых отношений представляют собой совокупность организационно-экономических и правовых мер, целью которых является предотвращение экономических угроз финансовой системы страны [12]. Следует учитывать, что эффективность их реализации во многом определяется качеством организации системы контроля за их исполнением.

Как правило, механизм обеспечения бюджетной безопасности предполагает формирование и проведение ориентированной на государственные экономические интересы бюджетной политики и включает реализацию следующих мероприятий:

– повышение эффективности и качества налоговых поступлений, которые являются основным источником государственного бюджета;

– выполнение уполномоченными государственными органами функции по достижению должного уровня сбора налоговых бюджетных доходов;

– разработка и расширение существующих неналоговых инструментов, способствующих повышению доходов государственного бюджета;

– эффективное перераспределение бюджетных средств в рамках исполнения общегосударственных стратегических задач;

– рациональный характер расходных статей бюджета на непроизводительные сферы экономики;

– создание условий для целевого финансирования государственных нужд в соответствии с государственными программами;

– организацию и проведение надзора и контроля исполнения государственных бюджетных средств, реализуемых в рамках деятельности Федерального казначейства и Счетной палаты РФ;

– стремление к сокращению и более оптимальному распределению объемов бюджетных дотаций и субсидий, которые предоставляются организациям в рамках реализации мер государственной поддержки по стимулированию экономической активности;

– поддержание нормативного уровня дефицита государственного бюджета (до 10% ВВП);

– разработка и реализаций такой бюджетной политики, которая направлена на постепенную минимизацию объемов государственного долга и дефицита бюджета.

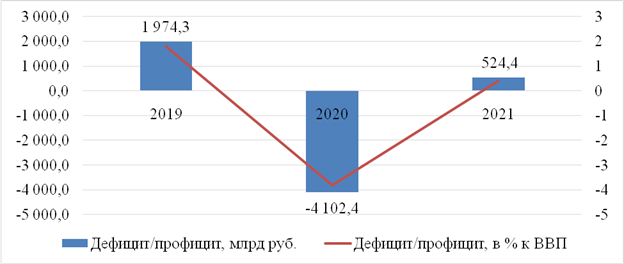

Следует отметить, что для того, чтобы механизм бюджетной безопасности мог эффективно функционировать, в стране должны быть созданы ресурсные основы бюджетной системы, которые позволяют накапливать и распределять соответствующие объемы денежных средств на обеспечение финансовой безопасности государства, а также выполнять международные валютно-инвестиционные обязательства [6]. При этом, в качестве важнейшего параметра, характеризующего степень бюджетной безопасности страны и ее объемную достаточность, можно выделить соотношение необходимого размера дефицита (профицита) государственного бюджета и ВВП страны [14]. Рассмотрим динамику соотношения дефицита (профицита) федерального бюджета страны к ВВП (рис. 2):

Рисунок 2. Динамика государственного бюджета за период с 2019 по 2021 годы

Источник: составлено автором по данным Российского статистичекого комитета

В 2020 году федеральный бюджет характеризуется дефицитом в суммарном выражении 4 102,4 млрд. рублей, что составляет -3,8% к ВВП. При этом, в 2021 году наблюдается профицит государственного бюджета в количественном выражении 524,4 млрд. рублей, что на 1,4 трлн. рублей меньше положительного сальдо исполнения бюджета в 2019 году и на 4,6 трлн. рублей выше объема бюджетного дефицита за 2020 год. Также следует отметить, что значение показателя профицита бюджета к ВВП в 2021 году составило 0,4% ВВП.

В свою очередь, механизм налоговой безопасности представляет собой основной компонент комплексной системы финансовой безопасности государства, который становится все более значимым в процессе реформирования бюджетных отношений по принципу бюджетного федерализма [16]. Он заключается в налоговом администрировании, которое представляет собой мониторинг и контроль налоговых доходов и расходов. Механизм налогового администрирования призван обеспечивать реализацию стратегических целей государственной налоговой политики, и предполагает:

– формирование в стране налоговой системы, способствующей повышению конкурентоспособности отечественных компаний;

– наличие законодательно установленных процедур и правил исполнения налоговых обязательств;

– разработку и использование экономического инструментария и стимулов соблюдения налогового процесса;

– поддержание в стране оптимального уровня налогового бремени [7].

Механизм налогового администрирования осуществляется посредством реализации следующих основных задач:

– повышение эффективности налогового администрирования при формировании фонда финансовых ресурсов, которые аккумулируются в государственном бюджете;

– сокращение случаев уклонения от налогов физическими и юридическими лицами, а также хозяйствующими субъектами теневой экономики;

– создание стимулирующих эффектов налоговой политики;

– содействие согласования интересов государства и бизнеса;

– реализация инструментами налогового администрирования социальных функций, в числе которых получение налоговых льгот, социальных вычетов, налоговой дифференциации и прочих;

– разработка решений по устранению существующих недостатков налогового законодательства, механизма функционирования налоговых систем и т. д.;

– обеспечение эффективной реализации следующих финансовых ключевых функций: планирование, контроль и учет, анализ и мониторинг, регулирование и распределение.

Наибольшее значение в системе налогового администрирования отводится налоговому контролю, благодаря которому осуществляется реализация фискальной политики государства [7]. Отметим, что налоговый контроль направлен на обеспечение процесса устойчивого поступления доходов в государственный бюджет [3], которые представлены налоговыми платежами, а также препятствовать уклонению от их уплаты и создавать субъектам налогового администрирования необходимых условий для эффективного функционирования налоговой системы. Главная задача налогового контроля с позиции государственных налоговых органов заключается в следующих функциональных задачах:

– осуществление мониторинга и надзора за соблюдением физическими и юридическими лицами налогового законодательства;

– осуществление контроля за правильностью, полнотой, своевременностью исчисления и внесения в бюджет налоговых платежей [8].

Анализируя рассмотренные механизмы экономической безопасности в сфере бюджетно-налоговых отношений, следует отметить, что они направлены на реализацию государственных функций в рамках повышения деловой активности хозяйствующих субъектов, что, в свою очередь, является одной из ключевых задач фискальной, стимулирующей и регулирующей функций финансовой политики страны. Исходя из этого, обобщим систему государственных мероприятий по обеспечению налогово-бюджетной безопасности (табл. 2).

Таблица 2. Мероприятия по обеспечению бюджетно-налоговой безопасности

|

Направление

|

Описание

|

|

Финансовые

|

Контроль

и надзор выполнения финансовых обязательств

|

|

Эффективное

перераспределение бюджетных ресурсов

| |

|

Поддержание

нормативного уровня дефицита бюджета

| |

|

Мониторинг

финансовых рисков и угроз

| |

|

Организационные

|

Законодательные

нормы и гарантии функционирования финансовой системы

|

|

Обеспечение

прозрачности финансовой системы

| |

|

Разработка

и внедрение системы индикаторов экономической безопасности в системе

бюджетно-налоговых отношений

| |

|

Организация

налогового администрирования

| |

|

Обеспечение

государственных гарантий финансовой системы

|

Отметим, что основными государственными мероприятиями в рамках рассмотренных механизмов по обеспечению экономической безопасности бюджетно-налоговой системы являются две группы мер – финансовые и организационные. В свою очередь, обеспечение в стране бюджетно-налоговой безопасности заключается не только в достижении фискальных и денежно-кредитных стратегических целей, но и в решении задач стабильного экономического развития посредством оптимизации налоговой и бюджетной политик.

Заключение

На сегодняшний день исследование проблематики бюджетно-налоговой безопасности предполагает изучение специфических аспектов деятельности налоговых и финансовых государственных органов. В наиболее общем смысле повышение эффективности функционирования механизмов бюджетной и налоговой безопасности заключается в создании стабильных условий социально-экономического развития, и предотвращения негативному воздействию внутренних и внешних угроз [4].

Следует учитывать, что основу бюджетно-налоговой безопасности страны составляет необходимость создания основ стабильного и эффективного проведения финансовой государственной стратегии развития, направленной на предупреждение и сокращение негативных последствий влияния внутренних и внешних угроз финансовой сферы. В этой связи, основными механизмами обеспечения бюджетно-налоговой безопасности являются два ключевых элемента: механизмы бюджетной и механизмы налоговой безопасности. При этом, эффективность их реализации во многом определяется факторами эффективности организации контроля их исполнения.

Функционирование бюджетно-налоговых отношений подчинено реализуемым стратегическим государственным целям, направленных на экономический рост несмотря нестабильность геополитической ситуации и экономические санкции. В этой связи обеспечение экономической безопасности в сфере бюджетно-налоговых отношений становится возможным только при условии проведения последовательной политики и слаженной работы всех структур государственного управления.

Источники:

2. Бугаева Т.Н. Бюджетно-финансовая безопасность как основа устойчивого развития региона // Научный вестник: финансы, банки, инвестиции. – 2019. – № 2(47). – c. 41-48.

3. Гошко В.А. Роль налогового контроля в системе экономической безопасности России // Место и роль россии в мировом хозяйстве: XIV МЕЖДУНАРОДНАЯ НАУЧНО-ПРАКТИЧЕСКАЯ КОНФЕРЕНЦИЯ (посвящается 90-летию ФГБОУ ВО «ВГУИТ» в 2020 г.). Воронеж, 2020. – c. 47-50.

4. Илышева Н.Н., Каранина Е.В., Кызьюров М.С. Диагностика угроз финансово-бюджетной безопасности региона // Экономика региона. – 2021. – № 4. – c. 1361-1375. – doi: 10.17059/ekon.reg.2021-4-22.

5. Исмаилова Н.К. Обеспечение бюджетно-налоговой безопасности-залог безопасности национальной экономики // Экономика и бизнес: теория и практика. – 2018. – № 1. – c. 50-53.

6. Караваева И.В., Лев М.Ю. Итоги проведения V Международной научно-практической конференции «Сенчаговские чтения» «Новые вызовы и угрозы экономике и социуму России» // Экономическая безопасность. – 2021. – № 3. – c. 853-887. – doi: 10.18334/ecsec.4.3.112368.

7. Каранина Е.В. Диагностика индикаторов финансовой безопасности региона // Инновационное развитие экономики. – 2019. – № 5-2(53). – c. 127-133.

8. Коробков Д.Ю. Налогово-бюджетная безопасность в Российской Федерации // Формирование финансово-экономических условий инновационного развития: Сборник статей Международной научно-практической конференции. Самара, 2020. – c. 26-29.

9. Лев М.Ю., Болонин А.И., Лещенко Ю.Г. Налоговое администрирование как механизм укрепления экономической безопасности налоговой системы государства // Экономическая безопасность. – 2022. – № 2. – c. 525-546. – doi: 10.18334/ecsec.5.2.114626.

10. Лев М.Ю. Цены, налоги как финансовые показатели экономического кризиса // Вестник Академии. – 2016. – № 1. – c. 28-35.

11. Лещенко Ю.Г. Финансовая безопасность Российской Федерации в условиях финансовой глобализации // Экономическая безопасность. – 2018. – № 3. – c. 237-248. – doi: 10.18334/ecsec.1.3.100546.

12. Минаков А.В. Анализ бюджетно-налоговой безопасности регионов России // Вестник Московского университета МВД России. – 2019. – № 4. – c. 248-252. – doi: 10.24411/2073-0454-2019-10233.

13. Михеева М.В. Особенности бюджетной безопасности российской федерации на современном этапе // Современная наука. – 2021. – № 5. – c. 66-69. – doi: 10.53039/2079-4401.2021.7.5.014.

14. Науменкова Н.В., Шевченко А.В., Филатова Е.Ю. Налоговая безопасность региона как фактор обеспечения финансовой устойчивости // Актуальные проблемы менеджмента, экономики и экономической безопасности: Сборник материалов II Международной научной конференции. Костанай, 2020. – c. 142-145.

15. Новоселов К.В. Обеспечение экономической безопасности в сфере бюджетно-налоговых отношений: мониторинг рисков формирования налоговой базы прибыли организаций // Инновационное развитие экономики. – 2020. – № 6(60). – c. 319-330.

16. Пинская М.Р., Тихонова А.В. Налогово-бюджетная политика Российской Федерации: ответы на главные вопросы // Международный бухгалтерский учет. – 2020. – № 1(463). – c. 45-65. – doi: 10.24891/ia.23.1.45.

17. Пономарев А.И., Павленко Е.В. Анализ угроз экономической безопасности в налогово-бюджетной сфере в российской федерации // Аллея науки. – 2020. – № 5(44). – c. 87-91.

18. Слесаренко Е.В., Шевелева О.Б. К вопросу о понятии и критериях оценки уровня безопасности налогово-бюджетной сферы региона // Вестник Белгородского университета кооперации, экономики и права. – 2019. – № 6(79). – c. 258-267. – doi: 10.21295/2223-5639-2019-6-258-267.

19. Ткачева Т.Ю., Афанасьева Л.В., Белоусова С.Н. Управление бюджетными рисками на региональном уровне с использованием экономико-математических методов оценки // Научно-методический электронный журнал Концепт. – 2014. – c. 981-985.

20. Городецкий А.Е., Караваева И.В. и др. Экономическая безопасность России в новой реальности. / Коллективная монография. - М.: ИЭ РАН, 2021. – 325 c.

Страница обновлена: 25.12.2025 в 15:53:48

Download PDF | Downloads: 68

Mechanisms for ensuring economic security in budgetary and tax relations

Kurepina N.L., Zerkal E.E.Journal paper

Economic security

Volume 6, Number 1 (January-March 2023)

Abstract:

The article discusses the mechanisms for ensuring fiscal security from the standpoint of analyzing tax administration, control and supervision activities and the features of subjects of budgetary and tax relations. Modern approaches to the definition of fiscal security are systematized; and the constituent elements of economic security in the system of fiscal relations are determined.

Keywords: economic security, fiscal security, security mechanisms, fiscal relations

JEL-classification: H21, H22, H61, H56

References:

Boboshko N.M. (2014). Nalogovo-byudzhetnaya bezopasnost v sisteme ekonomicheskoy bezopasnosti strany [Fiscal security in the country's economic security system]. Innovative development of economy. (2(19)). 74-78. (in Russian).

Bugaeva T.N. (2019). Byudzhetno-finansovaya bezopasnost kak osnova ustoychivogo razvitiya regiona [Budgetary and financial security as a basis for sustainable development of the region]. Scientific Herald: finance, banks, investments. (2(47)). 41-48. (in Russian).

Gorodetskiy A.E., Karavaeva I.V. i dr. (2021). Ekonomicheskaya bezopasnost Rossii v novoy realnosti [Russia's Economic Security in the New Reality] M.: IE RAN. (in Russian).

Goshko V.A. (2020). Rol nalogovogo kontrolya v sisteme ekonomicheskoy bezopasnosti Rossii [The role of tax control in the system of economic security of Russia] The place and role of Russia in the world economy. 47-50. (in Russian).

Ilysheva N.N., Karanina E.V., Kyzyurov M.S. (2021). Diagnostika ugroz finansovo-byudzhetnoy bezopasnosti regiona [Diagnostics of threats to regional fiscal security]. Economy of the region. 17 (4). 1361-1375. (in Russian). doi: 10.17059/ekon.reg.2021-4-22.

Ismailova N.K. (2018). Obespechenie byudzhetno-nalogovoy bezopasnosti-zalog bezopasnosti natsionalnoy ekonomiki [Budget and tax security support - deposit safety of national economy]. Economics and business: theory and practice. (1). 50-53. (in Russian).

Karanina E.V. (2019). Diagnostika indikatorov finansovoy bezopasnosti regiona [Diagnostics of indicators of financial security of the region]. Innovative development of economy. (5-2(53)). 127-133. (in Russian).

Karavaeva I.V., Lev M.Yu. (2021). Itogi provedeniya V Mezhdunarodnoy nauchno-prakticheskoy konferentsii «Senchagovskie chteniya» «Novye vyzovy i ugrozy ekonomike i sotsiumu Rossii» [Results of the 5th International Scientific and Practical Conference]. Economic security. 4 (3). 853-887. (in Russian). doi: 10.18334/ecsec.4.3.112368.

Korobkov D.Yu. (2020). Nalogovo-byudzhetnaya bezopasnost v Rossiyskoy Federatsii [Fiscal security in the Russian Federation] Financial and economic conditions for innovative development. 26-29. (in Russian).

Leschenko Yu.G. (2018). Finansovaya bezopasnost Rossiyskoy Federatsii v usloviyakh finansovoy globalizatsii [Financial security of the Russian Federation in the context of financial globalization]. Economic security. 1 (3). 237-248. (in Russian). doi: 10.18334/ecsec.1.3.100546.

Lev M.Yu. (2016). Tseny, nalogi kak finansovye pokazateli ekonomicheskogo krizisa [Inflation: the prices, taxes, finance as crisis factors]. Academy´s Herald. (1). 28-35. (in Russian).

Lev M.Yu., Bolonin A.I., Leschenko Yu.G. (2022). Nalogovoe administrirovanie kak mekhanizm ukrepleniya ekonomicheskoy bezopasnosti nalogovoy sistemy gosudarstva [Tax administration as a mechanism for strengthening the tax system economic security]. Economic security. 5 (2). 525-546. (in Russian). doi: 10.18334/ecsec.5.2.114626.

Mikheeva M.V. (2021). Osobennosti byudzhetnoy bezopasnosti rossiyskoy federatsii na sovremennom etape [Features of the budget security of the Russian Federation at the present stage]. Sovremennaya nauka. (5). 66-69. (in Russian). doi: 10.53039/2079-4401.2021.7.5.014.

Minakov A.V. (2019). Analiz byudzhetno-nalogovoy bezopasnosti regionov Rossii [Analysis of the fiscal security of the regions of Russia]. Vestnik Moskovskogo universiteta MVD Rossii. (4). 248-252. (in Russian). doi: 10.24411/2073-0454-2019-10233.

Naumenkova N.V., Shevchenko A.V., Filatova E.Yu. (2020). Nalogovaya bezopasnost regiona kak faktor obespecheniya finansovoy ustoychivosti [Tax security of the region as a factor of ensuring financial stability] Actual problems of management, economics and economic security. 142-145. (in Russian).

Novoselov K.V. (2020). Obespechenie ekonomicheskoy bezopasnosti v sfere byudzhetno-nalogovyh otnosheniy: monitoring riskov formirovaniya nalogovoy bazy pribyli organizatsiy [Ensuring economic security in the field of fiscal and tax relations: monitoring the risks of formation of the tax base of the profit of organizations]. Innovative development of economy. (6(60)). 319-330. (in Russian).

Pinskaya M.R., Tikhonova A.V. (2020). Nalogovo-byudzhetnaya politika Rossiyskoy Federatsii: otvety na glavnye voprosy [Fiscal policy of the Russian Federation: answers to the main questions]. International accounting. 23 (1(463)). 45-65. (in Russian). doi: 10.24891/ia.23.1.45.

Ponomarev A.I., Pavlenko E.V. (2020). Analiz ugroz ekonomicheskoy bezopasnosti v nalogovo-byudzhetnoy sfere v rossiyskoy federatsii [Analysis of threats to economic security in the fiscal sphere in the Russian Federation]. Alley of Science. 1 (5(44)). 87-91. (in Russian).

Slesarenko E.V., Sheveleva O.B. (2019). K voprosu o ponyatii i kriteriyakh otsenki urovnya bezopasnosti nalogovo-byudzhetnoy sfery regiona [To the question of the concept and criteria or assessing the level of security of regional fiscal sphere]. Herald of the Belgorod University of Cooperation, Economics and Law. (6(79)). 258-267. (in Russian). doi: 10.21295/2223-5639-2019-6-258-267.

Tkacheva T.Yu., Afanaseva L.V., Belousova S.N. (2014). Upravlenie byudzhetnymi riskami na regionalnom urovne s ispolzovaniem ekonomiko-matematicheskikh metodov otsenki [Budget risk management at the regional level using economic and mathematical methods of assessment]. Scientific and methodical electronic journal Concept. 20 981-985. (in Russian).