Экономические аспекты развития дистанционного банковского обслуживания на примере ПАО «СКБ-банк»

Шайбакова Л.Ф.1, Миронов Д.С.1, Лубина Д.С.1

1 Уральский государственный экономический университет, Россия, Екатеринбург

Скачать PDF | Загрузок: 65 | Цитирований: 2

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 9 (Сентябрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49551708

Цитирований: 2 по состоянию на 30.01.2024

Аннотация:

В статье с применением элементов системного и институционального подходов, а также методов графического и текстового моделирования, сравнительного анализа, декомпозиции и экспертных оценок рассматриваются вопросы совершенствования дистанционного обслуживания в банковской сфере. Проблема развития данного направления деятельности банка становится особо актуальной сегодня, поскольку взятый курс на цифровизацию во всех сферах хозяйствования, а также ограничительные меры, вызванные пандемией короновируса, бросают вызов в развитии новых форм электронного сервиса с целью минимизации дополнительных рисков, а также повышения конкурентоспособности.

Исследуются характеристики и содержание процесса дистанционного банковского обслуживания (ДБО): сформировано определение ДБО, определены основные их виды, рассмотрены характерные особенности обслуживание физических, юридических лиц и др. Предметный анализ особенностей, а также эффективности ДБО иллюстрируются на примере ПАО «СКБ-банк».

В материалах представлены результаты анализа эффективности и конкурентоспособности по данному направлению работы банка, а также предложены и обоснованы вполне конкретные меры для дальнейшего экономического развития услуг ДБО.

Ключевые слова: Ключевые слова: дистанционное банковское обслуживание, мобильное банковское приложение, банковский сервис, СКБ-банк, интернет-банкинг, денежный посредник

JEL-классификация: G21, G28, O31

Введение. Денежное посредничество имеет значимую роль на финансовом рынке, главная функция которого состоит в трансформации бездействующих денежных средств в ссудный капитал. Цель денежного посредничества связана с содействием движению денежных средств от их владельцев к пользователям (заемщикам).

Роль денежных посредников заключается в концентрации и рациональном использовании денежных ресурсов. Они являются неким центром, который связывает интересы большого числа экономических субъектов на конкретном уровне.

Денежные посредники играют важную роль в функционировании денежного рынка, а через него – в развитии рыночной экономики, их экономическое назначение заключается в обеспечении базовым субъектам денежного рынка максимально благоприятных условий для их успешного функционирования. Общероссийский классификатор видов экономической деятельности раскрывает такой вид экономической деятельности, как «Денежное посредничество прочее» (код ОКВЭД 64.19). Самым распространенным примером денежного посредника является банк.

Благоприятные условия развития фирм и организаций сегодня всё больше связывают с развитием в контексте цифровизации, проявляющейся в т.ч. в развитии электронных услуг, в состав которых входит и дистанционное обслуживание (одно из направлений автоматизации деятельности банков как денежных посредников). Основной целью автоматизации деятельности является максимизация прибыли организации за счет одновременного снижения затрат на ведение деятельности и повышения качества предоставляемых услуг [1]. Дистанционное обслуживание в банке (далее – ДБО) представляет собой совокупность специфических технологий, позволяющих удовлетворять потребности клиентов без их личного присутствия в офисе. Сейчас дистанционное способы предоставления услуг получают все большее распространение и являются необходимостью для эффективного конкурирования на рынке. Однако методологическая основа предоставления ДБО развита недостаточно. В этой связи, исследование возможностей и путей совершенствования ДБО как физических, так юридических лиц является актуальной и важной прикладной задачей.

Цель работы заключается в исследовании экономического содержания категории «дистанционное банковское обслуживание» и анализе его эффективности на примере ПАО «СКБ-банк». Объект исследования – ПАО «СКБ-банк». Выбор объекта исследования связан с региональным приоритетом данной работы. Предмет исследования – экономическое содержание и особенности дистанционного банковского обслуживания.

Характеристика и содержание дистанционного банковского обслуживания. В науке не принято комплексное определение понятия «дистанционное банковское обслуживание», в связи с чем ученые и практики раскрывают его сущность по-разному. В этой связи был проведен анализ соответствующей литературы, результаты которого продемонстрировали множество подходов к определению ДБО (табл. 1).

Таблица 1 – Подходы к определению ДБО

|

Автор

|

Определение

|

|

А. М. Тавасиев

|

ДБО

– предоставление банковских продуктов (оказание банковских услуг) на

расстоянии, вне офиса банка, без непосредственного контакта клиента с

сотрудниками банка [2].

|

|

А.

Г. Куликов

|

ДБО

– предоставление банковских услуг на основании распоряжений, передаваемых

клиентом удаленным образом [3].

|

|

Т.

М. Костерина

|

ДБО

– самостоятельная форма банковских услуг населению, основанных на

использовании электронной техники [4].

|

|

Г.

Г. Коробова

|

Система

ДБО – это совокупность методов предоставления банковских услуг с помощью

средств телекоммуникации, при которых присутствие самого клиента в банке не

требуется [5]

|

В результате анализа определений, представленных в табл. 1, можно сделать вывод, что в научном обществе нет единого толкования ДБО. Одни авторы акцентируют внимание на применении компьютерных технологий в обслуживании (А. Г. Куликов [3]), другие подходят к толкованию через главное свойство ДБО – удаленность, отсутствие непосредственных физических контактов с клиентом при оказании услуг (А. М. Тавасиев [2]), некоторые включают в определение только оказание услуг клиентам – физическим лицам (Т. М. Костерина [4]). При этом некоторые ученые (например, Г. Г. Коробова [5]) толкуют дистанционное банковское обслуживание с точки зрения системы. Тем не менее, в представленных определениях имеются общие характеристики, что позволяет выделить основные признаки дистанционного банковского обслуживания: 1) удаленность обслуживания, отсутствие физического взаимодействия между банком и клиентом; 2) использование информационно-телекоммуникационных технологий; 3) ДБО носит системный характер, представляет собой целый спектр взаимосвязанных мероприятий и операций по предоставлению различных услуг клиенту.

Учитывая доводы, указанные выше, определим ДБО как систему взаимодействия банка с клиентами в удаленном формате, представляющая собой совокупность технологий разработки и предоставления банковских продуктов и услуг, использования каналов телекоммуникации, с целью удовлетворения распоряжений клиента без непосредственного контакта с ним.

Таким образом, в рамках данной работы ДБО предлагается рассматривать в виде системы. Как и любая система ДБО имеет свою структуру, в которую входят способы и пути дистанционного обслуживания: интернет, мобильный, PC-банкинг и др. Стоит обратить внимание на то, что структура ДБО является горизонтальной, т.е. все ее элементы равнозначны и при появлении нового элемента, он полноценно включается в структуру, не вытесняя и не ограничивая уже имеющиеся [1]. Система ДБО постоянно развивается и совершенствуется, в связи с чем ее элементы появляются, изменяются и отмирают, таким образом, элементы, действующие сегодня, являются результатом и показателем её развития. Данный факт свидетельствует о том, что ДБО является самоорганизующейся системой, поскольку находится в постоянном совершенствовании и изменении.

Рассмотрим основные виды ДБО, выделенные по применяемым технологиям.

РС-банкинг или «Банк-клиент» представляет собой программу-клиент, программное обеспечение, которое устанавливается на компьютер клиента и которое позволяет ему управлять своими счетами, получать данные без личного посещения офиса; включает в себя возможность отправления платежей.

Интернет-банкинг или «Интернет-клиент» – система, позволяющая управлять счетами и банковскими продуктами через сеть Интернет. Операции производятся через сайт банка в браузере, их подтверждение осуществляется электронно-цифровой подписью, либо одноразовым паролем.

Мобильный банкинг представляет собой оказание услуг посредством мобильного устройства. Обслуживание в основном происходит через интернет-каналы, реже через SMS-сообщения. Сегодня мобильный банк имеет более ограниченный функционал по сравнению с вышеописанными системами, но в перспективе именно он должен стать наиболее эффективным и удобным для пользователей [6].

Внешние сервисы ДБО – использование устройств самообслуживания (например, банкоматов, платежных терминалов).

Отметим, что процесс ДБО отличается в зависимости от того, на кого оно направлено – на физических или юридических лиц. Тех и других в ДБО привлекает, в первую очередь, экономия времени и ресурсов по сравнению с классическим посещением офиса банка. Тем не менее обслуживание физических и юридических лиц в банке различно: по структуре и функционалу предоставляемых услуг, их тарифам и объемам. Поэтому ДБО целесообразно рассматривать по двум направлениям: обслуживание физических и юридических лиц.

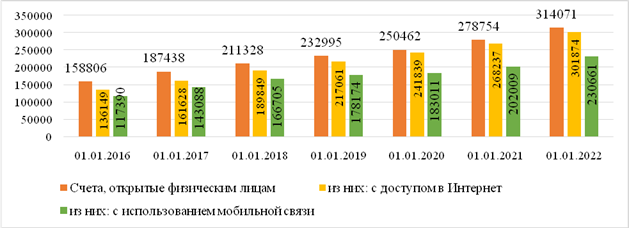

На рис. 1 представлены данные о количестве открытых банковских счетов физических лиц с доступом к дистанционному обслуживанию.

Рисунок 1 – Количество банковских счетов физических лиц, открытых с дистанционным доступом 2016-2022 гг., тыс. ед. [7]

По представленным данным рис. 1 видно, что открытие счетов физических лиц с доступом в систему ДБО имеет тенденцию роста. За рассматриваемый период количество открытых счетов с доступом в Интернет выросло примерно в 2 раза, наблюдается рост открытия счетов с возможностью использования мобильного банка.

По данным аналитического исследования НАФИ в 2020 г. мобильный банкинг опережает интернет-системы по популярности среди российских граждан. Так, например, мобильными приложениями банков пользуются 51% россиян; доля пользователей существенно выросла (в 2018 г. – 26% в аналогичном исследовании). При этом интернет-банки среди граждан менее востребованы (ими пользуется 37% опрошенных). Среди наиболее востребованных функций дистанционного обслуживания в банках остаются: оплата мобильной связи (73% и 78% пользователей интернет-банков и мобильных банков соответственно) и контроль за операциями по карте и счету (61% и 73%) [8]. Также мобильные банки активно используются для переводов денежных средств (51% опрошенных), а для оплаты интернет-покупок пользователи чаще выбирают системы интернет-банка (53%). Все большую популярность набирают дистанционные инвестиционные продукты, реализуемые посредством работы в специальных мобильных приложениях банков, таких как Тинькофф Инвестиции [8].

Исследование рынка ДБО юридических лиц показывает, что сейчас наиболее популярной системой является интернет-банкинг, на втором месте РС-банкинг [9]. До недавнего времени наибольшее распространение имели системы «Банк-клиент» (РС-банкинг), часть крупного бизнеса пользуется исключительно ей и сейчас. Однако на сегодняшний день около 90% корпоративных клиентов малого бизнеса используют Интернет-банк [10]. Рассмотрим особенности ДБО юридических лиц в банках более подробно. На рис. 2 представлена динамика числа счетов юридических лиц, открытых с дистанционным доступом.

Рисунок 2 – Количество банковских счетов юридических лиц, открытых с дистанционным доступом 2016-2022 гг., тыс. ед. [7]

По данным рис. 2 можно сделать вывод, что количество корпоративных счетов, открытых с возможностью ДБО, в течение всего рассматриваемого периода растет, одновременно с ним увеличивается и количество счетов, открываемых с предоставлением доступа в Интернет. На 1 января 2022 г. общее число открытых корпоративных счетов с доступом в Интернет составляет 98,3% от всего объема открытых счетов с ДБО. Отметим также, что согласно статистике Банка России, количество проведения платежей юридических лиц с использованием платежных поручений через Интернет в 2021 г. превысил 80% общего объема поручений, менее 20% платежей проводится через иные электронные системы (РС-банкинг) [11]. Так несмотря на то, что онлайн-сервисы в определенном смысле отделяют клиентов от банков, именно они повышают лояльность и интерес клиентов к новым дистанционным возможностям.

Для представителей крупного бизнеса при выборе формы ДБО важен не только уровень качества предоставляемых услуг, но и интеграционные возможности сервисов. Современные системы ДБО имеют гибкое управление правами удаленного доступа к счету в банке. В такой системе есть возможность выпуска нескольких ключей доступа для сотрудников организации-клиента с разным уровнем полномочий, доступа и лимитом. Благодаря этому обеспечивается во многом надежная и прозрачная схема управления средствами организации. Внедрение гибкой системы аутентификации при предоставлении услуг ДБО позволит банкам расширить возможности работы с крупными корпоративными клиентами и увеличить их безопасность.

Развитие дистанционного обслуживания юридических лиц и методы его продвижения в отношении малого и среднего бизнеса в значительной степени повторяет путь развития по обслуживанию физических лиц. Взаимодействие представителей малого бизнеса в удаленном виде схоже по формату и потребностям взаимодействию физических граждан [12]. Поэтому банкам необходимо нацеливаться на развитие мобильных приложений, быстроту и доступность онлайн-обслуживания. Крупные банки, такие как ВТБ, Сбербанк, Райффайзенбанк активно внедряют возможность управления финансами посредством мобильных приложений для корпоративных клиентов.

Особенности деятельности ПАО «СКБ-банк» в сфере дистанционного обслуживания. СКБ-банк – часть одного из крупнейших промышленно-финансовых холдингов группы «Синара и ТМК». Банк продолжает развитие как универсальный банк с большой долей онлайн-банкинга при поддержке инфраструктуры.

Систему дистанционного обслуживания клиентов в ПАО «СКБ-банк» можно условно подразделить на ДБО физических лиц (платформа «СКБ-Онлайн») и ДБО юридических лиц и физических, занимающихся предпринимательской деятельностью (интернет-банк «СКБ-Онлайн» для крупных корпоративных клиентов и «Делобанк» для малого и среднего бизнеса).

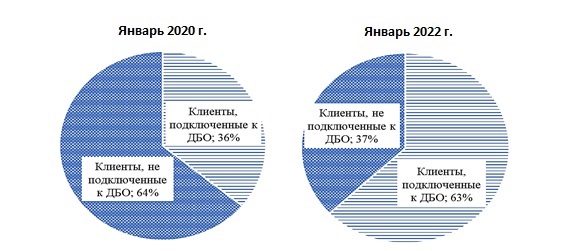

Рассмотрим соотношение клиентов, которые подключены и не подключены к системе ДБО СКБ-банка (рис. 3). В 2020 г. банку удалось практически без потерь реорганизовать классический процесс деятельности с превалированием оффлайн обслуживания и перевести практически 40% клиентов на ДБО [13].

Рисунок 3 – Подключение клиентов ПАО «СКБ-банк» к системе ДБО, % [13]

Из рис. 3 видно, что за два года соотношение клиентов, имеющих доступ в систему ДБО, диаметрально изменилось, на начало 2022 г. подключение к дистанционной системе превалирует (63%). Пандемия и ограничительные меры 2020 г. показали банковскому сектору, что курс на цифровизацию бизнеса является приоритетным.

Рассмотрим особенности предоставления ДБО физических лиц в ПАО «СКБ-банк». Весной 2020 г. в банке начал действовать «Цифровой профиль гражданина». С его помощью предоставить информацию о себе клиенты при подаче заявки на кредит могут через портал Госуслуги. Сейчас почти по всем клиентам-физическим лицам получена информация из Пенсионного фонда. Преимущества, которые отмечаются опрошенными клиентами СКБ-банка в сфере ДБО: 1) скорость решения всех вопросов (15% респондентов); 2) удобство и функциональность онлайн-банка (30% опрошенных); 3) скорость платежей и переводов (25 % опрошенных) [13].

Частота упоминаний удобства онлайн-банка как преимущества СКБ-банка возросла: в 2018 г. его отмечал примерно 5% клиентов, а в 2020 г. – 30%. В 2019 г. СКБ-банк попал в десятку лучших в рейтинге Markswebb Rank&Report, заняв 7 место в номинации Digital Office (уровень цифрового офиса) и 9 место в номинации Daily Banking (уровень решения ежедневных задач) [14].

Если говорить о системе ДБО юридических лиц в СКБ-банке получила свое развитие в 2010 г.; её основой был РС-банкинг. Сейчас крупные корпоративные клиенты работают в онлайн-системе «СКБ-Онлайн». Однако в 2018 г. в ДБО выделилась новая ветвь для обслуживания клиентов малого и среднего бизнеса – Делобанк. Сегодня Делобанк становится не просто цифровым лидером и значимым игроком на банковском рынке: входит в тройку лучших интернет-банков для бизнеса. Делобанк признан лидером среди инновационных банков для бизнеса в рейтинге мобильных банков Mobile Business Banking от SME Banking Club в 2020 г. [22]. Рейтинги Business Internet Banking Rank агентства Markswebb: 2 место (в 2018 г.), 1 место (в 2019 и 2020 г.) в рейтинге интернет-банков для ИП и руководителя компании; 3 место (в 2018 г.), 1 место (в 2020 г.) в рейтинге интернет-банков для торгово-сервисных предприятий [15].

Рассмотрим динамику количества расчетных счетов, открытых в ПАО «СКБ-банк», чтобы выяснить, какое влияние на расчетно-кассовое обслуживание в банке оказало открытие филиала «Делобанк». Данные представлены на рис. 4.

Рисунок 4 – Динамика количества расчетных счетов, открытых в ПАО «СКБ-банк» 01.01.2018 – 01.01.2021 гг. [13]

После открытия филиала «Делобанк» в конце 2018 г. ПАО «СКБ-банк» сделал акцент на увеличение базы расчетных счетов клиентов, активное продвижение онлайн-платформы позволило нарастить количество счетов почти до 500 тыс. к началу 2020 г. (рис. 7). Именно благодаря активному развитию ДБО в Делобанке большее число клиентов стало привлекаться к расчетно-кассовому обслуживанию в банке. Открытие специализированного филиала способствовало следующему: увеличение входящего потока клиентов на расчетно-кассовое обслуживание; привлечение новой клиентской базы с рынка, т.е. появление новых заинтересованных потенциальных клиентов [15].

При этом мы видим, что в 2020 г. ситуация изменилась. Введение ограничительных мер, связанных с пандемией коронавируса, и ухудшение экономической ситуации в стране в целом в 2020 г. привело к резкому снижению числа открытых счетов в банке. Так как большое количество организаций и ИП вынуждены были приостановить или совсем прекратить свою деятельность, вследствие чего они закрыли расчетные счета [16], [17]. В связи с чем на 1 января 2021 г. количество открытых в СКБ-банке расчетных счетов уменьшилось в 2,4 раза в сравнении с предыдущим 2019 г.

В 2017 г. средний доход от счета составлял 10 036,82 руб. в год, в 2018 г. – 5 968,28 руб., а в 2019 – 1 162,56 руб., такое низкое значение связано с тем, что в банк пришло большое число новых, начинающих деятельность, клиентов с маленькими оборотами. В 2020 г. одновременно с уменьшением числа открытых расчетных счетов наблюдалось изменение совокупных доходов, которые приносят корпоративные клиенты банку, средний доход от одного счета составил 8 514,22 руб. в год [13]. К тому же срок активности на счетах без подключения дополнительных продуктов в среднем достигает 10-12 месяцев. Поэтому, в сложившейся ситуации снижения количества клиентов на расчетно-кассовом обслуживании, а также в связи с общим низким уровнем доходности от имеющихся клиентов, ПАО «СКБ-банк» стоит усовершенствовать систему дистанционного обслуживания клиентов – юридических лиц и ИП.

Рассмотрим тарифные планы в РКО Делобанка и ряда ключевых банков-конкурентов (табл. 2).

Таблица 2 – Сравнение тарифов по РКО Делобанка и банков-конкурентов [16]

|

Банк |

Делобанк

|

Тинькофф Банк

|

Точка

|

Модуль Банк

|

Сбербанк

| ||

|

Тарифный план

|

ДелоЛайт

|

Простой

|

Начало

|

Оптимальный

|

Легкий старт

|

Набирая обороты

| |

|

Статьи ежемесячных расходов клиента

при ведении счета в руб.

|

Обороты руб. / кол-во операц., шт.

|

| |||||

|

Ведение счета руб./мес.

|

|

690

|

0

|

700

|

690

|

0

|

990

|

|

Платежные поручения

|

5

|

0

|

98

|

0

|

95

|

398

|

0

|

|

Перевод денежных средств на счет карты

физического лица

|

100000

|

0

|

1599

|

0

|

19

|

500

|

500

|

|

Пополнение расчетного счета

(касса/Корп. карта)

|

50000

|

0

|

99

|

0

|

0

|

75

|

225

|

|

Смс-информирование

|

|

0

|

99

|

100

|

90

|

199

|

0

|

|

Снятие наличных по корп. Карте

|

100000

|

1 000

|

1 599

|

1 500

|

1 820

|

2 000

|

2 000

|

|

Получение % на остаток

|

100000

|

-125

|

-42

|

-146

|

-146

|

0

|

0

|

|

Плата за карту ФЛ/корп. карту в мес.

|

1/1

|

0

|

0

|

0

|

0

|

0

|

0

|

|

Итого РКО, руб./ мес.

|

|

1 565

|

3 458

|

2 154

|

2 568

|

3 172

|

3 716

|

|

Итого РКО, руб./ год.

|

|

18 090

|

41 424

|

25 848

|

30 816

|

38 054

|

44 580

|

|

Эквайринг / куайринг

|

100000

|

400

|

1 990

|

2 300

|

1 900

|

2 350

|

2 350

|

|

Терминал

|

1

|

1 417

|

0

|

1 333

|

1 358

|

0

|

0

|

|

Итого РКО с Эквайрингом, руб./ мес.

|

2 982

|

5 442

|

5 787

|

5 826

|

5 522

|

6 065

| |

|

Итого РКО с Эквайрингом, руб./ год

|

35 094

|

65 304

|

59 444

|

69 912

|

66 284

|

72 780

| |

Из данных, рассчитанных в табл. 2, видно, что тариф Делобанка является более выгодным по отношению к тарифам банков-конкурентов, что позволяет экономить клиенту на ежемесячном обслуживании более чем в 2 раза (по сравнению с тарифом Модуль Банка). Дополнительные преимущества – удобство интерфейса, выгодные условия (возможность бесплатного срока обслуживания; процент на остаток по счету; кэш-бэк), безопасность (полноценный онлайн контроль за операциями; проверка контрагентов).

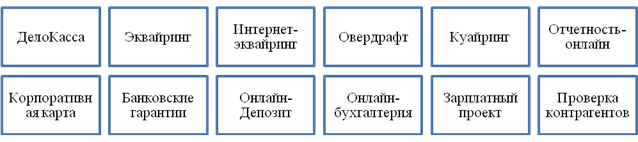

Рассмотрим продукты и услуги Делобанка, предоставляемые клиентам в системе ДБО (рис. 5).

Рисунок 5 – Продукты и услуги Делобанка [16]

Одним из ключевых продуктов является ДелоКасса. Согласно ФЗ от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники» все торгово-сервисные платежи должны проводить все расчеты и операции через кассу или терминал. Поэтому данный продукт необходим и востребован на рынке все больше, ведь значительная часть малого и среднего бизнеса имеют торговые точки, еще не оснащенные кассой или терминалом. Основные конкуренты Делобанка по предоставлению кассового оборудования: Эвотор, Атол, МТС-Касса, Модуль касса.

Преимущества ДелоКассы перед Эвотором – все услуги оплачиваются одним платежом, включены ОФД, ФН, ЭЦП, регистрация. В отличие от Эвотора Делобанк предлагает оборудование под ответственное хранение (Эвотор заставляет выкупать).

Преимущество перед МТС – цена. В Делобанке – в 2200 руб. уже включен эквайринг. В МТС – минимальный тариф с эквайрингом составляет 2490 руб. Также выше вознаграждение для партнеров за установку и продажу оборудования.

Модуль касса (МSРОS-К) не имеет встроенного эквайринга; за услуги регистратора нужно платить отдельно; программное обеспечение предоставляется за отдельную плату; отсутствует система работы с партнерами. Отметим, что Делобанк предоставляет кассу с технологическими новшествами: с оплатой по динамическому QR-коду с возможностью возврата платежа и мобильное приложение для переводов с2с, оплат с2b по QR-коду. СКБ-банк также имеет сервис мгновенного счета для пополнения брокерского счета клиента с инициализацией платежа из приложения брокера.

Делобанк предоставляет клиентам возможность пользоваться онлайн-кассой по разным тарифам, которые зависят от содержания (табл. 3).

Таблица 3 – Стоимость ежемесячного обслуживания онлайн-кассы в Делобанке [16]

|

|

Только ДелоКасса

|

Касса + QR

|

Касса + Эквайринг

|

Все включено

|

|

Стоимость, руб./мес.

|

1700

|

2100

|

2200

|

2600

|

|

Входящие

компоненты

| ||||

|

Онлайн-касса

|

+

|

+

|

+

|

+

|

|

Эквайринг (оплата через платежный

терминал)

|

-

|

-

|

+

|

+

|

|

Куайринг (оплата через сканирование QR)

|

-

|

+

|

-

|

+

|

|

Фискальный накопитель

|

-

|

-

|

-

|

+

|

|

Оператор фискальных данных

|

+

|

+

|

+

|

+

|

|

Регистрация в Инспекции ФНС

|

+

|

+

|

+

|

+

|

|

Настойка и доставка оборудования

|

+

|

+

|

+

|

+

|

Итак, стоимость ежемесячного обслуживания онлайн-кассы в Делобанке представлена в 4 вариантах (табл. 3). Клиент может выбрать, будет ли он пользоваться только онлайн-кассой без подключения эквайринга, куайринга, то он будет платить 1 700 руб./мес. Однако при приобретении услуги ДелоКассы по такому минимальному тарифу клиенту все равно придется отдельно приобретать фискальный накопитель, так как для использования онлайн-кассы он обязателен. Требования о его подключении регламентирует ст. 4.1 Федерального закона 54-ФЗ. Так, клиент, приобретающий кассу по минимальной стоимости, должен дополнительно приобрести фискальный накопитель по его полной стоимости 10 000 руб. (на 36 мес.) либо 7 000 руб. (на 15 мес.).

Предложения по совершенствованию дистанционного обслуживания ПАО «СКБ-банк». В результате анализа деятельности ПАО «СКБ-банк» было выявлено, что он является конкурентоспособным, хорошо развивается в сфере дистанционного обслуживания, стабильно занимает высокие позиции в различных банковских рейтингах. Несмотря на это банку важно не стагнировать свое развитие, продолжать улучшать все направления в обслуживании своих клиентов.

Для того, чтобы стать клиентом Делобанка, необходимо подключиться к системе ДБО. Доступ в систему Делобанка предоставляется клиенту после открытия расчетного счета, т.е. после заключения договора КБО (в соответствии с «Порядком работы с клиентами при открытии и закрытии счетов») [19]. Чтобы подключиться к расчетно-кассовому обслуживанию клиент должен выбрать тарифный пакет, соответствующий его деятельности и потребностям. В Делобанке действует три тарифа на РКО: «ДелоЛайт», «ДелоПро» и «ДелоУльтра. Тариф ДелоЛайт предусмотрен для ИП и организаций, начавших свою деятельность недавно и не имевших больших оборотов в своей деятельности (например, недавно зарегистрированные и не имеющие расчетного счета в банках). К ДелоПро подключаются клиенты с уже устоявшимся бизнесом, имеющие более крупные обороты. Клиенты, подключенные к тарифу ДелоУльтра имеют средний или крупный бизнес и большие объемы оборота по счету.

Действующие тарифы на РКО являются конкурентоспособными, что показал сравнительный анализ с аналогичными тарифами других банков. Однако в Делобанке, как и у его конкурентов, пакеты действующих тарифов на РКО и тарифы на подключение онлайн-кассы разделены.

С целью совершенствования ДБО СКБ-банка предлагается создание объединенного пакета тарифов на РКО и подключение Онлайн-кассы и его внедрение в деятельность по дистанционному обслуживанию корпоративных клиентов СКБ-банка. Авторами разработаны пакеты тарифов (табл. 4).

Таблица 4 – Условия разработанных тарифов «ДелоЛайт + ДелоКасса» и «ДелоПро + ДелоКасса», их сравнение с действующими условиями банка [16]

|

Сравнительный

признак

|

Существующие

условия Делобанка

|

Предлагаемый

тарифный пакет (в пакет включен эквайринг и касса)

|

Существующие

условия Делобанка

|

Предлагаемый

тарифный пакет (в пакет включен эквайринг и касса)

|

|

Продажа/

аренда кассы с эквайрингом

|

ДелоЛайт

+ ДелоКасса

|

Продажа/

аренда кассы с эквайрингом

|

ДелоПро

+ ДелоКасса

| |

|

Ежемесячная

плата, руб.

|

2

600

|

1

700

|

2

600

|

2

600

|

|

Комиссия от оборота по

эквайрингу в

мес.

|

2

%

|

2

%

|

1,9

%

|

1,5

%

|

|

|

Пример.

Клиент с оборотом 50 тыс. руб. в мес.

|

Пример.

Клиент с оборотом 500 тыс. руб. в мес.

| ||

|

Расчет

платежей

|

2600

+ 50000*0,02 = 3600

|

1700

+ 50000*0,02 = 2700

|

2600

+ 500000*0,019 = 12100

|

2600

+ 500000*0,015 = 10100

|

|

Ежемесячный

платеж, руб.

|

3

600

|

2

700

|

12

100

|

10

100

|

|

Выводы

|

Пакет

«ДелоЛайт + ДелоКасса» интересен для клиента

|

Пакет

«ДелоПро + ДелоКасса» интересен для клиента

| ||

Так как большая часть расчетных счетов в Делобанке открывается на этих двух тарифах, и они составляют основной доход по данному направлению, авторами разработаны новые пакеты тарифов для увеличения доходности банка по РКО: предлагается в пакет тарифов ДелоЛайт и ДелоПро помимо платежей, платежных поручений, внесения наличных, переводов включить услугу по аренде оборудования онлайн-кассы (ДелоКассы) с эквайрингом, куайрингом и фискальным накопителем. Данное включение будет привлекательно для клиентов как начинающих, так и ведущих активную деятельность.

Начинающие предприниматели рассмотрят разработанный тариф «ДелоЛайт + ДелоКасса» в качестве привлекательного, потому что при старте бизнеса большое значение имеют фиксированные платежи за использование оборудования, а комиссионные, зависящие от объема оборотов, менее важны при выборе, т.к. у молодого бизнеса нет стабильно крупных оборотов по кассе.

Предприниматели, имеющие стабильный оборот более 100 тыс. руб. в мес., имеющие уже не одну точку реализации своих товаров (услуг), будут заинтересованы в разработанном тарифном пакете «ДелоПро + ДелоКасса». Для таких клиентов при выборе продукта важна процентная ставка комиссии от оборота по эквайрингу, т.к. основные затраты предприниматели со стабильным бизнесом несут на безналичные перечисления по торговому эквайрингу. Безналичные перечисления составляют около 90% от всего оборота предпринимателей [20].

В тарифном пакете «ДелоПро + ДелоКасса» внимание уделяется комиссии от оборота по эквайрингу, а не фиксированному ежемесячному платежу за аренду. Так, при подключении к предлагаемому пакету клиент будет выплачивает 1,5% комиссии от оборота, тогда как по действующим сейчас в банке условиям он должен выплачивать 1,9% комиссии от оборота.

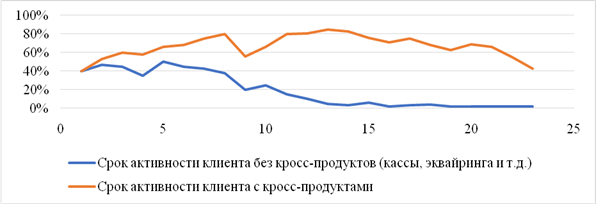

При привлечении бизнеса на пакетные тарифы, включающие в себя расчетный счет и онлайн-кассу, СКБ-банк получит активных клиентов с большим жизненным сроком. Продажи дополнительных продуктов, таких как онлайн-касса, эквайринг, оказывают значительное влияние на срок активности клиентов банка [21]. Рассмотрим динамику активности клиентов по расчетному счету (рис. 6).

Рисунок 6 – Средний срок активности клиентов на расчетных счетах без подключения дополнительных продуктов и с подключением, мес. [22]

Проанализируем динамику активности клиентов, представленную на рис. 6. Средний срок активной жизни клиентов без эквайринга, кассы и других кросс-продуктов составляет 11-12 месяцев. Средний срок активности клиентов с кросс-продуктами – 20-25 месяцев [22]. Таким образом, при подключении дополнительных продуктов клиенты будут вести активную деятельность по счетам дольше, и как следствие, это будет приносить банку определенный доход. При подключении к РКО по тарифам ДелоЛайт и ДелоПро клиенты получают возможность получать процент на остаток на расчетном счете.

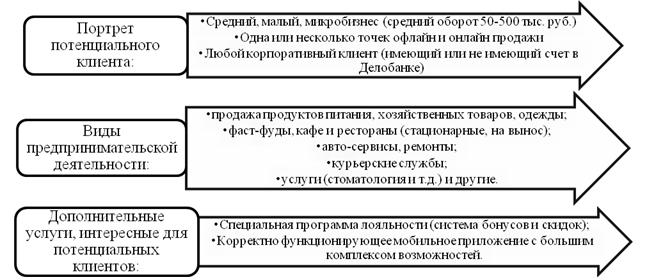

Раскроем портрет потенциальных клиентов, которых заинтересует предлагаемые объединенные тарифные пакеты (рис. 7).

Рисунок 7 – Портрет потенциального клиента для тарифов «ДелоЛайт + ДелоКасса» и «ДелоПро + ДелоКасса»

Источник: составлено авторами

На рис. 7 представлен обобщенный портрет клиента, на которого нацелена разработка объединенных тарифов с онлайн-кассой. Один из моментов, который может привлечь потенциальных клиентов к разработанным пакетам – создание системы бонусов, скидок и специальных предложений, которые будут действовать исключительно на предлагаемых тарифах. Грамотная программа лояльности позволит вести разно направленную систему обслуживания клиентов, представит индивидуальный подход к каждому из них.

Для продвижения новых тарифов, объединяющих пакеты расчетно-кассового обслуживания и онлайн-кассу (разработанные «ДелоЛайт + ДелоКасса» и «ДелоПро + ДелоКасса»), повышения лояльности клиентов, авторы данного исследования предлагает запустить акцию «Делай Дело». Сущность акции заключается в введении системы бонусов для клиентов, подключенных с разработанным тарифам, бонусные баллы клиенты смогут зарабатывать двумя способами: при привлечении на РКО в Делобанк своих друзей либо при активном ведении своей деятельности на счетах Делобанка. Полученные бонусы клиент может конвертировать в скидку на обслуживание или покупку новых банковских продуктов, продвижение в социальных сетях, подключение новых сервисов.

Акция будет действовать в двух форматах. Первый формат. Клиент Делобанка, обслуживающийся на разработанном тарифе «ДелоЛайт + ДелоКасса» или «ДелоПро + ДелоКасса», может получить Бонусы «Делай Дело» за рекомендацию в открытии счета в Делобанке своему другу-предпринимателю на аналогичных условиях. При согласии друга на открытие счета и последующей активности, рекомендовавший его клиент получает определенное количество бонусов «Делай Дело». Новый клиент после открытия счета также получает возможность участвовать в акции.

Второй формат. Клиент Делобанка, подключившийся к разработанным пакетным тарифам «ДелоЛайт + ДелоКасса» или «ДелоПро + ДелоКасса», может получить Бонусы «Делай Дело» за свою активность на счете, за ведение своей обычной деятельности: проведении переводов, ведении корпоративной карты, получении справок, подключении онлайн-бухгалтерии и др. сервисов.

Заключение. Подводя итоги проведенной исследовательской работы стоит резюмировать следующее.

Во-первых, деятельность денежных посредников (банков) является одним из активно развивающихся и совершенствующихся видов деятельности. На сегодняшний день дистанционные способы предоставления услуг получают все большее распространение и являются необходимостью для эффективного конкурирования на рынке. В материалах раскрыто экономическое содержание и сущность ДБО.

Во-вторых, ПАО «СКБ-банк» является универсальным банком с развитым онлайн-банкингом, особое внимание в совершенствовании банк уделяет внедрению современных технологий. На начало 2022 г. более половины клиентов банка, а именно 63%, подключены к ДБО.

В-третьих, введение ограничительных мер, связанных с пандемией короновируса, и ухудшение экономической ситуации в стране в целом в 2020 г. привело к резкому снижению числа открытых счетов в банке. Одновременно с уменьшением числа открытых расчетных счетов в 2020 г. закономерно снизились доходы, которые приносят корпоративные клиенты банку, и сократился жизненный срок активности счета. Это стагнирует эффективное развитие системы ДБО банка. В сложившейся ситуации снижения количества клиентов на расчетно-кассовом обслуживании, ПАО «СКБ-банк» стоит усовершенствовать систему обслуживания клиентов – юридических лиц, ИП и др. лиц, занимающихся экономической деятельностью.

В-четвертых, с целью совершенствования ДБО СКБ-банка и решения указанной проблемы авторами исследования рекомендуется внедрение разработанных объединенных пакетов тарифов на расчетно-кассовое обслуживание и подключение онлайн-кассы «ДелоЛайт + ДелоКасса» и «ДелоПро + ДелоКасса». Также с целью привлечения клиентов на подключение к расчетно-кассовому обслуживанию предлагается проведение бонусной программы «Делай Дело».

Очевидно, что предложенные меры не являются исчерпывающими. Банковский рынок и электронные услуги развиваются довольно стремительно, соответственно дальнейшей развитие исследования является перспективным направлением данной работы, результаты которой потенциально вносят свой вклад в решение более глобальной задачи – развития российской банковской сферы в целом.

Источники:

2. Тавасиев А. М. Банковское дело. Общие вопросы банковской деятельности. / учебник. 2-е изд., перераб. и доп. - Москва: Издательство Юрайт, 2020. – 186 c.

3. Трофимов В. В. Информационные системы и технологии в экономике и управлении. / учебник для вузов. - Москва: Издательство Юрайт, 2020. – 375 c.

4. Костерина Т. М. Банковское дело. / учебник –3-е изд., перераб. и доп. - Москва: Издательство Юрайт, 2018. – 332 c.

5. Коробова Г.Г. Банковское дело. / Учебник. - М.: Магистр: ИНФРА-М, 2019. – 592 c.

6. Эволюция ДБО как важного элемента сервиса для юридических лиц. Банковское обозрение. [Электронный ресурс]. URL: https://bosfera.ru (дата обращения: 20.08.2022).

7. Официальный сайт Банка России. Статистика национальной платежной системы. [Электронный ресурс]. URL: https://cbr.ru/statistics/nps/psrf/ (дата обращения: 12.04.2022).

8. Исследование уровня финансовой грамотности населения в рамках совместного Проекта Минфина России и Всемирного банка «Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в Российской Федерации». Аналитический центр НАФИ. [Электронный ресурс]. URL: https://nafi.ru (дата обращения: 22.08.2022).

9. Обзор рынка дистанционного банковского обслуживания юридических лиц за 2020 год. Агентство маркетинговых исследований AnalyticResearchGroup. [Электронный ресурс]. URL: https://www.analyticresearchgroup.ru (дата обращения: 22.08.2022).

10. Российский рынок инноваций в банковской сфере в 2018 г. Агентство маркетинговых исследований AnalyticResearchGroup. [Электронный ресурс]. URL: https://www.analyticresearchgroup.ru (дата обращения: 21.08.2022).

11. Официальный сайт Центрального Банка Российской Федерации. [Электронный ресурс]. URL: http://www.cbr.ru (дата обращения: 22.08.2022).

12. Wewege L., Lee J., Thomsett M. C. Disruptions and Digital Banking Trends // Journal of Applied Finance and Banking. – 2020. – № 6. – p. 15-56.

13. Официальный сайт ПАО «СКБ-банк». [Электронный ресурс]. URL: http://www.skbbank.ru (дата обращения: 20.08.2022).

14. Рейтинг интернет-банков 2020 год. Консалтинговое агентство Markswebb. [Электронный ресурс]. URL: https://www.markswebb.ru (дата обращения: 21.08.2022).

15. International association of business bankers SME Banking Club. [Электронный ресурс]. URL: https://smebanking.club (дата обращения: 20.08.2022).

16. Официальный сайт филиала «Делобанк» ПАО «СКБ-банк». [Электронный ресурс]. URL: https://delo.ru (дата обращения: 20.08.2022).

17. Соколинская Н. Э., Зиновьева Е. А. Банковский сектор до и после пандемии // Финансовые рынки и банки. – 2020. – № 6. – c. 111-121.

18. Емакулова Д.У., Миронов Д.С. Малое предпринимательство в Российской Федерации: текущее состояние и перспективы развития // E-forum. – 2020. – № 2 (11). – c. 36-49.

19. Порядок работы с клиентами – юридическими лицами, индивидуальными предпринимателями и физическими лицами, занимающимися в установленном порядке частной практикой, при открытии и закрытии банковских счетов в ПАО «СКБ-банк» от 19.01.2021 г. [Электронный ресурс]. URL: http://www.skbbank.ru (дата обращения: 23.08.2022).

20. Кове К. А. Маркетплейсы и экосистемы как альтернативные финансовые технологии // Инновации. Наука. Образование. – 2021. – № 29. – c. 1125-1130.

21. Ткаченко С. Н., Ставицкий А. М., Маклахова И. С. Нефинансовые механизмы привлечения и удержания клиентов в банковской сфере // Вестник Балтийского федерального университета им. И. Канта. – 2020. – № 1. – c. 96-100.

22. International association of business bankers SME Banking Club. [Электронный ресурс]. URL: https://smebanking.club (дата обращения: 20.08.2022).

23. Лаврушин О. И. О развитии банковского сектора России и его законодательном обеспечении // Экономика. Налоги. Право. – 2016. – № 4. – c. 46-53.

Страница обновлена: 26.12.2025 в 18:58:16

Download PDF | Downloads: 65 | Citations: 2

Economic aspects of e-banking development on the example of SKB-Bank, PJSC

Shaybakova L.F., Mironov D.S., Lubina D.S.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 9 (September 2022)

Abstract:

The article discusses the problems of improving remote service in the banking sector. The authors applied elements of systemic and institutional approaches, as well as methods of graphical and textual modeling, comparative analysis, decomposition and expert assessments. The problem of the development of this area of the bank's activity is becoming particularly relevant today, since the course taken towards digitalization in all spheres of management, as well as restrictive measures caused by the coronavirus pandemic, challenge the development of new forms of electronic service in order to minimize additional risks, as well as increase competitiveness.

The characteristics and content of e-banking services are studied. The definition of e-banking services is given.

The main types of e-banking services are determined. The characteristics of servicing individuals, legal entities, etc. are considered. The subject analysis of the features, as well as the effectiveness of the e-banking are illustrated on the example of SKB-Bank, PJSC.

The materials present the results of the analysis of efficiency and competitiveness in this area of the bank's activity. Specific measures for the further economic development of e-banking services are proposed and justified.

Keywords: e-banking, mobile banking application, banking service, SKB-bank, Internet banking, money intermediary

JEL-classification: G21, G28, O31

References:

Emakulova D.U., Mironov D.S. (2020). Maloe predprinimatelstvo v Rossiyskoy Federatsii: tekushchee sostoyanie i perspektivy razvitiya [Small business in the Russian Federation: current status and development prospects]. E-forum. (2 (11)). 36-49. (in Russian).

International association of business bankers SME Banking Club. Retrieved August 20, 2022, from https://smebanking.club

International association of business bankers SME Banking Club. Retrieved August 20, 2022, from https://smebanking.club

Korobova G.G. (2019). Bankovskoe delo [Banking] (in Russian).

Kosterina T. M. (2018). Bankovskoe delo [Banking] (in Russian).

Kove K. A. (2021). Marketpleysy i ekosistemy kak alternativnye finansovye tekhnologii [Marketplaces and ecosystems as alternative financial technologies]. Innovatsii. Nauka. Obrazovanie. (29). 1125-1130. (in Russian).

Lavrushin O. I. (2016). O razvitii bankovskogo sektora Rossii i ego zakonodatelnom obespechenii [On the development of the Russian banking sector and its legislative support]. Economy. Taxes. Law. (4). 46-53. (in Russian).

Selivanova M. A., Tyunin D. A. (2018). Primenenie novyh tekhnologiy v finansovoy sfere v sovremennyh usloviyakh [Application of new technologies in the financial sphere in modern conditions]. Financial business. (6). 56-67. (in Russian).

Sokolinskaya N. E., Zinoveva E. A. (2020). Bankovskiy sektor do i posle pandemii [Banking sector before and after pandemic]. Finansovye rynki i banki. (6). 111-121. (in Russian).

Tavasiev A. M. (2020). Bankovskoe delo. Obshchie voprosy bankovskoy deyatelnosti [Banking. General banking issues] (in Russian).

Tkachenko S. N., Stavitskiy A. M., Maklakhova I. S. (2020). Nefinansovye mekhanizmy privlecheniya i uderzhaniya klientov v bankovskoy sfere [Non-financial mechanisms for attracting and retaining customers in the banking sector]. Vestnik Baltiyskogo federalnogo universiteta im. I. Kanta. (1). 96-100. (in Russian).

Trofimov V. V. (2020). Informatsionnye sistemy i tekhnologii v ekonomike i upravlenii [Information systems and technologies in economics and management] (in Russian).

Wewege L., Lee J., Thomsett M. C. (2020). Disruptions and Digital Banking Trends Journal of Applied Finance and Banking. (6). 15-56.