Ретроспективный анализ фундаментальных факторов валютной динамики на мировых и национальных финансовых рынках

Евсин М.Ю.1, Макаров И.Н.2,1, Кореняко Е.А.3

1 Финансовый университет при Правительстве Российской Федерации (Липецкий филиал), ,

2 Череповецкий государственный университет, ,

3 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации (Липецкий филиал), Россия, Липецк

Скачать PDF | Загрузок: 36 | Цитирований: 1

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 16, Номер 9 (Сентябрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49710061

Цитирований: 1 по состоянию на 07.08.2023

Аннотация:

Предметом исследования выступают фундаментальные факторы, определяющие курс национальной валюты США. Доллар по всем фундаментальным факторам значительно переоценен. При этом в планах американского правительства на 2021-2022 годы реализация программ финансовой помощи домохозяйствам и дополнительные фискальные стимулы. Это безусловно ослабит доллар в долгосрочной перспективе, так как обернется увеличением дефицита бюджета и ростом внешних заимствований, необходимых для его покрытия. Авторами был проведён ретроспективный анализ динамики валютного курса доллара США на мировых рынках и разработаны сценарии динамики курса валют в режиме свободного рынка, что можно позиционировать в качестве элементов научной новизны работы. Статья предназначается студентам финансового профиля экономических направлений, преподавателям и исследователям.

Ключевые слова: доллар, финансовый рынок, денежная масса, девальвация

JEL-классификация: E41, F31, F33

Введение

На протяжении последних пяти лет, активно в научном сообществе обсуждается проблема «грядущей» девальвации доллара США. Инвесторов беспокоит масштабное вливание в экономику США свеже напечатанных и нечем не обеспеченных долларов, в качестве примера которых можно привести публикации, включенные в наш список литературы [1 - 25].

Так, например, начиная с июня 2020 года по январь 2021 года рост денежной массы в США ни разу не опустился ниже 22 % годовых.

«Данный процесс неизбежно разгонит инфляцию, понимая это ФРС США заранее изменил целевое значение по инфляции с 2 % до «в среднем 2 %»» [10]. По факту на октябрь 2021 года инфляция в США составляет 6,2%, такого показателя не было с 1990 года.

Доллар по всем фундаментальным факторам значительно переоценен. При этом в планах американского правительства на 2021-2022 годы реализация программ финансовой помощи домохозяйствам и дополнительные фискальные стимулы. Это безусловно ослабит доллар в долгосрочной перспективе, так как обернется увеличением дефицита бюджета и ростом внешних заимствований, необходимых для его покрытия.

Целью исследования является разработка теоретических подходов к решению вопроса: «Возможна ли девальвация доллара США по данным фундаментальных экономических факторов в 2021-2023 годах».

Основные методы исследования – это анализ и синтез открытых источников информации, путем корреляции данных с ценой доллара США.

Результаты. В статье оценена динамика влияния на курс доллара США, таких факторов как:

- ставка ФРС США;

- дефицит торгового баланса;

- внешний долг;

- индекс доллара.

Оценив эти факторы, пришли к выводу, что девальвация доллара США — это политика ФРС США. Этот процесс может развиваться по двум сценариям.

Первый сценарий – это управляемый плавный процесс, который не окажет сильного негативного влияния мировую экономику.

Второй сценарий – это возможность потери контроля со стороны ФРС над данным процессом. Последствия выразятся в следующем:

- быстро обесценит все мировые валютные резервы в долларах;

- падение доллара ударит и по финансовой стабильности Евросоюза. Причём стабильности уже чисто условной, так как долги самого ЕС превышают 18 трлн евро;

- сильнейший экономический кризис в Японии, которая серьезна привязана к экспорту в США, а также является самым большим держателем американского госдолга - 1,2 трлн долларов и множество других последствий.

Оценивая вероятность развития сценариев, можно сделать вывод о возможно третьем варианте, нечто среднее между первым и вторым.

Основная часть

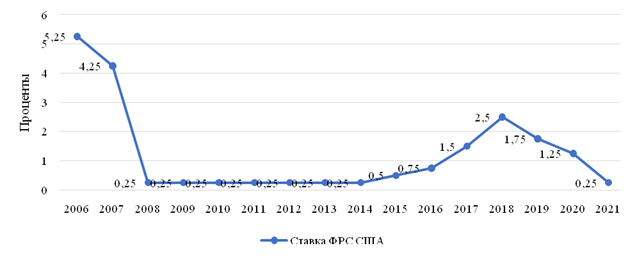

Кризис 2008 года обнажил структурные проблемы в мировой экономике и в частности в экономике США. Для спасения экономики ФРС снизила ключевую ставку до минимально возможного значения исходя из сложившейся рыночной ситуации, рисунок 1 [8].

«Результатом падения процентных ставок стали худшие экономические результаты с точки зрения, как занятости, так и ценовой стабильности, при этом цена таких результатов больше всего ложится на тех, кто меньше всего способен их вынести» отметил глава ФРС Джером Пауэлл [11].

Рисунок 1

Динамику ключевой ставки ФРС США

Источник: составлено авторами на основе данных [26, 27].

Source: compiled by the authors

Вторым важным фундаментальным шагом было запуск программы «количественного смягчения». «QE 1» (Quantitative Easing) была начата Федеральным Резервом США в ноябре 2008 г. в разгар мирового финансового кризиса и продолжалась до 2010 г. «QE 1» имела своей целью спасение крупных корпораций, банков и частных предприятий путем выкупа их обесценившихся долгов. За время действия программы ФРС выкупила ипотечных и других облигаций на сумму 1,7 трлн. USD [26, 27].

«QE 2» была объявлена ФРС США 2 ноября 2010 г. и предполагала покупку казначейских облигаций на сумму 600 млрд. долларов в течение 8 месяцев – по 75 млрд. USD в месяц [26, 27].

13 сентября 2012 г. – 15 марта 2014 г. Федеральный Резерв США запустил третью по счету программу количественного смягчения (QE 3) [26, 27].

15 марта 2020 г. – ФРС США запустил масштабную программу количественного смягчения QE 4 решение было принято на фоне грандиозного обвала американских фондовых индексов в феврале – марте 2020 г. [26, 27].

Это решении значительно превышает объем денежных вливаний в разгар мирового финансового кризиса (октябрь-ноябрь 2008 г.), когда для спасения рынков задействовали 1,2 трлн. USD. [26, 27].

Данные действия ФРС США привели к росту денежной массы. Так около 80 процентов всей долларовой массы, располагаемой сегодня напечатано с 2008 года [26, 27].

По данным ФРС США и Всемирного Банка объем денежной массы M0 в США вырос до 5206600 USD млн. (5206.6 млрд. USD) в декабре 2020. Максимальный уровень достигал 5206600 USD млн., а минимальный 48362 USD млн. [26, 27].

Следующими факторами давящими на доллар США являются дефицит торгового баланса и существенный внешний долг США. Дефицит торгового баланса США имеет отрицательную динамику уже многие годы.

Сокращение дефицита торгового баланса, наблюдаемое в 2018–2019 гг., прекратилось. Резко негативная динамика показателя продолжается с начала 2020 г. на волне закрытия экономики на фоне «коронакризиса» и более быстрых темпов восстановления промышленных сил основных торговых партнеров США. Импорт ежегодно превышает экспорт на 600-800 млрд долл., но такой дефицит можно покрыть только опять же, печатая доллары. Понимая данную проблему 8 марта 2018 года США начали торговую войну с Китаем, с целью снижения данного дефицита. Были введены пошлины на импорт стали из всех стран и 10% — на импорт алюминия [7].

Торговая война с Китаем не привела к снижению дефицита торгового баланса США. Для финансовых рынков облигаций текущее расширение торгового дефицита в теории служит негативным сигналом, поскольку увеличивает стоимость фондирования. Однако долгосрочные программы количественного смягчения ФРС США пока полностью нивелируют фактор риска.

Таким образом, прогноз по долговому рынку страны нейтральный.

А вот для рынка акций стремление к сокращению масштабного торгового дефицита посредством девальвации доллара может вылиться в дополнительный драйвер роста биржевых индексов. По сути, рукотворное падение защитной функции американской нацвалюты приведет к росту аппетита в рисковых инструментах.

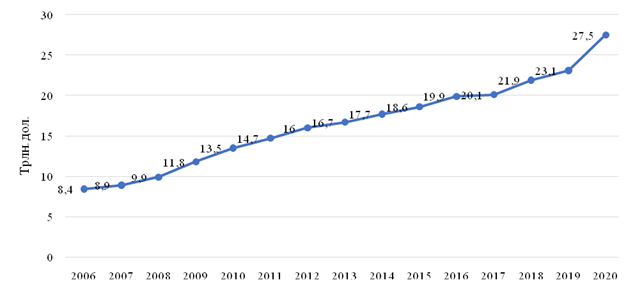

Следующим фактором, довлеющим над долларом – это рост государственного долга США, рисунок 2.

Рисунок 2

Рост государственного долга США

Источник: составлено авторами по открытым данным ФРС США и Всемирного банка [26, 27]

По оценке MarketWatch, почти 70% государственного долга принадлежит внутренним инвесторам: правительству, различным институтам (включая государственные и частные пенсионные фонды), ФРС, физическим лицам. Иностранцы владеют примерно 30 процентами US Treasuries.

Безусловными лидерами здесь являются Китай и Япония.

Преодолев отметку в 27 трлн долларов, к концу года его размер может достигнуть 30 трлн долларов. По данным Бюджетного управления Конгресса, по итогам 2020 года дефицит бюджета составил «рекордные» 3,4 трлн долларов [26, 27].

Учитывая развивающуюся динамику описанных выше фундаментальных факторов США, для сохранения статуса доллара в мировой финансовой системе и сохранения конкурентных позиций в мировой экономике с 2010 года начали девальвацию доллара.

Министр финансов Бразилии в 2010 г. использовал термин «валютные войны», говоря о проводимой ФРС политике количественного смягчения, которая, по его словам, привела к резкому укреплению национальных валют других стран [4].

Проблема валютных войн остается одной из самых актуальных и самых спорных тем в мировой экономике. И хотя финансовые регуляторы ведущих стран мира и высказывают свою приверженность рыночному формированию курсов валют, однако на деле готовы закрыть глаза на манипуляции обменными курсами. На рисунке 3 видна динамика доллара США к евро.

Рисунок 3

Динамика

доллара США к Евро

Источник: Агентство «Финновости» [Электронный ресурс] : https://finovosti.ru/quotes/EUR/USD/chart/total (дата обращения 27.03.2022)

Анализируя рисунок 3 можно увидеть тенденцию к девальвации доллара США к евро. В сентябре 2010 года президент Бразилии Гвидо Мантега объявил о начале валютной войны, курс доллара упал более чем на 10% примерно за три месяца. И на этом он не остановился, снизившись на 17% к июню 2011 года. В 2021 году доллар упал на 11% за восемь месяцев. Но Morgan Stanley считает, что он по-прежнему переоценен на 10%, а Citi прогнозирует рекордное падение на 20% в следующем году на фоне восстановления экономик и сохранения стимулов Федеральной резервной системы [26, 27].

На рисунке 4 более наглядна представлена цикличность укрепления и ослабления валюты к юаню.

Рисунок 4.

Динамика USD/CNY - Доллар США к Китайскому юаню

Источник: Агентство «Финновости» [Электронный ресурс] : https://finovosti.ru/quotes/EUR/USD/chart/total (дата обращения 27.03.2022)

Если отбросить 8-процентный скачок китайского юаня, то снижение валют развивающихся рынков с начала года все равно составляет 5%, а в некоторых из наиболее пострадавших от пандемии стран, таких как Бразилия и Турция, местные валюты упали на 25% и стоят ничтожно мало по сравнению с тем, что было десять лет назад.

Заключительным фактором, который оценим в нашем анализе это криптовалюты.

Криптовалюта - это цифровые деньги. Криптовалюты с момента создания успели занять существенное место на рынке. Ограниченный механизм эмиссии делает крипто валюту привлекательным для инвесторов.

За последние пять лет крипто валюта в той или иной форме была легализована в большинстве стран мира.

Следовательно, на криптовалюта приближается к золоту по своим защитным функциям на финансовом рынке.

Вложение в криптовалюту крупных компаний и готовность ее принимать в качестве оплаты косвенно свидетельствует о понимании крупного бизнеса в неустойчивом положении доллара США.

Рост стоимости криптовалюты до рекордных отметок в 2021 году за всю ее историю свидетельствует об активном интересе инвесторов.

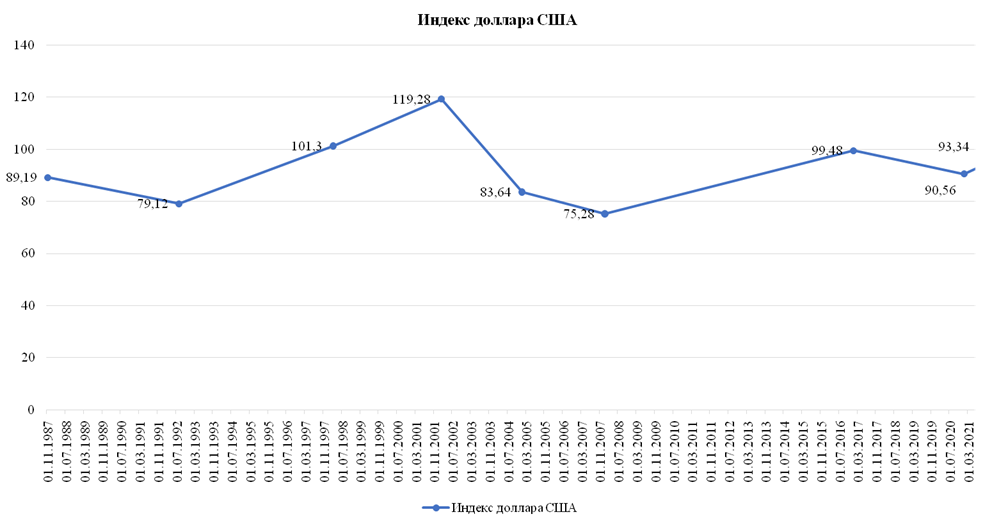

Итак, существует множество фундаментальных факторов, определяющих курс доллара США. В мировой практике существует инструмент учитывающий максимально возможное количество факторов, это индекс доллара США.

Индекс доллара США (USDX, DXY) — это индекс стоимости доллара США в сравнении с другими валютами.

Индекс доллара является отношением доллара США (USD) к корзине из шести иностранных валют. Учитывая наличие в своем составе евро, индекс доллара содержит в себе валюты, представленные 24 государствами. Максимальное значение было достигнуто в 1985 году, когда курс поднимался выше 150 п. Минимум пришелся на пик кризиса 2008 года в районе 71 п. [7]. Динамика индекса доллара США представлена на рисунке 5.

Рисунок 5. Долголетняя динамика Индекса доллара США

Источник: Источник: составлено авторами по открытым данным ФРС США и Всемирного банка [26, 27]

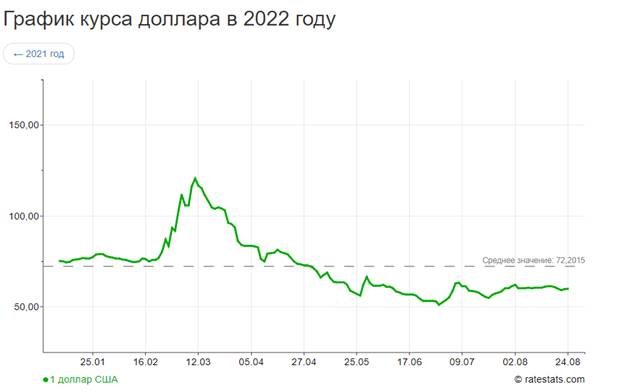

Поскольку наша работа носит характер ретроспективного анализа, спустя почти год после исследуемого периода мы можем заявить о высокой достоверности сделанного анализа и построенного на его основе сценарного прогноза.

Это подтверждается ниже приведенной динамикой валютной пары рубль/доллар, на которую, несомненно, оказали влияние и политические факторы, но которая, тем не менее, отражает и влияние фундаментальных моментов, связанных с характеристиками экономических систем двух стран.

Рисунок 6

Динамика Индекса доллара США за последний год

Источник: Портал RateStats.com [Электронный ресурс] : https://ratestats.com/dollar/2022/ (дата обращения 23.08.2022)

Заключение

Таким образом, девальвация доллара США — это политика ФРС США. Этот процесс может развиваться по двум сценариям.

Первый сценарий – это управляемый плавный процесс, который не окажет сильного негативного влияния мировую экономику.

Второй сценарий – это возможность потери контроля со стороны ФРС на данным процессом. Последствия выразиться в следующем:

- быстро обесценит все мировые валютные резервы в долларах;

- падение доллара ударит и по финансовой стабильности Евросоюза. Причём стабильности уже чисто условной, так как долги самого ЕС превышают 18 трлн евро;

- сильнейший экономический кризис в Японии, которая серьезна привязана к экспорту в США, а также является самым большим держателем американского госдолга - 1,2 трлн долларов и множество других последствий.

Оценивая вероятность развития сценариев, можно сделать вывод о возможно третьем варианте, нечто среднее между первым и вторым.

Так, оценив действия инвесторов в долговые ценные бумаги США, можно сделать вывод, что основным фактором, который сдерживает девальвацию доллара США, это вера инвесторов и спрос в мире на доллары.

Стоит отметить, что вера инвесторов снижается.

Так на протяжении 2015-2021 годов инвестиции в доллар (в государственный долг) США начали набирать устойчивую тенденцию к снижению.

Таким образом, США в любом случае придется "ронять" доллар: это важно для сокращения торгового дефицита. И это, возможно, единственный способ для Байдена восстановить экономику.

Следовательно, основываясь на проведенном анализе фундаментальных факторов вопрос девальвации доллара США, в 2021-2023 году определен действиями ФРС США. Девальвация будет иметь устойчивый умеренный характер.

Источники:

2. Евсин М.Ю., Рыбина И.А. Отрицательные ставки центральных банков как фактор трансформации мировой финансовой системы в ожидании кризиса // Финансы и кредит. – 2020. – № 2(794). – c. 316-326. – doi: 10.24891/fc.26.2.316.

3. Бубенко Е.А. Построение индекса меновой ценности доллара США на основе стабильной агрегированной валюты // Управление экономическими системами: электронный научный журнал. – 2013. – № 5(53). – c. 16.

4. Кайгородова А.А. К вопросу о роли доллара США в мировой валютной системе // Синтез науки и общества в решении глобальных проблем современности: Сборник статей по итогам Всероссийской научно-практической конференции Сборник статей подготовлен на основе докладов Всероссийской научно-практической конференции. Пермь, 2019. – c. 156-159.

5. Козырь Н.С., Злыденко Н.И. Валютные войны или конкурентная девальвация: сценарные перспективы // Национальные интересы: приоритеты и безопасность. – 2015. – № 30(315). – c. 48-60.

6. Колпак Е.П. Смирнова Т.А. Петрова И.С. Ерилина И.И. О динамике ВВп и денежной массе США // Молодой ученый. – 2016. – № 14(118). – c. 341-347.

7. Кукс А.В. Анализ взаимосвязи макроэкономической ситуации в России и курса доллара США // Наука и Мир. – 2017. – № 4-2(44). – c. 59-64.

8. Качур А.А. Влияние основных макроэкономических показателей США и стран еврозоны на изменение курса евро/доллар США // Управление экономическими системами: электронный научный журнал. – 2012. – № 3(39). – c. 22.

9. Мусаев З.С.-А. Влияние индекса доллара на капитализацию рынка и возможное использование его в оценке затрат на капитал // Экономика и предпринимательство. – 2017. – № 12-4(89). – c. 53-60.

10. Назаренко В.С. Политика количественного смягчения как стимул экономического роста: анализ опыта ЕЦБ и ФРС США // Россия: от кризиса к устойчивому развитию: ресурсы, ограничения, риски: Финансы, экономика и управление: проблемы, тенденции и перспективы развития в условиях нестабильности: материалы ежегодной межвузовской региональной научно-практической конференции студентов, магистрантов и аспирантов, в рамках VIII Международного научного студенческого конгресса. 2017. – c. 270-273.

11. Пушкарев Д.В. Госдолг США - чья это проблема // Вопросы устойчивого развития общества. – 2021. – № 6. – c. 174-182. – doi: 10.34755/IROK.2021.77.82.164.

12. Роуз К. Война валютных девальваций // Мир перемен. – 2016. – № 3. – c. 100-109.

13. Смирнова В.В. Финансовая платежеспособность китая, США и России: современные методы и оценки // Финансы и кредит. – 2018. – № 11(779). – c. 2425-2441. – doi: 10.24891/fc.24.11.2425.

14. Федотов Д.Ю. Девальвация национальной валюты и экономическая безопасность государства // Финансы и кредит. – 2021. – № 11(815). – c. 2442-2464. – doi: 10.24891/fc.27.11.2442.

15. Филатов Е.А. Прогноз начала фундаментального глобального финансово-экономического кризиса третьего тысячелетия // Управление экономическими системами: электронный научный журнал. – 2019. – № 10(128). – c. 35.

16. Черкасов В.Ю. Концевич О.В. США: рынок федеральных фондов в условиях избытка ликвидности и перспектива монетарной политики // Аудит и финансовый анализ. – 2020. – № 1. – c. 243-251. – doi: 10.38097/AFA.2020.39.92.035.

17. Чувихина Л.Г. Перспективы доллара США как мировой валюты XXI века // Вестник Российского государственного торгово-экономического университета (РГТЭУ). – 2014. – № 1(81). – c. 51-58.

18. Чжан М. Баланс ФРС, политика «Количественного смягчения» и политика «количественного сжатия» // Экономика и социум. – 2019. – № 6(61). – c. 928-930.

19. Якунин С.В., Андронов И.И. Теория и практика девальвации валют // Финансовая аналитика: проблемы и решения. – 2015. – № 47(281). – c. 2-12.

20. Якушин А.П. Роль индекса доллара в построении новой архитектуры Российского финансового рынка // Проект для России: Сборник статей участников VII Международного научного студенческого конгресса. Москва, 2016. – c. 570-572.

21. Звягинцев А.И. О контроле хаотичной динамики на валютном рынке // Экономические отношения. – 2019. – № 3. – c. 2349-2366. – doi: 10.18334/eo.9.3.41137.

22. Дорохольский В.В. Роль трендовых индикаторов при принятия инвестиционных решений на валютном рынке // Экономические отношения. – 2015. – № 3. – c. 37-41.

23. Курочкин А.В. Макрорегиональные траектории инновационного развития: североамериканская и североевропейская модели // Вопросы инновационной экономики. – 2019. – № 4. – c. 1227-1238. – doi: 10.18334/vinec.9.4.41298.

24. Колесников В.В., Панкратова Е.А. Региональные направления развития российско-американских отношений на примере европейской системы безопасности // Экономические отношения. – 2019. – № 1. – c. 27-32. – doi: 10.18334/eo.9.1.39734.

25. Лещенко Ю.Г., Хазалия И.Д. Валютная стоимость американского доллара как ключевой фактор обеспечения национальной безопасности США // Экономическая безопасность. – 2021. – № 2. – c. 291-308. – doi: 10.18334/ecsec.4.2.111881.

26. Сайт Всемирного Банка. [Электронный ресурс]. URL: https://www.vsemirnyjbank.org/ru/home (дата обращения: 23.08.2022).

27. The Federal Reserve Board of Governors in Washington DC. Federalreserve.gov. [Электронный ресурс]. URL: https://federalreserve.gov (дата обращения: 23.08.2022).

28. Портал RateStats.com. [Электронный ресурс]. URL: https://ratestats.com/dollar/2022 (дата обращения: 23.08.2022).

Страница обновлена: 22.11.2025 в 12:51:43

Download PDF | Downloads: 36 | Citations: 1

The fundamentals of currency dynamics in global and national financial markets: retrospective analysis

Evsin M.Y., Makarov I.N., Korenyako E.A.Journal paper

Creative Economy

Volume 16, Number 9 (September 2022)

Abstract:

The subject of the study is the fundamental factors that determine the exchange rate of the US national currency. The dollar is significantly overvalued by all fundamental factors. At the same time, the US government plans for 2021-2022 to implement financial assistance programs for households and additional fiscal incentives. This will certainly weaken the dollar in the long run, as it will result in an increase in the budget deficit and an increase in external borrowing necessary to cover it. The authors conducted a retrospective analysis of the dynamics of the US dollar exchange rate on world markets and developed scenarios for the dynamics of the exchange rate in the free market mode. The article will be of interest to students of financial studies, academic staff and researchers.

Keywords: dollar, financial market, money supply, devaluation

JEL-classification: E41, F31, F33

References:

Ageev A.I., LOginov E.L. (2015). Izmenenie strategii operirovaniya dollarom: zapusk SShA novogo kreditno-investitsionnogo tsikla vo vzaimodeystvii s valyutnymi voynami [Changing the strategy of operating with the dollar: the launch of a new US credit and investment cycle in interaction with currency wars]. Economic strategies. 17 (3(129)). 20-35. (in Russian).

Bubenko E.A. (2013). Postroenie indeksa menovoy tsennosti dollara SShA na osnove stabilnoy agregirovannoy valyuty [Building an index of the exchange value of the US dollar based on a stable aggregated currency]. Management of economic systems: scientific electronic journal. (5(53)). 16. (in Russian).

Cherkasov V.Yu. Kontsevich O.V. (2020). SShA: rynok federalnyh fondov v usloviyakh izbytka likvidnosti i perspektiva monetarnoy politiki [US: federal funds market in the face of excess liquidity and monetary policy prospects]. Audit and financial analysis. (1). 243-251. (in Russian). doi: 10.38097/AFA.2020.39.92.035.

Chuvikhina L.G. (2014). Perspektivy dollara SShA kak mirovoy valyuty XXI veka [Prospects of the US dollar as the world currency of the 21st century]. Bulletin of the Russian State University of Trade and Economics (RSUTE). (1(81)). 51-58. (in Russian).

Chzhan M. (2019). Balans FRS, politika «Kolichestvennogo smyagcheniya» i politika «kolichestvennogo szhatiya» [FRS balance, «quantitative mitigation» policy and «quantitative compression» policy]. Economy and society (Ekonomika i socium). (6(61)). 928-930. (in Russian).

Dorokholskiy V.V. (2015). Rol trendovyh indikatorov pri prinyatiya investitsionnyh resheniy na valyutnom rynke [The role of trend indicators in making investment decisions in the foreign exchange market]. Journal of International Economic Affairs. 5 (3). 37-41. (in Russian).

Evsin M.Yu., Rybina I.A. (2020). Otritsatelnye stavki tsentralnyh bankov kak faktor transformatsii mirovoy finansovoy sistemy v ozhidanii krizisa [Negative rates of central banks as a factor in the transformation of the global financial system in crisis anticipation]. Finance and credit. 26 (2(794)). 316-326. (in Russian). doi: 10.24891/fc.26.2.316.

Fedotov D.Yu. (2021). Devalvatsiya natsionalnoy valyuty i ekonomicheskaya bezopasnost gosudarstva [Devaluation of the national currency and the economic security of the state]. Finance and credit. 27 (11(815)). 2442-2464. (in Russian). doi: 10.24891/fc.27.11.2442.

Filatov E.A. (2019). Prognoz nachala fundamentalnogo globalnogo finansovo-ekonomicheskogo krizisa tretego tysyacheletiya [Forecast of the beginning of the fundamental global financial and economic crisis of the third millennium]. Management of economic systems: scientific electronic journal. (10(128)). 35. (in Russian).

Kachur A.A. (2012). Vliyanie osnovnyh makroekonomicheskikh pokazateley SShA i stran evrozony na izmenenie kursa evro/dollar SShA [The impact of the main macroeconomic indicators of the United States and the eurozone countries on the change in the euro/US dollar exchange rate]. Management of economic systems: scientific electronic journal. (3(39)). 22. (in Russian).

Kaygorodova A.A. (2019). K voprosu o roli dollara SShA v mirovoy valyutnoy sisteme [The role of the US dollar in the global monetary system] Synthesis of science and society in solving global problems of our time. 156-159. (in Russian).

Kolesnikov V.V., Pankratova E.A. (2019). Regionalnye napravleniya razvitiya rossiysko-amerikanskikh otnosheniy na primere evropeyskoy sistemy bezopasnosti [Regional directions of development of Russian-American relations on the example of the European security system]. Journal of International Economic Affairs. 9 (1). 27-32. (in Russian). doi: 10.18334/eo.9.1.39734.

Kolpak E.P. Smirnova T.A. Petrova I.S. Erilina I.I. (2016). O dinamike VVp i denezhnoy masse SShA [The dynamics of GDP and the US money supply]. The young scientist. (14(118)). 341-347. (in Russian).

Kozyr N.S., Zlydenko N.I. (2015). Valyutnye voyny ili konkurentnaya devalvatsiya: stsenarnye perspektivy [Currency wars or competitive devaluation: scenarios and their implications]. National interests: priorities and security. 11 (30(315)). 48-60. (in Russian).

Kuks A.V. (2017). Analiz vzaimosvyazi makroekonomicheskoy situatsii v Rossii i kursa dollara SShA [The analysis of interconnection between macroeconomic situation in Russia and usd exchange rate]. Science and world. (4-2(44)). 59-64. (in Russian).

Kurochkin A.V. (2019). Makroregionalnye traektorii innovatsionnogo razvitiya: severoamerikanskaya i severoevropeyskaya modeli [Macro-regional trajectories of innovative development: the North-American and Northern European models]. Russian Journal of Innovation Economics. 9 (4). 1227-1238. (in Russian). doi: 10.18334/vinec.9.4.41298.

Leschenko Yu.G., Khazaliya I.D. (2021). Valyutnaya stoimost amerikanskogo dollara kak klyuchevoy faktor obespecheniya natsionalnoy bezopasnosti SShA [The currency value of the us dollar as a key factor in ensuring the national security of the united states]. Ekonomicheskaya bezopasnost. 4 (2). 291-308. (in Russian). doi: 10.18334/ecsec.4.2.111881.

Musaev Z.S.-A. (2017). Vliyanie indeksa dollara na kapitalizatsiyu rynka i vozmozhnoe ispolzovanie ego v otsenke zatrat na kapital [The role of dollar index in constractioning modern architecture of the Russian financial market]. Journal of Economy and Entrepreneurship. (12-4(89)). 53-60. (in Russian).

Nazarenko V.S. (2017). Politika kolichestvennogo smyagcheniya kak stimul ekonomicheskogo rosta: analiz opyta ETsB i FRS SShA [Quantitative easing policy as a stimulus for economic growth: an analysis of the experience of the ECB and the US Federal Reserve] Russia: from crisis to sustainable development: resources, constraints, risks. 270-273. (in Russian).

Pushkarev D.V. (2021). Gosdolg SShA - chya eto problema [The US national debt: whose problem is it?]. Voprosy ustoychivogo razvitiya obschestva. (6). 174-182. (in Russian). doi: 10.34755/IROK.2021.77.82.164.

Rouz K. (2016). Voyna valyutnyh devalvatsiy [The War of Currency Devaluations]. Mir peremen. (3). 100-109. (in Russian).

Smirnova V.V. (2018). Finansovaya platezhesposobnost kitaya, SShA i Rossii: sovremennye metody i otsenki [Financial solvency of China, the USA, and Russia: modern methods of evaluation]. Finance and credit. 24 (11(779)). 2425-2441. (in Russian). doi: 10.24891/fc.24.11.2425.

The Federal Reserve Board of Governors in Washington DCFederalreserve.gov. Retrieved August 23, 2022, from https://federalreserve.gov

Yakunin S.V., Andronov I.I. (2015). Teoriya i praktika devalvatsii valyut [The theory and practice of devaluation of currencies]. Financial Analytics: Science and Experience. (47(281)). 2-12. (in Russian).

Yakushin A.P. (2016). Rol indeksa dollara v postroenii novoy arkhitektury Rossiyskogo finansovogo rynka [The role of the dollar index in building a new architecture of the Russian financial market] Project for Russia. 570-572. (in Russian).

Zvyagintsev A.I. (2019). O kontrole khaotichnoy dinamiki na valyutnom rynke [On controlling chaotic dynamics in the foreign exchange market]. Journal of International Economic Affairs. 9 (3). 2349-2366. (in Russian). doi: 10.18334/eo.9.3.41137.