Налоговое стимулирование научно-исследовательской деятельности частного сектора как инструмент обеспечения экономической безопасности России

Фролова Н.Д.1,2![]() , Шашкова Н.В.2

, Шашкова Н.В.2

1 Институт экономики Российской академии наук, Россия, Москва

2 Институт проблем развития науки Российской академии наук, Россия, Москва

Скачать PDF | Загрузок: 55 | Цитирований: 3

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 5, Номер 4 (Октябрь-декабрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49860704

Цитирований: 3 по состоянию на 07.12.2023

Аннотация:

С целью обеспечения технологической независимости от стран лидеров научно-технологического развития, необходимой для экономической безопасности России, в условиях ограничений на высокотехнологичный экспорт, разрыва логистических цепочек и других негативных последствий санкционного давления требуется повысить вовлеченность российского предпринимательского сектора в финансирование и проведение исследований и разработок. Эффективным инструментом для достижения данной цели может стать налоговое стимулирование научно-исследовательской деятельности, что обуславливает актуальность данной статьи. В статье рассматриваются используемые в современной международной практике налоговые инструменты стимулирования научно-исследовательской деятельности предпринимательского сектора. Представлен обзор статистических данных по объему предоставляемых налоговых льгот. Авторами рассмотрены, предусмотренные российским законодательством налоговые преференции для предпринимательского сектора. Предпринята попытка оценки их востребованности. В статье сделан вывод о недостаточном использовании потенциала налогового стимулирования научно-исследовательской деятельности, даны рекомендации по его совершенствованию.

Ключевые слова: налоговое стимулирование НИОКР, налоговые льготы, инновационная активность, финансирование исследований и разработок

JEL-классификация: H21, H22, O31, I23

Введение. В условиях санкционного давления, оказываемого на Россию, проблема финансирования науки и инновационной активности российских компаний приобретает особое значение. Ограничение высокотехнологичного экспорта со стороны стран-лидеров научно-технического прогресса создает существенные риски для развития российской экономики. Высокая зависимость России от импорта технологий создала мощные предпосылки для оказания масштабного давления со стороны западных стран на Россию в попытке ограничить право нашей страны отстаивать свою независимость и национальную безопасность.

По экспертным оценкам [3] (Vlasova, Fursov), около 30% высоких технологий, используемых российской промышленностью, закупаются за рубежом. Ограничения на высокотехнологический импорт неизбежно приведут к разрыву производственных цепочек, так как Россия глубоко интегрирована в международные производственные процессы, что может негативно сказаться на темпах экономического развития, и создаст угрозу экономической безопасности России. Возможная технологическая изоляция может привести к еще более существенному отставанию нашей страны от стран лидеров научно-технологического развития. Данный риск достаточно высок, особенно если учитывать тот факт, что задачи по догоняющему и опережающему развитию, о которых неоднократно говорилось в последнее десятилетие, так и не были решены. Во избежание реализации такого негативного сценария необходимо повышать эффективность государственной политики в части стимулирования инновационной активности компаний и их участия в финансировании и проведении исследований и разработок (далее – ИР) [1]. Как уже отмечалось на страницах данного журнала, повышение результативности ИР, обеспечение внедрения их результатов необходимо для сохранения независимости национальной экономики и обеспечения экономической безопасности России [25, с. 521] (Chernyaev, 2022, р. 521). Особое значение в данном контексте приобретает налоговое стимулирование научно-исследовательской деятельности частного сектора, которому на современном этапе, как и другим направлениям «стимулирующего налогообложения», уделяется повышенное внимание [13] (Lev, Bolonin, Leshchenko, 2022).

Объектом данного исследования является налоговое стимулирование научно-исследовательской деятельности частного сектора как инструмент обеспечения экономической безопасности России, предметом – характер воздействия налогового стимулирования на склонность предпринимательского сектора к финансированию и проведению исследований и разработок.

Целью данной статьи является анализ предоставляемых в России налоговых преференций, направленных на стимулирование участия предпринимательского сектора в ИР, оценка их востребованности.

Для достижения данной цели проведен сравнительный анализ международной практики косвенного финансирования ИР предпринимательского сектора, теоретический обзор научных источников по исследуемой проблематике, анализ нормативно-правовых актов, регулирующих предоставление налоговых преференций [1, 2, 17], анализ статистических данных о предоставленных налогах, льготах, участии предпринимательского сектора в проведении и финансировании ИР.

Материалами для исследования послужили статистические данные Организации экономического сотрудничества и развития (ОЭСР), Федеральной службы государственной статистики РФ и Федеральной налоговой службы России.

Обзор литературы. Проблема налогового стимулирования инновационной и научно-исследовательской деятельности российских компаний рассматривалась в работах А.О. Рыжкова [19] (Ryzhkov, 2019), Т.А. Логиновой [14, 15] (Loginova, 2022; Loginova, 2022), А.В. Графова, Г.Ф. Графовой [5] (Grafov, Grafova, 2019), Е.С. Вылковой, Н.Н. Покровской [4] (Vylkova, Pokrovskaya, 2017), Н.А. Ивановой, В.А. Варфоломеевой [8] (Ivanova, Varfolomeeva, 2022) и др., зарубежный опыт нашел отражение в трудах таких авторов, как Т.Н. Седаш, Е.Б. Тютюкина [20] (Sedash, Tyutyukina, 2018), В. Клавдиенко [11] (Klavdienko, 2018), Л.П. Королева [12] (Koroleva, 2017), М.В. Чекаданова [24] (Chekadanova, 2018) и др.

Особого внимания заслуживает работа Т.А. Логиновой [14] (Loginova, 2022), в которой на основе данных налоговой и статистической отчетности по России, а также по данным исследовательской выборки, включающей 37 крупнейших российских компаний в период наблюдения с 2015 по 2019 год, проведен анализ фактической востребованности предоставляемых в России налоговых льгот, направленных на стимулирование научно-исследовательских и опытно-конструкторских работ (НИОКР). Автор отмечает, что потенциал налогового стимулирования предпринимательского сектора к инвестированию в НИОКР в России используется недостаточно, он ограничен сферой применения отдельных налоговых льгот и кругом их потенциальных получателей. Востребованность налоговых льгот снижается, что во многом обуславливается регулятивными рисками, возникающими при применении налоговых стимулов. Риски, обусловленные регулятивными условиями, также рассмотрены Т.А. Логиновой в работе [15] (Loginova, 2022), в которой приведен обзор судебной практики по вопросу применения налоговых преференций в связи с проведением компаниями ИР. Избыточный контроль со стороны налоговых органов отмечен и в Специальном докладе Президенту РФ «Проблемы регулирования и правоприменительной практики, сдерживающие развитие высокотехнологичных компаний в Российской Федерации» (далее – Доклад): учет расходов на НИКОР при расчете налоговой базы по налогу на прибыль даже без применения повышающего коэффициента «автоматически вызывает камеральную или выездную проверку со стороны налоговой инспекции» [21, с. 23].

В работе А. Л. Суслиной и С. Р. Леухина [22] (Suslina, Leukhin, 2018) представлен обзор зарубежного опыта налогового стимулирования на примере Норвегии, Канады, Хорватии и Великобритании, а также рассмотрены проблемы недостаточной востребованности мер налогового стимулирования ИР, применяемых в России. Авторы отмечают, что выбор налоговых инструментов в качестве приоритетных механизмов стимулирования НИОКР бизнеса в Норвегии был обусловлен тем фактом, что предоставление налоговых кредитов с точки зрения возникновения административных расходов выгоднее прямого финансирования; особое внимание при этом уделялось простоте и прозрачности получения налоговых преференций. Исследуя канадскую практику, авторы подчеркивают, что применение налоговых стимулов на НИОКР привело к повышению общего благосостояния в стране. На основе сопоставления зарубежного и отечественного опыта в работе сделан вывод о том, что недостаточная востребованность налоговых льгот в России обуславливается не низкой эффективностью данного механизма, а несовершенством институциональной среды.

В. Клавдиенко в исследовании [11] (Klavdienko, 2018), анализируя опыт Китая по налоговому стимулированию инновационный активности предприятий, отмечает, что введение широкого спектра налоговых преференций (в Китае их насчитывается около 80) для предприятий, проводящих ИР, не привело к сокращению доходов бюджета, а, наоборот, способствовало сокращению «теневой» экономики, росту инвестиций в сферу ИР и инноваций, росту налоговых поступлений в бюджет по налогу на прибыль предприятий, что свидетельствует о высокой эффективности налогового стимулирования как инструмента повышения инновационной активности предприятий и их заинтересованности в проведении ИР. Налоговая политика Китая в части стимулировании инновационного потенциала предпринимательского сектора способствовала росту конкурентоспособности китайской экономики, выходу Китая в лидеры по патентной активности и экспорту высокотехнологичных товаров.

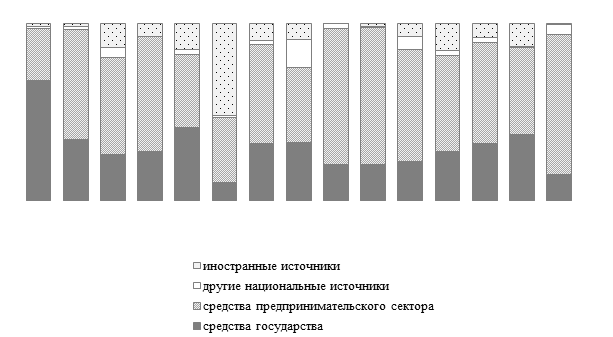

Международное сопоставление. На современном этапе ключевым драйвером экономического роста в развитых странах являются высокотехнологичные компании. Как отмечается в Докладе [21, с. 11], ключевой фактор успеха таких компаний, обеспечивающий конкурентное преимущество на рынке, – эффективность расходов на исследования и разработки (ИР). Несмотря на то, что, как и в развитых странах, в России большая часть расходов на проведение ИР производится частным сектором (в 2020 г. 56,6% внутренних затрат на ИР осуществлено предпринимательским сектором), основным источником их финансирования выступают средства государства (56,4% расходов на ИР предпринимательского сектора финансируются за счет средств государства) [9, с. 117]. Участие бизнеса в финансировании ИР на протяжении всей истории современной России остается на довольно низком уровне и составляет от 32 до 36% внутренних затрат на ИР, что существенно уступает показателям развитых стран (рис. 1).

Рисунок 1. Структура внутренних затрат на исследования и разработки по источникам финансирования: Россия и зарубежные страны (2020 г*.)

* или ближайший год, по которому имеются данные в использованном источнике.

Источник: составлено авторами по данным [9].

Налоговые льготы, стимулирующие инновационную активность и научно-исследовательскую деятельность предпринимательского сектора, не являются определяющим фактором при принятии компанией решений о проведении ИР и/или внедрении инноваций, однако они способствуют формированию благоприятной институциональной среды, что в свою очередь играет важную роль в международной конкуренции за привлечение инновационных предприятий и транснациональных корпораций, активно осуществляющих ИР. Благоприятная для бизнеса налоговая политика государства может способствовать «перетеканию» интеллектуальных ресурсов и уже имеющихся разработок из стран с более высокой налоговой нагрузкой [26] (Knoll, Riedel, Schwab, Todtenhaupt, Voget, 2019). Последний фактор особенно важен для России: многие крупнейшие российские компании, инвестирующие в ИР, зарегистрированы в иностранных юрисдикциях (например, компания «Яндекс» зарегистрирована в Нидерландах).

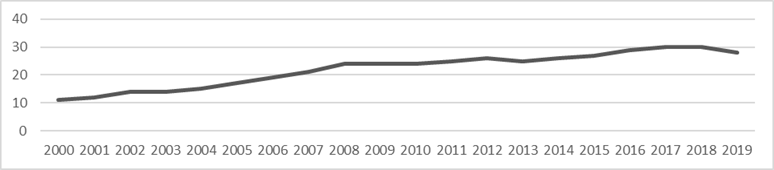

На современном этапе четко обозначилась тенденция к повышению роли налогового стимулирования в финансировании ИР, все больше стран полагается на налоговые методы стимулирования инвестиций бизнеса в НИОКР. В период с 2000 по 2021 год число стран ОЭСР, предоставляющих налоговые льготы для предприятий, осуществляющих расходы на НИОКР, увеличилось в 1,5 раза [27, с. 6]. Динамика данного показателя представлена на рисунке 2.

Рисунок 2. Число стран ОЭСР, осуществляющих налоговую поддержку

ИР частного сектора, 2000–2019 гг.

Источник: составлено авторами по данным [28].

Растет и объем предоставляемых льгот, налоговые расходы занимают существенную долю в общем объеме государственной поддержки ИР предпринимательского сектора развитых стран, в ряде стран (Австралия, Великобритания, Япония) данный показатель достигает 80% и более (табл. 1).

Таблица 1

Государственное финансирование расходов предпринимательского сектора

на ИР, в % от ВВП

|

Страна/год

|

2000

|

2010

|

2015

|

2016

|

2017

|

2018

|

2019

|

|

Австралия, в т.ч.:

|

0,09

|

0,15

|

0,19

|

..

|

0,16

|

..

|

0,15

|

|

прямое

|

0,03

|

0,02

|

0,02

|

..

|

0,02

|

..

|

0,03

|

|

косвенное

|

0,06

|

0,12

|

0,17

|

0,16

|

0,14

|

0,13

|

0,12

|

|

Австрия, в т.ч.:

|

..

|

..

|

0,26

|

..

|

0,24

|

..

|

0,27

|

|

прямое

|

..

|

..

|

0,11

|

..

|

0,08

|

..

|

0,08

|

|

косвенное

|

0,11

|

0,11

|

0,15

|

0,15

|

0,16

|

0,19

|

0,19

|

|

Бельгия, в т.ч:

|

0,08

|

0,22

|

0,24

|

..

|

0,24

|

..

|

0,29

|

|

прямое

|

0,08

|

0,11

|

0,09

|

..

|

0,06

|

..

|

0,09

|

|

косвенное

|

0,00

|

0,11

|

0,14

|

0,16

|

0,18

|

0,18

|

0,21

|

|

Великобритания, в т.ч.:

|

0,10

|

0,16

|

0,30

|

0,31

|

0,33

|

0,37

|

0,41

|

|

прямое

|

0,09

|

0,09

|

0,09

|

0,09

|

0,09

|

0,08

|

0,08

|

|

косвенное

|

0,01

|

0,07

|

0,21

|

0,22

|

0,25

|

0,29

|

0,33

|

|

Венгрия, в т.ч.:

|

..

|

0,26

|

0,34

|

0,16

|

0,20

|

0,24

|

0,23

|

|

прямое

|

0,02

|

0,09

|

0,19

|

0,07

|

0,13

|

0,19

|

0,18

|

|

косвенное

|

..

|

0,16

|

0,15

|

0,09

|

0,06

|

0,06

|

0,05

|

|

Германия, в

т.ч.:

|

0,12

|

0,08

|

0,07

|

0,07

|

0,07

|

0,07

|

0,07

|

|

прямое

|

0,12

|

0,08

|

0,07

|

0,07

|

0,07

|

0,07

|

0,07

|

|

косвенное

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

Канада, в т.ч.:

|

0,22

|

0,22

|

0,18

|

0,18

|

0,19

|

0,18

|

0,16

|

|

прямое

|

0,03

|

0,04

|

0,04

|

0,05

|

0,06

|

0,05

|

0,05

|

|

косвенное

|

0,19

|

0,18

|

0,13

|

0,13

|

0,13

|

0,13

|

0,11

|

|

Китай, в т.ч.:

|

..

|

0,10

|

0,13

|

0,13

|

0,13

|

..

|

..

|

|

прямое

|

0,04

|

0,06

|

0,07

|

0,06

|

0,06

|

0,05

|

0,07

|

|

косвенное

|

..

|

0,04

|

0,07

|

0,07

|

0,07

|

..

|

..

|

|

Нидерланды, в т.ч.:

|

..

|

0,19

|

0,22

|

0,25

|

0,24

|

0,23

|

0,23

|

|

прямое

|

..

|

0,06

|

0,09

|

0,08

|

0,08

|

0,09

|

0,09

|

|

косвенное

|

0,06

|

0,13

|

0,13

|

0,17

|

0,16

|

0,14

|

0,15

|

|

Норвегия, в т.ч.:

|

..

|

0,13

|

0,19

|

0,22

|

0,23

|

0,22

|

0,23

|

|

прямое

|

..

|

0,08

|

0,09

|

0,10

|

0,10

|

0,10

|

0,11

|

|

косвенное

|

0,00

|

0,05

|

0,10

|

0,12

|

0,13

|

0,12

|

0,11

|

|

Республика Корея, в т.ч.:

|

..

|

0,31

|

0,34

|

0,26

|

0,29

|

0,29

|

0,29

|

|

прямое

|

0,11

|

0,17

|

0,16

|

0,13

|

0,16

|

0,16

|

0,17

|

|

косвенное

|

..

|

0,14

|

0,18

|

0,13

|

0,13

|

0,13

|

0,12

|

|

Россия, в т.ч.:

|

..

|

0,49

|

0,51

|

0,49

|

0,48

|

0,40

|

0,47

|

|

прямое

|

0,31

|

0,41

|

0,41

|

0,38

|

0,38

|

0,31

|

0,36

|

|

косвенное

|

..

|

0,08

|

0,10

|

0,11

|

0,10

|

0,09

|

0,11

|

|

США, в т.ч.:

|

0,24

|

0,28

|

0,23

|

0,21

|

0,23

|

0,24

|

..

|

|

прямое

|

0,17

|

0,23

|

0,15

|

0,13

|

0,13

|

0,12

|

0,11

|

|

косвенное

|

0,07

|

0,06

|

0,08

|

0,08

|

0,10

|

0,11

|

..

|

|

Франция, в т.ч.:

|

0,17

|

0,39

|

0,41

|

0,40

|

0,40

|

0,39

|

0,39

|

|

прямое

|

0,13

|

0,12

|

0,13

|

0,11

|

0,12

|

0,11

|

0,11

|

|

косвенное

|

0,04

|

0,27

|

0,28

|

0,28

|

0,29

|

0,29

|

0,28

|

|

Япония, в т.ч.:

|

0,05

|

0,10

|

0,14

|

0,13

|

0,14

|

0,13

|

0,12

|

|

прямое

|

0,03

|

0,03

|

0,03

|

0,02

|

0,02

|

0,02

|

0,02

|

|

косвенное

|

0,01

|

0,07

|

0,11

|

0,11

|

0,12

|

0,11

|

0,10

|

Россия является лидером по государственному финансированию расходов предпринимательского сектора, измеряемому в процентном соотношении к ВВП, однако в данном показателе преобладает именно прямое финансирование. Прямое финансирование отличается адресностью и целевым характером, однако обладает существенным недостатком: оно способствует появлению «эффекта вытеснения частного капитала государственным» [22, с. 64] (Suslina, Leukhin, 2018, р. 64). Компании нередко привлекают государственное финансирование для проведения ИР, на которые были готовы выделить собственные средства. Таким образом, прямая государственная поддержка способствует экономии средств компании, которые могут быть потрачены на иные цели, отличные от инновационных, что увеличивает нагрузку на государственный бюджет и снижает эффективность использования бюджетных средств [22, с. 64] (Suslina, Leukhin, 2018, р. 64). Кроме того, эксперты отмечают «токсичность» прямого государственного финансирования ИР в России [18, с. 18], обусловленную выделением ресурсов на исследования неактуальной тематики, распределением финансирования среди ограниченного круга получателей, избыточными требованиями к отчетности и контрольными мероприятиями, существенно осложняющими ведение ИР.

Косвенное государственное финансирование ИР предпринимательского сектора, как правило, направленно на широкий круг предприятий-получателей льгот и способствует повышению общего уровня инновационной активности предприятий. Налоговое стимулирование является универсальным инструментом поддержки инновационной и научно-исследовательской деятельности, создающим равные условия для инновационно активных компаний. Налоговые расходы на ИР позволяют снизить нагрузку на бюджет за счет сокращения текущих затрат, повышают эффективность затрат на ИР и, как показывает опыт Китая, в итоге не снижают доходы бюджета, а способствуют их устойчивому долгосрочному росту [11, с. 48] (Klavdienko, 2018, р. 48).

Основными налоговыми инструментами, применяемыми в международной практике для стимулирования НИОКР, являются налоговый кредит или налоговый зачет (Tax Credit), налоговый вычет (Tax Deduction/Allowance), снижение ставок по страховым взносам (Social Security Contributions (SSC) Exemption).

Налоговый кредит позволяет предприятиям уменьшать сумму налога на прибыль на часть расходов на научно-исследовательскую и/или инновационную деятельность. Выделяют полнообъемный налоговый кредит (Volume-based Tax Credit) и приростный (Incremental Tax Credit). При полнообъемном налоговом кредите компания уменьшает сумму налога на часть расходов на ИР, определенную ставкой кредита, например, при ставке 20% сумма налога к уплате будет уменьшена на 20% от произведенных компанией расходов на ИР. При приростном налоговом кредите учитывается интенсивность расходов на ИР, механизм расчета величины налогового кредита может отличаться в зависимости от принятых в стране норм, например, в Японии размер приростного налогового кредита рассчитывается по следующей формуле:

![]() , (1)

, (1)

где ITC – сумма приростного налогового кредита; tax rate – ставка приростного налогового кредита, установленная в размере 20% до 31 марта 2023 г.; R&D intensity – интенсивность ИР, рассчитываемая как отношение расходов на ИР за отчетный год к среднегодовом расходам на ИР за три года, предшествующих отчетному [31].

В Японии наиболее широко используются налоговые механизмы стимулирования ИР: доля налогового стимулирования в общем объеме государственного финансирования научно-исследовательской деятельности предпринимательского сектора составила в 2019 году 83%. Помимо описанного приростного налогового кредита в Японии применяется и полнообъемный налоговый кредит, дифференцируемый по ставке. Максимальная ставка полнообъемного налогового кредита установлена в размере 30% для учета расходов на совместные исследования представителей частного сектора и университетов и/или национальных исследовательских институтов. Примечательно, что для расчета налоговых кредитов учитываются и расходы на амортизацию машин и оборудования, задействованного при проведении ИР. Общий размер налогового кредита ограничивается пороговыми значениями в зависимости от вида налогового кредита, размера и вида деятельности компании (максимальное пороговое значение – 40% от суммы налога на прибыль для венчурных компаний).

Число получателей налоговых льгот в Японии стабильно растет: в период с 2009 по 2019 год данный показатель увеличился с 7 400 компаний до 9 100, из них 70% – это представители малого и среднего предпринимательства.

Смешанный механизм использования налоговых кредитов, предполагающий комбинацию полнообъемного и приростного кредита, позволяет стимулировать интенсивность расходов на НИОКР и при этом обеспечивать привлекательные для бизнеса условия проведения ИР вне зависимости от их интенсивности [7] (Ermakova E.A., Larionov N. A., 2015).

Налоговые кредиты применяются также в США, Франции, Канаде, Италии, Норвегии, Великобритании (для крупного бизнеса), Нидерландах, Республике Корея и других странах.

Налоговый вычет позволяет уменьшать налоговую базу по налогу на прибыль на сумму расходов на ИР с учетом корректирующих коэффициентов (k). Такой вид стимулирования научно-исследовательской деятельности частного сектора применяется в Великобритании для представителей малого и среднего бизнеса (k=130%, число получателей льготы в 2019 г. достигло 85 900 компаний) [32], Китае (k=75–100% в зависимости от вида деятельности, число получателей льготы в 2017 г. достигло 24 500 компаний) [29], Чехии (используется гибридный налоговый вычет с k=100% для общей суммы расходов и дополнительными 10% для сумы прироста расходов на ИР по сравнению со среднегодовыми значениями за 3 года, предшествующих отчетному, число получателей льготы составило 950 компаний в 2019 г.) [30] и других странах, включая Россию.

Налоговое стимулирования научно-исследовательской деятельности предпринимательского сектора в России. Российским законодательством предусматривается широкий спектр налоговых льгот для компаний, осуществляющих исследования и разработки. Объем предоставляемых налоговых льгот существенно различается для резидентов инновационных научно-технологических центров (ИНТЦ), особых экономических зон (ОЭЗ), территорий опережающего социально-экономического развития (ТОСЭР) и для других участников инновационного процесса.

Наибольшее число льгот предоставляется участникам инновационной инфраструктуры [23] (Tsvetkova, 2020), к ним относятся:

- освобождение от уплаты НДС в течение 10 лет с момента получения статуса резидента ИНТЦ или Инновационного центра «Сколково» в соответствии со статьей 145.1 Налогового кодекса РФ (далее – НК РФ);

- освобождение от уплаты налога на прибыль в течение 10 лет с момента получения статуса резидента ИНТЦ или Инновационного центра «Сколково» в соответствии со статьей 246.1, п. 1 НК РФ.

Частичное освобождение от уплаты налога на прибыль в соответствии со ст. 284 НК РФ предоставляется резидентам ОЭЗ и ТОСЭР. Широкому кругу компаний в зависимости от вида деятельности, в том числе не являющихся резидентами ИНТЦ, инновационного центра «Сколково, ОЭЗ и ТОСЭР, предоставляются льготы в виде снижения тарифов для расчета страховых взносов, подлежащих к уплате во внебюджетные фонды (ст. 427 НК РФ), однако основным инструментом налогового стимулирования ИР является возможность включения расходов на НИОКР в состав прочих расходов при расчете налоговой базы по налогу на прибыль организации [15, с. 115] (Loginova, 2022, р. 115).

В соответствии со ст. 262 НК РФ расходами на НИОКР признаются расходы, относящиеся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг), к созданию новых или усовершенствованию применяемых технологий, методов организации производства и управления. В них включаются сумма амортизации основных средств и нематериальных активов, начисленная за период их использования в рамках НИОКР, расходы по оплате труда работников, проводящих НИОКР, и сумма соответствующих им страховых взносов, материальные расходы, непосредственно связанные с НИОКР, взносы на формирование фондов поддержки научной, научно-технической и инновационной деятельности в размере, не превышающем 1,5% доходов от реализации.

Расходы на НИОКР, соответствующие Перечню Правительства Российской Федерации, утвержденному Постановлением Правительствам Российской Федерации от 24 декабря 2008 г. № 988 (далее – Перечень) [2], учитываются с повышающим коэффициентом 1,5. Следует отметить, что с момента утверждения указанного Перечня его состав трижды расширяли, последние изменения были внесены 18 февраля 2022 года.

Вне зависимости от успешности проведения НИОКР расходы на НИОКР могут быть учтены в целях уменьшения налогооблагаемой базы по налогу на прибыль только после завершения НИОКР или отдельных их этапов за исключением расходов на взносы в фонды поддержки научной, научно-технической и инновационной деятельности, которые учитываются в том же периоде, когда они совершены.

Оценка эффективности предоставляемых в России налоговых льгот, направленных на стимулирование предпринимательского сектора к финансированию и проведению ИР, затруднительна в силу отсутствия системы учета налоговых расходов (льгот), позволяющей получить информацию об объеме и востребованности всех предоставляемых налоговых льгот. Развитие соответствующих систем учета и контроля, предполагающее в том числе совершенствование цифровой платформы сбора и анализа данных по налоговым расходам, запланировано «Основными направлениями бюджетной, налоговой и таможенно-тарифной политики на 2022 год и на плановый период 2023 и 2024 годов» [17, с. 55], утвержденными Министерством Финансов РФ.

На текущий момент на основании официально публикуемой информации представляется возможным лишь приблизительная оценка востребованности льгот, предоставляемых по налогу на прибыль организации.

Данные ФНС России об объеме произведенных расходов на НИОКР, учтенных в целях налогообложения, и числе налогоплательщиков (табл. 2) свидетельствует о том, что большая часть компаний, осуществляющих исследования и разработки, не смогли воспользоваться льготой по использованию повышающего коэффициента 1,5 для учета расходов в целях налогообложения. На наш взгляд, возможны следующие непротиворечивые объяснения данному факту:

- производимые исследования действительно не входят в Перечень, утвержденный Правительством России;

- получение данной налоговой льготы сопряжено с существенным увеличением регулятивной нагрузки на организацию, затрудняющей ведение деятельности, что полностью нивелирует выгоду от получения преференции.

Тот факт, что далеко не все компании предпринимательского сектора учли свои расходы на ИР в целях налогообложения (данные Росстата о числе компаний, осуществляющих НИОКР, превышают данные ФНС о компаниях, осуществивших учет расходов на НИОКР в целях налогообложения по налогу на прибыль) (табл. 2), позволяет предположить, что вторая предполагаемая причина низкой востребованности предоставляемой налоговой льготы весьма существенна, что подтверждается данными Доклада [21, c. 23] и ряда исследований [15, 23] (Loginova, 2022; Tsvetkova, 2020). Расходы предпринимательского сектора по Перечню в 2020 г. составили менее 4% общего объема внутренних затрат на исследования и разработки, финансируемых за счет предпринимательского сектора, таким образом, объем предоставляемых льгот несопоставим с вкладом предпринимательского сектора в финансирование ИР.

Таблица 2

Данные о расходах предпринимательского сектора на НИОКР, финансировании НИОКР за счет средств предпринимательского сектора и общем объеме затрат на НИОКР, произведенных в предпринимательском секторе

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

| |

|

Расходы

налогоплательщиков на НИОКР, учтенные при расчете налоговой базы по налогу на

прибыль, млрд руб.

|

43,75

|

47,57

|

59,84

|

70,62

|

64,96

|

75,35

|

43,23

|

|

в том

числе расходы по Перечню

| |||||||

|

млрд руб.

|

7,42

|

7,87

|

9,81

|

13,51

|

12,51

|

12,04

|

9,59

|

|

%

|

16,96

|

16,53

|

16,40

|

19,13

|

19,26

|

15,98

|

22,18

|

|

количество

налогоплательщиков, проводивших НИОКР, учтенные в целях налогообложения, ед.

|

1235

|

1170

|

1127

|

1085

|

1037

|

1018

|

762

|

|

в том

числе по Перечню

| |||||||

|

ед.

|

64

|

76,00

|

67

|

59

|

65

|

61

|

48

|

|

%

|

5,18

|

6,50

|

5,94

|

5,44

|

6,27

|

5,99

|

6,30

|

|

Объем

финансирования НИОКР за счет средств предпринимательского сектора, млрд руб.

|

242,16

|

265,28

|

307,46

|

303,22

|

342,83

|

343,28

|

…

|

|

Число

организаций предпринимательского сектора, выполнявших научные исследования и

разработки, ед.

|

1400

|

1326,00

|

1292

|

1304,00

|

1374

|

1426

|

…

|

|

Доля

организаций, учитывавших расходы на НИОКР в целях налогообложения по налогу

на прибыль, %

|

88,21

|

88,24

|

87,23

|

83,21

|

75,47

|

71,39

|

…

|

|

Затраты,

произведенные предпринимательским

сектором на НИОКР, млрд руб.

|

817,56

|

804,57

|

890,56

|

868,37

|

969,41

|

980,03

|

…

|

Источник: рассчитано авторами по материалам Росстата [16], ФНС России [6].

Заключение

Потенциал механизма налогового стимулирования предпринимательского сектора к финансированию и проведению исследований и разработок используется в России в недостаточной степени, преобладание прямых методов финансирования затрат предпринимательского сектора на ИР не оказывает должного стимулирующего эффекта, при этом существенным бременем ложится на федеральный бюджет.

В современных условиях, когда требуется повышение общего уровня инновационной активности компаний, представляется целесообразным расширение возможностей получения льгот, связанных с учетом расходов на НИОКР в целях налогообложения с повышающим коэффициентом, для всех компаний, осуществляющих НИОКР. В целях дополнительного стимулирования приоритетных направлений исследований можно предусмотреть увеличение коэффициента для учета расходов по направлениям, представленным в Перечне, однако данная мера должна сопровождаться снижениям регуляторной нагрузки. По современным требованиям для получения возможности применения повышающего коэффициента компания должна предоставить в ФНС отчет о проведении НИОКР с привлечением экспертной организации, что приводит к возникновению дополнительных издержек. Кроме того, результаты НИОКР в соответствии с требованиями налоговых органов должны обладать общенаучной или общетехнологической новизной, что должно быть подтверждено результатами экспертизы. Данное требование предоставляется избыточным, сдерживающим инновационную активность компаний, и, на наш взгляд, целесообразна его отмена. Возможно, во избежание злоупотребления стоит переориентировать экспертизы с оценки результата на подтверждение самого факта проведения НИОКР, как это предложено в Докладе [21, с. 24], однако такие проверочные мероприятия должны носить выборочный характер, чтоб снизить бремя регуляторной нагрузки. Более того, эффективным, стимулирующим интерес бизнес-сообщества к НИОКР решением стало бы введение моратория на такие проверки на срок, например, не менее 5 лет, поскольку масштабные исследования характеризуются длительным сроком проведения и внедрения.

Система налогового стимулирования в России для предпринимательского сектора не прозрачна; налоговые льготы существенно различаются как в зависимости от вида деятельности компании, ее географической принадлежности, так и направлений проводимых исследований. Противоречивость и нестабильность предоставления налоговых преференций, а также сопряженные с ними риски повышения регуляторного давления снижают привлекательность для бизнес-сообщества мер налогового стимулирования ИР. Как отмечают эксперты, «наиболее сильные стимулы в российской правовой системе связаны с зональным регулированием» [10, с. 26] (Kazachkova, Kazachkov, 2021, р. 26), что ставит в неравные условия других участников инновационного процесса. Для создания системного эффекта от применения налогового стимулирования необходимо упрощение и унификация предоставляемых налоговых льгот, что в конечном итоге будет способствовать формированию более благоприятного для инновационного предпринимательства климата. Налоговое стимулирование играет важную роль в международной конкуренции в сфере инноваций «за наиболее мобильные и ценные факторы создания стоимости» [14, с. 119] (Loginova, 2022, р. 119); введение налогового режима, привлекательного для инновационных компаний может стать серьезным шагом в противодействии «утечке» высококвалифицированных кадров за рубеж и повысить конкурентоспособность отечественной налоговой юрисдикции.

[1] В рамках текущей работы термины «исследования и разработки» и «научно-исследовательские и опытно-конструкторские разработки» (НИОКР) используются в качестве синонимов.

Источники:

2. Постановление Правительства РФ от 24.12.2008 N 988 (ред. от 18.02.2022) «Об утверждении перечня научных исследований и опытно-конструкторских разработок, расходы налогоплательщика на которые в соответствии с пунктом 7 статьи 262 части второй Налогового кодекса Российской Федерации включаются в состав прочих расходов в размере фактических затрат с коэффициентом 1,5». [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_83596/ (дата обращения: 14.07.2022).

3. Власова В.В., Фурсов К.С. Почти 30% используемых в России передовых технологий приобретаются за рубежом. Ниу вшэ. [Электронный ресурс]. URL: https://www.hse.ru/news/438571134.html (дата обращения: 13.04.2022).

4. Вылкова Е.С., Покровская Н.Н. Совершенствование налогового стимулирования НИОКР при налогообложении прибыли организаций // Экономика. Налоги. Право. – 2017. – № 1. – c. 126–138.

5. Графов А.В., Графова Г.Ф. Проблемы опосредованного стимулирования инновационной деятельности организаций, выполняющих НИОКР // Инновационное развитие экономики. – 2019. – № 5–1(53). – c. 23–28.

6. Данные по формам статистической налоговой отчетности / ФНС России. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn48/related_activities/statistics_and_analytics/forms/?ysclid=l45emyj84r313644893 (дата обращения: 21.07.2022).

7. Ермакова Е.А., Ларионов Н. А. Налоговые кредиты в системе стимулирования инновационной активности // Управленец. – 2015. – № 2. – c. 4–10.

8. Иванова Н.А., Варфоломеева В.А. «Патентная шкатулка» как метод налогового стимулирования инновационной деятельности // Управленческий учет. – 2022. – № 3-1. – c. 19–25. – doi: 10.25806/uu3-1202219-25.

9. Индикаторы науки: 2022. / статистический сборник / Л.М. Гохберг, К.А. Дитковский, М.Н. Коцемир и др.; Нац. исслед. ун-т «Высшая школа экономики». - М.: НИУ ВШЭ, 2022. – 400 c.

10. Казачкова З.М., Казачков В. А. Налоговое стимулирование развития национальной инновационной системы: тенденции, решения, перспективы в сравнительно-правовой плоскости // Налоги. – 2021. – № 4. – c. 23–26. – doi: 10.18572/1999-4796-2021-4-23-26.

11. Клавдиенко В. Налоговое стимулирование инновационной активности предприятий в Китае // Общество и экономика. – 2018. – № 7. – c. 39–50. – doi: 10.31857/S020736760000179-5.

12. Королева Л.П. Налоговое стимулирование неоиндустриализации: опыт Великобритании и его актуальность для России // Экономика. Налоги. Право. – 2017. – № 2. – c. 65–72.

13. Лев М.Ю., Болонин А.И., Лещенко Ю.Г. Налоговое администрирование как механизм укрепления экономической безопасности налоговой системы государства // Экономическая безопасность. – 2022. – № 2. – c. 525–546. – doi: 10.18334/ecsec.5.2.114626.

14. Логинова Т.А. Стимулирование инноваций в России: ограничения и возможности налоговой политики // Вопросы экономики. – 2022. – № 4. – c. 116-132. – doi: 10.32609/0042-8736-2022-4-116-132.

15. Логинова Т.А. Налоговое стимулирование расходов предприятий на НИОКР: особенности и проблемы регулирования // Правоприменение. – 2022. – № 1. – c. 111–123. – doi: 10.52468/2542-1514.2022.6(1).111-123.

16. Наука, инновации и технологии / Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/statistics/science (дата обращения: 21.07.2022).

17. Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2022 год и на плановый период 2023 и 2024 годов / Министерство финансов Российской Федерации, Москва, 2021. [Электронный ресурс]. URL: https://minfin.gov.ru/ru/document/?id_4=134362osnovnye_napravleniya_byudzhetnoi_nalogovoi_i_tamozhenno-tarifnoi_politiki_na_2022_god_i_na_planovyi_period_2023_i_2024_godov (дата обращения: 27.07.2022).

18. Отчет о результатах экспертно-аналитического мероприятия «Определение основных причин, сдерживающих научное развитие в Российской Федерации: оценка научной инфраструктуры, достаточность мотивационных мер, обеспечение привлекательности работы ведущих ученых» / Счетная палата РФ, 2020. [Электронный ресурс]. URL: https://ach.gov.ru/upload/iblock/89d/89d7d756dab6d050a260ecc55d3d5869.pdf?ysclid=l5tpfhbtcb15309670 (дата обращения: 20.07.2022).

19. Рыжков А.О. Развитие опосредованного стимулирования инновационной деятельности организаций, выполняющих НИОКР // Вестник Южно-Российского государственного технического университета (НПИ). Серия: Социально-экономические науки. – 2019. – № 2. – c. 37–47. – doi: 10.17213/2075-2067-2019-2-37-47.

20. Седаш Т.Н., Тютюкина Е.Б. Использование зарубежного опыта налогового стимулирования инноваций в России // Финансы и кредит. – 2018. – № 12. – c. 2863–2875. – doi: 10.24891/fc.24.12.2863.

21. Специальный доклад Президенту Российской Федерации «Проблемы регулирования и правоприменительной практики, сдерживающие развитие высокотехнологичных компаний в Российской Федерации» // Уполномоченный при Президенте Российской Федерации по защите прав предпринимателей. 2020. [Электронный ресурс]. URL: http://doklad.ombudsmanbiz.ru/2020/6.pdf (дата обращения: 15.07.2022).

22. Суслина А.Л., Леухин С.Р. Работает ли налоговое стимулирование инноваций? Оценка эффективности в России и в мире // Финансовый журнал. – 2018. – № 5. – c. 58–69. – doi: 10.31107/2075-1990-2018-5-58-69.

23. Цветкова Е.А. Налогообложение инновационных компаний в России // Налоги. – 2020. – № 5. – c. 23–27.

24. Чекаданова М.В. Мировой опыт стимулирования развития кластеров в электронной отрасли // МИР (Модернизация. Инновации. Развитие). – 2018. – № 1. – c. 98–107. – doi: 10.18184/2079-4665.2018.9.1.98-107.

25. Черняев А.М. Инвестиции в инновационную деятельность России как инструмент обеспечения экономической безопасности государства // Экономическая безопасность. – 2022. – № 2. – c. 511–524. – doi: 10.18334/ecsec. 5.2.114586.

26. Knoll B., Riedel N., Schwab Th., Todtenhaupt M., Voget J. Cross-Border Effects of R&D Tax Incentives. , 2019.

27. OECD R&D tax incentives database, 2021 edition / OECD, 2021. [Электронный ресурс]. URL: https://www.oecd.org/sti/rd-tax-stats-database.pdf (дата обращения: 19.07.2022).

28. R&D tax expenditure and direct government funding of BERD / OECD, 2022. [Электронный ресурс]. URL: https://stats.oecd.org/Index.aspxDataSetCodeRDTAX (дата обращения: 21.07.2022).

29. R&D Tax Incentives: China, 2021 / OECD, 2021. Directorate for Science, Technology and Innovation, December, 2021. [Электронный ресурс]. URL: www.oecd.org/sti/rd-tax-stats-china.pdf (дата обращения: 21.07.2022).

30. R&D Tax Incentives: Czech Republic, 2021 / OECD, 2021. Directorate for Science, Technology and Innovation, December, 2021. [Электронный ресурс]. URL: https://www.oecd.org/sti/rd-tax-stats-czech-republic.pdf (дата обращения: 28.07.2022).

31. R&D Tax Incentives: Japan, 2021 / OECD, 2021. Directorate for Science, Technology and Innovation, December, 2021. [Электронный ресурс]. URL: www.oecd.org/sti/rd-tax-stats-japan.pdf (дата обращения: 21.07.2022).

32. R&D Tax Incentives: United Kingdom, 2021 / OECD, 2021. Directorate for Science, Technology and Innovation, December, 2021. [Электронный ресурс]. URL: www.oecd.org/sti/rd-tax-stats-united-kingdom.pdf (дата обращения: 21.07.2022).

Страница обновлена: 08.01.2026 в 20:16:09

Download PDF | Downloads: 55 | Citations: 3

Tax incentives for R&D in the private sector as a tool for Russia's economic security

Frolova N.D., Shashkova N.V.Journal paper

Economic security

Volume 5, Number 4 (October-December 2022)

Abstract:

In order to ensure technological independence from the leading countries of scientific and technological development, which is necessary for Russia's economic security, amidst restrictions on high-tech exports, disruption of logistics chains and other negative consequences of sanctions pressure, it is necessary to increase the involvement of the Russian business sector in R&D financing and conducting. Tax incentives for research activities can become an effective tool for achieving this goal. This determines the relevance of this article. The article examines the tax instruments used in modern international practice to stimulate the research activities of the business sector. An overview of statistical data on the tax benefits is presented. The authors consider the tax preferences provided by the Russian legislation for the business sector. An attempt to assess their relevance has been made. The conclusion about the insufficient application of tax incentives for research activities is made. Recommendations for its improvement are given.

Keywords: R&D tax incentives, tax incentives, innovation activity, R&D funding

JEL-classification: H21, H22, O31, I23

References:

Indikatory nauki: 2022 [Science Indicators: 2022] (2022). (in Russian).

Chekadanova M.V. (2018). Mirovoy opyt stimulirovaniya razvitiya klasterov v elektronnoy otrasli [World experience in stimulating the development of clusters in the electronic industry]. MIR (Modernization. Innovation. Research). (1). 98–107. (in Russian). doi: 10.18184/2079-4665.2018.9.1.98-107.

Chernyaev A.M. (2022). Investitsii v innovatsionnuyu deyatelnost Rossii kak instrument obespecheniya ekonomicheskoy bezopasnosti gosudarstva [Investments in innovative activity in Russia as a tool for ensuring the state's economic security]. Ekonomicheskaya bezopasnost. (2). 511–524. (in Russian). doi: 10.18334/ecsec. 5.2.114586.

Ermakova E.A., Larionov N. A. (2015). Nalogovye kredity v sisteme stimulirovaniya innovatsionnoy aktivnosti [Tax credits in the system of innovative activity stimulation]. The Manager. (2). 4–10. (in Russian).

Grafov A.V., Grafova G.F. (2019). Problemy oposredovannogo stimulirovaniya innovatsionnoy deyatelnosti organizatsiy, vypolnyayushchikh NIOKR [Problems of indirect stimulation of innovation activity of organizations performing R&D]. Innovative development of economy. (5–1(53)). 23–28. (in Russian).

Ivanova N.A., Varfolomeeva V.A. (2022). «Patentnaya shkatulka» kak metod nalogovogo stimulirovaniya innovatsionnoy deyatelnosti [“Patent box” as a method of tax incentives for innovation]. Management accounting. (3-1). 19–25. (in Russian). doi: 10.25806/uu3-1202219-25.

Kazachkova Z.M., Kazachkov V. A. (2021). Nalogovoe stimulirovanie razvitiya natsionalnoy innovatsionnoy sistemy: tendentsii, resheniya, perspektivy v sravnitelno-pravovoy ploskosti [Tax incentive of the development of the national innovative system: tendencies, solutions, prospects from the comparative law standpoint]. Taxes (Nalogi). (4). 23–26. (in Russian). doi: 10.18572/1999-4796-2021-4-23-26.

Klavdienko V. (2018). Nalogovoe stimulirovanie innovatsionnoy aktivnosti predpriyatiy v Kitae [Tax incentives for business enterprises to engage in innovative activity and research in China]. Society and economics. (7). 39–50. (in Russian). doi: 10.31857/S020736760000179-5.

Knoll B., Riedel N., Schwab Th., Todtenhaupt M., Voget J. (2019). Cross-Border Effects of R&D Tax Incentives

Koroleva L.P. (2017). Nalogovoe stimulirovanie neoindustrializatsii: opyt Velikobritanii i ego aktualnost dlya Rossii [Neo-industrialization tax incentives: the UK experience and its relevance for Russia]. Economy. Taxes. Law. (2). 65–72. (in Russian).

Lev M.Yu., Bolonin A.I., Leschenko Yu.G. (2022). Nalogovoe administrirovanie kak mekhanizm ukrepleniya ekonomicheskoy bezopasnosti nalogovoy sistemy gosudarstva [Tax administration as a mechanism for strengthening the tax system economic security]. Ekonomicheskaya bezopasnost. (2). 525–546. (in Russian). doi: 10.18334/ecsec.5.2.114626.

Loginova T.A. (2022). Nalogovoe stimulirovanie raskhodov predpriyatiy na NIOKR: osobennosti i problemy regulirovaniya [Tax regulation of enterprise R&D expenditures: special aspects and problems of regulation]. Law Enforcement Review. (1). 111–123. (in Russian). doi: 10.52468/2542-1514.2022.6(1).111-123.

Loginova T.A. (2022). Stimulirovanie innovatsiy v Rossii: ogranicheniya i vozmozhnosti nalogovoy politiki [Stimulating innovation in Russia: limitations and opportunities of tax policy]. Voprosy Ekonomiki. (4). 116-132. (in Russian). doi: 10.32609/0042-8736-2022-4-116-132.

OECD R&D tax incentives database, 2021 edition / OECD, 2021. Retrieved July 19, 2022, from https://www.oecd.org/sti/rd-tax-stats-database.pdf

R&D Tax Incentives: China, 2021 / OECD, 2021. Directorate for Science, Technology and Innovation, December, 2021. Retrieved July 21, 2022, from www.oecd.org/sti/rd-tax-stats-china.pdf

R&D Tax Incentives: Czech Republic, 2021 / OECD, 2021. Directorate for Science, Technology and Innovation, December, 2021. Retrieved July 28, 2022, from https://www.oecd.org/sti/rd-tax-stats-czech-republic.pdf

R&D Tax Incentives: Japan, 2021 / OECD, 2021. Directorate for Science, Technology and Innovation, December, 2021. Retrieved July 21, 2022, from www.oecd.org/sti/rd-tax-stats-japan.pdf

R&D Tax Incentives: United Kingdom, 2021 / OECD, 2021. Directorate for Science, Technology and Innovation, December, 2021. Retrieved July 21, 2022, from www.oecd.org/sti/rd-tax-stats-united-kingdom.pdf

R&D tax expenditure and direct government funding of BERD / OECD, 2022. Retrieved July 21, 2022, from https://stats.oecd.org/Index.aspxDataSetCodeRDTAX

Ryzhkov A.O. (2019). Razvitie oposredovannogo stimulirovaniya innovatsionnoy deyatelnosti organizatsiy, vypolnyayushchikh NIOKR [Development of indirect stimulation of innovation activity of organizations performing R&D]. Vestnik Yuzhno-Rossiyskogo gosudarstvennogo tekhnicheskogo universiteta (NPI). Seriya: Sotsialno-ekonomicheskie nauki. (2). 37–47. (in Russian). doi: 10.17213/2075-2067-2019-2-37-47.

Sedash T.N., Tyutyukina E.B. (2018). Ispolzovanie zarubezhnogo opyta nalogovogo stimulirovaniya innovatsiy v Rossii [Using the international practices to encourage innovations in Russia: a tax aspect]. Finance and credit. (12). 2863–2875. (in Russian). doi: 10.24891/fc.24.12.2863.

Suslina A.L., Leukhin S.R. (2018). Rabotaet li nalogovoe stimulirovanie innovatsiy? Otsenka effektivnosti v Rossii i v mire [Does the tax incentive for innovation work? Evaluation of effectiveness in Russia and in the world]. The Journal of Finance. (5). 58–69. (in Russian). doi: 10.31107/2075-1990-2018-5-58-69.

Tsvetkova E.A. (2020). Nalogooblozhenie innovatsionnyh kompaniy v Rossii [Taxation of innovative companies in Russia]. Taxes (Nalogi). (5). 23–27. (in Russian).

Vylkova E.S., Pokrovskaya N.N. (2017). Sovershenstvovanie nalogovogo stimulirovaniya NIOKR pri nalogooblozhenii pribyli organizatsiy [Improving R&D tax incentives in the taxation of corporate profits]. Economy. Taxes. Law. (1). 126–138. (in Russian).