Налоговое регулирование как фактор конкурентоспособности в условиях цифровизации экономики

Янченко Е.В.1![]()

1 Саратовский государственный технический университет им. Гагарина Ю.А., Россия, Саратов

Скачать PDF | Загрузок: 51 | Цитирований: 9

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 2 (Апрель-июнь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46251190

Цитирований: 9 по состоянию на 31.03.2023

Аннотация:

Актуальность исследования обусловлена необходимостью поддержки конкурентоспособности компаний и адаптации их к условиям цифровой экономики с использованием налоговых стимулов. Цель состоит в обосновании стимулирующего эффекта налогообложения. Основной метод исследования – корреляционный анализ ВВП и налоговых поступлений в бюджет, который позволил выявить сильную связь данных показателей. В статье обобщены теоретические основы исследования налогового регулирования в качестве фактора конкурентоспособности предприятий в условиях цифровизации; проанализирована динамика налоговых доходов федерального бюджета; выявлены их детерминанты, индуцированные процессом цифровизации; предложены рекомендации, направленные на усиление стимулирующего эффекта налогообложения компаний, работающих в области информационно-компьютерных технологий.

Ключевые слова: цифровизация, налогообложение, стимулирующий эффект, налоговая конкуренция, налоговое регулирование

JEL-классификация: E62, Н21, L88

Введение

Цифровизация большинства бизнес-процессов, скорость которой возросла в связи с пандемией и введением ограничений, стала реальностью и неотъемлемой частью современной жизни. Без использования цифровых технологий невозможно представить себе ни один успешный бизнес-проект. Глобализация, растущее значение цифровизации и нематериальных активов в процессе создания стоимости оказывают все большее давление на национальные государства, вынуждая их конкурировать за привлечение инвестиций. Усиление роли транснациональных корпораций в мировой экономике, снижение торговых барьеров и совершенствование технологий представляют собой основные движущие силы этой конкуренции. Современные программные решения, онлайн-платформы и массовое использование интеллектуальных устройств и интернета позволяют быстро и недорого реализовать бизнес-идеи [1] (Sankova, 2020). Вместо небольшого числа крупных компаний, способных выйти на мировой рынок, мир столкнулся с беспрецедентным ростом предпринимательства, которое не знает границ, способно быстро реагировать на изменения и адаптироваться к потребительским требованиям. В современных условиях хозяйствования экономические агенты все чаще могут обслуживать рынки удаленно, получая больше возможностей для распространения своей производственной деятельности, что приводит к обострению конкурентной борьбы между ними.

Налоговая политика является одним из инструментов, доступных странам для повышения их конкурентоспособности. Этим фактом можно объяснить, что за последние тридцать лет налоги на прибыль корпораций существенно понизились во всем мире: страны стремились привлечь инвестиции в бизнес, в частности в ЕС. Европейские государства активно вводят налоговые режимы, направленные на стимулирование инвестиционной деятельности, конкурируют за привлечение налогооблагаемых доходов, поскольку через налоговое регулирование можно повлиять на то, где компании сообщают о прибыли для целей налогообложения.

Страны ОЭСР провели крупные реформы, направленные на повышение конкурентоспособности своих систем корпоративного подоходного налога. Показательно, что недавняя налоговая реформа в США, ориентированная на поддержание конкурентоспособности страны на мировой арене, помимо прочего, включала сокращение ставки федерального корпоративного подоходного налога с 35% до 21%. В нашей стране в настоящее время ставка налога на прибыль юридических лиц составляет 20%, что ниже, чем во многих европейских странах и США. В условиях беспрецедентного роста значимости процесса цифровизации для экономической системы в целом развитие организаций сферы информационных технологий стимулируется посредством применения пониженной ставки: размер отчислений в федеральный бюджет составит в 2021 году 3%, в региональный бюджет – 0%. Создается запрос на изучение стимулирующей роли налогообложения в условиях цифровизации экономики, определение эффективности фискальной политики.

Постановка проблемы

Компании, как правило, становятся более конкурентоспособными, когда налоговая нагрузка падает, налоги для них выступают элементами издержек. Сокращение налоговой нагрузки повышает прибыльность и высвобождает ресурсы для инвестиций или снижения цен на выпускаемый продукт. Следовательно, уменьшение налоговых ставок служит фактором укрепления конкурентоспособности отечественных предприятий, роста привлекательности страны для иностранных инвесторов. С другой стороны, если снижение поступлений от основных налогов обусловит сокращение государственных расходов на инфраструктурные проекты или реализацию социальных программ, это может нанести ущерб общей конкурентоспособности страны. Таким образом, проблемой является поиск некоего баланса – оптимального соотношения фискальной и стимулирующей функций налогообложения.

Проблема оптимизации налоговой нагрузки – это нечто большее, чем просто налоговые ставки. Изменение налоговой базы может создать более благоприятные условия для инвестиций, чем снижение налоговой ставки. Ее корректировка играет такую же роль в вопросе достижения конкурентных издержек или конкурентной цены продукции, как и субсидии, включая, в частности, немедленные расходы, налогообложение денежных потоков или разрешение вычета затрат на долевое финансирование. Налоговые льготы, например, кредиты на НИОКР или стимулы для венчурного капитала и деятельности бизнес-ангелов, также могут оказывать заметное влияние на уровень инвестиционной активности предприятий [2, с. 55–56] (Otstavnova, Plotnikov, 2020, р. 55–56).

Цель исследования заключается в теоретико-методологическом обосновании роли налогового регулирования с точки зрения поддержки процесса цифровизации, а также просчете стимулирующего эффекта налогообложения с позиций результатов хозяйственной деятельности и налоговых поступлений в бюджет РФ.

Гипотеза исследования состоит в предположении о значимости налогового регулирования как детерминанты конкурентоспособности компаний, использующих информационно-компьютерные технологии (ИКТ), и инструмента стимулирования процесса цифровизации бизнеса ввиду наличия прямой зависимости между налоговыми поступлениями и валовым объемом производства.

Элементы научной новизны, полученные автором:

· на основе обобщения теоретико-методических основ исследования, представленных в литературных источниках, уточнена роль налогового регулирования фактора конкурентоспособности компаний в условиях цифровизации экономики;

· выявлены статистически значимые связи между показателями, характеризующими процессы цифровизации, и налоговыми поступлениями, а также влияние изменения налоговых ставок на ВВП;

· обоснован стимулирующий эффект налоговых отчислений в государственный бюджет;

· обобщены рекомендации по совершенствованию налогового регулирования компаний с позиции стимулирования процессов цифровизации.

Обзор литературы

Налоговое регулирование широко исследуется в трудах различных авторов в качестве инструмента поддержания экономической активности со времен Дж.М. Кейнса. В фазе спада государству следует ослаблять налоговое бремя предприятий, в фазе подъема – усиливать с целью предотвращения возможного «перегрева» экономики. В сложившейся практике налоговые инструменты дают более действенный эффект именно в фазе подъема. У Пинто О. есть несколько публикаций, посвященных проблемам налогообложения как компонента антициклического регулирования. Она пишет, в частности, что многие страны используют систему резервирования капитала для целей экономической политики, например, для стимулирования определенных секторов экономики во время рецессии. В частности, во время мирового финансового кризиса 2007–2008 гг. в Канаде и США использовался так называемый бонус амортизации, позволявший быстрее списывать капитальные расходы, снижая общие затраты на технологическое оборудование и стимулируя тем самым экономическую активность [3, c. 3] (Pinto, 2016, р. 3).

Особый интерес с позиции предмета рассмотрения данной статьи представляют публикации современных ученых, отражающие трансформацию взглядов на стимулирующую роль налоговых ставок и налоговых льгот – [4, 5] (Popov, 2019; Melikhov, Feoktistova, 2015), налоговую конкуренцию между странами – [6–8] (Mardan, Stimmelmayr, 2020; Heimberger, 2002; Sapozhnikov, Borisova, Khayrullina, 2018), выбор приоритетных направлений налоговой поддержки – [9–11] (Gurova, Bolshova, Shipeev, 2020; Bakhshyan, 2019; Chernov, 2019).

Чернов В.А. указывает, что стратегическими направлениями поддержки в рамках государственной экономической политики России в настоящее время являются два направления: 1) топливно-сырьевая добыча и экспорт, которая работает на достижение «…узкокорпоративных интересов отраслей, добывающих и экспортирующих природные ресурсы страны; 2) опережающий [рост] перерабатывающих отраслей, являющихся основой инновационного устойчивого развития российской экономики, в целях повышения благосостояния нашей страны в целом, а не только в узкокорпоративных интересах топливно-сырьевого сектора и зарубежных потребителей отечественных ресурсов» [11, c. 157] (Chernov, 2019, р. 157). Для поддержки конкурентоспособности обрабатывающих отраслей требуются меры «…налоговой политики, которые обеспечили бы снижение цен на топливо и сырье на территории страны» [11, c. 158] (Chernov, 2019, р. 158). Автор указывает на возможное в этом случае падение прибыльности сектора добычи, но и рост относительной рентабельности обрабатывающего сектора, что необходимо для повышения его инвестиционной привлекательности и опережающего инновационного развития в целом.

Согласно Оутсу В., «результатом налоговой конкуренции вполне может быть тенденция к менее эффективному уровню производства местных услуг. Пытаясь сохранять налоги на низком уровне для привлечения деловых инвестиций, местные власти могут удерживать расходы ниже тех уровней, при которых предельные выгоды равны предельным издержкам, особенно для тех программ, которые не приносят прямых выгод местному бизнесу» [12, c. 65] (Oates, 2011, р. 65).

Якита А. в своем исследовании, посвященном краткосрочным и долгосрочным последствиям налоговой конкуренции, заключает, что «…снижение налогов может увеличить соотношение капитала и рабочей силы в стране базирования из-за уменьшения оттока капитала, но в долгосрочной перспективе при определенных условиях это также может снизить соотношение капитала и труда» [13, c. 265] (Yakita, 2014, р. 265).

Вышеприведенные высказывания авторов подтверждают актуальность проблемы баланса, поставленной в данном исследовании.

Паун Д. в своей статье о факторах налоговой конкуренции стран и ее влияния на ВВП выявил тесную взаимосвязь налоговых отчислений и валового внутреннего продукта, а также значимость налоговых ставок с позиции привлечения инвестиций; разработал математические модели влияния [14] (Paun, 2019).

В условиях всеобщей информатизации и цифровизации авторы указывают, что проблемой представляется справедливое налогообложение для всех компаний, в том числе работающих в сети. Необходимо использовать тенденцию цифровизации для наилучшего встраивания цифровых компаний в систему налоговых отчислений государства [15, 16] (Juswanto, Simms, 2017; Zvereva, 2020). Оцифровка налогового администрирования и налоговых процедур должна создать основу для дальнейших реформ налоговой системы. Как отмечается в сообщении Европейской комиссии парламенту (2017), совершенствование системы налогообложения должно быть направлено на обеспечение справедливого и устойчивого налогообложения цифрового бизнеса, адаптированного к экономическому росту [17].

В статье Погорлецкого А.И., Кешнер М.В. исследуются как теоретико-методологические, так и практические аспекты косвенного налогообложения трансграничных операций электронной торговли, включая как сделки с реальными товарами, так и с цифровым контентом и услугами, оказываемыми дистанционно. Авторы выделяют принципы, специфику косвенного обложения, обусловленную непредвиденными ранее обстоятельствами распространения COVID-эпидемии, формулируют основные направления международного налогового регулирования сетевых операций [18] (Pogorletskiy, Keshner, 2020).

В работах [19, 20] (Lipniewicz, 2017; Valter, 2020) указывается на еще одну проблему, связанную с реализацией фискальной функции в эпоху всеобщей цифровизации, а именно, на расширение возможностей по уходу от уплаты налогов. При этом различают легальное и незаконное уклонение от уплаты налогов.

Несмотря на достаточную степень разработанности проблемы налогового регулирования в литературе, остаются неполностью проработанными вопросы взаимовлияния процесса цифровизации и трансформации фискальной и стимулирующей роли налогообложения, просчет взаимосвязи мер налогового стимулирования и эффекта результатов деятельности ИКТ-компаний, что входит в задачи исследования в данной статье.

Материалы и методы исследования

Источники данных – официальная статистическая информация сайтов Минфина РФ (https://minfin.gov.ru), Федеральной службы государственной статистики (https://rosstat.gov.ru).

Методы исследования: статистический анализ темпов прироста, корреляционный анализ взаимосвязи с использованием стандартного пакета Microsoft Excel; анализ динамики коэффициента эластичности налоговых поступлений и налогового мультипликатора.

Коэффициент эластичности налоговых поступлений в зависимости от ВВП:

Ет

= ![]() (1),

(1),

где ![]() – изменение ВНП (%),

– изменение ВНП (%), ![]() – изменение налоговых поступлений

(%).

– изменение налоговых поступлений

(%).

Налоговый мультипликатор:

mt = ![]() (2)

(2)

Результаты исследований

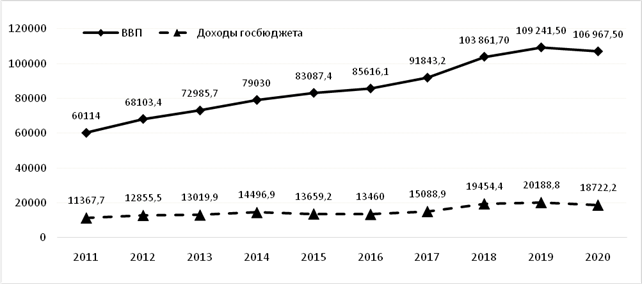

Проведенный анализ динамики налоговых поступлений показал их увеличение на протяжении исследуемого периода (2011–2020) (рис. 1). Параллельно происходил рост затрат государства на реализацию программы, связанной с поддержкой цифровой экономики: в период 2018–2020 гг. ее бюджет составил 500 млрд руб. Однако ускорение экономической динамики как по показателю валового внутреннего продукта (ВВП), так и по налоговым доходам бюджета в период 2017–2019 гг. сменяется падением в 2019–2020 гг., что объясняется ухудшением общей экономической конъюнктуры и спадом в том числе нефтегазовых доходов, помимо прочего, под воздействием ограничительных мер периода пандемии.

Собственно, темпы прироста налоговых поступлений в бюджет, как и темпы прироста ВВП, подсчитанного в текущих ценах, нестабильны; коэффициент эластичности располагается в пределах – от -0,8 до 0,64; налоговый мультипликатор – от -12,7 до 29,7 (табл. 1). Средние темпы прироста ВВП, подсчитанные по формуле средней геометрической, за период 2012–2020 гг. составили 6%, средние темпы прироста налоговых поступлений – 5%.

Рисунок 1. Динамика ВВП и доходов государственного бюджета (2011–2020)

Источник: данные Росстата (URL документа – https://rosstat.gov.ru/storage/mediabank/94cQBbmp/tab1.htm), Минфина РФ (URL документа – https://minfin.gov.ru/ru/statistics/fedbud/execute/?id_65=80041-yezhegodnaya_informatsiya_ob_ispolnenii_federalnogo_byudzhetadannye_s_1_yanvarya_2006_g

дата обращения: 25.04.2021).

Таблица 1

Индикаторы динамики налоговых поступлений и ВВП

|

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

|

Темпы прироста

ВВП (в текущих ценах) по сравнению с прошлым периодом, в %

|

13

|

7

|

8

|

5

|

3

|

7

|

13

|

5

|

-3

|

|

Темпы прироста

налоговых поступлений по сравнению с прошлым периодом, в %

|

13

|

1

|

11

|

-6

|

-2

|

12

|

29

|

3

|

-8

|

|

Коэффициент

эластичности налоговых поступлений в зависимости от ВВП

|

0,18

|

0,03

|

0,24

|

-0,2

|

-0,8

|

0,26

|

0,36

|

0,13

|

0,64

|

|

Налоговый

мультипликатор (mt )

|

5,4

|

29,7

|

4

|

-4,8

|

-12,7

|

3,8

|

2,8

|

7,3

|

1,6

|

Коэффициент эластичности характеризует чувствительность налоговых отчислений предприятий и организаций в государственный бюджет РФ в ответ на изменение ВВП в период подъема и высоких темпов прироста ВВП (2016–2018 гг.) – с -0,8 до 0,36, а также наметившегося в связи с пандемией спада (2019–2020 гг.) – с 0,13 до 0,64. При этом динамика данного показателя корреспондирует с динамикой ВВП.

Нестабильную реакцию ВВП отражает и налоговый мультипликатор, который на протяжении исследуемого периода не превышает единицы. Констатируется сильная реакция ВВП 2016 г. на падение налоговых поступлений в 2015 г. (mt 2016 г. = -0,8). Можно сделать вывод о позитивной реакции ВВП периода спада 2019–2020 гг. в ответ на меры дискреционной фискальной политики (mt 2020 г. = 0,64). Однако при наметившейся позитивной динамике, как показывает расчет мультипликатора, эффективность бюджетных мер недостаточно высокая. Исследователи данного феномена объясняют это явление весомой долей теневой экономики в структуре совокупного выпуска (около 16% – подробнее в работе [22] (Vlasov, Deryugina, 2018)). Кроме того, существенной с точки зрения фискальной функции налогов считаем чувствительность к повышению (снижению) налоговой нагрузки: увеличение на 1% ВВП приводит к росту налоговых поступлений на 64% (коэффициент эластичности на спаде в 2020 г.= 0,64).

Проверка методом корреляционного анализа взаимосвязи показателей ВВП, налоговых поступлений в бюджет, а также показателей, характеризующих развитие цифровой экономики, показала следующие значимые зависимости:

·обратную связь умеренной силы ВВП и доли организаций, использовавших специальные программные средства (коэффициент корреляции = -0,43);

·прямую сильную связь ВВП и доли организаций, использовавших персональные компьютеры (коэффициент корреляции = 0,99);

·прямую сильную связь ВВП и налоговых поступлений в госбюджет, в том числе по видам основных налогов (коэффициенты корреляции – от 0,95 до 0,97).

Такие факторы, как численность организаций ИКТ-сферы, доля затрат на НИОКР, доля затрат на ИКТ организаций, не показали сильного влияния на ВВП.

Установлено, что многие факторы, характеризующие развитие цифровой экономики, оказывают влияние на ненефтегазовые доходы госбюджета (сумма поступлений НДС, акцизов, налога на прибыль):

Ø сильное положительное – уровень цифровизации местной телефонной сети (коэффициент корреляции = 0,93); тариф на предоставление абоненту в постоянное пользование абонентской линии (коэффициент корреляции = 0,77); месячная абонентская плата за услуги местной телефонной связи (коэффициент корреляции = 0,87); объем инвестиций в основной капитал, направленных на приобретение информационного, компьютерного и телекоммуникационного (ИКТ) оборудования (коэффициент корреляции = 0,96); доля органов государственной власти (ОГВ) и органов местного самоуправления (ОМС), использовавших интернет (коэффициент корреляции = 0,73); число персональных компьютеров в расчете на 100 работников организаций (коэффициент корреляции = 0,86); доля работников организаций, использовавших интернет не реже 1 раза в неделю, в общей численности работников списочного состава организаций (коэффициент корреляции = 0,86);

Ø сильное отрицательное – плата за предоставление доступа к сети местной телефонной связи независимо от типа абонентской линии сети фиксированной телефонной связи (коэффициент корреляции = -0,8); доля организаций, использовавших локальные вычислительные сети (коэффициент корреляции = -0,7);

Ø незначительная отрицательная связь – месячная абонентская плата за доступ к Сети (коэффициент корреляции = -0,1).

Понимание значимости процессов цифровизации обусловливает мероприятия поддержки компаний, продвигающих ИКТ. В частности, принят Закон о так называемом налоговом маневре в ИТ-сфере, предусматривающий льготы по налогу на прибыль и страховым взносам, но также ограничение на реализацию программного обеспечения и услуг по разработке без обложения НДС. Является преждевременным суждение о том, что условное «лишение льготы по НДС» значительно увеличит налоговую нагрузку компании на общей системе налогообложения или вызовет потерю многих клиентов. Просчет будет возможен по итогам данных как 2021 г., так и последующих периодов. Однако слабая «чувствительность» ВВП и налоговых поступлений к результатам деятельности ИКТ-компаний, а следовательно, и к поступлению от них налога на прибыль ставит под сомнение весомость расчета с позиции стимулирующего эффекта налогообложения цифровой трансформации в целом.

Дополнительные расходы федерального бюджета по направлениям национального проекта «Цифровая экономика» в 2019–2024 запланированы в размере: 1,59 млрд – на нормативное регулирование цифровой среды; 413,39 - на информационную инфраструктуру; 138,65 – на кадры цифровой экономики; 17,99 – информационную безопасность; 282,05 – на цифровые технологии; 226,34 – цифровое государственное управление [21]. В 2021–2023 бюджет проекта ожидает сокращение на 11%, что обусловлено падением экономической конъюнктуры и сокращением налоговых поступлений. Влияние финансирования программы на результаты экономической деятельности апеллирует к отдельному расчету. При этом следует учитывать, что величина налогового мультипликатора в российской экономике ниже мультипликатора государственных расходов [22] (Vlasov, Deryugina, 2018). Поэтому сочетание как мер, связанных с облегчением налогового бремени (понижением налога на прибыль и норм отчислений в социальные фонды) для компаний, работающих в сфере информационных технологий, так и финансирование инвестиционной деятельности представляется целесообразным.

Предположительно стимулирующий эффект повышения ставки НДС 2019 г., обусловивший сдерживание экономического роста на 4% (-0,75×0,55 = 0,4) [23, с. 9], перекрывается эффектом дополнительных расходов. Величина последнего определяется структурой расходов: чем выше будет доля инвестиционных расходов, имеющих наибольший мультипликатор, тем выше будет при прочих равных условиях консолидированный фискальный мультипликатор дополнительных расходов и положительный вклад в рост ВВП.

Заключение

Цифровые технологии трансформируют бизнес-практики и оказывают существенное влияние на систему налогообложения. Способствуя совершенствованию управления налогообложением, цифровизация обусловливает решение проблем в области сокращения административного бремени, облегчает кооперацию между налоговыми органами, борьбу с уклонением от уплаты налогов Для компаний цифровизация – инструмент уменьшения издержек.

В результате исследования: обобщены теоретические основы исследования взаимосвязи и взаимовлияния налогового регулирования и конкурентоспособности компаний и стран, в том числе в условиях цифровизации; выявлены детерминанты ВВП, налоговых поступлений, действующие со стороны цифровой сферы; определены направления совершенствования налогообложения в условиях цифровизации.

Рассматривая позитивный опыт зарубежных стран, можно указать бюджетное финансирование сектора ИКТ в качестве наиболее распространенной меры стимулирования в условиях цифровизации. Это подразумевает субсидии компаний для осуществления дальнейших инвестиций в инфраструктуру, исследования и разработки (НИОКР), экспорт. Программы государственного финансирования существуют в подавляющем большинстве стран (в Российской Федерации национальный проект «Цифровая экономика»). Финансируемые правительством учебные программы также служат цели развития экспертных знаний в области ИКТ и тем самым содействия инновациям. Среди мер поддержки важное место отводится и налоговым льготам, и ускоренной амортизации основного капитала.

Рекомендации, способствующие развитию цифровой экономики, в области налоговой политики:

· предоставление налоговых льгот и преференций ИКТ-компаниям, способствующим развитию кадров для цифровой экономики, активно разрабатывающие и внедряющим инновационные компьютерные технологии. В частности, применение вычета по налогу на прибыль для организаций, использующих отечественное ИК-оборудование и программное обеспечение; вычет входящего НДС при экспортных продажах контента;

· реформирование системы налогообложения онлайн-бизнеса таким образом, чтобы обложению подлежала прибыль, полученная на территории страны, даже если компания не имеет там физического присутствия, обеспечение виртуальным бизнесом вклада в государственный бюджет наряду с традиционными компаниями;

· развитие налогообложения тех видов деятельности в сети Интернет, результатом которых является создание сложно фиксированной добавленной стоимости, например, доход, созданный от продажи рекламного места в интернете;

· гранты и налоговые преференции малым и средним компаниям, направленные на ускорение цифровизации, например, налоговый вычет на расходы, связанные с консультационными и профессиональными услугами по внедрению цифровых технологий, обучение цифровым навыкам персонала.

Источники:

2. Отставнова Л.А., Плотников Д.А. Возможные направления активизации венчурного инвестирования в Российской Федерации // Инновационная деятельность. – 2020. – № 3(54). – c. 51-59.

3. Pinto O.M. Tax Factors affecting International Competitiveness: Canada vs. United States Perspective // International Journal of Business. – 2016. – № 12. – p. 1-10.

4. Попов В.В. Влияние цифровизации сферы налогообложения на сущность налога // Цифровая экономика как вектор трансформации правосубъектности участников налоговых отношений в России и за рубежом: материалы Международной научно-практической конференции в рамках IV Саратовских финансово-правовых чтений научной школы Н.И. Химичевой. Саратов, 2019. – c. 152-155.

5. Мелихов В.Ю., Феоктистова Т.В. Льготы в системе налогообложения организаций и оценка их стимулирующей роли // Современные технологии управления. – 2015. – № 7(55). – c. 31-37.

6. Mardan М., Stimmelmayr М. Tax competition between developed, emerging, and developing countries – Same same but different? // Journal of Development Economics. – 2020. – № 146. – p. 102491. – doi: 10.1016/j.jdeveco.2020.102491.

7. Heimberger P. Corporate tax competition: A meta-analysis // European Journal of Political Economy. – 2002. – p. 102002.

8. Сапожников Е.Ю., Борисова А.А., Хайруллина И.В. Особенности гармонизации налогов в странах Европейского союза // Современная наука: актуальные проблемы теории и практики. Серия: Экономика и право. – 2018. – № 3. – c. 116-121.

9. Гурова С.Ю., Большова Л.А., Шипеев Я.Г. Специальные налоговые режимы в налоговой системе Российской Федерации // Вестник Российского университета кооперации. – 2020. – № 3/(41). – c. 30-34.

10. Бахшян Э.А. Налоговое стимулирование развития инновационных и промышленных кластеров в России с использованием механизмов ОЭЗ и ТОСЭР // Налоги и налогообложение. – 2019. – № 9. – c. 1-13. – doi: 10.7256/2454-065X.2019.9.30793 .

11. Чернов В.А. Выбор инструментов стратегии налогообложения для устойчивого инновационного развития экономики России // Налоги и налогообложение. – 2019. – № 3. – c. 154-162. – doi: 10.26794/1999-849X-2019-12-3-154-162 .

12. Oates W.E. Fiscal federalism. - New York: Edward Elgar, 2011. – 256 p.

13. Yakita A. Effects of capital taxation on economies with different demographic changes: short term versus long term // Journal of Population Economics. – 2014. – № 1. – p. 257-273. – doi: 10.1007/s00148-013-0480-x.

14. Paun D. Tax competition and factors influencing the gross domestic product and foreign direct investments of CEE countries // Ekonomska Istraživanja. – 2019. – № 1. – p. 876-893. – doi: 10.1080/1331677X.2019.1585896.

15. Juswanto W., Simms R. Fair Taxation in the Digital Economy. ABD Institute. Poicy Brief. [Электронный ресурс]. URL: https://www.adb.org/sites/default/files/publication/390261/adbi-pb2017-5.pdf. (дата обращения: 24.04.2021).

16. Зверева Т.В. Особенности налогового администрирования налога, уплачиваемого в связи с применением упрощенной системы налогообложения в условиях цифровизации // Инновационное развитие экономики. – 2020. – № 1(55). – c. 143-151.

17. A Fair and Efficient Tax System in the European Union for the Digital Single Market. Brussels. European Commission. [Электронный ресурс]. URL: https://ec.europa.eu/taxation_customs/sites/taxation/files/1_en_act_part1_v10_en.pdf (дата обращения: 24.04.2021).

18. Погорлецкий А.И., Кешнер М.В. Косвенное налогообложение трансграничной электронной торговли: особенности национального и межгосударственного регулирования // Вестник тюменского государственного университета. социально-экономические и правовые исследования. – 2020. – № 1(21). – c. 256-280. – doi: 10.21684/2411-7897-2020-6-1-256-280 .

19. Lipniewicz R. Tax administration and risk management in the digital age // Information System in Management. – 2017. – № 6(1). – p. 26-37. – doi: 10.22630/ISIM.2017.6.1.3.

20. Вальтер А.В. Актуальные вопросы уклонения от уплаты налогов в эпоху глобализации и цифровизации // Актуальные проблемы права и государства в XXI веке. – 2020. – № 1. – c. 215-220.

21. Финансирование национального проекта «Цифровая экономика». TADVISER.ru. [Электронный ресурс]. URL: https://www.tadviser.ru/index.php/Статья:Финансирование_программы_Цифровая_экономика (дата обращения: 24.04.2021).

22. Власов С.А., Дерюгина Е.Б. Фискальные мультипликаторы в России // Журнал новой экономической ассоциации. – 2018. – № 2(38). – c. 104-119. – doi: 10.31737/2221-2264-2018-38-2-5 .

23. Влияние налогово-бюджетного маневра на рост ВВП: оценка краткосрочных эффектов с использованием фискальных мультипликаторов. Cbr.ru. [Электронный ресурс]. URL: http://www.cbr.ru/Content/Document/File/54558/analytic_note_181119_dip.pdf (дата обращения: 24.04.2021).

Страница обновлена: 11.01.2026 в 16:12:20

Download PDF | Downloads: 51 | Citations: 9

Tax regulation as a factor of competitiveness amidst the economy digitalization

Yanchenko E.V.Journal paper

Russian Journal of Innovation Economics

Volume 11, Number 2 (April-June 2021)

Abstract:

The relevance of the study is due to the need to support the competitiveness of companies and adapt them to the conditions of the digital economy using tax incentives. The purpose is to justify the incentive effect of taxation. The main research method is a correlation analysis of GDP and tax revenues to the budget, which revealed a strong relationship between these indicators. The theoretical foundations of the study of tax regulation as a factor of competitiveness of enterprises in the conditions of digitalization are summarized. The dynamics of tax revenues of the federal budget is analyzed. Their determinants induced by the process of digitalization are identified. Recommendations aimed at strengthening the stimulating effect of taxation of companies working in the field of information and computer technologies are proposed.

Keywords: digitalization, taxation, incentive effect, tax competition, tax regulation

JEL-classification: E62, Н21, L88

References:

A Fair and Efficient Tax System in the European Union for the Digital Single MarketBrussels. European Commission. Retrieved April 24, 2021, from https://ec.europa.eu/taxation_customs/sites/taxation/files/1_en_act_part1_v10_en.pdf

Bakhshyan E.A. (2019). Nalogovoe stimulirovanie razvitiya innovatsionnyh i promyshlennyh klasterov v Rossii s ispolzovaniem mekhanizmov OEZ i TOSER [Tax incentives of development of innovation and industrial clusters in Russia using the mechanisms of special economic zones and priority social and economic development areas]. Nalogi i nalogooblozhenie. (9). 1-13. (in Russian). doi: 10.7256/2454-065X.2019.9.30793 .

Chernov V.A. (2019). Vybor instrumentov strategii nalogooblozheniya dlya ustoychivogo innovatsionnogo razvitiya ekonomiki Rossii [Selection of taxation strategy tools for sustainable innovative development of the Russian economy]. Nalogi i nalogooblozhenie. 12 (3). 154-162. (in Russian). doi: 10.26794/1999-849X-2019-12-3-154-162 .

Gurova S.Yu., Bolshova L.A., Shipeev Ya.G. (2020). Spetsialnye nalogovye rezhimy v nalogovoy sisteme Rossiyskoy Federatsii [Special tax regimes in the tax system of the Russian Federation]. The Bulletin of the Russian University of Cooperation. (3/(41)). 30-34. (in Russian).

Heimberger P. (2002). Corporate tax competition: A meta-analysis European Journal of Political Economy. 102002.

Juswanto W., Simms R. Fair Taxation in the Digital EconomyABD Institute. Poicy Brief. Retrieved April 24, 2021, from https://www.adb.org/sites/default/files/publication/390261/adbi-pb2017-5.pdf.

Lipniewicz R. (2017). Tax administration and risk management in the digital age Information System in Management. (6(1)). 26-37. doi: 10.22630/ISIM.2017.6.1.3.

Mardan M., Stimmelmayr M. (2020). Tax competition between developed, emerging, and developing countries – Same same but different? Journal of Development Economics. (146). 102491. doi: 10.1016/j.jdeveco.2020.102491.

Melikhov V.Yu., Feoktistova T.V. (2015). Lgoty v sisteme nalogooblozheniya organizatsiy i otsenka ikh stimuliruyushchey roli [The benefits in the tax system of organizations and evaluate their incentive role]. Modern management technologies. (7(55)). 31-37. (in Russian).

Oates W.E. (2011). Fiscal federalism New York: Edward Elgar.

Otstavnova L.A., Plotnikov D.A. (2020). Vozmozhnye napravleniya aktivizatsii venchurnogo investirovaniya v Rossiyskoy Federatsii [Possible directions for increasing venture capital investment in the Russian Federation]. Innovation activity. (3(54)). 51-59. (in Russian).

Paun D. (2019). Tax competition and factors influencing the gross domestic product and foreign direct investments of CEE countries Economic Research-Ekonomska Istraživanja. 32 (1). 876-893. doi: 10.1080/1331677X.2019.1585896.

Pinto O.M. (2016). Tax Factors affecting International Competitiveness: Canada vs. United States Perspective International Journal of Business. 7 (12). 1-10.

Pogorletskiy A.I., Keshner M.V. (2020). Kosvennoe nalogooblozhenie transgranichnoy elektronnoy torgovli: osobennosti natsionalnogo i mezhgosudarstvennogo regulirovaniya [Indirect taxation of cross-border e-trade: features of national and intergovernmental regulation]. Vestnik tyumenskogo gosudarstvennogo universiteta. sotsialno-ekonomicheskie i pravovye issledovaniya. 6 (1(21)). 256-280. (in Russian). doi: 10.21684/2411-7897-2020-6-1-256-280 .

Popov V.V. (2019). Vliyanie tsifrovizatsii sfery nalogooblozheniya na sushchnost naloga [The impact of digitalization of the tax sphere on the essence of the tax] Digital economy as a vector of Transformation of the legal personality of participants in tax relations in Russia and abroad. 152-155. (in Russian).

Sankova L.V. (2020). Tsifrovizatsiya regionalnoy ekonomiki [Digitalization of the regional economy] Human, production and service potential of the economy: global trends and local practices. 409-415. (in Russian).

Sapozhnikov E.Yu., Borisova A.A., Khayrullina I.V. (2018). Osobennosti garmonizatsii nalogov v stranakh Evropeyskogo soyuza [Features of tax harmonization in the countries of the European Union]. Sovremennaya nauka: aktualnye problemy teorii i praktiki. Seriya: Ekonomika i pravo. (3). 116-121. (in Russian).

Valter A.V. (2020). Aktualnye voprosy ukloneniya ot uplaty nalogov v epokhu globalizatsii i tsifrovizatsii [Current issues of tax evasion in the era of globalization and digitalization]. Aktualnye problemy prava i gosudarstva v XXI veke. 12 (1). 215-220. (in Russian).

Vlasov S.A., Deryugina E.B. (2018). Fiskalnye multiplikatory v Rossii [Fiscal multipliers in Russia]. The Journal of the New Economic Association. (2(38)). 104-119. (in Russian). doi: 10.31737/2221-2264-2018-38-2-5 .

Yakita A. (2014). Effects of capital taxation on economies with different demographic changes: short term versus long term Journal of Population Economics. 27 (1). 257-273. doi: 10.1007/s00148-013-0480-x.

Zvereva T.V. (2020). Osobennosti nalogovogo administrirovaniya naloga, uplachivaemogo v svyazi s primeneniem uproshchennoy sistemy nalogooblozheniya v usloviyakh tsifrovizatsii [Peculiarities of tax administration of tax paid in connection with application of simplified system of taxation in conditions of digitalization]. Innovative development of economy. (1(55)). 143-151. (in Russian).