Государственное регулирование экономики в условиях глобального кризиса: влияние налоговой политики на программу импортозамещения

Голубцова Е.В.1, Новикова Е.С.1

1 Российский экономический университет им. Г.В. Плеханова, Россия, Москва

Скачать PDF | Загрузок: 45 | Цитирований: 3

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 6, Номер 1 (Январь-март 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=52263883

Цитирований: 3 по состоянию на 30.01.2024

Аннотация:

Целью данной статьи является анализ влияния налоговой политики на программу импортозамещения в рамках государственного регулирования отечественной экономики в условиях глобального кризиса, включающего в себя санкционные меры стран западного блока по отношению к российской экономике. В статье рассмотрена текущая ситуация отечественных отраслей, и уровень их зависимости от поставок импортной продукции, а также проведен анализ динамики изменений данной зависимости, начиная с запуска государством программы импортозамещения в 2014 году. В дополнение к этому в работе была сделана попытка выявления причин замедленных темпов снижения зависимости отечественной промышленности от западной продукции высокотехнологического назначения на примере налогового регулирования и стимулирования отдельно взятых производств. Полученные в статье результаты могли бы положительно сказаться на дальнейшем развитии политики импортозамещения, а значит и всей отечественной экономики в целом

Ключевые слова: конкурентоспособность, государственное регулирование, санкционная политика, политика импортозамещения, импорт, налоговое регулирование, глобальный кризис, отечественная промышленность, налоговые льготы, экономическая зависимость

JEL-классификация: F51, H20, L52

Введение. На протяжении последних 8 лет, политика импортозамещения РФ стала ключевой предпосылкой в достижении устойчивого развития отечественной экономики с минимальным уровнем зависимости от продукции импортного происхождения. Данная задача включает в себя, по сути, не только налаживание всего производственного цикла по широкой линейке товаров промышленного комплекса страны, но и, с точки зрения максимального целеполагания, выстраивания своих собственных глобальных цепочек стоимости с наибольшей долей участия российских компаний, а значит получения наибольшей добавленной стоимости от произведенной продукции.

Задачей данного исследования является анализ ключевых мер государственного регулирования, которые смогли бы повлиять на структурные изменения в политике импортозамещения с целью повышения независимости российской экономики от импорта продукции высокотехнологического назначения.

Объектом исследования является политика импортозамещения в российской экономике. Предметом исследования являются меры государственного регулирования, направленные на снижение зависимости отечественной экономики от импортной продукции.

Постановка гипотезы в рамках данной статьи включает в себя существование и выявление определенных ключевых доминант в рамках государственного регулирования, мешающих снижению зависимости отечественной экономики от импортной продукции, а значит устойчивому развитию российской экономики и повышению уровня конкурентоспособности России в рамках мировой экономики.

Основные методы, используемые в данном исследовании, включают в себя сравнительный анализ, статистическое наблюдение, сбор и обработку наблюдений в рамках экспериментального метода, на основе которых были сделаны логические выводы.

Теоретический обзор политики импортозамещения. Вопросами внедрения политики импортозамещения, а также вопросами точечного протекционизма с целью развития конкурентоспособного внутреннего рынка занимались как зарубежные, так и российские исследователи на протяжении последних нескольких десятилетий.

В конце 20 столетия вопросам импортозамещения уделялось большое внимание со стороны ученых так называемых развитых экономик, которые проводили анализ успешных этапов в становлении и развитии отдельных отраслей экономики по странам за счет частичного регулирования в поставках импортной продукции на свои внутренние рынки [14; 15].

В дальнейшем данная тематика рассматривалась в разрезе развивающихся экономик в отдельности, с учетом тех или иных особенностей изучаемых рынков. Сюда можно отнести и вопросы импортозамещения в отраслях бразильской экономики [16], в Чили [18], Южной Кореи и Турции [17] и других странах.

Среди российских ученых стоит отметить исследования в области политики импортозамещения А.П. Портанского, который описал ключевые проблемы данной политики для отечественной экономики и ее цели [9]; Н.Е. Алексеева, рассмотревшего данный вопрос с точки зрения укрепления национального суверенитета страны [3], а также О. Широкову и В. Назаренко, сумевших подвести предварительные итоги программы и обозначив последующие ее тенденции [12].

Таким образом, учеными был проанализирован довольно большой объем статистической информации и исторических данных для выработки основных принципов успешного проведения политики импортозамещения с учетом тех или иных особенностей рассматриваемых экономик. Тем не менее, возникает непонимание возможных причин, препятствующих в достижении поставленных целей импортозамещения в российской экономике в наиболее стратегических и одновременно высокотехнологических отраслях.

Анализ и оценка показателей программы импортозамещения. Проводя статистический анализ всего периода существования данной программы, стоит обратить внимание на исходную и текущую ситуации зависимости ключевых отраслей экономики от импорта, а также выделить произошедшие изменения в структуре российских стран импортеров.

На начало 2014 года уровень зависимости в большинстве отраслей отечественной экономики достиг максимальных значений за всю историю существования РФ, а именно, в поставках обуви – 90,5%, фармацевтики – 72,2%, станков – 89%, автомобилей – 46%, текстиля – 75%, и продуктов питания – 36%, в том числе, молоке и сухих сливках – 61,4%, говядине – 60,7%, сырах – 48,4%, свинине – 31,6%, мясе птицы – 12,9%, муке – 1,6% [19].

При этом, наращивание объемов импортной продукции в РФ происходило поступательно, начиная с 2000 года (объемом в 33,9 млрд. долл.), и к 2013 году достигло цифры в 318 млрд. долл. [19].

Благодаря санкционной политике западных стран [13, с. 113], российским государством была разработана программа импортозамещения, которая бы позволила снизить уровень зависимости отечественной экономики от импортной продукции.

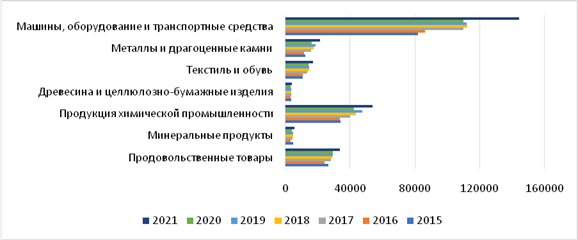

Рисунок 1. Динамика

импорта продукции, млн долларов

Рисунок 1. Динамика

импорта продукции, млн долларов

Источник: расчеты авторов на основе статистических данных Росстата.

Тем не менее, как видно на рисунке 1, абсолютно по всем отраслям экономики, наоборот, произошел прирост импортной продукции: по продовольственным товарам – на 27%, по минеральным продуктам – на 11%, по продукции химической промышленности – на 58%, по древесине и целлюлозно-бумажным изделиям – на 14%, по текстилю и обуви – на 57%, по металлам и драгоценным камням – на 74%, по машинам и оборудованию – на 77%. За последние 8 лет ощутимых успехов удалось добиться в производстве продуктов питания, что потребовало дополнительного современного оснащения производственными мощностями, в том числе зарубежного производства, по остальным же отраслям ситуация в лучшую сторону не изменилась.

Если же рассматривать отдельные виды продукции продовольственного сектора, то зависимость от импорта свинины снизилась практически до нуля, мяса крупного рогатого скота – на 42%, а импорт рыбы, наоборот, вырос на 24,5%, а сыров и творога – на 80% (табл. 1).

Таблица 1. Динамика импорта продовольственной продукции

по некоторым видам товаров, млн. долл.

|

Продукция

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Свинина

|

952,3

|

620,9

|

812,2

|

171,3

|

240,9

|

12

|

20,8

|

|

Мясо крупного рогатого скота

|

1161

|

811,8

|

880,6

|

866,2

|

788,6

|

700

|

677,1

|

|

Рыба мороженая

|

660,6

|

632,3

|

727,3

|

703,1

|

793,8

|

700

|

822,8

|

|

Сыры и творог

|

720,2

|

626,4

|

847

|

850,9

|

1013,8

|

1181,9

|

1299,7

|

Основными же поставщиками продовольствия в Россию стали Белоруссия – 13,5% (мясная и молочная продукция), Турция – 5,5% (фрукты и овощи), Бразилия – 4,7%, Эквадор – 4,3% и Китай – 4,2% [5].

Безусловно, производство и обработка продуктов питания требует задействования наиболее современного оборудования и мощностей с целью получения наибольшей эффективности, но в тоже самое время, данная отрасль экономики может работать и не на полную мощность, постепенно модернизируя оборудование.

Вместе с тем, в российской экономике существуют отрасли, которые остаются самыми импортозависимыми отраслями по причине недостатка требуемого высокотехнологичного оборудования для замещения импортных мощностей. Для разработки же отечественного оборудования потребуются годы, если не десятилетия работы специалистов, а также вливания большого объема государственных инвестиций. К таким отраслям следует отнести фармацевтику, где доля импорта из «недружественных» стран составляет на данный момент 48%, а по данным Федеральной таможенной службы, на конец 2021 года Россия закупила фармацевтической продукции из-за рубежа на сумму в 13,8 млрд. долл., из которых 75% продукции приходится на страны ЕС, США и Великобритании [11].

Еще более сложная ситуация наблюдается в области микроэлектроники, где зависимость от импортируемых компонентов составляет порядка 70%, включая производство микропроцессоров [5]. Здесь стоит учитывать, что 90% их производства расположено в США и на Тайване, что автоматически закрывает любые возможности производства современных микропроцессоров в России, а значит и большого количества промышленного оборудования, работающего при помощи различного рода чипов. На данный момент собственное производство полупроводниковых устройств на отечественном рынке налажено на относительно старых технических процессах, а запуск современного производства требует новых разработок уже в среде российских ученых.

С точки зрения машиностроения и автомобилестроения произошла резкая переориентация российских производителей с западного на азиатский, в большей степени китайский рынок, что неизбежно повлечет за собой резкое снижение качества производимой продукции, не говоря уже о сохранении зависимости данных отраслей от внешних поставщиков. Здесь же стоит обратить внимание на высокую долю импорта из западных стран резиновых и пластмассовых изделий – 27%, бумаги – 20%, мебели – 14,5% и текстиля – 12,5% [5].

При производстве всех перечисленных выше категорий товаров требуется специальное высокотехнологическое оборудование, которое до настоящего времени закупалось в других странах, в связи с чем возникает ключевой вопрос данного исследования, а именно выявление причины столь медленных изменений в политике импортозамещения страны с минимальным внедрением отечественных разработок.

Влияние налоговой политики на программу импортозамещения. Для нынешней ситуации в российской экономике характерным является уязвимость в отношении санкций со стороны недружественных стран, направленных на сокращение импорта, главным образом, высокотехнологичной продукции. Такое воздействие может стать как причиной сокращения производства и роста безработицы, так и дать толчок для развития импортозамещения в стране.

Действия в направлении развития импортозамещения включают в первую очередь активизацию российского научно-технического потенциала, что должно стать базой для развёртывания отечественного производства. Кроме того, особое значение приобретают экономические стимулы для организаций, направленные на производство и внедрение отечественных разработок. Здесь важная роль должна быть отведена налоговым инструментам [8].

Наличие в Российской Федерации производств, принадлежащих иностранным юридическим и физическим лицам, и функционирующих преимущественно на импортном оборудовании с использованием иностранных технологий, не создало технологического прорыва, а, наоборот, сделало отечественный научно-технологический потенциал невостребованным. Использование зарубежных технологий и оборудования лишь усугубляет зависимость от других государств [10].

Хотелось бы остановиться на налоговом регулировании импортозамещения. Здесь важно не просто обосновать привлекательность использования именно налоговых инструментов для конкретных категорий налогоплательщиков, но и оценить эффективность уже применяемых налоговых льгот для целей стимулирования развития и внедрения собственной научно-технической базы.

В этой связи, вызывают вопросы льгота, установленная статьей 150 Налогового кодекса РФ, предусматривающая освобождение от налога на добавленную стоимость (НДС) ввоз в Россию технологического оборудования, если его аналоги у нас не производятся. При этом, под льготные условия освобождения от НДС попадают и комплектующие для таких товаров. Перечень оборудования, подпадающего под такие льготы, утвержден Постановлением Правительства РФ от 30.04.2009 № 372 и содержит более 80 позиций. Существование такой льготы повышает заинтересованность покупателей в приобретении оборудования зарубежного производства, а также ставит их в зависимость от импортных комплектующих.

Существуют и положительные примеры. Так, ставка налога на прибыль организаций в размере 0% была установлена для предприятий, осуществляющих деятельность в сфере информационных технологий. Для этой же категории налогоплательщиков страховые взносы во внебюджетные фонды были снижены с 30% до 7,6%. В льготную категорию по уплате страховых взносов попали и организации, осуществляющие проектирование и разработку электронной компонентной базы и электронной продукции. Препятствиями к применению вышеописанных льгот являлись жесткие ограничения по численности сотрудников, по доле профильных для IT доходов в общей выручке, а также по составу доходов, относящихся к льготируемой деятельности. Нужно отметить, что с 01.01.2022 года требования к этим показателям были снижены.

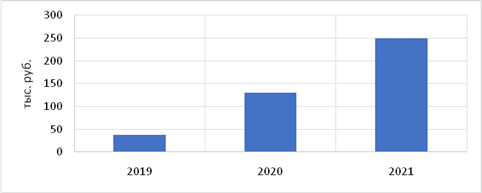

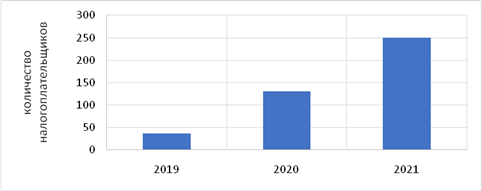

В основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2023 год и плановый период 2024 и 2025 годов говориться о возможности распространения инвестиционного налогового вычета по налогу на прибыль организаций на предприятия, внедряющих отечественную радиоэлектронику и программы для ЭВМ в сфере искусственного интеллекта. Инвестиционный налоговый вычет уже применяется для отдельных категорий налогоплательщиков и является льготой по налогу на прибыль организаций, позволяющей признавать расходы для целей налогообложения раньше, чем это происходит через амортизационные начисления. Кроме того, если амортизационные отчисления уменьшают налоговую базу, то инвестиционный налоговый вычет делается из самой суммы налога на прибыль. Это обстоятельство делает описанную льготу очень выгодной для налогоплательщика даже с учетом того, что на размер инвестиционного налогового вычета установлены ограничения как в части сумм налога на прибыль, идущих в федеральный бюджет, так и в части региональной составляющей. Об этом свидетельствуют данные рисунка 2 и рисунка 3.

Рисунок 2. Сумма уменьшения налога на прибыль организаций в федеральный бюджет при применении инвестиционного налогового вычета в 2019-2021 гг.

Источник: составлено авторами по данным Федеральной налоговой службы РФ по форме 5-П [1].

Рисунок 3. Количество налогоплательщиков, применявших

инвестиционный налоговый вычет в 2019-2021 гг.

Источник: составлено авторами по данным Федеральной налоговой службы РФ по форме 5-П [1].

В упомянутом выше документе предполагается также введение повышающего коэффициента 1,5 при расчете суммы расходов, уменьшающих налоговую базу по налогу на прибыль организаций в случае приобретения российского радиоэлектронного оборудования и программ для ЭВМ (баз данных), относящихся к сфере искусственного интеллекта.

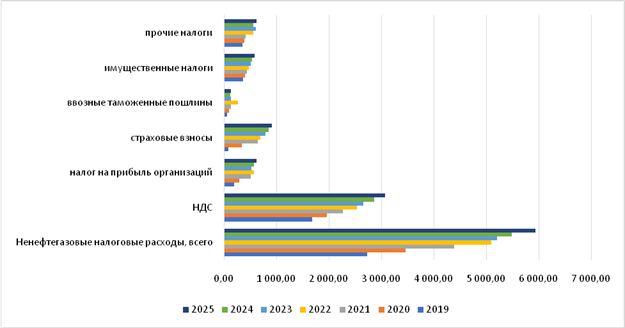

Любые налоговые льготы являются выпадающими доходами бюджета, то есть составляют его налоговые расходы (рис. 4).

Рисунок 4. Объем ненефтегазовых налоговых расходов Российской Федерации

в 2019-2025 гг., млрд. руб.

Источник: составлено авторами по данным Основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2023 год и плановый период 2024 и 2025 гг.

«Налоговые расходы бюджета должны оправдываться достижением целей государственной налоговой политики, и их эффективность необходимо оценивать» [4]. Критериями эффективности налоговых расходов являются их востребованность и влияние на финансово-экономические показатели получателей льгот. Результативность измеряется как по каждому налогоплательщику, так и агрегировано. Эффективные налоговые льготы расширяют инвестиционную активность, стимулируют увеличение численности наёмных работников, а также расходов на оплату их труда. Налоговые преференции, направленные на стимулирование импортозамещения, должны оправдываться увеличением расходов на приобретение оборудования отечественного производства, а также расходов на НИОКР, результатом которых стали научно-технические разработки, позволяющие производить оборудование, перечисленное в Постановлении Правительства РФ от 30.04.2009 № 372 [2].

Основная доля ненефтегазовых налоговых расходов приходится на налоговые льготы по НДС, страховым взносам и налогу на прибыль организаций. Налоговые преференции, стимулирующие импортозамещение, предоставляются именно по этим налогам. Существующие и планируемые к введению положения налогового законодательства, в которых заложен механизм стимулирования приобретения отечественного оборудования, а также расширения деятельности по созданию и внедрению российских научно-технических разработок были раскрыты выше. Для значительных капиталовложений привлекательными являются льготы, позволяющие быстрее списать на расходы суммы, потраченные на приобретение основных средств. Наличие пониженных тарифов по страховым взносам учитывает специфику деятельности в сфере информационных технологий, для которой характерным является большая доля в расходах на оплату труда. Следует обратить внимание на наличие аналогичных особенностей при осуществлении НИОКР. Освобождение от НДС производителям отечественного уникального оборудования предоставлять нецелесообразно, так как в этом случае они не смогут применить вычет по НДС по приобретенным товарам, работам и услугам. Как любой косвенный налог, НДС увеличивает стоимость товара, но покупатели оборудования также смогут принять его к вычету, переложив на покупателей своей продукции.

Выпадающие в связи со стимулированием развития импортозамещения доходы бюджета со временем будут компенсированы. Такой эффект должен быть достигнут расширением производства и созданием новых рабочих мест на предприятиях, которые будут выпускать продукцию, аналоги которой в настоящий момент в Российской Федерации не производятся.

Заключение

Таким образом, нужно учитывать и тот факт, что наличие налоговых льгот в законодательстве всегда усложняет администрирование и создает стимулы для злоупотреблений. Такое неправомерное использование налоговых льгот влечет за собой новые налоговые расходы государственного бюджета. Отвлечение дополнительных ресурсов со стороны налоговых органов на контроль полноты и правильности исчисления и уплаты налоговых обязательств также сопряжено с издержками и относится к отрицательным эффектам [6; 7].

В связи с этим, для реализации эффективной государственной налоговой политики, стимулирующей импортозамещение необходимо:

- провести инвентаризацию существующих налоговых преференций на предмет их возможного отрицательного влияния на процесс импортозамещения;

- подвергать периодической оценке налоговые преференции на предмет их эффективности;

- использовать в качестве критерий эффективности налоговых льгот, направленных на стимулирование импортозамещения, показатели, отражающие изменение доли расходов на приобретение оборудования отечественного производства, а также расходов на НИОКР, результатом которых стали научно-технические разработки, позволяющее производить оборудование, перечисленное в Постановлении Правительства РФ от 30.04.2009 №372.

Источники:

2. Постановление Правительства РФ от 30.04.2009 № 372 (ред. от 13.10.2022) «Об утверждении перечня технологического оборудования (в том числе комплектующих и запасных частей к нему), аналоги которого не производятся в Российской Федерации, ввоз которого на территорию Российской Федерации не подлежит обложению налогом на добавленную стоимость». [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_87496/ (дата обращения: 18.10.2022).

3. Алексеев Н.Е. Импортозамещение как институт укрепления национального суверенитета // Мировая политика. – 2019. – № 2. – c. 43 - 50. – doi: 10.25136/2409-8671.2019.2.18639.

4. Ахметжанова Л.Р. Теоретические подходы к эффективности межбюджетных трансфертов на региональном уровне // Экономическая безопасность. – 2022. – № 1. – c. 61-76. – doi: 10.18334/ecsec.5.1.114355.

5. Валецкая Т. Импортозамещение – реальность сегодняшнего дня. [Электронный ресурс]. URL: https://alt.ranepa.ru/pressroom/news/importozameshchenie_realnost_segodnyashnego_dnya_7011.html (дата обращения: 11.10.2022).

6. Дементьев В.Е., Новикова Е.С., Устюжанина Е.В. Место России в глобальных цепочках создания стоимости // Национальные интересы: приоритеты и безопасность. – 2016. – № 1 (334). – c. 17-30.

7. Лев М. Ю. Цены, налоги как финансовые показатели экономического кризиса // Вестник Академии. – 2016. – № 1. – c. 28-35.

8. Лев М.Ю., Болонин А.И., Лещенко Ю.Г. Налоговое администрирование как механизм укрепления экономической безопасности налоговой системы государства // Экономическая безопасность. – 2022. – № 2. – c. 525-546. – doi: 10.18334/ecsec.5.2.114626.

9. Портанский А. П., Импортозамещение: проблемы понимания политики и ее целей, Международная экономика, 2021

10. Сухарев О. С. Политика замещения импорта в условиях санкций // Россия: Тенденции и перспективы развития: Ежегодник: Материалы XIII Международной научно-практической конференции, Курск, 03–04 июня 2022 года / Отв. редактор В.И. Герасимов. Том Выпуск 17. Часть 2. – Москва: Институт научной информации по общественным наукам РАН. 2022. – c. 172-176.

11. Ткачев И. Пять отраслей, в которых будет сложнее всего заместить импорт. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/industry/62cee0039a7947a572ab50c1 (дата обращения: 10.10.2022).

12. Широкова О., Назаренко В. Государственная политика импортозамещения: предварительные итоги и тенденции // Journal of International Economic Affairs. – 2017. – № 7(4). – c. 343.

13. Городецкий А.Е., Караваева И.В., Лев М.Ю. Экономическая безопасность России в новой реальности. / Коллективная монография. - М.: ИЭ РАН, 2021. – 325 c.

14. Bruton H., Handbook of development economics, colume 2, 1989, pages 1601-1644

15. Bruton, Henry J. «A Reconsideration of Import Substitution» // Journal of Economic Literature. – 1998. – № 2. – p. 903–36.

16. Fishlow F., Origins and consequences of import susbstitution in Brazil, International Economics and Development, 1972, pp. 311-365

17. Kilicaslan Y., Temurov I. Import Susbstitution, Productivity and Competitiveness: Evidence from Turkish and Korean Manufacturing Industry // Optimum Journal of Economics and Management Sciences. – 2016. – № 3(2). – p. 67-83.

18. Silva E. The Import-Substitution Model: Chile in Comparative Perspective // Sage journal. – 2007. – № 3.

19. Ustyuzhanina E., Komarova I., Novikova E., Problems and prospects of Russian participation in global value chains, 4th International multidisciplinary scientific conference of social sciences and arts SGEM, 2017, pp. 799-806

Страница обновлена: 12.12.2025 в 15:24:59

Download PDF | Downloads: 45 | Citations: 3

State regulation of the economy during the global crisis: the impact of tax policy on import substitution program

Golubtsova E.V., Novikova E.S.Journal paper

Economic security

Volume 6, Number 1 (January-March 2023)

Abstract:

The research purpose was to analyze the impact of tax policy on the import substitution program within the framework of state regulation in Russia amidst the global crisis, which includes Western sanctions against the Russian economy. The current situation of domestic industries and the level of their dependence on the supply of imported products are considered. The analysis of the dynamics of changes in this dependence has been carried out, starting with the launch of the import substitution program by the state in 2014. In addition, an attempt to identify the reasons for the slow decline in the dependence of domestic industry on Western high-tech products on the example of tax regulation and stimulation of individual industries was made. The results obtained could have a positive impact on the further development of the import substitution policy and the entire domestic economy as a whole.

Keywords: competitiveness, state regulation, sanctions, import substitution policy, import, tax regulation, global crisis, national industry, tax benefits, economic dependence

JEL-classification: F51, H20, L52

References:

Akhmetzhanova L.R. (2022). Teoreticheskie podkhody k effektivnosti mezhbyudzhetnyh transfertov na regionalnom urovne [Theoretical approaches to the effectiveness of interbudgetary transfers at the regional level]. Economic security. 5 (1). 61-76. (in Russian). doi: 10.18334/ecsec.5.1.114355.

Alekseev N.E. (2019). Importozameshchenie kak institut ukrepleniya natsionalnogo suvereniteta [Import substitution as an institution of strengthening the national sovereignty strengthening]. Mirovaya politika. (2). 43 - 50. (in Russian). doi: 10.25136/2409-8671.2019.2.18639.

Bruton, Henry J. (1998). «A Reconsideration of Import Substitution» Journal of Economic Literature. (2). 903–36.

Dementev V.E., Novikova E.S., Ustyuzhanina E.V. (2016). Mesto Rossii v globalnyh tsepochkakh sozdaniya stoimosti [Russia''s place in global value chains]. National interests: priorities and security. (1 (334)). 17-30. (in Russian).

Gorodetskiy A.E., Karavaeva I.V., Lev M.Yu. (2021). Ekonomicheskaya bezopasnost Rossii v novoy realnosti [Russia's economic security in the new reality] (in Russian).

Kilicaslan Y., Temurov I. (2016). Import Susbstitution, Productivity and Competitiveness: Evidence from Turkish and Korean Manufacturing Industry Optimum Journal of Economics and Management Sciences. (3(2)). 67-83.

Lev M. Yu. (2016). Tseny, nalogi kak finansovye pokazateli ekonomicheskogo krizisa [Inflation: the prices, taxes, finance as crisis factors]. Academy\'s Herald. (1). 28-35. (in Russian).

Lev M.Yu., Bolonin A.I., Leschenko Yu.G. (2022). Nalogovoe administrirovanie kak mekhanizm ukrepleniya ekonomicheskoy bezopasnosti nalogovoy sistemy gosudarstva [Tax administration as a mechanism for strengthening the tax system economic security]. Economic security. 5 (2). 525-546. (in Russian). doi: 10.18334/ecsec.5.2.114626.

Shirokova O., Nazarenko V. (2017). Gosudarstvennaya politika importozameshcheniya: predvaritelnye itogi i tendentsii [Public policy of import substitution: preliminary results and trends]. Journal of International Economic Affairs. (7(4)). 343. (in Russian).

Silva E. (2007). The Import-Substitution Model: Chile in Comparative Perspective Sage journal. (3).

Sukharev O. S. (2022). Politika zameshcheniya importa v usloviyakh sanktsiy [Import substitution policy under sanctions] Russia: Trends and Development Prospects: Yearbook. 172-176. (in Russian).