Влияние налогового регулирования на инвестиционную привлекательность Амурской области

Шелепова Н.В.1, Ганина Т.Н.1

1 Амурский государственный университет, ,

Скачать PDF | Загрузок: 31

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 12 (Декабрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44691232

Аннотация:

В статье обоснована необходимость модернизации налогового регулирования региона для целей улучшения инвестиционной привлекательности, а так же рассмотрены основные методы и способы налогового стимулирования инвестиций.

Ключевые слова: Амурская область, льготы, налоги, налоговые каникулы, инвестиционная привлекательность, инвестиции, инвесторы, налоговое регулирование

JEL-классификация: H71, H77, R12, R13

Введение

Инвестиции – важнейший инструмент в экономике, который позволяет в значительной мере повысить эффективность экономической системы регионов и страны в целом, поэтому привлечение инвестиций в регион является одной из наиболее значимых задач для его развития, этим и определяется актуальность данной темы.

На инвестиционную привлекательность влияет огромное количество факторов, одним из которых является налоговое регулирование, данной теме посвящены труды: А.Э. Жадан [2, c. 1–8] (Zhadan, 2018, р. 1–8), Г.А. Александрова [4, c. 261–265] (Aleksandrov, Skvortsova, Pavlova, 2014, р. 261–265), Журавлевой К.А. [3, c. 127–128] (Zhuravleva, 2018, р. 127–128), С.Н. Чирихина [12, с. 23–29] (Chirikhin, 2020, р. 23–29), а также работы многих других авторов.

Целью работы является рассмотрение влияния налогового регулирования на инвестиционную привлекательность Амурской области, определение ее уровня на данном этапе развития.

Согласно рейтингу Агентства стратегических инициатив, в 2016 году Амурская область по инвестиционной привлекательности занимала 73-ю строчку из 76 возможных. Всего лишь за год позиция Амурской области резко изменилась, и 2017 году область поднялась на 31 строчку вверх. В 2018-м вновь снизила свои показатели в рейтинге и из категории регионов с «высокой привлекательностью» она опустилась в категорию «средней привлекательности» [1]. В 2019–2020 годах у области сохраняется 26-я строчка.

Положительные результаты в сфере инвестиционной привлекательности у области все же есть, так, за прошедший год, несмотря на сложившуюся экономическую ситуацию, в связи с пандемией ни один проект не был закрыт, а некоторые проекты уже в полной мере пополняют бюджетный кошелек региона. Так, 2 декабря 2019 года состоялось открытие большого инвестиционного проекта, газопровода «Сила Сибири», также по графику строится Амурский ГПЗ, запуск работы которого планируется в 2024 году [1]. 29 ноября 2019 года состоялось открытие международного моста через Амур, стоимость которого составила 19 миллиардов рублей.

На данный момент на территории Амурской области, согласно распоряжению правительства, в перечне приоритетных инвестиционных проектов отмечено 25 инвестиционных проектов, два из которых уже реализованы.

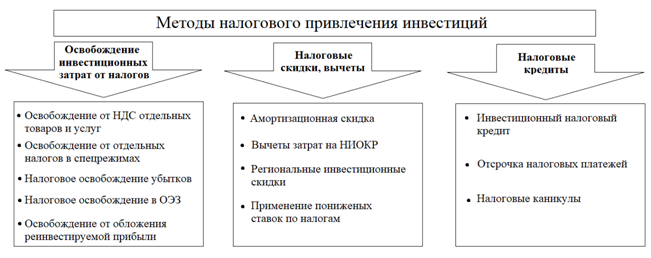

Как известно, на инвестиционный процесс оказывает влияние совокупность различных факторов, ключевым из которых является налоговое регулирование, позволяющее решать проблему привлечения недостаточного объема инвестиций в регион. Методы налогового регулирования как источника привлечения инвестиций можно рассмотреть на рисунке 1.

Рисунок 1. Методы налогового привлечения инвестиций

Источник: составлено автором по данным [2] (Zhadan, 2018).

Одним из главных методов налогового регулирования в области привлечения инвестиций является применение налоговых льгот, которые, к примеру, в момент экономического роста используются для привлечения новых вложений в отдельные, наиболее важные для экономики региона сферы. В то же время, когда происходит спад в экономике, целесообразным является использование метода в отношении самих инвесторов, а также снижение налоговой нагрузки и применение льгот в отношении физических лиц для того, чтобы поддерживать потребительский спрос [2] (Zhadan, 2018).

Грамотно разработанная стратегия введения налоговых льгот может способствовать повышению инвестиционной привлекательности, влиять на развитие НТП, на развитие малого и крупного бизнеса, тем самым повышая экономическую ситуацию в целом.

В региональный бюджет Амурской области за 2019 год поступило 36 635 264 тысячи рублей налоговых платежей, что на 37,2% выше, чем в 2018 году. Подробнее динамику и структуру налоговых поступлений в региональный бюджет можно рассмотреть в таблице 1.

Таблица 1

Динамика и структура налоговых поступлений в региональный бюджет Амурской области за 2017–2019 гг. (тыс. руб.)

|

Налог

|

Поступления

|

Темп прироста по динамике

|

Структура

|

Темп прироста по структуре

| |||||||

|

2017 год |

2018 год |

2019год | |||||||||

|

2017 / 2018

|

2018 / 2019

|

2017

|

2018

|

2019

|

2017 /

2018 |

2018 /

2019 | |||||

|

Всего по налоговым

платежам и другим доходам, администрируемым ФНС России

в том числе: |

34167038

|

29591419

|

36635264

|

-13,4

|

23,8

|

-

|

-

|

-

|

-

|

-

| |

|

Налог на прибыль

организаций

|

10540834

|

7827850

|

11350796

|

-25,7

|

45,0

|

30,9

|

26,5

|

31

|

-14,1

|

17,0

| |

|

Налог на доходы физических

лиц

|

11934189

|

10638360

|

13206914

|

-10,9

|

24,1

|

34,9

|

36

|

36

|

3,1

|

0,0

| |

|

Акцизы на алкогольную

продукцию

|

10735

|

15535

|

16286

|

44,7

|

4,8

|

0,0

|

0,1

|

0

|

218,3

|

-100,0

| |

|

Налог на имущество

организаций

|

7431 761

|

7929762

|

8125572

|

6,7

|

2,5

|

21,8

|

26,8

|

22,2

|

23,2

|

-17,2

| |

|

Транспортный налог

|

957135

|

499214

|

581418

|

-47,8

|

16,5

|

2,8

|

1,7

|

1,6

|

-39,3

|

-5,9

| |

|

Налоги, сборы и регулярные

платежи за пользование природными ресурсами

|

1594335

|

715234

|

1209922

|

-55,1

|

69,2

|

4,7

|

2,4

|

3,3

|

-48,6

|

37,5

| |

|

Единый налог, взимаемый в

связи с применением упрощенной системы налогообложения

|

1691048

|

1957608

|

2136893

|

15,8

|

9,2

|

4,9

|

6,6

|

5,8

|

33,4

|

-12,1

| |

В тройке лидеров по величине взимаемых налогов такие налоги, как НДФЛ, налог на прибыль организации, налог на имущество организации, доли их поступления в региональный бюджет от общего числа всех поступивших налогов самые большие: 36%, 31%, 26,8% по НДФЛ, налогу на прибыль и имущество организаций в 2019 году соответственно.

Налог на имущество предприятий, налог на прибыль организаций – региональные налоги, которые оказывают наибольшую нагрузку на предприятия, значит, именно их целесообразно использовать для повышения инвестиционной привлекательности региона.

Согласно НК РФ, налог на прибыль организаций – это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации, исчисляется на прибыль организации [6]. Налог имеет вероятный шанс оказать влияние на темпы и масштабы инвестиций, правильное его использование может привести к более эффективному управлению ресурсами и денежными средствами, имеющимися у организации (предприятия), понизить риски и повысить конкурентоспособность. Значительным смыслом в регулировании налога обладает его ставка, которая может оказывать стимулирующее или регулирующее влияние на какие-либо виды деятельности.

В 2020 году ставка по налогу на прибыль установлена в размере 20%, 3% процента идет в федеральный бюджет, остальная часть налога направляется в региональный. Законодательные органы субъектов Российской Федерации имеют право снижать ставку налога на прибыль для определенных категорий налогоплательщиков до 13,5%, в 2017–2020 гг. – до 12,5%, также могут устанавливать ставки налога на имущество организаций, не превышающие 2,2% [6].

Наглядно динамика поступления по налогу на прибыль в Амурской области показана на рисунке 2.

Рисунок 2. Динамика поступлений по налогу на прибыль в региональный бюджет Амурской области и в федеральный бюджет РФ за 2016–2017 гг.

Источник: составлено автором по данным таблицы 1.

Согласно представленной выше динамике, видна неравномерная тенденция, так, с 2016 по 2017 год величина налоговых поступлений по налогу на прибыль растет, в 2018 сокращается и вновь начинает расти в 2019 году. Таким образом, в 2019 году налог на прибыль поступил в региональный бюджет в размере 31% от общего числа региональных налогов и сборов, что на 4,5% больше, чем в 2018 году.

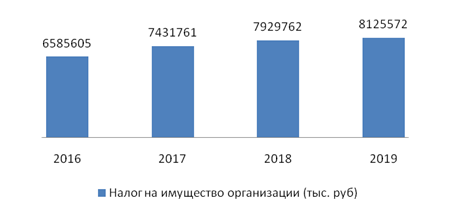

Налог на имущество организаций – налог на недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность, в том числе имущество, полученное по концессионному соглашению) [6]. До 2019 года налогом на имущество облагалось и движимое имущество.

Динамика поступления налога на имущество организаций в Амурской области представлена на рисунке 3.

Рисунок 3. Динамика поступлений налога на имущество организаций в региональный бюджет Амурской области за 2016–2019 гг.

Источник: составлено автором по данным таблицы 1.

На протяжении представленного периода с 2016 по 2019 год сохраняется положительная динамика налоговых поступлений на имущество организаций.

Одним из методов налогового регулирования инвестиций является также инвестиционный налоговый кредит. Использование данного метода подразумевает под собой поддержку государства, которую оно может оказать для некоторых видов деятельности путем уменьшения налоговой нагрузки и дальнейшего использования освободившихся средств для эффективной модернизации.

Согласно статье 66 НК РФ, инвестиционный налоговый кредит представляет собой изменение срока уплаты налога, при котором организации при наличии оснований, указанных в статье 67 НК РФ, предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов [6]. Такой кредит, действительно, может стать эффективным методом налогового регулирования в сфере увеличения инвестиционной привлекательности инвестиций, однако большим минусом может стать административный фактор в применении такого метода. Предприятия и организации не всегда целесообразно и эффективно используют предоставленные средства, а также не всегда могут гарантировать их своевременный возврат. Поэтому правительству при использовании данного метода необходимо учитывать данный фактор.

Развитие малого и среднего бизнеса необходимо для формирования гармоничного инвестиционного и экономического климата региона, поэтому субъекты РФ имеют возможность устанавливать так называемые налоговые каникулы для некоторых предпринимателей, которые, к примеру, только решили войти в экономический рынок и только зарегистрировали свою деятельность, или для тех, кто перешли на УСН или же осуществляют свою деятельность в сфере НТП.

Правительством Амурской области разработаны мероприятия, направленные на налоговую поддержку малого и среднего бизнеса (табл. 2).

Таблица 2

Налоговая поддержка МСБ

|

Мера поддержки

|

Характеристика

|

|

Налоговые

каникулы для впервые зарегистрировавшихся предпринимателей

|

По

патентной системе: БЫЛО – для 24 видов деятельности, СТАЛО – для 64 видов

предпринимательской деятельности.

По УСН: Сохранение преференций для 17 видов предпринимательской деятельности |

|

Снижение

налоговой ставки по УСН

|

Снижение ставки

при объекте: Доходы –1% (вместо 6%); доходы, уменьшенные на величину расходов

– 5% (вместо 15%).

Льготы распространяются на следующее виды деятельности: - розничная торговля (кроме продуктов питания и аптечных товаров); - общественное питание; - авто-грузоперевозки, пассажирские перевозки; - гостиничный бизнес; - туризм; дошкольное и дополнительное образование детей; - бытовые услуги; - физическая культура и спорт и др. |

|

Льготы

по имущественному налогу

|

Для организаций,

являющихся арендодателями

(при условии снижения арендной платы на 50%) Для компаний, осуществляющих отдельные виды экономической деятельности, на которые распространяются ограничительные меры в связи с коронавирусом. Льгота касается следующих объектов недвижимого имущества: - торговые центры, комплексы и помещения; - объекты общественного питания и бытового обслуживания; - административно; - деловые центры и офисы |

|

Расширение

права применения налогового вычета

|

Воспользоваться

вычетом смогут следующие виды экономического деятельности:

- сельское хозяйство; - добыча полезных ископаемых (за исключением ВЭД «Добыча руд цветных металлов»); - обрабатывающие производства; - обеспечение электроэнергией, газом и паром (за исключением ВЭД «Производство, передача и распределение электроэнергии»); - водоснабжение, водоотведение, утилизация отходов и загрязнений; - образование; - здравоохранение и социальные услуги; - спорт и отдых |

|

Установление

нового специального налогового режима

|

Установление с 1

июля 2020 года нового спец. режима. Для предпринимателей доступны следующие

ставки:

- 4% – в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг) физическим лицам; - 6% – в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг) ИП для использования при ведении деятельности и ЮЛ |

|

Снижение

ставок ТН, и расширение льготных категорий налогоплательщиков

|

Пониженная

налоговая ставка для автобусов (в организациях и ИП, осуществляющих

деятельность в сфере регулярных перевозок пассажиров автобусами в городском и

пригородном сообщении)

Расширение налоговых льгот для: - ветеранов боевых действий (отмена критерия нуждаемости в виде двукратной величины прожиточного минимума на душу населения за одно транспортное средство с мощностью двигателя до 150 л.с.); - ветеранов Великой Отечественной войны (освобождение от уплаты транспортного налога) |

|

Отсрочка

платы за аренду гос. имущества

|

Льгота

распространяется на (для):

- организации и ИП, осуществляющие деятельность в наиболее пострадавших отраслях экономики или временно приостановивших деятельность с 01.01.2020 по 01.10.2020 на 9 месяцев, срок поэтапной оплаты до 01.01.2023; - иные субъекты МСП (не вошедшие в указанную категорию) на 3 месяца, срок поэтапной оплаты до 31.12.2020 |

|

Возмещение

ОТ работодателям организовавшим общественные работы для граждан под риском

увольнения в связи с распространением COVID-19

|

Выплата из

областного бюджета доступна работодателю, если

общественные работы организованы для граждан, находящихся под риском увольнения или уволенных в связи с новой коронавирусной инфекцией (COVID-2019). При этом общественные работы проводятся как для своих работников, так и привлеченных или уволенных из других организаций. Работы носят временный характер, в основном это неквалифицированный труд, направленный на благоустройство территорий, проведение социально значимых мероприятий и др. |

Амурская область – регион, который в последние годы все более динамично развивается. Амурская область имеет замечательные инвестиционные возможности благодаря огромному количеству природных ресурсов, а также благодаря своему геополитическому положению и дружбе с китайской стороной.

На реализацию Стратегии социально-экономического развития Амурской области в части инвестиционной деятельности также направлены государственные программы «Повышение эффективности деятельности органов государственной власти и управления в Амурской области на 2014–2020 годы», «Развитие транспортной системы Амурской области на 2014– 2020 годы», «Модернизация жилищно-коммунального комплекса, энергосбережение и повышение энергетической эффективности в Амурской области на 2014–2020 годы», «Обеспечение доступным и качественным жильем населения Амурской области на 2014–2020 годы», «Развитие сельского хозяйства и регулирование рынков сельскохозяйственной продукции, сырья и продовольствия Амурской области на 2014–2020 годы» [7].

В перечень основных направлений налогового регулирования включен пункт по поводу увеличения налогового потенциала за счет налогового стимулирования деловой активности и привлечения инвестиций, реализации высокоэффективных инвестиционных проектов, который включает в себя [8]:

1. Мониторинг экономических и финансовых показателей.

2. Перспектива последующего становления государственного сотрудничества при реализации инвестиционных проектов.

3. Вовлечение потенциальных инвесторов на ТОР.

4. Партнерство и сотрудничество с наиболее крупными налогоплательщиками, такими как ОАО «РЖД», организациями, осуществляющими строительство газовых объектов, в т. ч. и по вопросам налогообложения.

5. Контроль и мониторинг за ведением налогового учета организаций и компаний, осуществляющих реализацию масштабных инвестиционных проектов.

6. Организация инвестиционных проектов по всей области.

7. Предоставление налоговых льгот инвесторам, работающим в области приоритетных для экономики направлений.

8. Сохранение возможности отсрочить уплату налогов, пеней и штрафов, а также сохранение возможности получения инвестиционных налоговых кредитов.

9. Проведение мероприятий по поводу повышения эффективности работы по увеличению доходной части области.

Заключение

Направления налогового регулирования в долгосрочной перспективе окажут стимулирующее воздействие на процессы воспроизводства, увеличивая темпы его развития, позволяя повышать инвестиционную привлекательность. Амурская область проводит большую работу в рамках регулирования инвестиционной привлекательности для улучшения экономического потенциала региона, используя различные методы для инвестиционного развития, где налоговое регулирование является неотъемлемой частью этой работы.

Источники:

2. Жадан, А.Э. Налоговое регулирование как инструмент повышения инвестиционной привлекательности региона // Экономика и бизнес: теория и практика. — 2018.— №4.–c. 1 – 8.

3. Журавлева, К. А. Инвестиционный климат и его составляющие / К. А. Журавлева. — Текст : непосредственный // Молодой ученый. — 2018. — № 50 (236). — С. 127-128. — URL: https://moluch.ru/archive/236/54800/ (дата обращения: 10.11.2020).

4. Александров, Г. А. Роль налоговой политики в формировании инвестиционного климата региона // ПСЭ. — 2018. — №2 (50). –c. 261 – 265.

5. Агентство стратегических инициатив [Электронный ресурс] : офиц. сайт. – 2020. – Режим доступа :https://asi.ru/government_officials/rating/ – 15.11.2020.

6. Инвестиционный портал амурской области [Электронный ресурс] : офиц. сайт. – 2020. – Режим доступа :http://invest.amurobl.ru/info/investor-projects– 15.11.2020.

7. Налоговый кодекс Российской Федерации. Часть вторая [Электронный ресурс] от 05.08.2000 N 117-ФЗ: в ред. от 03.04.2017 // Справочная правовая система «Консультант Плюс». Разд. «Законодательство». https://www.nalog.ru/rn77/taxation/taxes/imuchorg/

8. Об утверждении инвестиционной стратегии амурской области на период до 2018 года (с изменениями на: 09.01.2017)[Электронный ресурс] : федеральный закон. Доступ из справ. – правовой системы «Консультант Плюс».

9. Основные направления налоговой политики амурской области на 2019 год и плановый период 2020 и 2021 годов[Электронный ресурс] : офиц. сайт. – 2020. – Режим доступа :https://www.amurobl.ru/pages/ekonomika/nalogovaya-politika/osnovnye-napravleniya-regionalnoy-nalogovoy-politiki/na-2018-2020-gody-/ - 15.11.2020.

10. Портал Амурской области [Электронный ресурс] :офиц. сайт. – 2020. – Режим доступа: https://www.amurobl.ru/ - 15.11. 2020

11. Университетская информационная система РОССИЯ [Электронный ресурс] : офиц. сайт. – 2020. – Режим доступа: https://uisrussia.msu.ru/stat/Publications/Reg2019-2/Reg2019-2_11_/Reg2019-2_11_000.htm - 01.11.2020.

12. Чирихин, С.Н. Ключевые проблемы формирования благоприятного инвестиционного климата России // Развитие территорий. –

2020. - №1. - С. 261 – 265.

Страница обновлена: 26.12.2025 в 23:59:05

Download PDF | Downloads: 31

The impact of tax regulation on the investment attractiveness of the Amur region

Shelepova N.V., Ganina T.N.Journal paper

Creative Economy

Volume 14, Number 12 (december 2020)

Abstract:

The article substantiates the need to modernize the tax regulation of the region in order to improve investment attractiveness, as well as the main methods and methods of tax incentives for investment.

Keywords: Amur region, benefits, taxes, tax holidays, investment attractiveness, investments, investors, tax regulation

JEL-classification: H71, H77, R12, R13

References:

Aleksandrov G.A., Skvortsova G.G., Pavlova E.V. (2014). Rol nalogovoy politiki v formirovanii investitsionnogo klimata regiona [The role of taxation politics in formation of the regional investment climate (russia, tverʼ)]. Problems of modern economics. (2(50)). 261-265. (in Russian).

Chirikhin S.N. (2020). Klyuchevye problemy formirovaniya blagopriyatnogo investitsionnogo klimata Rossii [Key issues of forming a favorable investment climate in Russia]. Razvitie territoriy. (1). 23-29. (in Russian). doi: 10.32324/2412-8945-2020-1-23-29 .

Zhadan A.E. (2018). Nalogovoe regulirovanie kak instrument povysheniya investitsionnoy privlekatelnosti regiona [Tax regulation as a tool to increase the investment attractiveness of the region]. Economics and business: theory and practice. (4). 1-8. (in Russian).

Zhuravleva K.A. (2018). Investitsionnyy klimat i ego sostavlyayushchie [Investment climate and its components]. The young scientist. (50(236)). 127-128. (in Russian).