Разработка методики анализа эффективности управленческих действий в формировании устойчивого развития предприятий мясоперерабатывающей отрасли

Чернякова И.С.1

1 Луганский национальный аграрный университет, , Луганск

Скачать PDF | Загрузок: 70 | Цитирований: 1

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 4, Номер 1 (Январь-март 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44930701

Цитирований: 1 по состоянию на 24.01.2023

Аннотация:

Современное экономическое состояние и развитие предприятий мясоперерабатывающей отрасли АПК, являющихся обеспечивающим сектором продовольственной безопасности региона, характеризуется нестабильностью и динамичностью изменений экономической среды, наличием сложных управленческих проблем, которые характеризуются неэффективными, не отвечающими текущим условиям хозяйствования приемами управления, препятствующими эффективному развитию субъектов экономики. В данной связи особую значимость приобретает необходимость обеспечения эффективности процесса управления путем формирования методики анализа эффективности управленческих действий в формировании устойчивого развития данных предприятий на базе мониторинга эффективности управления финансами. Предложенная авторская методика обеспечивает менеджменту возможность своевременного выявления рисков потери финансовой устойчивости и определения наиболее значимых явлений и факторов, оказывающих прямое воздействие на эффективность функционирования и устойчивость развития

Ключевые слова: продовольственная безопасность, устойчивость развития, предприятие мясоперерабатывающей отрасли, финансы, менеджмент, мониторинг, эффективность управленческих действий

JEL-классификация: L66, Q18, Q56

Введение

Деятельность предприятий мясоперерабатывающей отрасли определяется в большей мере процессом производства продукции с использованием различных ресурсов, представленных совокупностью материальных, финансовых средств и интеллектуальных возможностей, которые потенциально могут быть использованы в процессе ее создания. Помимо этого, все процессы, протекающие на предприятии, от стадии создания продукции до функционирования в целом, имеют различную природу и целевое назначение. Поэтому обеспечение возможностей управления и оптимизации требуют определения универсального измерителя, который предусматривает использование системы, отражающей «движение ресурсов в процессе функционирования предприятия, связанной не только с производственными задачами, но и деятельностью предприятия в целом» [3] (Bagiev, Polyntsov, 2010).

К наиболее значимым из измерителей относится финансовое измерение, которое отражает все стороны развития и функционирования предприятия (социальное, экономическое и экологическое). Также предполагает возможность идентификации проблемных зон, оптимизации процессов функционирования и повышения их эффективности. Поэтому «выполнение задач обеспечения устойчивого развития производственного процесса напрямую зависит от реализации экономических приоритетов в системе устойчивого развития» [6] (Bizyanov, 2015).

Одним из основных направлений совершенствования управления процессами реструктуризация с целью обеспечения устойчивости как отдельных элементов, так и всей системы устойчивого развития предприятий мясоперерабатывающей отрасли является мониторинг эффективности управленческих действий в формировании устойчивого развития по одной из наиболее значимых областей оценки – «управления финансами как компонента реализации стратегии устойчивого развития» [12] (Karavaeva, Kolomiets, Lev, Kolpakova, 2019).

Мониторинг эффективности управленческих действий в формировании устойчивого развития рассматривается в виде комплекса систематически повторяющихся исследований, формирующих информационное поле, способствующее наиболее качественной реализации планов и задач, разработке стратегий, направленных на общее повышение текущего уровня устойчивого развития. Данный фактор обеспечивается путем концентрации внимания на ключевых сферах финансового состояния предприятия, позволяя менеджменту своевременно выявлять риски потери финансовой устойчивости и определять наиболее значимые явления и факторы, оказывающие прямое воздействие на эффективность функционирования и устойчивое развитие. Следственно, «системой мониторинга определен комплекс непрерывного сбора информации, анализа динамики финансовых параметров функционирования предприятия, при этом в качестве особенности его проведения определена целевая направленность на оптимизацию управления экономической системой и ее устойчивостью» [8, 18] (Goncharov, 2009; Senchagov, Lev, Gelvanovskiy, Rubin, Ivanov, Karavaeva, Kolpakova, Pavlov, Rogova, Vayver, Kazantsev, 2017).

В рамках проведения мониторинга обеспечивается постепенный переход в менеджменте от решения простых задач к решению более сложных, вероятностных с учетом поливариантности реализации функций управления, при этом целесообразно осуществление последовательности следующих действий:

- определение информационной базы мониторинга и вида проводимых наблюдений [15, с. 383] (Leshchenko, 2019, р. 383);

- формирование системы аналитических показателей [2] (Alekseev, 2018);

- определение участников [5] (Benning, 2016);

- формулирование выводов и рекомендаций, в соответствии с полученными в рамках мониторинга результатами [20] (Ulezko, 2015).

С целью определения количественных и качественных характеристик эффективности управленческих действий в формировании устойчивого развития предприятий мясоперерабатывающей отрасли в системе управленческого и финансового мониторинга разработана система диагностики устойчивого развития. При этом системой мониторинга определен комплекс непрерывного сбора информации, анализа динамики финансовых параметров функционирования предприятия, а «в качестве особенности его проведения определена целевая направленность на оптимизацию управления экономической системой и ее устойчивостью» [7] (Bryantseva, 2008). Исходными данными являются формы финансовой и бухгалтерской отчетности. Данная система предполагает ряд последовательных этапов, представленных ниже, «реализация которых определяет ключевые параметры идентификации эффективности принятой стратегии обеспечения устойчивого развития предприятий мясоперерабатывающей отрасли» [4, 9] (Barylo, 2015; Zhitnaya, 2006).

Первый этап – определение системы финансово-экономических показателей, идентифицированных как индикаторы локального равновесия экономической модели анализируемого предприятия. На данном этапе формируется «набор показателей, распределенных по принятым в общей практике финансового анализа группам» [18] (Senchagov, Lev, Gelvanovskiy, Rubin, Ivanov, Karavaeva, Kolpakova, Pavlov, Rogova, Vayver, Kazantsev, 2017). При этом ограниченное количество групп определяется субъективно аналитиком в зависимости от условий деятельности. То есть, если по какому-либо процессу в данных региональных условиях хозяйствования наблюдается особый режим. Например, по причине более жесткой конкуренции за финансовые (кредитные, инвестиционные и др.) ресурсы рационально будет расширить набор конкурентной группы финансовых показателей и добавить дополнительные (уточняющие).

Минимальное количество показателей или группы показателей определяется критичной способностью индикатора отражать целевые процессы. Например, группа показателей ликвидности может быть ограничена показателем общей ликвидности, если иные обстоятельства несущественны для анализируемых процессов. То есть присутствие денежных средств в наличной форме не регламентируется в жестком порядке ввиду преимущественно безналичных торговых операций предприятия.

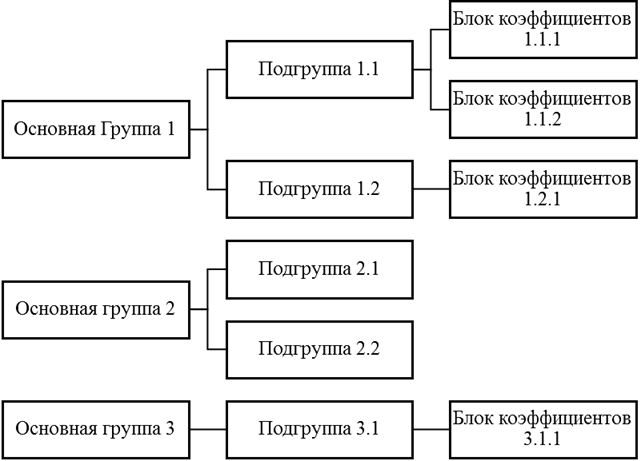

Общим правилом, принятым в рамках мониторинга, является необходимость приведения всех групп финансовых показателей к трехуровневой системе, то есть, независимо от общего числа принятых групп финансовых показателей на высшем уровне группировки, должно присутствовать не более трех групп (рис. 1). Отметим также, что сгруппированные таким образом подгруппы финансовых показателей в смысловой части должны отражать принцип сбалансированности (например, оптимальное управление деловой активностью предполагает создание условия для формирования прибыльности, так как излишня обеспокоенность повышением показателей деловой активности без соответствующего увеличения прибыльности бесперспективна с точки зрения обеспечения условий устойчивого развития).

«Корректность определения системы финансово-экономических показателей, выступающих индикаторами локального равновесия экономической модели анализируемого предприятия является основой точности расчета основных показателей устойчивого развития, так как на основании этих данных формируются выводы относительно перспективных задач стратегического плана обеспечения эффективности функционирования» [17] (Senchagov, Gelvanovskiy, Gubin, Ivanov, Karavaeva, Kolpakova, Lev, Obukhov, Pavlov, Rogova, 2016).

Рисунок 1. Приведение групп финансовых показателей к трехуровневой системе

Источник: составлено автором.

Однако при формировании набора показателей недостаточно использования только экспертно-аналитического мнения (как индивидуального, так и группового), так как оно не является критерием достоверности оценок и отмечается присутствием некоторой субъективности. Поэтому с целью минимизации «смысловых отклонений» предложено использование «Методических рекомендаций по разработке финансовой политики предприятия» («Методические рекомендации»), утвержденных Приказом Министерства экономики Российской Федерации № 118, при подготовке которых были учтены зарубежная практика управления финансами и опыт российских предприятий [1]. «Методические рекомендации» предназначены для практического использования руководителями финансово-экономических служб с целью организации системы управления финансами предприятий, обеспечивающей переход к управлению финансами на основе анализа финансово-экономического состояния с учетом постановки стратегических целей деятельности предприятия, адекватных рыночным условиям, и поиска путей их достижения.

На основании «Методических рекомендаций» автором выделены рекомендуемые для аналитической работы показатели двух групп: ликвидности и финансовой устойчивости (показатели 1-го класса), при этом дополнительно в рекомендациях предлагалось использовать показатели третьей и четвертой групп, а именно коэффициенты рентабельности и деловой активности (показатели 2-го класса). Отметим, что дифференцирование по классам определяло значимость показателей: коэффициенты 1-го класса имеют нормативный диапазон значений, для коэффициентов 2-го класса нормативные значения отсутствуют. Такое разделение показателей на два класса, как отмечалось в «Методических рекомендациях», в значительной мере условно и является уступкой недостаточной развитости аналитического инструмента, то есть переход показателей 2-го класса в 1-й класс возможен при условии формирования их нормативных значений.

Что касается определения перечня конкретных коэффициентов по конкретным группам, то в результате аналитического отбора сформирован минимальный набор коэффициентов, которые наиболее полно характеризуют финансово-экономическое состояние предприятий мясоперерабатывающей отрасли по трем главным группам, отражающим основные цели управления для обеспечения устойчивости экономической модели предприятия:

Группа 1 – управление финансовой устойчивостью: коэффициент автономии, коэффициент отношения заемных и собственных средств (финансовый рычаг), коэффициент обеспеченности собственными оборотными средствами.

Группа 2 – управление ликвидностью активов: «коэффициент общей (текущей) ликвидности, коэффициент срочной (быстрой) ликвидности, коэффициент абсолютной ликвидности» [14, с. 2347] (Leshchenko, 2018, р. 2347).

Группа 3 – управление деловой активностью и прибыльностью: коэффициент маневренности функционального капитала, коэффициент соотношения мобильных и иммобилизованных средств, коэффициент рентабельности активов.

Закономерным следствием определения системы финансово-экономических показателей, выступающих индикаторами локального равновесия экономической модели анализируемого предприятия, является расчет конкретных значений в заданной динамике изменения показателя [16, с. 202] (Savoyskaya, 2018, р. 202).

Второй этап – нормирование и унификация, является наиболее важным этапом для финансового анализа, предполагая оценку фактических показателей в зависимости от нормативного диапазона значений коэффициентов для каждой из групп показателей. Необходимость реализации данного этапа позиции очевидна, так как только сравнительный анализ фактических и нормативных значений основных коэффициентов позволяет подойти к объективной оценке финансово-экономического состояния хозяйствующего субъекта.

Выделим, что значимой проблемой на пути воплощения концепции устойчивого развития является формирование системы измерений для количественной и качественной оценки данного сложного процесса. Главными требованиями к указанной системе являются ее информационная полнота и адекватность представления взаимосогласованной системы протекающих процессов. Поэтому задачей данной этапа является «оценка фактических показателей с точки зрения их соответствия нормативным значениям и их приведение к единому измерителю с целью организации групповой обработки данных» [13, с. 135] (Kuznetsova, 2019, р. 135).

Таким образом, в рамках данного этапа последовательно решаются две задачи: сопоставление фактических значений, рассчитанных по принятым методикам с нормативными данными, и приведение оценок к единой системе измерения – унификации.

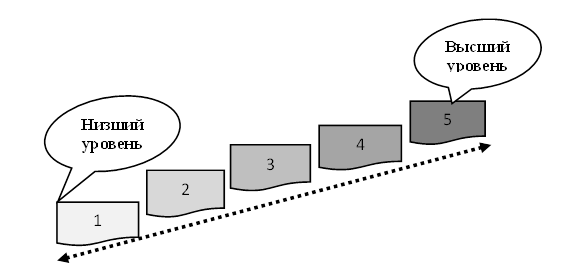

Данные задачи можно решить в рамках разработки карт сепарации, представляющих собой шаблоны распределения коэффициентов по уровням достижения в соответствии с принятыми нормами оптимальности, с учетом соответствия им фактических значений, поэтому в оценивании используем пятибалльную шкалу, представленную на рисунке 2.

Рисунок 2. Шкала распределения коэффициентов по уровням достижения в соответствии с принятыми нормами оптимальности

Источник: составлено автором.

При этом максимальное количество баллов (5 баллов) присваивается финансовому показателю, по которому наблюдается существенное перевыполнение норм, при соответствии максимально допустимому значению показателя в совокупности. Промежуточные значения присваиваются в соответствие фактического значения диапазону оптимальных значений, определенных установленной нормой.

Принято, что нижняя граница нормы соответствует оценке в 3 балла, верхняя граница нормы – в 4 балла. При этом показателям с минимальным значением присваивается 1 балл. Нулевые значения могут быть определены для ситуаций, когда наблюдается полное несоответствие норме (например, в показателе прибыльности зафиксирована убыточность, то есть нарушены условия баланса). Отдельно определены условия, когда норма требует обратных значений, то есть не увеличения показателя, а его уменьшения. Такого рода ситуации могут наблюдаться при оценке периода оборачиваемости готовой продукции, запасов и так далее. В данном случае значение устанавливается в обратном порядке, а при обработке данных, в том числе и автоматизированных, описывается режим целевой минимизации показателя.

Результатом использования карт сепарации является таблица оценок финансовых показателей по единой 5-балльной шкале, что обеспечивает возможность сравнения результативности управления отдельными процессами, отраженной при помощи индикаторов, а разнородность нормативных значений компенсирована распределением (сепарацией) данных в соответствии с достигнутым уровнем результативности.

Целью третьего этапа – расчета обобщенных показателей диагностики уровня развития, является определение показателей, определяющих обобщенную оценку результативности принятой стратегии устойчивого развития. Очевидно, что решение данной задачи требует применения методов рейтингового оценивания сложных явлений, поэтому исходным инструментом для решения поставленной задачи определен метод суммы мест, использование которого для оценки социально-экономического развития предложено С. Г. Зеленской [10] (Zelenskaya, 2007). Однако с целью отражения особых обстоятельств задачи нормирования финансовых показателей автором предложено усовершенствовать данный метод разработкой специальных оценочных карт, представленных на предыдущем этапе.

Отметим, что общей чертой авторской разработки с методом суммы мест является то, что использовался метод ранжирования системы финансовых коэффициентов по совокупности показателей на основе индивидуальных оценок. При этом отличием является то, что метод суммы мест расширен автором путем дополнительного использования метода присвоения баллов на основе норм, что позволяет учитывать фактор вариации результативности при группировке финансовых показателей.

Первым обобщающим показателем, используемым для оценки прогресса предприятия в целях обеспечения устойчивого развития, является индекс развития как усредненное значение оценок по трем главным группам. Ввиду унификации оценок с использованием карт сепарации оценки по различным группам приобретают тождественный характер по влиянию на устойчивое развитие. Исключения составляют ситуации, когда при постановке задачи группы имеют различную степень влияния на результат. В такой ситуации вводится система весовых коэффициентов, корректирующих итоговую оценку (например, на прибыльность в большей степени влияет деловая активность, чем ликвидность, что может быть отражено большим весовым коэффициентом при обобщающем показателе деловой активности, с другой стороны, можно предположить, что ликвидность и устойчивость определенным образом взаимосвязаны). Другим обобщающим показателем, отражающим качественную характеристику реализации стратегии устойчивого развития, является индекс слаженности компонентов стратегии. Данный индекс выражает, насколько равнозначно распределена активность менеджмента в управлении различными процессами, определяющими перспективы устойчивого развития.

Используя трехкомпонентную структуру с учетом таких групп, как ликвидность, прибыльность и финансовая устойчивость, отметим, что эффективное управление финансовыми ресурсами определяет условия обеспечения финансовой устойчивости, что положительно влияет на деловую активность и является фактором увеличения прибыльности хозяйственной деятельности. И наоборот, нестабильная прибыльность хозяйственной деятельности не позволяет эффективно управлять активами предприятия, обуславливая необходимость экстренно прибегать к вовлечению заемных средств, что отрицательно сказывается на финансовой устойчивости. Поэтому, чем выше показатель слаженности управления и индикатор развития, тем система предприятия устойчивее к кризисам. В нашем случае мы говорим, что используем пятибалльную оценку, так как это удобнее для общего понимания, однако для расчетов удобно, когда показатель измеряется от 0 до 1. Поэтому итоговое (среднее) количество баллов мы делим на 5 (так как 5 принято за максимум) и получаем данный индекс (И).

В рамках апробации компоненты (комп 1, комп 2, комп 3) представляют, соответственно, «управление финансовой устойчивостью», «управление ликвидностью активов» и «управление деловой активностью и прибыльностью». Таким образом, обеспечивается гибкость мониторинга, то есть учитывается текущее мнение менеджера. Например, не заботиться о ликвидности – это выбор менеджера, и логично предположить, что должен быть другой «балансир» для обеспечения жизнеспособности экономической модели предприятия. В таком случае при отходе от «стандарта, норм» менеджер должен сам выбирать состав «компонентов», не списывая промахи на неработоспособность предложенной методики мониторинга.

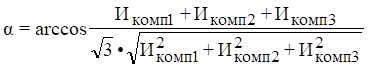

Равноудаленность вектора индекса устойчивого развития (Иур) от каждой из координат компонентов Икомп1, Икомп2, Икомп3 будет отвечать наибольшей слаженности стратегии устойчивого развития. Приближение же данного вектора к одной из координат будет указывать на приоритетное развитие по соответствующему измерению и пренебрежение другими двумя. Под степенью слаженности компонентов стратегии устойчивого развития в математическом смысле будем понимать угол между вектором индекса развития с нормой: где норма – функционал, заданный на векторном пространстве и обобщающий понятие длины вектора или абсолютного значения числа:

![]() .

(1)

.

(1)

И «идеальным вектором», который является равноудаленным от каждой из координат Икомп1, Икомп2, Икомп3 с нормой:

![]() .

(2)

.

(2)

Данный угол измеряется в градусах и определяется соотношением:

. (3)

. (3)

Он изменяется в пределах:

![]() . (4)

. (4)

По мере приближения данного угла к 0 степень слаженности стратегии устойчивого развития будет расти.

Для удобства сравнения стратегий предприятий по степени слаженности устойчивого развития (Исл) приведем этот показатель к следующему нормируемому виду:

![]() , (5)

, (5)

где Исл – степень слаженности;

G – степень гармонизации.

![]() (6)

(6)

![]() (7)

(7)

![]() (8)

(8)

Перечисленные значения имеют условный характер для оценки расположения векторов наших индикаторов в пространстве. Они позволяют рассчитывать отклонение фактических значений индекса от усредненного в трехмерном пространстве вектора (золотая середина). По коэффициенту и его распределению (оптимально его стремление к 1) мы можем определить, насколько достигнутые результаты соответствуют заданному уровню. Такой подход позволяет получить единую оценку, которую можно сравнить.

Формула 9 представляет параметры углов, в пределах которых должен находиться вектор для получения наилучших оценок.

![]() ;

; ![]() .

(9)

.

(9)

Это условные данные для математической интерпретации слаженности действий как отклонения значений фактического индекса развития с «идеальными значениями», которые имеют равное отклонение от начальных значений всех компонентов индекса развития. То есть отклонения от идеала должны быть минимальны. Нормализация данных с G позволяет уйти от углов и задать диапазон от 0 до 1. Присутствие отрицательных значений свидетельствует о крайней пренебрежительности менеджментом предприятия отдельными компонентами, которые в данной геометрии максимально отклоняются от «золотой середины». В результате применения данной нормализации степень слаженности (Исл) будет изменяться в диапазоне (0–1). Она будет расти по мере приближения к 1 и уменьшаться при приближении к 0.

Таким образом, предложенная система мониторинга эффективности управленческих действий в формировании устойчивого развития позволяет вычислять индекс устойчивого развития (Иур) и степень слаженности стратегии данного развития (Исл) любого исследуемого предприятия, для которого получены данные в результате присвоения оценок финансовым показателям. Полученная информация позволит достичь прогресса системы менеджмента в обеспечении сбалансированной политики управления финансовыми процессами в целях создания условий устойчивого развития хозяйственной деятельности предприятия.

С целью диагностики системы управления в обеспечении устойчивого развития в практическом плане проведем экспериментальную апробацию разработанной системы мониторинга в условиях деятельности исследуемых предприятий мясоперерабатывающей отрасли Луганской Народной Республики.

На первом этапе определения системы финансово-экономических показателей, выступающих индикаторами локального равновесия экономической модели анализируемого предприятия, с целью апробации использована система финансовых индикаторов по трем главным группам, отражающим основные цели управления в обеспечении устойчивости экономической модели предприятия. Дальнейшее усложнение системы финансовых индикаторов на данном этапе не является актуальным ввиду отсутствия необходимости детализации отдельных сторон управления в обеспечении устойчивого развития.

На втором этапе, нормирования и унификации, определяется система норм, предъявляемых к группе финансово-экономических показателей. Для принятых финансовых индикаторов нормативные значения представлены в таблице 1.

Таблица 1

Нормативные значения для принятых финансовых индикаторов

|

Показатель

|

Нормативное значение

|

|

Коэффициент автономии

|

>0,5

|

|

Коэффициент отношения заемных и собственных средств (финансовый

рычаг)

|

0,5–0,8

|

|

Коэффициент обеспеченности собственными оборотными средствами

|

>0,1

|

|

Коэффициент общей (текущей) ликвидности

|

1,5–2,5

|

|

Коэффициент срочной (быстрой) ликвидности

|

>1

|

|

Коэффициент абсолютной ликвидности

|

0,2–0,5

|

|

Коэффициент маневренности функционального капитала

|

0,2–0,5

|

|

Коэффициент соотношения мобильных и иммобилизованных средств

|

>1

|

|

Коэффициент рентабельности активов

|

15–20%

|

Исходя из нормативных значений, приведенных в таблице 1, и используя экспертные оценки, сформирована таблица сепарации (табл. 2), на основании которой присвоена пятибалльная оценка и проведено последующее разделение финансовых индикаторов эффективности управления компонентами устойчивого развития в зависимости от полученного прогресса.

Таблица 2

Унификация оценки и сепарации финансовых индикаторов по уровню прогресса

|

Показатель

|

Присваиваемая

балльная оценка

| ||||

|

1

|

2

|

3

|

4

|

5

| |

|

Коэффициент автономии

|

0,25

|

0,375

|

0,5

|

0,625

|

0,75

|

|

Коэффициент отношения заемных и собственных средств (финансовый

рычаг)

|

0,2

|

0,35

|

0,5

|

0,65

|

0,8

|

|

Коэффициент обеспеченности собственными оборотными средствами

|

0

|

0,05

|

0,1

|

0,15

|

0,2

|

|

Коэффициент общей (текущей) ликвидности

|

0,5

|

1

|

1,5

|

2

|

2,5

|

|

Коэффициент срочной (быстрой) ликвидности

|

0,25

|

0,5

|

0,75

|

1

|

1,5

|

|

Коэффициент абсолютной ликвидности

|

0

|

0,05

|

0,2

|

0,35

|

0,5

|

|

Коэффициент маневренности функционального капитала

|

0

|

0,05

|

0,2

|

0,35

|

0,5

|

|

Коэффициент соотношения мобильных и иммобилизованных средств

|

0,2

|

0,4

|

0,8

|

1

|

1,5

|

|

Коэффициент рентабельности активов

|

0

|

10

|

12,5

|

15

|

20

|

Таким образом, представленная таблица унификации оценки и сепарации финансовых индикаторов по уровню прогресса представляет собой обоснованную рекомендацию переоценки рассчитанных финансовых показателей в единой пятибалльной шкале прогресса управления.

Например, в случае фактического значения коэффициента автономии в определенном анализируемом периоде менее 0,25 будет присвоено 0 баллов. Если данные по значению в последующем периоде составят 0,54, то в данном периоде будет присвоено 3 балла. В случае превышения значения коэффициента финансовой автономии более 0,75 для данного временного промежутка будет присвоено значение в 5 баллов.

Отметим, что показатель финансового индикатора в ближайшей перспективе не может быль использован для прогнозирования развития явления в системе управления устойчивым развитием, так как его функция ограничивается индикацией тренда, то есть ориентация либо на рост, либо на снижение значения в заданной системе групп финансовых индикаторов.

Третий этап диагностики устойчивого развития предприятия мясоперерабатывающей отрасли рассмотрим индивидуально для исследуемого предприятия ООО «Луганский мясокомбинат». Ввиду отсутствия информации относительно индивидуального влияния явлений и процессов, отражаемых финансовыми показателями на прогресс управления, весовые коэффициенты при расчете обобщенных показателей не вводились.

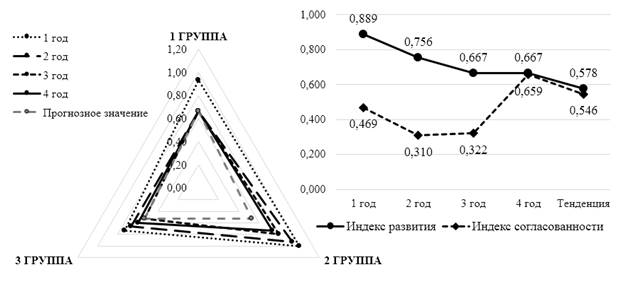

На основании проведенного анализа финансового состояния ООО «Луганский мясокомбинат» в заданном анализируемом периоде определены основные индикаторы эффективности управления стратегией устойчивого развития (рис. 3).

Рисунок 3. Диагностика эффективности стратегии устойчивого развития финансово-экономической модели ООО «Луганский мясокомбинат»

Источник: составлено автором.

Характеризуя общую топологию компонентов управления устойчивым развитием экономической модели предприятия ООО «Луганский мясокомбинат», отметим, что в течение всего анализируемого периода она имеет преимущественную ориентацию на прогресс 2-й группы – управление ликвидностью предприятия, что может быть обосновано спецификой деятельности в современных условиях.

Однако тенденция изменения топологии свидетельствует о снижении активности в блоке 2-й группы и значительной ориентации на равномерность и слаженность управления всеми компонентами устойчивого развития.

Данные процессы отражаются на динамике обобщенных показателей. Индикатор развития имеет отрицательную динамику развития ввиду снижения активности в блоке управления ликвидностью, что снижает общую эффективность управления. Об этом свидетельствует индикатор развития и индикатор слаженности с положительной динамикой развития. Таким образом, действия менеджмента предприятия можно считать согласованными в обеспечении сбалансированности финансово-экономической модели предприятия, что, несомненно, положительно характеризует прогресс управления устойчивым развитием.

Заключение

Подводя итоги исследованию, в ходе которого разработана система мониторинга эффективности управленческих действий в формировании устойчивого развития, отметим, что использование указанных принципов диагностики позволяет выявить структуру активности в формировании устойчивого развития как на количественном, так и на качественном уровне.

По результатам анализа на исследуемом предприятии мясоперерабатывающей отрасли отмечается некоторая разбалансированность финансового состояния, то есть отмечается превышение норм по одним показателям и невыполнение норм – по другим. Поэтому стабилизация финансового состояния предусматривает разработку и реализацию системы мероприятий, направленных на формирование оптимального плана достижения максимальной эффективности деятельности, балансировки финансовых ресурсов в процессе ведения хозяйственной деятельности и обеспечение устойчивого развития в перспективе. Данная система мероприятий предусматривает:

- «оптимизацию структуры активов с целью балансировки финансов в процессе ведения деятельности в производственно-коммерческом цикле и управления показателями ликвидности» [11, с. 9] (Karavaeva, 2019, р. 9);

- оптимизацию уровня производственных товарно-материальных запасов согласно технологически допустимым границам с учетом возможного риска дефицита сырья при изменении платежеспособного спроса населения (минимизация фиксации финансовых средств в запасах и снижение издержек на их хранение);

- оптимизацию управления финансово-экономическими потоками, вложенными в готовую продукцию путем оптимизации сроков ее реализации (минимизация фиксации финансовых ресурсов в готовой продукции и снижение риска потери ее качества вследствие просрочки как невостребованной потребителем по причине несоответствия платежеспособному спросу либо потребительским предпочтениям).

Источники:

2. Алексеев С.Б. «Архитектура управления стратегическим потенциалом в системе стратегического управления предприятием» / С.Б. Алексеев // Механизмы повышения эффективности финансово-хозяйственной деятельности предприятия: монография. – ДонНУЭТ. – Краматорск: ООО «Каштан», 2018. – 286 с.

3. Багиев Г.Л., Полынцов С.А. «Экономическая устойчивость организации в условиях риска» / Г.Л. Багиев, С.А. Полынцов // Проблемы управления рисками в техносфере. – 2010. – № 1 (13). – С. 105–114.

4. Барыло И.В. «Система сбалансированных показателей: сущность и основные составляющие» / И.В. Барыло // Управление развитием социально–экономических систем: глобализация, предпринимательство, устойчивый экономический рост: мат. XVI межд. науч. конф. (9–10 декабря 2015 г.). – Донецк, 2015. – 482 с.

5. Беннинг Ш. «Финансовое моделирование с использованием Excel» / Ш. Беннинг. – М. : Вильямс, 2016. – 592 c.

6. Бизянов Е.Е. «Имплементация нечетких моделей в информационные системы экономических объектов» / Е.Е. Бизянов // Экономика и менеджмент инновационных технологий. – 2015. – № 4-1 (43). – C. 67-71.

7. Брянцева Л.В. «Системная методология технологических процедур сбалансированного управления развитием перерабатывающих организаций» // Вестник ИНЖЭКОНа. – 2008. – № 3. – С. 22.

8. Гончаров В.Н. «Формирование финансовых ресурсов в аграрных предприятиях». Моногр. / В.Н. Гончаров, А.В. Ландик. – Донецк : СПД Куприянов, 2009. – 224 с.

9. Житная И.П. «Экономический анализ» / И. П. Житная и др.; Восточноукраинский национальный ун-т им. Владимира Даля. – Луганск : Издательство ВНУ им. В. Даля, 2006. – 296 с.

10. Зеленская С. Г. «Инвестиционный потенциал: Методы диагностики экономического развития регионов» / С. Г. Зеленская // ИнВестРегион. – 2007. – №2. – С. 35 – 37.

11. Караваева И.В. «Риски сдерживания темпов экономического роста: причины возникновения и возможности устранения» // Экономическая безопасность. – 2019. – Том 2. – № 1. – С. 5-12

12. Караваева И.В., Коломиец А.Г., Лев М.Ю., Колпакова И.А. «Финансовые риски социально-экономической безопасности, формируемые системой государственного управления в современной России» // ЭТАП: экономическая теория, анализ, практика. - 2019. - № 2. - С. 45-65.

13. Кузнецова М.В. «Роль индикаторов инновационной деятельности в оценке уровня экономической безопасности» // Экономическая безопасность. – 2019. – Том 2. – № 2. – С. 131-137

14. Лещенко Ю.Г. «Макроэкономическое воздействие соглашений «Базель III» на мировую банковскую систему» // Российское предпринимательство. – 2018. – Том 19. – № 9. – С. 2347.

15. Лещенко Ю.Г. «Финансовый мониторинг как механизм обеспечения экономической безопасности Российской Федерации» // Экономическая безопасность. — 2019. — Том 2. — № 4. — С. 371–000.

16. Савойская Е.В. «Индикаторы экономической безопасности на мезоуровне» // Экономическая безопасность. – 2018. – Том 1. – № 3. – С. 199-206

17. Сенчагов В.К., Гельвановский М.И., Губин Б.В., Иванов Е.А., Караваева И.В., Колпакова И.А., Лев М.Ю., Обухов О.И., Павлов В.И., Рогова О.Л. «Роль и оценка финансово-ценовых факторов, обеспечивающих эконломическую безопасность при формировании бюджета РФ». Москва, 2016.

18. Сенчагов В.К., Лев М.Ю., Гельвановский М.И., Рубин Б.В., Иванов Е.А., Караваева И.В., Колпакова И.А., Павлов В.И., Рогова О.Л., Вайвер Ю.М., Казанцев С.В. «Оптимизация индикаторов и пороговых уровней в развитии финансово-банковских и ценовых показателей в системе экономической безопасности РФ». Москва, 2017.

19. Ткаченко В.Г. «Восстановит ли Украина статус житницы Европы». Моногр. / В.Г. Ткаченко; ЛНАУ – К. : Аристей, 2010. – 196 с.

20. Улезько А.В. «Особенности организации инновационных процессов в агропродовольственном комплексе» / А.В. Улезько, В.В. Реймер, А.П. Курносов // Вестник Воронежского государственного аграрного университета. – 2015. – № 4 (47). – С. 218-227

Страница обновлена: 13.01.2026 в 13:56:22

Download PDF | Downloads: 70 | Citations: 1

Development of methods for analyzing the managerial efficiency in the sustainable development of meat-processing enterprises

Chernyakova I.S.Journal paper

Economic security

Volume 4, Number 1 (January-March 2021)

Abstract:

The current economic condition and development of meat processing enterprises of agriculture, which provides food security of the region, is characterized by instability and dynamic changes in the economic environment, as well as complex management problems, which are characterized by inefficient management techniques that do not meet the current economic conditions and hinder the effective development of economic entities. In this regard, the need to ensure the effective management process by forming a methodology for analyzing the managerial efficiency in the formation of sustainable development of these enterprises on the basis of monitoring the effectiveness of financial management becomes particularly important. The proposed author's methodology provides management with the ability to timely identify risks of financial stability loss and determine the most significant phenomena and factors that have a direct impact on the effectiveness of functioning and sustainability of development.

Keywords: food security, development sustainability, meat-processing enterprises, finance, management, monitoring, managerial efficiency

JEL-classification: L66, Q18, Q56

References:

Alekseev S.B. (2018). Arkhitektura upravleniya strategicheskim potentsialom v sisteme strategicheskogo upravleniya predpriyatiem [Architecture of strategic potential management in the system of strategic management of the enterprise] (in Russian).

Bagiev G.L., Polyntsov S.A. (2010). Ekonomicheskaya ustoychivost organizatsii v usloviyakh riska [Economic sustainability of the organization at risk]. Problemy upravleniya riskami v tekhnosfere. (1). 105–114. (in Russian).

Barylo I.V. (2015). Sistema sbalansirovannyh pokazateley: sushchnost i osnovnye sostavlyayushchie [Balanced scorecard: essence and main components] Managing the development of socio-economic systems: globalization, entrepreneurship, sustainable economic growth. 482. (in Russian).

Benning Sh. (2016). Finansovoe modelirovanie s ispolzovaniem Excel [Financial modeling with Excel] (in Russian).

Bizyanov E.E. (2015). Implementatsiya nechetkikh modeley v informatsionnye sistemy ekonomicheskikh obektov [Implementation fuzzy models in the information systems of economic objects]. Economics and innovations management. (4-1 (43)). 67-71. (in Russian).

Bryantseva L.V. (2008). Sistemnaya metodologiya tekhnologicheskikh protsedur sbalansirovannogo upravleniya razvitiem pererabatyvayushchikh organizatsiy [System methodology of technological procedures for balanced development management of process plants]. Vestnik INZhEKONa. (3). 22. (in Russian).

Goncharov V.N. (2009). Formirovanie finansovyh resursov v agrarnyh predpriyatiyakh [Formation of financial resources in agricultural enterprises] (in Russian).

Karavaeva I.V. (2019). Riski sderzhivaniya tempov ekonomicheskogo rosta: prichiny vozniknoveniya i vozmozhnosti ustraneniya [Risks of restraining economic growth: causes and possible solutions]. Ekonomicheskaya bezopasnost. (1). 5-12. (in Russian).

Karavaeva I.V., Kolomiets A.G., Lev M.Yu., Kolpakova I.A. (2019). Finansovye riski sotsialno-ekonomicheskoy bezopasnosti, formiruemye sistemoy gosudarstvennogo upravleniya v sovremennoy Rossii [Financial risks socio-economic security generated by the system of public administration in modern Russia]. ETAP: economic theory, analysis, practice. (2). 45-65. (in Russian).

Kuznetsova M.V. (2019). Rol indikatorov innovatsionnoy deyatelnosti v otsenke urovnya ekonomicheskoy bezopasnosti [The role of innovation indicators in assessing the level of economic security]. Ekonomicheskaya bezopasnost. (2). 131-137. (in Russian).

Leschenko Yu.G. (2018). Makroekonomicheskoe vozdeystvie soglasheniy «Bazel III» na mirovuyu bankovskuyu sistemu [Macroeconomic impact of the agreement Basel III on the world banking system]. Russian Journal of Entrepreneurship. (9). 2345-2366. (in Russian).

Leschenko Yu.G. (2019). Finansovyy monitoring kak mekhanizm obespecheniya ekonomicheskoy bezopasnosti Rossiyskoy Federatsii [Financial monitoring as a mechanism of ensuring economic security of the Russian Federation]. Ekonomicheskaya bezopasnost. (4). 371–384. (in Russian).

Savoyskaya E.V. (2018). Indikatory ekonomicheskoy bezopasnosti na mezourovne [Indicators of economic security at the meso level]. Ekonomicheskaya bezopasnost. (3). 199-206. (in Russian).

Senchagov V.K., Gelvanovskiy M.I., Gubin B.V., Ivanov E.A., Karavaeva I.V., Kolpakova I.A., Lev M.Yu., Obukhov O.I., Pavlov V.I., Rogova O.L (2016). Rol i otsenka finansovo-tsenovyh faktorov, obespechivayushchikh ekonlomicheskuyu bezopasnost pri formirovanii byudzheta RF [The role and assessment of financial and price factors that ensure economic security in the formation of the budget of the Russian Federation] (in Russian).

Senchagov V.K., Lev M.Yu., Gelvanovskiy M.I., Rubin B.V., Ivanov E.A., Karavaeva I.V., Kolpakova I.A., Pavlov V.I., Rogova O.L., Vayver Yu.M., Kazantsev S.V. (2017). Optimizatsiya indikatorov i porogovyh urovney v razvitii finansovo-bankovskikh i tsenovyh pokazateley v sisteme ekonomicheskoy bezopasnosti RF [Optimization of indicators and thresholds in the development of financial, banking and price indicators in the system of economic security of the Russian Federation] (in Russian).

Tkachenko V.G. (2010). Vosstanovit li Ukraina status zhitnitsy Evropy [Will Ukraine restore its status as the breadbasket of Europe] (in Russian).

Ulezko A.V. (2015). Osobennosti organizatsii innovatsionnyh protsessov v agroprodovolstvennom komplekse [Peculiarities of organization of innovation processes in agri-food complex]. Vestnik of Voronezh state agrarian university. (4). 218-227. (in Russian).

Zelenskaya S. G. (2007). Investitsionnyy potentsial: Metody diagnostiki ekonomicheskogo razvitiya regionov [Investment potential: methods for diagnosing regional economic development]. Innovatsionnyy Vestnik Region. (2). 35 – 37. (in Russian).

Zhitnaya I.P. (2006). Ekonomicheskiy analiz [Economic analysis] (in Russian).