Детерминанты инвестиционного поведения компаний формирующихся рынков

Анкудинов А.Б.1![]() , Дашкин Р.М.1

, Дашкин Р.М.1![]() , Дашкин Э.М.2, Хасанов Т.И.1

, Дашкин Э.М.2, Хасанов Т.И.1

1 Казанский (Приволжский) федеральный университет, Институт управления, экономики и финансов, ,

2 Саратовский социально-экономический институт РЭУ им. Г.В. Плеханова, Россия, Саратов

Скачать PDF | Загрузок: 57 | Цитирований: 9

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 2 (Апрель-июнь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=43076851

Цитирований: 9 по состоянию на 07.12.2023

Аннотация:

В исследовании предпринята попытка комплексно оценить факторы и мотивы инвестиционного поведения компаний формирующихся рынков (Emerging Markets). Проведено тестирование ряда гипотез, связанных с влиянием макроэкономических детерминант на инвестиции компаний (степень развитости финансового рынка страны, инфляционная стабильность, динамика экономического роста), а также внутрикорпоративных детерминант на инвестиционную активность компаний (наличие источников внутреннего финансирования, эффективность использования капитала компании, возможности долгового финансирования и масштабы деятельности компании).

В исследовании используются два типа моделей – индивидуальная страновая с исследованием влияния макроэкономических факторов на общий уровень инвестиций компаний, и совокупная модель с исследованием компаний представляющих формирующиеся рынки в целом для выявления микроэкономических паттернов и мотивов в инвестиционном поведении компаний. Тестирование оценок на уровне компаний представляет собой анализ панельных данных, спецификация модели – анализ фиксированных эффектов для целей оценки индивидуальных характеристик.

Данные аккумулированы с использованием баз данных Bureau Van Dijk Moody’s Analytics. Финальная выборка данных представляет собой 29 583 наблюдений по 3 983 компаниям из 8 нефинансовых отраслей (добыча полезных ископаемых, строительство, обрабатывающие производства, транспортировка, информационный сектор, торговля и сельское хозяйство) 23 формирующихся экономик (макрорегионы Asia, EMEA, America) за период с 2011 по 2018 годы. Данные по макроэкономическим переменным содержат характеристики показателей за период с 2012 по 2018 годы.

В рамках исследования мы 1) установили характеристики приростных инвестиций для отдельных стран в условиях общего снижения инвестиционной активности компаний и темпов экономического развития; 2) определили взаимосвязь корпоративных детерминант, а также детерминант, связанных с макроэкономическим состоянием и уровнем финансового развития экономик с инвестиционной активностью компаний формирующихся рынков; 3) количественно подтвердили степень и характер сокращения экономической активности в течение анализируемого периода; 4) сформировали выводы о степени влияния внешних детерминантах на инвестиции в разных странах; 5) установили существенные различия по исследуемым параметрам между географическими макрорегионами формирующихся рынков; 6) определили отраслевые паттерны в инвестиционном поведении компаний, показателях прибыльности, рентабельности и структуры капитала компаний.

Исследование может быть интересно как для научного сообщества в рамках изучения вопросов, связанных с формирующимися рынками и их состоянием, а также для представителей инвестиционного сообщества, рассматривающих потенциальные вложения активов в юрисдикции формирующихся стран.

Ключевые слова: формирующиеся рынки, финансовое развитие, инвестиционная активность, корпоративные детерминанты, источники финансирования, макроэкономические детерминанты

JEL-классификация: E22, E44, F21, F30, G15, G30, G31, G32

Введение

Одним из главных факторов, положительно влияющих на экономический рост, является инвестиционная активность экономических агентов. Существует значительное количество эмпирически обоснованных исследований, подтверждающих положительную взаимосвязь инвестиционной активности и темпов экономического роста страны (например, [29] (Škare, Sinković, 2013), [21] (Liu, Jiao, Zhai, 2011), [28] (Oleinik, Zakharova, 2016)).

Цель данного исследования состоит в определении детерминант инвестиционной активности компаний формирующихся рынков. Исследование носит характер продолжающегося. Первые выводы и результаты тестирования переменной инвестиционной активности мы получили ранее, проанализировав состояние инвестиционной активности компаний российской экономики (А.Б. Анкудинов, Р.М. Дашкин, Э.М. Дашкин [32] (Ankudinov, Dashkin, Dashkin, 2018)). На текущем этапе мы решили расширить объект исследования – им выступают компании формирующихся рынков, что позволило провести сравнительный анализ инвестиционных решений компаний, оперирующих на подобных российской экономике рынках.

Результаты исследования феномена формирующихся рынков, раскрытие понятия и сущности формирующихся рынков, описание фундаментальных характеристик, присущих формирующимся рынкам в современной экономике, характеристика инвестиционной активности и климата формирующихся рынков на современном этапе развития приведены в ранее проведенных исследованиях [33, 34] (Dashkin R.M., Dashkin E.M., 2018).

Часть тестируемых гипотез данного исследования будет посвящена зависимости инвестиционной активности компаний от финансового и макроэкономического развития страны нахождения компании. Учитывая, что инвестиции оказывают прямое влияние на темпы роста экономики, можно предположить, что инвестиционная деятельность экономических агентов является одним из трансмиссионных механизмов влияния финансового развития на экономику.

Бэк, Демиргу-Кан и Левин [5] (Beck, Demirgü-Kunt, Levine, 2010) эмпирически доказали, что более развитые страны имеют более глубокие и эффективные финансовые системы, в том числе рынки капитала – финансовый сектор способствует эффективности в процессах мобилизации и аллокации финансовых ресурсов, что необходимо бизнесу для эффективной инвестиционной деятельности. Однако в ранее опубликованных исследованиях ( [23] (Lucas, 1988)) было подтверждено, что финансовый сектор автоматически отвечает изменяющемуся спросу со стороны реального сектора, то есть финансовое развитие зависит от экономического роста, а не наоборот.

По мнению Левин (2005) [20] (Levine, 2005), финансовое развитие может способствовать экономическому росту, например, через сокращение издержек получения и обработки информации об инвестиционных возможностях. Идею положительного влияния финансового сектора на экономический рост поддерживали и другие ученые, например, Асемоглу и др. [1] (Acemoglu et al., 2006) пришли к выводу, что финансовое развитие способствует росту, так как позволяет решать вопрос эффективного распределения капитала в экономике; Деверекс и Смит [13] (Devereux, Smith, 1994), Обстфилд [27] (Obstfeld, 1994) доказали, что финансовые институты помогают субъектам инвестиционной деятельности распределять ресурсы, избегая идиосинкратических рисков, связанных с конкретным инвестиционным проектом, компанией или отраслью; Бенсивенга, Смит и Старр [6] (Bencivenga, Smith, Starr, 1995) установили, что финансовые рынки позволяют трансформировать ликвидные и краткосрочные ресурсы компании в долгосрочные и менее ликвидные капитальные инвестиции с меньшими транзакционными издержками, то есть эффективный финансовый рынок способствует долгосрочным инвестиционным решениям компаний; Демиргу-Кан и др. [12] (Demirgüç-Kunt et al., 2013) подтвердили, что развитый рынок снижает проблему асимметрии, позволяя компаниям использовать диверсифицированные источники финансирования.

Проблемам зависимости инвестиций компании от уровня финансового развития страны, в которой она оперирует, посвящены и ряд других исследований: Ванг и др. [30] (Wang et al., 2013), Букпин и Онума [7] (Bokpin, Onumah, 2009), Демиргу-Кан и Максимович [11] (Demirgüç-Kunt, Maksimovic, 2002).

Стоит отметить, что научная полемика о детерминантах инвестиционной активности все же в основном концентрируется вокруг микроэкономических факторов – фундаментальных (различные прокси-переменные результативности деятельности компании, покрывающие показатели оборота, прибыльности, эффективности использования активов, денежных потоков) и нефундаментальных (представляющих собой различные характеристики компании: структуру собственности, структуру управления и менеджмента, размер, возраст и др.).

Различным вопросам влияния микроэкономических факторов на процесс принятия инвестиционных решений компаний посвящено множество исследований. Например, Кам Йок, Энг Хое (2014) [18] (Kam Yoke, Ng Huey, 2014) доказали, что инвестиции имеют обратную связь с денежным потоком компании, что противоречит результатам предыдущих исследований, посвященных данной теме (Клири [10] (Cleary, 1999), Каплан и Зингалес [19] (Kaplan, Zingales, 1997)), а также то, что существует отрицательное влияние размера фирмы на ее инвестиционную деятельность, инвестиционные решения негативно связаны с дивидендными выплатами за предыдущий год, финансовый леверидж компании положительно коррелирует с инвестиционными решениями; Милс и др. [24] (Mills et al., 1994) пришли к выводу, что коэффициент Q Тобина, денежные потоки, ликвидные активы, общий финансовый долг и выручка для компаний с высоким левериджем оказались значимыми для инвестиций компаний; Гупта и Батия [15] (Gupta, Bhatia, 2012) установили, что статистически значимыми для инвестиционных решений являются денежные потоки, финансовый леверидж, размер компании; Клири [10] (Cleary, 1999) показал, что инвестиционные решения компаний сильно чувствительны к доступности внутренних источников финансирования (к аналогичному выводу пришли ранее Каплан и Зингалес [19] (Kaplan, Zingales, 1997)).

Исследования, направленные на изучение нефундаментальных факторов, содержат достаточно интересные выводы. Так, Байсингер, Косник и Турк [4] (Baysinger, Kosnik, Turk, 1991) пришли к выводу о влиянии определенного состава совета директоров на инвестиционные решения компании; результаты относительно влияния независимых директоров нашли свое подтверждение в работе Лу и Ванг [22] (Lu, Wang, 2014), которые установили, что фирмы с более высоким процентом независимых директоров в совете директоров тратят большее количество денежных средств на капитальные затраты; Хобдари и др. [16] (Hobdari et al., 2009) показали, что компании с большей долей иностранного капитала склонны к большим инвестициям, более высокий уровень инвестиций установлен в компаниях с капиталом, находящимся во владении сотрудников; Чен и др. [9] (Chen et al., 2017) установили, что наличие государства в лице собственника ослабляет чувствительность инвестиций к инвестиционным возможностям, тем самым увеличивая неэффективность инвестиций, а наличие иностранного собственника, наоборот, усиливает степень чувствительности и эффективность инвестиций.

Отмечаем, что наблюдается консенсус относительно влияния фундаментальных детерминант на инвестиционные решения компаний, однако более углубленное изучение степени данного влияния на компании разного размера, с разной структурой капитала из разных отраслей и разных стран мира, нарушает данный консенсус, и влияние детерминант оказывается уже не настолько очевидным. То же самое мы можем утверждать и о нефундаментальных детерминантах: степень их влияния практически не поддается согласию в научной дискуссии в силу многих социокультурных и неэкономических факторов. Таким образом, основные результаты научной дискуссии о вопросах инвестиционной активности компаний имеют несколько ограниченный характер.

В данном исследовании мы предприняли попытку оценить влияние различных факторов финансового развития стран на инвестиционную активность компаний, полагая, что она является трансмиссионным механизмом взаимодействия финансового сектора и экономического развития стран. Данному вопросу посвящено незначительное в сравнении с вышеобозначенными темами количество исследований; и те основаны на опыте какой-либо страны или посвящены определенным секторам экономики. Результаты данных исследований в некоторых случаях расходятся в трактовке влияния различных показателей на инвестиции. Мы комплексно оценили влияние как макроэкономических (финансовое развитие экономик), так и микроэкономических (финансовые возможности компаний) факторов на инвестиционную активность компаний формирующихся рынков, ставя целью получить комплексную модель, содержащую оценки как внешних, так и внутренних параметров принятия инвестиционных решений.

Методы и гипотезы

Мы построили индивидуальные модели по каждой стране из группы формирующихся рынков с исследованием влияния макроэкономических факторов на общий уровень инвестиций крупнейших публичных компаний из ведущих отраслей экономики, что позволит нам сделать выводы о влиянии различных факторов по отношению к определенной стране и провести сравнительный анализ инвестиционной активности и ее факторов в данных странах. Также мы построим совокупную модель с данными по всем крупнейшим публичным компаниям из ведущих отраслей развивающихся рынков уже без разграничения по странам, чтобы выявить тренды и закономерности на уровне компаний (микроуровне) формирующихся рынков. В данную модель мы сможем включить нефундаментальные микроэкономические факторы, такие как прибыльность компании (наличие источников внутреннего финансирования), рентабельность капитала, финансовый леверидж (структура капитала компании), размер компании. Таким образом, внешние детерминанты финансового развития и макроэкономических условий осуществления инвестиционной деятельности в данной модели будут заменены фундаментальными микроэкономическими детерминантами.

Гипотезы данного исследования будут разделены на две группы: связанные со страновым анализом и с корпоративным. Представим гипотезы (1–2), связанные с макроэкономикой и финансовым развитием стран, в которых оперируют исследуемые компании, а также гипотезы корпоративных факторов (3–6).

H1: развитость финансового рынка страны положительно влияет на инвестиционную активность компании, оперирующей в данной стране.

H2: инфляционная стабильность и экономический рост страны положительно сказываются на намерениях компаний к инвестированию.

H3: наличие существенных внутренних источников финансирования положительно сказывается на инвестиционной активности компании.

H4: эффективность использования капитала компании и ее инвестиционная активность коррелированы.

H5: компании, использующие долговое финансирование, обладают более высокими намерениями к осуществлению инвестиций.

H6: размер компании имеет обратную корреляцию с инвестиционной активностью.

Проводить оценку зависимости показателя инвестиционной активности

от независимых переменных на уровне стран представляется целесообразным с

использованием уравнений множественной регрессии. Зависимой переменной в данных

моделях будет являться показатель среднего уровня изменения основных средств

компаний данной страны, рассчитанный как среднее значение по году отношений

изменения основных средств компаний к предыдущему периоду ( ![]() ).

Другими словами, зависимая переменная будет представлять собой темпы изменения

основных средств выборки компаний данной страны. Как было отмечено, мы будем

анализировать макроэкономические переменные и их влияние для общего уровня

инвестиционной активности, поэтому зависимая переменная является усредненной по

всем компаниям выборки.

).

Другими словами, зависимая переменная будет представлять собой темпы изменения

основных средств выборки компаний данной страны. Как было отмечено, мы будем

анализировать макроэкономические переменные и их влияние для общего уровня

инвестиционной активности, поэтому зависимая переменная является усредненной по

всем компаниям выборки.

Тестирование степени влияния внешних факторов (макроэкономических и финансового развития), представленных в первых двух гипотезах, на зависимую переменную, оценивающую инвестиционную активность, будет представлять собой оценку параметров следующей модели:

(1)

![]()

![]()

где: ![]() – средний

уровень изменения основных средств компаний данной страны,

– средний

уровень изменения основных средств компаний данной страны, ![]() – свободный член уравнения,

– свободный член уравнения,

![]() – регрессионные

коэффициенты,

– регрессионные

коэффициенты, ![]() – случайная ошибка,

– случайная ошибка, ![]() – отношение

капитализации фондового рынка страны к ВВП,

– отношение

капитализации фондового рынка страны к ВВП, ![]() – капитализация

долгового рынка к ВВП,

– капитализация

долгового рынка к ВВП, ![]() – кредит,

предоставленный частному сектору со стороны коммерческих банков, по отношению к

ВВП,

– кредит,

предоставленный частному сектору со стороны коммерческих банков, по отношению к

ВВП, ![]() – показатель

дефлятора ВВП,

– показатель

дефлятора ВВП, ![]() – темпы

экономического роста страны.

– темпы

экономического роста страны.

В отличие от вышеприведенной модели тестирование оценок на уровне компаний

будет представлять собой анализ панельных данных. Поскольку в подобной модели

также речь идет об изучении капитальных инвестиций компании, выступающих

показателем ее инвестиционной активности, за зависимую количественную

переменную был взят показатель темпов изменения основных средств компании за

период ( ![]() .

.

Кроме анализа влияния выбранных факторов, потенциально оказывающих влияние на инвестиционную активность компании, мы предпримем попытку оценить временные эффекты изменения инвестиций. Решение этой задачи будет сопряжено с использованием фиктивных переменных (dummy variables) времени.

Учитывая то, что мы проводим анализ панельных данных, представляющих собой неслучайный набор объектов (формирующиеся рынки), состав которых (компании) не меняется во времени, а также характер тестируемых переменных, подходящей моделью регрессионного анализа представляется модель с фиксированными эффектами, позволяющая идентифицировать неизмеримые индивидуальные различия (эффекты) объектов [2] (Badi Baltagi, 2008). Преимущество использования модели с фиксированными эффектами (нежели модели со случайными эффектами) мы также подтвердили с помощью теста Хаусмана, построенного на проверке оценок каждой из моделей [3].

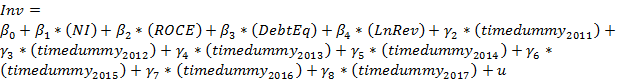

Представим модель, согласно которой будет проводиться тест гипотез 3–6:

(2)

,

,

где: Inv – темпы изменения

основных средств компании за период, ![]() – свободный член,

– свободный член, ![]() – коэффициенты при

независимых переменных;

– коэффициенты при

независимых переменных; ![]() – ошибка;

– ошибка; ![]() – коэффициенты при бинарных

регрессорах времени;

– коэффициенты при бинарных

регрессорах времени; ![]() – фиктивная переменная

времени соответствующего года, NI – темпы

изменения чистой прибыли компании, ROCE – отношение чистой прибыли за период к капиталу компании, состоящему

из долга и акционерных фондов, DebtEq – финансовый леверидж компании, LnRev – натуральный логарифм выручки.

– фиктивная переменная

времени соответствующего года, NI – темпы

изменения чистой прибыли компании, ROCE – отношение чистой прибыли за период к капиталу компании, состоящему

из долга и акционерных фондов, DebtEq – финансовый леверидж компании, LnRev – натуральный логарифм выручки.

Дополнительно для получения оценок обобщенного уравнения для формирующихся экономик с включением макроэкономических детерминант мы сформируем аналогичную модель с фиксированными эффектами, где зависимыми переменными будут являться детерминанты финансового развития и макроэкономического состояния стран. Модель будет представлена следующим образом:

(3)

![]()

![]() ,

,

где: Inv – темпы изменения

основных средств компании за период, ![]() – свободный член,

– свободный член, ![]() – коэффициенты при

независимых переменных;

– коэффициенты при

независимых переменных; ![]() – ошибка;

– ошибка; ![]() – отношение

капитализации фондового рынка страны к ВВП,

– отношение

капитализации фондового рынка страны к ВВП, ![]() – капитализация

долгового рынка к ВВП,

– капитализация

долгового рынка к ВВП, ![]() – кредит,

предоставленный частному сектору со стороны коммерческих банков, по отношению к

ВВП,

– кредит,

предоставленный частному сектору со стороны коммерческих банков, по отношению к

ВВП, ![]() – показатель

дефлятора ВВП,

– показатель

дефлятора ВВП, ![]() – темпы

экономического роста страны.

– темпы

экономического роста страны.

Таким образом, для оценки влияния внешних и внутренних характеристик компаний формирующихся рынков на их инвестиционную активность мы будем использовать три спецификации эконометрических моделей: модель с фиксированными эффектами с включением корпоративных детерминант, модель с фиксированными эффектами с включением макроэкономических детерминант и модель множественной регрессии для получения индивидуальных оценок регрессоров при макроэкономических факторах для каждого формирующегося рынка.

Данные и выборка

Данные для настоящего исследования были аккумулированы с помощью использования баз данных аналитического подразделения Bureau Van Dijk компании Moody’s Analytics [25].

В результате процедур отбора и формирования выборки мы получили данные, включающие 29583 наблюдений по 3983 компаниям из 8 нефинансовых отраслей, представляющим 23 формирующиеся экономики. Анализируемый период составил 8 лет: с 2011 по 2018 год включительно.

Для выбора анализируемых отраслей мы использовали североамериканскую систему классификации экономической активности NAICS [26]. Всего в рамках формирования выборки были отобраны 8 сгруппированных крупнейших отраслей формирующихся рынков: 1) добыча полезных ископаемых, разработка карьеров, добыча нефти и газа (3,1% компаний в выборке); 2) строительство (4,2%); 3) обрабатывающие производства (75,5%); 4) транспортировка и хранение (3,9%); 5) информационный сектор (3,5%); 6) оптовая торговля (4,7%); 7) розничная торговля (3,1%); 8) сельское, лесное, рыболовное и охотничье хозяйство (1,9%).

Следует понимать, что объектом данного исследования являются крупные компании формирующихся рынков, соответственно, дальнейшие выводы по статистическим данным и влиянию детерминант инвестиционной активности применимы только к данным компаниям.

Представим обобщенную таблицу с описательной статистикой исследуемых переменных на корпоративном уровне.

Таблица 1

Описательная статистика исследуемых корпоративных переменных

|

Переменная

|

Описание переменной

|

Среднее

|

Стандартное отклонение

|

Коэффициент вариации

|

Диапазон изменения

|

Количество наблюдений

|

|

Inv

|

Темпы изменения основных средств

|

17,4

|

42,6

|

2,4

|

[-59,8;

493,8]

|

29583

|

|

NI

|

Темпы изменения чистой прибыли

|

-0,19

|

109,6

|

573,8

|

[-499,9;

498,7]

|

29583

|

|

ROCE

|

Рентабельность используемого

капитала

|

8,9

|

8,6

|

0,9

|

[-49,9;

49,9]

|

29583

|

|

DebtEq

|

Соотношение долга к капиталу

|

63,7

|

78,4

|

1,2

|

[0;

990]

|

29583

|

|

LnRev

|

Натуральный логарифм выручки

|

5,6

|

1,6

|

0,3

|

[0,1;

12,8]

|

29583

|

Описательная статистика переменных для анализа макроэкономических детерминант по 23 формирующимся экономикам за период с 2012 по 2018 год представлена в следующей таблице. Ресурсом для анализа указанных переменных послужили: база данных Всемирного банка по финансовому развитию и структуре стран [31], база данных Международного валютного фонда по экономическому развитию стран [17].

Таблица 2

Описательные статистики исследуемых макроэкономических переменных

|

Переменная

|

Описание переменной

|

Среднее

|

Стандартное

отклонение

|

Коэффициент вариации

|

Диапазон изменения

|

Количество наблюдений

|

|

|

Средние темпы изменения основных

средств по странам

|

8,4

|

14,2

|

1,7

|

[-36,4;

62,9]

|

183

|

|

MarketCap

|

Отношение капитализации фондового

рынка к ВВП

|

61,5

|

52,7

|

0,9

|

[12,1;

328,1]

|

169

|

|

BondOutst

|

Отношение капитализации

корпоративного рынка долга к ВВП

|

18,8

|

17,7

|

0,9

|

[0,2;

64,9]

|

105

|

|

Credit

|

Отношение кредита со стороны

коммерческих банков реальному сектору к ВВП

|

57,3

|

31,5

|

0,5

|

[14,8;

149,1]

|

154

|

|

Infl

|

Дефлятор ВВП

|

4,36

|

5,1

|

1,2

|

[-22,9;

23,6]

|

176

|

|

GrowthGDP

|

Темпы изменения ВВП

|

3,91

|

3,2

|

0,8

|

[-9,1;

18,1]

|

184

|

Результаты

В результате тестирования выбранных ранее моделей на основе данных по компаниям формирующихся рынков мы получили ценные результаты, часть которых подтверждает выдвинутые гипотезы о влиянии на инвестиционную активность компаний или свидетельствует о неопределенности и невозможности сделать достоверные выводы на основе проведенного анализа.

Начнем с описания результатов тестирования гипотез о влиянии корпоративных детерминант на инвестиционную активность компаний. В следующей таблице представлены коэффициенты при переменных, полученные в результате эконометрического анализа данных.

Таблица 3

Результаты модели с фиксированными эффектами для корпоративных детерминант

|

Переменная

|

Коэффициент

|

Стандартное

отклонение

|

t-статистика

|

p-значение

|

Уровень

значимости

|

|

const

|

24,6140

|

3,4615

|

7,111

|

1,18e-012

|

***

|

|

NI

|

0,0275

|

0,0023

|

11,59

|

5,25e-031

|

***

|

|

ROCE

|

0,2379

|

0,0395

|

6,014

|

1,84e-09

|

***

|

|

DevtEq

|

0,0180

|

0,0054

|

3,292

|

0,0010

|

***

|

|

LnRev

|

-1,8759

|

0,6183

|

-3,034

|

0,0024

|

***

|

|

dt_2

|

-4,1806

|

0,9184

|

-4,552

|

5,35e-06

|

***

|

|

dt_3

|

-5,1401

|

0,9349

|

-5,498

|

3,88e-08

|

***

|

|

dt_4

|

-11,2052

|

0,9452

|

-11,85

|

2,48e-032

|

***

|

|

dt_5

|

-13,7529

|

0,9545

|

-14,41

|

7,05e-047

|

***

|

|

dt_6

|

-17,6652

|

0,9571

|

-18,46

|

1,45e-075

|

***

|

|

dt_7

|

-16,6435

|

0,9580

|

-17,37

|

3,22e-067

|

***

|

|

dt_8

|

-8,3159

|

0,9931

|

-8,373

|

5,90e-017

|

***

|

|

Компании: 3983

Временной период: 2011–2018 N = 29583 | |||||

Источник: составлено авторами.

Представленные результаты позволяют сделать вывод о достоверности выдвинутых гипотез (3–6) о влиянии внутренних факторов на инвестиционную активность компаний; кроме того, фиктивные переменные дают возможность проследить, как сказывался фактор времени на зависимой переменной, описывающей инвестиционную активность компаний. Однако объяснительная способность модели относительно низкая (около 30%), что, с одной стороны, вполне объективно (и в области моделирования экономических и финансовых процессов является нормальным явлением), так как выборка состояла из значительного количества анализируемых объектов из разных регионов и отраслей экономической деятельности (и априори является многофакторным явлением), а с другой, не позволяет полностью удостовериться в правильности полученных результатов. В этой связи дальнейшая трактовка результатов модели будет носить ограниченный характер – с допущением, что модель описывает лишь 30% влияния на зависимый показатель.

Итак, в результате эконометрического анализа мы получили подтверждение правильности выдвинутых гипотез. Внутренние фундаментальные и нефундаментальные детерминанты взаимосвязаны с процессом принятия инвестиционных решений компаний.

Так, мы получили подтверждение, что наличие внутренних источников финансирования инвестиционной деятельности коррелировано с показателем капитальных вложений. При увеличении темпов роста чистой прибыли компании на 10% мы можем утверждать, что инвестиции компании увеличатся на 0,28% (уровень значимости коэффициента – 1%, как и для всех последующих переменных). Гипотеза 3 находит свое подтверждение в подобных результатах.

Показатель эффективности используемого капитала оказывает более высокое (нежели чистая прибыль) влияние на предрасположенность к инвестиционной активности компании. Так, рост данного показателя на 10% приводит (согласно данным нашей модели) к увеличению инвестиционной активности на 2,4%. Таким образом, гипотеза 4 также верна.

Согласно гипотезе 5, компании с более высоким показателем долгового капитала в структуре пассивов более склонны к инвестициям. По результатам нашей модели это утверждение верно – рост коэффициента долг/капитал на 10% хоть и незначительно, но положительно влияет на инвестиции и приводит к 0,18%-му росту капиталовложений компании.

Напротив, как мы и предполагали, размеры компании негативно коррелированы с показателем инвестиций. Эмпирические результаты тестирования гипотезы 6 о данном влиянии нашли отражение в нашей модели. Результаты анализа свидетельствуют о кратном коэффициенте при переменной: рост размера компании (объемов ее выручки) на условную единицу приводит к сокращению инвестиционной активности на значение, умноженное на коэффициент -1,88.

Интересные выводы можно сделать на основе коэффициентов при фиктивных переменных времени. Значения при показателях времени хорошо отражают динамику показателя общего уровня инвестиционной активности компаний с 2011 по 2018 год. Референтным периодом в данной модели выступил 2011 год – год, восстановительный после мирового кризиса 2007–2009 годов, характеризующийся высокой инвестиционной активностью компаний в посткризисный период и наращиванием производственных мощностей. Одним из драйверов инвестиционного роста в посткризисный период выступил фактор монетарного смягчения и вливания высоких объемов ликвидности в экономику со стороны регуляторов. Однако наши данные в связи с этим позволяют сделать очень интересный вывод: взаимосвязь реального и финансового сектора достаточно слабая. Первые результаты программ количественного смягчения положительно отразились на восстановлении экономического роста мировой экономики, однако далее мы можем утверждать, что предполагаемое влияние на реальный сектор стало носить ограниченный характер: компании уже не инвестировали с такими же темпами, как в первые годы посткризисного восстановления (коэффициенты при дамми-переменных это подтверждают: в 2011 году уровень инвестиций был ниже на 4%, в 2012 – на 5%, далее – еще более низкие цифры), а темпы роста мировой экономики в целом, экономик развитого мира и экономик развивающихся стран стали замедляться только примерно с 2014–2015 годов (здесь интересно отметить опережающий характер индикатора инвестиционной активности: инвестиции начали сокращаться с 2011 года, а экономика – примерно на 1–3 года после начала сжатия в корпоративном секторе). Напротив, рост цен на финансовые активы продолжается вплоть до сегодняшнего момента начиная с 2009 года. Конечно, основным аргументом «против» может быть ссылка на то, что количественное смягчение проводилось американским и европейским центральными банками, однако зависимость от программ QE особенно остро ощущалась на развивающихся рынках, что можно проследить на фоне влияния решений о параметрах монетарной политики главных регуляторов на фондовые индексы развивающихся стран.

Несмотря на продолжающееся вливание ликвидности в мировую финансовую систему, инвестиционная активность компаний в период с 2010 по 2015 год снижалась и только в 2016 и 2017 годах начала восстанавливаться, однако находилась на уровне ниже референтного года (на 16% и 8% соответственно).

Для определения степени взаимосвязи инвестиций компании с уровнем финансового развития экономики, а также макроэкономическим состоянием (гипотезы 1 и 2) мы также использовали модель с фиксированными эффектами; результаты эконометрического анализа данной модели представлены в таблице 4.

Таблица 4

Результаты модели с фиксированными эффектами для внешних детерминант

|

Переменная

|

Коэффициент

|

Стандартное

отклонение

|

t-статистика

|

p-значение

|

Уровень

значимости

|

|

const

|

75,1853

|

7,0663

|

10,64

|

2,39e-026

|

***

|

|

Infl

|

-0,0032

|

0,1761

|

-0,018

|

0,9854

|

|

|

GrowthGDP

|

1,0521

|

0,3057

|

3,441

|

0,0006

|

***

|

|

MarketCap

|

0,1342

|

0,0413

|

3,243

|

0,0012

|

***

|

|

BondCap

|

0,1052

|

0,0777

|

1,354

|

0,1757

|

|

|

Credit

|

-0,6721

|

0,0658

|

-10,21

|

2,23e-024

|

***

|

|

Компании: 3039

Временной период: 2012–2018 N = 18920 | |||||

Источник: составлено авторами.

Данные свидетельствуют о том, что мы получили несколько отличные от ожиданий результаты: некоторые переменные оказались статистически незначимыми, одна из переменных отрицательно коррелирована с зависимой переменной (хотя предполагалась иная связь).

Отметим вначале, что наиболее значимой (среди внешних) переменной, взаимосвязанной с инвестиционной активностью компании, оказался показатель темпов изменения ВВП экономики. Так, с 1%-м уровнем значимости можно утверждать о том, что при увеличении ВВП на 10% зависимая переменная последует в аналогичном направлении, но с большим шагом – увеличившись на 10,5% (ранее мы предполагали, что инвестиции оказывают опережающее влияние на ВВП, так как являются его составной частью).

Однако другая макроэкономическая переменная – показатель инфляции – не нашла отражения в нашей модели, в той части, что оказалась статистически незначимой на данной выборке компаний; в то же самое время знак при коэффициенте согласовывается с выдвинутой ранее гипотезой об отрицательном влиянии роста инфляции на инвестиционную предрасположенность компаний (но опять-таки утверждать об этом мы не можем). Таким образом, гипотеза 1 о положительном влиянии макроэкономической стабильности и развития на инвестиции компании частично нашла отражение в результатах анализа нашей модели.

Гипотеза 2 строилась на предположении о том, что развитость финансовой системы положительно сказывается на инвестициях компании – поэтому показатели, характеризующие глубину финансового рынка, будут положительно коррелированы с зависимой переменной. Результаты эконометрического анализа представленной выборки компаний показали следующее: статистически значимая взаимосвязь уровня инвестиций установлена только с показателем капитализации фондового рынка экономики страны – коэффициент при переменной свидетельствует о том, что рост рынка на 10% приведет к увеличению инвестиционных намерений компании на 1,3% (с достоверностью на 1%-м уровне значимости). Капитализация рынка долга согласно установленному коэффициенту также приводит к 1%-му росту инвестиций компании, однако утверждать об этом мы не можем. Интересно, что на данной выборке компаний кредит, предоставленный коммерческими банками частному сектору, имеет отрицательное взаимоотношение с уровнем инвестиционной активности: так, при росте кредитования на 10%, инвестиционные намерения сократятся на 6,7%. Объяснением подобной отрицательной корреляции могут служить несколько вариантов. Во-первых, доля кредитов в структуре выбранных компаний может быть не настолько значительна, а соответственно, влияние динамики данного показателя может быть ограниченным; во-вторых, кредитование в посткризисный и кризисный период может использоваться для иных, нежели инвестиционных, целей компаний (возможно рефинансирование предыдущих кредитных линий, пополнение оборотного капитала компании, вложение в отличные от основного капитала направления); в-третьих, динамика данной переменной носила повышательный характер на протяжении всего анализируемого периода, в то время как инвестиции компаний большее время падали (коэффициент корреляции между показателями равен -0,79). Другим объяснением может служить предположение о том, что рост и развитие финансового рынка способствуют процессу постепенной замены капитала на долг как источников финансирования деятельности компании (к подобному заключению в своих исследованиях приходили Бут и др. [8] (Booth et al., 2001), Джанетти [14] (Giannetti, 2003)). Таким образом, гипотеза 2, согласно результатам эконометрического анализа модели, подтверждена частично.

В дополнение к общей модели, отражающей влияние внешних детерминант на инвестиции компаний, мы решили построить индивидуальные страновые модели – для определения наиболее значимых факторов на уровне экономик разных стран. В следующей таблице приведены результаты регрессионного анализа для трех крупнейших экономик нашей выборки: Китая, России и Бразилии, которые к тому же представляют три разных геоэкономических региона: Азию, Европу и Америку.

Таблица 5

Результаты страновых моделей МНК

|

Бразилия

| |||||

|

Переменная

|

Коэффициент

|

Стандартное

отклонение

|

t-статистика

|

p-значение

|

Уровень

значимости

|

|

MarketCap

|

2,09

|

0,311

|

6,721

|

0,0026

|

***

|

|

BondCap

|

4,29

|

1,239

|

3,461

|

0,0258

|

**

|

|

Временные периоды: 2012–2018

R-squared = 0,92 | |||||

|

Китай

| |||||

|

Переменная

|

Коэффициент

|

Стандартное

отклонение

|

t-статистика

|

p-значение

|

Уровень

значимости

|

|

Infl

|

2,35

|

0,646

|

3,640

|

0,0149

|

**

|

|

Временные периоды: 2012–2018

R-squared = 0,73 | |||||

|

Россия

| |||||

|

Переменная

|

Коэффициент

|

Стандартное

отклонение

|

t-статистика

|

p-значение

|

Уровень

значимости

|

|

Credit

|

-3,38

|

0,572

|

-5,915

|

0,0041

|

***

|

|

BondCap

|

13,04

|

1,992

|

6,545

|

0,0028

|

***

|

|

Временные периоды: 2012–2018

R-squared = 0,92 | |||||

Источник: составлено авторами.

Данные свидетельствуют о том, что в разных странах макроэкономические детерминанты по-разному взаимосвязаны с инвестициями компаний. На основе полученных оценок мы с высокой уверенностью (объяснительная способность модели равна 92%) можем утверждать, что в течение 2010–2018 годов инвестиционная активность бразильских компаний была тесно коррелирована с капитализацией местного фондового рынка (увеличение его показателей на 1% сопровождалось двукратным ростом инвестиционной активности), а также величиной публичного рынка долга (здесь изменение показателя сопровождалось четырехкратным ростом инвестиций компаний).

В течение 2010–2018 годов инвестиционная активность китайских компаний оказалась тесно коррелирована с уровнем инфляции китайской экономики; так, ее рост на 1% сопровождался 2,35%-м ростом инвестиционной активности компаний.

Данные по инвестициям российских компаний и динамике рынка долга свидетельствуют о том, что последний оказывал значительное влияние на инвестиционные намерения компаний: при росте капитализации рынка облигаций на 1% инвестиции компаний увеличивались на 13% в течение анализируемого периода. Такие результаты позволяют, по крайней мере, рассуждать о необходимости развития финансового рынка в России и его дальнейшей интеграции с реальным сектором, несмотря на то, что большинство инвестиционных операций компаний до сих пор финансируются с использованием традиционного банковского сектора.

Заключение

Мы описали результаты проведения эконометрического анализа по трем ранее обозначенным моделям для корпоративных (внутренних) детерминант инвестиционной активности, а также для макроэкономических (внешних) детерминант согласно поставленным гипотезам настоящего исследования.

Основным заключением по проведенному исследованию является установленная взаимосвязь корпоративных детерминант, а также детерминант, связанных с макроэкономическим состоянием и уровнем финансового развития экономик с инвестиционной активностью компаний формирующихся рынков. Мы определили, что наибольшее влияние среди внутренних детерминант оказывает показатель прибыльности используемого капитала (если не брать во внимание фактор размера компании); среди внешних факторов наиболее сильно взаимосвязанным показателем оказался индикатор темпов изменения внутреннего продукта страны. Кроме того, мы количественно подтвердили сделанные ранее предположения о том, что период с 2012 года характеризовался сокращением экономической активности субъектов экономической деятельности. Индивидуальные модели по странам позволили нам сделать выводы о степени влияния тех или иных внешних детерминант в разных странах: так, инвестиции российских компаний тесно коррелированы с рынком долга, китайских – с инфляционным фактором. Мы также установили различия между географическими регионами формирующихся рынков: уровень финансового развития выше в азиатском регионе, экономический рост наиболее высок также в странах Азии, в то время как ценовая стабильность наиболее присутствует в регионе EMEA. Интересны заключения по параметрам внутренних детерминант в размере регионов: большую долговую нагрузку берут на себя компании американского региона, эффективность используемого капитала выше в компаниях Азии, а уровень падения темпов изменения чистой прибыли был наиболее высок в регионе, объединяющем Европу, Ближний Восток и Африку. Инвестиционная активность компаний отличается в зависимости и от отраслевой принадлежности. Так, мы установили более высокую чувствительность добывающей, строительной и сельскохозяйственной отраслей к кризисным явлениям – компании данных секторов наиболее активно снижали капиталовложения в течение периода. Показатели прибыльности, рентабельности и структуры капитала компании также отличаются в зависимости от ее отраслевой принадлежности.

Источники:

2. Baltagi, Badi H. Econometric analysis of panel data. 4th ed. Chichester: John Wiley, 2008.

3. Bartels, Brandom, “Beyond “Fixed Versus Random Effects”: A framework for improving substantive and statistical analysis of panel, time-series cross-sectional, and multilevel data”, Stony Brook University, working paper, 2008

4. Baysinger D. B., Kosnik R. D., Turk T. A. (1991). «Effects of board and ownership structure on corporate R&D strategy». Academy of Management Journal, Vol. 34, No. 1, 205–214.

5. Beck, T., Demirgü-Kunt, A., & Levine, R. (2010). Financial institutions and markets across countries and over time: The updated financial development and structure database. World Bank Economic Review, 24(1), 77-92.

6. Bencivenga, V. R., B.D. Smith, and R. M. Starr. (1995). Transactions Costs, Technological Choice, and Endogenous Growth. Journal of Economic Theory, 67 (1), 53-177.

7. Bokpin, G. A., & Onumah, J. M. (2009). An empirical analysis of the determinants of corporate investment decisions: Evidence from emerging market firms. International Research Journal of Finance and Economics, 33, 134-141.

8. Booth, L., Aivazian, V., Demirg¨u¸c-Kunt, A. and Maksimovic, V., ‘Capital structures in developing countries’, Journal of Finance, Vol. 56, 2001, pp. 87–130.

9. Chen, R., El Ghoul, S., Guedhami, O., & Wang, H. (2017). Do state and foreign ownership affect investment efficiency? evidence from privatizations. Journal of Corporate Finance, 42, 408-421.

10. Cleary, S. (1999). The relationship between firm investment and financial status. Journal of Finance, 54(2), 673-692.

11. Demirgüç-Kunt, A., & Maksimovic, V. (2002). Funding growth in bank-based and market-based financial systems: Evidence from firm-level data. Journal of Financial Economics, 65(3), 337-363.

12. Demirgüç-Kunt, A., Feyen, E., Levine, R. (2013). The evolving importance of banks and securities markets, World Bank Economic Review, 27(3), pp. 476–490.

13. Devereux, M. B., and G. W. Smith. (1994). International Risk Sharing and Economic Growth. International Economic Review, 35, 535-550.

14. Giannetti, M., ‘Do better institutions mitigate agency problems? Evidence from corporate finance choices’, Journal of Financial and Quantitative Analysis, Vol. 38, 2003, pp. 185–212.

15. Gupta P. K., Bhatia J. «Factors influencing investment behavior of Indian firms in a contemporary risky scenario». 6th International Scientific Conference Managing and Modeling of financial risks, VSB-TU Ostrava. 2012.

16. Hobdari, B., Jones, D. and Mygind N. (2009), «Capital Investment and Determinants of Financial Constraints in Estonia».

17. IMF World Economic Outlook Database, April 2020. URL: https://www.imf.org/external/pubs/ft/weo/2020/01/weodata/index.aspx

18. Kam Yoke, T. and Ng Huey, C. (2014), «Investment – cash flow sensitivity and factors affecting firm’s investment decisions», International Review of Business Research Papers, Vol. 10, No. 2, pp. 103-114.

19. Kaplan, S. N., & Zingales, L. (1997). Do investment-cash flow sensitivities provide useful measures of financing constraints? Quarterly Journal of Economics, 112(1), 169-213.

20. Levine, R. (2005). Finance and Growth. Handbook of Economic Growth, ed. P. Aghion and S. Durlauf. Amsterdam: Elsevier

21. Liu, H., Jiao, J., & Zhai, C. (2011). Research on public investment, private investment and economic growth in the global financial crisis: A preliminary model. ICEE2011 - Proceedings, 3448-3451.

22. Lu,J. and Wang,W. (2014), «Board independence and corporate investments», Review of Financial Economics, No. 24,pp. 52-64.

23. Lucas, R. E., Jr. (1988). On the Mechanism of Economics Development. Journal of Monetary Economics, 22(1), 3-42.

24. Mills K., Morling S., Tease W. (1994). «The Influence of financial factors on corporate investment». Research discussion paper 9402, Reserve bank of Australia.

25. Moody’s Bureau van Dijk. URL: https://www.bvdinfo.com/en-gb

26. North American Industry Classification System NAICS. URL: https://www.naics.com/search/

27. Obstfeld, M. (1994). Risk-Taking, Global Diversification, and Growth. American Economic Review, 84(5), 1310-1329.

28. Oleinik, E., & Zakharova, A. (2016). Quantitative and qualitative aspects of influence of the investments on economic growth. International Journal of Economics and Financial Issues, 6, 340-345.

29. Škare, M., & Sinković, D. (2013). The role of equipment investments in economic growth: A cointegration analysis. International Journal of Economic Policy in Emerging Economies, 6(1), 29-46.

30. Wang, J., Gochoco-Bautista, M. S., & Sotocinal, N. (2013). Corporate investments in asian emerging markets: Financial conditions, financial development, and financial constraints

31. World Bank Financial Structure Database. Global Financial Development Report 2019 / 2020: Bank Regulation and Supervision a Decade after the Global Financial Crisis. URL: https://www.worldbank.org/en/publication/gfdr/data/financial-structure-database

32. Анкудинов А.Б., Дашкин Р.М., Дашкин Э.М. Оценка детерминант инвестиционной активности российских нефинансовых компаний // Российское предпринимательство. — 2018. — Том 19. — № 4. – С. 1175-1188.

33. Дашкин Р.М., Дашкин Э.М. Исследование аспектов финансового развития стран с формирующейся экономикой // Экономические отношения. – 2018. – Том 8. – № 3. – С. 351-362. doi: 10.18334/eo.8.3.39394

34. Дашкин Р.М., Дашкин Э.М., Хасанов Т.И. Фундаментальные характеристики формирующихся рынков // Экономические отношения. — 2019. — Том 9. — № 1.

Страница обновлена: 19.02.2026 в 18:36:30

Download PDF | Downloads: 57 | Citations: 9

Determinants of companies' investment behaviour in emerging markets

Ankudinov A.B., Dashkin R.M., Dashkin E.M., Khasanov T.I.Journal paper

Journal of International Economic Affairs

Volume 10, Number 2 (April-June 2020)

Abstract:

An attempt to comprehensively assess the factors and motivations of companies' investment behaviour in emerging markets is made in the article. Testing of several hypotheses related to the influence of macroeconomic determinants on companies' investments (the level of financial market development of the country, inflation stability, economic growth) and internal determinants on the companies' investment activity (availability of sources of internal financing, efficiency of the company's capital, debt financing opportunities and the scope of the company's activity).

Two types of models are used in the article such as an individual country model with a research of the impact of macroeconomic factors on the overall level of companies' investment, and a combined model with a research of companies representing emerging markets as a whole to identify microeconomic patterns and motives in the investment behaviour of companies. Testing estimates at the company level is an analysis of panel data, while model specification is an analysis of fixed effects for the purpose of evaluating individual characteristics.

The Bureau Van Dijk Moody's Analytics databases have been used as a data source. The final data sample consists of 29,583 observations on 3,983 companies from 8 non-financial sectors (mining, construction, manufacturing, transportation, information sector, trade and agriculture) in 23 emerging economies (such macro regions as Asia, EMEA, America) for the period from 2011 to 2018. Macroeconomic data contain characteristics of indicators for the period from 2012 to 2018.

In the study, the authors set the characteristics of the incremental investment for individual countries in the context of a general reduction in companies' investment activity and economic development. The authors determined the relationship of corporate determinants, and determinants related to macroeconomic condition and level of financial development of the economies with the companies investment activity in emerging markets. The authors quantitatively confirmed the extent and nature of contraction in economic activity during the analyzed period. The conclusions were made about the degree of influence of external determinants on investment in different countries. The significant differences in the studied parameters between geographical macro regions of emerging markets were established. The industry patterns in the investment behaviour of companies, indicators of profitability, profitability and capital structure of companies were identified.

The study may be of interest both to the academic community in the context of studying issues related to emerging markets and their state, as well as to representatives of the investment community who are considering potential investments in emerging markets.

Keywords: emerging markets, financial development, investment activity, corporate determinants, sources of financing, macroeconomic determinants

JEL-classification: E22, E44, F21, F30, G15, G30, G31, G32

References:

Acemoglu D., Aghion P., Zilibotti F. (2006). Distance to Frontier, Selection, and Economic Growth Journal of European Economic Association. 4 (1). 37-74.

Ankudinov A.B., Dashkin R.M., Dashkin E.M. (2018). Otsenka determinant investitsionnoy aktivnosti rossiyskikh nefinansovyh kompaniy [Estimation of the determinants of investment activity of Russian non-financial companies]. Russian Journal of Entrepreneurship. 19 (4). 1175-1188. (in Russian). doi: 10.18334/rp.19.4.38903 .

Badi H. Baltagi (2008). Econometric analysis of panel data Chichester: John Wiley.

Baysinger D.B., Kosnik R.D., Turk T.A. (1991). Effects of board and ownership structure on corporate R&D strategy Academy of Management Journal. 34 (1). 205-214. doi: 10.5465/256308.

Beck T., Demirgü-Kunt A., Levine R. (2010). Financial institutions and markets across countries and over time: The updated financial development and structure database World Bank Economic Review. 24 (1). 77-92. doi: 10.1093/wber/lhp016.

Bencivenga V.R., Smith B.D., Starr R.M. (1995). Transactions Costs, Technological Choice, and Endogenous Growth Journal of Economic Theory. 67 (1). 153-177. doi: 10.1006/jeth.1995.1069.

Bokpin G.A., Onumah J.M. (2009). An empirical analysis of the determinants of corporate investment decisions: Evidence from emerging market firms International Research Journal of Finance and Economics. (33). 134-141.

Booth L., Aivazian V., Demirguc‐Kunt A., Maksimovic V. (2001). Capital structures in developing countries Journal of Finance. 56 (1). 87-130. doi: 10.1111/0022-1082.00320.

Chen R., El Ghoul S., Guedhami O., Wang H. (2017). Do state and foreign ownership affect investment efficiency? evidence from privatizations Journal of Corporate Finance. 42 408-421. doi: 10.1016/j.jcorpfin.2014.09.001.

Cleary S. (1999). The relationship between firm investment and financial status Journal of Finance. 54 (2). 673-692. doi: 10.1111/0022-1082.00121.

Dashkin R.M., Dashkin E.M. (2018). Issledovanie aspektov finansovogo razvitiya stran s formiruyushcheysya ekonomikoy [The study of aspects of financial development of countries with emerging economies]. Journal of International Economic Affairs. 8 (3). 351-362. (in Russian). doi: 10.18334/eo.8.3.39394.

Dashkin R.M., Dashkin E.M., Khasanov T.I. (2019). Fundamentalnye kharakteristiki formiruyushchikhsya rynkov [The fundamental characteristics of emerging markets]. Journal of International Economic Affairs. 9 (1). 135-156. (in Russian).

Demirgüç-Kunt A., Feyen E., Levine R. (2013). The evolving importance of banks and securities markets World Bank Economic Review. 27 (3). 476-490.

Demirgüç-Kunt A., Maksimovic V. (2002). Funding growth in bank-based and market-based financial systems: Evidence from firm-level data Journal of Financial Economics. 65 (3). 337-363. doi: 10.1016/S0304-405X(02)00145-9.

Devereux M.B., Smith G.W. (1994). International Risk Sharing and Economic Growth International Economic Review. 35 (3). 535-550. doi: 10.2307/2527072.

Financial Structure Database. Global Financial Development Report 2019 / 2020: Bank Regulation and Supervision a Decade after the Global Financial CrisisWorld Bank. Retrieved from https://www.worldbank.org/en/publication/gfdr/data/financial-structure-database

Giannetti M. (2003). Do better institutions mitigate agency problems? Evidence from corporate finance choices Journal of Financial and Quantitative Analysis. 38 (1). 185-212. doi: 10.2307/4126769.

Gupta P. K., Bhatia J. (2012). Factors influencing investment behavior of Indian firms in a contemporary risky scenario Managing and Modeling of financial risks.

Hobdari B., Jones D., Mygind N. (2009). Capital Investment and Determinants of Financial Constraints in Estonia Economics. 33 (4). 344-359. doi: 10.1016/j.ecosys.2009.05.004.

Kam Yoke T., Ng Huey C. (2014). Investment – cash flow sensitivity and factors affecting firm’s investment decisions International Review of Business Research Papers. 10 (2). 103-114. doi: 10.21102/irbrp.2014.09.102.08.

Kaplan S.N., Zingales L. (1997). Do investment-cash flow sensitivities provide useful measures of financing constraints? Quarterly Journal of Economics. 112 (1). 169-213.

Levine R. (2005). Finance and Growth. Handbook of Economic Growth Amsterdam: Elsevier.

Liu H., Jiao J., Zhai C. (2011). Research on public investment, private investment and economic growth in the global financial crisis: A preliminary model International Conference on E-Business and E-Government (ICEE). 3448-3451. doi: 10.1109/ICEBEG.2011.5882192.

Lu J.. Wang W. (2014). Board independence and corporate investments Review of Financial Economics. (24). 52-64. doi: 10.2139/ssrn.2555381.

Lucas R.E., Jr. (1988). On the Mechanism of Economics Development Journal of Monetary Economics. 22 (1). 3-42.

Moody’s Bureau van DijkBvdinfo. Retrieved from https://www.bvdinfo.com/en-gb

North American Industry Classification System NAICS. Retrieved from https://www.naics.com/search

Obstfeld M. (1994). Risk-Taking, Global Diversification, and Growth American Economic Review. 84 (5). 1310-1329.

Oleinik E., Zakharova A. (2016). Quantitative and qualitative aspects of influence of the investments on economic growth Journal of Economics and Financial. 6 340-345.

Wang J., Gochoco-Bautista M.S., Sotocinal N. (2013). Corporate investments in asian emerging markets: Financial conditions, financial development, and financial constraints Corporate investments in asian emerging markets: Financial conditions, financial development, and financial constraints. (346).

World Economic Outlook DatabaseImf. Retrieved from https://www.imf.org/external/pubs/ft/weo/2020/01/weodata/index.aspx

Škare M., Sinković D. (2013). The role of equipment investments in economic growth: A cointegration analysis International Journal of Economic Policy in Emerging Economies. 6 (1). 29-46. doi: 10.1504/IJEPEE.2013.054471.