Изменение режима налогообложения предприятий: необходимость прогноза территориальных последствий

Скачать PDF | Загрузок: 21

Статья в журнале

Российское предпринимательство *

№ 12 (48), Декабрь 2003

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В связи с продолжающейся в России налоговой реформой, которая призвана обеспечить снижение налогового бремени на предприятия, все более актуальной становится проблема оценки последствий налоговых изменений. Понимание диапазона изменений налоговых платежей необходимо как отдельным предприятиям, так и территориальным органам госуправления (в том числе и районным налоговым подразделениям). Рассмотрим механизм формирования оценок возможного изменения объемов налоговых платежей, ожидаемых к поступлению от группы предприятий разной специализации, действующих на одной территории.

Ключевые слова: налогообложение, налоговая реформа, режим налогообложения, налоговые платежи

В связи с продолжающейся в России налоговой реформой, которая призвана обеспечить снижение налогового бремени на предприятия, все более актуальной становится проблема оценки последствий налоговых изменений. Понимание диапазона изменений налоговых платежей необходимо как отдельным предприятиям, так и территориальным органам госуправления (в том числе и районным налоговым подразделениям). Рассмотрим механизм формирования оценок возможного изменения объемов налоговых платежей, ожидаемых к поступлению от группы предприятий разной специализации, действующих на одной территории.

Точный прогноз изменения объемов сбора налогов, изменения активности предприятий, в том числе изменения их прибыли и уплаченных налогов представляется принципиально невозможным. Поэтому для оценки налоговых новаций приходится использовать оценочные или расчетные модели.

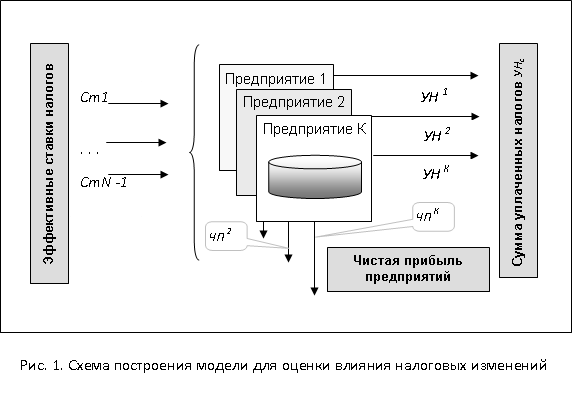

Расчетные модели для оценки изменения объемов сбора налогов, изменения прибылей предприятий и уплаченных налогов могут быть построены по следующей общей схеме: вход - меняющиеся ставки налогов, выход - чистая прибыль предприятия и уплаченные налоги. В частности, в качестве исходной информации можно рассматривать совокупность меняющихся эффективных налоговых ставок {Ст1,…, СтN}, где N - количество меняющихся налоговых ставок.

В качестве выходных данных в этом случае целесообразно рассматривать такие меняющиеся величины, как совокупность уплаченных налогов {УН1,…, УНК} и чистая прибыль {ЧП1,…, ЧПК} каждого из К предприятий (здесь K - количество предприятий, зарегистрированных и уплачивающих налоги на данной территории). Под чистой прибылью понимается разница балансовой прибыли предприятия (за год или другой фиксированный период) и уплаченных за тот же период налогов.

Для учета особенностей влияния налоговых изменений на отдельные группы предприятий целесообразно выделить вклад каждого предприятия в изменение выходных данных. Это можно сделать, учитывая разную степень влияния изменения налоговых ставок на уплачиваемые налоги и чистую прибыль отдельных предприятий. Более подробная схема модели оценки влияния налоговых изменений с учетом индивидуальных особенностей предприятий представлена на рис. 1.

Для описания изменений суммы уплаченных налогов УНj j-ым предприятием можно воспользоваться известной формулой Тейлора, позволяющей в первом приближении описать поведение функции нескольких переменных. Под функцией нескольких переменных здесь понимается зависимость величины уплаченных отдельным предприятием налогов от действующих ставок различных налогов {Ст1, Ст2, … , СтN -1, СтN}. Если существуют частные производные суммы уплаченных налогов по величинам действующих ставок налогов, то в первом приближении сумму уплаченных налогов УН j j-ым предприятием можно представить в виде следующей суммы

![]()

где DСт i - изменение эффективной (т.е. фактически действующей) ставки i -го налога

![]()

где Ст i n - измененная, новая ставка i -го налога,

Ст i 0 - - начальная ставка i -го налога,

N - количество разных видов исследуемых налогов,

УН0 j - сумма уплаченных j - ым предприятием налогов при действующих ставках {Ст i 0 }, i=1, … , Nю

Аналогично функции уплаченных налогов УН j (1), чистую прибыль ЧП j каждого предприятия также можно представить в первом приближении в виде следующей суммы

![]()

где ЧП0 j - чистая прибыль j - го предприятия, полученная при действующих ставках налогов {Ст i 0 }, i=1, … , N ;

ЧП j - чистая прибыль j - го предприятия, полученная при измененных ставках налогов на величины {DСт i } до значений {Ст i }, i=1, … , N.

Суммарный объем налоговых платежей от группы из К различных предприятий, действующих на одной территории, можно представить в виде следующей суммы

![]() Совокупность выражений (1-4) представляет собой линейную модель, описывающую возможное изменение налоговых платежей и прибылей предприятий при изменениях эффективных налоговых ставок. Как видно из структуры математической модели, главной проблемой при прогнозировании последствий налоговых изменений является определение производных

Совокупность выражений (1-4) представляет собой линейную модель, описывающую возможное изменение налоговых платежей и прибылей предприятий при изменениях эффективных налоговых ставок. Как видно из структуры математической модели, главной проблемой при прогнозировании последствий налоговых изменений является определение производных

![]()

и для различных предприятий.

Для оценки производных могут быть использованы как оценки экспертов [1] , так и опыт реализации налоговой реформы в Российской Федерации в 2000-03 гг. Тенденции, формирующие последствия от изменений налоговых ставок, известны. При наличии в экономике в целом (или на рассматриваемой территории) значительного теневого сектора снижение налоговых ставок в определенных пределах вызывает легализацию бизнеса, увеличение уплачиваемых налогов и чистых прибылей предприятий. Однако при более радикальном уменьшении ставок рост прибылей предприятий сопровождается сокращением уплачиваемых налогов. При прочих равных условиях снижение налоговых ставок вызывает некоторое увеличение деловой и инвестиционной активности предприятий, что приводит к увеличению прибылей и выручки предприятий и, соответственно, уплачиваемых налогов. Однако названные качественные закономерности нуждаются в количественных оценках производных в выражениях (1, 3), отражающих реальную экономическую ситуацию на данной территории.

Источники:

Страница обновлена: 10.01.2026 в 02:02:44

Download PDF | Downloads: 21

Izmenenie rezhima nalogooblozheniya predpriyatiy: neobkhodimost prognoza territorialnyh posledstviy

Borodachev A.A., Sergeev M.S.Journal paper