Современные тенденции развития самозанятости в России

Скруг В.С.1

1 Государственная Дума Федерального Собрания Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 51 | Цитирований: 1

Статья в журнале

Экономика труда (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 2 (Февраль 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50322655

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

В статье оцениваются тенденции развития самозанятости в России после введения федерального закона от 27.11.2018 № 422-ФЗ о налоге на профессиональный доход. Результаты исследования показывают, что положительным итогом введения данного налога стала легализация значительного числа самозанятых. Развитие самозанятости сильно варьируется в зависимости от региона, а часть самозанятых продолжает оставаться в тени. Доказано, что опасения относительно того, что после принятия федерального закона индивидуальные предприниматели будут массово перерегистрироваться в новый, более льготный налоговый режим, не оправдались. Не сбылись таже прогнозы относительно риска использования налога на профессиональный доход в целях оптимизации налогообложения юридическими лицами.В статье раскрыты основные проблемы, мешающими развитию самозанятости, и предложены пути их решения

Ключевые слова: самозанятые, налоги, налогообложение, неформальная занятость, налог на профессиональный доход, неформальный сектор

Введение

Значительная часть трудоспособного населения России занята в неформальном секторе. По данным Росстата, в 2021 г. численность занятых в неформальном секторе составляла 14,5 млн человек или около 20% от общей численности занятого населения. За последние десять лет численность занятых в неформальном секторе выросла на 12%. Причем для подавляющего большинства из них (94%) неформальная занятость – основная работа и лишь для 6% - дополнительная [16].

Концепция неформального сектора отличается от понятия скрытой (теневой) экономики. Подавляющее большинство производственных единиц неформального сектора предоставляет товары и услуги, производство и распространение которых совершенно законно. Деятельность предприятий неформального сектора не обязательно связана с преднамеренным уклонением от уплаты налогов или взносов на социальное страхование, или нарушением трудового законодательства, или других правил [16].

К занятым в неформальном секторе, согласно методике Росстата, относятся:

- индивидуальные предприниматели;

- лица, работающие по найму у индивидуальных предпринимателей и физических лиц;

- помогающие члены семьи в собственном деле, принадлежащем кому-либо из родственников;

- работающие на индивидуальной основе, без регистрации в качестве индивидуального предпринимателя;

- занятые в собственном домашнем хозяйстве по производству продукции сельского, лесного хозяйства, охоты и рыболовства для продажи или обмена [16].

Самая высокая неформальная занятость наблюдается на Северном Кавказе и юге страны. В Ингушетии и Чечне более половины всех работников трудится в неформальном секторе (53,1 и 52,9% во II квартале 2021 г.). В Кабардино-Балкарии эта доля составляет 49,5%, в Дагестане – 47,5%, в Карачаево-Черкесии – 42,7%, в Ставропольском крае – 40,6%, в Калмыкии – 39,5%, в Крыму – 39,3%, в Астраханской области – 38,1%, в Северной Осетии – 37,1%. [15].

Распространенность самостоятельной занятости на российском рынке труда в большей степени обусловлена вынужденным характером включения работников в эту форму трудовых отношений. «Возможность повысить свои доходы» является главным аргументом в пользу выбора самостоятельной занятости. В этой форме индивидуальной профессиональной деятельности работники видят и очевидные преимущества, а именно: гибкий режим работы (самостоятельная организация труда), возможность самостоятельного выбора деятельности (заказа, проекта и др.) [14].

Неформальный сектор имеет большую экономическую и социальную значимость. Большая доля людей в неформальном секторе предоставляют услуги в сфере торговли и ремонта автотранспортных средств (31% от общего числа). 16% заняты в сельском, лесном хозяйстве, охоте, рыболовстве и рыбоводстве, 11% - в строительстве. 11% оказывают услуги по транспортировке и хранению [16].

Самозанятое население и субъекты малого предпринимательства создают условия для устойчивого развития территорий, позволяют решать проблемы снижения уровня безработицы, повышения социально-экономической стабильности, самообеспечения и экономии бюджетных средств на социальную поддержку населения, заселенности территорий и пр. [24].

Постоянный рост численности занятых в неформальном секторе, который к тому же составляет значительную часть экономической деятельности в России,обуславливает необходимость решения проблем данной категории населения на государственном уровне.

Цель данного исследования – определить тенденции развития самозанятости в России, какие задачи по легализации самозанятости уже удалось решить, а какие остаются актуальными.

Научная новизна работы заключается в оценке эффективности принятых мер по легализации занятых в неформальном секторе, определении основных проблем, мешающими развитию самозанятости и предложении рекомендации по созданию условий для развития самозанятости.

Выводы, полученные в ходе исследования, могут быть использованы для регулирования неформального сектора экономики и для корректировки политики занятости и как на региональном, так и на федеральном уровне.

Методы исследования

В работе использовались методы статистического анализа, сравнительного анализа, интервью, анализа нормативно-правовой базы и научной литературы. Материалом для исследования послужили данные Федеральной налоговой службы, Федеральной службы государственной статистики,Счётной палаты Российской Федерации, Аналитического центра НАФИ, Всероссийского центра изучения общественного мнения и других источников.

Результаты исследования

В России попытки легализовать занятых в неформальном секторе предпринимаются давно.

Самостоятельный специальный налоговый режим – патентная система налогообложения – был введен в 2013 г. (гл. 26.5 НК РФ) [1]. Уплата налога на основе патента применялась и ранее – в рамках упрощенной системы налогообложения для индивидуальных предпринимателей (гл. 26.2 «Упрощенная система налогообложения» ст. 346.25.1 НК РФ) [2].

В 2017г. были внесены поправки в Налоговый кодекс, которые определили понятие, порядок постановки и уплаты налогов с доходов физических лиц. В целях совершенствования регулирования и легализации деятельности лиц, работающих без всякого оформления и регистрации в налоговых органах, которых стали называть самозанятыми, были внесены изменения в статьи 2 и 23 части первой Гражданского кодекса РФ [6], где было введено в оборот понятие группы физических лиц, занятых отдельными видами предпринимательской деятельности, не требующими государственной регистрации в качестве индивидуального предпринимателя. В результате, самозанятые смогли зарегистрироваться и получить официальный статус, как это произошло ранее с другими категориями занятых в неформальном секторе: индивидуальными предпринимателями и занятыми в собственном домашнем хозяйстве по производству продукции сельскогохозяйства.

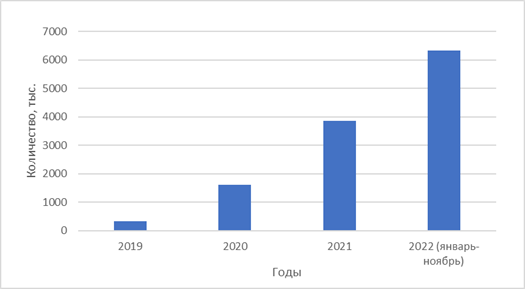

Однако первые попытки легализовать самозанятых граждан потерпели неудачу – «из тени» вышло лишь небольшое число занятых в неформальном секторе (рис. 1).

Для изменения ситуации специалисты предлагали, во-первых,расширить понятие самозанятости, относя к ней «любуюзаконную, но незарегистрированную деятельность…, если физическое лицо относит себя к данной категории» [25]. Во-вторых, увеличить бонусы формального трудоустройства, показав населению все преимущества выхода из тени [11], принять меры по развитию самозанятости за счет упрощения доступа к кредитованию, ликвидации административных барьеров при подключении к коммуникациям, аренде и т.д. [25]. В-третьих, предлагалось даже полностью отказаться от обязательной регистрации и налогообложения самозанятых [9].

В 2018 г. была сделана еще одна попытка вывести самозанятых из «тени». Депутаты Государственной Думы В.В. Бузилов, А.Е. Загребин, А.М. Макаров, Н.С. Максимова, З.А. Муцоев, В.М. Резник, Л.Я. Симановский, В.С. Скруг (автор данной статьи), Г.Я. Хор и члены Совета Федерации Е.В. Бушмин, М.М. Ульбашев внесли на рассмотрение Государственной Думы Федерального Собрания Российской Федерации в качестве законодательной инициативы пакет проектов федеральных законов, в том числе: «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)». «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации (в связи с проведением эксперимента по установлению специального налогового режима «Налог на профессиональный доход» и «О внесении изменений в статьи 56 и 146 Бюджетного кодекса Российской Федерации».

В ноябре данные законопроекты были одобрены Госдумой и подписаны Президентом РФ [1, 4, 5].

Данный пакет законов дал самозанятым право и возможность войти в правовое поле при минимальном размере налогообложения и максимально простом администрировании. [20].

Основной целью данного пакета законов являлась легализация занятых в неформальном секторе, которые уже задумывались об этом ранее, но их отпугивали сложные бюрократические процедуры.

Ставка налога составляет 4% для тех граждан, которые работают с физическими лицами, и 6% — для тех, кто работает с юридическими лицами, что меньше подоходного налога, который они должны были платить ранее, а также патентного налога. Для самозанятых, нарушающих требования об уплате налогов, предусматриваются санкции.

Основная часть суммы поступлений от налога (63%) направляется в региональные бюджеты, оставшиеся 37% – в Фонд обязательного медицинского страхования. Обязательных платежей в Пенсионный фон у самозанятых нет. Им гарантирована социальная пенсия по старости, но если они хотят получать и страховую пенсию, то могут добровольно отчислять взносы в Пенсионный фонд

Таким образом, для легализации доходов физические лица сейчас могут воспользоваться патентом, зарегистрироваться в качестве индивидуального предпринимателя, работать по схеме упрощенного налогообложения или на общем режиме. Благодаря пакету законов о проведении эксперимента по введению налога на профессиональный доход физические лица получили ещё одну дополнительную возможность стать самозанятыми налогоплательщиками [20].

«Все специальные налоговые режимы, к которым относится патентная система налогообложения и налог на профессиональный доход, едины в своей цели – создание благоприятных экономических и налоговых условий для развития бизнеса. Как известно из мировой практики, малый бизнес является важнейшим элементом экономики государства. Нередко он позволяет стабилизировать социально-экономическое развитие страны во время кризисов, а также способствует его эффективному росту в сложных макроэкономических условиях. В России специальные налоговые режимы направлены не только на развитие тех сфер экономики, которые без должной поддержки не смогут нормально существовать,но и имеют чисто фискальный смысл как источник наполнения бюджетов» [7].

Помимо наполнения бюджета, в числе возможных эффектов применения налога на профессиональный доход – рост регистрируемости самозанятых, повышение прозрачности и легитимности рынка труда, улучшение условий ведения предпринимательской деятельности, увеличение налоговых поступлений [12].

Благодаря установлению специального налогового режима «Налог на профессиональный доход» (НПД) количество самозанятых граждан резко увеличилось. На конец 2019 г. общее количество плательщиков НПД в четырех участвующих в эксперименте субъектах составило 391,84 тыс. человек, из них 90% – физические лица и 10% - индивидуальные предприниматели. 38% самозанятых до перехода на НПД о своих доходах не заявляли и никаких налогов не уплачивали [13]. Таким образом, введение НПД позволило легализовать значительное число занятых в неформальном секторе. С октября 2020 г. специальный налоговый режим ввели во всей стране и кконцу ноября 2022 г.общее количество плательщиков НПД превысило 6,3 млн человек (рис. 1).Таким образом, введение НПД позволило легализовать значительное число занятых в неформальном секторе.

Рис. 1. Количество самозанятых граждан, зафиксировавших свой статус и применяющих специальный налоговый режим «Налог на профессиональный доход»

Составлено автором по данным Росстата [22].

Перед началом эксперимента по внедрению налога на профессиональный доход некоторые эксперты высказывали опасение относительно того, что индивидуальные предприниматели будут массово перерегистрироваться в новый, более льготный налоговый режим. Индивидуальные предприниматели платят налог в размере 6%, в то время как ставка для самозанятых ниже – 4%.Кроме того, индивидуальные предприниматели могут платить 15% с дохода за минусом расходов, а также взносы в социальные фонды, что существенно выше налога с самозанятых.

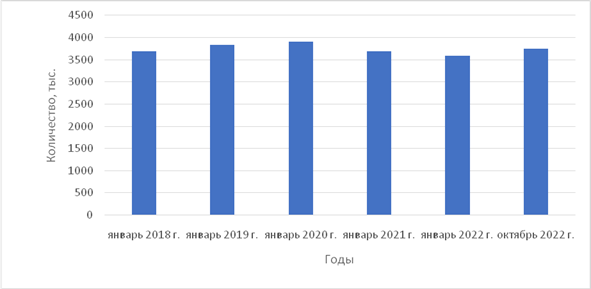

Данное опасение не оправдалось. Некоторые индивидуальные предприниматели перешли в статус самозанятых, однако их доля невелика. Массового сокращения числа индивидуальных предпринимателей не произошло (рис. 2).В связи с отменой единого налога на вмененный доход (ЕНВД) с 1 января 2021 г. одна часть индивидуальных предпринимателей стала использовать упрощенную систему налогообложения, а другая – патентную систему.

Численность занятых в сфере малого и среднего предпринимательства (МСП), включая индивидуальных предпринимателей, росла в 2019 г. Количество субъектов МСП, относящихся к индивидуальным предпринимателям в январе 2020 г. на 2% превзошло показатель января 2019 г. (рис. 2).

В 2020-2021гг. малое и среднее предпринимательство пострадало от жестких карантинных мер, связанных с пандемией коронавируса (рис. 2(. Неформальная занятость в этот период сократилась в пользу официальной работы [15]. Часть неформально занятых перешла в число безработных. Но после снижения суммы пособия по безработице и восстановления потребительского спроса безработные стали возвращаться на работу в неформальный сектор.

В 2022 г. рост числа индивидуальных предпринимателей возобновился (рис. 2). Численность занятых в сфере малого и среднего предпринимательства, включая индивидуальных предпринимателей растет. Так, во втором квартале 2022 г. она составила 26,9 млн человек, что на 12% больше, чем во втором квартале 2021 г. на 20% больше, чем во втором квартале 2020 г.

Рис. 2. Количество субъектов МСП, относящихся к индивидуальным предпринимателям

Составлено автором по данным Федеральной налоговой службы [21].

Данные отчета Счетной палаты РФ о результатах экспертно-аналитического мероприятия «Анализ практики проведения эксперимента по внедрению налога на профессиональный доход» по итогам 2020 г. также не подтверждают риск массовой подмены трудовых отношений услугами самозанятых граждан [13].

Не оправдался также риск использования специального налогового режима НПД в целях оптимизации налогообложения юридическими лицами [13].Определенную роль в этом сыграло установление существенной финансовой ответственности самозанятых и юридических лиц за перевод штатных сотрудников в самозанятые с целью минимизации налогообложения. Помимо доначисления НДФЛ и взносов, юридическим лицам пришлось бы заплатить штраф 40 % от суммы вовремя не оплаченных налогов и штраф до 100 000 руб. по ст. 5.27 КоАП РФ.

Одновременно с быстрым увеличением числа самозанятых стремительными темпами растет и поступление налога на профессиональный доход (табл. 1).

Таблица 1

|

Поступление налогов в бюджетную систему Российской

Федерации

| |||

|

Год

| |||

|

2019

|

2020

|

2021

| |

|

Налог,

взимаемый в связи с применением патентной системы налогообложения, тыс. руб.

|

6 130 005

|

5 515 752

|

36 807 285

|

|

Налог на

профессиональный доход, тыс. руб.

|

794 829

|

1 861 646

|

21 317 613

|

Хотя доходы бюджета от использования налога на профессиональный доход быстро растут, они пока остаются ниже, чем доходы от другого специального налогового режима - патентной системы налогообложения (табл. 1).

Тем не менее, установление специального налогового режима «Налог на профессиональный доход» позволило смягчить нагрузку на региональные бюджеты. Незарегистрированные самозанятые числятся неработающим населением, а за неработающее население в ФОМС полностью платят регионы. Как только самозанятый зарегистрировался, он становится работающим, поэтому взносы за него из регионального бюджета не перечисляются. Именно поэтому получателем 1,5% из ставки налога в размере 4% прямо обозначен ФОМС. Оставшиеся 2,5% зачисляются в региональный бюджет. У региона есть возможности распределять их так, как он считает нужным [20].

Распределение численности самозанятых сильно варьируется по регионам РФ (табл. 2). Больше всего самозанятых в Центральном федеральном округе, как в абсолютном, так и в относительном выражении. Меньше всего – в Северо-Кавказском и Дальневосточном федеральных округах также в абсолютном и в относительном выражении.

Таблица 2

Распределение самозанятых по федеральным округам в 2022 г.

|

Федеральный округ

|

Количество самозанятых

граждан, зафиксировавших свой статус и применяющих специальный налоговый

режим «Налог на профессиональный доход», тыс. человек

|

Численность

трудоспособного населения, тыс. человек

|

Доля самозанятых в

численности трудоспособного населения, %

|

|

Российская Федерация

|

4075

|

83227

|

5

|

|

Центральный

федеральный округ

|

1567

|

22370

|

7

|

|

Северо-Западный

федеральный округ

|

456

|

7995

|

6

|

|

Северо-Кавказский

федеральный округ

|

143

|

5905

|

2

|

|

Южный

федеральный округ

|

412

|

9326

|

4

|

|

Приволжский

федеральный округ

|

697

|

16235

|

4

|

|

Уральский

федеральный округ

|

304

|

7025

|

4

|

|

Сибирский

федеральный округ

|

365

|

9612

|

4

|

|

Дальневосточный

федеральный округ

|

131

|

4758

|

3

|

В сентябре 2022 г. количество самозанятых граждан, зафиксировавших свой статус и применяющих специальный налоговый режим «Налог на профессиональный доход» выросло до 5,821 млн человек. Более трети самозанятых находятся в Центральном федеральном округе (2,053 млн человек), в т.ч. в Москве – 1,139 млн человек, в Московской области – 0,434 млн человек. Высока доля самозанятых и в Северо-Западном федеральном округе (0,626 млн человек), в т.ч. в Санкт-Петербурге (0,389 млн человек). Таким образом, самозанятые сосредоточены, в основном, в крупных городских агломерациях.

Интервью с самозанятыми, проведенные автором, показали, что льготный налоговый режим является значимым мотивом для легализации. Самозанятые положительно оценивают работу официального приложения ФНС России «Мой налог». Все опрошенные считают его простым и удобным инструментом для плательщиков налога на профессиональный доход.

Помимо льготного налогового режима стимулом для «выхода из тени» самозанятых стала государственная поддержка.

Самозанятые имеют право на заключение социального контракта на сумму до 250 тыс. т руб., с помощью которого можно приобрести необходимое для работы оборудование, материалы, заплатить за аренду помещений и т.д.

В рамках сервиса «Мой бизнес» самозанятые могут получить льготные микрозаймы, арендовать государственное или муниципальное имущество на льготных условиях, получить маркетинговое или консалтинговое сопровождение и другие виды поддержки.

Государственную поддержку, по данным Росстата [22] на сентябрь 2022 г. получили 130,9 тыс. самозанятых граждан, зафиксировавших свой статус, применяющих специальный налоговый режим «Налог на профессиональный доход».

Около половины из них приходится восемь регионов: Татарстан (16,7 тыс. человек), Москву (12,1 тыс.), Московскую область (12,0 тыс.), Нижегородскую область (6,4 тыс.), Волгоградскую область (4,7 тыс.), Свердловскую область (4,5 тыс.), Самарскую область (4,2 тыс.) и Краснодарский край (4,1 тыс.). При этом доля самозанятых, получивших поддержку, сильно варьируется. Так, в Татарстане она составляет 7,8%, в Москве – 1%.

В некоторых регионах заметную долю в расходах бюджета занимают расходы на содействие самозанятости безработных граждан. Так, в Краснодарском крае на оказание государственных услуг в области содействия занятости населения в 2021 г. израсходовано 146 280,9 тыс. руб., в которых наибольший удельный вес занимают мероприятия по профессиональному обучению и дополнительному профессиональному образованию безработных граждан (36,66 %) и содействию самозанятости безработных граждан (30,79 %) [10].

Таким образом, отметим неравномерность распределения мер поддержки самозанятых по регионам.

В развитии и распространении самозанятости в России большую роль сыграли платформенные сервисы для самозанятых: сервисы информационной поддержки (Самозанятые.рф, npd.nalog.ru), сервисы для поиска работы: (YouDo, Profi.ru, Мастерплейс и др.), сервисы для продажи товаров (Wildberries, Авито, Юла и др.) Платформенные сервисы позволяют самозанятым найти заказчиков, осуществить безопасную сделку, обратиться варбитраж по спорным вопросам и т.д. [12].

В большинстве случаев самозанятые скорее удовлетворены сотрудничеством с платформами для самозанятых [17].

Несмотря на быстрый рост численности зарегистрированных самозанятых, часть продолжает оставаться в тени.

Существует ряд причин, препятствующих развитию самозанятости.

Природа феномена самозанятости сложна и противоречива, так как свобода в выборе заказчика и организации труда сочетается в нем с негарантированной и слабо защищенной занятостью. Поэтому наиболее значимыми трудностями для самозанятых является нестабильная занятость, сложности поиска заказов и недостаточная социальная защищенность [14, 18]. Значительная доля самозанятых и фрилансеров (22%) сильно обеспокоена возможной потерей работы в ближайший месяц [19].

Самозанятые, остающиеся «в тени», не хотят легализовываться из-за опасений насчет изменения налоговых ставок, а также из-за отсутствия поддержки в части социального, пенсионного обеспечения и слабой информационной, финансовой помощи [14].

Главным минусом нового режимаявляется отсутствие у самозанятых взаимоотношений с пенсионным фондом. В принципе, заплатить взнос в пенсионный фонд можно самостоятельно, но это существенно увеличит налоговые платежи. Налог мог бы быть более привлекательным, если в рамках налоговой ставки предусмотреть небольшие платежи в Пенсионный фонд [23].

Как показали интервью с самозанятыми, для которыхнеформальная занятость является основной работой, ониобеспокоены отсутствием страховой части пенсии, но не всегда готовы делать добровольные страховые взносы в Пенсионный фонд.

Доля населения, информированного о специальном налоговом режиме «Налог на профессиональный доход» в последние годы растет. К 2022 г. около 70% рабочего населения России знают о существовании такого режима. И более трети из них осведомлены о нем хорошо. Рост привлекательности данного режима для граждан также увеличивается. Доля людей, воспринимавших данную инициативу с сомнениями, за 3 года сократилась на 20%, и каждый второй работник, занятый частной практикой, уже либо воспользовался статусом самозанятого, либо планирует сделать это в будущем [26].

Тем не менее, недостаточная осведомленность населения о самозанятости остается заметным препятствием для развития самозанятости [18], как и невысокий уровень юридической и правовой грамотности самозанятых.

Данный вывод самозанятые подтвердили в интервью, которые были проведены автором статьи. Самозанятые признают нехватку бизнес компетенций, пробелы в финансовой и юридической грамотности. При этом они не осведомлены о наличии портала по поддержке малого и среднего бизнеса«Мой бизнес», где можно получить услуги маркетинга, продвижения на рынке и т.д.

Поэтому необходимо усилить разъяснительную работу среди населения относительно преимуществ налога на профессиональный доход, мерах государственной поддержки самозанятых, лучших практиках. Особое внимание следует уделить информационной работе в регионах Северного Кавказа и на юге страны.

Выводы

Установление специального налогового режима «Налог на профессиональный доход» в качестве меры по выводу самозанятых из «тени» следует признать успешным.

В последние три года стремительными темпами растет число самозанятых и объем поступивших от них налогов.Таким образом, положительным итогом введение НПД стала легализация значительного числа занятых в неформальном секторе.

Развитие самозанятости сильно варьируется в зависимости от региона. Сильно различаются как доля самозанятых в трудоспособном населении, так и их поддержка со стороны государства. Самозанятые сосредоточены, в основном, в крупных городских агломерациях (Москва, Московская область и др.)

Часть самозанятых продолжает оставаться в тени, особенно в регионах Северного Кавказа и на юге страны. Однако с течением времени оформленных «по всем правилам» самозанятых будет становиться всё больше.

Опасение относительно того, что индивидуальные предприниматели будут массово перерегистрироваться в новый, более льготный налоговый режим, не оправдалось. Не сбылись также прогнозы относительно риска использования НПД в целях оптимизации налогообложения юридическими лицами.

Ожидания относительно того, что НПД смягчит нагрузку на региональные бюджеты, оправдались частично.

Основными проблемами, мешающими развитию самозанятости, остаются негарантированная занятость; отсутствие социального, пенсионного обеспечения, финансовой поддержки; неуверенность относительно размера налоговых ставок в будущем. Значительная доля рабочего населения России пока недостаточно осведомлена о специальном налоговом режиме «Налог на профессиональный доход». Самозанятые недостаточно осведомлены о мерах государственной поддержки.

Для решения этих проблем предлагается усилить разъяснительную работу среди населения относительно преимуществ налога на профессиональный доход, о мерах государственной поддержки самозанятых и лучших практиках. Особое внимание следует уделить информационной работе в регионах Северного Кавказа и на юге страны.

Дальнейшее развитие самозанятости может стать мощным толчком к развитию предпринимательства в России.

1.

Источники:

2. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 29.12.2017). [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_28165/ (дата обращения: 01.10.2022).

3. Федеральный закон от 27.11.2018 № 425–ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации (в связи с проведением эксперимента по установлению специального налогового режима «Налог на профессиональный доход»)», Собрание законодательства Российской Федерации, 2018, № 49, ст. 7497

4. Федеральный закон от 27.11.2018 № 423–ФЗ «О внесении изменений в статьи 56 и 146 Бюджетного кодекса Российской Федерации (в связи с проведением эксперимента по установлению специального налогового режима «Налог на профессиональный доход»)», Собрание законодательства Российской Федерации, 2018, № 49, ст. 7495

5. Федеральный закон от 27.11.2018 № 422–ФЗ «О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход" в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)», Собрание законодательства Российской Федерации, 2018, № 49, ст. 7494

6. Федеральный закон от 26.07.2017 № 199-ФЗ «О внесении изменений в статьи 2 и 23 части первой Гражданского кодекса РФ» // Российская газета, № 167, 31.07.2017

7. Бондарева Н. А. Самостоятельная профессиональная занятость в России и за рубежом // Имущественные отношения в Российской Федерации. – 2021. – № 9(240). – c. 7-14. – doi: 10.24412/2072-4098-2021-9-7-14.

8. Ершова М. В. Теория 20-С формирования партнерских отношений между государством и обществом в повышении качества жизни населения // Социально-экономические явления и процессы. – 2015. – № 12. – c. 13–17.

9. Землянухина С. Г., Землянухина Н.С. Система экономических отношений в сфере самозанятости населения России // Известия Саратовского университета. Новая серия. Серия: Экономика. Управление. Право. – 2018. – № 2. – c. 126-133. – doi: 10.18500/1994-2540-2018-18-2-126-133.

10. Гарнов А. П., Брюханова Н. В., Левкевич М. М., Новикова Е. П. Интегральная оценка результативности предоставления государственных услуг // Научные исследования и разработки. Экономика фирмы. – 2022. – № 1. – c. 95-102. – doi: 10.12737/2306-627X-2022-11-1-95-102.

11. Макеев П. А. Самозанятость в России: теоретическое определение, практическое измерение и законодательное регулирование // Эко. – 2018. – № 11(533). – c. 148-157.

12. Мухина И. И., Миракян Д. Г. Самозанятость в России: современные тенденции и перспективы развития // Социально-трудовые исследования. – 2021. – № 3(44). – c. 21-31. – doi: 10.34022/2658-3712-2021-44-3-21-31.

13. Отчет о результатах экспертно-аналитического мероприятия «Анализ практики проведения эксперимента по внедрению налога на профессиональный доход». Счетная палата Российской Федерации. [Электронный ресурс]. URL: https://ach.gov.ru/upload/iblock/8a8/8a81af65e339601a99046d58a3540a69.pdf (дата обращения: 01.10.2022).

14. Покида А. Н., Зыбуновская Н. В., Газиева И. А. Развитие самозанятости на современном рынке труда // Экономическое развитие России. – 2022. – № 1. – c. 56-63.

15. После коронакризиса неформальная занятость в России увеличилась на 1,5 млн человек. ФинЭкспертиза. [Электронный ресурс]. URL: https://finexpertiza.ru/press-service/researches/2021/neformal-zanyatost-uvelichilas (дата обращения: 01.10.2022).

16. Рабочая сила, занятость и безработица в России (по результатам выборочных обследований рабочей силы). / Стат. сб./Росстат. - Москва, 2022. – 151 c.

17. Рынок услуг самозанятых граждан. Национальный исследовательский университет «Высшая школа экономики». [Электронный ресурс]. URL: https://www.hse.ru/mirror/pubs/share/442787036.pdf (дата обращения: 01.10.2022).

18. Самозанятые в России: как защитить их социальные права?. Всероссийский центр изучения общественного мнения. [Электронный ресурс]. URL: https://wciom.ru/analytical-reviews/analiticheskii-obzor/samozanjatye-v-rossii (дата обращения: 01.10.2022).

19. Ситуация на рынке труда: взгляд россиян. Аналитический центр НАФИ. [Электронный ресурс]. URL: https://nafi.ru/analytics/situatsiya-na-rynke-truda-vzglyad-rossiyan (дата обращения: 01.10.2022).

20. Скруг В.С. Регулирование процесса легализации налогообложения доходов самозанятых граждан в Российской Федерации на современном этапе // Экономика труда. – 2019. – № 1. – c. 535-552. – doi: 10.18334/et.6.1.40125.

21. Федеральная налоговая служба. [Электронный ресурс]. URL: https://www.nalog.gov.ru (дата обращения: 01.10.2022).

22. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru (дата обращения: 01.10.2022).

23. Чванов Р. А., Кузнецова О. С., Иванова Е. С. Эксперимент по налогообложению самозанятых лиц: проблемы начального этапа // Финансовая жизнь. – 2019. – № 4. – c. 4-9.

24. Чекмарев О.П., Лукичев П.М., Конев П.А. Самозанятые в России: легализация, тенденции развития и влияние на рынок труда // Экономика труда. – 2022. – № 2. – c. 233-248. – doi: 10.18334/et.9.2.114222.

25. Шпилина Т. М., Васютина Е.С. Проблемы внедрения патентной системы для регулирования самозанятости населения в российской экономике // Эко. – 2017. – № 10(520). – c. 173-180.

26. Эксперты РАНХиГС: около трети занятых частной практикой россиян уже получили статус самозанятых. Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации. [Электронный ресурс]. URL: https://alt.ranepa.ru/pressroom/news/eksperti_ranhigs_okolo_treti_zanyatih_chastnoy_praktik_7586.html (дата обращения: 01.10.2022).

Страница обновлена: 12.10.2025 в 20:51:31

Download PDF | Downloads: 51 | Citations: 1

Current trends in the development of self-employment in Russia

Skrug V.S.Journal paper

Russian Journal of Labour Economics

Volume 10, Number 2 (February 2023)

Abstract:

The article assesses the trends in the development of self-employment in Russia after the introduction of Federal Law No. 422-FZ of 27.11.2018 on the self-employment tax. As a result of the introduction of this tax, a significant number of self-employed have been legalized. The development of self-employment varies greatly depending on the region; and some of the self-employed continue to remain in the shadows.

Fears that after the adoption of the federal law individual entrepreneurs will massively re-register for a new more preferential tax regime have not been justified. Forecasts regarding the risk of the self-employment tax in order to optimize taxation by legal entities have also not come true. The article reveals the main problems that hinder the development of self-employment and suggests ways to solve them.

Keywords: self-employed, taxes, taxation, informal employment, self-employment tax, informal sector

References:

Rabochaya sila, zanyatost i bezrabotitsa v Rossii (po rezultatam vyborochnyh obsledovaniy rabochey sily) [Labor force, employment and unemployment in Russia (based on the results of sample surveys of the labor force)] (2022). (in Russian).

Bondareva N. A. (2021). Samostoyatelnaya professionalnaya zanyatost v Rossii i za rubezhom [Independent professional employment in Russia and abroad]. Property Relations in the Russian Federation. (9(240)). 7-14. (in Russian). doi: 10.24412/2072-4098-2021-9-7-14.

Chekmarev O.P., Lukichev P.M., Konev P.A. (2022). Samozanyatye v Rossii: legalizatsiya, tendentsii razvitiya i vliyanie na rynok truda [Self-employed in Russia: legalization, development trends and impact on the labour market]. Russian Journal of Labour Economics. 9 (2). 233-248. (in Russian). doi: 10.18334/et.9.2.114222.

Chvanov R. A., Kuznetsova O. S., Ivanova E. S. (2019). Eksperiment po nalogooblozheniyu samozanyatyh lits: problemy nachalnogo etapa [Experiment on taxation of self-employed persons: problems of the initial stage]. Financial life. (4). 4-9. (in Russian).

Ershova M. V. (2015). Teoriya 20-S formirovaniya partnerskikh otnosheniy mezhdu gosudarstvom i obshchestvom v povyshenii kachestva zhizni naseleniya [The theory of 20-C formations of partnership between the state and society in improvement of quality of life of the population]. Socio-economic phenomena and processes. (12). 13–17. (in Russian).

Garnov A. P., Bryukhanova N. V., Levkevich M. M., Novikova E. P. (2022). Integralnaya otsenka rezultativnosti predostavleniya gosudarstvennyh uslug [Integral assessment of the effectiveness of the provision of public services]. Scientific research and development. Economy of the company. (1). 95-102. (in Russian). doi: 10.12737/2306-627X-2022-11-1-95-102.

Makeev P. A. (2018). Samozanyatost v Rossii: teoreticheskoe opredelenie, prakticheskoe izmerenie i zakonodatelnoe regulirovanie [Self-employment in Russia: theoretical definition, measurement and legislative regulation]. Eco. (11(533)). 148-157. (in Russian).

Mukhina I. I., Mirakyan D. G. (2021). Samozanyatost v Rossii: sovremennye tendentsii i perspektivy razvitiya [Self-employment in Russia: modern trends and development prospects]. Sotsialno-trudovye issledovaniya. (3(44)). 21-31. (in Russian). doi: 10.34022/2658-3712-2021-44-3-21-31.

Pokida A. N., Zybunovskaya N. V., Gazieva I. A. (2022). Razvitie samozanyatosti na sovremennom rynke truda [Development of self-employment in the modern labor market]. Russian Economic Developments. (1). 56-63. (in Russian).

Shpilina T. M., Vasyutina E.S. (2017). Problemy vnedreniya patentnoy sistemy dlya regulirovaniya samozanyatosti naseleniya v rossiyskoy ekonomike [Problems of introduction of the patent system for regulating the self-employment of the population in the Russian economy]. Eco. (10(520)). 173-180. (in Russian).

Skrug V.S. (2019). Regulirovanie protsessa legalizatsii nalogooblozheniya dokhodov samozanyatyh grazhdan v Rossiyskoy Federatsii na sovremennom etape [Regulation of the process of legalization of the income taxation of self-employed citizens in the Russian Federation at the present stage]. Russian Journal of Labour Economics. 6 (1). 535-552. (in Russian). doi: 10.18334/et.6.1.40125.

Zemlyanukhina S. G., Zemlyanukhina N.S. (2018). Sistema ekonomicheskikh otnosheniy v sfere samozanyatosti naseleniya Rossii [The system of economic relations in the sphere of self-employment of the Russian population]. Izvestiya Saratovskogo universiteta. Novaya seriya. Seriya: Ekonomika. Upravlenie. Pravo. (2). 126-133. (in Russian). doi: 10.18500/1994-2540-2018-18-2-126-133.