Влияние либерализации налогового регулирования на развитие внутреннего долгового рынка

Овчинников А.С.1

1 рейтинговое агентство "Рус-Рейтинг", ,

Скачать PDF | Загрузок: 58 | Цитирований: 1

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 2, Номер 1 (Январь-Март 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=23569271

Цитирований: 1 по состоянию на 05.09.2022

Аннотация:

Завершение очередного цикла развития в локальном, региональном или мировом масштабе, зачастую, сопровождаются кризисами, выявляя суть и определяя пути дальнейшего развития. На протяжении длительного периода времени после 1998 г Россия, не находя причин для развития внутреннего рынка государственных ценных бумаг, была вынуждена пересмотреть свое отношение к его роли и потенциальным возможностям для бюджета на фоне развития мирового финансового кризиса 2008 г. Став частью глобальных рынков, внутренний рынок РФ остается зависим от внешней конъюнктуры: бюджетный кризис в южных странах Еврозоны, рост ожиданий в отношении политики ФРС США приводили к росту ставок, снижению ликвидности рынка и ухудшали условия для привлечения средств в бюджет. Сегодня Россия вновь оказалась перед лицом единственной возможностью обращаться к ресурсам внутреннего рынка, однако приостановление в 2013 г реформ не позволило Минфину покрыть расходы на обслуживание долга в 2014 г, заложив серьезные риски для реализации программы заимствований в 2015 году и далее.

Ключевые слова: финансовый кризис, эволюция рынков

JEL-классификация: D53, E44, G01

Отказавшись от инфляционного финансирования дефицита бюджета, Россия в 1992-93 гг. приступила к созданию внутреннего рынка государственных ценных бумаг. Уже в 1995 году за счет эмиссии гособлигаций было профинансировано более 50% дефицита бюджета, а темпы инфляции упали с более чем 1000% в годовом выражении до 160%. На фоне некоторой макроэкономической стабилизации расширилось кредитование реального сектора и улучшились социальные индикаторы. Тем не менее, сохранение крайне мягкой бюджетной политики и низкой фискальной дисциплины увеличивало нагрузку на внутренний долговой рынок. Проблема нехватки ресурсной базы была частично решена путем допуска нерезидентов на внутренний рынок, однако развитие азиатского финансового кризиса во второй половине 1997 г, падение цен на нефть и отток капитала с развивающихся рынков обнажили слабость финансово-бюджетной системы РФ и привели к ее обвалу.

В период после 1999 года Россия, имея в арсенале высокий профицит бюджета и внешнеторгового баланса, не стремилась реформировать внутренний рынок для использования его в новом качестве, взяв курс на сокращение общей долговой нагрузки. Растущие потребности реального сектора на фоне восстановления экономики стимулировали бурное развитие рынка негосударственных облигаций, в то время как рынок ОФЗ оставался на периферии. К середине 2008 г объем рынка корпоративных облигаций в обращении превысил 2,0 трлн руб, превзойдя объем ОФЗ в два раза, а объем торгового оборота в среднем за месяц превосходил показатели рынка ОФЗ в 30 раз.

Тектонические изменения в глобальных финансах осенью 2008 г привели к сжатию кредитных рынков, ограничив возможности многих стран рамками их локальных рынков. Пересмотрев свое отношение к внешним рискам и потенциальным возможностям развитого внутреннего рынка, Россия серьезно модернизировала его:

· Повышая прозрачность собственных операций, Минфин возобновил в 2010 году среднесрочное планирование и перешел к публикации плана заимствований на квартал.

· Минфин отказался от операций по доразмещению облигаций на вторичном рынке, повысив значимость первичного рынка в глазах инвесторов и степень доверия к эмитенту.

· Применение широко используемой на мировых рынках практики публикации ориентира доходности облигаций перед размещением, позволило повысить объем привлечения на первичном рынке.

· Поправки в Положение ЦБ “Об обслуживании и обращении выпусков федеральных государственных ценных бумаг” обнулили требование о предварительном депонировании денежных средств вперед аукционами, повысив гибкость операций инвесторов и их интерес к рынку.

· С начала 2012 г инвесторам стали доступны операции с ОФЗ на внебиржевом рынке. Повысив возможности по управлению портфелем государственных и негосударственных облигаций, это привлекло инвесторов и привело к росту ликвидности и капиталоемкости рынка.

· В 2011-12 гг. Минфин перешел к практике размещения ОФЗ со стандартными сроками обращения, которые благодаря высокой ликвидности стали репрезентативными индикаторами стоимости кредита определенной срочности.

· С ноября 2012 г Национальный депозитарный центр стал выполнять функции Центрального депозитария, а с февраля 2013 года международные расчетно-клиринговые системы Euroclear и Clearstream получили возможность открывать счета номинального держания и обслуживать операции международных инвесторов на рынке ОФЗ, не открывая счета “депо” в российских брокерских фирмах. Благодаря этому Минфин расширил базу держателей ОФЗ для целей исполнения программы внутренних заимствований.

Осуществленные преобразования качественно изменили ландшафт всего внутреннего долгового рынка: его капиталоемкость выросла в 3,5 раза, а Минфин получил возможность заимствовать на срок до 15 лет, и что еще более важно – в рублях и по российскому законодательству. Стоимость привлечения даже на столь длительный срок снизилась 7-8%. Рынок стал эффективным инструментом денежно-кредитной политики Банка России, репрезентативным ориентиром стоимости кредита различной срочности для корпоративных и региональных заемщиков. Доля участия иностранных инвесторов выросла за три года с 5-7 до 25%. Чистый объем привлечения средств в бюджет (с учетом расходов на обслуживание долга) достиг в 2010-12 годах от 780 до 830 млрд. руб.

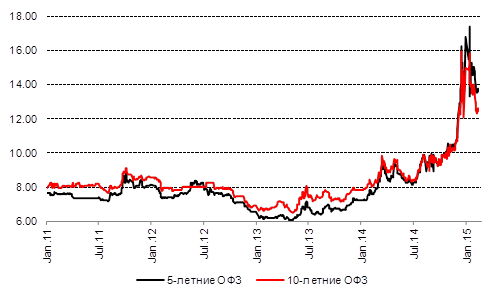

Между тем, став частью глобальных рынков, российский внутренний рынок оказался более чувствителен к внешним шокам, чем в начале 2000-х, когда он реагировал на движение нефтяных цен и отчеты ЦБ об изменении золотовалютных резервов. Бюджетный и долговой кризисы в Греции, Испании и Португалии в 201-12 годах привели к росту доходности ОФЗ вдоль кривой, ограничив на несколько месяцев возможности Минфина по привлечению средств в бюджет. Заявления главы ФРС США в мае 2013 года о скорой корректировке монетарной политики спровоцировали уже более серьезный обвал на развивающихся рынках. Рост геополитической напряженности, охлаждение отношений с Западом падение цен на нефть в 3 раза относительно средних показателей 2013 года и девальвация рубля сопровождались оттоком средств нерезидентов с рынка ОФЗ. Снизившись по доходности до 6,0-6,5% в апреле-мае 2013 года, пяти и 10-летние облигации достигли в конце 2014 года уровня 16,0-17,5%.

График 1. Динамика доходности 5 и 10-летних ОФЗ с 2011 по 2015 гг, %

Источник: Bloomberg

Качественные и количественные показателей внутреннего долгового рынка серьезно деградировали: объем рынка в обращении сократился, доходность в среднем по рынку выросла почти вдвое, а Минфин по итогам операций в 2014 году [1] получил чистый финансовый убыток, чего не было даже в кризисном 2008 году.

Таблица 1

Основные показатели исполнения федерального бюджета РФ в части государственных внутренних заимствований

|

Год

|

Объем торгуемой части долга, млрд руб.

|

Выручка от размещения ОФЗ на аукционах, млрд

руб.

|

Чистый объем привлечения по операциям с ценными

бумагами, млрд руб.

|

Ср. взвеш-ая доходность ОФЗ, %

|

|

2008

|

1,144.0

|

160.9

|

88.2

|

9.1

|

|

2009

|

1,469.7

|

426.9

|

326.8

|

8.6

|

|

2010

|

2,054.2

|

728.6

|

499.8

|

7.4

|

|

2011

|

2,803.3

|

760.9

|

889.0

|

8.1

|

|

2012

|

3,296.7

|

811.0

|

267.2

|

7.0

|

|

2013

|

3,734.8

|

829.0

|

77.8

|

7.5

|

|

2014

|

3,589.6

|

252.6

|

-283.4

|

14.6

|

* без учета средств, полученных от размещения ОФЗ, выпущенных для целей докапитализации банков на сумму 1 трлн. руб.

По данным Базельского Банка международных расчетов объем в обращении долговых обязательств небанковских заемщиков за пределами США и деноминированных в долларах США превысил в настоящее время $9 трлн [2] по сравнению с $6 трлн на начало 2010 г. Наибольший прирост был отмечен в секторе корпоративных облигаций на развивающихся рынках в ответ рост предложения дешевой ликвидности со стороны ФРС и рост спроса инвесторов на высокодоходные активы. В сочетании с укреплением доллара начало цикла повышения ставок Федеральной Резервной Системой США сформирует повышенные риски финансовой стабильности и возникновения новых кризисов в ближайшие годы.

Россия, оказавшись отрезанной от рынков капитала Запада в 2014 году, сократила свою задолженность по внешнему долгу с $729 до $599 млрд., улучшив свои фундаментальные показатели. Как нельзя к стати. В тоже время, приостановив реформы и понадеявшись на длительный период высоких цены на нефть и постоянный приток средств нерезидентов, Минфин был вынужден отменить в 2014 году 22 аукциона и привлек с первичного рынка лишь 253 млрд руб, погасив при этом обязательства по рыночным активам на 574 млрд. руб. Программа заимствований была выполнена формально «с плюсом» лишь благодаря случайной потребности в эмиссии ОФЗ на 1 трлн руб. для целей докапитализации банков.

Планируя в 2015 г привлечь в бюджет от 700 до 800 млрд руб, Минфин должен будет погасить обязательства на сумму 622 млрд руб и выплатить процентный доход по ним в размере 257 млрд руб. Пытаясь решить данную задачу, Минфин пошел на размещение среднесрочных (пятилетних) бумаг с плавающей ставкой процентного дохода, которая пересматривается каждые полгода относительно ставки RUONIA. Предложив в первые два месяца года бумаги в основном со сроком до погашения от 1 до 5 лет, эмитент смог привлечь пока только 51 млрд руб, что в три раза меньше плана на 1-квартал. В случае проблем с выполнением плана в конце года Минфин может вновь воспользоваться отработанной процедурой размещения нерыночных бумаг, например ГСО, однако понятно, что ни укорачивание дюрации, ни размещение неликвидных бумаг не имеет ничего общего с развитием рынка.

В условиях меняющейся монетарной политики ФРС США, сложившихся и углубившихся дисбалансов в развитии различных регионов мира необходимо принять тот факт, что условия на развивающихся рынках в ближайшие годы не будут уже столь благоприятными, как ранее. В частности, для российского бюджета и российских компаний данные обстоятельства обостряются внешнеполитическим фоном и наличием санкций, которые с высокой долей вероятности сохранятся более продолжительное время, чем предполагалось ранее. В этих условиях должна быть сделана ставка на стратегическое развитие внутреннего рынка путем проведения качественных преобразований:

1. Пересмотр налогового режима. Действующий режим налогообложения (15% на процентный доход и 20% - на курсовую разницу) был введен в январе 1997 года и соответствовал уровню процентных ставок, структуре рынка и характеру операций его участников. Наличие высокой ставки налогообложения в тот период компенсировалось низкой стоимостью фондирования в ЦБ (около 2,5-3,5%). Сегодня стоимость ресурсов межбанковского рынка и в ЦБ существенно изменилась. В 90-е годы характер операций на рынке, дюрация которого не превышала год, а доходность в среднем – около 25%, в основном носил спекулятивный характер и, очевидно, налог на них был адекватной мерой. В последние же годы, характер операций инвесторов, в том числе, российских, коренным образом изменился. Можно ожидать, что снижение уровня налоговых ставок приведет к снижению издержек держателей долга, особенно долгосрочного, и стимулирует спрос и сроки держания облигаций в портфеле инвестора. Установления плоской шкалы налогообложения позволит также упростить расчет и уплату налога на доходы в виде процентов по государственным и муниципальным ценным бумагам, включив их в расчет единой базы расчета на прибыль.

2. Формирование графика размещения выпусков ОФЗ со стандартными сроками обращения. Опыт развитых рынков и история внутреннего рынка государственных ценных бумаг РФ демонстрирует тот факт, что ликвидность не равномерно распределяется среди всех выпусков на кривой, а локализуется в нескольких точках. Обычно, это выпуски 2, 3 и 5-летних облигаций в среднем участке кривой, а также длинные выпуски облигаций со сроками погашения через 10, 15, 20 и 30 лет. Данные бумаги обладают качеством наивысшей ликвидности, позволяя хеджировать процентные риски с использованием инструментов срочного или кредитного рынка, также же стандартного срока. По прошествии нескольких месяцев старые выпуски (off-the-run) заменяются на новые (on-the-run), точно соответствуя установленному сроку до погашения.

Так, на российском рынке до 2014 года от 60 до 90% оборота вторичного рынка ОФЗ приходилось на 5-6 выпусков наиболее ликвидных выпусков, сроки до погашения которых примерно соответствовали стандартным. Практика показала, что ликвидными бумаги становились после размещения на рынке 30-40% объема эмиссии. Однако в большинстве случаев достигалось по прошествии полугода, а иногда и более. К этому моменту облигации переставали быть инструментом “стандартной длины”. Так 5-летние ОФЗ-25081 (с погашением в январе 2018 года), размещение которых началось в начале февраля 2013 года, уже через полгода рассматривались на рынке как четырехлетние облигации.

3. Формирование Первичных дилеров. Как правило, практика размещения базовых выпусков тесно увязана с введением специализированной группы профессиональных участников рынка. Практика демонстрирует успешные примеры взаимодействия эмитента с Первичными дилерами, отбираемыми из числа наиболее активных профучастников. В результате применения подобного подхода и использования Первичных дилеров, как маркет-мейкеров на вторичном рынке, эффективность операций Минфина на первичном рынке заметно вырастет, а рыночные риски для простых инвесторов значительно снизятся.

Конкурентная среда и вероятность потерять данный статус, станет естественным стимулом для Первичных дилеров сохранять свое широкое присутствие на первичном рынке, и поддерживать котировки на вторичном рынке в конкурентно-способных спрэдах и объемах. Состав Первичных дилеров должен периодически пересматривается – наименее эффективные будут исключаются из их состава.

4. Создание новых инструментов. Остающаяся слабой инфраструктура не позволяет Минфину рассчитывать на постоянно высокий спрос со стороны инвесторов, возможности которых по-прежнему ограничены. Опыт мировых финансовых центров, демонстрирует приверженность ряда стран к созданию привлекательных условий для инвесторов на внутренних рынках капитала. Программа разделения платежей купонных облигаций STRIPS, функционирующая на рынках США, Канады, Франции, Германии и многих других стран, включая рынки Азии, показала свою высокую эффективность, способствуя повышению привлекательности базового рынка государственных облигаций. Обеспечивая гибкость стратегий по управлению портфелем и рисками, она поддерживает интерес инвесторов, и формирует емкую базу для заимствований государства даже в периоды стабилизации или роста процентных ставок.

Применение подобной программы в РФ повысит привлекательность внутреннего рынка государственных ценных бумаг, создав условия для развития капиталоемкого и ликвидного внутреннего рынка. Она будет способствовать повышению привлекательности инвестиций в инструменты, номинированные в валюте РФ, укрепляя, тем самым, доверие инвесторов к рублю, как надежной региональной валюте.

Перечисленные меры, на мой взгляд, позволят сформировать стратегический подход по формированию глубокого и капиталоемкого внутреннего рынка государственных ценных бумаг, чувствительность которого к внешним факторам будет снижаться. Это позволит прекратить порочную практику «заплаток» в ответ на вновь возникшие обстоятельства и развивать внутренний рынок РФ, имеющий высокое значение для бюджетной, денежно-кредитной политики и национальной экономики в целом.

[1] без учета эмиссии нерыночных выпусков ОФЗ для докапитализации банков на сумму до 1 трлн руб

[2] «Financial stability risks: old and new», Presentation by Mr Hyun Song Shin, Economic Adviser and Head of Research of the BIS, at the Brookings Institution, Washington DC, 4 December 2014.

Источники:

Страница обновлена: 23.12.2025 в 01:57:46

Download PDF | Downloads: 58 | Citations: 1

Vliyanie liberalizatsii nalogovogo regulirovaniya na razvitie vnutrennego dolgovogo rynka

Ovchinnikov A.S.Journal paper

*

Volume 2, Number 1 (January-March, 2015)

JEL-classification: D53, E44, G01