Трансформация долговой политики США под влиянием экономических и политических событий в стране

Крылов А. В.1![]() , Левченко Е. А.1

, Левченко Е. А.1![]() , Шувалова Ю.А.2

, Шувалова Ю.А.2![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

2 Марийский государственный университет, Россия, Москва

Скачать PDF | Загрузок: 39 | Цитирований: 2

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 4 (Октябрь-декабрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=47403299

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

В статье рассмотрена динамика суверенного долга Соединенных Штатов Америки за период с начала XX века по настоящее время. Выделены значимые периоды на основе изменений тенденций в долговой политике государства. Более подробно изучены объем дефицита федерального бюджета, уровень долговой нагрузки и динамика госдолга в периоды «господства кейнсианских идей» с 1947 по 1971гг., «политико-экономического упадка США» с 1972 по 1980гг., синтеза «экономики предложения» и неоконсерватизма» с 1981 по 1992гг., в период «сбалансированности Клинтона» с 1993 по 2000гг., период «возвращения к неоконсервативным идеям в начале 2000-х» с 2001-2008гг. , а также расширение долговой нагрузки США в период «масштабных дефицитов» (2008-2021гг.). Изучена теоретическая основа формирования экономических отношений на уровне государства и выявлено ее влияние на взгляды о природе и значении суверенного долга в рамках социально-экономической конъюнктуры в отдельные периоды времени. Особо выделены политические факторы, в частности парадигма правящей партии, и их влияние на изменение долговой политики США.

Ключевые слова: Соединенные Штаты Америки, суверенный долг, долговая политика, расходы бюджета, бюджетный дефицит, долговая нагрузка, расходы на оборону, налоговая политика, экономический рост, финансовая политика США

JEL-классификация: E62, H61, H63, H68, N22

ВВЕДЕНИЕ

Глобальный экономический кризис 2020 г., спровоцированный распространением коронавирусной инфекции и дестабилизацией энергетических рынков, стал большим испытанием для финансовой системы Соединенных Штатов Америки. Правительством был задействован широкий круг мероприятий по поддержке совокупного спроса, что в значительной степени увеличило расходы федерального бюджета. Тяжелое преодоление экономического спада обусловило формирование масштабного и беспрецедентного бюджетного дефицита, превысившего предыдущий рекордный показатель 2009 г. на 121,5% [1] и стимулирующего форсированный рост суверенного долга США.

Министерство финансов США определяет суверенный (валовый) долг как сумму номинальных стоимостей государственных ценных бумаг (облигаций), выпущенных Казначейством США [2]. Долговое финансирование, обеспеченное выпуском казначейских облигаций, в последние десятилетия выступает одним из основных источников финансирования дефицита федерального бюджета североамериканского государства, помогающего правительству своевременно исполнять свои масштабные расходные обязательства. Вопрос суверенного долга, связанный с его максимально допустимыми значениями и влиянием на финансово-экономическое состояние государства, является дискуссионной темой для обсуждения среди экономистов различных течений уже на протяжении длительного периода времени.

В рамках данного исследования произведена попытка выделить основные временные периоды в эволюции суверенного долга США; провести взаимосвязь между исторической динамикой суверенного долга американского государства и ключевыми событиями политического и экономического характера. В качестве объекта, подвергающемуся анализу, выступает суверенный долг США. Предметом изучения является предположительное воздействие политико-экономических факторов на размер суверенного долга Соединенных Штатов и уровень долговой нагрузки.

Зарождение и становление теории суверенного долга в США

Начиная с конца 18 века и вплоть до начала 1930-х гг., весь индустриальный мир, рвущийся к экономическому развитию и процветанию, неизменно опирался на экономическую концепцию, предложенную Адамом Смитом. Фундаментальный принцип данной концепции - практически полное отсутствие вмешательства государственного аппарата в бурное течение экономической жизни своего населения, в том числе и в роли заемщика. В своем главном труде «Исследование о природе и причинах богатства народов» Адам Смит [1] (Smith, 1776) указывает на то, что рост государственного долга оправдан только в условиях чрезвычайных ситуаций, ведь дальнейший процесс нивелирования задолженности повлечет за собой повышение налогов и изъятие значительной части денежной массы из оборота, что, в свою очередь, вызовет спад деловой активности и торможение предпринимательского развития. Главный последователь Смита Давид Рикардо также выступал за минимизацию государственной задолженности, ведущей к уменьшению капитала, находящегося в частных руках, и увеличению участия государства в социально-экономической жизни населения [2] (Ricardo, 1817). Представители классической школы сходились во мнении, что увеличение государственных расходов, ведущее к дефициту бюджета и подъему суверенного долга, в мирное время инициирует разрушительные экономические последствия. Временной период с 1901 по 1917гг. [3] (год, когда Соединенные Штаты вступили в Первую мировую войну) отражает следование концепции сбалансированного бюджета, который имел небольшой совокупный излишек (66 млн. долл.) в этот временной интервал. В 1918 г. дефицит бюджета относительно бюджетных доходов достиг невообразимых 248%, а в 1919 г. - 260%. Промежуток с 1917 по 1919гг. очень точно подходил под классическое определение чрезвычайной ситуации, допускавшей федеральные займы. Впрочем, с окончанием военных действий федеральный бюджет стабилизировался и на протяжении следующих одиннадцати лет неизменно наблюдался бюджетный профицит [4]. Таким образом, направлению классической экономической школы в вопросе бюджетного дефицита и суверенного долга американское государство твердо следовало вплоть до конца 1920-х годов.

Механизм американского капитализма, предполагавший минимальное вмешательство правительства в социально-экономическую жизнь общества, а также обширную свободу для предпринимательской деятельности, оказался чрезвычайно уязвимым и в 1929 г. привел к началу кризиса. «Великая депрессия» имела значительные последствия, заставившие американское общество кардинальным образом пересмотреть свою финансово-экономическую идеологию. Под влиянием данного явления зародилась новая кейнсианская экономическая школа, основателем которой выступил Джон Мейнард Кейнс [3] (Keynes, 1936). По мнению кейнсианцев, в кризисные периоды, когда ни домохозяйства, ни компании не имеют возможности увеличивать собственные траты, государство должно компенсировать падение совокупного спроса с помощью повышения государственных расходов, что приводит к возникновению дефицита бюджета и росту суверенного долга. Идеи Кейнса выступили фундаментом социально-экономической политики администрации Франклина Рузвельта (1933-1945), которая в тяжелейших условиях экономического спада и роста безработицы расходовала намного большие средства, чем получала налоговых поступлений. В течение пяти лет с 1933 по 1937гг. ситуация с превышением расходов бюджета над доходами оставалась в острой фазе, а совокупный дефицит за эти пять лет составил 86,7% от совокупных доходов бюджета.

В последующие годы состояние бюджета оставалось дефицитным, а в 1942 году, когда США оказались втянуты во Вторую мировую войну, к финансированию восстановления экономики по кейнсианскому рецепту прибавилась необходимость масштабных затрат на военные нужды. Впрочем, в данном случае речь уже шла о более внушительных абсолютных значениях: в 1942 г. бюджетный дефицит составил более 20,5 миллиардов долларов, что являлось рекордной величиной в истории Соединенных Штатов на тот момент, а в следующие три года федеральное правительство расходовало в среднем на 50 миллиардов [5] больше бюджетных доходов.

Развитие суверенного долга США в период «господства кейнсианских идей» (1947-1971гг.)

В 1943 году А.Лернер, убежденный последователь идей Кейнса, в своей статье «Функциональные финансы и федеральный долг» [13] (Lerner, 1943) предложил теорию функциональных финансов, которая легла в основу послевоенной финансово-экономической политики Соединенных Штатов. Теория функциональных финансов Лернера исходила из первостепенности достижения экономического процветания, отодвигая принцип сбалансированности доходов и расходов бюджета на задний план. Таким образом, вопрос контроля размеров суверенного долга не имел особого веса в политической повестке Соединенных Штатов в послевоенное время, что также подтверждается бюджетной политикой США: в период с 1947 по 1971гг. (год падения Бреттон-Вудской системы и полной переориентации международного финансового механизма) профицит бюджета в США наблюдался восемь раз, а государственный долг к 1971 году достиг 412,3 миллиардов долларов [6]. Впрочем, высокие темпы экономического роста планомерно вели к снижению долговой нагрузки бюджета США.

Долговая нагрузка бюджета в рамках данного исследования определяется как соотношение абсолютного числового показателя суверенного долга и номинального ВВП страны.

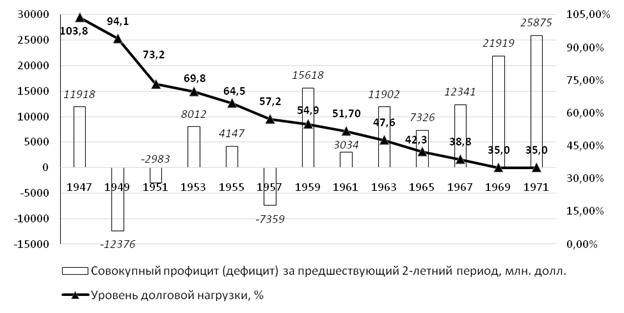

Основываясь на данных американских правительственных агентств, в период с 1947 по 1971гг. номинальный ВВП Соединенных Штатов вырос в 4,7 раза [7], тогда как суверенный долг увеличился всего в 1,6 раза [8]. К концу финансового 1971 г. уровень долговой нагрузки удалось снизить до 35%. На рис. 1 показано состояние бюджета США и динамика долговой нагрузки в период с 1947 по 1971гг.:

Рис. 1. Профицит (дефицит)* бюджета США (млн. долл.) и динамика долговой нагрузки (%) в период с 1947 по 1971гг**.

Figure 1. The surplus (deficit) of the US budget (million dollars) and the dynamics of the debt burden (%) in the period from 1947 to 1971.

*совокупный бюджетный профицит (дефицит) за предшествующий 2-летний период эквивалентен сумме профицита (дефицита) текущего года и предыдущего.

**рассчитано автором на основе данных Министерства финансов США и данных Бюджетного управления конгресса.

В табл. 1 продемонстрированы числовые показатели суверенного долга США, номинального ВВП, долговой нагрузки и федерального бюджета в рассматриваемом временном интервале:

Таблица 1

Показатели суверенного долга США, номинального ВВП, долговой нагрузки и федерального бюджета в период С 1947 по 1971гг., млн. долл*.

Table 1

Indicators of the US sovereign debt, nominal GDP, debt burden and the federal budget in the period from 1947 to 1971, millions of dollars.

|

Год

|

Суверенный долг

|

ВВП

|

Уровень долговой нагрузки

|

Совокупный дефицит за

предшествующий 2-летний период

|

|

1947

|

259145

|

249585

|

103,8%

|

11918

|

|

1949

|

256680

|

272889

|

94,1%

|

-12376

|

|

1951

|

257353

|

351385

|

73,2%

|

-2983

|

|

1953

|

272937

|

391171

|

69,8%

|

8012

|

|

1955

|

277476

|

430221

|

64,5%

|

4147

|

|

1957

|

274412

|

479490

|

57,2%

|

-7359

|

|

1959

|

288296

|

525034

|

54,9%

|

15618

|

|

1961

|

293750

|

567664

|

51,7%

|

3034

|

|

1963

|

306635

|

644444

|

47,6%

|

11902

|

|

1965

|

316748

|

749323

|

42,3%

|

7326

|

|

1967

|

335896

|

865233

|

38,8%

|

12341

|

|

1969

|

360685

|

1029956

|

35,0%

|

21919

|

|

1971

|

412268

|

1177675

|

35,0%

|

25875

|

Долговая нагрузка, серьезно повысившаяся во время «Великой депрессии» и Первой мировой войны, стремительно пошла на убыль в период «господства кейнсианских идей и доминирования Соединенных Штатов на международной арене» (1947-1971). Однако события начала 1970-х годов поставили под сомнение дальнейшее экономическое развитие североамериканского государства, а вместе с ним и кейнсианско-лернерский подход к управлению государственными финансами.

Начало эскалации суверенного долга в период «политико-экономического упадка США» (1972-1980гг.)

К началу 1970-х годов в области геополитики начал прослеживаться спад авторитета и влияния Соединенных Штатов, обусловленный в большей степени неудачно складывающейся войной во Вьетнаме и трансформацией конъюнктуры мирового нефтяного рынка, создавшей реальность господства стран-экспортеров в вопросах ценообразования на нефть и повысившей уязвимость энергетической безопасности Соединенных Штатов и зависимость финансово-экономической ситуации этого государства от решений ближневосточных стран [4, c. 707-731] (Yergin, 1991). Кейнсианские идеи понесли серьезный урон вследствие изменения международных политико-экономических тенденций и противоречивых мер администрации Никсона, безуспешно пытавшейся на практике использовать «кривую Филлипса» [15] (Phillips, 1958) для снижения уровня безработицы и подавления кризисных явлений. Под натиском экономического кризиса дефицит бюджета увеличивался, возвращаясь к значениям Второй Мировой войны.

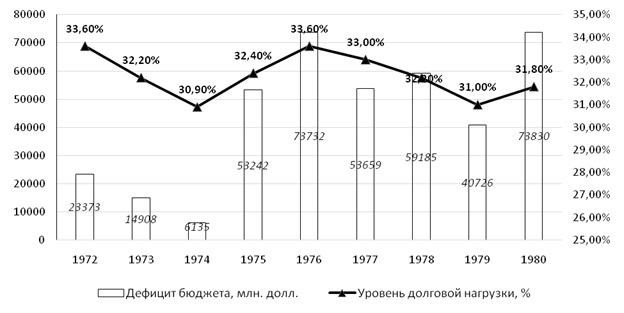

Рис. 2. Долговая нагрузка Соединенных Штатов вследствие несбалансированности федерального бюджета в период с 1972 по 1980гг*.

Figure 2. The debt burden of the United States due to the imbalance of the federal budget in the period from 1972 to 1980.

*рассчитано автором на основе данных Министерства финансов США и данных Бюджетного управления конгресса.

В период с 1972 по 1980гг. дефицит бюджета в среднем составлял 44,3 миллиарда долларов [9]. Рос и суверенный долг США, достигший к концу 1980 г. отметки в 907,7 миллиардов долларов (рис.2).

Совокупный прирост государственной задолженности в течение «кризисных 1970-х» значительно превысил аналогичный совокупный прирост эпохи послевоенного экономического расцвета (1947-1971): 209% и 159% [10] соответственно.

Таблица 2

Показатели суверенного долга, номинального ВВП, долговой нагрузки и дефицита федерального бюджета США в период с 1972 по 1980гг., млн. долларов*.

Table 2

Indicators of sovereign debt, nominal GDP, debt burden and the US federal budget deficit in the period from 1972 to 1980, million dollars.

|

Год

|

Суверенный долг

|

ВВП

|

Уровень долговой нагрузки

|

Дефицит бюджета

|

|

1972

|

433946

|

1290566

|

33,6%

|

23373

|

|

1973

|

461439

|

1433838

|

32,2%

|

14908

|

|

1974

|

481470

|

1560026

|

30,9%

|

6135

|

|

1975

|

553647

|

1709820

|

32,4%

|

53242

|

|

1976

|

634702

|

1886558

|

33,6%

|

73732

|

|

1977

|

698840

|

2118473

|

33,0%

|

53659

|

|

1978

|

771544

|

2395053

|

32,2%

|

59185

|

|

1979

|

826519

|

2667565

|

31,0%

|

40726

|

|

1980

|

907701

|

2856483

|

31,8%

|

73830

|

Эпоха «экономической нестабильности 1970-х годов» послужила отправной точкой эскалации государственного долга Соединенных Штатов. Впрочем, перманентное повышение абсолютных значений суверенного долга не привело к увеличению долговой нагрузки, которая в 1980 г. составила 31,8%. В данном случае снижение долговой нагрузки происходило под воздействием уже не экономического развития, а инфляционного давления (8,3% - средние темпы инфляции в этот период), что безусловно создавало дополнительные предпосылки обострения вопроса суверенного долга в перспективе.

Экспансия суверенного долга США в период синтеза «экономики предложения» и неоконсерватизма (1981-1992гг.)

Экономический упадок и потеря геополитического доминирования США в 1970-е годы послужили необходимыми причинами для возобновления дискуссий относительно правильности финансово-экономической политики американского государства. Изъяны кейнсианского направления, привели к появлению альтернативных идей, наиболее жизнеспособной из которых оказалась «экономика предложения». А. Лаффер - главный идеолог и апологет «экономики предложения», вывел кривую, согласно которой для возобновления экономического процветания требовалось резкое понижение налоговых ставок [14] (Laffer, 2004).

Воплощение идей политико-экономического синтеза стало возможным после победы на президентских выборах Рональда Рейгана (1981-1989). В 1986 г. Рейган продолжил реформирование налоговой конструкции, снизив максимальную ставку налога на прибыль корпораций с 46% до 34% [11], а подоходного налога с 50% до 28% [12]. В 1981 году, когда первая налоговая реформа Рейгана еще не была приведена в действие, поступления от подоходного налога составили 9,1% от ВВП, а от корпоративного налога – 2% от ВВП; в следующие семь лет правления 40-го президента США средние значения этих налогов составили: 8% и 1,5% соответственно [13].

Благоприятная обстановка на международной арене, выражавшаяся в ослаблении экономики и влияния СССР в силу резкого снижения цен на нефть в начале-середине 1980-х годов, подпитывала уверенность и решительность Рейгана в отношении стратегии широкомасштабного антикоммунистического противодействия и полной ликвидации геополитического конкурента, что привело к росту расходов федерального бюджета на оборону: 5,7% от ВВП – доля расходов на оборону в среднем за период с 1981 по 1988гг., в 1979 г. этот показатель находился на отметке в 4,6%. К концу второго срока Рейгана суверенный долг Соединенных Штатов вырос практически в 3 раза и составил 2,6 триллиона долларов, долговая нагрузка к 1988 г. превысила 49%, что эквивалентно значениям этого показателя в начале 1960-х годов.

Джордж Буш «старший» (1989-1993) после победы на выборах 1988 г. продолжил внутриполитическую линию республиканского однопартийца. На внешней арене администрация Буша была вынуждена столкнуться с новыми вызовами, в частности Война в Персидском заливе в 1990-1991 гг. потребовала серьезных расходов со стороны США. В период президентства Буша «старшего» средние расходы на оборону были эквивалентны 306,6 млрд.долл., что значительно превысило даже аналогичный показатель в период Рейгана: 235,3 млрд.долл. Выросли и социальные расходы, увеличившиеся в период с 1988 по 1992гг. на 200 миллиардов долларов, и расходы на обслуживание государственной задолженности, достигшие показателя в 200 миллиардов долларов и составившие по итогам 1991 года рекордные 3,2% от ВВП [14].

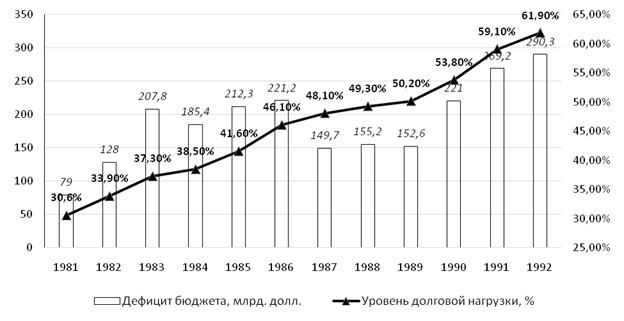

Рис. 3. Расширение долговой нагрузки под воздействием увеличения дефицитности федерального бюджета в период «синтеза «экономики предложения» и неоконсерватизма» (1981-1992)*.

Figure 3. Expansion of the debt burden under the influence of an increase in the federal budget deficit during the period of "synthesis" of the supply economy and neoconservatism" (1981-1992).

*Составлено автором на основании данных Министерства финансов США и Бюджетного управления конгресса.

Суверенный долг США за 4 года управления администрации Буша «старшего» увеличился на 1,46 триллиона долларов, в свою очередь, номинальный ВВП США рос меньшими темпами, чем при Рейгане: совокупный прирост номинального ВВП во второй срок Рейгана составил 29,4%, аналогичный показатель при Буше – 24,3% [15]. Данные обстоятельства увеличили долговую нагрузку до 62%. На рис. 3 приведена демонстрация расширения долговой нагрузки под воздействием дефицита федерального бюджета в период неоконсерватизма.

Таблица 3

Числовые показатели суверенного долга, номинального ВВП, долговой нагрузки и дефицита федерального бюджета США в период с 1981 по 1992гг., млрд.долл*.

Table 3

Numerical indicators of sovereign debt, nominal GDP, debt burden and the deficit of the US federal budget in the period from 1981 to 1992, billion dollars.

|

Год

|

Суверенный долг

|

ВВП

|

Уровень долговой нагрузки

|

Дефицит бюджета

|

|

1981

|

997,9

|

3260,6

|

30,6%

|

79,0

|

|

1982

|

1142,0

|

3366,3

|

33,9%

|

128,0

|

|

1983

|

1377,2

|

3689,2

|

37,3%

|

207,8

|

|

1984

|

1572,3

|

4084,3

|

38,5%

|

185,4

|

|

1985

|

1823,1

|

4386,8

|

41,6%

|

212,3

|

|

1986

|

2125,3

|

4607,7

|

46,1%

|

221,2

|

|

1987

|

2350,3

|

4884,6

|

48,1%

|

149,7

|

|

1988

|

2602,3

|

5282,8

|

49,3%

|

155,2

|

|

1989

|

2857,4

|

5695,4

|

50,2%

|

152,6

|

|

1990

|

3233,3

|

6015,1

|

53,8%

|

221,0

|

|

1991

|

3665,3

|

6205,9

|

59,1%

|

269,2

|

|

1992

|

4064,6

|

6566,6

|

61,9%

|

290,3

|

Несмотря на геополитические победы неоконсерваторов и относительную экономическую стабилизацию, их популярность к началу 1990-х снизилась, а увеличение суверенного долга начало вызывать серьезную обеспокоенность у общества и академических кругов.

Стабилизация суверенного долга США в период «сбалансированности Клинтона» (1993-2000гг.)

В 1993 г. на пост президента был избран Билл Клинтон (1993-2001гг.), одним из направлений финансово-экономической стратегии которого являлась борьба с хроническим бюджетным дефицитом и ослабление финансового давления суверенного долга. В первый год президентства администрацией Клинтона были повышены:

· максимальная ставка подоходного налога до 39,6% [16];

· ставка корпоративного налога до 35% [17].

Данные меры увеличили бюджетные доходы в 2000 г. до отметки в 20% от ВВП, что является абсолютным максимумом в истории США, а среднее значение этого показателя в период президентства Клинтона составило 18,6% от ВВП, аналогичный показатель в эпоху неоконсерваторов: 17,6%.

Снижение военных расходов также было предусмотрено в рамках принципа сбалансированности бюджета. Распад СССР и окончание войны в Персидском заливе установили новый мировой порядок, повысивший уровень экономической и энергетической безопасности США, что поспособствовало снижению затрат на оборону. Cредние расходы на оборону относительно ВВП за 8-летний срок правления Клинтона составили 3,4%, тогда как при Рейгане и Буше средние траты по этой статье находились на отметке 5,5% [18].

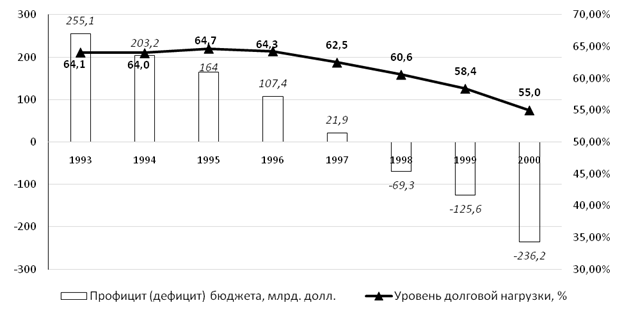

Рис. 4. Финансовый результат федерального бюджета и динамика долговой нагрузки США в период с 1993 по 2000гг*.

Figure 4. The financial result of the federal budget and the dynamics of the US debt burden in the period from 1993 to 2000.

*Составлено автором на основании данных Министерства финансов США и Бюджетного управления конгресса.

Начиная с 1993 г., дефицит бюджета ежегодно уменьшался, а в период 1998-2001 гг. фиксировались первые с 1969 г. превышения доходов бюджета над расходами. Причем в период с 1998 по 2000гг. отмечен рост профицита федерального бюджета. Табл. 4 иллюстрирует состояние бюджета США в период «сбалансированности Клинтона» и динамику долговой нагрузки.

Таблица 4

Величина суверенного долга, номинального ВВП, долговой нагрузки и состояния федерального бюджета США в период с 1993 по 2000гг., млрд. долл*.

Table 4

The value of sovereign debt, nominal GDP, debt burden and the state of the US federal budget in the period from 1993 to 2000, billion dollars.

|

Год

|

Суверенный долг

|

ВВП

|

Уровень долговой нагрузки

|

Дефицит бюджета

|

|

1993

|

4411,5

|

6882,1

|

64,1%

|

255,1

|

|

1994

|

4692,8

|

7331,1

|

64,0%

|

203,2

|

|

1995

|

4974

|

7683,1

|

64,7%

|

164,0

|

|

1996

|

5224,8

|

8131,4

|

64,3%

|

107,4

|

|

1997

|

5413,1

|

8662,8

|

62,5%

|

21,9

|

|

1998

|

5526,2

|

9121,1

|

60,6%

|

-69,3

|

|

1999

|

5656,3

|

9681,9

|

58,4%

|

-125,6

|

|

2000

|

5674,2

|

10319,8

|

55,0%

|

-236,2

|

Период президентства Билла Клинтона нередко считают эталоном управления федеральными финансами в сочетании с хорошими экономическими достижениями. Соблюдение принципа сбалансированности бюджета помогло администрации Клинтона к 2000 г. снизить показатель долговой нагрузки до 55% (рис. 4).

Рост суверенного долга Соединенных Штатов в период «возвращения к неоконсервативным идеям в начале 2000-х» (2001-2008гг.)

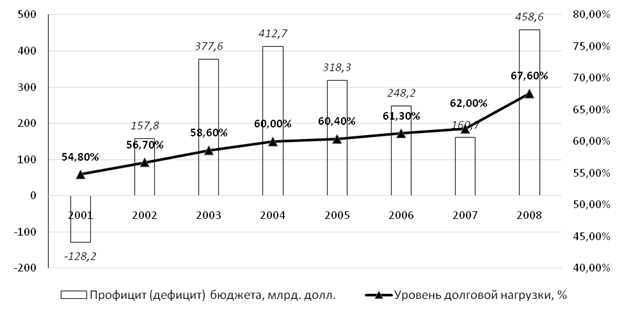

Результаты президентских выборов 2000 г. и итоговая победа администрации республиканца Джорджа Буша «младшего» (2001-2009гг.), впрочем, предопределили отход от принципа сбалансированности бюджета и реализацию нового налогового законопроекта, направленного на стимулирование экономической деятельности и предусматривающего снижение налоговых ставок подоходного налога для всех слоев населения: нижняя планка была установлена на уровне 10% (при Клинтоне – 15%), а верхний предел на уровне 35% (при Клинтоне – 39,6%). Данная законодательная инициатива привела к резкому снижению поступлений бюджета от подоходного налога: 7,7% от ВВП в среднем при Буше «младшем», что ощутимо меньше, чем при Клинтоне – 8,6%.

Трагедия 11 сентября 2001 года потребовала более решительных мер в сфере государственной обороны и внешней политики со стороны администрации Буша «младшего». В 2001 году военными силами США было осуществлено вторжение в Афганистан, а в 2003 году американские военные силы вернулись в Ирак для окончательной ликвидации Саддама Хусейна [5, c. 141-159] (Yergin, 2011). Затраты на оборону относительно ВВП составляли 3,6% в среднем за восемь лет правления Буша «младшего», тогда как Клинтону удалось снизить этот показатель до 2,9%. Совокупный эффект политики Буша «младшего» привел к нивелированию успехов Клинтона на поприще борьбы с дефицитами и ростом суверенного долга. К 2008 г. суверенный долг по отношению к ВВП превысил показатели 1993 г. и составил 67,6%.

Рис. 5. Дефицит (профицит) федерального бюджета США и динамика долговой нагрузки в период с 2001 по 2008гг.*

Figure 5. The deficit (surplus) of the US federal budget and the dynamics of the debt burden in the period from 2001 to 2008.

*Составлено автором на основании данных Министерства финансов США и Бюджетного управления конгресса.

На рис. 5 представлена эволюция долговой нагрузки и динамика федерального бюджета США в период «возвращения к неоконсервативным идеям в начале 2000-х» (2001-2008гг.)

Таблица 5

Показатели суверенного долга, номинального ВВП, долговой нагрузки и состояния федерального бюджета США в период с 2001 по 2008гг., млрд. долл.*

Table 5

Indicators of sovereign debt, nominal GDP, debt burden and the state of the US federal budget in the period from 2001 to 2008, billion dollars.

|

Год

|

Суверенный долг

|

ВВП

|

Уровень долговой нагрузки

|

Дефицит бюджета

|

|

2001

|

5807,5

|

10596,3

|

54,8%

|

-128,2

|

|

2002

|

6228,2

|

10992,1

|

56,7%

|

157,8

|

|

2003

|

6783,2

|

11567,3

|

58,6%

|

377,6

|

|

2004

|

7379,1

|

12303,3

|

60,0%

|

412,7

|

|

2005

|

7932,7

|

13142,9

|

60,4%

|

318,3

|

|

2006

|

8507

|

13867,5

|

61,3%

|

248,2

|

|

2007

|

9007,7

|

14535,0

|

62,0%

|

160,7

|

|

2008

|

10024,7

|

14835,2

|

67,6%

|

458,6

|

Реформирование налоговой системы и военные операции Соединенных Штатов послужили основополагающими факторами возобновления увеличения долговой нагрузки, которая тщательно и методично снижалась в годы «сбалансированности Клинтона».

Активное расширение долговой нагрузки США в период «масштабных дефицитов» (2008-2021гг.)

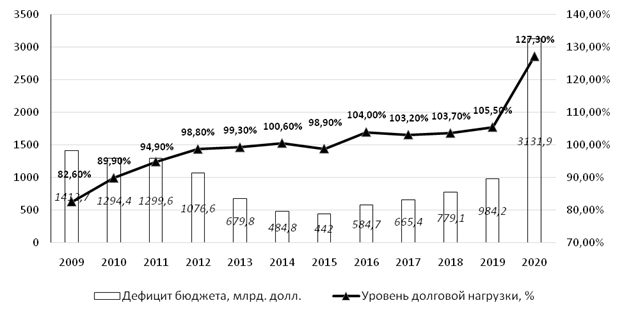

Финансово-экономический кризис 2007-2008гг. стал настоящим водоразделом между умеренным и слабо контролируемым ростом суверенного долга и долговой нагрузки. Вошедшая в Белый дом в 2009 г. администрация президента Барака Обамы (2009-2017гг.) незамедлительно прибегла к кейнсианским методам борьбы с экономическим кризисом, пытаясь обеспечить необходимый совокупный спрос за счет форсированного увеличения государственных расходов. Преодоление кризиса проходило не быстро: с 2009 по 2012гг. дефицит бюджета США находился на уровне выше триллиона долларов.

В 2010 г. по аналогии с программами, принятыми при Линдоне Джонсоне, Бараком Обамой также была инициирована крупномасштабная реформа в сфере медицины, получившая неофициальное название в честь своего создателя: «Obamacare» [19], которая серьезно повысила социальные расходы федерального бюджета, не опускавшиеся в последующие годы ниже отметки в 12,1% от ВВП [20]. Вышеприведенные обстоятельства позволили переступить суверенному долгу США отметку в 16 триллионов долларов к 2013 г., а индекс отношения госдолга к ВВП преодолел знаковый рубеж в 100% (рис.6).

Постепенное восстановление экономической активности в США позволили увеличить доходную часть бюджета в 2013 г. на 335 миллиардов долларов относительно 2012 г. После 2011 г. администрация Обамы также планомерно проводила политику снижения оборонных расходов, с 699 млрд.долл. в 2011 г. до 584 млрд.долл. в бюджете 2016 г. Благодаря мерам, предпринятым администрацией Обамы, удалось добиться сокращения дефицита федерального бюджета, который, однако, продолжал оставаться на высоком уровне, в среднем составляя 547,8 миллиардов долларов в период с 2013 по 2016гг.

Оправившись от кризиса, американский электорат вновь был озадачен грандиозными дефицитами бюджета и заинтересован в снижении долговой нагрузки, что и обещал сделать во время своей предвыборной кампании Дональд Трамп (2017-2021гг.). Однако, как и «рейганомика», «трампономика» предполагала снижение верхнего уровня налога на прибыль корпораций с 35% до 21% [21] и верхней планки подоходного налога с 39,6% до 37% [22], что, как показывала история, не вело к стабилизации ситуации суверенного долга.

Поступления бюджета увеличились всего на 147 миллиардов долларов, расходы за это же время выросли на 465 миллиардов долларов. Быстрые темпы роста федеральных расходов были обусловлены повышением чистых процентных платежей по суверенному долгу на 135 миллиардов долларов в 2019 г. относительно 2016 г. (прирост 56,3%), а также оборонных расходов на 91,5 миллиард долларов (прирост 15,7%). Размер дефицита бюджета в этот же период показывал уверенный ежегодный рост относительно ВВП: в 2017 г. он составлял 3,4%, в 2018 г. – 3,8%, в 2019 г. – 4,6%. Подобная динамика резко расходилась с лозунгами и предвыборными обещаниями Трампа.

Рис. 6. Состояние федерального бюджета и динамика долговой нагрузки США в период с 2009 по 2020гг.*

Figure 6. The state of the federal budget and the dynamics of the US debt burden in the period from 2009 to 2020.

*Составлено автором на основании данных Министерства финансов США и Бюджетного управления конгресса.

В 2020 г. американская экономика вновь была вынуждена ощутить на себе рецессионные явления вследствие глобального распространения коронавирусной инфекции, повлекшей торможение деловой активности. Ориентируясь на исторический опыт и признанный успех кейнсианских методов борьбы с кризисами, Дональд Трамп прибегнул к гипертрофированному увеличению государственных трат, которые на 47,8% финансировались за счет государственных займов. Расходы федерального бюджета достигли 6,55 триллионов долларов, а дефицит бюджета составил рекордные 3,14 триллиона долларов. К концу фискального 2020 г. суверенный долг практически достиг отметки в 27 триллионов долларов, а относительно ВВП было зафиксировано значение 127,3% (рис.6).

Таблица 6

Показатели суверенного долга, ВВП, уровню долговой нагрузки и степени дефицитности федерального бюджета в период 2009-2020гг, млрд. долл*.

Table 6

Indicators of sovereign debt, GDP, the level of debt burden and the degree of deficit of the federal budget in the period 2009-2020, billion dollars.

|

Год

|

Суверенный долг

|

ВВП

|

Уровень долговой нагрузки

|

Дефицит бюджета

|

|

2009

|

11909,8

|

14420,3

|

82,6%

|

1412,7

|

|

2010

|

13561,6

|

15079,9

|

89,9%

|

1294,4

|

|

2011

|

14790,3

|

15591,9

|

94,9%

|

1299,6

|

|

2012

|

16066,2

|

16257,2

|

98,8%

|

1076,6

|

|

2013

|

16738,2

|

16848,7

|

99,3%

|

679,8

|

|

2014

|

17824,1

|

17721,7

|

100,6%

|

484,8

|

|

2015

|

18150,7

|

18347,4

|

98,9%

|

442,0

|

|

2016

|

19573,5

|

18821,4

|

104,0%

|

584,7

|

|

2017

|

20244,9

|

19617,3

|

103,2%

|

665,4

|

|

2018

|

21516,1

|

20742,7

|

103,7%

|

779,1

|

|

2019

|

22719,4

|

21540,3

|

105,5%

|

984,2

|

|

2020

|

26945,4

|

21170,3

|

127,3%

|

3131,9

|

Несмотря на объективные причины, все более отчетливым также становится и полное нежелание правительственных кругов бороться с проблемой суверенного долга, принимающего с каждой новой президентской администрацией все более крупные и неконтролируемые размеры.

Джеймс Бьюкенен, известный американский экономист, в своей книге «Демократия в условиях дефицита: политическое наследие лорда Кейнса» [16] (Buchanan, Wagner, 1977) высказал точку зрения, что любой политический деятель, подобно частным предпринимателям, склонен принимать большинство решений с опорой на собственную выгоду. По аналогии с частными рынками, текущий политический лидер или потенциальный кандидат стремятся выстроить свою финансово-экономическую стратегию, максимально удовлетворяющую существующие общественные запросы и потребности.

Еще один авторитетный американский экономист Джозеф Стиглиц в рамках своего произведения «Люди, власть и прибыль» подробно описывает масштабное распространение лоббизма и лонгроллинга, которое присуще американскому капитализму на современном этапе и способное постоянно менять расстановку сил на внутриполитической арене США [6, c. 220-239] (Stiglitz, 2019). Данные особенности политической системы США способны объяснить, почему американское правительство, находящееся у власти, склонно к популизму и предпочтению краткосрочных достижений долгосрочной стратегии. Джеймс Бьюкенен считал, что политический лидер, перманентно предлагающий снижение налогов и повышение государственных расходов, в большинстве случаев способен купить большее количество голосов избирателей, чем кандидат, выступающий за умеренную бюджетную политику.

ЗАКЛЮЧЕНИЕ

Таким образом, на основании изученных данных, можно сделать вывод, что проводимая долговая политика США отличается в отдельные периоды времени и в значительной степени зависит от политико-экономических факторов. На современном этапе Соединенные Штаты активно используют заемные источники для покрытия дефицита федерального бюджета, что позволило превысить уровню долговой нагрузки значение в 100% ВВП. Об этом свидетельствует тесная взаимосвязь данных показателей, отраженная на графиках. Однако для определения реального долгового бремени на федеральный бюджет США необходимо изучение показателя расходов бюджета на обслуживание долговых обязательств в динамике. Изучение гипотезы эффективности долговой политики США при увеличении абсолютных показателей суверенного долга будет проведено в следующей статье авторов.

[1]Исторические данные о бюджете. Бюджетное управление Конгресса. URL: https://www.cbo.gov/data/budget-economic-data (дата обращения 25.08.2021)

[2]Ресурсный центр. Министерство Финансов США. URL: https://www.treasury.gov/resource-center/faqs/Markets/Pages/national-debt.aspx (дата обращения: 25.08.2021)

[3]Здесь и далее используются данные по финансовым (фискальным) годам, которые начинаются в США 1 октября и заканчиваются 30 сентября.

[4]Сводная информация о поступлениях, расходах и профиците или дефиците (–): 1789-2026 гг. Служба издательства Правительства США. URL: https://www.govinfo.gov/app/details/BUDGET-2022-TAB/BUDGET-2022-TAB-2-1/context (дата обращения: 30.08.2021)

[5]Сводная информация о поступлениях, расходах и профиците или дефиците (–): 1789-2026 гг. Служба издательства Правительства США. URL: https://www.govinfo.gov/app/details/BUDGET-2022-TAB/BUDGET-2022-TAB-2-1/context (дата обращения: 30.08.2021)

[6]Данные ежемесячного отчета о государственном долге. Сайт Министерства финансов США. URL: https://www.treasurydirect.gov/govt/reports/pd/mspd/mspd.htm (дата обращения: 20.08.2021)

[7]Рассчитано автором на основании данных национальных счетов (NIPA) США. Бюро экономического анализа. URL: https://apps.bea.gov/histdata/fileStructDisplay.cfm?HMI=7&DY=2021&DQ=Q1&DV=Third&dNRD=June-25-2021 (дата обращения: 30.08.2021)

[8]Показатель получен в результате расчетов автора при использовании ежемесячных отчетов о государственном долге США. Сайт Министерства финансов США. URL: https://www.treasurydirect.gov/govt/reports/pd/mspd/mspd.htm (дата обращения: 20.08.2021)

[9]Рассчитано автором на основании исторических данных о бюджете. Бюджетное управление Конгресса. URL: https://www.cbo.gov/data/budget-economic-data (дата обращения 25.08.2021)

[10]Показатель получен в результате собственных расчетов автора при использовании ежемесячных отчетов о государственном долге США. Сайт Министерства финансов США. URL: https://www.treasurydirect.gov/govt/reports/pd/mspd/mspd.htm (дата обращения: 20.08.2021)

[11]Максимальная налоговая ставка корпоративного налога. Центр налоговой статистики. URL: https://www.taxpolicycenter.org/statistics/corporate-top-tax-rate-and-bracket (дата обращения: 02.09.2021)

[12]История ставок федерального подоходного налога с физических лиц. Налоговый фонд. URL: https://files.taxfoundation.org/legacy/docs/fed_individual_rate_history_nominal.pdf (дата обращения: 02.09.2021)

[13]Исторические данные о бюджете. Бюджетное управление Конгресса. URL: https://www.cbo.gov/data/budget-economic-data (дата обращения 25.08.2021)

[14]Там же

[15]Рассчитано автором на основании данных национальных счетов (NIPA) США. Бюро экономического анализа. URL: https://apps.bea.gov/histdata/fileStructDisplay.cfm?HMI=7&DY=2021&DQ=Q1&DV=Third&dNRD=June-25-2021 (дата обращения: 30.08.2021)

[16]История ставок федерального подоходного налога с физических лиц. Налоговый фонд. URL: https://files.taxfoundation.org/legacy/docs/fed_individual_rate_history_nominal.pdf (дата обращения: 02.09.2021)

[17]Максимальная налоговая ставка корпоративного налога. Центр налоговой статистики. URL: https://www.taxpolicycenter.org/statistics/corporate-top-tax-rate-and-bracket (дата обращения: 02.09.2021)

[18]Рассчитано автором на основании данных Бюджетного управления Конгресса. URL: https://www.cbo.gov/data/budget-economic-data (дата обращения 25.08.2021)

[19]Закон о доступном здравоохранении. Веб-сайт правительства США. URL: ppacacon.pdf (hhs.gov) (дата обращения: 10.09.2021)

[20]Исторические данные о бюджете. Бюджетное управление Конгресса. URL: https://www.cbo.gov/data/budget-economic-data (дата обращения: 25.08.2021)

[21]Максимальная налоговая ставка корпоративного налога. Центр налоговой статистики. URL: https://www.taxpolicycenter.org/statistics/corporate-top-tax-rate-and-bracket (дата обращения: 02.09.2021)

[22]Экономика торговли. Ставка подоходного налога с физических лиц в Соединенных Штатах. URL: https://tradingeconomics.com/united-states/personal-income-tax-rate (дата обращения: 05.09.2021)

Источники:

2. Рикардо Д. Начала политической экономии и налогового обложения. - М.: Эксмо, 2018. – 600 c.

3. Кейнс Д.М. Общая теория занятости, процента и денег. - М.: АСТ, 2021. – 448 c.

4. Ергин Д. Добыча. - М.: Альпина Паблишер, 2019. – 956 c.

5. Ергин Д. В поисках энергии. Ресурсные войны, новые технологии и будущее энергетики. - М.: Альпина Диджитал, 2021. – 720 c.

6. Стиглиц Д. Люди, власть и прибыль. Прогрессивный капитализм в эпоху массового недовольства. - М.: Альпина Паблишер, 2020. – 432 c.

7. Мартьянов А.В. Представления различных направлений экономической мысли о государственном долге и его влиянии на экономику // Лесной вестник. – 2008. – № 5. – c. 155-158.

8. Чувахина Л.Г. Долговая политика США // Экономика. Бизнес. Банки. – 2018. – № 1. – c. 8-20.

9. Балюк И. Проблема внешнего долга США: существует ли решение? // Общество и экономика. – 2021. – № 5. – c. 101-116. – doi: 10.31857/S020736760014940-3 .

10. Дорофеев М.Л. Современная долговая проблема США в контексте регулирования социально-экономического неравенства // Вестник Томского государственного университета. – 2021. – № 54. – c. 273-286. – doi: 10.17223/19988648/54/16 .

11. Марусова М.С., Павлова И.В. Зарубежный опыт оценки эффективности управления государственным долгом // Вестник МИРБИС. – 2021. – № 2(26). – c. 116-125. – doi: 10.25634/MIRBIS.2021.2.11 .

12. Чувахина Л.Г. Роль иностранных инвесторов в реализации долговой политики США // Экономика. Бизнес. Банки. – 2020. – № 7(45). – c. 8-16.

13. Lerner A. Functional finance and the federal debt // Johns Hopkins University Press. – 1943. – № 1. – p. 38-51.

14. Laffer A. The Laffer Curve: Past, Present, and Future // Backgrounder. – 2004. – № 1765. – p. 1-16.

15. Phillips A.W. Unemployment and the Rate of Change of Money Wage Rates in the United Kingdom // Economica. – 1958. – № 100. – p. 283-299.

16. Buchanan J., Wagner R. Democracy in deficit. The political legacy of Lord Keynes. / Liberty fund., 2000. – 223 p.

Страница обновлена: 26.12.2025 в 20:42:13

Download PDF | Downloads: 39 | Citations: 2

Transformation of the US debt policy under the influence of economic and political events in the country

Krylov A.V., Levchenko E.A., Shuvalova Y.A.Journal paper

Journal of International Economic Affairs

Volume 11, Number 4 (October-December 2021)

Abstract:

The article examines the dynamics of US sovereign debt for the period from the beginning of the 20th century to the present time. On the basis of changes in trends in the debt policy, significant periods were identified. The volume of the federal budget deficit, the level of debt burden and the dynamics of public debt during the following periods were analysed: (1) the period of Keynesian ideas domination from 1947 to 1971; (2) the political and economic decline of the USA from 1972 to 1980; (3) the synthesis of supply economy and neoconservatism from 1981 to 1992; (4) the Clinton balance from 1993 to 2000; (5) the period of return to neoconservative ideas in the early 2000s from 2001 to 2008; (6) the expansion of the US debt burden during the period of large-scale deficits (2008-2021). The theoretical basis of economic relations at the state level has been studied. Its influence on the views on the nature and significance of sovereign debt within the socio-economic conjuncture in certain periods of time has been revealed. Political factors, in particular the paradigm of the ruling party, and their influence on the change in the US debt policy are highlighted.

Keywords: United States of America, sovereign debt, debt policy, budget expenditures, budget deficit, debt burden, defense spending, tax policy, economic growth, US financial policy

JEL-classification: E62, H61, H63, H68, N22

References:

Balyuk I. (2021). Problema vneshnego dolga SShA: sushchestvuet li reshenie? [The USA external debt problem: is there a solution?]. Society and economics. (5). 101-116. (in Russian). doi: 10.31857/S020736760014940-3 .

Buchanan J., Wagner R. (2000). Democracy in deficit. The political legacy of Lord Keynes

Chuvakhina L.G. (2018). Dolgovaya politika SShA [USA debt policy]. Economy. Business. Banks. (1). 8-20. (in Russian).

Chuvakhina L.G. (2020). Rol inostrannyh investorov v realizatsii dolgovoy politiki SShA [The role of foreign investors in the implementation of the US debt policy]. Economy. Business. Banks. (7(45)). 8-16. (in Russian).

Dorofeev M.L. (2021). Sovremennaya dolgovaya problema SShA v kontekste regulirovaniya sotsialno-ekonomicheskogo neravenstva [The current problem of the US government debt in the context of socioeconomic inequality regulation]. Vestnik Tomskogo gosudarstvennogo universiteta. (54). 273-286. (in Russian). doi: 10.17223/19988648/54/16 .

Ergin D. (2019). Dobycha [Extraction] M.: Alpina Pablisher. (in Russian).

Ergin D. (2021). V poiskakh energii. Resursnye voyny, novye tekhnologii i budushchee energetiki [In search of energy. Resource wars, new technologies and the future of energy] M.: Alpina Didzhital. (in Russian).

Keyns D.M. (2021). Obshchaya teoriya zanyatosti, protsenta i deneg [The General Theory of Employment, Interest and Money] M.: AST. (in Russian).

Laffer A. (2004). The Laffer Curve: Past, Present, and Future Backgrounder. (1765). 1-16.

Lerner A. (1943). Functional finance and the federal debt Johns Hopkins University Press. 10 (1). 38-51.

Martianov A.V. (2008). Predstavleniya razlichnyh napravleniy ekonomicheskoy mysli o gosudarstvennom dolge i ego vliyanii na ekonomiku [Representations of various directions of economic thought about public debt and its impact on the economy]. Lesnoy vestnik. (5). 155-158. (in Russian).

Marusova M.S., Pavlova I.V. (2021). Zarubezhnyy opyt otsenki effektivnosti upravleniya gosudarstvennym dolgom [Foreign experience in assessing the effectiveness of public debt management]. Vestnik MIRBIS. (2(26)). 116-125. (in Russian). doi: 10.25634/MIRBIS.2021.2.11 .

Phillips A.W. (1958). Unemployment and the Rate of Change of Money Wage Rates in the United Kingdom Economica. 25 (100). 283-299.

Rikardo D. (2018). Nachala politicheskoy ekonomii i nalogovogo oblozheniya [On the Principles of Political Economy and Taxation] M.: Eksmo. (in Russian).

Smit A. (2020). Issledovanie o prirode i prichinakh bogatstva narodov [An Inquiry into the Nature and Causes of the Wealth of Nations] M.: AST. (in Russian).

Stiglits D. (2020). Lyudi, vlast i pribyl. Progressivnyy kapitalizm v epokhu massovogo nedovolstva [People, power and profit. Progressive capitalism in the era of mass discontent] M.: Alpina Pablisher. (in Russian).