Применение корреляционно-регрессионного анализа в оценке бизнеса сравнительным подходом

Касьяненко Т.Г.1, Полоско А.С.1

1 Санкт-Петербургский государственный экономический университет, ,

Скачать PDF | Загрузок: 91

Статья в журнале

Российское предпринимательство *

Том 16, Номер 20 (Октябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В рамках настоящей статьи предпринята попытка исследования применимости корреляционно-регрессионного анализа в оценке стоимости компаний на базе основных показателей их деятельности (таких как прибыль, объем реализации, балансовая стоимость активов и т.д.). Выявлены наличие, форма и сила зависимости рыночной стоимости компании от этих факторов. Произведен расчет параметров регрессионных уравнений для компаний сферы телекоммуникаций на основе собранных статистических данных. Построенные модели проверены на адекватность, дана оценка их значимости, а также приведена интерпретация результатов, полученных в процессе моделирования. Теоретическая и методическая значимость исследования заключается в совершенствовании методологии стоимостной оценки компаний путем обоснования возможности применения корреляционно-регрессионного анализа и экономико-математического моделирования в рамках сравнительного подхода оценки бизнеса.

Ключевые слова: оценка стоимости бизнеса, экономико-математическое моделирование, корреляционно-регрессионный анализ, коэффициент корреляции, адекватность модели

Введение

Математическое моделирование активно проникает в различные сферы деятельности человека и обогащает многие науки. Однако в сфере оценки бизнеса математическое моделирование все еще имеет ограниченное применение.

Целью статьи является изучение возможности применения математических методов и моделей, а именно корреляционно-регрессионного анализа, в сравнительном (рыночном) подходе в оценке бизнеса, а также разработка моделей зависимости рыночной стоимости компании от ряда показателей ее хозяйственной деятельности.

Для целей дальнейшего исследования в качестве результативной переменной возьмем рыночную стоимость оцениваемой компании сферы телекоммуникаций. Регрессионную модель расчета стоимости оцениваемого предприятия построим, проанализировав на основе имеющейся информации по аналогичным компаниям из этой отрасли зависимость рыночной стоимости от различных ценообразующих показателей деятельности компаний (стоимостных факторов). Для этого на практике обычно применяется метод наименьших квадратов [1].

Однако необходимо отметить, что существуют ограничения в применении регрессионных моделей. В частности, применение данного метода возможно для отраслей, акции которых свободно обращаются на фондовом рынке. Среди них действительно много компаний, предоставляющих телекоммуникационные услуги. Однако и для компаний закрытого типа (частных корпораций) данной отрасли возможно использование полученных результатов, но с обязательной корректировкой результата на недостаток ликвидности акций таких компаний.

Для достижения поставленных целей в исследовании были применены такие методы системного исследования, как анализ и синтез, индукция и дедукция, сравнение и группировка, а также методы математического моделирования.

В статье были использованы работы отечественных исследователей [2], зарубежных ученых [3], а также статистическая информация [4].

Порядок применения корреляционно-регрессионного анализа в оценке бизнеса

Оценка рыночной стоимости компании на основе построения регрессионной модели предполагает последовательную реализацию следующих этапов:

1. Сбор данных и предварительный анализ собранной информации.

В рамках сравнительного подхода при оценке рыночной стоимости компании нужно обладать всей необходимой информацией о компаниях-аналогах и прежде всего данными с фондового рынка о рыночной капитализации компаний-аналогов.

2. Выбор одного или нескольких ценообразующих показателей.

В сравнительном подходе в качестве базы мультипликаторов могут применяться такие финансово-экономические показатели деятельности компаний, как прибыль, выручка, величина дивидендов, чистый денежный поток, балансовая стоимость активов, стоимость чистых активов и некоторые другие. Выбор конкретных факторов или их системы зависит от наличия информации, экономической значимости выбранных факторов для конкретной компании, а также от предпочтений оценщика. В случае, если выбирается один ценообразующий показатель, построенная модель регрессии носит название однофакторной. После подготовки данных начинается их обработка.

3. Расчет значений матрицы коэффициентов парной корреляции, выявление зависимости результирующего показателя от выбранных факторов (фактора).

В ходе корреляционного анализа определяется сила связи (отсутствие связи, слабая связь или сильная) и характер связи факторов (прямая или обратная). Полученная в ходе корреляционного анализа информация о характере и силе выраженности связи (коэффициент корреляции R, который лежит в диапазоне от -1 до +1) используется в дальнейшем для планирования последовательности расчета параметров регрессионных уравнений.

Зависимость считается достаточно сильной, если коэффициент корреляции по абсолютной величине превышает 0,7, и слабой, если не превышает 0,4. При равенстве этого коэффициента нулю связь полностью отсутствует. Коэффициент корреляции дает объективную оценку степени зависимости только при линейной модели регрессии.

Если при одном факторе вычисляют коэффициент корреляции, то при наличии нескольких ценообразующих факторов строят корреляционную матрицу, по которой определяют связи результативной (зависимой) переменной с независимыми (факторами) и связи между независимыми переменными.

Анализ корреляционной матрицы позволяет прежде всего выявить те показатели, которые действительно оказывают влияние на исследуемый показатель, и ранжировать (упорядочить) их по убыванию силы связи. Кроме того, анализ полученной матрицы позволяет осуществить минимизацию числа факторов в модели при помощи исключения тех независимых переменных, которые достаточно сильно (или даже функционально) связаны между собой.

4. Выбор типа модели и расчет параметров данной модели. Практика показывает, что наиболее надежными бывают одно- и двухфакторные модели. Если будет обнаружено, что два фактора имеют сильную или полную связь между собой, то в регрессионное уравнение достаточно будет включить один из них. В качестве модели для оценки рыночной стоимости компании можно использовать линейную функцию или функции, описываемые параболической и гиперболической зависимостями. Кроме того, часто используются степенная, показательная, логарифмическая, экспоненциальная функции, а также смешанные модели.

5. Исследование модели на значимость и адекватность. Для анализа качества модели могут быть использованы различные приемы, среди которых можно отметить анализ остатков, анализ выбросов и анализ коэффициента детерминации. Однако наиболее адекватным способом проверки качества полученной модели является расчет коэффициента детерминации, который рассчитывается как коэффициент корреляции, возведенный в квадрат (R2). Он показывает, какая доля вариации оцениваемой переменной учтена в модели и обусловлена влиянием выбранных факторов. Чем ближе значение R2 к единице, тем более значимой является модель. Пограничным является значение коэффициента детерминации, равное 0,7. Если полученное значение меньше, то модель не может использоваться для оценки. Расчет данного коэффициента, как и построение графика остатков, производится при помощи таблиц EXCEL автоматически в ходе моделирования регрессионного уравнения.

При построении экономико-математических моделей выявляется адекватность модели, т. е. ее соответствие моделируемому объекту или процессу, которые считаются существенными для исследования. Часто используется для определения значимости регрессии F-критерий Фишера.

Значение F-критерия, рассчитанное по данным наблюдения (Fp), сравнивают с соответствующим критическим значением (Fk). В случае, когда значение Fp меньше критического Fk, уравнение считать значимым нельзя.

6. Расчет значения результирующего показателя с применением построенной регрессионной модели. Полученная модель подразумевает использование информации о цене акций компаний, продающихся на фондовом рынке небольшими лотами, следовательно, она позволяет оценивать миноритарные пакеты акций предприятия. В случае оценки контрольных пакетов или стоимости акционерного капитала в целом необходимо внести поправку на степень контроля [5].

7. Этап интерпретации полученных результатов также является достаточно важным для возможности последующего применения результатов моделирования. Он позволяет перевести данные моделирования с языка статистики и математики на язык экономики.

Кейс-стади по применению регрессионной модели в оценке бизнеса компаний телекоммуникационного сектора

Использовались данные по крупнейшим компаниям телекоммуникационного сектора мировой экономики на конец 2014 года [6]. В качестве предмета исследования была выбрана зависимость рыночной стоимости компании от таких показателей их деятельности, как выручка, прибыль, а также активы компании (млрд долл.).

На первом этапе исследования исходные данные были представлены в виде графиков для исследования их на наличие тренда. Для телекоммуникационной отрасли были построены тренды линейного вида, полинома второй степени, показательный, а также степенной тренд. Эти графики традиционно строятся с применением таблиц Excel.

Полученные данные можно представить в виде таблицы 1.

Как видно из данных, представленных в таблице 1, коэффициенты детерминации приобретают наибольшее значение при использовании линейной и полиномиальной зависимостей (коэффициенты детерминации превосходят 0,7, что говорит о значимости данных моделей). Следовательно, в случае применения этих моделей телекоммуникационные компании имеют высокую степень корреляции рыночной стоимости со всеми рассматриваемыми факторами. В случае степенной и экспоненциальной зависимостей показатели коэффициентов детерминации значительно ниже. Остановимся далее на линейной модели.

Рассмотрим более подробно коэффициенты корреляции для учитываемых факторов в каждом случае (табл. 2).

Таблица 1

Коэффициенты детерминации для различного вида зависимостей

|

Предприятия

сферы телекоммуникаций/

Вид зависимости |

Выручка

|

Прибыль

|

Активы

|

|

Линейная

|

0,7588

|

0,7590

|

0,8122

|

|

Полиномиальная

|

0,7599

|

0,7614

|

0,8119

|

|

Степенная

|

0,6388

|

0,4946

|

0,6937

|

|

Экспоненциальная

|

0,5051

|

0,4678

|

0,5039

|

Таблица 2

Коэффициенты корреляции для предприятий сферы телекоммуникации

|

Переменные

|

Рыночная

стоимость

|

Выручка

|

Прибыль

|

Активы

|

|

Рыночная

стоимость

|

1

|

|

|

|

|

Выручка

|

0,871072

|

1

|

|

|

|

Прибыль

|

0,871192

|

0,711759

|

1

|

|

|

Активы

|

0,901245

|

0,962374

|

0,704067

|

1

|

Анализ таблицы 2 показывает, что наибольшее влияние на рыночную стоимость телекоммуникационных компаний оказывает величина активов. Коэффициент корреляции составляет 0,90. Величина выручки и прибыли также находится в тесной связи со стоимостью компании. Коэффициенты корреляции в обоих случаях составляют 0,87. Также необходимо отметить высокую степень корреляции между активами и выручкой, активами и прибылью, а также между прибылью и выручкой компании. Парные коэффициенты корреляции составили 0,96, 0,70 и 0,71 соответственно.

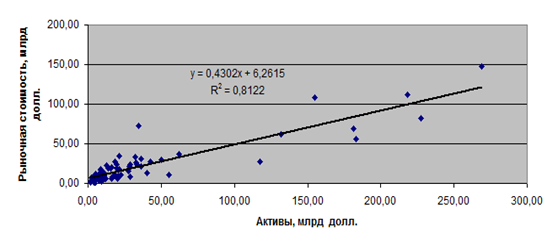

В качестве основной модели для телекоммуникационной отрасли примем зависимость рыночной стоимости компании от величины активов.

Составим уравнение регрессии для компаний сферы телекоммуникации. С помощью программного пакета анализа данных Excel «регрессия» получены следующие значения коэффициентов (табл. 3):

Таблица 3

Значение коэффициентов уравнения регрессии для компаний сферы телекоммуникации

|

Коэффициент

|

Значение

|

|

a

|

6,2614623

|

|

b

|

0,4301771

|

Таким образом, для предприятий сферы телекоммуникаций уравнение регрессии имеет следующий вид: Y = 6,26 + 0,43x.

Величина R2, равная 0,812 (табл. 1), говорит о том, что 81,2% вариации объясняется вариацией фактора “x” (активы компании) и лишь 18,8% зависит от других факторов.

При построении модели уровень надежности был принят равным 95%.

Данные расчетов в таблице 4 позволяют сделать вывод о том, что в 95% случаев коэффициент b находится в диапазоне от 0,381 до 0,479, а свободный член – в диапазоне от 2,951 до 9,571. Относительно небольшой размах диапазона коэффициента b свидетельствует о высоком уровне значимости.

Рисунок 1. График линейной зависимости стоимости телекоммуникационных компаний от фактора «активы»

Таблица 4

Характеристика коэффициентов уравнения регрессии

|

|

Нижние 95%

|

Верхние 95%

|

|

a

|

2,951387

|

9,571537

|

|

b

|

0,380874

|

0,47948

|

Поскольку вопрос о возможности применения построенных моделей в целях дальнейшего анализа и расчета может быть решен только после проверки адекватности, т.е. соответствия полученных моделей исследуемым процессам или явлениям, проведем оценку значимости регрессионных моделей и интерпретацию полученных результатов.

Трендовая модель ŷх конкретного ряда yx считается адекватной, если правильно отражает систематические компоненты ряда.

Проверим полученные уравнения по F-критерию Фишера и t-критерию Стьюдента. Критерий Фишера применяется для проверки равенства дисперсий двух выборок (нуль-гипотезы Но). Для компаний сферы телекоммуникаций расчетное значение критерия Фишера получилось равным F = 302,82 (что значительно превышает табличное: Fтабл = 3,978, при уровне значимости α = 0,05, df1 = 1, df2 = 70), следовательно, уравнение регрессии можно признать статистически значимым в 95% случаев. Принимаем нуль-гипотезу Но.

Еще одним критерием определения соответствия полученной модели нормальному закону распределения является t-критерий Стьюдента. С помощью данного критерия производится проверка равенства нулю математического ожидания случайной компоненты.

Для предприятий сферы телекоммуникаций фактическое расчетное значение t-критерия больше табличного, поэтому каждый из коэффициентов регрессии значим с вероятностью 0,95.

Ошибка аппроксимации составила 0,785%. Так как она менее 10%, то ошибка считается нормальной.

Процесс интерпретации полученных результатов

Процесс интерпретации результатов начинается со статистической оценки уравнения регрессии в целом и оценки значимости входящих в модель факторных признаков в частности, т.е. с изучения, как они влияют на величину результативного признака.

Для количественной оценки влияния фактора на результат определен частный коэффициент эластичности Эх. Для компаний сферы телекоммуникаций он равен 0,713.

Таким образом, рыночная стоимость компаний сферы коммуникаций увеличивается в среднем на 0,71% при росте величины активов на 1%.

Стандартизированные коэффициенты показывают, на сколько стандартных отклонений изменится в среднем результат, если соответствующий фактор изменится на одно стандартное отклонение при неизменном уровне других факторов. Для компаний сферы коммуникаций данный показатель составил 1,89.

Одним из эффективных инструментов оценки мультиколлинеарности факторов является определитель матрицы парных коэффициентов корреляции между факторами. Расчет определителей матрицы для компаний сферы телекоммуникаций (detА = 0,0027; detC1 = 0,0442; detC2 = -0,0389) показывает, что все определители достаточно близки к нулю, что свидетельствует о высокой степени межфакторной корреляции. Этот вывод подтверждает целесообразность выбранной однофакторной модели в качестве основной (рабочей) модели для дальнейших расчетов, т.к. наличие автокорреляции между несколькими факторами может значительно искажать результаты моделирования.

Для большей наглядности произведем оценку рыночной стоимости публичной корпорации сферы телекоммуникаций «Вымпелком» по полученной модели. Данные представим в виде таблицы 5.

Таблица 5

Расчет рыночной стоимости компании «Вымпелком»

|

Активы,

млрд $ (х)

|

15,37

|

|

Рыночная

стоимость (млрд $) / Рыночная капитализация [7]

|

18,63

|

|

Расчетная (по

модели) рыночная стоимость, млрд $ (у)

|

16,07

|

Результаты исследования

Таким образом, в исследовании:

1) Была предпринята попытка применения корреляционно-регрессионного анализа в целях оценки стоимости бизнеса. При этом для оценки компании сравнительным подходом использовалась ценовая и финансовая информация по предприятиям-аналогам – публичным компаниям сферы телекоммуникаций.

2) По собранным статистическим данным были построены трендовые модели на основе линейной зависимости, а также определены их адекватность и точность. В результате была получена следующая модель: Y = 6,26 + 0,43x.

3) На основании t-критерия Стьюдента и F-критерия Фишера полученная для компаний сферы телекоммуникаций модель была признана адекватной.

4) Установлено, что средняя ошибка аппроксимации для полученной модели попадает в 10%-ный интервал, что говорит о ее точности.

Заключение

1. Таким образом, можно сделать вывод о достаточной точности оценки рыночной стоимости компаний. Так, для компании «Вымпелком» (сфера телекоммуникаций) отклонение составило 14% (табл. 5).

2. Полученные результаты свидетельствуют о возможности практического применения корреляционно-регрессионного анализа и рассмотренных моделей в оценке рыночной стоимости компании сравнительным подходом наряду с методами, требующими традиционного применения мультипликаторов.

[1] Эконометрика (2011). М.: Проспект.

[2] Дрейпер, Смит, 1986; Гришин, А.Ф., Котов-Дарти, С.Ф., Ягунов, В.Н. (2005). Статистические модели в экономике. Ростов-на-Дону: Феникс; Степанов, В.Г. (2010). Эконометрика. М.: Центр дистанционных образовательных технологий МИЭМП; Эконометрика (2011). М.: Проспект.

[3] Hill, T., Lewicki, P. (2007). STATISTICS: Methods and Applications. StatSoft, Tulsa, OK; StatSoft, Inc. (2013). Electronic Statistics Textbook. Tulsa, OK: StatSoft. Retrieved from: http://www.statsoft.com/textbook/

[4] Рыночная капитализация ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ» на конец IV квартала 2014 года // Сайт Московской биржи; The Global 2000 (2010, April 21) // Forbes.com.

The World’s Biggest Public Companies (2015, May 6) // Forbes.com; Рыночная капитализация ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ» на конец IV квартала 2014 года // Сайт Московской биржи.

[5] Касьяненко, Т.Г., Маховикова, Г.А. (2014). Оценка стоимости бизнеса (С. 188). М.: Юрайт.

[6] The Global 2000 представляет собой список 2000 крупнейших публичных компаний мира по версии журнала Forbes. В ежегодном рейтинге лучших компаний мира Global 2000 представлены компании из 62 стран. В список попали только те компании, чей объём продаж составляет как минимум 1 млрд долл., а акции доступны для инвесторов в США и стоят не менее 5 долл. Таких компаний в выборке оказалось 72. Источники: The Global 2000 (2010, April 21) // Forbes.com; The World’s Biggest Public Companies (2015, May 6) // Forbes.com

[7] Рыночная капитализация ценных бумаг по итогам торгов в ЗАО «ФБ ММВБ» на конец IV квартала 2014 года // Сайт Московской биржи.

Страница обновлена: 20.02.2026 в 06:48:41

Download PDF | Downloads: 91

Using correlation and regression analysis in comparative business appraisal

Kasyanenko T.G., Polosko A.S.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 20 (October, 2015)

Abstract:

The authors of this article make an attempt to study the applicability of correlation and regression analysis for company valuation based on the main indicators of a company’s activity (e. g. profit, sales volume, asset value etc.). They defined the form and degree of the dependency of a company’s market value on these factors. The parameters of regression equations for telecommunication companies were calculated based on the collected statistical data. The constructed models were checked for adequacy, their significance was evaluated, and the results obtained by modelling were interpreted. The theoretical and practical relevance of the research lies in improving of the company valuation technique due to justification of the possibility of using correlation and regression analysis and economic-mathematical modelling for comparative business valuation.

Keywords: business valuation, economic-mathematical modelling, correlation and regression analysis, correlation coefficient, model adequacy