Финансовые перспективы приобретения компании-цели: методические подходы к оценке

Скачать PDF | Загрузок: 17

Статья в журнале

Российское предпринимательство *

№ 19 (241), Октябрь 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В рамках исследования интеграционных процессов хозяйствующих субъектов на основе системного подхода к предмету исследования – системе финансовых отношений, возникающих в результате сделок на рынке корпоративного контроля, в статье рассматривается методика предварительной оценки финансовых перспектив компании-цели при слиянии, основанная на четырех последовательных этапах. В результате исследования подробно изложены содержание и алгоритм анализа каждого этапа для объективности получения эффективного конечного результата.

Ключевые слова: слияния и поглощения, финансы, капитал, оценка, синергия

В настоящее время процессы глобализации национальных экономик проявляются и на микроуровне в виде разнообразных интеграционных объединений отечественных компаний. В более жестких конкурентных условиях у компаний возникает острая необходимость объединения. Это в свою очередь активизирует сделки на рынке корпоративного контроля и фирмы приобретаются новыми более рациональными собственниками, а сами слияния и поглощения увеличивают эффективность экономики страны.

Активность сделок слияний и поглощений проявляется в необходимости объединять промышленные и финансовые ресурсы в целях увеличения отдачи на вложенный капитал и более результативного их использования. Центральным звеном определения эффективности предполагаемых слияний и поглощений является корректная оценка стоимости компаний, поскольку возможные ошибки и необъективность расчетов могут привести к невыгодным решениям и объединение предприятий окажется неудачным. К оценке бизнеса существует множество подходов, но традиционно они объединяются в три большие группы с условными названиями доходный, рыночный (сравнительный) и затратный подходы. В рамках каждого подхода используются конкретные методы оценки стоимости. Но прежде чем проводить достаточно сложный анализ целесообразности слияния или приобретения бизнеса, на наш взгляд, необходимо провести предварительную оценку финансовых перспектив компании-цели [1].

На наш взгляд методические подходы предварительной оценки приобретаемой компании-цели в рамках реализации финансовой стратегии в сфере реструктуризации в виде слияния или приобретения должны включать следующие этапы:

1) анализ сильных и слабых сторон;

2) расчет будущего снижения затрат;

3) расчет трех показателей финансового благополучия;

4) предварительная оценка стоимости.

1. Анализ сильных и слабых сторон

Вряд ли стоит судить о достоинствах и недостатках потенциального объекта сделки, о его стоимости, ограничившись отчетностью, предоставленной продавцом. Не менее важна оценка внешней среды – рынки, конкуренты, база поставщиков и многое другое. Тут пригодятся различные независимые маркетинговые исследования, а также из других внешних источников. Что касается методики обработки найденных данных, более простого и эффективного инструмента, чем SWOT-анализ, пока еще не придумали.

Глубина SWOT-анализа определяется отраслевой спецификой как объекта сделки, так и потенциального покупателя. Анализируя внешнюю среду, хорошо бы обратить внимание вот на что:

- на каких рынках сбыта представлена компания, кто ее целевая аудитория, возможно ли ее сузить или расширить, перейти в другой ценовой сегмент;

- какое сырье и материалы используются в производстве, какова география и графики поставок, возможна ли замена поставщиков;

- как на предприятии решен вопрос экологической безопасности, утилизируются ли отходы, нет ли претензий от контролирующих органов;

- есть необходимость лицензирования деятельности предприятия, каким образом она регулируется государством.

Во время анализа внутренней среды компании надо найти ответы как минимум на следующие вопросы:

- какова организационная структура компании, насколько профессиональны ее топ-менеджеры и ключевые специалисты, велика ли текучка кадров;

- насколько изношены основные средства, есть необходимость модернизации оборудования и технологий;

- насколько широк и сбалансирован ассортимент компании, все ли товарные группы присутствуют. Есть ли в компании уникальное торговое предложение, например, продукт, который не производится конкурентами;

- каков уровень автоматизации в компании, есть ли лицензии на программное обеспечение, насколько учетная система переработана, есть в штате программисты для ее поддержки, в скольких базах хранятся данные.

2. Расчет будущего снижения затрат

Зачастую решение о покупке или слиянии принимается на основе оценки ожидаемого эффекта. Синергетический эффект практически любой сделки M&A – не что иное, как снижение операционных расходов образованной компании.

Экономия особо ощутима в случае горизонтального слияния – приобретения схожей по своему виду деятельности компании. Объединение управленческих команд, исключение дублирующих функций, централизация сервисных подразделений позволит снизить расходы на оплату труда, аренду, поддержание инфраструктуры компании. Кроме того, объединенные компании более интересны для банковского сообщества. В силу своего размера, они могут предложить различные залоги и, соответственно рассчитывать на более привлекательные условия по кредитам. Наконец, централизовав функцию закупок однородных товаров для двух схожих компаний, можно добиться немалых скидок от поставщиков. И это далеко не полный список того, на чем экономят компании, успешно реализовавшие M&A-сделку.

Пример расчета будущего снижения затрат. Предположим, что рассматривается возможность слияния двух компаний X и Y (табл. 1).

Таблица 1

Оценка синергетического эффекта после слияния

|

№

|

Показатели

|

Компания X

|

Компания Y

|

Объединенная компания

|

|

1

|

Выручка, тыс. руб.

|

20000

|

10000

|

30000

|

|

2

|

Операционные расходы (без учета амортизации), тыс. руб.

|

18000

|

7000

|

22500

|

|

3

|

Прибыль до вычета процентов и налогов (EBIT), тыс. руб.

(стр.1 – стр.2) |

2000

|

3000

|

7500

|

|

4

|

WACC, %

|

5

|

6

|

5,5

|

|

5

|

Плановый прирост EBIT, %

|

3

|

4

|

3,5

|

|

6

|

Налог на прибыль, %

|

20

|

20

|

20

|

|

7

|

Свободный поток денежных средств (FCF), тыс. руб. (стр.3 × (1 - стр.6 / 100))

|

1600

|

2400

|

6000

|

|

8

|

Стоимость компании по FCF, тыс. руб. (стр.7 × (1 + стр.5 / 100) / (стр.4 / 100 - стр.5 / 100))

|

82400

|

124800

|

310500

|

После слияния компаний отдел маркетинга объединили, часть сотрудников сократили, ФОТ объединенного отдела снизился, (экономия 1000 тыс. руб.), кроме того уволили несколько секретарей (экономия 500 тыс. руб.). Обе компании съехались в один офис, арендная плата составила 3000 тыс. рублей в год (экономия 1000 тыс.руб.). Итого благодаря слиянию компаний операционные затраты удалось снизить до 22500 тыс. рублей в год.

3. Три показателя финансового благополучия

Предварительное представление о финансовом благополучии приобретаемой компании можно составить, проанализировав три важнейших показателя.

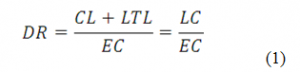

Коэффициент финансового левериджа (отношение заемных средств к величине собственного капитала) показывает насколько компания перегружена долгами, во сколько раз заемные средства превышают собственные или же сколько рублей привлеченных средств приходится на рубль собственных. Этот коэффициент рассчитывается по формуле:

DR- коэффициент финансового левериджа (Debt Ratio), десятые доли;

CL- краткосрочные обязательства (CurrentLiabilities), руб.;

LTL- долгосрочные обязательства (LongTermLiabilities), руб.;

LC- заемный капитал (LoanCapital), руб.;

EC- собственный капитал (EquityCapital), руб.

Нормативное значение для данного показателя находится в диапазоне: 0,5-0,8. Коэффициент финансового левериджа целесообразнее рассчитывать по рыночной стоимости активов, а не по данным бухгалтерской отчетности. Если компания успешно работает на рынке, то рыночная стоимости собственного капитала будет больше балансовой стоимости, что в свою очередь отразится на показателе DR. Низкое его значение означает низкий уровень финансового риска.

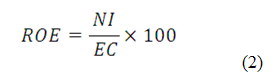

Рентабельность собственного капитала (чистая прибыль / собственный капитал) говорит о том, сколько процентов дохода принесет бизнес на каждый вложенный в собственный капитал рубль.

Формула расчета показателя рентабельность собственного капитала:

ROE - рентабельность собственного капитала (Return on Equity), %;

NI- чистая прибыль (NetIncome), руб.;

EC- собственный капитал (EquityCapital), руб.

Показатель рентабельности капитала показывает, сколько предприятие имеет чистой прибыли на рубль авансированный в капитал, что характеризует эффективность его использования.Рекомендуемые значения - изменяются в зависимости от отрасли. При анализе, необходимо иметь в виду, что чистая прибыль отражает результаты деятельности и сложившийся уровень цен на товары и услуги в основном за истекший период. Собственный капитал складывается в течение ряда лет. Он выражен в учетной оценке, которая может сильно отличаться от текущей рыночной стоимости компании.

Например, у компании по прогнозам на ближайшие 5 лет (табл. 2) рентабельность собственного капитала компании будет колебаться в диапазоне от 8,55 до 21, 68%.

Таблица 2

Прогноз финансовых результатов и расчет стоимости компании

|

№

|

Показатели

|

2013 г.

|

2014 г.

|

2015 г.

|

2016 г.

|

2017 г.

|

|

1

|

Выручка, тыс. руб.

|

70000000

|

77000000

|

85000000

|

95000000

|

100000000

|

|

2

|

Себестоимость реализованной продукции, тыс. руб.

|

34065934 |

37472527 |

41365777 |

46232339 |

48665620 |

|

3

|

Коммерческие расходы, тыс. руб.

|

5195824

|

5715407

|

6309215

|

7051478

|

7422606

|

|

4

|

Управленческие расходы, тыс. руб.

|

23000000

|

23000000

|

25300000

|

25300000

|

25300000

|

|

5

|

Амортизация, тыс. руб.

|

300000

|

300000

|

300000

|

300000

|

300000

|

|

6

|

Выплата банковских процентов, тыс. руб.

|

2400000

|

2400000

|

2400000

|

0

|

0

|

|

7

|

Выплата налогов (без налога на прибыль), тыс. руб.

|

700000

|

700000

|

700000

|

700000

|

700000

|

|

8

|

Прибыль до налогообложения, тыс. руб.

|

4338242

|

7412066

|

8625008

|

15416185

|

17611774

|

|

9

|

Налог на прибыль, тыс. руб.

|

867648

|

1483413

|

1725002

|

3083237

|

3522355

|

|

10

|

Прибыль после налогообложения, тыс. руб.

|

3470593

|

5929653

|

6906006

|

12332948

|

14089419

|

|

11

|

Дивиденды, тыс. руб.

|

0

|

0

|

0

|

0

|

0

|

|

12

|

Рентабельность собственного капитала, %

|

8,55

|

13,46

|

13,80

|

21,68

|

20,35

|

|

13

|

Итого прибыль после налогообложения за 2011-2015 гг., тыс. руб.

|

42722620

|

|

|

|

|

|

14

|

Коэффициент рисков

|

5

|

|

|

|

|

|

15

|

Оценочная стоимость компании, тыс. руб.

|

40586489

|

|

|

|

|

Поэтому имеет смысл перед принятием решения о слиянии с подобной компанией продолжить анализ ее отчетности и, возможно, увеличить дисконт за риск при определении справедливой стоимости.

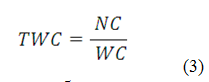

Коэффициент оборачиваемости (достаточность оборотного капитала) не менее интересный для покупателя показатель. Чем он выше, тем меньше у компании оборотных средств. А значит может потребоваться дополнительное финансирование от нового владельца.

Формула расчета коэффициента оборачиваемости оборотного капитала:

TWC - коэффициент оборачиваемости оборотного капитала, долей единиц;

NS - выручка (нетто) от всех видов продаж (Net Sales - среднегодовая реализация в кредит), рублей;

WC - оборотный капитал (Working Capital) рублей.

Это показатель отражает эффективность использования компанией инвестиций в оборотный капитал.Рекомендуемые значения зависят от отрасли.

Универсальных нормативов по этим показателям не существует. Финансистам придется сопоставлять собственное суждение о том, насколько благополучен в финансовом плане потенциальный объект покупки. Это можно сделать, например, сравнив полученные результаты расчетов с аналогичными цифрами по компании-покупателю.

4. Предварительная оценка стоимости

Уже на предварительном этапе, когда еще дело не дошло до переговоров с собственником компании о цене сделки, можно хотя бы приблизительно прикинуть стоимость интересующего предприятия, для того, чтобы понять, есть ли у покупателя необходимые средства.

Существует множество методик определения стоимости бизнеса, но для быстрой предварительной оценки можно ограничиться наиболее распространенными. Например, воспользоваться одним из способ расчета терминальной (постпрогнозной) стоимости по свободному денежному потоку (FCF – freecashflow). Это вполне оправданно, если предполагается, что приобретенная компания будет приносить доход в будущем и планов по ее закрытию нет [2].

Для оценки конечной стоимости компании по свободному денежному потоку используется формула:

Стоимость компании = Свободный денежный поток × (1 + Планируемый рост прибыли до уплаты налогов и процентов / 100) / (WACC / 100 + Планируемый рост прибыли до уплаты налогов и процентов / 100)

Другой способ – определить стоимость объекта сделки как ожидаемую сумму чистой прибыли за вычетом долгосрочных обязательств (табл. 2). Подобный расчет выполняется на основе текущих показателей отчетности компании с учетом прогнозов. Поскольку в силу различных причин прогнозы могут не оправдаться – подорожают кредиты или вырастет ставка налога на прибыль, - весьма целесообразно ввести некий понижающий коэффициент – плату за возможные коммерческие риски: операционные, форс-мажорные, риски персонала и прибыли.

Под операционными рисками подразумеваются риски, которые могут возникнуть при внедрении новой технологии производства, поддержке существующей клиентской базы, замене источников материальных ресурсов, продлении каких-либо лицензий и пр. Риски персонала связаны с работой «старой» команды. Зачастую при слияниях и поглощениях именно кадровый вопрос становится самым болезненным. Риски прибыли – обобщающий риск, включающий в себя и все выше означенные риски, но в то же время и самостоятельный риск. На практике может возникнуть ситуация, когда новый владелец компании, не имея проблем с ресурсами (материальными, финансовыми, трудовыми) и сохраняя технологии и клиентскую базу, все равно не получает той прибыли, которая была заложена в расчетах. Причиной тому может быть сжатие рынка, новые конкуренты и пр.

Все эти риски можно выявить в ходе SWOT-анализа компании. Что касается понижающего коэффициента, на этом этапе его величину можно определить экспертным путем или по следующей схеме.

Организация, которая рассматривается как возможный объект покупки, анализируется по шести основным рискам. Экспертным путем устанавливается, есть ли тот или иной риск из перечня или нет. Цена риска определяется в баллах. Чем выше риск, тем выше балл (табл. 3).

Таблица 3

Оценка рисков компании-цели

|

Виды рисков

|

Выявлен риск

(баллы) |

Отсутствует риск (баллы)

|

|

Риски дистрибуции

|

3

|

0

|

|

Рыночные угрозы

|

2,3

|

0

|

|

Форс-мажорные риски

|

1

|

0

|

|

Финансовые риски

|

1,5

|

0

|

|

Риски персонала

|

1

|

0

|

|

Экологический риск

|

1

|

0

|

Вывод

Таким образом, предложенная методика предварительной оценки компании-цели состоит из четырех последовательных шагов, использование которой не позволяет принять решение о поглощении, но, как правило, помогает обоснованно отказаться от дальнейшего анализа множества неэффективных вариантов.

Источники:

2. Романенко О.А. Методические подходы к определению цены слияния // Экономический анализ: проблемы теории и практики. – № 20 (275). – 2012.

3. Исаева С.А. Процессы слияний и поглощений в период модернизации экономики // Российское предпринимательство. — 2011. — № 11 Вып. 1 (195). — c. 58-63. — http://www.creativeconomy.ru/articles/14170/

4. Черникова С.А Повышение конкурентоспособности предприятий агропромышленного комплекса путем реструктуризации учетных систем // Известия Уральского государственного экономического университета. – 2012. – № 4 (42). – С. 97–102.

5. Конева О.В. Влияние сделок слияния и поглощения на экономику региона // Сборник докладов по итогам Всероссийской научно-практической конференции, Москва, 22-29 марта 2010 г. / Под общей редакцией проф. Мельникова О.Н. – М.: Креативная экономика, 2010 – 188 с.: ил.— c. 20-24. — http://www.creativeconomy.ru/articles/21694/

Страница обновлена: 05.01.2026 в 12:06:38

Download PDF | Downloads: 17

Financial prospects of a target company acquisition: methodological approaches to the assessment

Romanenko O.A.Journal paper

Russian Journal of Entrepreneurship *

№ 19 / October, 2013

Abstract:

Within research of integration processes of managing subjects on the basis of a system approach to an object of research – system of the financial relations, which are as a result of transactions in the market of corporate control, the technique of a preliminary estimate of financial perspectives of the target company at the merge based on four consecutive stages is considered in the article. As a result of research the contents and an analysis algorithm of each stage are stated in detail for objectivity of receiving the effective final result.

Keywords: finance, capital, synergy, estimation, mergers and acquisitions