Оценка эффективности управления на основе реальной стоимости бизнеса

Скачать PDF | Загрузок: 36

Статья в журнале

Российское предпринимательство *

№ 5 (203), Март 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье показано, как путем оценки реальной стоимости своей компании и стоимости компании конкурента можно сравнивать эффективность управленческих решений, направленных на стратегическое развитие бизнеса – своего и конкурентов.

Ключевые слова: прибыль, эффективность управления, стратегия развития предприятия, оценка бизнеса, реальная стоимость бизнеса, модель добавленной экономической стоимости

Мировой финансовый кризис, начавшийся в 2008 году, выявил несовершенство систем управления, основанных исключительно на финансовых показателях. Многие современные российские компании, топ-менеджмент которых осуществлял принятие управленческих решений только на основе финансовых показателей, не смогли вовремя идентифицировать проявляющиеся симптомы кризиса, спрогнозировать возможные последствия и обозначить наилучшие пути выхода из сложившейся ситуации.

Происходящие в современной отечественной экономике посткризисные изменения требуют усиления менеджмента и системы управления финансами, производством, реализацией, и, в конечном итоге – стоимостью компании. Концепция управления компанией, основанная на максимизации ее стоимости, является одной из самых эффективных. В свою очередь, изменение стоимости компании за период как критерий эффективности управления хозяйственной деятельностью учитывает практически всю информацию, связанную со спецификой и условиями функционирования конкретной компании.

Оценка стоимости бизнеса представляет собой задачу определения результативности и эффективности деятельности компании не только в краткосрочном, но и в долгосрочном периоде [1, 2]. Высокая практическая значимость и востребованность стоимостного подхода обусловили широкое распространение различных моделей оценки стоимости компании. На сегодня в мировой практике можно выделить следующие модели оценки стоимости бизнеса: SVA (Shareholders Value Added – добавленная акционерная стоимость), MVA (Market Value Added – добавленная рыночная стоимость), EVA (Economic Value Added – добавленная экономическая стоимость), CFROI (Cash Flow Return on Investments – возврат денежного потока на инвестиции) и др. [3, 4, 5].

Вышеперечисленные традиционные подходы оценки бизнеса зачастую дополняются методами, разрабатываемыми руководством крупных компаний и адаптированными под специфику отрасли и рынка.

Авторами предлагается подход к формированию нового механизма оценки эффективности управления на основе реальной стоимости бизнеса для разработки стратегии развития предприятия. Под реальной стоимостью бизнеса понимается стоимость бизнеса на основе объективной информации и многокритериальной оценки с учетом:

− стоимости чистых активов и эффективности их использования;

− соотношения собственного и заемного капитала компании;

− затрат на приобретение капитала;

− влияния внешних и внутренних факторов.

Расчет реальной стоимости компании

Реальная стоимость компании (бизнеса) рассчитывается как стоимость чистых активов за определенный период плюс дисконтированная EVA (добавленная экономическая стоимость), то есть формула расчета реальной стоимости компании выглядит следующим образом:

![]() , (1)

, (1)

где

ЧАi – стоимость чистых активов предприятия за i-й год; Т – рассматриваемый период времени; – дисконтированная стоимость компании, рассчитанная доходным подходом, здесь αi – коэффициент дисконтирования [6].

Показатель EVA может быть рассчитан не только для предприятий, акции которых котируются на рынке, но и для непубличных (закрытых) компаний. В российских условиях это достаточно актуально.

EVA определяется как разница между скорректированной величиной чистой прибыли и стоимостью использованного для ее получения инвестированного капитала компании (собственных и заемных средств):

EVA = NOPAT(adj) – WACC*CE(adj), (2)

где

NOPAT (Net Operating Profit After Taxes) – чистая прибыль после уплаты налогов, скорректированная на величину изменений эквивалентов собственного капитала;

WACC (Weighted Average Cost of Capital) – средневзвешенная стоимость капитала;

CE (Capital Employed) – сумма инвестированного капитала с учетом эквивалентов собственного капитала. Этот показатель представляет собой сумму всех активов, относящихся к оперативному управлению объектом оценки за вычетом краткосрочных обязательств (коммерческих кредитов, задолженностей перед бюджетом и т.п.). Объектом оценки может быть как вся компания, так и отдельные ее подразделения. При расчете показателя СЕ важно учесть активы, которые совместно используются несколькими бизнес-подразделениями (неделимые активы). Их нужно учесть в объеме, пропорциональном степени использования объектом оценки; (adj) – Adjustments (Equity Equivalents) – поправка, учитывающая изменение эквивалентов собственного капитала.

Показатель EVA (разница между прибылью и затратами)

Если показатель EVA рассчитывается для отдельного структурного подразделения компании или для конкретного бизнес-проекта, то важным условием является правильное определение величины активов подразделения (проекта) и расчет себестоимости соответствующей продукции. Состав себестоимости формируют не только прямые затраты (Operating Direct Cost), учесть которые достаточно просто, но и косвенные затраты (Overheads), которые несут в себе проблемы корректного распределения по центрам ответственности. Чтобы разрешить эти проблемы, можно использовать существующие в компании модели бюджетирования, в принципе работы которых заложена подобная логика. Если это невозможно, то потребуется создать новые расчетные модели. Одной из них является пооперационный метод калькуляции себестоимости – ABC (Activity Based Costing) .

При расчетах EVA используется показатель EBIT (Earnings Before Interest & Tax) – это показатель прибыльности компании, рассчитанный как доход за вычетом расходов, без учета налогов и процентов. EBIT также называют «операционная прибыль» или «операционные доходы». EBIT рассчитывается следующим образом:

EBIT = Доход – Операционные расходы (3)

Иными словами, EBIT – это объем прибыли до вычета процентных платежей по заемным средствам и уплаты налога на прибыль.

Рассмотрим расчет показателя EVA и его динамику во временном периоде с 2006 по 2010 гг. (фактические значения) и с 2011 по 2012 гг. (проектные значения) на примере предприятия ОАО «Ураласбест» (см. табл. 1).

Таблица 1

Расчет показателя EVA, тыс. руб.

|

Показатель

|

Годы

| ||||||

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

(проект) |

2012 (проект)

| |

|

Проценты за кредит, %

|

10,50

|

10,50

|

18,50

|

18,50

|

18,00

|

18,00

|

18,00

|

|

Стоимость обслуживания собственного капитала, %

|

10,00

|

10,00

|

10,00

|

10,00

|

10,00

|

10,00

|

10,00

|

|

WACC, %

|

10,06

|

10,07

|

11,73

|

11,98

|

12,39

|

12,91

|

13,48

|

|

EBIT

|

614539,00

|

381674,00

|

431530,00

|

363332,00

|

448878,00

|

442725,43

|

436657,18

|

|

Собственный капитал

|

3215643

|

3402635

|

3692353

|

3836 403

|

4112211

|

4362109

|

4627193

|

|

Займы и кредиты

|

423030

|

514434

|

940750

|

1165063

|

1748331

|

2496162

|

3563869

|

|

EVA

|

101067,19

|

-104206,83

|

-215311,25

|

-323044,64

|

-384773,40

|

-549048,64

|

-772356,25

|

О чем говорит сравнительный анализ?

Анализ приведенных данных позволяет сделать следующие выводы.

1. Предприятие ОАО «Ураласбест» в основном функционирует за счет собственного капитала. В табл. видно, что на протяжении всего рассматриваемого временного периода величина собственного капитала гораздо выше сумм привлекаемых займов и кредитов. Однако предприятие привлекает кредиты по достаточно высоким ставкам, вследствие чего формируется высокая средневзвешенная стоимость капитала, которую предприятие не в состоянии покрыть низкими доходами от своей основной деятельности.

2. Начиная с 2007 г. показатель EVA является отрицательным и с каждым годом снижается. К 2012 г. данный показатель будет составлять, по прогнозным расчетам, –72356,25 тыс. руб., что свидетельствует о неэффективном использовании капитала компании.

3. Показатель EBIT снижается, что свидетельствует о том, что предприятие не только неэффективно использует имеющийся в распоряжении капитал, но и не получает должного уровня прироста прибыли для эффективной дальнейшей работы.

4. Показатель стоимости компании снижается меньшими темпами, чем показатель EVA, это говорит о том, что у компании прирастает собственный капитал благодаря инвестированию комбината в обновление основных производственных фондов.

5. Увеличение займов и кредитов комбината и их неэффективное использование обуславливает резкое снижение прибыли предприятия, что негативно сказывается на общей стоимости компании.

6. В основе системы критериев для материального вознаграждения менеджеров отсутствует критерий роста показателя EVA, что не позволяет оценивать уровень управления высшего руководства комбината.

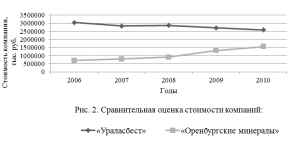

Далее сравним стоимость компании (с учетом чистых активов) ОАО «Ураласбест» и компании конкурента в отрасли ОАО «Оренбургские минералы» (см. рис.).

Исходя из данных рис., можно сделать вывод, что стоимость компании ОАО «Ураласбест» с течением времени уменьшается, так как показатель EVA снижается более высокими темпами, по сравнению с увеличением чистых активов предприятия, у которых менее низкие темпы роста, что приводит к общему сокращению стоимости бизнеса. Стоимость компании конкурента, наоборот, растет ввиду увеличения чистой прибыли предприятия.

Основными мероприятиями, направленными на повышение эффективности деятельности предприятия (то есть в рассматриваемом случае, на повышение показателя EVA), могут быть:

– увеличение прибыли при условии использования прежнего объема капитала посредством освоения новых видов продукции, сегментов рынка, более рентабельных смежных звеньев производства;

– уменьшение объема используемого капитала при условии сохранения прибыли на прежнем уровне;

– ликвидация убыточных или недостаточно прибыльных сфер деятельности;

– уменьшение расходов на привлечение заемных финансовых ресурсов, а также изменение структуры капитала компании.

Заключение

В заключении необходимо отметить, что предлагаемый авторами подход к формированию нового механизма оценки эффективности управления на основе реальной стоимости бизнеса целесообразно использовать при разработке стратегии развития предприятия. Кроме того данный подход позволяет объективно оценивать деятельность предприятия в отдельно взятом году на любом временном промежутке времени и является наглядным инструментом управления стоимостью компании.

Источники:

2. Макарова С.В. Управление корпоративной собственностью предприятия инвестиционно-строительного комплекса / С.В. Макарова, Н.Р. Степанова. − Екатеринбург: УГТУ–УПИ, 2009. − 189 с.

3. Ван Хорн Джеймс К. Основы финансового менеджмента: пер. с англ. / Джеймс К. Ван Хорн, Джон М. Вахович. – 12-е изд. – М.: Издательский дом «Вильямс», 2008. – 1232 с.

4. Степанова Н.Р. Распределение прибыли предприятия при сохранении его финансовой устойчивости и эффективности / Н.Р. Степанова, И.В. Хайнус // Вестник УрФУ. Серия экономика и управление. – 2011. – № 3. – С. 148−152.

5. Макарова С.В. Эффективное управление структурой собственности предприятия / С.В. Макарова, Н.Р. Степанова, И.В. Хайнус // Научно-технические ведомости СПбГПУ. Экономические науки. – 2010. – № 5 (107). – С. 82−87.

6. Ларионова Е. Экономическая добавленная стоимость [Электронный ресурс] / Е. Ларионова. – Консультационная группа «Воронов и Максимов» // Газета «Деловой Петербург», Приложение «Бухгалтерские вести» (серия «Бизнес без проблем»). – Режим доступа: http://www.vmgroup.ru/publications/public11.htm.

Страница обновлена: 17.02.2026 в 00:22:31

Download PDF | Downloads: 36

Assessing the Effectiveness of Management Based on Real Value of Business

Dolgikh Y.A., Stepanova N.R., Simonyan A.K.Journal paper

Russian Journal of Entrepreneurship *

№ 5 / March, 2012

Abstract:

The article shows how, by means of estimating the real value of a company and that of its competitors, one can compare the effectiveness of managerial

solutions aimed at strategic development of businesses.

Keywords: profit, management efficiency, valuation of business, real value of business, model of economic value added, business development strategy