Выбор системы автоматизации банковского обслуживания

Статья в журнале

Российское предпринимательство *

№ 11 (23), Ноябрь 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Анализируя автоматизированные системы, применяемые при обслуживании юридических лиц, можно заметить, что они различны и по своим возможностям, и по вложенным средствам. Автор концептуально систематизировал возможности применения систем дистанционного банковского обслуживания клиентов, перечислил критерии, способствующие достижению экономического эффекта от их внедрения и применения в банках. Одним из путей повышения точности расчетов, связанных с оценкой экономической эффективности автоматизированной системы в целом, является реализация так называемого позадачного подхода, которому в данной публикации уделено особое внимание.

Ключевые слова: дистанционное банковское обслуживание, банковский сектор, автоматизация бизнес-процессов, дисконтирование

Часто, для улучшения работы предприятия достаточно лишь использовать те достижения в области информатизации, которые были получены в последнее десятилетие. Это в полной мере относится и к такому учреждению, как банк, работа которого в области клиентского обслуживания обусловлена теми же экономическими законами, что и деятельность любого другого предприятия сферы услуг.

Законодательство РФ предоставляет банкам возможность проведения широкого спектра операций, но рынок банковских услуг даже в центральных регионах РФ, не говоря уже о периферии, практически не развит и зачастую существует лишь декларативно. Каковы же причины такой ситуации? Это, с одной стороны, откровенно слабое развитие экономических отношений между хозяйствующими субъектами, не способствующее формированию у них потребности и заинтересованности в технологических новациях коммерческих банков, а с другой - низкое качество банковского менеджмента, следствием которого становится техническая несостоятельность банка в целом, т.е. невозможность предложить методы решения финансово-хозяйственных вопросов конкретному клиенту.

Внедрение новых технологий в банках сопровождается множеством преимуществ, которые условно можно сгруппировать в два направления. Это ‑ увеличение денежной массы за счет привлечения новых клиентов посредством улучшения качества предоставления банковских услуг, и уменьшение “производственных затрат” за счет сокращения высвободившегося персонала.

Побудительной причиной принятия решения об инвестировании денежных средств в разработку или покупку инновации может служить любая из задач, находящаяся в русле этих двух направлений. Причем решение задач в одном направлении неизбежно приведет к улучшению в другом. Не все инновации в банковском секторе хороши и не всем банкам по силам их реализация. Нельзя отвергать вероятность существования опасности, идя, в погоне за клиентурой, на затраты, не соответствующие возможностям банка и уровню предлагаемой инновации.

Рассмотрим такой вид инноваций, как автоматизация банковских операций корпоративных клиентов.

Анализируя автоматизированные системы, используемые при обслуживании юридических лиц, можно заметить, что они различны и по своим возможностям, и по вложенным средствам. Для получения прибыли от подобной инновации необходимо грамотно подойти к определению ценовой политики в сфере предоставляемых услуг. Существует множество вариантов формирования цены. Но при её определении в любом случае необходимо учитывать не только позиции конкурентов или затраты на реализацию проекта, но, возможно даже в большей степени, запросы потенциальных клиентов, возможность формирования имиджа банка.

Если не принимать в расчет банки, созданные под конкретную структуру, когда решение о переводе на обслуживание в такой банк принимается вне зависимости от качества обслуживания и ассортимента предлагаемых услуг, то банки, заинтересованные в притоке клиентов, зачастую готовы пойти на некоторые первоначальные убытки ради сохранения старых и привлечения новых клиентов.

Для оптимизации процесса автоматизации банковской деятельности необходимо использовать механизм анализа возможных вариантов как части технического инновационного проекта, главной целью которого является разработка и применение новых технологий в области автоматизированного банковского обслуживания юридических лиц. Недостаточный анализ предметной области, нечеткое определение целей проекта, ошибки в оценке стоимости приводят к тому, что результаты проекта оказываются ниже намеченных, а исправление в процессе завершения работ ошибок, допущенных на начальных этапах, может в сотни раз увеличить время и затраты на реализацию проекта. Для того чтобы этого избежать, необходимо определить концепцию производимых в области автоматизации обслуживания изменений. Эту начальную фазу инновационного цикла проекта можно разделить на три взаимосвязанные части (рис.1).

Рис.1. Начальная фаза инновационного цикла

Первая часть требует постановки цели выполняемых действий; определения требований, критериев, начальных и ограничительных условий; а также состава потенциальных участников проекта. Вторая часть предполагает оценку затрат и ресурсов, определение длительности проекта. И, наконец, третья часть являет собой сравнительную оценку альтернатив и выбор оптимального решения в области автоматизации обслуживания юридических лиц.

На начальном этапе необходимо осуществить анализ положения конкурентов в рассматриваемой области, запросов своих и потенциальных клиентов, если это необходимо, пересмотреть стратегию развития банка. Для этого должны быть проведены маркетинговые исследования, результатом которых будет информация, устанавливающая коридор, в котором и следует далее искать решение.

Рамками этого коридора могут служить финансовые возможности банка, возможности и потребности клиентуры, законодательство и др. Иногда эти условия становятся не рамками, а непреодолимым барьером. Тогда дальнейшие действия в этом направлении будут лишь тратой времени и средств. Необходимо приступать к разработке или поиску удовлетворяющего вашим требованиям решения. Крупные банки предпочитают обходиться в этом вопросе своими силами, хотя в последнее время значительно увеличилось количество готовых автоматизированных систем достаточно высокого качества, предлагаемых фирмами, которые специализируются на разработке подобной продукции.

Выбор программных средств реализации автоматизированного обслуживания клиентов банка (в части обоснования предлагаемого варианта) базируется на нескольких доступных для потребителя, т.е. банка, вариантах программного обеспечения. Частным случаем при определении фактического результата может являться ситуация, когда базой для сравнения выполняемых с помощью программного средства работ является ручная обработка банковских расчетных документов.

Принятие решения в большинстве случаев заключается в генерации возможных альтернативных решений, их оценке и выборе лучшей альтернативы.

В случае автоматизации работы банка с клиентами (юридическими лицами), первым этапом процесса принятия решения ‑ генерации возможных решений ‑ является выбор вариантов систем автоматизации обслуживания, или так называемых систем дистанционного банковского обслуживания (ДБО). Выбор возможен либо из систем, представленных на рынке, либо он будет заключаться в формулировании идеи собственной уникальной системы. К такому выбору необходимо подходить сверхосторожно: общая стоимость интегрированной системы, решающей стоящие перед банком задачи, может составлять сотни тысяч долларов.

Принять “правильное” решение – значит выбрать такую альтернативу из числа возможных, в которой с учетом всех разнообразных факторов и противоречивых требований будет оптимизирована общая ценность, то есть она будет в максимальной степени способствовать достижению поставленной цели. Поскольку конечная цель проекта – повышение эффективности обслуживания юридических лиц ‑ может быть достигнута различными способами, то для перехода к следующему этапу – этапу реализации‑ необходимо через сравнения различных альтернативных вариантов ‑ выбрать лучший.

Оценка возможных вариантов решений необходима для всех типов задач и типов систем. Она предшествует окончательному выбору решения и является его составным элементом.

При реализации проекта автоматизации работы банка с помощью систем ДБО руководитель банка, т.е. лицо, принимающее решение (ЛПР), обычно преследует сразу несколько целей. Эти цели могут иметь разную степень значимости, поэтому оценка варианта решения должна вестись по нескольким критериям, которые определяются заранее, т.е. с использованием метода многокритериальных оценок.

Критериями в данном случае могут являться такие показатели оценки эффективности как:

а) экономический эффект;

б) срок окупаемости;

в) внутренняя норма доходности;

г) рентабельность.

Сюда же можно отнести и другие показатели, необходимые ЛПР для адекватной оценки всех вариантов решения задачи. В качестве главного критерия целесообразно рассмотривать экономический эффект как наиболее соответствующий смыслу данной задачи.

Часть критериев может быть выражена в качественных шкалах. Применительно к автоматизированным банковским системам такими качественными критериями могут служить: уникальность, совместимость, перспективность, долговременность, полезность для клиентов, уровень автоматизации, и др.

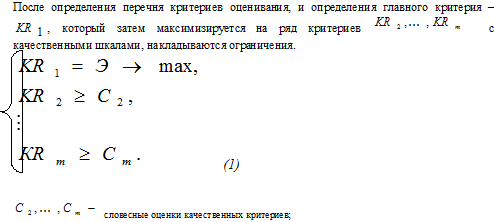

Выбор системы ДБО производится путем поэтапного отсеивания не устраивающих ЛПР вариантов ДБО и решения нескольких оптимизационных задач.  m – количество критериев в задаче.

m – количество критериев в задаче.

Далее производится расчет величины главного выбранного критерия.

Оценка экономической эффективности внедрения автоматизированных банковских комплексов является достаточно сложной задачей. Это вызвано как отсутствием необходимых статистических данных о результатах их внедрения в деятельность банков, так и наличием в любом банке многообразных и относительно самостоятельных направлений, по которым одновременно совершенствуется банковская деятельность. Вследствие этого становится затруднительным выделение той части экономического эффекта, которая является результатом внедрения системы в целом.

Одним из путей повышения точности расчетов, связанных с оценкой экономической эффективности автоматизированной системы в целом, является реализация так называемого позадачного подхода. Суть его заключается в том, что сначала определяют величину годовой экономии по каждой отдельной задаче или каждому отдельному виду используемого резерва. В общем случае экономический эффект от реализации системы определяется по формуле: ![]()

где Э – сумма эффекта от реализации системы, руб.;

В – сумма денежных средств, полученных от реализации системы, руб.;

К – инвестиции в реализацию системы, руб.

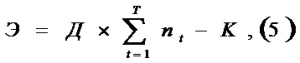

При определении эффекта от реализации в случае самостоятельной разработки системы ДБО используется техника дисконтирования: ![]()

где t – номер шага расчета. Шагом расчета принят месячный интервал как наиболее четко определяющий изменение потока денежных средств;

Т – горизонт расчета, равный значению временного параметра, на котором заканчивается жизненный цикл новой техники;

Д – результат (доход), планируемый к получению к шагу t;

Кt – капитальные вложения на шаге t, руб.;

nt – коэффициент приведения результатов и затрат шага t к расчетному времени, т.е. дисконтирующий множитель;

n – банковская процентная ставка,

Т1 – продолжительность процесса инвестиций,

Т – продолжительность периода отдачи от инвестиций.

В случае покупки банком готовой системы ДБО основная часть инвестиционных расходов будет единовременной, и формула определения эффекта от реализации системы примет вид:

После проведения декомпозиции, т.е. разложения оказываемого данной инновацией действия на три сферы влияния (обслуживание клиентов, банковское производство, управление банком), определим экономию в каждой сфере. Затем, суммированием частных годовых экономий по всем задачам и видам используемых резервов найдем годовую экономию по системе в целом. Соотнеся величину совокупной годовой экономии с единовременными затратами, требующимися для создания данной системы, определяем расчетную экономическую эффективность:![]()

где К – единовременные затраты на внедрение системы ДБО, руб.;

Д1 – доход, получаемый в сфере обслуживания клиентов, руб.;

Д2 – доход, получаемый в сфере банковского производства, руб.;

Д3 – доход, получаемый в сфере управления банком, руб.;

Здесь Д1, Д2, Д3 определяются как разность текущих затрат на определенное действие до внедрения системы ДБО и после внедрения.

Не все составляющие дохода от подобной инновации можно легко выразить в денежном выражении. Проще всего это сделать с Д2. Д1 и Д3 определяется на основе анализа возможностей внедряемой автоматизированной системы, её преимуществ.

После определения экономического эффекта и/или других показателей оценки эффективности, таких как чистая приведенная стоимость, срок окупаемости, внутренняя норма доходности, рентабельность или других, необходимых для проведения комплексной оценки возможных вариантов систем ДБО критериев, производится экспертная оценка влияния факторов, характеризующих работу систем. Определяются весовые коэффициенты – относительные значимости анализируемых критериев, и суммированием получаемых относительных величин осуществляется комплексная оценка вариантов. После этого, ЛПР выбирает лучшее с его точки зрения решение из нескольких вариантов, получивших самые высокие оценки.

Конечно, использование методов математического моделирования позволяет ЛПР глубже проанализировать возможные варианты решений, но для принятия верного решения всегда будут требоваться талант, интуиция и опыт человека.

Страница обновлена: 22.01.2024 в 19:34:53

Vybor sistemy avtomatizatsii bankovskogo obsluzhivaniya

Sokolov E.V., Nemtinov S.I., Epifanov I.K.Journal paper