Некоторые показатели российского экспорта на уровне отдельных экспортеров

Кнобель А.Ю.1, Кузнецов Д.Е.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, г. Москва, ,

Скачать PDF | Загрузок: 27

Статья в журнале

Российское предпринимательство *

Том 17, Номер 3 (Февраль 2016)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье обсуждаются динамика некоторых показателей российского экспорта на основе данных уровня транзакций. В частности, рассматривается динамика количества фирм-экспортеров, количества товаров российского экспорта, количества фирм-экспортеров по странам, а также индексы Херфиндаля для российского экспорта. На основе расчетов в работе показано, что в период 2003–2013 гг. наблюдались свидетельства в пользу усиления специализации России на международном рынке. Кроме того, данные указывают на то, что позиции российских фирм, выбывших с экспортного рынка, в некоторой степени занимали «выжившие» российские фирмы-экспортеры. Обнаруженные закономерности могут служить основой для более глубокого изучения российского экспорта.

Ключевые слова: экспорт, внешняя торговля, специализация, гетерогенные фирмы, данные уровня транзакций, индекс Херфиндаля

Введение

Внешнеторговая деятельность любого государства является важным аспектом его функционирования и устойчивого развития. Помимо ставших классикой механизмов выигрыша за счет сравнительных преимуществ (модель Рикардо) и различий в наделенности факторами производства (модель Хекшера-Олина), к настоящему времени в экономической литературе сформулированы и другие каналы положительного влияния на экономики торгующих стран.

Пол Кругман [1] указал на механизм, согласно которому экспортирующие фирмы выигрывают в силу эффекта масштаба, в то время как благосостояние потребителей растет за счет увеличения числа доступных им разновидностей. Основанная на схожих предположениях теория Марка Мелитца [2], однако, предлагает учитывать неоднородность фирм, участвующих в международной торговле. Модель предсказывает, что экспортерами становятся наиболее производительные (в том числе производящие наиболее качественную продукцию) фирмы, так как только они оказываются способными преодолеть фиксированные издержки выхода на экспортные рынки. Дальнейшие исследования экспортной деятельности выявили механизмы роста производительности за счет «обучения на экспорте» (learning by exporting [3]), в том числе за счет более активной инновационной деятельности экспортеров [4].

Несмотря на то, что важность аспекта гетерогенности фирм в понимании процессов международной торговли является уже общепризнанной, множество исследований и обсуждений в этой сфере ведется с точки зрения рассмотрения страны как единого агента на международных рынках, в то время как совокупные потоки экспорта и импорта страны, по сути, являются результатом множества взаимодействий фирм и их зарубежных контрагентов. В настоящее время статистика позволяет рассмотреть торговлю с точки зрения участвующих в ней фирм. Преимущество такого анализа заключается в том, что он может указать на тенденции и закономерности, которые незаметны на агрегированных данных.

В данной статье рассматривается динамика некоторых показателей российской торговли с использованием детализированной статистики. С одной стороны, результатом проведенного в работе анализа может быть формулирование самодостаточных стилизованных фактов относительно некоторых аспектов поведения российских экспортеров, с другой, обнаруженные факты могут служить предметом более детального изучения российского экспорта на уровне фирм.

Используемые данные, расчет статистических показателей российского экспорта и интерпретация результатов

Основным источником данных для анализа является база данных грузовых таможенных деклараций (ГТД). База содержит исчерпывающую информацию о экспортных и импортных транзакциях. В частности, это информация о фирме экспортере или импортере, информацию о товаре (10-значный код ТНВЭД), о том, в какую страну товар направляется или из какой страны товар импортируется.

В работе использовались данные 2003–2013 гг. Этот период является показательным во многих смыслах. Так, например, он содержит период значительного роста цен на нефть, а следовательно, значительного улучшения условий торговли для России в целом. Глобальный экономический кризис 2008–2009 гг. также представляет собой хороший источник экзогенной вариации, изменения в поведении российских фирм-экспортеров в этот период интересны с точки зрения реакции спад в экономиках торговых партнеров.

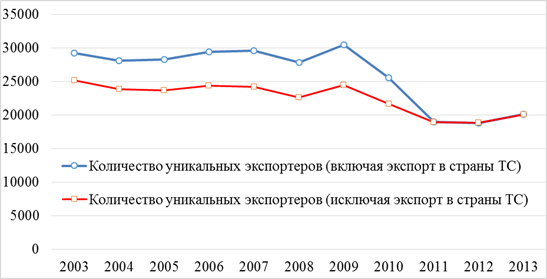

Начать рассмотрение данных предлагается с количества российских фирм-экспортеров. Следует отметить, что после 2010 г. экспорт в Казахстан и Беларусь не учитывается в статистике ГТД, соответственно для корректного сравнения показателей до и после 2010 г. экспорт в эти страны следует исключить из рассмотрения. В то же время, в случае исключения из рассмотрения экспортеров в страны ТС, создается некоторое смещение выборки, поэтому в качестве компромисса предлагается использовать два варианта показателей: с включением экспорта в страны ТС и с исключением его из рассмотрения. Соответствующие данные представлены на рисунке 1. Динамику этого показателя можно охарактеризовать как неоднозначную. Например, в период 2003–2009 гг. наблюдался период относительной стабильности числа экспортеров (приблизительно 22,5–25 тыс. фирм без учета экспортеров в страны ТС). Начиная с 2009 г. наблюдалось падение, которое продолжалось до 2011 г. Согласно данным, в этом году количество экспортеров составило около 19 тыс. фирм. Можно отметить незначительный рост количества экспортеров в 2013 г. по сравнению с 2012 г., однако в целом за период 2003–2013 гг. количество российских экспортеров сократилось примерно на 20%.

Рисунок 1. Динамика количества российских фирм экспортеров в 2003–2013 гг.

Источник: расчеты авторов на основе данных ГТД

В таблице 1 представлены 5 крупнейших стран по числу российских фирм-экспортеров в данную страну для каждого года из временного периода 2003–2013 гг. По этому показателю Украина устойчиво занимала 1 место в 2003–2013 гг. [5] Следует отметить движение Узбекистана с 4–5 места в 2003–2006 гг. до 2-ого места по числу российских фирм-экспортеров в 2013 г., которое, однако, обусловлено в большей степени стабильностью числа экспортеров в эту страну на фоне падения числа фирм-экспортеров в другие страны.

Можно также отметить, что показатели для каждой из представленных стран в некоторой степени соотносятся с поведением общего числа российских фирм-экспортеров. Это указывает, например, на то, что прекращение фирмами экспортной деятельности было сосредоточено не на каком-либо конкретном экспортном направлении, но имело глобальный характер.

Таблица 1

Крупнейшие страны по числу российских фирм-экспортеров в данную страну (исключая Беларусь и Казахстан), 2003–2013 гг.

|

1

|

2

|

3

|

4

|

5

| |

|

2003 г.

|

Украина

6195 |

Китай

3227 |

Германия

3149 |

Литва

2498 |

Латвия

2341 |

|

2004 г.

|

Украина

5657 |

Китай

2982 |

Германия

2764 |

Узбекистан

2488 |

Литва

2478 |

|

2005 г.

|

Украина

5803 |

Китай

2928 |

Германия

2746 |

Литва

2449 |

Узбекистан

2362 |

|

2006 г.

|

Украина

6081 |

Китай

3011 |

Германия

2851 |

Литва

2574 |

Узбекистан

2467 |

|

2007 г.

|

Украина

6064 |

Германия

3165 |

Узбекистан

2793 |

Китай

2685 |

Литва

2412 |

|

2008 г.

|

Украина

6040 |

Германия

3013 |

Узбекистан

2758 |

Китай

2316 |

Азербайджан

2220 |

|

2009 г.

|

Украина

5601 |

Германия

3387 |

Узбекистан

3123 |

Китай

2888 |

Азербайджан

2389 |

|

2010 г.

|

Украина

5371 |

Германия

3105 |

Узбекистан

2583 |

Китай

2551 |

Азербайджан

2157 |

|

2011 г.

|

Украина

5125 |

Узбекистан

2477 |

Германия

2399 |

Китай

2210 |

Азербайджан

2058 |

|

2012 г.

|

Украина

5065 |

Узбекистан

2392 |

Германия

2265 |

Китай

2192 |

Азербайджан

2139 |

|

2013 г.

|

Украина

5521 |

Узбекистан

2597 |

Германия

2503 |

Азербайджан

2261 |

Китай

2146 |

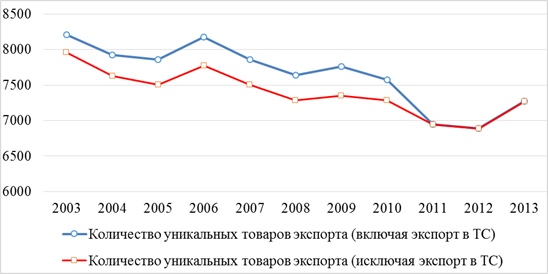

За период 2003–2013 гг. также сократилось число уникальных 10-значных товарных групп, которые российские фирмы экспортировали (рис. 2). В отличии от числа фирм-экспортеров, тренд на снижение в динамике числа уникальных товаров экспорта можно условно назвать устойчивым: в 7 из 10 рассматриваемых лет значение этого показателя сокращалось по сравнению со значением предыдущего года. В результате в 2013 г. российские фирмы экспортировали товары, относящиеся к около 7,3 тыс. товарным группам, тогда как в 2003 г. аналогичный показатель составлял порядка 8 тыс., следовательно, российские фирмы в течение указанного периода перестали экспортировать порядка 700 10-значных товарных позиций. Таким образом, данные указывают на то, что российский экспорт становился в меньшей степени диверсифицированным не только в терминах стоимостных объемов экспорта, но и в терминах количества экспортируемых 10-значных товарных позиций.

Рисунок 2. Динамика количества уникальных товаров российского экспорта в 2003–2013 гг.

Источник: расчеты авторов на основе данных ГТД

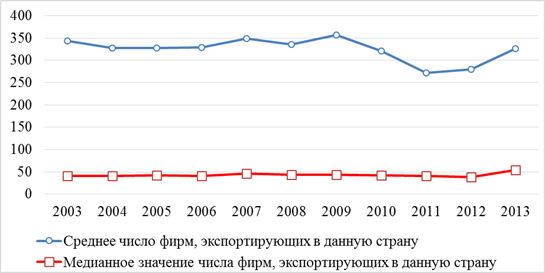

На рисунке 3 представлена динамика среднего числа фирм, экспортирующих в данную страну, и медианное значение этого же показателя. Динамика первого показателя в значительной степени повторяет поведение числа российских экспортеров, что указывает на то, что сокращение или увеличение числа российских экспортеров в разрезе стран было относительно равномерным. Иными словами, данные не позволяют сделать вывод о том, что имеется зависимость между сокращением числа экспортеров в данную страну и первоначальным количеством экспортеров в данную страну. Это, в свою очередь, может означать, что снижение или увеличение числа экспортеров связано в большой степени с факторами, которые влияют на всех экспортеров, а не какую-либо их подгруппу.

Рисунок 3. Динамика количества уникальных товаров российского экспорта в 2003–2013 гг.

Источник: расчеты авторов на основе данных ГТД

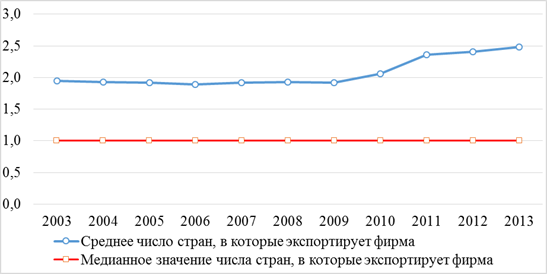

Динамика таких показателей, как среднее число стран, в которые фирма экспортирует, и медианное значение числа стран, в которые фирма экспортирует, продемонстрирована на рисунке 4. Эти показатели отражают, насколько диверсифицированным в разрезе стран является экспорт каждой российской фирмы-экспортера в среднем. Данные указывают на то, что медианное значение числа стран, в которые фирма экспортировала свою продукцию, не менялось в рассматриваемый период (2003–2013 гг.). Содержательно равенство единице этого показателя означает, что более половины (а именно 61% в 2013 г.) российских экспортеров осуществляют поставки только на один зарубежный рынок. В 2013 г. около 97% российских экспортеров поставляли свои товары на не более чем 10 зарубежных рынков.

Среднее число стран, в которое экспортировала фирма на протяжении периода 2003–2009 гг., находилось на уровне примерно 1,9, однако после 2009 г. наблюдался рост этого показателя. В 2013 г. значение среднего числа стран, в которые экспортирует российская фирма, составляло 2,5. Таким образом, можно сделать вывод о том, что в период 2009–2013 гг. наблюдалось замещение «выжившими» экспортерами позиций российских фирм, которые выбыли из экспортной деятельности. Этот результат соотносится с предсказаниями модели Мелитца.

Рисунок 4. Динамика среднего числа стран, в которые экспортирует фирма 2003–2013 гг.

Источник: расчеты авторов на основе данных ГТД

Рассмотрение российского экспорта предлагается провести также с точки зрения концентрации российских фирм на экспортных рынках. Для этого на основе данных ГТД был рассчитан индекс Херфиндаля:

![]() , (1)

, (1)

где Si – доля фирмы i на рынке, выраженная в процентах.

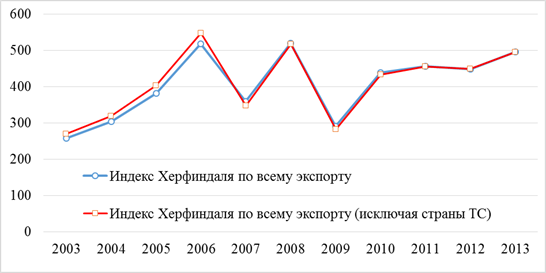

Этот индекс часто используется при описании рынков какого-либо товара и содержательно показывает, насколько монополизированным является данный рынок. Чем более монополизирован рынок, тем больше значение индекса [6]. При расчетах индекса, динамика которого продемонстрирована на рисунке 5, в качестве «рынка» выступает весь российский экспорт, а в качестве фирм на рынке – фирмы-экспортеры.

Можно говорить о том, что поведение индекса Херфиндаля для российского экспорта в период 2006–2009 гг. отличается нерегулярностью – наблюдались достаточно масштабные изменения показателя от года к году. При этом в период после 2009 гг. наблюдался устойчивый рост индекса, означающий, что все большая доля российского экспорта приходилась на ограниченное число фирм-экспортеров.

Индекс Херфиндаля также можно рассчитать не только для всего российского экспорта, но и для российского экспорта в отдельные страны.

В таблице 2 представлены наименьшие значения этого показателя для стран – импортеров российских товаров. На первых местах в этой таблице практически на всем рассматриваемом промежутке находятся Узбекистан и Азербайджан. Примечательно, что эти же страны находятся в числе лидеров по общему количеству российских фирм-экспортеров в данную страну (табл. 1).

Содержательно это означает, что российский экспорт в эти страны в большой степени равномерно распределен между фирмами-экспортерами даже несмотря на относительно большое их количество. Однако другие страны, представленные в таблице 2, в числе лидеров по числу российских фирм-экспортеров не значатся. Это, например, свидетельствует о том, что большая часть экспорта в такие страны, как Германия, Китай, Литва и Латвия, приходится на относительно ограниченное число экспортеров.

Рисунок 5. Динамика индекса Херфиндаля российского экспорта в 2003–2013 гг.

Источник: расчеты авторов на основе данных ГТД

Таблица 2

Наименьшие значения индекса Херфиндаля по странам (исключая Беларусь и Казахстан), 2003–2013 гг.

|

1

|

2

|

3

|

4

|

5

| |

|

2003 г.

|

Узбекистан

72 |

Грузия

124 |

Азербайджан

151 |

Таджикистан

191 |

Туркмения

226 |

|

2004 г.

|

Узбекистан

74 |

Туркмения

116 |

Грузия

121 |

Азербайджан

125 |

Таджикистан

141 |

|

2005 г.

|

Узбекистан

66 |

Грузия

99 |

Азербайджан

115 |

Туркмения

180 |

Таджикистан

249 |

|

2006 г.

|

Узбекистан

79 |

Таджикистан

209 |

Туркмения

239 |

Индия

296 |

Египет

321 |

|

2007 г.

|

Азербайджан

92 |

Египет

165 |

Узбекистан

187 |

Туркмения

202 |

Грузия

378 |

|

2008 г.

|

Узбекистан

91 |

Азербайджан

99 |

Египет

230 |

Туркмения

337 |

Бельгия

431 |

|

2009 г.

|

Азербайджан

179 |

Израиль

370 |

Узбекистан

373 |

Индия

393 |

Таджикистан

409 |

|

2010 г.

|

Азербайджан

145 |

Узбекистан

230 |

Египет

283 |

Грузия

304 |

Туркмения

317 |

|

2011 г.

|

Азербайджан

91 |

Узбекистан

95 |

Грузия

200 |

Туркмения

225 |

Индия

269 |

|

2012 г.

|

Узбекистан

96 |

Азербайджан

100 |

Украина

125 |

Туркмения

258 |

Молдавия

302 |

|

2013 г.

|

Азербайджан

117 |

Узбекистан

124 |

Украина

176 |

Грузия

231 |

Армения

255 |

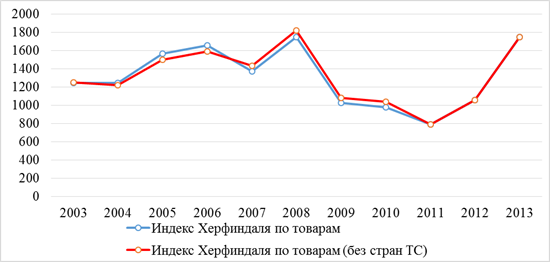

Для того чтобы ответить на вопрос о том, насколько российский экспорт является концентрированным с позиций товаров, можно также обратиться к расчету индекса Херфиндаля. В этом случае роль фирм выполняют отдельные 10-значные товарные позиции. Динамика показателя, рассчитанного таким образом, представлена на рисунке 6. В поведении индекса Херфиндаля по товарам также не наблюдается выраженного на всем промежутке 2003–2013 гг. тренда. Период 2003–2008 гг. можно охарактеризовать как рост концентрации по товарам на российском экспортном рынке, тогда как начиная с 2009 г. и по 2011 г. наблюдалось падение концентрации.

Особенно сильно концентрация российского экспорта по товарам росла в 2012 г. и 2013 г. В общем и целом, рост индекса Херфиндаля по товарам за весь рассматриваемый период мог бы быть объяснен сокращением числа экспортируемых из России товаров, однако динамики этих показателей на отдельных участках интервала соотносятся не в полной мере. Это, в частности, означает, что наблюдалось прекращение (снижение) поставок, в том числе товаров, доли которых в российском экспорте были достаточно ощутимыми. Например, это верно для периода 2008–2011 гг., когда количество экспортируемых разновидностей сократилось примерно на 300, в то время как индекс Херфиндаля сократился значительно со значения примерно 1800 до уровня 789.

Рисунок 6. Динамика индекса Херфиндаля российского экспорта по товарам в 2003–2013 гг.

Источник: расчеты авторов на основе данных ГТД

Заключение

Из представленных расчетов следует:

1. Детализированная статистика российского экспорта указывает на то, что в период 2003–2013 гг. сократилось как общее число фирм-экспортеров, так и количество различных экспортируемых товаров (10-значных товарных групп). Эти обстоятельства можно рассматривать как тенденции к усилению специализации России на международном рынке.

2. Данные указывают на то, что позиции российских фирм, выбывших с экспортного рынка, в некоторой степени занимали «выжившие» фирмы.

3. На качественном уровне не наблюдается зависимости количества фирм, экспортирующих в данную страну с концентрацией фирм на этом экспортном направлении.

4. В качестве направления продолжения работы можно предложить более детальное изучение обнаруженных фактов на основе статистики российского экспорта с учетом механизмов, следующих из теории.

[1] Krugman P. Scale Economies, Product Differentiation, and the Pattern of Trade // American Economic Review. – 1980. – Vol. 70. – № 5. – P. 950-959.

[2] Melitz M.J. The Impact of Trade on Intra-Industry Reallocations and Aggregate Industry Productivity // Econometrica. – 2003. – Vol. 71. – № 6. – P. 1695-1725.

[3] de Loecker J. Detecting Learning by Exporting [Electronic resource] // Princeton University. – 2012. – Mode of access: https://www.princeton.edu/~jdeloeck/LBE_DL.pdf

[4] Lileeva A., Trefler D. Improved access to foreign markets raises plant-level productivity... for some plants [Electronic resource] // NBER. – 2007. – NBER Working Paper № 13297. – 46 p. – Mode of access: http://www.nber.org/papers/w13297.pdf

[5] Особенности экономического взаимодействия России как члена ЕАЭС и Украины обсуждаются в работе: Кнобель А.Ю. Евразийский экономический союз: перспективы развития и возможные препятствия // Вопросы экономики. – 2015. – № 3. – С. 87-108.

[6] В предельном случае единственного монополиста индекс Херфиндаля равен 10000. В случае равного распределение долей рынка между N фирмами на рынке индекс Херфиндаля равен 10000/N

Источники:

2. Lileeva A., Trefler D. Improved access to foreign markets raises plant-level productivity... for some plants [Electronic resource] // NBER. – 2007. – NBER Working Paper № 13297. – 46 p. – Mode of access: http://www.nber.org/papers/w13297.pdf

3. de Loecker J. Detecting Learning by Exporting [Electronic resource] // Princeton University. – 2012. – Mode of access: https://www.princeton.edu/~jdeloeck/LBE_DL.pdf

4. Melitz M.J. The Impact of Trade on Intra-Industry Reallocations and Aggregate Industry Productivity // Econometrica. – 2003. – Vol. 71. – № 6. – P. 1695-1725.

5. Кнобель А.Ю. Евразийский экономический союз: перспективы развития и возможные препятствия // Вопросы экономики. – 2015. – № 3. – С. 87-108.

Страница обновлена: 16.12.2025 в 12:30:45

Download PDF | Downloads: 27

Certain indices of Russian export at the level of individual exporters

Knobel A.Y., Kuznetsov D.E.Journal paper

Russian Journal of Entrepreneurship *

Volume 17, Number 3 (February, 2016)

Abstract:

The article is dedicated to the dynamics of certain indices of the Russian export based on the transaction level data. In particular, the authors discuss the dynamics in the number of export companies, the amount of Russian export commodities, the number of export companies in different countries, as well as Herfindahl indices for the Russian export. Based on the calculations, it has been shown in the work that in the period between 2002 and 2013 there were evidences of growing specialization of the Russian economy in the world market. Besides, the data show that the positions the Russian export companies had receded from were later taken by the “survived” Russian export companies. The revealed regularities can function as the basis for a deeper study of the Russian export.

Keywords: export, specialization, foreign trade, heterogeneous companies, transaction level data, Herfindahl index