Инвестиционная стоимость как индикатор полезности и привлекательности

Скачать PDF | Загрузок: 24

Статья в журнале

Российское предпринимательство *

№ 8-2 (96), Август 2007

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Анализ понятия инвестиционной стоимости показывает отсутствие серьезных противоречий между подходами к этому вопросу со стороны различных групп авторов и принятыми стандартами стоимости. Нами же были проведены сравнения определений и принятых параметров как инвестиционной, так и рыночной стоимости в соответствии с Международными стандартами оценки и выделены функции, которые должна выполнять инвестиционная стоимость.

Ключевые слова: рыночная стоимость, оценка рыночной стоимости, инвестиционная стоимость, стандарты оценочной деятельности

Анализ понятия инвестиционной стоимости показывает отсутствие серьезных противоречий между подходами к этому вопросу со стороны различных групп авторов и принятыми стандартами стоимости. Нами же были проведены сравнения определений и принятых параметров как инвестиционной, так и рыночной стоимости в соответствии с Международными стандартами оценки [1] и выделены функции, которая должна выполнять инвестиционная стоимость.

Определение инвестиционной стоимости предприятия (в сопоставления с его рыночной стоимостью) необходимо для принятия им инвестиционных решений. И та и другая стоимость отличаются вкладываемыми в них понятиями, но в отдельных моментах они могут и совпадать.

Оценка рыночной стоимости обычно ведется без ссылки на величину инвестиционной стоимости, в то время как оценка инвестиционной стоимости, как правило, всегда исходит из оценки рыночной стоимости, которая, в свою очередь, не предполагает существования каких-либо конкретных продавцов или покупателей. Поэтому оценщик исходит из гипотетической сделки между продавцом и покупателем.

В настоящее время выделяют разные подходы к одним и тем же факторам со стороны различных специалистов, которые занимаются оценкой либо рыночной, либо инвестиционной стоимости, а именно к:

‑ величине будущих потоков доходов;

‑ уровню риска;

‑ требуемой ставке доходности;

‑ степени прогнозируемости и т.д. [2, 3].

Сопоставление инвестиционной и рыночной стоимости проводят с целью выявления разночтений результатов, полученных в ходе оценки различными специалистами. Это необходимо для дальнейших выводов об экономической перспективности и целесообразности инвестиционных вложений.

В случае превышения инвестиционной стоимости предприятия над рыночной владельцу не выгодно выставлять его на рынок, в то время как покупателю было бы выгодным приобретение такого предприятия по рыночной цене. И наоборот.

Под инвестиционной понимается та стоимость объекта оценки, которая нужна конкретному инвестору или группе инвесторов для принятия решений по достижению установленных инвестиционных целей. То есть это субъективное понятие, которое соотносит конкретный объект имущества с конкретным инвестором, группой инвесторов или организацией, имеющих определенные цели и/или критерии в отношении инвестирования.

Инвестиционная стоимость определяется оценщиком в следующих случаях: [4]

‑ если предполагается совершение сделки с объектом оценки в условиях наличия единственного контрагента;

‑ если объект оценки выступает в качестве вклада в инвестиционный проект;

‑ для принятия внутренних стратегических решений по развитию деятельности предприятия;

‑ при обосновании или анализе инвестиционных проектов;

‑ при осуществлении мероприятий по реорганизации предприятия.

Исходя из этого, по мнению автора, можно выделить функции, которые должна выполнять инвестиционная стоимость.

1. Функцию альтернативности – отбор и анализ существующих положительных и отрицательных факторов.

В случае выявления тех из них, которые приносят наибольший вклад в повышение инвестиционной стоимости, принимаются управленческие решения по их развитию. И соответственно, определив факторы, играющие отрицательную роль, принимаются меры по уменьшению их воздействия на инвестиционную стоимость.

2. Функцию перспективности – анализ перспективных факторов, которые окажут положительное воздействие на увеличение инвестиционной стоимости в будущем и принятия соответствующих мер по отношению тех факторов, которые отрицательно скажутся на увеличении инвестиционной стоимости.

Таким образом, сущность инвестиционной стоимости – это ее внутреннее содержание, выражающееся в единстве всех его многообразных свойств и отношений между ними. То есть то, что обнаруживает и определяет ее внешнюю форму.

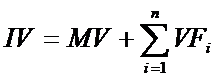

Динамика изменения инвестиционной стоимости зависит от условий, причин и показателей, оказывающих влияние на процесс ее формирования. Математически автор это выразил следующим образом: где

где

IV – инвестиционная стоимость;

MV – рыночная стоимость;

VFi – факторы инвестиционной стоимости (оказывающие влияние и характеризующие достоинства и недостатки объекта оценки для конкретного лица).

Среди множества факторов отбираются те, которые, как было сказано выше, оказывают как положительное, так и отрицательное воздействие на формирование инвестиционной стоимости. Их отбор может быть осуществлен на основе субъективного мнения экспертов с последующей обработкой результатов с помощью методов системного анализа.

Затем необходимо провести оптимизацию совокупности факторов, характеризующих инвестиционную стоимость. При этом должно учитываться, что любой фактор, оказывающий то или иное влияние на стоимость, может находиться под воздействием другого фактора, приносящего дополнительную стоимость. То есть отвечать принципу: «Любое изменение, которое никому не причиняет убытков и которое приносит пользу, является улучшением».

Итак, приведенный в статье уточненный подход к определению фактора инвестиционной стоимости – это некая переменная, от которой зависит результативность инвестиционной деятельности предприятия, эффективность производства, дополнительно создаваемая субъективная стоимость объекта, определяемая при помощи предложенных автором функций альтернативности и перспективности. Соответственно инвестиционная стоимость в данном случае выступает как индикатор, который отражает перспективность объекта с субъективно-рыночной точки зрения конкретного инвестора. Этот подход отличается от традиционного руководства при решении данных вопросов, которые, как известно, опираются лишь на рыночную стоимость предприятия.

Источники:

2. Рутгайзер В.М. Оценка стоимости бизнеса [Текст] / В.М. Рутгайзер. – М.: Издательский дом «Маросейка», 2007. – 448 с. – 5000 экз. - ISBN 978-5-903271-02-3.

3. Джей Ф., Шэннон П., Клиффорд Г., Кейт У. Руководство по оценке стоимости бизнеса [Текст] / Фишмен Джей, Пратт Шэннон, Грегори Клиффорд, Уилсон Кейт. – М.: Издательский дом «Квинт-Консалтинг», 2000. – 338 с. – 2000 экз. – ISBN 5-93746-001-4.

4. Дамодаран А. Инвестиционная оценка. Инструменты и техника оценки любых активов [Текст] / Асват Дамодаран. - М.: Издательский дом «Альпина Бизнес Букс», 2004. – 342 с. – 5000 экз. – ISBN 5-9614-0024-7.

Страница обновлена: 15.02.2026 в 10:52:35

Download PDF | Downloads: 24

Investitsionnaya stoimost kak indikator poleznosti i privlekatelnosti

Khadzhiev M.R.Journal paper