Диджитал-маркетинг как инструмент выстраивания взаимоотношений с потребителем в банковской сфере

Денисова Е.В.1![]() , Петрова Г.В.1

, Петрова Г.В.1![]()

1 Калужский филиал Финансового университета при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 32

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 19, Номер 4 (Апрель 2025)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=82293487

Аннотация:

Данная статья посвящена изучению использования инструментов digital-маркетинга на рынке банковских услуг. Значительное внимание уделяется российским трендами цифрового маркетинга, которые постоянно развиваются и используются крупными кредитными организациями. На основании анализа исследования агентства мобильного банкинга было произведено сравнение мобильных приложений лучших банков за 2023 год и составлен их рейтинг. Выявлена значимость применения цифрового маркетинга банками, заключающаяся в выстраивании взаимоотношений с клиентами. Актуальность темы заключается в том, что digital-маркетинг позволяет банкам адаптироваться к новым цифровым реалиям. Авторами предложены мероприятия по внедрению инструментов digital-маркетинга для расширения клиентской базы и зоны покрытия одного из региональных банков, не использующего их на данный момент. Авторы приходят к выводу, что цифровой маркетинг становится неотъемлемой частью деятельности банков, повышая доступность банковских услуг.

Ключевые слова: digital-маркетинг; цифровой маркетинг; рынок банковских услуг; банк; мобильный банкинг; интернет-банкинг; искусственный интеллект; экосистема

JEL-классификация: E50, E58, G20, G21, L86

Тезисы (Highlights):

Введение

В настоящее время любая компания, так или иначе, осуществляет маркетинговую деятельность. Банковская сфера не является исключением и все больше внедряет в свою деятельность новейшие цифровые технологии. Они позволяют банкам взаимодействовать с клиентами, проводить сбор необходимых данных об их предпочтениях, продвигать свою услуги и привлекать новых клиентов.

Еще в 90-х годах появилось такое понятие, как digital-маркетинг (цифровой маркетинг). Сейчас он является одним из самых эффективных способов продвижения банковских продуктов и услуг. Возможности цифрового маркетинга позволяют привлекать большее количество клиентов, максимизировать взаимодействие с ними, повышать конкурентоспособность банков и увеличивать прибыль организаций. Развитие digital-маркетинга и интернет-банкинга способствует улучшению условий как для работы сотрудников банка, так и для самих клиентов. Данные подходы являются самыми используемыми и актуальными на протяжении нескольких лет. Более того, они же становятся самыми дешевыми для компаний, что в разы увеличивает актуальность и необходимость в их реализации.

Если раньше для того, чтобы оплатить коммунальные услуги, посмотреть информацию о вкладах или просто проверить счет своей банковской карты необходимо было посетить офис банка, то сейчас все это можно сделать через мобильное приложение, не выходя из дома. Таким образом, банковская сфера прошла большой путь развития: изменялись условия предоставления услуг, происходили падения в развитии за счет кризисов, внедрялись новые технологии и здесь же выделялись отрицательные стороны, требующие доработки. Развитие цифровых технологий в мире бросает вызовы банковской сфере и каждое нововведение требует осторожности, правильности и объективности в принятии решений.

Из всего вышесказанного представляется актуальность темы применения digital-маркетинга в банковской сфере. Сейчас этот инструмент играет ключевую роль в банковском маркетинге и набирает обороты по использованию в деятельности банков.

Однако, не все банки готовы внедрять новейшие цифровые технологии и пользоваться современными методами продвижения услуг. Так как применение передовых методов значительно улучшает показатели компаний, а также их взаимодействие с клиентами, стоит рассмотреть банки, которые в силу определенных обстоятельств не подошли к использованию цифрового маркетинга в своей деятельности. В данной статье мы также рассмотрим лидирующие компании в банковской сфере, проанализируем нововведения и их влияние на деятельность этих банков.

Целью настоящего исследования является анализ, оценка и сравнение деятельности банков в части применения ими цифрового маркетинга; выявление наиболее широко используемых маркетинговых коммуникаций.

Материалы и методы

В процессе написания работы были использованы научные статьи и учебные пособия (за последние 5 лет) отечественных и зарубежных авторов. Существует достаточно большое количество научных работ, посвященных данной теме. Маркова О.М. и Стародубцева Е. Б. рассматривают вопрос трансформации банковского маркетинга в условиях рыночной экономики [14]. Авторы описывают изменения приемов банковских услуг в условиях цифровизации и анализируют наиболее эффективные инструменты маркетинга, которые используются банками. Соловейчик И.А. рассматривает передовые направления развития банковских инновационных технологий в России, выделяя развитие цифрового мерчандайзинга и систем интерактивного банковского обслуживания [20]. Кардава Э. Ф. посвящает свое исследование изучению специфики применения digital-маркетинга банковскими учреждениям [10]. Автор анализирует наиболее востребованные инструменты цифрового маркетинга в банковском секторе. Дорохова А.А. и Чаусов Н. Ю. [8, 9], Маймакова Л.В. и Аминев Д. Р. [13] рассматривают стратегии продвижения банковских услуг в молодежной сфере инструментами digital-маркетинга. Быканова Н. И., Науменко И. А., Молчанов К. В. [5, 6] уделяют внимание этапам развития интернет-банкинга и приводят рейтинг лучших мобильных банков по разным направлениям. Бровкина А. Ф. [4] в своей научной работе рассматривает различные каналы инструменты digital-маркетинга, а Мирзахмедов Ш. А. [16], Полухин Н. Д. [19], Шевченко Д.А. [24] и Авагян В. В. [2] проводят анализ инструментов цифрового маркетинга, используемых в банковских учреждениях. Катаев А.В. [11] представляет теоретические основы digital-маркетинга, его сущность и характеристику, виды, инструменты и сферы его применения. Соловьева Н. Е., Стрижакова А. А., Солодилов Д. Г., Кузнецов В. В. [21] выделяют влияние цифрового маркетинга на конкурентоспособность банков, Минасян Р.А. [15] обращается к экосистемам, как основному конкурентному преимуществу банков. С помощью перечисленных научных исследований была выявлена актуальность применения digital-маркетинга и тенденции ее развития в банковской сфере.

Также во время работы над поставленной целью было проанализировано исследование независимого агентства «Go Banking Awards» [26], которое ежегодно публикует отчеты о мобильном банкинге в России. На основе исследования был представлен рейтинг банковских приложений, удаленных из App Store и Google Play и оставшихся там. После чего авторами были предложены мероприятия, одним из которых является разработка системы интернет-банкинга для не крупного регионального банка Калужской области с целью увеличения прибыли, расширения клиентской базы и зоны покрытия.

Результаты и обсуждение

Развитие интернет-банкинга и цифрового маркетинга имеет несколько направлений, которые улучшают работу банков. Оптимизация инфраструктуры, то есть возможность отказаться от расширения временных и географических рынков. И даже не смотря на практически полное отсутствие прямого взаимодействия с клиентами, эффективность обслуживания улучшается [7]. Упрощение работы с большим количеством данных, что положительно сказывается на работе менеджеров. Сотрудники могут выполнять больше задач за то же время. Более того, повышается удобство их работы со счетами клиентов.

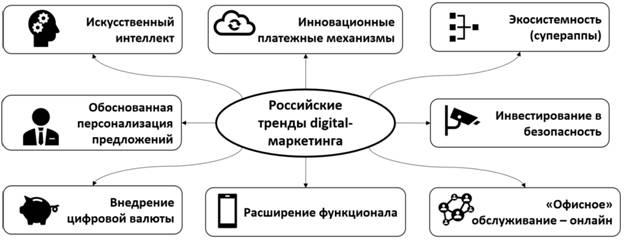

На рисунке 1 представлены основные российские тренды развития цифрового маркетинга банков.

Рис. 1. Ключевые российские тренды digital-маркетинга в банковской сфере

Источник: составлено авторами

«Офисное» обслуживание онлайн становится неотъемлемой частью и одним из главных трендов российских банков. Сейчас все банки стремятся внедрить механизмы онлайн совершения юридически значимых действий, таких как открытие счета или оформление кредита, которые будут максимально приближены к традиционному офлайн формату. В приложениях появляются консультанты, способные решить любые проблемы и задачи, ответить на вопросы и помочь в совершении каких-либо операций, как если бы клиент пришел в офис. Наилучшим примером здесь является Тинькофф Банк, который эффективно взаимодействует с клиентами при полном отсутствии офисов. Вся работа банка происходит через интернет-сайт и мобильное приложение, а физический контакт ограничивается доставкой пластиковых карт. Банк активно демонстрирует возможности развития данного тренда.

В 2020 году Банк России начал разработку цифрового рубля, а в 2023 году в Федеральный закон от 24.07.2023 N 340-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» [1] внесли упоминание о его официальном внедрении, как третьей валюты. Цифровая валюта позволит банкам повысить надежность расчетов, поскольку данное нововведение будет способно контролировать движение средств и в целом подразумевает полную прозрачность.

В последние годы заметным стало развитие супераппов или экосистем, то есть в рамках приложения существуют не только банковские услуги, а целые онлайн-сервисы. [6] Сегодня экосистемы запустили Сбербанк и Тинькофф, также их развивают Альфа-Банк, Газпромбанк, МТС Банк и ВТБ. Банки стараются удовлетворять все потребности клиентов и становятся единым окном для решения всех возникающих проблем.

Что касается платежных систем и механизмов, сейчас широко распространилась оплата по QR-коду через СПБ (Система быстрых платежей). Многие банки сотрудничают с различными интернет-магазинами для автоматической переадресации в приложение мобильного банка для оплаты покупок. Помимо этого, после ухода Visa и Mastercard, появились другие альтернативные платежные сервисы (SberPay, Tinkoff Pay), работающие пока только на Android. [17]

С развитием технологий повышается и риск мошенничества. Законодательство накладывает все больше обязательств, направленных на обеспечение защищенности доступа к функционалу банка для совершения операций клиентами. На фоне повышения ответственности за возможный нанесенный ущерб клиенту и введения новых правовых норм кредитные организации стараются максимально оптимизировать свою систему безопасности.

Расширение функционала для клиентов приводит к повышению уровня клиентской лояльности. Пользователи мобильных банков могут в любое время суток находиться на связи с банком, оформлять необходимые финансовые услуги или продукты. Также, посредством различных инструментов, они имеют возможность получать актуальные предложения, озвучивать свои желания и получать ответы на интересующие их вопросы. Независимое агентство «Go Banking Awards» на протяжении нескольких лет проводит исследования мобильного банкинга в России, анализирует тренды и направления развития, а также выводит рейтинги банковских приложений по разным критериям. В отчете за 2023 год [26] приведен рейтинг банковских приложений, удаленных из App Store и Google Play и оставшихся там по следующим критериям: функционал приложений, UX приложений, продвижение в digital, адаптация к изменениям, итоговый рейтинг (таблица 1).

Таблица 1. Рейтинг банков по разным критериям (на конец 2023 года)

|

Рейтинг

|

Удаленные приложения

|

Оставшиеся приложения

|

|

Функционал приложений

| ||

|

1

|

ВТБ

|

Райффайзен банк

|

|

2

|

Тинькофф

|

Ак Барс Банк

|

|

3

|

Сбербанк

|

Почта банк

|

|

UX приложений

| ||

|

1

|

МТС банк

|

Райффайзен банк

|

|

2

|

ВТБ

|

Почта банк

|

|

3

|

Сбербанк

|

ЮниКредит Банк

|

|

Продвижение в digital

| ||

|

1

|

Тинькофф, Сбербанк, ВТБ

|

Райффайзен банк, Почта Банк

|

|

2

|

Банк "Открытие"

|

Банк «Ренессанс Кредит»

|

|

3

|

МТС банк

|

Ак Барс Банк, ОТП Банк

|

|

Адаптация к

изменениям

| ||

|

1

|

Совкомбанк

|

Почта банк

|

|

2

|

ВТБ

|

Ак Барс Банк

|

|

3

|

Банк «Открытие»

|

Абсолют Банк, Райффайзен банк, Экспобанк

|

|

Итоговый рейтинг

| ||

|

1

|

ВТБ

|

Райффайзен банк

|

|

2

|

Сбербанк

|

Почта банк

|

|

3

|

Тинькофф

|

Ак Барс Банк

|

Тремя наилучшими мобильными банками, удаленными из App Store и Google Play стали ВТБ, Сбербанк и Тинькофф. ВТБ банк лидер по функционалу и возможностям приложения, здесь отмечается самый быстрый и простой первичный вход в мобильное приложение, а также удобное использование функции «Поиск банкоматов». Двигаясь по этому критерию, стоит отметить Тинькофф, который отличается самым большим количеством возможных манипуляций с картой и Сбербанк, предлагающий наиболее широкий спектр опций для совершения быстрых платежей. Помимо этого, Тинькофф и Сбербанк являются лидерами по функции «Чат поддержки», поскольку имеют большой функционал в этом разделе приложения.

Далее была проанализирована скорость поиска той или иной функции в мобильных приложениях банка для пользователей. МТС Банк считается самым удобным и быстрым приложением среди других. Этот же банк вместе с Тинькофф и Сбербанком являются лучшими при работе с их роботами-помощниками. Хватает всего одного запроса, чтобы решить возникшую проблему.

Лидеры по следующему критерию выделяются лучшими креативными коммуникациями, они используют множество интересных подходов для продвижения своих услуг, используют призыв к действию в рекламных сообщениях и т.д. Основная часть банков продвигается при помощи социальных сетей и основных каналов (Яндекс).

Несмотря на то, что эта часть банков была удалена из App Store и Google Play, они успешно адаптировались к изменениям. Некоторые приложения стало возможно скачать при помощи вспомогательных средств. Все подсанкционные банки задействовали в работе с пользователями прогрессивные web-приложения и APK-файлы, чтобы компенсировать удаление из классических магазинов приложений [28]. Самым активным и адаптивным к изменениям стал Совкомбанк.

Из мобильных банков, которые остались в App Store и Google Play, лучшими стали Райффайзен банк, Почта банк, Ак Барс Банк. Райффайзен банк стал лидером почти по всем критериям, имеет лучший функционал (здесь большинство действий можно совершить на главном экране, а также большим количеством способов можно перевести деньги), его приложение считается самым удобным. Ни один из банков в этой категории не продвигается через основные каналы (Яндекс, VK, inapp, Petal Ads и Mi Ads), некоторые используют подкасты, как дополнительный способ продвижения, а также Дзен. Почта Банк является самым адаптированным к изменениям – он активно работает над тем, чтобы в случае удаления, пользователи могли его скачать альтернативными способами.

По итогам исследования лучшими банками 2023 года стали ВТБ Банк и Райффайзен Банк.

Таким образом, перечисленные тренды отражают ключевые направления цифровой трансформации российского банковского сектора. Они направлены на повышение клиентоориентированности, конкурентоспособности и операционной эффективности. Наибольшее внимание уделяется мобильному банкингу, который становится основным конкурентным преимуществом для банков. Клиенты могут совершать любые операции в удобное для них время, что положительно сказывается на их лояльности к банку. Быстрыми темпами развивается функционал приложений, расширяя спектр услуг и тем самым удовлетворяя желания потребителя.

Многие кредитные организации уже давно пользуются инструментами цифрового маркетинга, некоторые только начинают разрабатывать и внедрять новые методы в свою деятельность. Но есть банки, которые не применяют новые технологии и имеют показатели гораздо ниже вышеперечисленных организаций. Рассмотрим одну из таких кредитных организаций, которая хорошо известна лишь на региональном уровне. ООО КБ «Калуга» - это динамично развивающийся региональный банк, являющийся частью банковской системы Калужской области. [25]

Таблица 1. Рассмотрим основные функциональные составляющие ООО «Калуга» в сравнении с рассмотренными банками (таблица 2).

|

Критерий/банк

|

ВТБ

|

Райффайзен

|

Калуга

|

|

Функционал приложений

|

+

|

+

|

-

|

|

UX приложений

|

+

|

+

|

-

|

|

Продвижение в digital

|

+

|

+

|

-

|

|

Адаптация к изменениям

|

+

|

+

|

-

|

На протяжении уже многих лет банк показывает достаточно хорошие показатели, но круг потребителей остается прежним, а посещаемость сайта уменьшается. У банка отсутствует мобильное приложение и, как видно из таблицы 2, он не имеет продвижения в digital и не адаптируется к изменениям, то есть сильно уступает другим банкам. Для роста трафика, расширения клиентской базы и зоны покрытия предложили внедрение инструментов digital-маркетинга с помощью привлечения агентства поискового продвижения Rush Agency. Компания предлагает высококачественные услуги в сфере SEO-продвижения и интернет-маркетинга. Для кредитных организаций агентство предлагает несколько тарифов. Обратимся к тарифу «Конверсионное SEO», то есть SEO-продвижение, нацеленное на увеличение поискового трафика и конверсии [27], где сотрудники разработают адаптивный дизайн сайта для удобного использования как на компьютере, так и на телефоне, создадут удобную навигацию и настроят быструю загрузку. Продвижение сайта в различных социальных сетях и других каналах позволит увеличить видимость сайта, что поспособствует привлечению новой аудитории, которая действительно заинтересована в услугах банка. Внедрение инструментов цифрового маркетинга позволит не только привлечь новых клиентов, но и значительно повысить прибыль организации.

Стоит отметить, что, поскольку основной круг клиентов данной кредитной организации – юридические лица и индивидуальные предприниматели (ИП), маркетинговую деятельность можно направить как полностью на них, так и на физические лица, с целью уравнивания процентного соотношения физических и юридических лиц банка. В связи с повышением процентных ставок по кредитам и ипотекам, банк имеет большое преимущество в виде более низких процентов в сравнении с иными крупными кредитными организациями. Взяв этот фактор за основу, можно предложить банку разработать систему продвижения конкретно этой функции через социальные сети (что актуально для молодежи) и другие каналы, что приведет к потоку как физических, так и юридических лиц.

Помимо этого, организации можно предложить создание системы онлайн-банкинга, где клиенты смогут управлять своими счетами и вкладами. С появлением интернет-банкинга потребители смогут иметь доступ ко всем сервисам банка. Для каждого нового и имеющегося клиента будет предоставлен вход в личный кабинет с наличием «чата поддержки», который будет работать на основе искусственного интеллекта и решать любые вопросы и проблемы круглосуточно. Это позволит клиентам сэкономить свое время за счет отсутствия необходимости ездить в офис, а сотрудникам упростит их работу и уменьшит задачи.

В совокупности предложенные мероприятия позволят кредитной организации ООО КБ «Калуга» расширить зону покрытия за счет открытия новых офисов в Калужской области, привлечь новых клиентов, которые действительно будут пользоваться услугами банка, и повысить доверие потребителей к банку. Более того, при помощи продвижения через различные каналы, повысится узнаваемость бренда и лояльность потребителей, что положительно скажется на деятельности банка.

Заключение

Таким образом, авторы пришли к выводу о том, что digital-маркетинг в банковской сфере играет большую роль, позволяя подниматься с нижних строчек рейтинга и привлекать новых клиентов. В ходе исследования был проведен анализ деятельности банков в части применения ими инструментов цифрового маркетинга. Были проанализированы такие банки, как Тинькофф Сбербанк, ВТБ, Райффайзен Банк и другие крупные банки страны, активно применяющие технологии digital-маркетинга. Также авторами были рассмотрены основные тенденции развития цифрового маркетинга банка, которые повышают клиентоориентированность банков. Проведенное исследование позволило сделать вывод о том, что применение инструментов digital-маркетинга в банковской деятельности является эффективным способом выстраивания взаимоотношений с клиентами. Разрабатывая эффективные стратегии внедрения инструментов цифрового маркетинга, банки могут значительно повышать узнаваемость бренда и увеличивать посещаемость своих сайтов, что позволит расширить их клиентскую базу. [10]

Digital-маркетинг на рынке банковских услуг и продуктов – это широкий подход к продажам и предоставлению клиентам необходимых услуг, который обеспечивает постоянное взаимодействие с клиентами с помощью использования новых технологий. Цифровые каналы позволяют кредитным организациям более точно понимать потребности и поведение потребителей, что дает возможность предлагать персонализированные предложения. Банки активно внедряют дистанционные каналы, такие как мобильные приложения, интернет-банкинг, чат-боты, заменяя при этом посещение традиционных офисов, что улучшает доступность услуг. С помощью использования цифровых маркетинговых инструментов банки более точно и эффективно взаимодействуют с целевой аудиторией.

В целом, digital-маркетинг в банковской сфере продолжает набирать обороты и становится неотъемлемой частью в деятельности многих кредитных организаций. Цифровой маркетинг позволяет компаниям повышать конкурентоспособность и клиентоориентированность, что является ключевым фактором успеха на постоянно развивающемся и меняющемся рынке банковских услуг.

Большинство исследований в этой сфере были сфокусированы на отдельных аспектах или на отдельных банках, в то время как данное исследование проводит системный сравнительный анализ, что позволяет сформировать актуальные рекомендации для банков по оптимизации их цифровых маркетинговых стратегий.

Полученные в ходе исследования результаты могут быть использованы при дальнейшем изучении тенденций развития digital-маркетинга в банковской деятельности. Более того, данные работы могут позволить разработать эффективные модели и алгоритмы применения цифрового маркетинга для повышения конкурентоспособности банков.

Данное исследование вносит важный вклад в развитие теоретической и практической базы применения инструментов digital-маркетинга в сфере банковской деятельности. В дальнейшем может быть проведен анализ влияния различных инструментов digital-маркетинга на потребительское поведение и лояльность клиентов кредитных организаций.

[1] Федеральный закон от 24.07.2023 N 340-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Источники:

2. Авагян В.В. Конкурентный анализ инструментов цифрового маркетинга в банковском секторе Российской Федерации // Скиф. Вопросы студенческой науки. – 2023. – № 4(80). – c. 141-153.

3. Афанасьев Д.Н. Банковский маркетинг в период цифровой трансформации // Социально-гуманитарные дискуссии XXI века в мировом современном обществе: Материалы II Международной научной конференции. Ульяновск, 2024. – c. 298-300.

4. Бровкина А.Ф. Каналы и инструменты digital-маркетинга // Молодой ученый. – 2021. – № 22(364). – c. 253-257.

5. Быканова Н.И. Цифровая трансформация банковского маркетинга в современных условиях // Российского экономического университета им. Г.В. Плеханова. – 2023. – № 4(140). – c. 227-234. – doi: 10.21686/2413-2829-2023-4-227-234.

6. Быканова Н.И., Науменко И.А., Молчанов К.В. Тенденции развития digital-маркетинга на рынке банковских услуг // Научный результат. Экономические исследования. – 2022. – № 4. – c. 88-98. – doi: 10.18413/2409-1634-2022-8-4-0-9.

7. Васильев И.И., Букина Д.А. Инновационные банковские технологии при обслуживании клиентов // Финансовые рынки и банки. – 2020. – № 1. – c. 44-47.

8. Дорохова А.А. Роль и содержание цифрового маркетинга в деятельности современных банков // Экономика и бизнес: теория и практика. – 2024. – № 12-2(118). – c. 157-161. – doi: 10.24412/2411-0450-2024-12-2-157-161.

9. Дорохова А.А., Чаусов Н.Ю. Цифровой маркетинг как инструмент развития банковского бизнеса // Экономика и бизнес: теория и практика. – 2025. – № 1-2(119). – c. 77-83. – doi: 10.24412/2411-0450-2025-1-2-77-83.

10. Кардава Э.Ф. Специфика применения digital-маркетинга банковскими учреждениями // Российский научный журнал «Телескоп: журнал социологических и маркетинговых исследований». – 2024. – № 1(13). – c. 111-116. – doi: 10.24412/1994-3776-2024-1-111-116.

11. Катаев А.В., Катаева Т.М., Названова И.А. Digital-маркетинг. / Учебное пособие. - Ростов-на Дону; Таганрог: Издательство Южного федерального университета, 2020. – 161 c.

12. Козлова О.Н., Котова О.Н., Слаутина Э.Д. Актуальные направления развития банковского маркетинга в современных условиях // Вестник Кемеровского государственного университета. – 2024. – № 2(32). – c. 241-252. – doi: 10.21603/2500-3372-2024-9-2-241-252.

13. Маймакова Л.В., Аминев Д.Р. Цифровой маркетинг как один из инструментов продвижения банковских услуг // Естественно-гуманитарные исследования. – 2024. – № 1(51). – c. 330-333.

14. Маркова О.М., Стародубцева Е.Б. Трансформация банковского маркетинга в условиях рыночной экономики: технологии и инструменты // Финансовые рынки и банки. – 2023. – № 11. – c. 93-98.

15. Минасян Р.А., Чаусова Л.А. Экосистема как конкурентное преимущество коммерческого банка // Вектор экономики. – 2024. – № 9(99).

16. Мирзахмедов Ш.А. Возможности цифрового маркетинга в развитии деятельности банков // Journal of marketing, business and management. – 2024. – № 1.

17. Никонец О.Е., Попова К.А. Клиентоцентричная модель конкурентоспособности банка. / Монография. - Москва: Русайнс, 2022. – 101 c.

18. Покаместов И.Е., Никитин Н.А. Современные технологии искусственного интеллекта как инструмент трансформации цепочек создания стоимости российских коммерческих банков // Финансы: теория и прктика. – 2024. – № 4. – c. 122-135. – doi: 10.26794/2587-5671-2024-28-4-122-135.

19. Полухин Н.Д., Шамрина И.В. Современные методы digital-маркетинга в продвижении услуг и продуктов Тинькофф банка // Ключевые позиции и точки развития экономики и промышленности: теория и практика: Сборник материалов III Международной научно-практической конференции. Липецк, 2023. – c. 514-517.

20. Соловейчик И.А. Маркетинговые инновации как средство совершенствования банковских услу // Экономический вектор. – 2021. – № 2(25). – c. 111-117. – doi: 10.36807/2411-7269-2021-2-25-111-117.

21. Соловьева Н.Е., Стрижакова А.А., Солодилов Д.Г., Кузнецов В.В. Цифровой маркетинг как механизм усиления конкурентных позиций банков на рынке банковских услуг // Индустриальная экономика. – 2023. – № 2. – c. 8-13. – doi: 10.47576/2949-1886_2023_2_8.

22. Суворова С.Д., Куликова О.М. Преимущества использования цифрового маркетинга при установлении коммуникаций с потребителями // Актуальные проблемы экономики и управления. – 2023. – № 4(40). – c. 31-36.

23. Цединов О.А., Бадма-Горяева Э.О. Развитие банковского маркетинга в условиях цифровой трансформации // Вестник Алтайской академии экономики и права. – 2019. – № 2-1. – c. 170-177.

24. Шевченко Д.А. Цифровой маркетинг: обзор каналов и инструментов // Практический маркетинг. – 2019. – № 10(272). – c. 29-37.

25. Банк Калуга. [Электронный ресурс]. URL: https://www.bankkaluga.ru/obanke/svedeniya-o-banke (дата обращения: 06.02.2025).

26. Go Banking Awards 2023. Goahead.ai. [Электронный ресурс]. URL: https://goahead.ai/goawards/gobanking2023/bank2023.pdf (дата обращения: 04.02.2025).

27. Rush Agency. [Электронный ресурс]. URL: https://www.rush-agency.ru/seo-prodvizhenie/sajta-banka/ (дата обращения: 06.02.2025).

28. Minarova M.K. Improving the use of digital marketing in banks // European Journal of Economics and Management Sciences. – 2023. – № 5-6. – p. 31-35. – doi: 10.29013/EJEMS-23-5.6-31-35.

Страница обновлена: 21.02.2026 в 08:17:46

Download PDF | Downloads: 32

Digital marketing as a tool for building consumer relationships in the banking sector

Denisova E.V., Petrova G.V.Journal paper

Creative Economy

Volume 19, Number 4 (April 2025)

Abstract:

The article examines the application of digital marketing tools in the banking services market. Special attention is paid to the Russian digital marketing trends, which are constantly developing and used by large credit organizations. Based on the analysis of the research of the Mobile Banking Agency, a comparison of the best mobile applications of banks for 2023 was made and their rating was compiled. The importance of digital marketing in banks' activities, which consists in building relationships with customers, is revealed. The relevance of the topic lies in the fact that digital marketing allows banks to adapt to new digital realities. The authors propose measures to introduce digital marketing tools to expand the customer base and coverage area of one of the regional banks that currently does not use them. The authors conclude that digital marketing is becoming an integral part of banks' activities, increasing the availability of banking services.

Keywords: digital marketing, banking services market, bank, mobile banking, Internet banking, artificial intelligence, ecosystem

JEL-classification: E50, E58, G20, G21, L86

Highlights:

References:

Afanasev D.N. (2024). Bankovskiy marketing v period tsifrovoy transformatsii [Banking marketing in the period of digital transformation] Socio-humanitarian discussions of the 21st century in the global modern society. 298-300. (in Russian).

Avagyan V.V. (2023). Konkurentnyy analiz instrumentov tsifrovogo marketinga v bankovskom sektore Rossiyskoy Federatsii [Competitive analysis of digital marketing tools in the russian banking sector]. Skif. Voprosy studencheskoy nauki. (4(80)). 141-153. (in Russian).

Brovkina A.F. (2021). Kanaly i instrumenty digital-marketinga [Channels and tools of digital marketing]. The young scientist. (22(364)). 253-257. (in Russian).

Bykanova N.I. (2023). Tsifrovaya transformatsiya bankovskogo marketinga v sovremennyh usloviyakh [Digital transformation of banking marketing in current circumstances]. Rossiyskogo ekonomicheskogo universiteta im. G.V. Plekhanova. 20 (4(140)). 227-234. (in Russian). doi: 10.21686/2413-2829-2023-4-227-234.

Bykanova N.I., Naumenko I.A., Molchanov K.V. (2022). Tendentsii razvitiya digital-marketinga na rynke bankovskikh uslug [Trends in the development of digital marketing in the banking market]. Nauchnyy rezultat. Ekonomicheskie issledovaniya. 8 (4). 88-98. (in Russian). doi: 10.18413/2409-1634-2022-8-4-0-9.

Dorokhova A.A. (2024). Rol i soderzhanie tsifrovogo marketinga v deyatelnosti sovremennyh bankov [The role and content of digital marketing in the activities of modern banks]. Economics and business: theory and practice. (12-2(118)). 157-161. (in Russian). doi: 10.24412/2411-0450-2024-12-2-157-161.

Dorokhova A.A., Chausov N.Yu. (2025). Tsifrovoy marketing kak instrument razvitiya bankovskogo biznesa [Digital marketing as a tool for banking business development]. Economics and business: theory and practice. (1-2(119)). 77-83. (in Russian). doi: 10.24412/2411-0450-2025-1-2-77-83.

Go Banking Awards 2023Goahead.ai. Retrieved February 04, 2025, from https://goahead.ai/goawards/gobanking2023/bank2023.pdf

Kardava E.F. (2024). Spetsifika primeneniya digital-marketinga bankovskimi uchrezhdeniyami [Specifics of the application of digital marketing by banking institutions]. Rossiyskiy nauchnyy zhurnal «Teleskop: zhurnal sotsiologicheskikh i marketingovyh issledovaniy». (1(13)). 111-116. (in Russian). doi: 10.24412/1994-3776-2024-1-111-116.

Kataev A.V., Kataeva T.M., Nazvanova I.A. (2020). Digital-marketing [Digital marketing] Rostov-na Donu; Taganrog: Izdatelstvo Yuzhnogo federalnogo universiteta. (in Russian).

Kozlova O.N., Kotova O.N., Slautina E.D. (2024). Aktualnye napravleniya razvitiya bankovskogo marketinga v sovremennyh usloviyakh [Current trends in bank marketing]. Bulletin of Kemerovo State University. 9 (2(32)). 241-252. (in Russian). doi: 10.21603/2500-3372-2024-9-2-241-252.

Markova O.M., Starodubtseva E.B. (2023). Transformatsiya bankovskogo marketinga v usloviyakh rynochnoy ekonomiki: tekhnologii i instrumenty [Transformation of bank marketing in a market economy: technologies and tools]. Finansovye rynki i banki. (11). 93-98. (in Russian).

Maymakova L.V., Aminev D.R. (2024). Tsifrovoy marketing kak odin iz instrumentov prodvizheniya bankovskikh uslug [Digital marketing as one of the promotion tools banking services]. Natural-humanitarian research. (1(51)). 330-333. (in Russian).

Minarova M.K. (2023). Improving the use of digital marketing in banks European Journal of Economics and Management Sciences. (5-6). 31-35. doi: 10.29013/EJEMS-23-5.6-31-35.

Minasyan R.A., Chausova L.A. (2024). Ekosistema kak konkurentnoe preimushchestvo kommercheskogo banka [Ecosystem as a competitive advantage of a commercial bank]. Vectoreconomy. (9(99)). (in Russian).

Mirzakhmedov Sh.A. (2024). Vozmozhnosti tsifrovogo marketinga v razvitii deyatelnosti bankov [Digital marketing opportunities in the development of banks' activities]. Journal of marketing, business and management. 3 (1). (in Russian).

Nikonets O.E., Popova K.A. (2022). Klientotsentrichnaya model konkurentosposobnosti banka [Customer-centric model of the bank's competitiveness] Moscow: Rusayns. (in Russian).

Pokamestov I.E., Nikitin N.A. (2024). Sovremennye tekhnologii iskusstvennogo intellekta kak instrument transformatsii tsepochek sozdaniya stoimosti rossiyskikh kommercheskikh bankov [Modern artificial intelligence technologies as a tool of transformation of value chains of russian commercial banks]. Finansy: teoriya i prktika. 28 (4). 122-135. (in Russian). doi: 10.26794/2587-5671-2024-28-4-122-135.

Polukhin N.D., Shamrina I.V. (2023). Sovremennye metody digital-marketinga v prodvizhenii uslug i produktov Tinkoff banka [Modern methods of digital marketing in the promotion of tinkoff bank services and products] Key positions and points of economic and industrial development: theory and practice. 514-517. (in Russian).

Rush Agency. Retrieved February 06, 2025, from https://www.rush-agency.ru/seo-prodvizhenie/sajta-banka/

Shevchenko D.A. (2019). Tsifrovoy marketing: obzor kanalov i instrumentov [Digital marketing: an overview of channels and tools]. Practical Marketing. (10(272)). 29-37. (in Russian).

Soloveva N.E., Strizhakova A.A., Solodilov D.G., Kuznetsov V.V. (2023). Tsifrovoy marketing kak mekhanizm usileniya konkurentnyh pozitsiy bankov na rynke bankovskikh uslug [Digital marketing as a mechanism for strengthening the competitive position of banks in the banking services market]. Industrialnaya ekonomika. (2). 8-13. (in Russian). doi: 10.47576/2949-1886_2023_2_8.

Soloveychik I.A. (2021). Marketingovye innovatsii kak sredstvo sovershenstvovaniya bankovskikh uslu [Marketing innovations as a means of improving banking services]. Ekonomicheskiy vektor. (2(25)). 111-117. (in Russian). doi: 10.36807/2411-7269-2021-2-25-111-117.

Suvorova S.D., Kulikova O.M. (2023). Preimushchestva ispolzovaniya tsifrovogo marketinga pri ustanovlenii kommunikatsiy s potrebitelyami [Benefits of using digital marketing in establishing communications with consumers]. Aktualnye problemy ekonomiki i upravleniya. (4(40)). 31-36. (in Russian).

Tsedinov O.A., Badma-Goryaeva E.O. (2019). Razvitie bankovskogo marketinga v usloviyakh tsifrovoy transformatsii [Development of bank marketing in conditions digital transformation]. Vestnik Altayskoy akademii ekonomiki i prava. (2-1). 170-177. (in Russian).

Vasilev I.I., Bukina D.A. (2020). Innovatsionnye bankovskie tekhnologii pri obsluzhivanii klientov [Innovative banking technologies in customer service]. Finansovye rynki i banki. (1). 44-47. (in Russian).