Построение Колеса баланса управления налогообложением организации в целях обеспечения безопасности бизнеса

Вылкова Е.С.1

1 Северо-Западный институт управления Российской академии народного хозяйства и государственной службы при Президенте Российской Федерации, ,

Скачать PDF | Загрузок: 30

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 8, Номер 1 (Январь-март 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67925099

Аннотация:

В статье сформулированы базовые подходы к формированию аналитического инструмента «Колесо баланса управления налогообложением экономического субъекта»для обеспечения безопасности отечественного бизнеса. Введено в научный оборот определение Колеса баланса управления налогообложением экономических субъектов и впервые предпринята попытка обоснования и расчета конкретных значений бальной шкалы показателей Колеса баланса применительно к управлению налогообложением оргнизаций. От общих рассуждений осуществлен переход к созданию математических подходов к исчислению показателей, включаемых в аналитический инструмент Колеса баланса управления налогообложением.Произведено масштабирование в 10-бальную шкалу показателей самостоятельной оценки налоговых рисков организаций: доля вычетов по НДС, разные виды налоговой нагрузки; среднемесячная заработную плату одного работника; рентабельность продаж. Представлены графические варианты Колеса баланса управления налогообложением экономических субъектов для базовых значений показателей с учетом законодательно установленных ограничений; для безопасного и для опасного значения всех показателей. Сформулированы перспективы для дальнейших научных изысканий в обозначенной сфере

Ключевые слова: налог, налогообложение, управление, колесо налогового баланса организации, колесо баланса управления налогообложением организации,безопасность бизнеса

JEL-классификация: H21, H22, H71

Введение

Бизнес может успешно и безопасно развиваться если правильно поставлены цели, и они достигаются грамотными и законными методами, т.е. важно эффективное построение моделей целеполагания и целедостижения.

В этой связи для предпринимательства представляет интерес использование наработок по инструментам целеполагания, имеющимся в психологии, к основным из которых принято относить: BSQ OGTM, дерево целей, диаграмму Иссикавы, EDO-анализ, HARD-метод, квадрат Декарта, колесо жизненного баланса, mindкарты, Objectives & Key Results, SMART(ER)-метод, проектная постановка цели, целеполагание Брайна Трейси [26].

В психологических науках достаточно успешно зарекомендовал себя метод построения колеса жизненного баланса, широко представленный на интернет-ресурсах. При этом в elibrary поиск с учетом морфологии по наличию словосочетания «колесо жизненного баланса» в названии, аннотации, ключевых словах книг, статей и диссертаций дает только 27 результатов. Интерес для данного исследования представляют, прежде всего, работы таких авторов как Н.В. Тонких и Н.В. Барановой [23]; М.В. Косцовой, Л.В. Чунихиной и Л.А. Варич [15]; А.М. Машковой [18].

Колесо жизненного баланса – принято считать методом целеполагания помогающим определиться с первостепенными направлениями, по которым необходимо проводить работу в целях обеспечения роста и развития [26, С. 165]. С помощью названной техники можно наглядно представить и улучшить то направление, которое в сфере жизни (семейной, профессиональной, общественной и т.д.) или бизнеса не устраивает индивида, предпринимателя, владельца бизнеса. Следует согласиться с мнением А.Ю. Шеиной и Н.С. Шумилова, что обычно колесо баланса является начальным шагом среди методов целеполагания, предполагающим в последующем переход к более комплексным инструментам, например, к SMART – методике.

Основным недостатком, имеющимся в наработках по названному методу, является его описательный характер. Для жизненного баланса индивида предлагается оценивать от 0 до 10 и откладывать на осях рисунка на бумаге или в лепестковой диаграмме в Excel соответствующие имеющиеся и желаемые значения показателей: здоровье, карьера, отдых и развлечения, любовь и отношения и других. Пример колеса жизненного баланса приведен на рисунке 1.

Рисунок 1. Пример Колеса жизненного баланса (составлено автором)

При этом в настоящее время не только в материалах, размещенных в интернете, но и даже в научных статьях есть лишь призыв делать оценку ситуации максимально честно, но до настоящего времени нет научно обоснованных рекомендаций как правильно измерить и грамотно оценивать тот или иной показатель. Столь высокий субъективизм обуславливает отмеченную выше ситуацию, когда рассуждений по поводу колеса жизненного баланса в интернете очень много, а научных публикаций мало.

Исследования и разработки колеса баланса бизнеса (предпринимательства) находятся в самом начале. Научные публикации по этому аналитическому инструменту автору не удалось найти. Есть лишь отдельные интернет-ресурсы, содержащие рассуждения описательного характера по названной проблематике [1]. Никаких конкретных целевых значений того или иного показателя, характеризующего маркетинг, продажи, финансы и т.д. никто пока что не приводит и даже не пытается производить какие-либо их расчеты. Про колесо баланса в налоговой сфере в настоящее время ни в теории, ни на практике нет никаких изысканий.

Цель исследования – сформулировать базовые подходы к формированию аналитического инструмента «Колесо баланса управления налогообложением экономического субъекта» для обеспечения большей безопасности отечественного бизнеса.

Объект исследования – управление налогообложением экономического субъекта.

Задачи исследования:

- определить место инструмента «Колесо баланса» в системе управления налогообложением организации;

- выявить основные показатели, которые следует учитывать при формировании Колеса баланса управления налогообложением экономического субъекта и предложить методику их расчета и оценки исходя из ранжирования их значений от 0 до 10;

- наметить основные перспективы развития теории и практики использования метода «Колесо баланса управления налогообложением экономического субъекта» и «Колесо налогового баланса» в предпринимательской деятельности и на различных уровнях государственного управления.

Результаты исследования и область их применения

Управление налогообложением как на корпоративном, так и на государственном уровне многопланово исследуется в экономической литературе авторами наряду с налоговым менеджментом, налоговым планированием, оптимизацией налогообложения. Управление налогообложением рассматривается в контексте нивелирования дисбаланса интересов государства и коммерческих организаций [7, 9]; уменьшения налоговых рисков [21]; снижения налогового бремени [10]; управления налогообложение при формировании структуры капитала российских организаций [19]; осуществления его субъектами малого и среднего бизнеса [4, 24]. Ряд исследователей анализируют налоговый менеджмент в комплексе управленческих мероприятий экономического субъекта [11, 13, 14, 25], его специфику в офшорной деятельности [16]. Н.В. Покровская проводит обзор международной практики управление налогообложением [20], Т.А. Тен пишет про государственное управление налогообложением в РФ [22], Е.В. Березина, А.В. Баландина и О.С. Беломытцева в своих работах акцентируют внимание на налоговом мониторинге в системе налогового контроля и оптимизации налогообложения [8].

Многие авторы признают важность управления налогообложением в целях обеспечения безопасности как на уровне государства [12, 17], так и на корпоративном уровне [1, 5, 6]

Комплексный подход к управлению налогообложением экономических субъектов содержится в цикле монографий автора – представленных в настоящее время четырьмя томами Энциклопедии управления налогообложением, первый из который закладывает концептуальные основы управления налогообложением [8]. По мере развития теории, законодательного регулирования и практики налогообложения в РФ, информация, содержащаяся в томах Энциклопедии, дополняется новыми положениями.

Целесообразно в числе актуальных и наглядных инструментов управления налогообложением предложить колесо баланса управления налогообложением экономического субъекта.

Колесо баланса управления налогообложением экономического субъекта – представляет собой аналитический инструмент в виде графического отображения в динамике фактических и желаемых или предельных значений показателей, характеризующих процесс управления налогообложением. Наглядно представляя ситуацию с оптимизацией налогообложения на конкретном предприятии в тот или иной момент времени в сопоставлении с желаемой, Колесо баланса управления налогообложением экономического субъекта позволяет выявить слабые и сильные стороны, увидеть резервы и оценить опасность выездной налоговой проверки, то есть обеспечить безопасность существования бизнеса и основные направления его роста и развития законной оптимизации налогообложения.

Возможно два варианта подхода к построению Колеса баланса управления налогообложением экономического субъекта. Первый вариант: оценивать по 10-бальной шкале удовлетворенность руководства, финансовой, бухгалтерской и т.п. служб организации тем или иным аспектом управления налогообложением. Такими аспектами могут быть: прозрачность, безопасность, понятность, простота, экономичность и т.д. Автор на этом этапе исследования не видит перспектив для действенной реализации этого подхода. Он хорош для какого-то зажигательного многословного выступления с высокой трибуны, но для практической деятельности фирмы неприменим в силу уже отмеченной выше субъективности и недостоверности в оценке того или иного аспекта управления налогообложением организации. К тому же пока что ни в теории, ни в практике не разработаны рекомендации по оптимальным значениям показателей, характеризующих приведенные выше аспекты управления налогообложением.

По мнению автора второй подход к построению Колеса баланса управления налогообложением экономического субъекта реален для внедрения его на практике. Поэтому далее изложим его детально.

В основу построения Колеса баланса целесообразно взять ряд общедоступных критериев самостоятельной оценки рисков, содержащихся в Приказе ФНС от 30.05.07 № ММ-3-06/333 «Об утверждении Концепции системы планирования выездных налоговых проверок». Приведенные в данном Приказе 12 критериев широко используются налоговыми органами для осуществления предпроверочного анализа и выявления налогоплательщиков, которых целесообразно проверять в первую очередь. При этом налогоплательщик, зная критерии и их пороговые значения, может самостоятельно оценить, насколько безопасно он осуществляет деятельность и управление своим налогообложением и высока ли вероятность того, что у него будет назначена выездная налоговая проверка.

Психологи обоснованно считают, что человеку сложно держать в уме более 3 параметров того или иного явления и постоянно отслеживать их динамику. Поэтому для повышения эффективности оптимизации налогообложения целесообразно построение Колеса баланса управления налогообложением экономического субъекта.

Для его построения сначала необходимо провести подготовительную работу: проанализировать показатели Приказа ФНС от 30.05.07 № ММ-3-06/333 на предмет их исчислимости и приведения их пороговых значений к 10-бальной шкале.

Показатели из указанного приказа ФНС РФ для названных целей следует сгруппировать в следующие группы:

1. Исчисляемые показатели

- по которым пороговые значения установлены одинаковые для всех экономических субъектов, применяющих общую систему налогообложения;

- есть возможность их масштабирования в 10-бальную шкалу.

В данную группу следует включить: долю вычетов по НДС.

2. Исчисляемые показатели

- по которым пороговые значения установлены за тот или иной год для экономических субъектов, применяющих общую систему налогообложения в зависимости от региона размещения, вида и масштаба деятельности;

- есть возможность их масштабирования в 10-бальную шкалу.

В данную группу следует включить: разные виды налоговой нагрузки; среднемесячную заработную плату одного работника; рентабельность продаж.

3. Исчисляемые показатели

- по которым пороговые значения установлены одинаковые для всех экономических субъектов, применяющих общую систему налогообложения;

- возможность масштабирования в 10-бальную шкалу затруднена или отсутствует

В данную группу входят: убытки в течение двух и более календарных лет; миграция между налоговыми органами два и более раза после того как юридическое лицо было зарегистрировано; соотношение темпов роста расходов с темпом роста доходов.

4. Неисчисляемые показатели для экономических субъектов, применяющих общую систему налогообложения

В данную группу входят: использование в предпринимательской деятельности цепочки контрагентов и получение необоснованной налоговой выгоды; непредставление налоговым органам необходимых законодательно установленных пояснений без уважительных причин; высокий уровень риска финансово-хозяйственной деятельности, осуществляемой юридическим лицом.

5. Исчисляемые показатели для экономических субъектов, применяющих упрощенную систему налогообложения и индивидуальных предпринимателей.

- есть возможность масштабирования в 10-бальную шкалу.

В данную группу входят: Неоднократное приближение к предельному значению показателей, дающих налогоплательщику - организации или индивидуальному предпринимателю право применять специальные налоговые режимы: в настоящее время это единый сельскохозяйственный налог или упрощенная система налогообложения; максимальное приближение

В Колесо баланса управления налогообложением экономического субъекта применяющего общую систему налогообложения возможно включение показателей 1 и 2 группы. При этом показатели второй группы зависят от региона размещения, вида и масштаба деятельности за тот или иной год. Поэтому в качестве примера возьмем с сайта ФНС РФ их значения за 2022 год для предприятия Санкт-Петербурга осуществляющего деятельность по коду ОКВЭД 14 - Производство одежды с масштабом (объем выручки) от 800 до 2000 млн. руб.

Результаты подготовительной работы для создания Колеса баланса по 1 и 2 группам показателей обобщены автором в таблице 1.

Преобразование для налогоплательщиков, применяющих общую систему налогообложения, пороговых значений исчисляемых показателей из Приказа ФНС от 30.05.07 № ММ-3-06/333 в 10-бальную шкалу.

Таблица 1

|

Показатель

|

Пороговое значение

|

Методика преобразования пороговых значений

показателя в 10 бальную шкалу

|

Результат масштабирования

|

Пояснения по влиянию фактического значения

показателя на безопасность бизнеса

|

|

п1

|

2

|

3

|

4

|

5

|

|

Налоговые вычеты по НДС (Вндс), %

|

89

|

10 баллов = 89%

|

1 балл = 0,089

|

Безопасно иметь значение менее порогового

|

|

Совокупная налоговая нагрузка (Нс), %

|

10,89

|

10 баллов = 10,89%

|

1 балл = 0,1089

|

Безопасно иметь значение более порогового

|

|

Нагрузка по налогу на прибыль (Нп), %

|

3,15

|

10 баллов = 3,15%

|

1 балл = 0,0315

|

Безопасно иметь значение более порогового

|

|

Нагрузка по НДС (Нндс), %

|

5,56

|

10 баллов = 5,56%

|

1 балл = 0,0556

|

Безопасно иметь значение более порогового

|

|

Рентабельность продаж (Рп), %

|

11,55

|

10 баллов = 11,55%

|

1 балл = 0,1155

|

Безопасно иметь значение более порогового

|

|

Средняя заработная плата, рублей в месяц (ЗПср)

|

81680

|

10 баллов =81680 руб

|

1 балл = 8168 руб.

|

Безопасно иметь значение более порогового

|

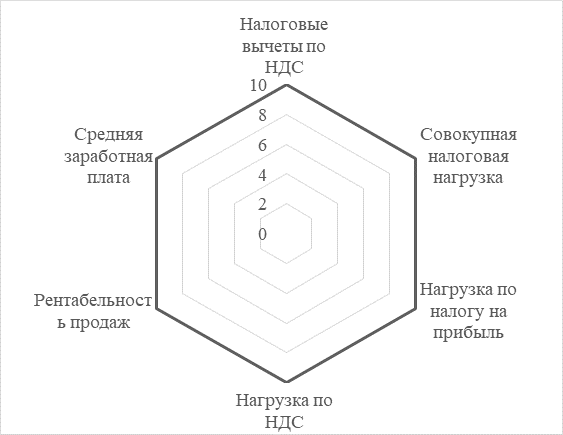

Исходя из таблицы 1 возможно построить базовое Колесо баланса управления налогообложением экономических субъектов за 2022 год для предприятий Санкт-Петербурга. осуществляющих деятельность по производству одежды с объемом выручки от 800 до 2000 млн. руб., что представлено на рисунке 2.

Рисунок 2. Базовое Колесо баланса управления налогообложением (составлено автором).

Следует отметить, что в Колесе баланса управления налогообложением экономического субъекта представлены ограничения, которые следует иметь в виду, занимаясь оптимизацией налогообложения. При этом как указано в таблице 1 для обеспечения безопасности эти пороговые значения налоговые органы контролируют как максимальные – по доле вычетов по НДС, так и минимальные – по всем остальным показателям.

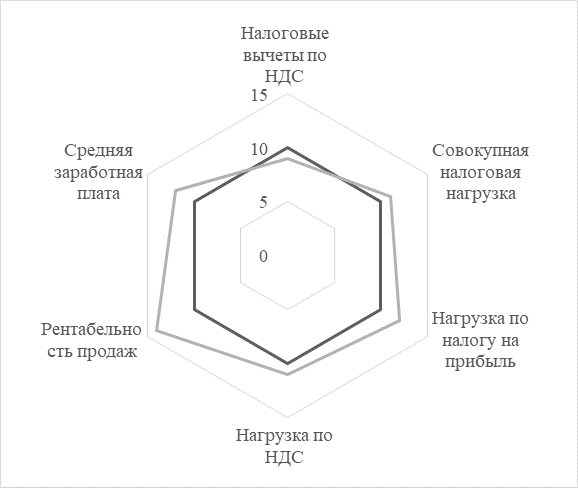

На рисунке 3 представлен вариант безопасной для организации ситуации по значениям всех показателей самостоятельной оценки рисков из 1 и 2 группы, значения которых отмасштабированы в 10-бальную шкалу в таблице1.

Рисунок 3 Безопасная ситуация по всем показателям в Колесе баланса (составлено автором).

Исходя из изложенных выше положений по интерпретации безопасности и подходов к расчету отклонений по тому или иному показателю, из рисунка 3 видно, что наибольшие резервы по оптимизации налогообложения в организации имеются по рентабельности продаж. Именно на оптимизации этого показателя компании необходимо сфокусировать работу по управлению налогообложением. Само собой осуществлять ее необходимо исходя из стратегических целей организации, так как налоговое планирование не может быть деловой целью, в противном случае это чревато санкциями со стороны проверяющих налоговых органов.

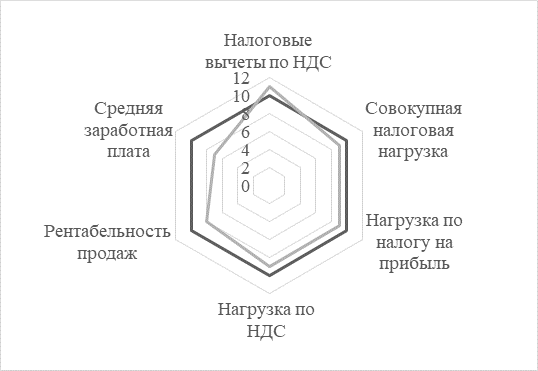

Вариант опасной для организации ситуации по значениям всех показателей самостоятельной оценки рисков из 1 и 2 группы, значения которых отмасштабированы в 10-бальную шкалу в таблице1, приведена на рисунке 4.

Рисунок 4 Опасная ситуация по всем показателям в Колесе баланса (составлено автором).

Из рисунка 4 видно, что наиболее опасной (наибольшее отличие от ограничения) с точки зрения вероятности проведения выездной налоговой проверки для рассматриваемого предприятия является ситуация по уровню средней заработной платы. Именно на ее исправление организация должна направить свои усилия в первую очередь.

Целесообразно базируясь на принципе светофора раскрашивать лепестковые диаграммы следующими цветами с учетом примечаний, сделанных в таблице 1. Ограничение – желтым. Отличие от ограничения в сторону увеличения риска налоговой проверки ‑ красным, так как это сигнал опасности. Отличие от ограничения в сторону уменьшения риска проведения налоговыми органами выездной проверки ‑ зеленым, что свидетельствует о возможности грамотного изменения соответствующего показателя за счет законной оптимизации налогообложения в организации

Выводы и заключение.

Исследование показало, что Колесо баланса управления налогообложением экономического субъекта следует считать достаточно действенным аналитическим инструментом, позволяющим наглядно увидеть, на каких аспектах налоговой политики в организации необходимо в первую очередь сосредоточиться; грамотно расставить приоритеты оптимизации корпоративного налогообложения, чтобы достичь максимальной налоговой экономии при соблюдении безопасности ведения предпринимательской деятельности.

Колесо баланса проблемы не решает, а только их демонстрирует. Это один из первых шагов в управлении налогообложением на корпоративном уровне. На его основе должен осуществляться комплекс мероприятий по эффективному и безопасному управлению налогообложением экономических субъектов.

Перспективами дальнейших исследований является:

Предметное исследование специфики Колеса баланса управления налогообложением экономического субъекта исходя из видов, форм, методов и стадий управления налогообложением.

Базируясь на методологии формирования и использования «Колеса баланса управления налогообложением экономического субъекта» целесообразно создать основы теории и практики по Колесу налогового баланса организации.

Следует изучить варианты распространения методики Колеса баланса не только на корпоративный уровень, но и на уровень государства, регионов, различных территориальных образований.

[1] См. Колесо баланса в бизнесе https://tenchat.ru/media/269785-koleso-balansa-v-biznese ; Колесо бизнес-баланса https://dzen.ru/a/YCKBh9buVzJJecig и др.

Источники:

2. Березина Е.В., Баландина А.С., Беломытцева О.С. Налоговый мониторинг как способ цифровизации налогового администрирования в Российской Федерации // Налоги и налогообложение. – 2020. – № 2. – c. 18-39.

3. Березина Е.В., Баландина А.С., Беломытцева О.С. Оценка // Налоги и налогообложение. – 2021. – № 2. – c. 28-59.

4. Бондарь Е.Ю. Управление налогообложением субъектов малого и среднего бизнеса // Актуальные вопросы современной экономики. – 2018. – № 5. – c. 64-71.

5. Буров В.Ю., Кислощаев П.А. Теоретические основы исследования категории «экономическая безопасность» // Вестник Читинского государственного университета. – 2011. – № 10 (77). – c. 3-7.

6. Буров В.Ю., Бурова Л.А., Гонин В.Н. Уклонение от уплаты налогов как фактор снижения экономической безопасности малого предпринимательства. - Чита. Издательство ЗабГУ, 2014. – 188 c.

7. Вылкова Е.С. Управление налогообложением: модели поведения государства и экономических субъектов // Известия Дальневосточного федерального университета. Экономика и управление. – 2017. – № 2 (82). – c. 51-58.

8. Вылкова Е.С. Энциклопедия управления налогообложением экономических субъектов. Том 1 Теоретические основы. - Санкт-Петербург, Издательство: Санкт-Петербургский государственный экономический университет, 2017. – 338 c.

9. Вылкова Е.С., Киселева Е.А. Нивелирование дисбаланса интересов участников управления налогообложением при его осуществлении на уровне коммерческой организации. / Монография. - СПб.: КультИнформПресс, 2016. – 181 c.

10. Вылкова Е.С., Покровская Н.В. Зависимость уровня налогового бремени предприятий от вида экономической деятельности и масштаба (на примере г. Санкт-Петербурга) // Вестник Тюменского государственного университета. Социально-экономические и правовые исследования. – 2022. – № 3 (31). – c. 229-247.

11. Германова В.С., Гайворонская А.В. Стратегия развития налогового менеджмента в политике управления предприятием: аналитическое обеспечение // Экономика и управление: проблемы, решения. – 2018. – № 3. – c. 51-55.

12. Евстигнеев Е.Н., Викторова Н.Г. Будущее российской налоговой системы // Известия Дальневосточного федерального университета. Экономика и управление. – 2018. – № 2(86). – c. 5-15.

13. Евстигнеев Е.Н., Викторова Н.Г. Информационные, технологические и кадровые аспекты налогового менеджмента // Экономика. Налоги. Право. – 2014. – № 6. – c. 95-100.

14. Изварина Н.Ю., Квон Н.А. Актуальные подходы к построению системы корпоративного налогового менеджмента // Вестник евразийской науки. – 2018. – № 5. – c. 21.

15. Косцова М.В., Чунихина Л.В., Варич Л.А. Особенности цветовых предпочтений в сферах жизнедеятельности у студентов технических специальностей с разным типом эмоциональной направленности // Modern Science. – 2021. – № 3-2. – c. 437-447.

16. Кузнецов Н.Г., Цепилова Е.С., Чамурлиев Г.П. Методологические аспекты налогового регулирования офшорной деятельности // Финансовые исследования. – 2020. – № 2 (67). – c. 9-18.

17. Маслов К.В. Индикаторы налоговой безопасности государства в механизме государственного управления налоговыми отношениями // Вестник Омского университета. Серия: Право. – 2019. – № 4. – c. 66-76.

18. Машкова А.М. Методы повышения личной эффективности // Дневник науки. – 2020. – № 9 (45). – c. 8.

19. Покровская Н. В. Влияние кризиса на налоговые условия заемного финансирования российских компаний // Экономика и экологический менеджмент. – 2015. – № 4. – c. 70-76.

20. Покровская Н. В. Налоговые условия для бизнеса в странах с формирующимся рынком // Вестник Томского государственного университета. Экономика. – 2019. – № 46. – c. 215-228.

21. Полинская М.В. Налоговые риски: причины возникновения и методы оценки // Труды Кубанского государственного аграрного университета. – 2017. – № 69. – c. 83-87.

22. Тен Т.А. Государственное управление налогообложением в России // Аллея науки. – 2020. – № 3 (42). – c. 82-87.

23. Тонких Н.В., Баранова Н.В. Колесо жизненного баланса: молодежь // Аллея науки. – 2020. – № 7(46). – c. 558-561.

24. Хапсаева Р.Б., Давлетбаева Н.Б., Лукинов В.А., Басиева Л.Б. Управление налогообложением малого предпринимательства в контексте предотвращения налоговых правонарушений. / Монография. - Уфа, Издательство: Общество с ограниченной ответственностью "Аэтерна", 2023. – 98 c.

25. Цепилова Е.С. Концепция налогового планирования в хозяйствующих субъектах // Международный бухгалтерский учет. – 2015. – № 47 (389). – c. 41-50.

26. Шеина А.Ю., Шумилов Н.С. Обзор современных инструментов целеполагания // Инновационные научные исследования. – 2022. – № 6-2 (20). – c. 158-168.

Страница обновлена: 04.01.2026 в 09:13:51

Download PDF | Downloads: 30

Building the Tax Management Balance Wheel of an economic entity in order to ensure business security

Vylkova E.S.Journal paper

Shadow Economy

Volume 8, Number 1 (January-March 2024)

Abstract:

To ensure the security of domestic business, the article formulates the basic approaches to the analytical tool of the Tax Management Balance Wheel of an economic entity. The definition of the balance wheel of tax management of economic entities is introduced into the scientific circulation. For the first time, an attempt to substantiate and calculate specific values of the point scale of the balance wheel indicators in relation to the management of taxation of organizations is made. From general considerations, the transition to the creation of mathematical approaches to calculation of the indicators included in the analytical tool of the Tax Management Balance Wheel was made.

The 10-point scale of indicators for self-assessment of tax risks of organizations was created. These indicators are as follows: the share of VAT deductions, different types of tax burden, the average monthly salary of an employee, and return on sales.

For the basic values of indicators, taking into account legally established restrictions for safe and for dangerous values of all indicators, graphical variants of the Tax Management Balance Wheel of economic entities are presented. The prospects of further scientific research in the given area are formulated.

Keywords: tax, taxation, management, Tax Balance Wheel of an economic entity, Tax Management Balance Wheel of an economic entity, business security

JEL-classification: H21, H22, H71

References:

Abasheva N.S. (2015). Nalogovaya podsistema upravleniya ekonomicheskoy bezopasnostyu [Tax subsystem of management of economic security]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). (12). 108-113. (in Russian).

Berezina E.V., Balandina A.S., Belomyttseva O.S. (2020). Nalogovyy monitoring kak sposob tsifrovizatsii nalogovogo administrirovaniya v Rossiyskoy Federatsii [Tax monitoring as a way to digitalize tax administration in the Russian Federation]. Nalogi i nalogooblozhenie. (2). 18-39. (in Russian).

Berezina E.V., Balandina A.S., Belomyttseva O.S. (2021). Otsenka [Assessment of “maturity” of the taxpayer's internal control system for tax monitoring purposes]. Nalogi i nalogooblozhenie. (2). 28-59. (in Russian).

Bondar E.Yu. (2018). Upravlenie nalogooblozheniem subektov malogo i srednego biznesa [Taxation management of small and medium-sized businesses]. Aktualnye voprosy sovremennoy ekonomiki. (5). 64-71. (in Russian).

Burov V.Yu., Burova L.A., Gonin V.N. (2014). Uklonenie ot uplaty nalogov kak faktor snizheniya ekonomicheskoy bezopasnosti malogo predprinimatelstva [Tax evasion as a factor in reducing the economic security of small businesses] (in Russian).

Burov V.Yu., Kisloschaev P.A. (2011). Teoreticheskie osnovy issledovaniya kategorii «ekonomicheskaya bezopasnost» [Theoretical problems of research of a category "economic safety"]. Vestnik Chitinskogo gosudarstvennogo universiteta. (10 (77)). 3-7. (in Russian).

Evstigneev E.N., Viktorova N.G. (2014). Informatsionnye, tekhnologicheskie i kadrovye aspekty nalogovogo menedzhmenta [Information, technological and personnel aspects of tax management]. Economy. Taxes. Law. (6). 95-100. (in Russian).

Evstigneev E.N., Viktorova N.G. (2018). Budushchee rossiyskoy nalogovoy sistemy [Future of the Russian tax system]. Izvestiya of the Far Eastern Federal University. Economics and Management. (2(86)). 5-15. (in Russian).

Germanova V.S., Gayvoronskaya A.V. (2018). Strategiya razvitiya nalogovogo menedzhmenta v politike upravleniya predpriyatiem: analiticheskoe obespechenie [Strategy for the development of tax management in enterprise management policy: analytical support]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). (3). 51-55. (in Russian).

Izvarina N.Yu., Kvon N.A. (2018). Aktualnye podkhody k postroeniyu sistemy korporativnogo nalogovogo menedzhmenta [Current approaches to building a corporate tax management system]. Vestnik evraziyskoy nauki. (5). 21. (in Russian).

Khapsaeva R.B., Davletbaeva N.B., Lukinov V.A., Basieva L.B. (2023). Upravlenie nalogooblozheniem malogo predprinimatelstva v kontekste predotvrashcheniya nalogovyh pravonarusheniy [Small business taxation management in the context of preventing tax offenses] (in Russian).

Kostsova M.V., Chunikhina L.V., Varich L.A. (2021). Osobennosti tsvetovyh predpochteniy v sferakh zhiznedeyatelnosti u studentov tekhnicheskikh spetsialnostey s raznym tipom emotsionalnoy napravlennosti [Features of color preferences in the spheres of life of students of technical specialties with different types of emotional orientation]. Modern Science. (3-2). 437-447. (in Russian).

Kuznetsov N.G., Tsepilova E.S., Chamurliev G.P. (2020). Metodologicheskie aspekty nalogovogo regulirovaniya ofshornoy deyatelnosti [Methodological aspects of tax regulation of offshore activities]. “Finansovye issledovania”. (2 (67)). 9-18. (in Russian).

Mashkova A.M. (2020). Metody povysheniya lichnoy effektivnosti [Methods of increasing personal effectiveness]. Dnevnik nauki. (9 (45)). 8. (in Russian).

Maslov K.V. (2019). Indikatory nalogovoy bezopasnosti gosudarstva v mekhanizme gosudarstvennogo upravleniya nalogovymi otnosheniyami [Indicators of national tax security in tax administration mechanism]. Vestnik Omskogo universiteta. Seriya: Pravo. (4). 66-76. (in Russian).

Pokrovskaya N. V. (2015). Vliyanie krizisa na nalogovye usloviya zaemnogo finansirovaniya rossiyskikh kompaniy [The impact of the crisis on the tax conditions of debt financing of Russian companies]. Ekonomika i ekologicheskiy menedzhment. (4). 70-76. (in Russian).

Pokrovskaya N. V. (2019). Nalogovye usloviya dlya biznesa v stranakh s formiruyushchimsya rynkom [Determinanty investitsionnogo monitoringa publichnyh kompaniy v stranakh s formiruyuschimsya finansovym rynkom]. Tomsk State University Journal of Economics. (46). 215-228. (in Russian).

Polinskaya M.V. (2017). Nalogovye riski: prichiny vozniknoveniya i metody otsenki [Tax risks: causes and evaluation methods]. Proceedings of the Kuban State Agrarian University. (69). 83-87. (in Russian).

Sheina A.Yu., Shumilov N.S. (2022). Obzor sovremennyh instrumentov tselepolaganiya [Review of modern goal-setting tools]. Innovatsionnye nauchnye issledovaniya. (6-2 (20)). 158-168. (in Russian).

Ten T.A. (2020). Gosudarstvennoe upravlenie nalogooblozheniem v Rossii [State taxation management in Russia]. Alley of Science. (3 (42)). 82-87. (in Russian).

Tonkikh N.V., Baranova N.V. (2020). Koleso zhiznennogo balansa: molodezh [The wheel of life balance: youth]. Alley of Science. (7(46)). 558-561. (in Russian).

Tsepilova E.S. (2015). Kontseptsiya nalogovogo planirovaniya v khozyaystvuyushchikh subektakh [The tax planning concept in economic entities]. International accounting. (47 (389)). 41-50. (in Russian).

Vylkova E.S. (2017). Upravlenie nalogooblozheniem: modeli povedeniya gosudarstva i ekonomicheskikh subektov [Models of behavior of the state and economic agents in the tax management]. Izvestiya of the Far Eastern Federal University. Economics and Management. (2 (82)). 51-58. (in Russian).

Vylkova E.S. (2017). Entsiklopediya upravleniya nalogooblozheniem ekonomicheskikh subektov. Tom 1 Teoreticheskie osnovy [Encyclopedia of taxation management of economic entities. Volume 1. Theoretical foundations] (in Russian).

Vylkova E.S., Kiseleva E.A. (2016). Nivelirovanie disbalansa interesov uchastnikov upravleniya nalogooblozheniem pri ego osushchestvlenii na urovne kommercheskoy organizatsii [Leveling the imbalance of interests of participants in tax management in its implementation at the level of a commercial organization] (in Russian).

Vylkova E.S., Pokrovskaya N.V. (2022). Zavisimost urovnya nalogovogo bremeni predpriyatiy ot vida ekonomicheskoy deyatelnosti i masshtaba (na primere g. Sankt-Peterburga) [Dependence of tax burden on the type of economic activity and scale (case of St. Petersburg)]. Vestnik Tyumenskogo gosudarstvennogo universiteta. Sotsialno-ekonomicheskie i pravovye issledovaniya. (3 (31)). 229-247. (in Russian).